jeu. 13 mars 2025

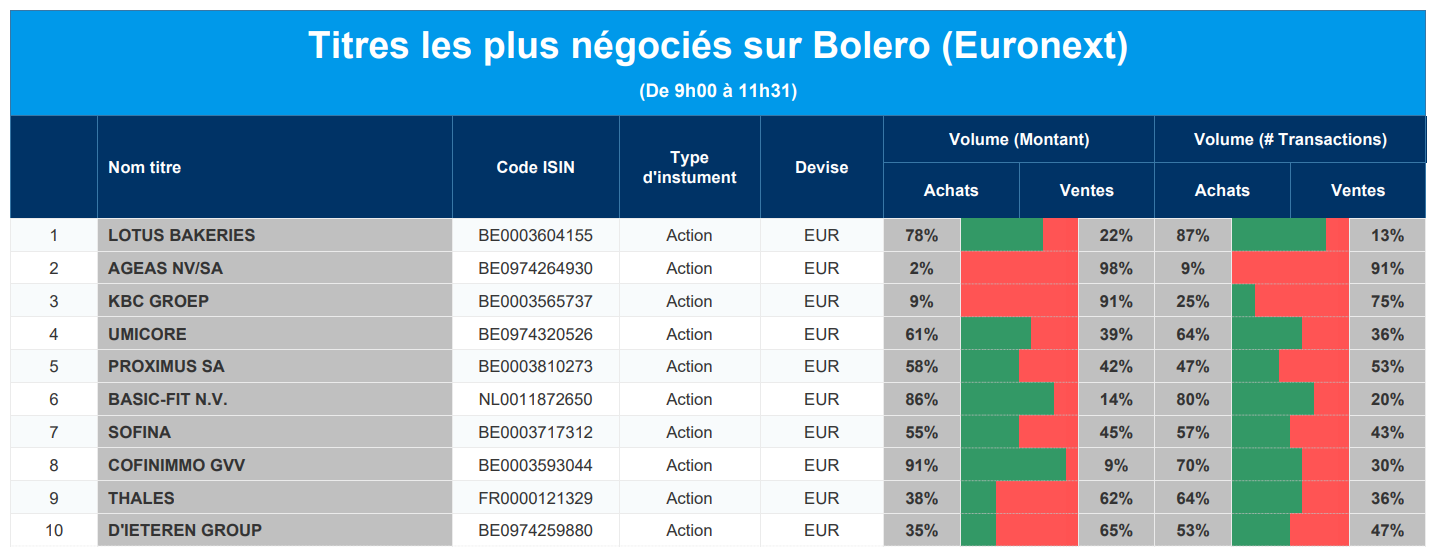

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : Lotus Bakeries, Ageas, KBC, Umicore, Proximus, Basic-Fit, Sofina, Cofinimmo, Thales, D'Ieteren.

Actualités des entreprises du Benelux

- Vopak investit 1 milliard d'euros supplémentaires dans les terminaux industriels et gaziers jusqu'en 2030.

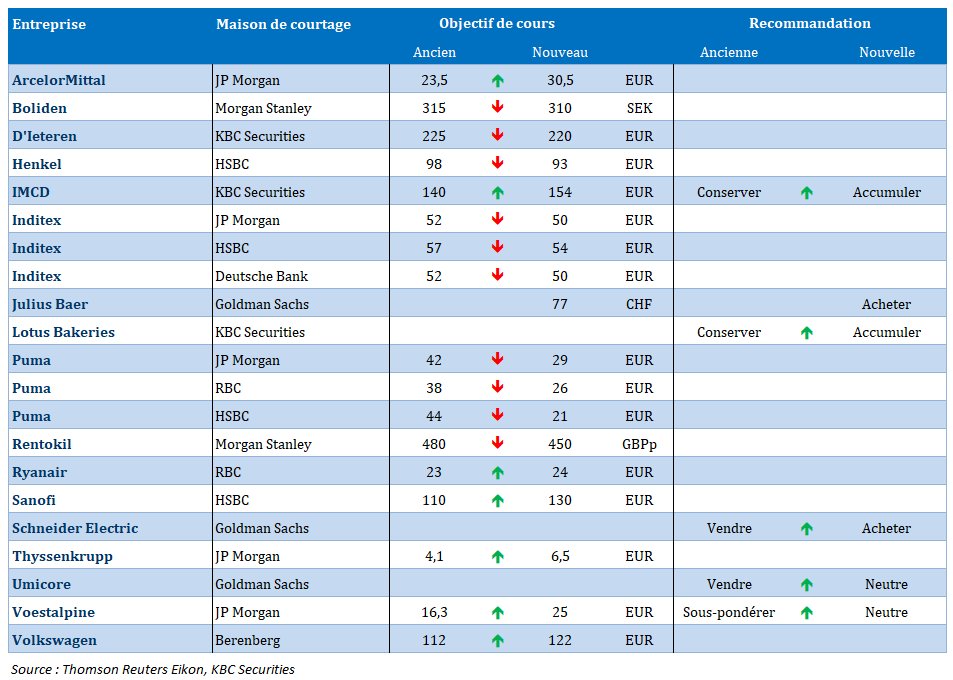

- IMCD reçoit un objectif de prix plus élevé et une recommandation plus élevée de la part de KBC Securities.

- Restructuration majeure chez Budweiser Brewing APAC (AB InBev).

- KBC Securities réduit l'objectif de cours de D'Ieteren.

- Montea rejoint le BEL20 au détriment de Galapagos.

- Lotus Bakeries étend sa coopération avec Mondelez.

- Just Eat Takeaway et le groupe PHOENIX ont conclu un partenariat.

Actualités des entreprises européennes

- BMW prend en charge les droits d'importation sur certains modèles fabriqués au Mexique.

- Frédéric Arnault, héritier de LVMH, prend la tête de Loro Piana.

- BNP Paribas BP annonce une hausse de 132 % de son bénéfice net annuel.

- Hugo Boss s'attend à ce que ses ventes en 2025 atteignent le niveau de l'année dernière.

- Generali affiche un bénéfice record pour l'exercice.

- Le bénéfice net de la société polonaise PKO BP augmente de 259 % au quatrième trimestre.

- Le redressement est une réalité chez John Lewis : les bénéfices triplent.

- Deliveroo annonce une première année de bénéfices et un flux de trésorerie positif.

- La Deutsche Bank s'attend à une croissance du chiffre d'affaires des quatre unités commerciales clés d'ici 2025.

- L'entreprise polonaise Allegro prévoit une croissance des bénéfices de 8 à 12 % en 2025.

- Le chiffre d'affaires d'IG Group au Royaume-Uni augmente de 12 % au troisième trimestre.

- L'entreprise britannique DFS Furniture prévoit des bénéfices supérieurs aux attentes pour 2025.

- Hannover Re augmente son dividende de 25 %.

- Helios Towers prévoit une nouvelle croissance de l'EBITDA en 2025.

Actualités des entreprises américaines

- Sony Music poursuit l'Université de Californie du Sud pour utilisation non autorisée de morceaux de musique.

- Intel ne devrait pas se scinder et présente un nouveau CEO.

- Les investisseurs s'interrogent sur l'importance de l'investissement d'Adobe dans l'IA.

- Les géants de l'industrie pharmaceutique augmentent les frais de protection des membres de leurs conseils d'administration.

- La FTC dispose finalement d'assez de personnes pour poursuivre Amazon en justice.

Actualités des entreprises asiatiques

- Le retailer canadien Alimentation Couche-Tard pourrait encore relever son offre pour Seven & I.

Nouvelles recommandations pour les actions

Publication : le 13 mars 2025 à 9h08

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « Des Banques centrales qui s’inquiètent du risque inflationniste »

La Banque centrale du Canada a bien réduit son taux de 0,25 %, mais s’est montrée plus circonspecte pour la suite compte tenu des incertitudes, dont le risque inflationniste.

Risque inflationniste ?

Elle n’est pas la seule à s’en inquiéter, comme on le lira par la suite, et le recul de l’inflation aux États-Unis est probablement un recul pour mieux rebondir.

Pour revenir à la Banque centrale du Canada, elle a réduit son taux directeur de 0,25 % pour le porter à 2,75 %, tout en mettant en garde que pour la suite elle « procéderait avec prudence à toute nouvelle modification ».

Le communiqué est assez explicite, « L’économie canadienne a commencé l’année 2025 en bonne posture (…). Toutefois, les tensions commerciales accrues et les droits de douane imposés par les États-Unis vont probablement ralentir la progression de l’activité économique et faire augmenter les pressions inflationnistes au Canada ».

Et son gouverneur de préciser, « en fonction de l’ampleur et de la durée des nouveaux droits de douane américains, l’impact économique pourrait être grave. L’incertitude à elle seule est déjà préjudiciable ».

Son inquiétude, toute compréhensible d’ailleurs, est qu’une guerre douanière prolongée entraînerait une faible croissance du PIB et des prix élevés, un cocktail explosif qui rend difficile toute décision sur les taux.

Même inquiétude de la part de Christine Lagarde qui, s’exprimant hier, a déclaré que l’économie de la zone euro est confrontée à des chocs exceptionnels liés au commerce, à la défense et aux questions climatiques, ce qui pourrait amplifier la volatilité de l’inflation et augmenter le risque que la croissance des prix devienne plus persistante.

Et de souligner, « nos attentes ont en effet été balayées ces dernières années, et ces dernières semaines en particulier. Nous avons vu des décisions politiques qui auraient été impensables il y a seulement quelques mois ».

Comme la Banque centrale du Canada, il est impossible de déterminer l’impact inflationniste pour la BCE, mais le risque est grand. Raison pour laquelle, elle doit agir en fonction des données et ne peut pas donner des prévisions à l’avance sur sa politique a souligné Lagarde.

Elle doit, en revanche, définir sa politique de manière à ce que l’inflation converge toujours vers 2 % à moyen terme et Lagarde de rajouter « nous pouvons être clairs sur notre fonction de réaction, et notamment sur la manière dont nous sommes susceptibles d’être affectés par des circonstances changeantes et sur le type de données que nous examinerons ».

Chiffres en trompe-l’œil ?

L’inflation aux États-Unis a reculé, mais il faut dire qu’il s’agit des chiffres du mois de février qui n’intègrent dès lors pas encore les hausses des tarifs douaniers.

D’un mois à l’autre, l’inflation a progressé de 0,2 % en février contre un taux de 0,5 % en janvier, avec une hausse de 0,3 % du coût du logement, qui a représenté à lui seul près de la moitié de la hausse mensuelle de l’inflation.

Comme je l’évoquais hier, face à une baisse de la demande, les tarifs aériens ont connu une baisse de 4 % d’un mois à l’autre.

Ce qui pourrait paraître anecdotique, mais qui ne l’est pas du tout, le prix des œufs a augmenté de 10,4 % d’un mois à l’autre. En cause, l’épidémie de grippe aviaire qui a contraint les éleveurs à abattre des poules, provoquant une grave pénurie d’œufs.

Cette envolée de prix des œufs avait clairement alimenté le mécontentement des électeurs face à l’inflation lors de l’élection présidentielle américaine. Et malgré la promesse de Trump qu’il allait faire baisser ce prix dès le premier jour de son mandat, sur un an, en février, le prix a augmenté de 58,8 %.

Sur un an, l’inflation affiche un taux de 2,8 % contre 3 % en janvier.

Si l’on exclut les composantes volatiles que sont l’alimentation et l’énergie, l’inflation a augmenté de 0,2 % d’un mois à l’autre après avoir progressé de 0,4 % en janvier. Soit un taux annuel de 3,1 %, son plus faible niveau depuis avril 2021, et Trump n’y est pour rien, contre un taux de 3,3 % en janvier.

Ces chiffres ne devraient en rien changer l’attitude de la FED lors de sa réunion de la semaine prochaine, et pas plus ceux des indices des prix à la production qui seront publiés cet après-midi et qui n’intègrent pas encore les hausses des tarifs douaniers.

Statu quo aussi

La semaine prochaine pour la Banque du Japon, même si son gouverneur s’est montré optimiste sur l’évolution de la consommation.

Il a en effet déclaré, « à partir de maintenant, nous verrons probablement l’inflation induite par le coût des importations se modérer. Les salaires, en revanche, continuent d’augmenter régulièrement. Ainsi, nous nous attendons à ce que les salaires réels et la consommation s’améliorent à l’avenir ».

Malgré cela, une nouvelle hausse des taux est sans doute prématurée et la BOJ devrait attendre la seconde partie de l’année pour procéder à une nouvelle remontée de ses taux.

Par contre, et c’est pour cela que les taux obligataires japonais restent fermes, que cela soit le 2 ans ou le 10 ans, la BOJ a bien l’intention de continuer de réduire la taille de son bilan.

Car, comme l’a souligné son gouverneur, « la taille de la base monétaire, du bilan et de la balance des comptes courants de la BOJ est un peu trop importante, c’est pourquoi nous réduisons l’ampleur de nos achats d’obligations ».

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances