ven. 9 janv. 2026

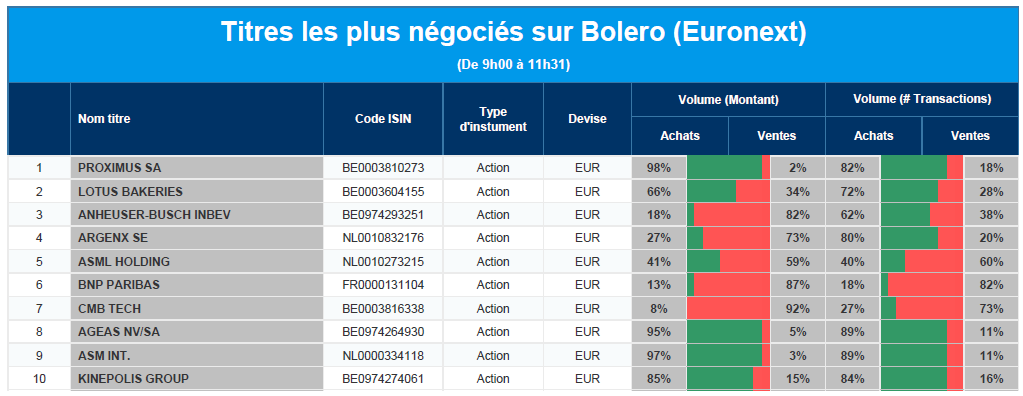

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : Proximus, Lotus, Anheuser-Busch Inbev, Argenx, ASML Holding, BNP Paribas, CMB Tech, Ageas NV, ASM Int. et Kinepolis.

Actualités des entreprises du Benelux

- Quest for Growth voit sa valeur nette d'inventaire baisser malgré la hausse du cours de l'action

- VGP lance une offre publique d'achat sur les obligations vertes et prévoit une nouvelle émission

- Shurgard accélère son expansion au Royaume-Uni avec sept nouveaux projets

- Zealand Pharma conclut un accord sur l'IA pour accélérer le développement de médicaments

- Titan achète Keystone Cement Company pour 310 millions de dollars

Actualités des entreprises européennes

- Rio Tinto entame des pourparlers en vue d'une éventuelle acquisition de Glencore

- Brunello Cucinelli renforce son partenariat avec les grands magasins haut de gamme malgré les risques

- Sainsbury's augmente ses ventes au cours du trimestre de Noël et renforce sa position sur le marché

- Anglo American s'approche de l'approbation européenne pour sa fusion avec Teck Resources

- HSBC obtient le feu vert pour l'acquisition complète de Hang Seng Bank

- Zalando ferme son centre de distribution à Erfurt et supprime 2 700 emplois

- Euronext enregistre une baisse des transactions sur le marché au comptant en décembre

Actualités des entreprises américaines

- Procter & Gamble lance un emballage plus clair pour son dentifrice pour enfants

- Warner Bros Discovery rejette l'offre majorée de Paramount sur fond de division des actionnaires

- Merck négocie l'acquisition éventuelle de Revolution Medicines

- Walt Disney renforce sa présence en Chine après avoir rencontré le vice-premier ministre Ding Xuexiang

- General Motors affiche une charge d'un milliard de dollars en raison d'un retour en arrière dans les investissements dans les véhicules électriques

- Johnson & Johnson réduit le prix de ses médicaments en échange d'exemptions tarifaires

- Intel monte en puissance après les louanges du président Trump

- Tilray Brands annonce un chiffre d'affaires record et renforce sa position financière

- WD40 voit son bénéfice trimestriel chuter en raison de facteurs de distribution temporaires

- Les actions du secteur de la défense augmentent après la proposition de Trump d'augmenter historiquement le budget de la défense

Actualités des entreprises asiatiques

- LG Energy Solution subit une perte et envisage de vendre les actifs de son usine américaine

- Le groupe MiniMax brille pour ses débuts en bourse avec une hausse de 78 % du cours de son action

- TSMC voit ses ventes de décembre chuter de 2,5 % malgré une forte augmentation en glissement annuel

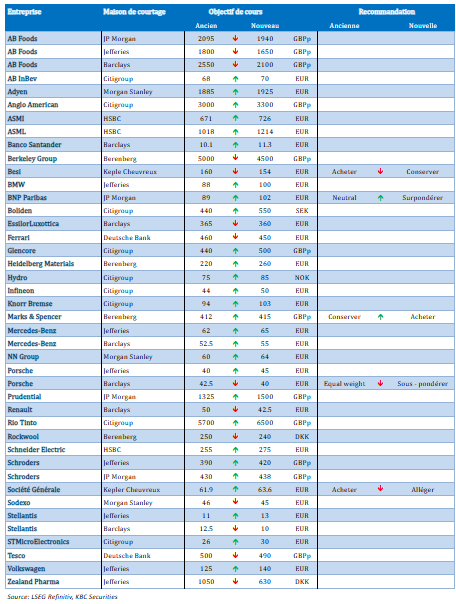

Nouvelles recommandations pour les actions

Publication : le 9 janvier 2026 à 9h20

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne "La Cour suprême lâchera-t-elle une bombe ?"

En plus des chiffres du marché de l’emploi, trois facteurs pourraient venir peser sur les taux longs américains dans les prochains jours, et pourraient provoquer pas mal de turbulences.

Trois facteurs

Premier facteur, l’annonce de Trump de son intention de vouloir augmenter le budget de la défense en 2027, qui passerait de 900 milliards de dollars à 1.500 milliards de dollars.

Selon les estimations, le poids des dépenses militaires passerait d’un peu plus de 3,3 % du PIB à environ 4,6 %, et retrouverait son niveau de 2011-2012, après des années de décrue de l’investissement relatif dans la défense.

Reste la question de savoir comment ces dépenses vont être financées, mais elles augmenteront inéluctablement l’endettement du gouvernement qui est déjà abyssal.

Deuxième facteur, le Sénat a voté hier en faveur d’une résolution qui interdirait au président d’entreprendre une nouvelle action militaire contre le Venezuela sans l’autorisation du Congrès.

Cette résolution a été approuvée à 52 voix contre 47 avec l’appui d’une poignée de républicains.

Ce n’est cependant qu’une première étape et la résolution doit être maintenant approuvée par la Chambre des représentants.

Imaginons cependant un instant que les deux chambres adoptent la résolution, chacune devra obtenir une majorité des deux tiers pour passer outre le veto inéluctable de Trump.

Cette issue semble peu probable, mais cela montre que la Maison Blanche pourrait commencer à rencontrer de la résistance au sein des républicains.

Troisième facteur, et de loin le plus important et qui pourrait provoquer pas mal de turbulences, il s’agit de la décision de la Cour suprême des Etats-Unis qui doit statuer sur les droits de douane.

Cette affaire pourrait être jugée ce vendredi, et elle doit déterminer si Trump pouvait invoquer la loi sur les pouvoirs économiques d’urgence internationale pour imposer des droits de douane sans l’approbation du Congrès.

Deux scénarios possibles. Premier scénario, la Cour estime que Trump ne pouvait pas agir de la sorte et annule dès lors les droits de douane.

Conséquences, impact sur les recettes publiques et tension sur les taux obligataires, tension encore plus forte si la Cour oblige le gouvernement à rembourser tous les droits de douane.

Par contre, pour toute une série d’entreprises américaines cela serait une véritable manne qui pourrait leur être versée, on parle quand même d’un flux entre 150 et 200 milliards de dollars.

Cependant rien ne dit que l’administration ne remette en place rapidement de nouvelles dispositions pour réimposer des taxes au lieu de droits de douane.

Ce qui signifie que l’on pourrait connaître une forte zone de turbulence dans le cas d’une décision défavorable à Trump.

Deuxième scénario, la Cour valide les droits de douane. Il pourrait aussi y avoir un risque, mais moindre évidemment, que cela incite Trump à pousser encore un peu plus les droits de douane, ce qui pénaliserait encore un peu plus certains secteurs.

A côté de ces trois facteurs, nous avons la publication des chiffres sur le marché de l’emploi, qui, s’ils sont conformes aux prévisions, n’auront pas beaucoup d’impact sur les marchés. Par contre, en cas de nette dégradation du marché de l’emploi, la probabilité d’une baisse des taux augmentera.

Déflation !

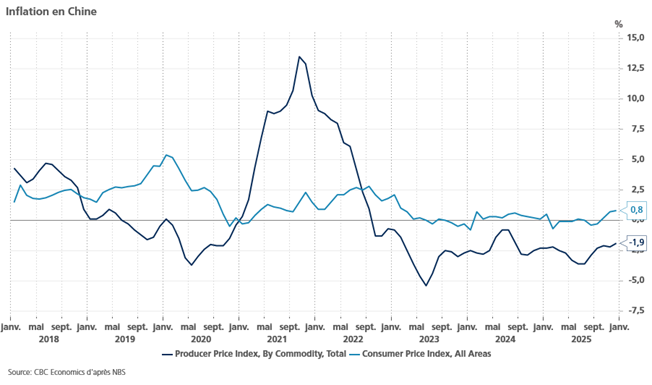

L’inflation en Chine a augmenté, mais les prix à la production demeurent largement en territoire négatif.

L’inflation s’est inscrite, en taux annuel, à 0,8 % en décembre contre un taux de 0,7 % en novembre. D’un mois à l’autre, l’inflation a progressé de 0,2 % contre une baisse de 0,1 % en novembre, suite essentiellement à une hausse des produits alimentaires, aux achats de fin d’année et à la politique de soutien du gouvernement.

En plus des chiffres du marché de l’emploi, trois facteurs pourraient venir peser sur les taux longs américains dans les prochains jours, et pourraient provoquer pas mal de turbulences.

Trois facteurs

Premier facteur, l’annonce de Trump de son intention de vouloir augmenter le budget de la défense en 2027, qui passerait de 900 milliards de dollars à 1.500 milliards de dollars.

Selon les estimations, le poids des dépenses militaires passerait d’un peu plus de 3,3 % du PIB à environ 4,6 %, et retrouverait son niveau de 2011-2012, après des années de décrue de l’investissement relatif dans la défense.

Reste la question de savoir comment ces dépenses vont être financées, mais elles augmenteront inéluctablement l’endettement du gouvernement qui est déjà abyssal.

Deuxième facteur, le Sénat a voté hier en faveur d’une résolution qui interdirait au président d’entreprendre une nouvelle action militaire contre le Venezuela sans l’autorisation du Congrès.

Cette résolution a été approuvée à 52 voix contre 47 avec l’appui d’une poignée de républicains.

Ce n’est cependant qu’une première étape et la résolution doit être maintenant approuvée par la Chambre des représentants.

Imaginons cependant un instant que les deux chambres adoptent la résolution, chacune devra obtenir une majorité des deux tiers pour passer outre le veto inéluctable de Trump.

Cette issue semble peu probable, mais cela montre que la Maison Blanche pourrait commencer à rencontrer de la résistance au sein des républicains.

Troisième facteur, et de loin le plus important et qui pourrait provoquer pas mal de turbulences, il s’agit de la décision de la Cour suprême des Etats-Unis qui doit statuer sur les droits de douane.

Cette affaire pourrait être jugée ce vendredi, et elle doit déterminer si Trump pouvait invoquer la loi sur les pouvoirs économiques d’urgence internationale pour imposer des droits de douane sans l’approbation du Congrès.

Deux scénarios possibles. Premier scénario, la Cour estime que Trump ne pouvait pas agir de la sorte et annule dès lors les droits de douane.

Conséquences, impact sur les recettes publiques et tension sur les taux obligataires, tension encore plus forte si la Cour oblige le gouvernement à rembourser tous les droits de douane.

Par contre, pour toute une série d’entreprises américaines cela serait une véritable manne qui pourrait leur être versée, on parle quand même d’un flux entre 150 et 200 milliards de dollars.

Cependant rien ne dit que l’administration ne remette en place rapidement de nouvelles dispositions pour réimposer des taxes au lieu de droits de douane.

Ce qui signifie que l’on pourrait connaître une forte zone de turbulence dans le cas d’une décision défavorable à Trump.

Deuxième scénario, la Cour valide les droits de douane. Il pourrait aussi y avoir un risque, mais moindre évidemment, que cela incite Trump à pousser encore un peu plus les droits de douane, ce qui pénaliserait encore un peu plus certains secteurs.

A côté de ces trois facteurs, nous avons la publication des chiffres sur le marché de l’emploi, qui, s’ils sont conformes aux prévisions, n’auront pas beaucoup d’impact sur les marchés. Par contre, en cas de nette dégradation du marché de l’emploi, la probabilité d’une baisse des taux augmentera.

Déflation !

L’inflation en Chine a augmenté, mais les prix à la production demeurent largement en territoire négatif.

L’inflation s’est inscrite, en taux annuel, à 0,8 % en décembre contre un taux de 0,7 % en novembre. D’un mois à l’autre, l’inflation a progressé de 0,2 % contre une baisse de 0,1 % en novembre, suite essentiellement à une hausse des produits alimentaires, aux achats de fin d’année et à la politique de soutien du gouvernement.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance