jeu. 3 oct. 2024

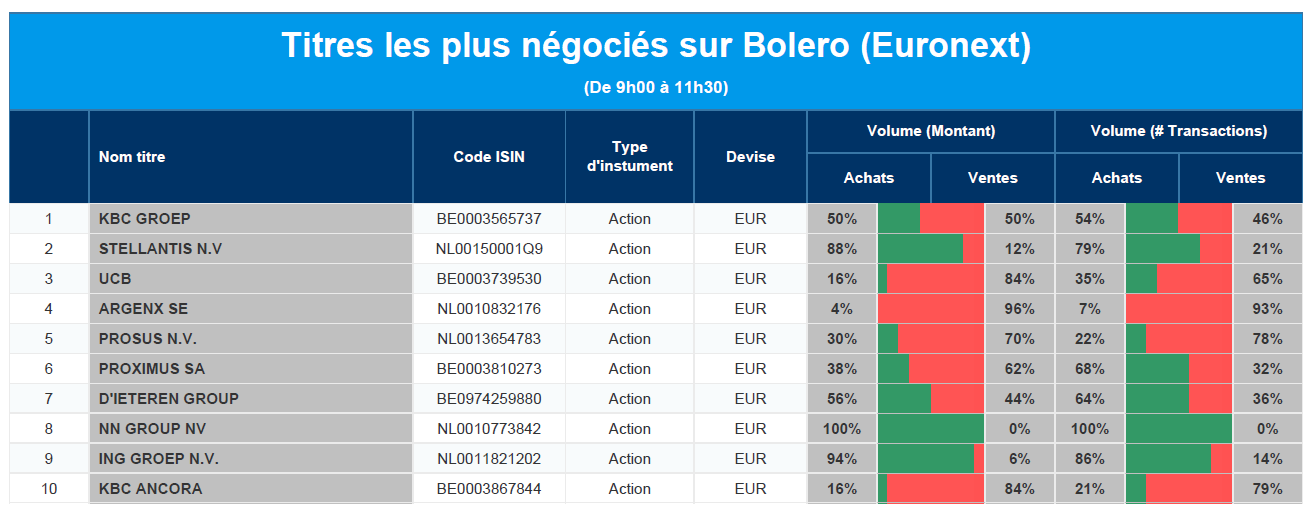

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : KBC, Stellantis, UCB, argenx, Prosus, Proximus, D'Ieteren, NN Group, ING, KBC Ancora.

Actualités des entreprises du Benelux

- IBA participe au projet « Accelerate EU ».

- CTP trouve des locataires en Slovaquie.

- KLM réduit ses investissements en raison de la hausse des coûts.

Actualités des entreprises européennes

- Zurich Insurance présente son nouveau plan triennal en novembre.

- TotalEnergies augmente sa production de dividendes et de pétrole et réduit son risque gazier jusqu'en 2030.

- British Land annonce l'acquisition de sept parcs commerciaux auprès de Brookfield.

- Le britannique Tesco revoit à la hausse ses prévisions de bénéfices après un premier semestre solide.

- Lanxess vend ses activités dans le domaine des polymères à UBE Corporation.

- Le propriétaire d'Upper Crust, SSP Group, prévoit des ventes positives en raison du boom estival.

Actualités des entreprises américaines

- Tesla manque ses prévisions de livraisons pour le troisième trimestre en raison d'une concurrence acharnée.

- OpenAI conclut un tour de table de 6,6 milliards de dollars avec des investissements de Microsoft et de Nvidia.

- StandardAero évaluée à 10,4 milliards de dollars, tandis que les actions augmentent lors de leur introduction à la Bourse de New York.

- Les actions de Humana chutent en raison de la baisse des adhésions aux régimes d'assurance-maladie les plus performants en 2025.

- Amazon reçoit une plainte de la commission du travail américaine pour « emploi conjoint » de chauffeurs.

- Levi Strauss envisage de vendre la marque Dockers.

- Visa fait l'objet d'un recours collectif.

Actualités des entreprises asiatiques

- Toyota retarde la production de VE aux États-Unis jusqu'en 2026.

- Westpac vend une partie de son portefeuille de prêts au groupe Resimac.

Nouvelles recommandations pour les actions

Publication : le 3 octobre 2024 à 9h14

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « Le doute domine sur la tendance de l’inflation »

Au-delà des destructions et surtout des morts que provoque le conflit entre le Hamas et Israël, et maintenant entre le Hezbollah et Israël, cette guerre touche aussi de plein fouet l’économie.

Économies exsangues

Il y a évidemment une économie qui ne tient que grâce à l’aide internationale et un Liban en faillite qui n’est plus que l’ombre de lui-même.

Mais il y a aussi une économie israélienne qui subit un effort considérable de guerre qui n’est pas sans conséquences.

La semaine dernière, l’agence Moody’s avait abaissé de deux crans la note de crédit du pays, la ramenant à Baa1, et avait mis en garde contre une chute à « junk » si les tensions accrues avec le Hezbollah se transformaient en conflit à grande échelle.

Mardi, S&P a procédé aussi à un abaissement du rating de A+ à A, et en maintenant les perspectives à « négatives ».

Pour justifier cette décision, S&P a déclaré « nous considérons maintenant que l’activité militaire à Gaza et une recrudescence des combats à la frontière nord d’Israël, y compris une incursion terrestre au Liban, pourraient persister jusqu’en 2025, avec des risques de représailles contre Israël ».

Pour le moment, après l’attaque de l’Iran, le prix du baril s’est stabilisé, et le dollar s’est légèrement renforcé.

Marché de l’emploi… comment dire ?

Après le chiffre des emplois disponibles, qui a montré que le marché de l’emploi aux États-Unis restait sain, voilà qu’ADP a publié, hier, les créations d’emploi dans le secteur privé et ils sont meilleurs que prévu.

Selon ADP, ces créations ont été de 143 000 en septembre contre 103 000 en août, ce qui tend à indiquer que le marché de l’emploi ne se détériore pas tellement que cela.

Il faudra attendre demain pour avoir une confirmation de cette bonne tenue du marché de l’emploi, mais à ce stade, une baisse des taux de 0,25 % en novembre est plus en phase avec ces indicateurs. Ce qui explique aussi pourquoi le dollar s’est légèrement renforcé.

Et une baisse de 0,25 % est le scénario de certains membres de la FED, dont manifestement Thomas Barkin, président de la FED de Richmond. Même s’il est partisan de deux baisses de taux de 0,25 % pour cette année, il s’inquiète des risques d’une inflation plus élevée en 2025.

Il a en effet déclaré, jusqu’au second semestre 2025 « je suis plus préoccupé par l’inflation que par le marché du travail. Je ne parle pas d’une grande résurgence. Mais je pense que le risque d’enlisement est bien réel. Il y a des pressions qui nous empêchent de faire le dernier kilomètre ».

Pour lui, le risque sur la seconde partie de l’année 2025 est triple. D’un côté, l’immigration pourrait ne pas stimuler l’offre de main-d’œuvre comme cela a été le cas ces derniers mois. Ensuite, les consommateurs pourraient profiter des baisses de taux pour acheter des maisons et des voitures. Et pour finir, les risques mondiaux pourraient provoquer des chocs de prix inattendus.

Il a également évoqué la grève dans les ports, constatant que les augmentations de salaire de 50 % ou plus qui ont été discutées comme pouvant être nécessaires pour la régler, ne semblaient pas être la preuve d’un effondrement de l’inflation ou d’une faiblesse de l’économie.

Fort recul du yen

En partie, parce que le dollar est en hausse, mais surtout parce que le nouveau Premier ministre japonais, Shigeru Ishiba, a déclaré « je ne pense pas que nous soyons dans un environnement qui nous obligerait à augmenter encore les taux d’intérêt », après une réunion avec le gouverneur de la Banque du Japon, Kazuo Ueda.

Cela peut ressembler à une intervention déplacée, mais au Japon, l’indépendance de la Banque centrale est toute relative et nous venons d’en avoir un bel exemple.

D’ailleurs, Ishiba Ueda, après sa rencontre, n’a pas dit autre chose, en déclarant « j’ai dit au Premier ministre que nous soutenions l’économie avec des conditions monétaires souples ».

Tout en ne fermant pas tout à fait la porte à une hausse des taux avant la fin de l’année, en précisant, « mais j’ai dit que nous ajusterions le degré de soutien monétaire avec prudence, car nous pouvons nous permettre de passer du temps à examiner les développements économiques ».

Recul de l’euro aussi

Après des propos d’Isabel Schnabel, membre du conseil d’administration de la BCE, et considérée comme un faucon au sein de cette dernière.

Ses propos, après ceux de Christine Lagarde, sont venus conforter le scénario de deux baisses de 0,25 % des taux d’ici la fin de l’année.

Reprenant presque mot pour mot les propos de Christine Lagarde, elle a déclaré « nous ne pouvons pas ignorer les vents contraires à la croissance ». Tout en reconnaissant que « avec des signes de ralentissement de la demande de main-d’œuvre et de nouveaux progrès dans la désinflation, une baisse durable de l’inflation vers notre objectif de 2 % en temps voulu devient plus probable, malgré une inflation des services toujours élevée et une forte croissance des salaires ».

Mais ce point de vue n’est pas partagé par tous les membres de la BCE, dont le directeur de la Banque centrale portugaise, Mario Centeno, qui lui s’inquiète d’un risque d’une inflation trop faible. Il a en effet déclaré « nous sommes désormais confrontés à un nouveau risque : une inflation inférieure à l’objectif fixé, ce qui pourrait étouffer la croissance économique. Moins d’emplois et moins d’investissements viendraient s’ajouter au ratio de sacrifice déjà enduré. Une économie atone renforcerait, dans un cercle vicieux, la sous-estimation de l’inflation ».

Voilà des propos qui dénotent et particulièrement pessimistes, mais qui peuvent aussi s’interpréter comme une mise en garde de la part des banquiers centraux sur les risques d’une atonie de l’économie européenne si le monde politique ne s’atèle pas aux réformes nécessaires.

D’ailleurs, Schnabel a reconnu que le principal problème actuel était l’Allemagne, qui est confrontée à des vents contraires. Et de préciser que l’Europe, et l’Allemagne en particulier, a besoin d’une nouvelle politique industrielle qui se concentre sur l’innovation et l’esprit d’entreprise, domaines dans lesquels elle est à la traîne depuis des décennies.

Note technique

Le London Interbank Offered Rate (Libor), ex-taux interbancaire de référence, n’est plus. La Banque d’Angleterre (BoE) et la Financial Conduct Authority (FCA), le régulateur britannique des marchés, ont annoncé mardi sa suppression définitive.

Pour le dollar, le Libor a été remplacé par le Secured Overnight Financing Rate (SOFR), qui est repris dans le tableau à partir d’aujourd’hui.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances