mer. 4 sept. 2024

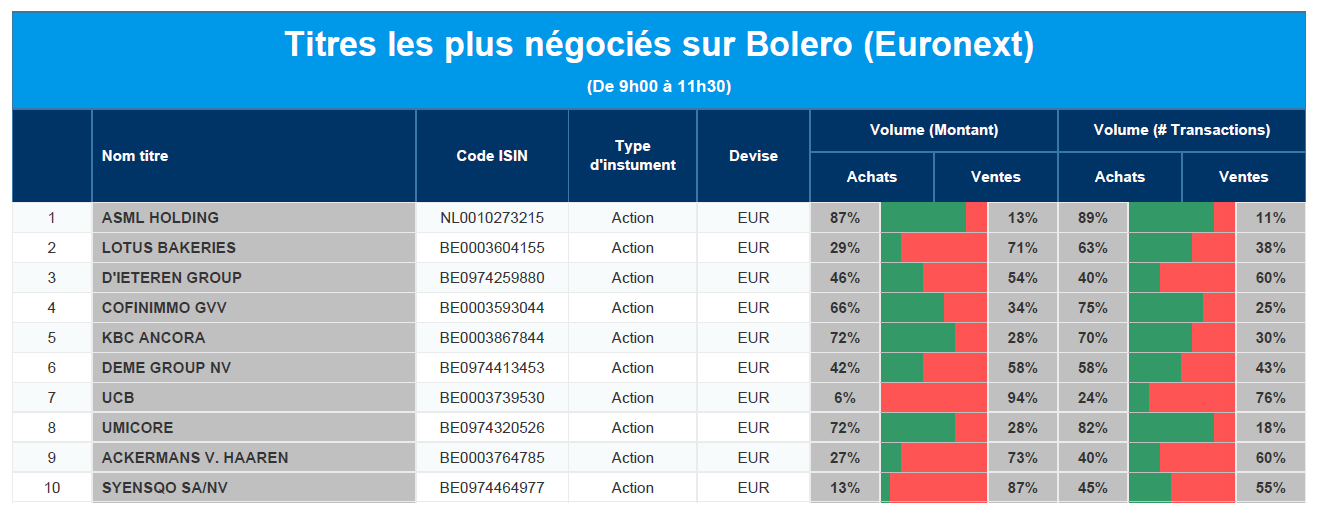

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : ASML, Lotus Bakeries, D'Ieteren, Cofinimmo, KBC Ancora, DEME, UCB, Umicore, Ackermans & van Haaren, Syensqo.

Actualités des entreprises du Benelux

- Tubize reçoit une place dans l'Euro Stoxx 600.

- Shurgard obtient un permis de construire à Zaandam.

- Fitch confirme la rating de VGP.

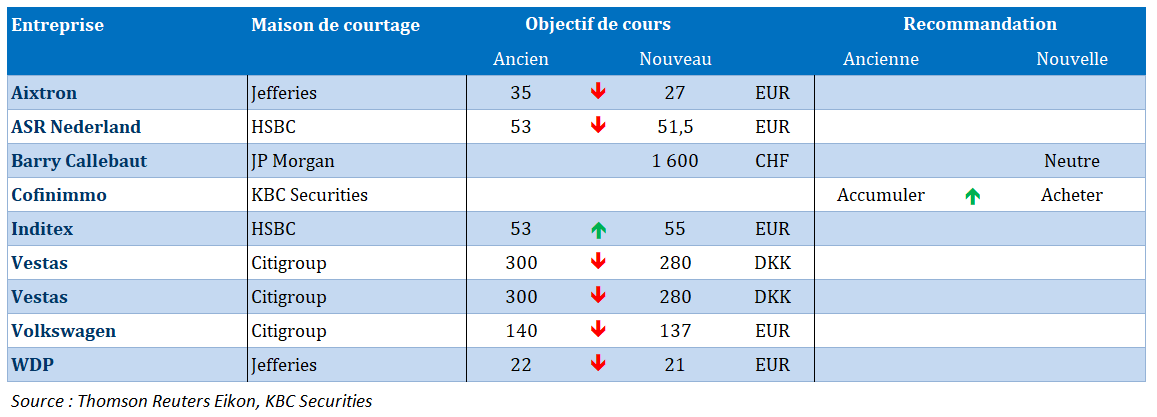

- Cofinimmo obtient un relèvement de la recommandation de la part de KBC Securities.

- ForFarmers crée une coentreprise allemande avec Team Agrar.

- Accentis corrige une erreur dans ses résultats semestriels.

Actualités des entreprises européennes

- L'opérateur de télécommunications Telia supprime 3 000 emplois.

- L'assureur britannique Direct Line n'atteint pas les prévisions de bénéfices semestriels.

- Le bénéfice annuel du constructeur britannique de maisons individuelles Barratt chute de 56 %.

- Le bénéfice de M&G chute de 4 % au premier semestre.

Actualités des entreprises américaines

- Apple passe aux écrans OLED pour ses modèles d'iPhone.

- Berkshire Hathaway réduit à nouveau sa participation dans Bank of America.

- Sinochem veut vendre sa participation dans la coentreprise avec Exxon Mobil.

- Ford Motor rappelle un certain nombre de véhicules.

- Walt Disney et DirecTV ne parviennent pas à un accord.

- Le statut d'Intel dans le Dow Jones est menacé par la chute des actions.

Actualités des entreprises asiatiques

- BYD nie toute pause dans ses projets d'usine au Mexique.

- Santos fournira du GNL à Glencore Singapore.

Nouvelles recommandations pour les actions

Publication : le 4 septembre 2024 à 9h07

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « Les actions s’inquiètent de la croissance »

Voilà typiquement le type d’indicateur que les marchés détestent, parce qu’il n’est en soi pas mauvais, et ni bon non plus, mais parce qu’il met en évidence des hausses de prix qui viennent contrecarrer les espoirs de baisses de taux rapides.

Plein de contradictions

Et c’est cela que les marchés ont détesté, et qui explique pourquoi le dollar s’est renforcé, que les bourses ont chuté, avec comme corollaire une hausse de l’indice VIX, et que le prix du baril a également chuté.

Le responsable de cette dégelée est l’indice ISM manufacturier aux États-Unis qui demeure en territoire négatif, mais dont les sous-indices envoient des signaux extrêmement contradictoires.

D’une part, la situation dans le secteur manufacturier devrait rester en territoire négatif, parce que les nouvelles commandes sont en baisse et qu’il y a une augmentation des stocks. Et d’autre part, de façon assez contradictoire, les prix sont à la hausse ainsi que l’emploi.

Incriminer ce seul indice pour expliquer la forte correction du prix du baril et des bourses est évidemment simpliste, car c’est parce qu’il a été publié à un moment charnière et dans une phase de réajustement des portefeuilles.

Les valeurs technologiques ont fait l’objet de désengagements, en particulier Nvidia. Tendance déjà entamée et qui s’est poursuivie dans un contexte d’inquiétude sur le risque d’un ralentissement aux États-Unis et d’une absence manifeste de reprise en Chine.

Le déclin du prix du baril est d’ailleurs à aller chercher essentiellement dans les interrogations sur la situation en Chine.

Et pour finir, ce qui a exacerbé la volatilité c’est clairement le fait que nous attendons une multitude d’indicateurs économiques aux États-Unis portant sur le marché de l’emploi cette semaine. Et le premier est l’indice des emplois disponibles qui est attendu relativement stable d’un mois à l’autre cet après-midi.

Inquiétudes en Chine

L’indice PMI des services en Chine montre que la croissance dans ce secteur a ralenti, malgré le pic des voyages d’été, dans un contexte marqué par une augmentation des coûts.

Avec l’indice PMI manufacturier, l’indice composite PMI est resté stable à 51.2, l’accélération de la croissance de la production manufacturière a été compensée par le ralentissement de l’expansion de l’activité des services.

Mais cette stabilité n’est pas rassurante, car cela montre que les entreprises continuent de réduire leurs prix pour rester compétitives, que le consommateur demeure toujours aussi prudent, avec un secteur immobilier qui ne redécolle pas. Et qu’en plus, la Chine est de plus en plus confrontée à des barrières douanières, vu le dumping pratiqué, ce qui vient freiner les exportations.

Les derniers indicateurs ont incité la Bank of America à réduire ses prévisions de croissance pour la Chine de 5 % à 4,8 % en 2024, et à 4,5 % pour 2025 et 2026, contre 4,7 % précédemment.

Baisse des taux

La Banque centrale du Canada devrait procéder à sa troisième baisse de taux cet après-midi pour ramener son taux à 4,25 %, malgré des indicateurs positifs.

L’indice PMI manufacturier a montré une légère amélioration de la situation en passant de 47.8 en juillet à 49.5 en août, même s’il demeure en territoire négatif.

Ce qui a fait dire à Paul Smith, directeur économique de S&P Global Market Intelligence que « le ralentissement de la baisse de la production et des nouvelles commandes permet d’espérer que le secteur se stabilise après une longue période de ralentissement ».

Ce qui est plus interpellant cependant c’est que, et je cite de nouveau Smith, « les entreprises continuent de s’inquiéter du niveau des prix et, à cet égard, les dernières données sur l’inflation restent préoccupantes ».

Pour autant, cela ne devrait pas détourner la Banque centrale de sa décision de réduire les taux, et même si, la semaine passée, les chiffres de croissance ont été meilleurs que prévu.

En effet, la croissance au deuxième trimestre, en taux annuel, a été de 2,1 % alors que la Banque centrale avait tablé sur un taux de 1,5 %.

Mais les indicateurs montrent un tassement de l’activité sur le troisième trimestre dans un contexte de ralentissement généralisé.

Comme la tendance est clairement à la baisse des taux au niveau mondial, le fait que la Banque centrale du Canada ait pris un peu d’avance, en partant d’un taux plus élevé il ne faut pas l’oublier, par rapport à la BCE, n’a eu que peu d’impact sur la parité en EUR/CAD.

D’autant plus, que la BCE devrait procéder à sa deuxième baisse de taux la semaine prochaine, comme l’a implicitement confirmé Piero Cipollone, membre du conseil d’administration de la BCE, ce matin, en déclarant « les données disponibles jusqu’à présent confirment notre orientation et j’espère qu’elles nous permettront de continuer à être moins restrictifs ».

Tout en exprimant une certaine inquiétude, estimant que « il existe un risque réel que notre position devienne trop restrictive. Nous devons nous assurer que l’inflation converge vers notre objectif sans freiner l’économie inutilement ».

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances