ven. 30 août 2024

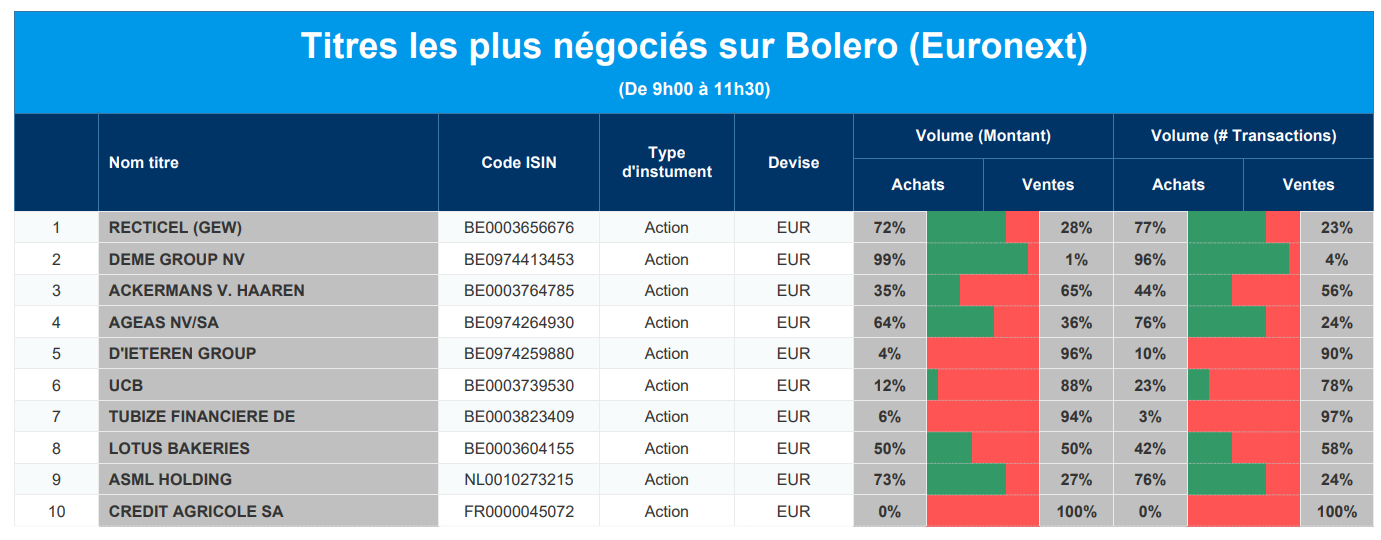

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : Recticel, Deme Group, Ackermans V. Haaren, Ageas, D'Ieteren Group, UCB, Tubize Financiere, Lotus Bakeries, ASML Holding et Crédit Agricole.

Actualités des entreprises du Benelux

- Sif enregistre un meilleur deuxième trimestre et réitère ses perspectives pour l'année en cours

- HAL prend une participation majoritaire dans Coolblue

- Recticel place ses prévisions pour 2024 légèrement en dessous des attentes du marché

- KBC Securities revoit à la baisse l'objectif de cours pour MdxHealth

- KBC Securities rehausse l'objectif de cours d'Ackermans & van Haaren

- Elia commande 945 km de câbles à NKT, Nexans et Prysmian

- IMCD émet des obligations pour un montant de 500 millions d'euros

- Brunel a un nouveau PDG

- Inclusio enregistre davantage de revenus locatifs

- BAM parvient à augmenter la valeur nette d'inventaire par action

Actualités des entreprises européennes

- La société britannique Aviva a conspiré pour échapper aux règles indiennes en matière d'indemnisation et de fiscalité

- Shell prévoit d'importantes réductions dans sa division de prospection pétrolière

- La crise chez Thyssenkrupp entraîne la démission du PDG et du président de la division acier

- Smurfit reçoit une compensation de 469 millions de dollars du Venezuela

- Les actions de Polestar se redressent grâce à une augmentation du financement

Actualités des entreprises américaines

- Apple et Nvidia en pourparlers pour participer au tour de table d'OpenAI

- Dell revoit ses prévisions à la hausse en raison de l'augmentation de la demande de serveurs d'IA alimentés par Nvidia

- Lululemon revoit ses prévisions annuelles à la baisse

- Best Buy revoit à la hausse ses prévisions de bénéfices annuels

- Campbell Soup prévoit des ventes annuelles supérieures aux attentes

- Alphabet envisage de construire un grand centre de données au Viêt Nam

- Intel sur le tapis avec un sénateur républicain

- Merck interrompt deux essais sur le Keytruda

Nouvelles recommandations pour les actions

Publication : le 30 août 2024 à 9h18

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne "Une baisse des taux qui sera graduelle"

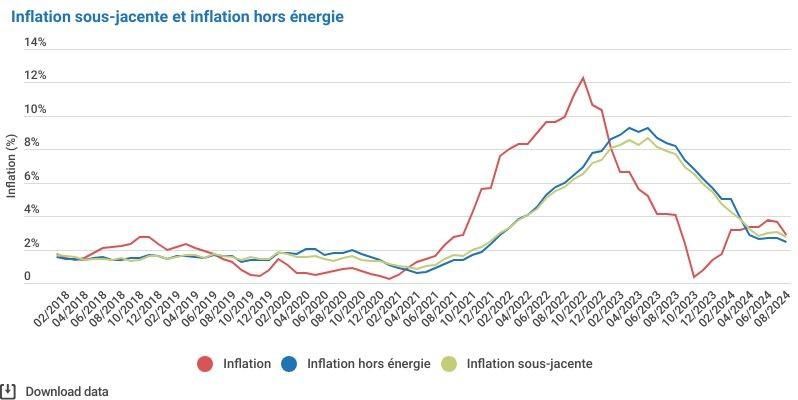

L’inflation a reculé en Espagne, en Allemagne et en Belgique, ce qui est de bon augure pour l’inflation en zone euro, publiée ce matin, mais le recul de l’inflation sous-jacente demeure lent, ce qui confirme une baisse graduelle des taux de la part de la BCE.

Recul de l’inflation

L’inflation en zone euro devrait passer de 2.6% en juillet à 2.2% en août, un peu comme ce qui s’est passé en Allemagne (de 2.6% à 2%), mais l’inflation sous-jacente ne devrait que faiblement reculer en passant de 2.9% à 2.8%.

Ces chiffres confirment que le retour vers l’objectif sera lent, et Joachim Nagel, président de la Bundesbank, a rappelé hier, que « dans l’ensemble, un retour rapide à la stabilité des prix ne peut pas être considéré comme acquis. Par conséquent, nous devons être prudents et ne pas abaisser les taux directeurs trop rapidement ».

Et de rappeler que « bien que notre objectif de 2 % soit en vue, nous ne l’avons pas atteint ».

En Belgique, l’inflation a également reculé, mais demeure quand même largement au-dessus de l’inflation en zone euro. L’inflation globale est passée de 3.64% à 2.86%, et l’inflation sous-jacente de 3.04% à 2.73%, selon Statbel. La Belgique ne fait pas exception avec une inflation des services qui demeure élevée, avec un taux qui est passé de 4.21% à 4.04%.

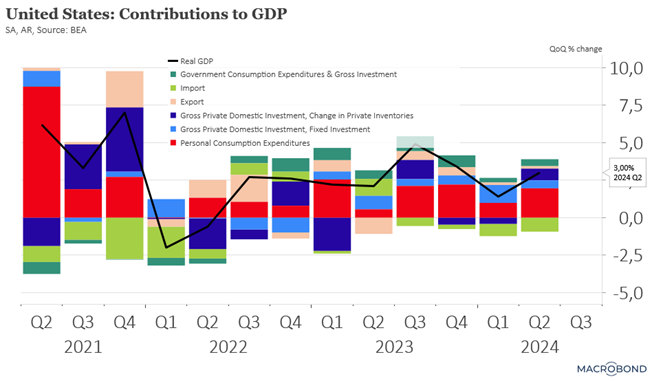

Il est où le risque de récession ?

La question peut légitimement se poser après la révision à la hausse du PIB au deuxième trimestre aux Etats-Unis.

Au lieu d’une croissance annualisée de 2.8%, l’économie américaine a connu un taux de 3%, suite à une révision des dépenses de consommation à 2.9% contre 2.3% précédemment.

Deuxième enseignement de ces chiffres, les bénéfices des entreprises ont progressé, alors qu’ils avaient reculé au premier trimestre.

Si on ajoute à cela le fait que les demandes d’allocations de chômage ont diminué de 2.000 d’une semaine à l’autre, certes, le marché de l’emploi est moins tendu, mais nous ne sommes pas dans une situation qui pourrait provoquer une forte hausse du chômage.

Ces chiffres confirment le scénario de l’atterrissage en douceur de l’économie américaine, ce qui permettra à la FED de mener une politique de baisse des taux graduelle.

Graduelle, parce que l’inflation sous-jacente recule aussi lentement aux Etats-Unis, ce qui devrait être confirmé avec la publication, cet après-midi, du Core PCE qui est attendu à 2.7% contre 2.6%.

Mais pour y voir vraiment plus clair, il faudra attendre vendredi prochain la publication des chiffres du chômage aux Etats-Unis.

Croissance solide en Inde

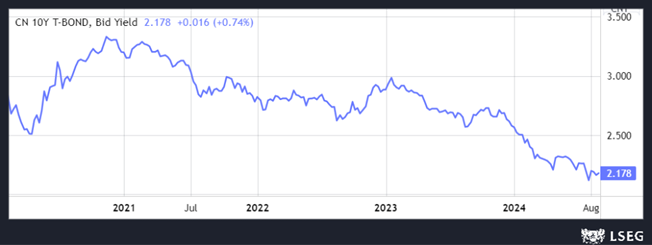

Alors que la situation en Chine pose question et en particulier l’évolution du marché obligataire, Moody’s a révisé à la hausse ses prévisions pour l’Inde.

Ce qui interpelle concernant la Chine, c’est le fait, qu’hier, la Banque centrale chinoise ait annoncé avoir acheté des obligations gouvernementales à 10 et 15 ans pour l’équivalent de 56.3 milliards de dollars dans le cadre d’opérations d’open market.

La dernière fois qu’elle a agi de la sorte cela remonte à décembre 2022, et ces achats interviennent alors que depuis des semaines, la Banque centrale met en garde les acteurs du marché contre le gonflement des prix des obligations, qui a fait chuter les rendements à des niveaux historiquement bas, les banques et les investisseurs étant à la recherche d’actifs sûrs dans une économie en perte de vitesse.

La manœuvre pourrait consister à, dans un second temps, revendre ces obligations dans le marché pour empêcher les rendements d’encore plus chuter.

Ce qui est assez paradoxale, c’est qu’en même temps, la baisse des taux est plutôt une bonne nouvelle, parce que cela devrait favoriser la reprise, mais c’est sans doute le risque d’un emballement spéculatif qui explique cette intervention.

Pour revenir à l’Inde, Moody’s s’attend maintenant à une croissance de 7.2% en 2024 contre 6.8% et de 6.6% en 2025 contre 6.4%.

Moody’s estime que « ces changements de prévisions supposent une forte croissance généralisée et nous reconnaissons des prévisions potentiellement plus élevées si la dynamique cyclique, en particulier pour la consommation privée, gagne plus de traction ».

Elle constate que non seulement les secteurs de l’industrie et des services font preuve de solides performances depuis le début de l’année, mais que « la consommation des ménages est prête à croître alors que l’inflation globale se rapproche de l’objectif de la RBI. En effet, des signes de reprise de la demande rurale apparaissent déjà, grâce à l’amélioration des perspectives de la production agricole, avec des précipitations supérieures à la normale pendant la mousson ».

Hasard du calendrier, Fitch a, de son côté, confirmé la note BBB- de l’Inde avec des perspectives stables, en citant les fortes perspectives de croissance à moyen terme.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance