jeu. 18 juil. 2024

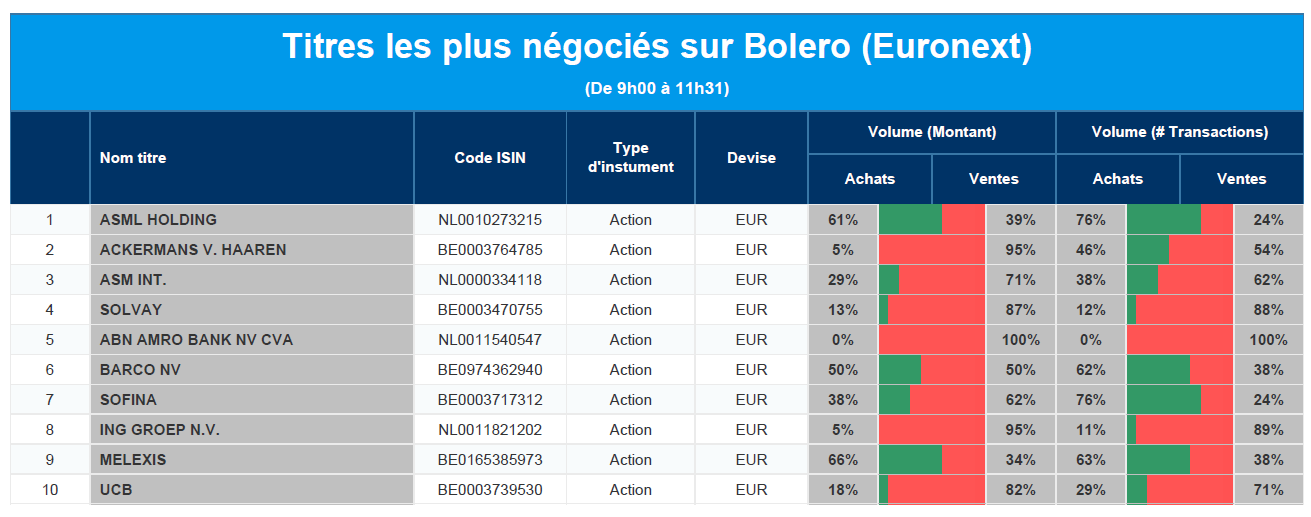

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : ASML, Ackermans & van Haaren, ASM International, Solvay, ABN Amro, Barco, Sofina, ING, Melexis, UCB.

Actualités des entreprises du Benelux

- ASML chute de 10 % en raison des perspectives chinoises.

- Fastned se dote d'un nouveau directeur des opérations.

- Le groupe Elia investit dans SET Ventures pour soutenir l'innovation numérique.

- Hyloris annonce l'expansion de Maxigesic® IV au Brésil.

- Fugro à l'œuvre sur la côte est des États-Unis.

- Sligro enregistre une légère baisse de ses ventes.

- Avantium conclut un partenariat avec Auping.

- Inventiva annonce l'émission d'un certificat de redevance pour un montant de 20,1 millions d'euros.

Actualités des entreprises européennes

- Telia rapporte des résultats supérieurs à la barre.

- Volvo Cars dépasse les attentes au deuxième trimestre.

- Le bénéfice de Nokia chute de 32 % au deuxième trimestre.

- Novartis relève pour la deuxième fois ses prévisions de bénéfices pour 2024.

- Le bénéfice d'ABB au deuxième trimestre est légèrement supérieur aux attentes.

- Renault enregistre une hausse des ventes de 1,9 % au premier semestre.

- Le chiffre d'affaires d'Intrum au deuxième trimestre est inférieur aux prévisions.

- Le bénéfice de Volvo Trucks dépasse les attentes.

- Frasers prévoit plus de croissance.

Actualités des entreprises américaines

- Warner Bros Discovery envisage une scission.

- United Airlines prévoit un bénéfice inférieur aux prévisions pour le trimestre en cours.

- J&J dépasse les estimations de Wall Street.

- Kinder Morgan avoue un manque à gagner pour le deuxième trimestre.

- Meta décide de suspendre les outils d'IA générative au Brésil.

- Beyond Meat en pourparlers avec les détenteurs d'obligations pour discuter de la restructuration du bilan.

- Darden Restaurants achète Chuy's pour 605 millions de dollars.

Actualités des entreprises asiatiques

- Le bénéfice du deuxième trimestre de TSMC dépasse de 36 % les prévisions.

- Samsung acquiert une start-up britannique spécialisée dans l'IA.

- BYD a de solides projets d'expansion au Vietnam.

Nouvelles recommandations pour les actions

Publication : le 18 juillet 2024 à 9h17

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « Le retour à la normale sera lent »

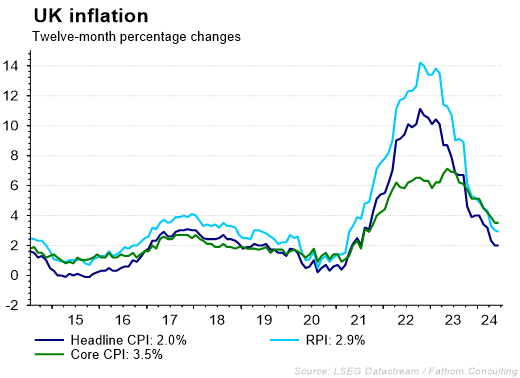

Le FMI ne croyait pas si bien dire, « l’inflation des prix des services freine les progrès de la désinflation, ce qui complique un retour à la normale de la politique monétaire ». Nous en avons encore eu la preuve avec les chiffres d’inflation, hier, en Grande-Bretagne.

Inflation en Grande-Bretagne

L’effet Taylor Swift ? Que cela soit l’inflation globale ou la sous-jacente, toutes les deux sont restées inchangées, ce qui a éloigné la perspective de voir la BoE baisser ses taux en août.

L’inflation globale est restée à 2 %, et la sous-jacente à 3,5 %, avec une inflation des services qui est également restée stable à 5,7 %, niveau beaucoup trop élevé et en partie dû à une augmentation des prix des hôtels suite à la venue de Taylor Swift.

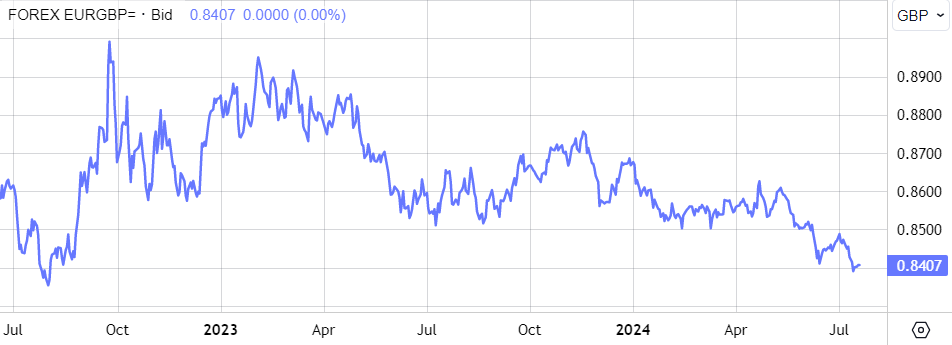

Le fait que les anticipations d’une baisse des taux en août aient reculé, après ce chiffre, a renforcé la position du sterling aussi bien par rapport à l’euro que par rapport au dollar.

Pas de surprise

La BCE laissera ses taux inchangés cet après-midi, tout en signalant que sa prochaine action devrait être une réduction des taux, réduction qui dépendra cependant des données.

Elle reste en effet préoccupée par l’inflation des services, on y revient, ainsi que l’évolution des salaires dans un contexte d’une croissance économique assez faible.

Le scénario qui tient toujours la corde est celui d’une baisse des taux en septembre et en décembre de 0,25 %.

Et ce scénario a pris un peu plus de consistance après des déclarations de membres de la FED, car même si Christine Lagarde ne veut pas l’avouer, une baisse des taux de la part de la FED lui simplifiera la vie.

Après ceux déjà évoqué, trois autres responsables de la FED se sont exprimés, hier, sur une possible réduction des taux.

Ainsi, Thomas Barkin, président de la FED de Richmond, s’est dit « très encouragé » par le fait que la baisse de l’inflation a commencé à se généraliser.

Le président de la FED de New York, John Williams, a estimé que « nous allons en fait apprendre beaucoup de choses entre juillet et septembre. Nous aurons deux mois de données sur l’inflation ».

Pour lui, il y a actuellement trois scénarios, les deux scénarios les plus probables étant ceux d’une inflation qui se rapproche des 2 %, l’un plus rapidement que l’autre. Et un troisième scénario qui est une réaccélération de l’inflation et dès lors une absence de baisse des taux. Et selon lui, « étant donné que je pense que les deux premiers scénarios ont la plus forte probabilité de se produire, je pense que le moment d’abaisser le taux directeur se rapproche ».

Et Waller, gouverneur de la FED, de rajouter, la Banque centrale américaine « pourrait bien être en mesure d’atteindre l’atterrissage en douceur », et tout en soulignant que « le risque de hausse du chômage est plus important que ce que nous avons vu depuis longtemps ».

Nouvelle intervention ?

Le yen s’est sensiblement renforcé par rapport au dollar hier, ce qui laisse penser que les autorités japonaises seraient une nouvelle fois intervenues, profitant d’un petit recul généralisé du dollar.

Si on se base sur les données de la BOJ, car les autorités ne confirment pas ses interventions, après celle de jeudi passé, elle serait encore intervenue vendredi pour un montant de 13,5 milliards de dollars.

Budget allemand

Après des mois de discussions, le gouvernement allemand a adopté le budget fédéral pour 2025, même s’il reste encore un trou de 17 milliards d’euros.

Ce budget est important dans le contexte actuel de l’Allemagne et vu les retards pris dans les investissements.

Ce projet de budget d’un montant total de 481 milliards d’euros, prévoit 78 milliards d’euros d’investissements, ce qui serait un record, et des emprunts nets pour 43,8 milliards d’euros, tout en respectant le frein de la dette.

Selon ses prévisions, le gouvernement estime que ces investissements devraient doper la croissance de 0,5 % en plus en 2025.

Par contre, l’aide à l’Ukraine de 8 milliards d’euros a été ramenée à 4 milliards, le gouvernement allemand estimant que le prêt de 50 milliards de dollars accordé par le G7 devrait amplement suffire.

Programme travailliste

Comme décidemment nous sommes en plein bouleversement politique un peu partout dans le monde, un petit tour sur le programme des travaillistes détaillé par Charles III peut être intéressant.

L’objectif de Keir Starmer est centré sur la croissance et la stabilité avec un plan s’articulant autour de 35 projets de loi. Cela concerne aussi bien la création de logements, que l’amélioration des transports avec une renationalisation des chemins de fer.

Et même une volonté de contrôler l’énergie, avec la création de GB Energy, d’un budget de 8,3 milliards de livre, centré sur les énergies renouvelables.

Elément à souligner, il souhaite aussi un nouveau départ des relations avec les partenaires européens, en promouvant un nouveau pacte sécurité.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances