jeu. 18 avr. 2024

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : ASML, UCB, KBC Groep, Solvay, Melexis, ASM, KBC Ancora, LVMH, Azelis et Pharming Group.

Actualités des entreprises du Benelux

- Colruyt reçoit l'approbation finale de la BMA pour l'acquisition de 54 magasins Match et Smatch en Belgique

- Deme remporte deux contrats auprès de Prysmian aux Pays-Bas

- SBM Offshore signe une facilité d'exploitation à court terme de 250 millions de dollars

- Arcadis remporte deux nouveaux projets de gestion innovante des trottoirs aux États-Unis

- Le chiffre d'affaires de Sligro Food Group atteint 652 millions d'euros

- Quelques rumeurs concernant l'acquisition d'Azelis

- Greenyard acquiert une usine belge de production de glaces sans produits laitiers

- NSI enregistre des revenus locatifs nets au premier trimestre

- Sipef constate une baisse de la production d'huile de palme au premier trimestre

Actualités des entreprises européennes

- Adam Neumann souhaite acquérir WeWork, qui cherche des liquidités pour éviter la faillite

- Le bénéfice du premier trimestre d'ABB dépasse les attentes

- Les bénéfices de Nordea Bank dépassent les attentes

- Stellantis acquiert une participation dans une société argentine d'énergie solaire

- Nokia prévoit un second semestre plus solide

- Danone dépasse ses prévisions de ventes au premier trimestre et maintient ses objectifs pour 2024

- Schindler confirme son objectif de chiffre d'affaires pour 2024, mais met en garde contre la faiblesse de la Chine

- La compagnie aérienne britannique easyJet limite ses pertes hivernales

Actualités des entreprises asiatiques

- TSMC annonce une hausse de 9 % de ses bénéfices

- Huawei lance la vente de ses modèles Pura

Actualités des entreprises américaines

- Kinder Morgan satisfait aux estimations de bénéfices

- Le bénéfice de Discover Financial chute en raison de l'augmentation des provisions pour pertes sur prêts

- Rivian licencie 1% de son personnel

- Ibotta vise une valorisation de 2,7 milliards de dollars

- Oracle investit 8 milliards de dollars au Japon

- Micron devrait recevoir 6 milliards de dollars du ministère américain du commerce

- Abbott Laboratories a amélioré ses résultats

- US Bancorp voit ses revenus nets d'intérêts chuter de 14%.

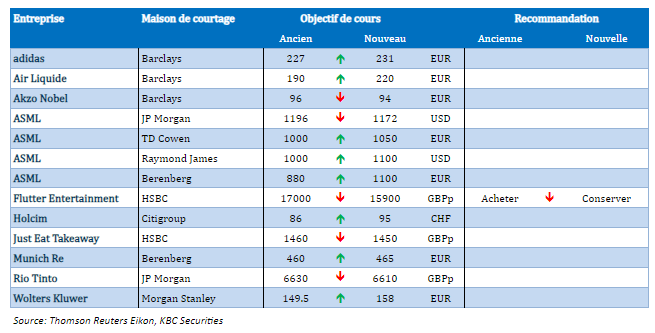

Nouvelles recommandations pour les actions

Publication : le 18 avril 2024 à 8h50

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne "Une pause s’impose pour digérer"

Pause, non pas dans le climat qui montre de plus en plus de dérèglements, mais sur les marchés financiers qui reprennent leur souffle, un peu perdus par le manque de tendance et de visibilité.

Pause

Pour le dollar, sur le front des taux, pour les marchés boursiers, pour prendre le temps de digérer les dernières données économiques.

Mais il y a au moins une constante, l’économie américaine se porte bien, très bien même. C’est ce qui est encore ressorti d’une enquête de la FED, qui constate, que l’activité économique américaine a légèrement augmenté entre fin février et début avril et les entreprises ont indiqué qu’elles s’attendaient à ce que les pressions inflationnistes se maintiennent.

C’est le fameux Livre beige qui pointe que, « l’activité économique globale a légèrement augmenté […] Dix des douze districts ont connu une croissance économique légère ou modeste. Les perspectives économiques parmi les contacts étaient prudemment optimistes, dans l’ensemble ».

Mais l’un n’allant pas sans l’autre, six districts ont noté des augmentations modérées des prix de l’énergie et des risques de hausse à court terme à la fois dans les prix des intrants et de la production.

Et pour être complet, il constate que l’emploi a augmenté légèrement dans l’ensemble, avec des pénuries pour certains postes.

En un mot, sur base de ce rapport, la FED continuera sa pause sur les taux au moins jusqu’au mois de septembre.

Baisse en août ?

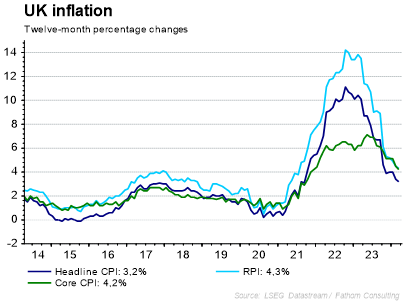

La BoE pourrait agir avant la FED si on se base sur les derniers chiffres d’inflation. Elle a reflué, moins que prévu, mais elle est quand même revenue à 3.2% contre 3.4% en février.

Cependant, pas de précipitation dans la baisse des taux, car, comme partout, l’inflation des services demeure trop élevée et le marché de l’emploi demeure solide, ce qui exerce toujours des pressions à la hausse sur les salaires.

Comme aux Etats-Unis, le fait que la Banque centrale retarde ses baisses de taux est une mauvaise nouvelle pour le pouvoir en place, et en plus à l’approche d’une élection, une Banque centrale aura tendance à s’abstenir de modifier sa politique monétaire pour ne pas donner le sentiment de favoriser le candidat au pouvoir.

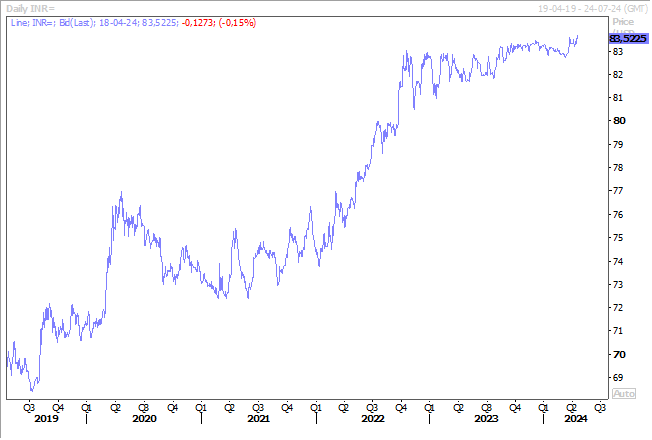

Elections en Inde

A la veille des élections, pour flatter ses électeurs, le Premier ministre Narendra Modi a promis de créer des emplois, de stimuler les infrastructures et d’étendre les programmes sociaux s’il remporte un troisième mandat.

Ces dernières débutent demain et s’étaleront jusqu’au 1er juin avec une publication des résultats le 4 juin.

Si son bilan est relativement positif, avec une croissance, estimée à 6.8% par le FMI, soit une révision positive de 0.3%, les inégalités se sont aggravées et le chômage demeure un sujet de préoccupation ainsi que l’inflation.

La faiblesse de la roupie est d’ailleurs un facteur inflationniste, même si l’Inde profite du pétrole russe à meilleur compte que sur le marché international.

Mais le taux de chômage a augmenté pour atteindre 5.4 % en 2022/23, contre 4.9 % en 2013/14, juste avant l’arrivée au pouvoir de Modi, et près de 16 % des jeunes urbains âgés de 15 à 29 ans resteront sans emploi en 2022/23.

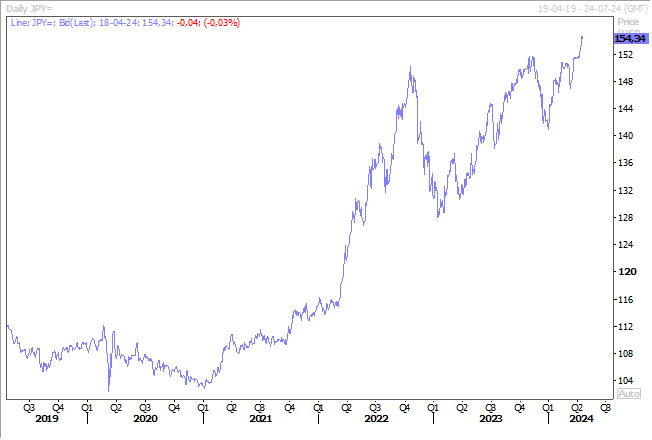

Yen toujours sous pression

Il n’y a pas que la roupie indienne qui est fortement sous pression par rapport au dollar, c’est le cas également du yen.

Dans les deux cas, c’est clairement la fermeté du dollar qui est le facteur principal, fermeté qui s’explique par le fait que les taux aux Etats-Unis vont encore rester inchangés pour un moment.

Mais, la BOJ ne semble pas non plus très pressée si on en croit les propos de Asahi Noguchi, membre du conseil d’administration de cette dernière, « en ce qui concerne le rythme d’ajustement des taux directeurs, il devrait être lent, à un rythme qui ne peut être comparé à celui des autres grandes Banques centrales au cours des dernières années ».

Et de préciser, « en effet, il faudra un temps raisonnable pour arriver à une situation où les prix continuent d’augmenter à un rythme d’environ 2 % ».

Et de constater que le Japon connaissait actuellement des hausses de salaires sans précédent, mais que, malgré cela, ces hausses n’étaient pas encore suffisantes pour entraîner une augmentation des prix et permettre à l’inflation tendancielle d’atteindre 2 %.

Et de conclure, « il est essentiel que la BOJ maintienne sa politique monétaire ultra-libre afin de rechercher un équilibre approprié entre l’offre et la demande de main-d’œuvre ».

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance