mar. 9 avr. 2024

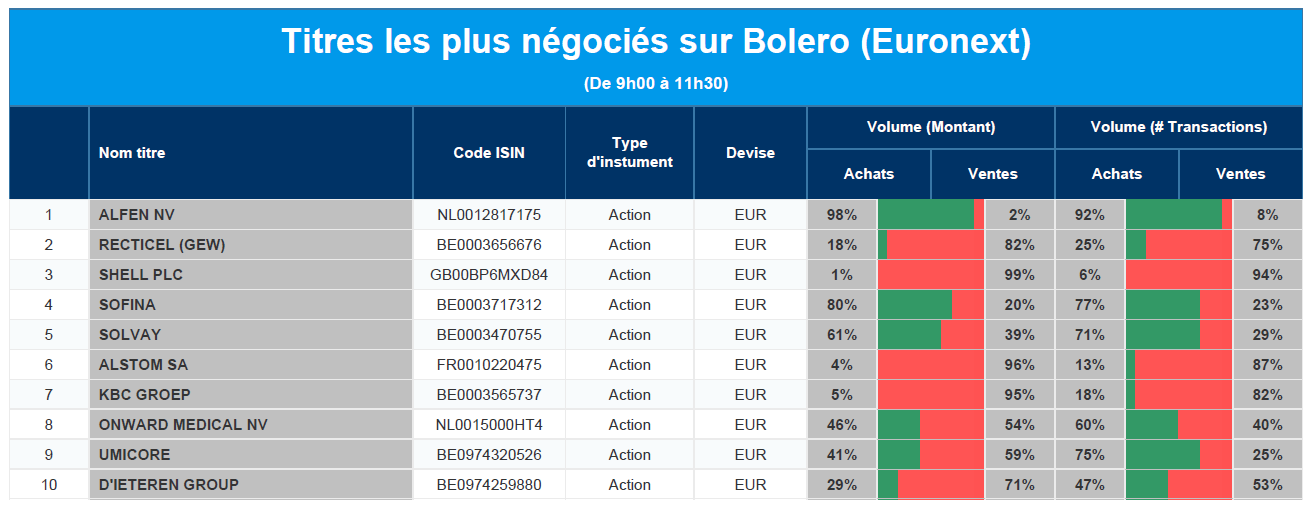

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : Alfen, Recticel, Shell, Sofina, Solvay, Alstom, KBC, Onward Medical, Umicore, D'Ieteren.

Actualités des entreprises du Benelux

- Mithra achève une étude de phase 2 supplémentaire à Donesta.

- MaaT présente de nouvelles données précliniques.

- Alfen à nouveau à la recherche d'un nouveau directeur financier.

- FourWorld Capital Management dépose une nouvelle plainte contre Euronav.

- L'administrateur délégué de Recticel rachète des actions.

Actualités des entreprises européennes

- HSBC Holdings vend ses activités en Argentine.

- Criteria augmente sa participation dans Telefonica.

- BP prévoit une augmentation de la production de pétrole et de gaz.

- L'entreprise familiale Puig a l'intention de s'introduire à la bourse de Madrid.

- Atos recherche 600 millions d'euros pour financer ses activités en 2024 et 2025.

- Ferrari veut approfondir ses connaissances sur les batteries, mais n'en produira pas.

- Bouygues licencie 225 personnes.

Actualités des entreprises américaines

- JP Morgan réunit les successeurs potentiels de son CEO, M. Dimon.

- Blackstone acquiert Apartment Income pour 10 milliards de dollars.

- Tesla règle l'affaire de l'accident mortel de l'ingénieur d'Apple en autopilotage.

- Nvidia intente une action en justice pour une marque déposée concernant le logiciel d'IA « Modulus ».

- Les actions de la société de médias de Donald Trump chutent de 8 %.

- L'unité de Southwest Gas, Centuri Holdings, cherche à obtenir une valorisation de 1,8 milliard de dollars lors de son introduction en bourse.

- Norwegian Cruise Line commande huit nouveaux navires.

Actualités des entreprises asiatiques

- SRE Group vend sa participation majoritaire dans Shanghai Jinxin Property.

- Samsung reçoit le soutien du gouvernement américain.

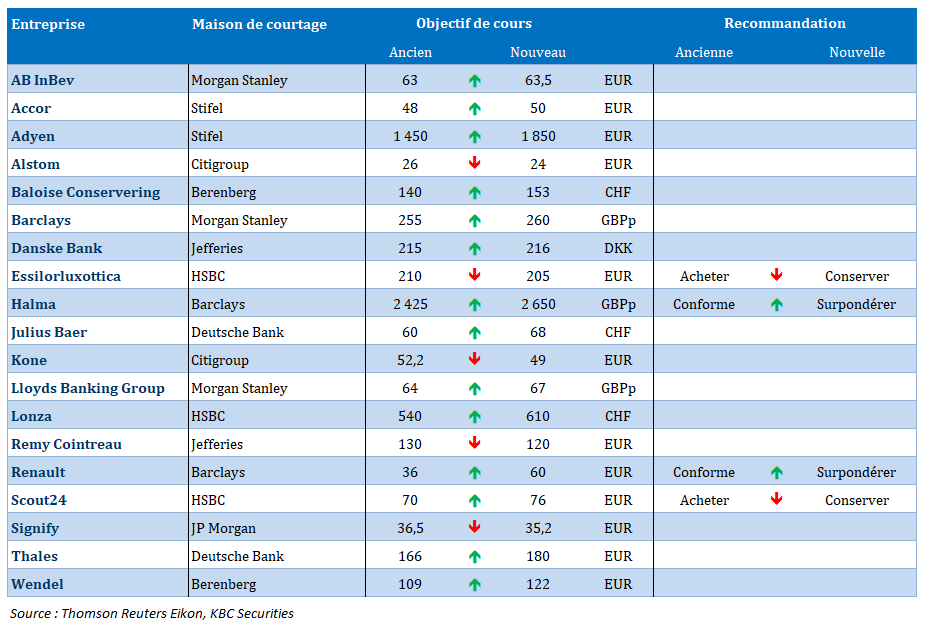

Nouvelles recommandations pour les actions

Publication : le 9 avril 2024 à 9h10

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « Ce jeudi, la BCE devrait entrouvrir la porte »

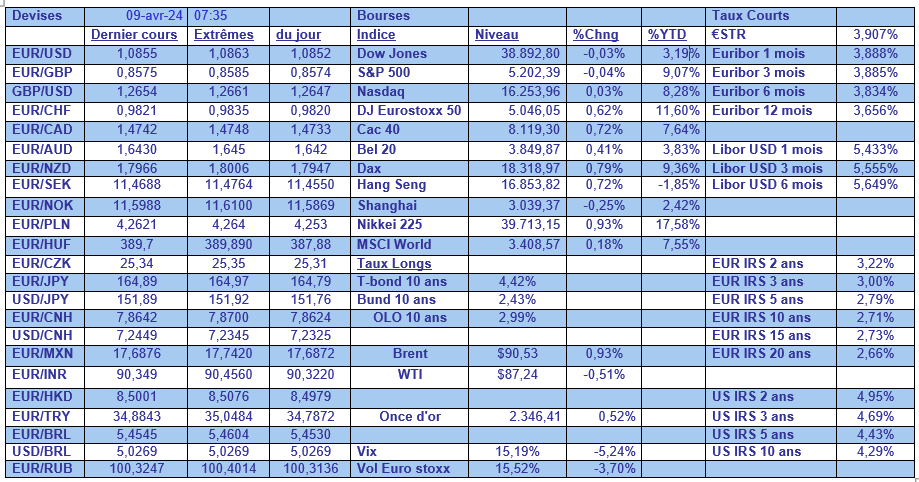

La BCE qui se réunit ce jeudi et pourra se donner le temps de la réflexion, compte tenu de l’amélioration timide de l’économie en zone euro, et nous préparer à une baisse des taux en juin.

Indicateurs plus positifs

Après les indices PMI, qui ont montré une petite amélioration en zone euro, et malgré des faiblesses structurelles en Allemagne, finalement la production industrielle a augmenté plus que prévu en février.

Elle a en effet augmenté de 2,1 % d’un mois à l’autre, et de façon assez étonnante par une hausse de 7,9 % dans le secteur de la construction, ce qui est assez en déphasage avec l’indice PMI de la construction.

Si on prend la production manufacturière, hors énergie et construction, la hausse sur le mois a été de 1,9 %, tirée par la production automobile et chimique.

Mais ces chiffres ne peuvent cependant pas masquer le fait que la production industrielle est encore inférieure à environ 8 % de son niveau d’avant la pandémie et ce chiffre n’est en rien le signe d’une reprise de grande ampleur.

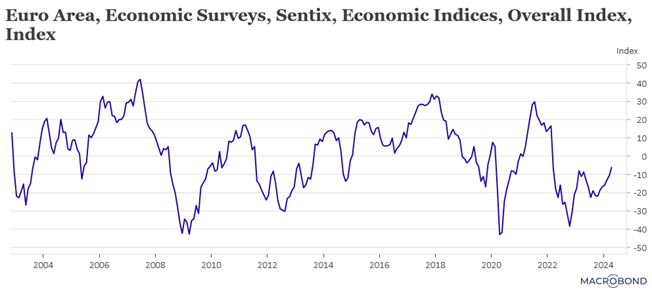

Deuxième indicateur positif, l’indice Sentix, qui mesure le moral des investisseurs dans la zone euro et qui se situe à son niveau le plus élevé depuis février 2022.

Et Sentix de relever que « en tout cas, la reprise économique dans la zone euro et dans le monde se poursuit » et « les signaux économiques se stabilisent également à l’international ».

Seul bémol l’Allemagne « reste le pays le plus problématique des grandes nations industrialisées ».

Si cet indice est en hausse c’est aussi parce que investisseurs tablent sur une baisse des taux de la part de la BCE en juin. Et ils sont d’autant plus confiants que plusieurs membres de la BCE ont clairement indiqué que c’est à cette date que s’amorcerait le début de l’assouplissement.

Reste la question de l’évolution des salaires, et c’est d’ailleurs pour cela que la BCE ne bougera pas ce jeudi, mais comme l’inflation a baissé plus que prévu, une petite amélioration serait suffisante aux yeux de la BCE.

Reste à savoir si lors de cette réunion Christine Lagarde indiquera explicitement que la BCE baissera ses taux en juin.

Pour autant, la baisse des taux en juin ne va pas ouvrir toute grande la porte à un large mouvement de baisse. D’une part, parce que la FED semble bien partie pour ne pas réduire ses taux en juin et pour mener un assouplissement bien moindre que prévu, ce qui pourrait fragiliser l’euro.

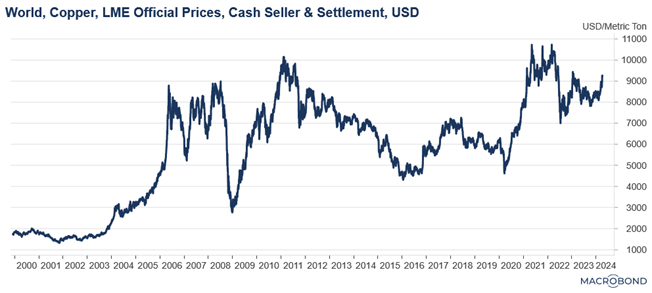

Et d’autre part, parce que la reprise observée en Europe, mais en Chine également, et la robustesse de l’économie américaine, ont entrainé une hausse des prix des métaux.

Hausse des prix des métaux

En effet, les prix de l’or, de l’argent, du cuivre (voir graphique), du zinc et de l’aluminium ont sensiblement progressé depuis le début de l’année.

Cette hausse des prix des matières premières, qui s’explique par une petite amélioration des indices PMI manufacturiers, doit aussi se comprendre par une forte demande des fonds qui spéculent sur ces dernières et qui essayent bien évidemment d’anticiper la tendance.

Mais en tenant compte de la hausse du prix du baril, c’est quand même l’ensemble des matières premières utilisées dans l’industrie qui se sont reprises en ce début d’année.

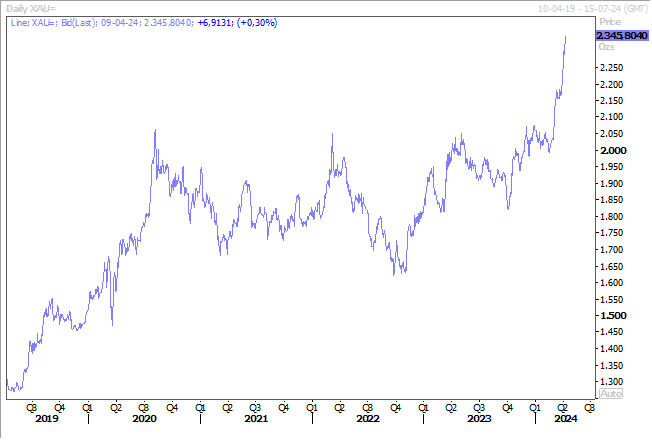

L’or est encore un cas à part, car il est porté par le contexte géopolitique plus qu’incertain, par les achats de la part des Banques centrales et par la volonté de la Chine et la Russie de réduire leur dépendance au dollar en achetant de l’or.

Première phase réussie

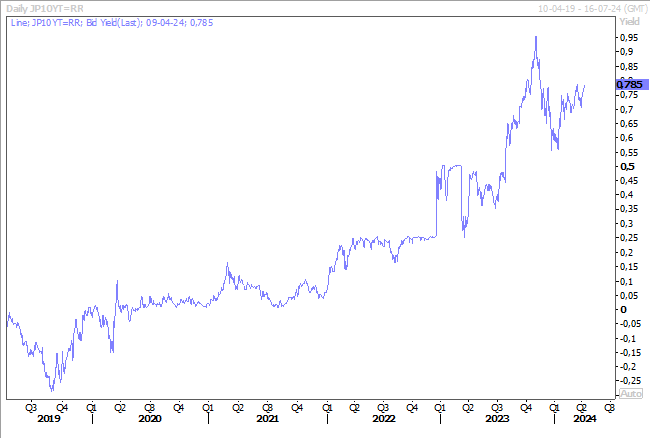

La hausse des taux de la part de la Banque du Japon semble se dérouler sans accros, même si le yen continue de flirter avec le seuil des 152 par rapport au dollar.

Mais dans l’ensemble la hausse des taux obligataires a été contenue, comme le montre l’évolution du rendement de l’obligation à 10 ans, ce qui permet au gouverneur de la Banque du Japon de se montrer confiant.

Il a en effet déclaré, ce matin, que « si les conditions économiques et les prix évoluent conformément à nos projections actuelles, l’inflation tendancielle s’accélérera progressivement. Dans ce cas, nous devrons envisager de réduire le degré de stimulation. La question de savoir si cela se produira effectivement dépendra des données à venir ».

Ses propos ne veulent pas dire que la Banque centrale est déjà prête à procéder à une nouvelle hausse de taux, mais que probablement deux hausses de 0,10 % pourraient être envisagées cette année.

Mais elle se laissera encore du temps, et devrait profiter plutôt du mouvement de baisse des taux de la part de la FED pour ne pas encore plus fragiliser sa devise.

Même si une devise faible est un atout pour ses exportations, compte tenu de la hausse des prix des matières premières cela renforcerait l’inflation importée, ce qui pèserait sur les ménages et irait aussi à l’encontre de la hausse des taux.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances