jeu. 12 juin 2025

Le blog de Bernard Keppenne : « L’euro ne gagnera pas en influence par défaut, il devra la mériter »

C’est dans un contexte de défiance de plus en plus marqué pour les actifs en dollar, et en particulier pour le dollar lui-même, que Christine Lagarde, présidente de la BCE, a plaidé en faveur d’un rôle plus important de l’euro. Elle a cependant souligné que le chemin serait long et semé d’embûches, ce qui explique le choix du titre de cet article qui reprend sa déclaration.

Durant une intervention à Tokyo fin mai, elle a souligné que, dans le contexte actuel, l’Europe avait une opportunité incroyable de prendre en main son propre destin.

Défiance vis-à-vis du dollar

La politique de girouette de Trump et les craintes d’un ralentissement de l’économie américaine ont refroidi les investisseurs qui se sont détournés des actifs en dollars. Et ces derniers temps, les entreprises américaines ont préféré se financer en euros plutôt qu’en dollars compte tenu du différentiel de taux d’intérêt.

Si à cela on ajoute le fait que l’endettement américain va encore augmenter avec la nouvelle loi budgétaire, les investisseurs se sont un peu détournés du dollar depuis l’arrivée de Trump.

Mais pour que l’euro puisse faire jeu égal avec le dollar ou, à tout le moins, augmenter son poids dans le commerce international, c’est aux Européens de s’atteler rapidement à trois grands chantiers.

Un véritable pouvoir politique

Si jusqu’à présent le dollar représente encore 58 % des réserves mondiales, malgré une lente érosion de son poids, c’est clairement parce que les États-Unis ont un véritable poids géopolitique. Avec comme conséquence que l’euro ne représente que 20 % des réserves mondiales, alors même qu’il fait quasiment jeu égal avec le dollar dans le commerce international.L’Europe doit se doter d’une stature militaire et politique si elle veut que demain l’euro soit considéré comme une référence mondiale.

Une Europe des capitaux

La deuxième raison pour laquelle l’euro n’a pas encore un statut de monnaie de réserves, c’est clairement que l’Europe des capitaux reste à construire.

Malgré une monnaie commune, les marchés financiers européens demeurent fragmentés. Les entreprises, surtout les PME, peinent à se financer autrement que par les banques et les investisseurs hésitent encore à franchir les frontières. Pour y remédier, il faut harmoniser les règles fiscales et juridiques, rapprocher les droits des faillites et renforcer la supervision européenne.

Une telle avancée renforcerait la souveraineté économique de l’Union, soutiendrait la transition écologique et numérique, et donnerait à l’euro un rôle plus affirmé sur la scène internationale.

Cependant, cette Europe des capitaux passera inéluctablement par une mutualisation des dettes, car comme le soulignait Christine Lagarde, « la logique économique nous dit que les biens publics doivent être financés conjointement. Et ce financement conjoint pourrait permettre à l’Europe d’augmenter progressivement son offre d’actifs sûrs ».

Mais on sait que cette idée demeure encore un sujet tabou pour certains membres de la zone euro, notamment l’Allemagne, et pourtant cela sera le passage obligé si l’UE veut assurer son avenir.

L’atout de l’euro

Avec la confiance envers les États-Unis qui a volé en éclat depuis le fameux jour de la libération, le 2 avril dernier, l’euro dispose d’un atout unique.

L’Europe peut en effet se targuer de ses valeurs et du respect de l’État de droit, donnant ainsi un cadre rassurant et stable pour les investisseurs.

Oui mais…

Un euro qui verrait son poids augmenter risque fort alors de se raffermir par rapport aux autres devises, et dès lors mettre à mal la compétitivité de nos entreprises. C’est probablement vrai en partie, mais cela permettra aussi à ces dernières de pouvoir négocier leurs contrats en euros plutôt qu’en dollars.

Et surtout cela leur permettra de se financer plus facilement sur le marché des capitaux et attirer ainsi la manne d’épargnes des ménages européens.

Il est évident que l’euro ne supplantera pas le dollar rapidement, mais compte tenu de la défiance vis-à-vis des États-Unis suite à la politique erratique et incertaine de Trump, il s’agit d’un moment idéal pour avancer vers plus d’Europe, en lui donnant une stature politique tout en offrant un cadre de stabilité pour les investisseurs étrangers.

L’Europe n’a plus le luxe d’attendre. Si elle ne saisit pas cette chance historique de s’affirmer, elle s’effacera dans le tumulte des puissances qui, elles, n’hésitent pas.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances

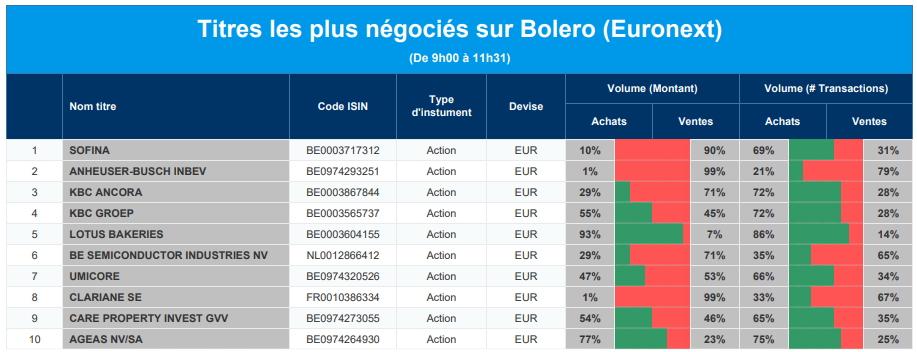

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : Sofina, AB InBev, KBC Ancora, KBC, Lotus Bakeries, BESI, Umicore, Clariane, Care Property Invest, Ageas.

Actualités des entreprises du Benelux

- EVS choisi comme partenaire technologique VAR pour la Jupiler Pro League belge.

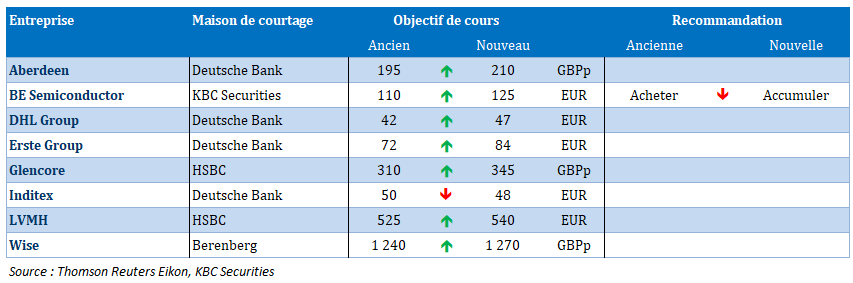

- Besi passe à « Conserver » chez KBC Securities avec un objectif de cours relevé.

- Heineken investit 2,75 milliards de dollars dans son expansion avec une nouvelle brasserie au Mexique.

- Le CEO d'Ebusco Christian Schreyer démissionne avec effet immédiat pour raisons de santé.

- Aalberts lève 600 millions de dollars par émission d'obligations pour sa stratégie de croissance Thrive 2030.

- UCB et Biogen présentent des données de phase 3.

- Fugro a ouvert un nouveau laboratoire d'essais géotechniques à Jakarta.

- Syensqo et ENERTRAG France s'associent pour un projet innovant sur la transition énergétique durable.

Actualités des entreprises européennes

- Croissance plus forte des ventes et gains de parts de marché chez Tesco grâce à une stratégie de prix et à l'attention portée aux clients.

- Reckitt tient des pourparlers de vente exclusifs sur la division Essential Home avec Advent International.

- L'avenir de l'usine de bioéthanol Vivergo d'AB Foods est incertain en raison d'un accord commercial et d'un manque de soutien.

- UniCredit déclare que les projets de rachat de Banco BPM et de Commerzbank sont menacés en raison d'obstacles politiques et financiers.

Actualités des entreprises américaines

- Oklo pourrait remporter un contrat avec l'armée de l'air.

- GameStop annonce une baisse des ventes.

- Chewy ne répond pas aux attentes des analystes.

- Les actions des entreprises sidérurgiques sous pression.

- GitLab publie des prévisions de revenus décevantes.

- Dave & Buster's voit ses ventes baisser moins que prévu.

- Le fabricant de pièces automobiles Dana vend sa division à Allison Transmission.

- Fitch abaisse la note de crédit de Warner Bros à « junk » après la scission.

- La société de technologie spatiale Voyager Technologies évaluée à 3,8 milliards de dollars.

- Oracle augmente ses prévisions annuelles en raison d'une forte demande de services en nuage.

- Nvidia construit le premier cloud industriel d'IA en Allemagne.

- Bunge s'apprête à rendre une décision dans l'affaire chinoise concernant la fusion avec Viterra.

- Apollo et Irth Capital ont fait une offre pour racheter Papa John's.

Actualités des entreprises asiatiques

- L'offre publique d'achat de 33 milliards de dollars sur Toyota Industries suscite de vives critiques.

- Les actions de Paytm s'effondrent après le démenti de l'introduction de frais de transaction sur les paiements UPI.

Nouvelles recommandations pour les actions

Publication : le 12 juin 2025 à 9h16

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « Le recul du dollar, le reflet de l’inconstance de Trump »

Le dollar accentue son recul, après des doutes sérieux sur l’accord entre les États-Unis et la Chine, et surtout parce que l’administration américaine aurait l’intention d’envoyer ses conditions pour des accords commerciaux à ses partenaires, ces dernières étant à prendre ou à rejeter.

Une bonne dose d’incertitude

Comme je le soulignais hier pour le site du Trends, l’accord entre les États-Unis et la Chine ne résout rien fondamentalement et nous sommes revenus à la case départ.

C’est compte tenu de ce constat, et aussi parce que le doute s’insinue sur les effets délétères des mesures prises par l’administration américaine, que le dollar est passé au-dessus des 1,15 par rapport à l’euro et qu’il s’est encore un peu plus affaibli par rapport à un panier de devises.

En partie, le prix du baril est en hausse suite au recul du dollar, mais aussi après que l’Iran a déclaré qu’il frapperait les bases américaines dans la région si les négociations sur le nucléaire échouaient et qu’un conflit éclatait avec Washington.

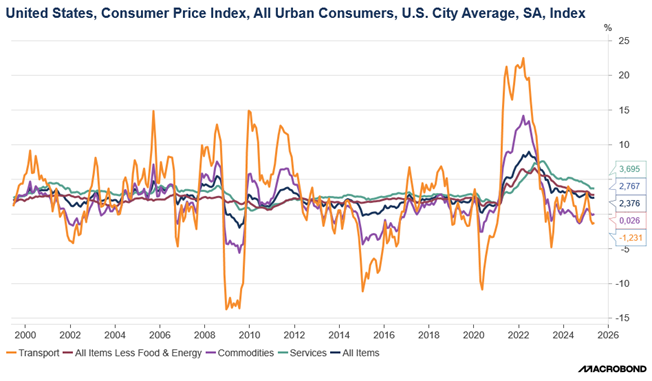

Les chiffres d’inflation publiés hier aux États-Unis ont eu peu rassuré, mais pour autant ont été pris avec circonspection, car il est encore trop tôt pour réellement mesurer les conséquences de la hausse des tarifs douaniers.

L’inflation a progressé de 0,1 % en mai, grâce à la baisse du prix de l’essence, soit un taux annuel qui est passé de 2,3 % à 2,4 %. Et l’inflation sous-jacente a également progressé de 0,1 % en mai, soit un taux annuel qui est resté inchangé à 2,8 %.

Les rendements obligataires américains ont légèrement reculé après ces chiffres, et la probabilité d’une baisse des taux de la part de la FED, en septembre, a sensiblement progressé.

Le recul des rendements obligataires américains a aussi été accentué après un fort intérêt de la part des investisseurs pour l’adjudication, pour 39 milliards de dollars, de l’obligation à 10 ans, la demande ayant été de 2,52 fois le montant de la dette offerte.

Il faudra voir cependant si le marché va réserver un aussi bon accueil aux 22 milliards de dollars qui seront adjugés sur le 30 ans ce jeudi.

Révisions à la baisse

Après notre Banque Nationale, la Banque centrale française a également revu nettement ses prévisions à la baisse pour cette année.

Après une croissance de 1,1 % l’année passée, elle ne table plus que sur une croissance de 0,6 % pour cette année.

En cause, évidemment la hausse des tarifs douaniers, même si elle a souligné que la majeure partie de l’impact sur la croissance ne provient pas directement des tarifs douaniers, mais plutôt du climat général d’incertitude autour de ces tarifs douaniers.

Elément important à souligner, elle a basé ses calculs sur l’hypothèse que ces tarifs douaniers resteraient au niveau de 10 %.

Pour la suite, elle table sur une croissance de 1,0 % en 2026 et 1,2 % en 2027, contre 1,2 % et 1,3 % respectivement en mars.

Concernant l’inflation, elle devrait s’établir à 1 % cette année, contre 1,3 % précédemment, à 1,4 % en 2026 contre 1,6 %, et à 1,8 % en 2027 contre 1,9 %. Ce qui signifie que cela donnerait un peu plus de latitude aux ménages français en termes de consommation.

Outils des Banques centrales

Face au constat que la guerre commerciale pèsera inéluctablement sur la croissance cette année, et comme les Banques centrales ne peuvent pas baisser leurs taux sans discernement compte tenu des risques d’inflation, elles utilisent les autres outils à leur disposition.

C’est par exemple le cas de la Banque centrale indienne, qui en même temps qu’une baisse de son taux directeur, a réduit, vendredi, son taux de réserves des liquidités de 1 % pour le ramener à 3 %.

La dernière fois que ce taux de réserves a atteint ce niveau, c’était en mars 2020, lorsqu’il avait été réduit en tant que mesure d’urgence pendant la pandémie.

Selon le gouverneur Sanjay Malhotra, « notre expérience suggère qu’un CRR de 4 % n’est peut-être pas nécessaire à ce stade. Un CRR de 3 % semble confortable ».

En agissant de la sorte, la Banque centrale facilite la transmission de sa politique monétaire, et accentue les liquidités disponibles dans l’économie, pour soutenir les investissements.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances