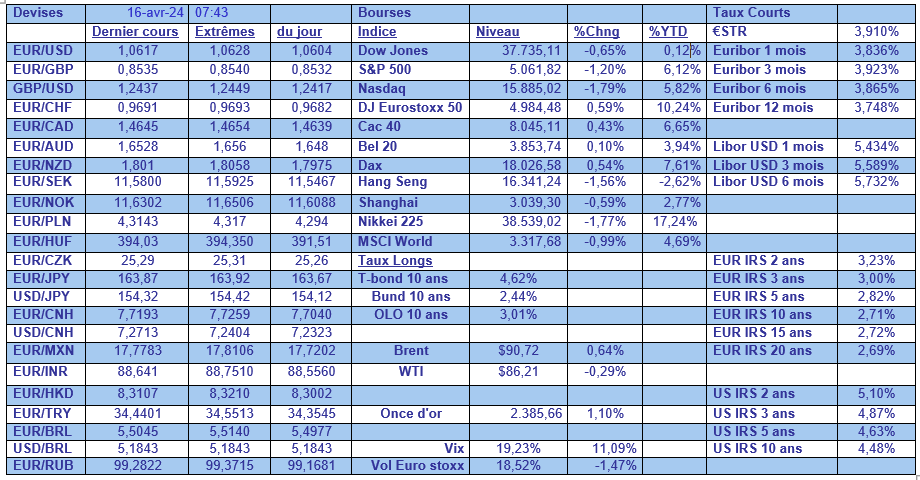

mar. 16 avr. 2024

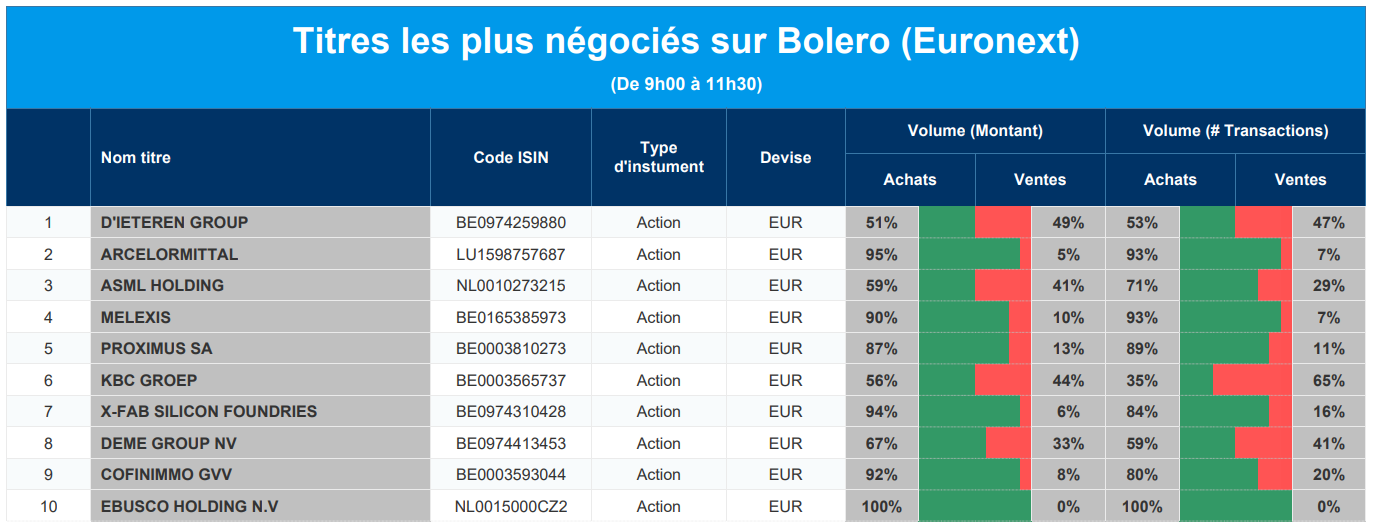

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : D'Ieteren, ArcelorMittal, ASML Holding, Melexis, Proximus, KBC Groep, X-Fab, Deme, Confinimmo et Ebusco.

Mise à jour mensuelle de la liste de Holdings Bolero - Mars 2024

Année après année, Warren Buffett nous surprend avec la performance de sa principale holding Berkshire Hathaway. Mais nous, les « petits » Belges, pouvons être fiers du nombre de nos propres sociétés de holding, qui ont réalisé des performances exceptionnelles au fil des années. Focus ci-dessous sur les rendements au cours des dix dernières années :

Ackermans & van Haaren: +72%

Sofina: +152%

Brederode: +297%

D'Ieteren: +514%

A titre de comparaison : le BEL 20 : +23%, Euronext 100 : +82% et Berkshire Hathaway : +224%.

Bolero, logiquement, est un grand fan de nos holdings ! C’est la raison pour laquelle nous présentons chaque mois sur notre blog la vision de Sharad Kumar S.P, CFA. Sharad est analyste chez KBC Securities et s'est spécialisé dans les holdings. Dès qu’il y a du mouvement au niveau des holdings, Sharad est le premier à le savoir. Il est donc LA personne toute désignée pour vous tenir au courant sur une base mensuelle.

Pour votre information : Sharad n'examine pas toutes les holdings du Benelux, ce serait trop complexe… Cependant, il a créé une sélection qu'il appelle son "Holding Universum" (HU).

L'HU comprend les "holdings ordinaires" telles que : Ackermans & van Haaren, Brederode, Compagnie du Bois Sauvage, D'Ieteren Group, GBL, Gimv, HAL Trust, Quest for Growth, Sofina, Texaf, WhiteStone Group et Tincen, ainsi que quelques "monoholdings" (qui n'ont qu'une seule participation) : Heineken Holding (dont la seule participation est Heineken), KBC Ancora (KBC), Solvac (Solvay) et Financière de Tubize (UCB).

La mise à jour des holdings de ce mois-ci est un peu plus réduite. Sharad met à jour ses modèles, et aucun tableau n'est donc disponible.

Performances des holdings

- Au cours du dernier mois

Au mois de mars, les 3 meilleures performances ont été réalisées par D'Ieteren (+15,5%), Hal Trust (+13,8%) et Whitestone Group (+11,6%), tandis que Sofina (-1,2%), Bois Sauvage (-3,51%) et Solvac (-4,5%) ont été les 3 moins performantes. À titre de comparaison, le BEL-20 a progressé de 4 % et l'Euronext 100 de 4,5 % en mars.

- Depuis le début de cette année

Depuis le début de l'année 2024, les plus fortes hausses sont pour l'instant : D'Ieteren (+15,3%), WhiteStone Group (+23,5%) et Tubize (+27,4%). À titre de comparaison, le BEL-20 a progressé de 3,19 % et l'Euronext 100 de 8,82 % au cours de cette même période.

Le choix de Sharad

- D'Ieteren

Début septembre, la société mère de Carglass a surpris le marché avec des résultats semestriels très solides. Ceux-ci ont été tirés par les résultats de D'Ieteren Auto et de Parts Holding Europe (PHE), bien qu'ils aient été partiellement annulés par l'impact de la cyber-attaque chez TVH. Mais le bilan est resté positif, D'Ieteren ayant pu relever ses prévisions de bénéfices (avant impôts) pour 2023 d'environ 900 à au moins 960 millions d'euros. Même après correction et normalisation, ce chiffre laisse encore un nouvel objectif intrinsèque de 910 millions d'euros.

Grâce à ses excellentes performances au premier semestre et à ses perspectives traditionnellement conservatrices, Sharad continue de penser que D'leteren est particulièrement bien placé pour atteindre ses récents objectifs. En outre, le groupe est bien en avance sur ses ambitions pour 2025. Mais l'action est cotée aujourd'hui avec une décote de 26% par rapport à sa valorisation globale de 246 euros par action. Cette décote devrait idéalement pouvoir se réduire à 10%, et même si ce n'est pas le cas, il reste plus que suffisamment de valeur intrinsèque pour justifier une recommandation "Acheter" et un objectif de cours de 225 euros.

- GBL

Sharad estime que le marché ne peut pas (ou ne veut pas?) apprécier les initiatives actuelles de GBL visant à simplifier et à réorganiser ses activités. Il s'agit notamment de la rotation du portefeuille, d'importants rachats d'actions et d'une nouvelle stratégie visant à donner plus de poids au private equity et aux actifs alternatifs dans le portefeuille.

Et ce sont justement ces actifs non cotés qui tirent leur épingle du jeu, puisque GBL devrait être en mesure de réaliser une croissance du chiffre d'affaires de plus de 10% dans son portefeuille de private equity, ainsi que des cash-flows opérationnels (EBITDA) plus élevés. Par ailleurs, l'objectif de GBL se situe aujourd'hui à 40% du portefeuille total, mais ce chiffre est plutôt contrarié par les fluctuations du marché boursier. En effet, environ 65,0% du portefeuille est constitué d'actifs cotés.

Sharad estime que le portefeuille de capital-investissement est de grande qualité. Le portefeuille parvient à augmenter le chiffre d'affaires et le flux de trésorerie d'exploitation (EBITDA) de plus de 10 % dans des conditions économiques incertaines. Il ne s'attend pas à ce que le portefeuille subisse une forte baisse de valeur.

Actuellement, GBL se négocie avec une décote de 35% et plus, alors qu'une décote de 20,0% serait beaucoup plus justifiée. Sharad a une recommandation "Acheter" et un objectif de cours de 91 euros.

- Ackermans & Van Haaren (A&vH)

La holding anversoise a réalisé un bénéfice net de 399,2 millions d'euros et a vu ses capitaux propres par action augmenter de 9,6 % d'ici 2023. Cela porte à 9,8 % la croissance composée sur les dix dernières années. La division Private Banking a établi de nouveaux records : le bénéfice net a augmenté de 15,9 % par rapport à l'année précédente pour atteindre 208,7 millions d'euros, tandis que les actifs sous gestion ont augmenté de 13,1 % pour atteindre 65,3 milliards d'euros grâce à un afflux brut de 4,67 milliards d'euros. Pour 2023, le dividende est en hausse de 9,7 %, à 3,40 euros. A&vH a pour objectif d'égaler au moins le bénéfice net de 2023 en 2024.

La participation de DEME peut s'appuyer sur un carnet de commandes record de 7,5 milliards d'euros et dépasser les attentes tant en termes de chiffre d'affaires que de bénéfice net. A&vH, quant à elle, s'efforce d'accroître ses liquidités et a investi dans Camin Fine Sciences (Inde) et dans IQIP.

Sharad s'attend à ce que les plus-values réalisées lors des sorties (le cas échéant) soient réinvesties dans le portefeuille, ce qui devrait faciliter la création de valeur actionnariale à long terme et à plus long terme. En outre, il estime que les principales sociétés du portefeuille sont suffisamment protégées sur le plan opérationnel et géographique et qu'elles ne seront donc pas sérieusement affectées par les tendances économiques générales. La participation anversoise reste donc très résistante et devrait surperformer les indices boursiers pertinents. Sharad a un objectif de cours de €200, avec une recommandation "Acheter".

Actualités des entreprises du Benelux

- VGP conclut un deuxième accord d'entreprise commune avec DEKA

- Just Eat Takeaway cesse ses activités en Nouvelle-Zélande

- EVS signe quelques contrats intéressants au salon de Las Vegas

- KBC Securities commence à surveiller Titan Cement

- KBC Securities relève l'objectif de cours de DEME

- Argenx a commenté les résultats de la phase 3 de CIDP à l'American Academy of Neurology

- Arcadis a été choisi comme partenaire stratégique par la société britannique South West Water

- Euronav a signé un protocole d'accord pour la vente et l'achat d'Euronav Ship Management Hellas à Anglo-Eastern Univan Group

- Fastned a publié une mise à jour commerciale positive

- AMG Critical Materials a levé 100 millions de dollars en espèces

- B&S prévoit une croissance des ventes de 3,3 % d'ici 2023

- Euronext a annoncé aujourd'hui le lancement réussi de l'Euronext Mid-Point Match

Actualités des entreprises européennes

- Grifols ajuste son conseil d'administration pour contrer la chute du cours de l'action

- Ryanair Holding reçoit la visite du régulateur antitrust italien

- Des besoins en capitaux supplémentaires de 15 à 25 milliards de dollars pour UBS sont réalistes

- Le bénéfice d'exploitation ajusté d'Ericsson au premier trimestre dépasse les attentes

- MFE obtient le soutien des banques pour une éventuelle offre d'achat de 4 milliards d'euros sur ProSieben

- Sika enregistre une hausse de 13,8 % de ses ventes au premier trimestre

- Planisware lance son introduction en bourse sur Euronext Paris

- La division de BP chargée de la recharge des véhicules électriques supprime des emplois et réduit ses ambitions mondiales

- Lufthansa revoit à la baisse ses perspectives pour 2024 en raison de grèves et de problèmes de capacité

- Maerskne modifie pas son déploiement après la saisie d'un navire dans le détroit d'Ormuz

- Beiersdorf revoit à la hausse ses prévisions de ventes pour 2024

- Engie achète deux usines de biogaz aux Pays-Bas

- Superdry lance un plan de restructuration et annonce une augmentation de capital

Actualités des entreprises américaines

- New York Community Bancorp nomme un nouveau directeur financier

- Enquête sur la puissance de freinage de la Cadillac Lyriq de General Motors

- Salesforce en pourparlers avancés pour l'acquisition d'Informatica

- Nutrien met en vente ses actifs de vente au détail en Argentine, au Chili et en Uruguay

- Suspension du procès intenté par Moderna à Pfizer et BioNTech concernant la technologie du vaccin COVID-19

- Warner Music Group conclut un accord préliminaire avec des artistes et des professionnels des médias d'Hollywood

- Tesla licencie plus de 10 % de ses effectifs mondiaux

- Microsoft investit 1,5 milliard de dollars dans G42

- Goldman Sachs et JPMorgan attribuent la note "neutre" à Reddit

- Les actions de Trump Media fortement sous pression

- Le chiffre d'affaires de Charles Schwab dépasse les estimations de Wall Street

- M&T Bank s'attend à une hausse des revenus d'intérêts nets annuels (NII)

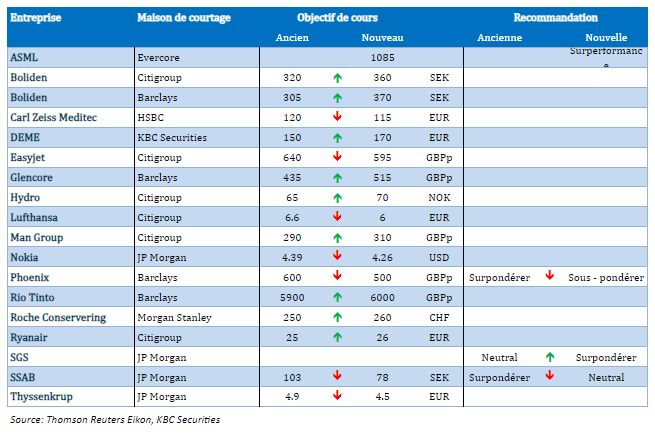

Nouvelles recommandations pour les actions

Publication : le 16 avril 2024 à 9h00

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Actualités des entreprises asiatiques

- Ernie Bot de Baidu atteint les 200 millions d'utilisateurs

- Les États-Unis vont accorder 6,4 milliards de dollars de subventions à Samsung

- Mobvoi prévoit d'entrer en bourse le 24 avril

- Coupang reçoit toute l'attention de Citi

Le blog de Bernard Keppenne "Des marchés déboussolés"

Les marchés financiers ont oscillé entre les craintes d’une escalade, l’espoir d’un répit, des indicateurs encore solides aux Etats-Unis, et des hausses des prix des matières premières, en un mot aucune véritable tendance, mais plutôt un tourbillon.

La croissance fait mieux

Mais commençons par le chiffre du PIB en Chine au premier trimestre, publié ce matin, qui est meilleur que prévu, avec une hausse de 1.6% sur la période, soit un taux annuel de 5.3% contre 4.6% attendu, et 5.2% au quatrième trimestre.

Cependant, manifestement à regarder l’évolution des bourses asiatiques, les investisseurs se montrent assez sceptiques sur la suite.

Il faut dire qu’au mois de mars, les indicateurs ont montré que l’économie chinoise avait été soutenue par la période de Nouvel An, mais qu’elle s’essoufflait par après, suite à une demande intérieure qui demeure assez atone.

Et d’ailleurs les deux autres indices publiés ce matin confirment cet essoufflement. D’une part, la production industrielle n’a progressé que de 4.5% en mars, en taux annuel, contre 7% sur les deux premiers mois de l’année. Et d’autre part, les ventes de détail ont augmenté de 3.1%, en taux annuel, contre 5.5% sur la période de janvier-février.

Mais ce qui continue d’inquiéter est l’état du marché immobilier, qui ne montre pas de signes tangibles d’amélioration. Il ressort, en effet, qu’au mois de mars, l’investissement immobilier a chuté de 16.8 % en taux annuel, contre une baisse de 9 % enregistrée en janvier-février. Et les ventes ont chuté de 23.7 %, contre une baisse de 20.5 % au cours des deux premiers mois de l’année.

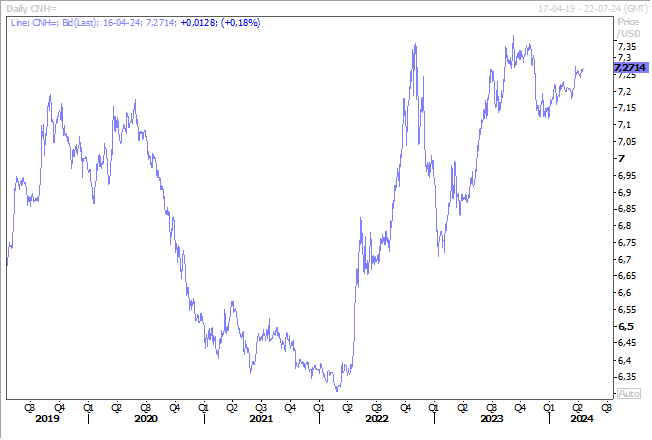

Le yuan demeure sous pression, car ces chiffres renforcent le sentiment que la Banque centrale chinoise devra encore assouplir ses taux, mais comment le faire tant que la FED n’agit pas et manifestement elle a de bonnes raisons d’attendre.

Une nouvelle bonne raison

Cette fois-ci, il s’agit des ventes de détail aux Etats-Unis, qui ont augmenté plus que prévu en mars, ce qui confirme la solidité de l’économie américaine.

Elles ont augmenté de 0.7% en mars, et en plus le chiffre du mois de février a été revu à la hausse à 0.9% contre 0.6% initialement.

Il ressort que ce sont les ventes en ligne qui ont porté ces dernières avec une hausse de 2.7% contre 0.2% en février.

Et les ventes de détail excluant les automobiles, l’essence, les matériaux de construction et les services alimentaires ont augmenté de 1.1 % en mars, soit la plus forte hausse depuis janvier 2023, après une hausse de 0.3% en février.

Après les chiffres publiés la semaine passée, cet indice a encore un peu plus éloigné la probabilité d’une baisse des taux en juin de la part de la FED.

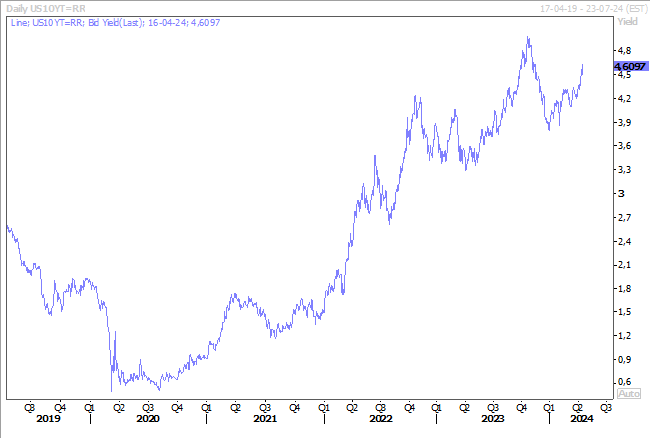

Ce qui explique pourquoi, malgré les tensions au Moyen-Orient, les taux obligataires aux Etats-Unis ont continué de progresser, et ce qui a encore un peu plus renforcé le dollar.

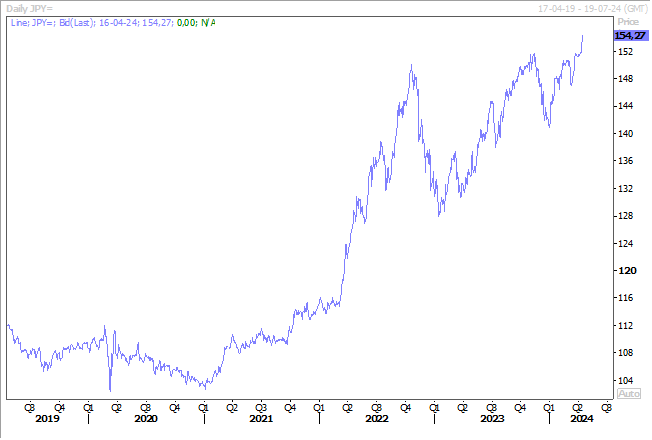

Hausse du dollar qui met un coup de pression supplémentaire sur le yen, avec évidemment le risque de voir les autorités intervenir sur le marché des changes.

Hausse des matières premières

Le prix du baril reste soutenu compte tenu des tensions au Moyen-Orient, mais aussi de la robustesse de l’économie américaine et du chiffre meilleur que prévu du PIB en Chine.

Les prix des métaux sont aussi orientés à la hausse suite à la très bonne tenue de l’économie américaine, mais aussi parce que le London Metal Exchange a interdit samedi l’accès à son système au métal russe produit à partir du 13 avril.

Cette mesure fait suite aux nouvelles sanctions américaines et britanniques qui ont interdit au LME et au Chicago Mercantile Exchange d’accepter de nouvelles productions russes d’aluminium, de cuivre et de nickel.

Comme la Russie est un acteur majeur pour le cuivre et l’aluminium, cette annonce a provoqué une hausse assez sensible des prix, en particulier pour l’aluminium, sans toutefois connaitre une envolée comme au début de la guerre en Ukraine.

Tout cela ne fait évidemment pas l’affaire de la BCE, qui, avec un dollar en hausse ainsi que les prix des matières, risque d’être confrontée à une hausse de l’inflation importée. Pour autant, le scénario d’une baisse des taux en juin se renforce de jour en jour, mais par contre la suite est beaucoup plus incertaine.

C’est ce qu’a souligné Peter Kazimir, directeur de la Banque centrale slovaque, « le mois de juin est l’occasion de recalibrer notre approche à la lumière de l’amélioration des conditions économiques. Soyons clairs : nous ne nous engageons pas à l’avance sur une voie précise pour l’après-juin ».

Et d’enfoncer le clou, « même après la première baisse de taux, notre politique monétaire restera restrictive, c’est nécessaire », car l’économie reste affectée par des chocs et que la BCE se doit de rester flexible et de prendre des décisions au fur et à mesure des réunions.

Car, « la notion d’assouplissement n’implique pas un engagement à procéder à des réductions spécifiques à l’avenir, mais plutôt une ouverture à une réponse en temps voulu, si les données économiques le préconisent ».

Pour le moment, le scénario de trois baisses de taux, en juin, septembre et décembre, tient la corde.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance