mar. 4 nov. 2025

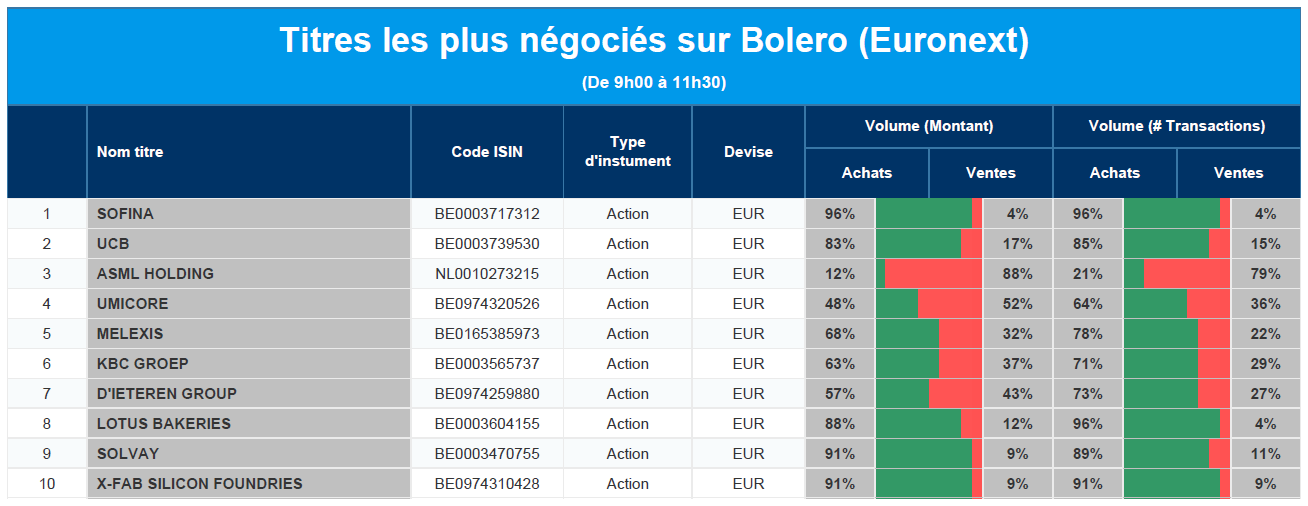

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : Sofina, UCB, ASML, Umicore, Melexis, KBC, D'Ieteren, Lotus Bakeries, Solvay, X-Fab.

Actualités des entreprises du Benelux

- Ontex finalise la cession de ses activités en Turquie et confirme ses prévisions pour l'ensemble de l'année.

- Fastned lève un montant record avec sa troisième émission d'obligations 2025.

- DEME réorganise la structure de propriété du projet ScotWind avec Aspiravi.

- Kinepolis acquiert la chaîne de cinémas américaine Emagine Entertainment.

- Avantium obtient l'approbation du Japon pour le recyclage du plastique PEF.

- Sofina voit bioMérieux réaliser une forte croissance dans le cadre de la stratégie GO28.

- Heineken place deux obligations d'une valeur de 1,3 milliard d'euros.

- Galapagos présente de nouvelles données sur la thérapie CAR T GLPG5101.

- Umicore crée une coentreprise avec Hyosung pour la technologie des anodes de véhicules électriques.

- MaaT présente les résultats de la phase 3 pour MaaT013 dans l'aGvHD.

- Autolus montre une forte réponse et l'innocuité d'Aucatzyl à l'ASH 2025.

- Philips augmente son EBITA grâce à de bonnes performances en Amérique du Nord.

- UCB reçoit l'approbation de la FDA pour Kygevvi dans une maladie mitochondriale rare.

Actualités des entreprises européennes

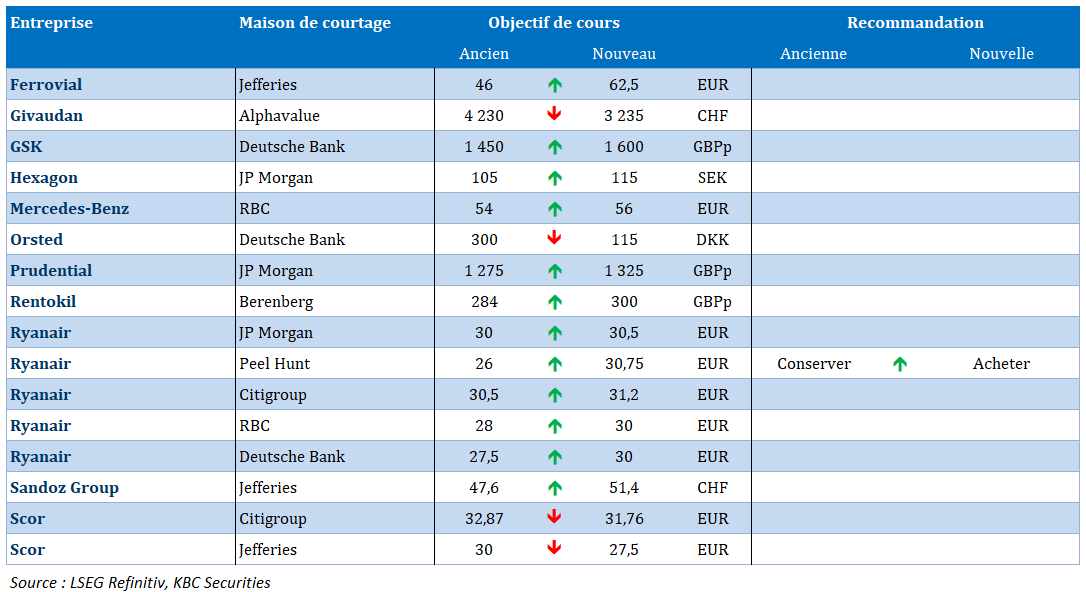

- Ryanair revoit à la hausse ses prévisions concernant le nombre de passagers (207 millions) et envisage une augmentation des tarifs à l'approche de Noël.

- Grupa Azoty présente sa stratégie de redressement des bénéfices et lance le segment de la défense.

- Stellantis met fin à son contrat de vente avec Novonix en raison d'un différend sur les spécifications du produit.

- Telefónica confirme le maintien de ses prévisions pour l'ensemble de l'année en dépit d'un bénéfice trimestriel plus faible.

- Geberit relève ses prévisions de ventes pour 2025 et considère la rénovation comme un facteur de croissance.

- Novo Nordisk sous pression en raison d'un changement de conseil d'administration et d'une guerre d'enchères avec Pfizer.

- Le groupe Domino's Pizza enregistre une légère croissance de ses ventes grâce à des prix plus élevés et à des initiatives de fidélisation.

- BP maintient son programme de rachat d'actions et annonce un bénéfice trimestriel supérieur aux attentes.

- Edenred prévoit une année de recalibrage en 2026 et vise une croissance du chiffre d'affaires jusqu'en 2030.

- Evonik poursuit le plus vaste programme de restructuration jamais mis en œuvre après la faiblesse de la demande.

- Hugo Boss prévoit des résultats annuels en dessous de ses objectifs en raison des défis macroéconomiques.

- AB Foods étudie la scission de Primark et de l'activité alimentaire après la chute des bénéfices.

- Orsted vend 50 % de sa participation dans Hornsea 3 aux fonds Apollo pour 39 milliards de couronnes suédoises.

Actualités des entreprises américaines

- Starbucks vend une participation majoritaire dans ses activités en Chine à Boyu Capital.

- Tesla poursuivie en justice après un accident mortel dû à un possible défaut de conception.

- Hims and Hers Health augmente ses ventes et son nombre d'abonnés grâce à son offre de GLP-1.

- Procter & Gamble doit répondre d'un procès concernant l'emballage des dentifrices.

- Palantir Technologies revoit à la hausse ses prévisions de chiffre d'affaires en raison de la forte demande de services d'IA.

- Microsoft conclut un accord de 9,7 milliards de dollars sur l'IA avec l'opérateur de centres de données IREN.

- Kimberly-Clark acquiert Kenvue pour 40,32 milliards de dollars malgré des problèmes juridiques.

- Amazon conclut un accord d'IA de 38 milliards de dollars avec OpenAI et atteint un prix record.

- Eli Lilly investit 3 milliards de dollars dans une nouvelle usine aux Pays-Bas.

Actualités des entreprises asiatiques

- Mitsubishi affiche un bénéfice en baisse en raison de la faiblesse des activités liées au charbon et de l'absence de gains en capital.

- Samsung SDI discute avec Tesla de la fourniture de batteries de stockage d'énergie.

Nouvelles recommandations pour les actions

Publication : le 4 novembre 2025 à 9h46

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « De l’Asie aux États-Unis, la fabrique se grippe »

Même si l’économie fait preuve de résilience, l’industrie manufacturière souffre, non seulement en Asie, comme évoqué hier, mais aussi au Japon, en Europe, même si cela s’améliore un peu, et aux États-Unis.

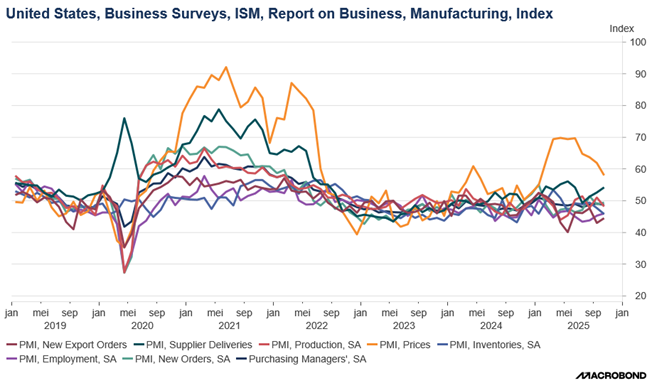

Indice ISM

Aux États-Unis, l’indice ISM manufacturier est resté en territoire négatif pour le huitième consécutif en octobre, à cause de commandes qui sont restées faibles et des problèmes dans les délais de livraison.

La grande majorité des entreprises se plaignent de l’instabilité créée par les tarifs douaniers et des allers-retours permanents concernant ces derniers.

Autre récrimination qui ressort de l’enquête, entre autres de la part des fabricants de machines qui se sont plaints que « les produits que nous importons ne sont pas facilement fabriqués aux États-Unis, de sorte que les tentatives de relocalisation ont été infructueuses ».

Conséquence du fait que la Chine a cessé d’acheter du soja américain, les finances des agriculteurs américains souffrent, ce qui plombe leur capacité à acheter des machines agricoles.

Autre inquiétude, la fermeture du gouvernement fait que l’aide alimentaire destinée à près de 42 millions de personnes a pris fin samedi. Même s’il ressort très clairement que ce sont les hauts revenus qui soutiennent la consommation, les bas revenus vont encore plus réduire leurs dépenses.

La conséquence de ces tarifs douaniers est qu’ils entravent les chaînes d’approvisionnement, ce qui allonge les délais de livraison.

Dernière leçon à tirer de cette enquête, l’emploi est resté faible dans l’industrie, les licenciements continuent et les entreprises laissent les postes vacants dans l’attente d’une stabilisation de la situation.

Guère mieux au Japon

L’indice PMI manufacturier au Japon a en effet reculé passant de 48,5 à 48,2 en octobre, soit son niveau le plus bas depuis mars 2024, en raison de l’effondrement de la demande dans les secteurs clés de l’automobile et des semi-conducteurs.

Et les perspectives ne sont guère encourageantes avec une chute du sous-indice des nouvelles commandes à son niveau le plus bas depuis 20 mois, alors que les commandes à l’exportation ont continué à baisser.

Elément que prendra en compte la BOJ, l’inflation du coût des intrants s’est accélérée pour atteindre son plus haut niveau en quatre mois, sous l’effet de l’augmentation des dépenses liées à la main-d’œuvre, aux matériaux et au transport.

Mais la BOJ devra aussi tenir compte de la position de Takaichi qui estime que le Japon n’est pas encore parvenu à une inflation durable accompagnée d’une hausse des salaires, et que dès lors « j’espère que la Banque du Japon mènera une politique monétaire appropriée afin d’atteindre de manière durable et stable son objectif d’inflation de 2 % ».

Statu quo

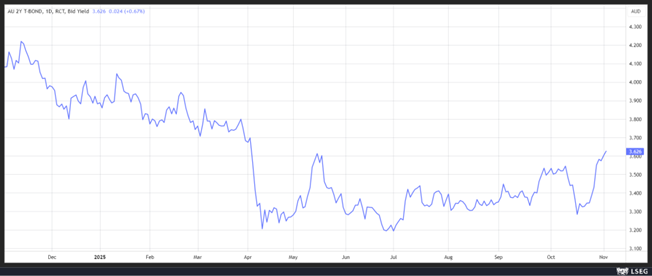

Sans surprise, après les chiffres d’inflation publiés la semaine passée, la Banque centrale d’Australie a laissé ses taux inchangés à 3,60 %, et s’est montrée très prudente quant à un nouvel assouplissement.

Message que le marché a directement intégré en provoquant une hausse du rendement de l’obligation australienne à 2 ans, mouvement déjà amorcé après les chiffres d’inflation.

Même si la gouverneure Michele Bullock n’a pas totalement fermé la porte en déclarant « il est possible qu’il n’y ait pas d’autres réductions de taux. Il est possible qu’il y en ait d’autres, mais comme je l’ai dit plus tôt, nous ne sommes pas allés aussi haut, nous n’aurons peut-être pas à descendre aussi bas ».

Il faut dire qu’au troisième trimestre, l’inflation a rebondi à 3 %, atteignant le haut de la fourchette cible de 2 % à 3 % de la Banque centrale, en partie parce que les prix de l’immobilier ont connu leur plus forte hausse depuis plus de deux ans.

Décision de l’OPEP+

Cette dernière a décidé, dimanche, d’une hausse légère de sa production en décembre, mais ensuite une pause dans les augmentations au cours du premier trimestre de l’année prochaine.

Depuis avril, l’OPEP+ avait décidé d’augmenter sa production d’environ 2,9 millions de barils par jour, avec clairement un ralentissement de cette hausse sur les derniers mois compte tenu d’une surabondance de l’offre.

Il semblerait que cette décision ait été prise parce que la Russie a fait pression en faveur d’une pause parce qu’elle aurait du mal à augmenter ses exportations en raison des sanctions occidentales.

Mais la surabondance de l’offre pourrait aussi avoir guidé la décision de l’OPEP+, ce qui explique pourquoi le prix du baril a baissé malgré les sanctions prises par les Américains contre Lukoil et Rosneft.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances