ma. 9 mrt 2026

Wat staat er morgen op de beleggersagenda?

Dinsdag 10 maart 2026

- Bedrijfsresultaten

- Oracle, Volkswagen, BioNtech, Jardine Matheson, Nio ADR, Persimmon, Joyy, Rotork, Stroeer, IDT, Asssteem, Origin, Domo, Modiv

- Ex-dividend

- Adairs, Alcoa, Arbor, Brightstar Lottery, CRA, Eaton, Evergy, Helia, Hudbay, Occidental, PPL, Ormat, Simon Property, Tegna

- Macro-economie

- VS: NFIB Small Business (feb), ADP, verkoop bestaande woningen (feb)

- Japan: uitgaven gezinnen (jan)

- China: export/import (jan)

- Italië: inflatie (PPI, jan)

- Hongarije, Noorwegen: inflatie (CPI, feb)

Vooruitblik op Amerika

Voor de bel

-

Amerikaanse futures

Op basis van de futures wijst alles op een duidelijk lagere opening van Wall Street, nu beleggers voorzichtig blijven door het escalerende conflict in het Midden-Oosten. De Amerikaanse belegger focust vooral op de geopolitieke spanningen, de impact daarvan op de wereldeconomie en de sterke dollar, die samen het risicosentiment onder druk zetten. -

Europese beurzen

Europese aandelen zetten de daling voort en zakken weg naar het laagste niveau in meer dan twee maanden. Beleggers blijven risico mijden door de geopolitieke onzekerheid rond het Midden-Oosten, terwijl hogere energieprijzen en een somberder rentevooruitzicht extra druk zetten op het sentiment. -

Aziatische markten

In Azië stonden de beurzen eerder stevig onder druk. In Japan zakte de Nikkei naar het laagste peil in een maand, terwijl Hongkong afgleed naar het laagste niveau in zes maanden en Chinese aandelen hun jaarwinst opnieuw prijsgaven door de toenemende risico‑aversie. -

Grondstoffen, goud en munten

De olieprijs schiet omhoog naar het hoogste niveau sinds midden 2022 door productieverlagingen en vrees voor langdurige verstoringen in de scheepvaart. De dollar wint terrein als veilige haven, terwijl goud terrein prijsgeeft doordat de sterke dollar en stijgende energieprijzen de verwachtingen rond renteverlagingen temperen.

Topnieuws

- De benoeming van Mojtaba Khamenei als opvolger van zijn overleden vader aan het hoofd van Iran wijst erop dat hardliners de macht stevig in handen houden en verkleint de kans op een snelle de‑escalatie van het conflict in het Midden-Oosten, wat de olieprijs verder opdrijft.

- Een geplande ontmoeting tussen de Amerikaanse president Donald Trump en de Chinese president Xi Jinping lijkt weinig kans te maken op een doorbraak en is vooral gericht op het bewaren van stabiliteit in de relatie tussen beide landen.

- Live Nation staat dicht bij een schikking in een Amerikaanse antitrustzaak die een verkoop van Ticketmaster zou vermijden.

- Aandelen van Hims & Hers springen hoger nadat berichten opdoken over een mogelijke samenwerking met Novo Nordisk, wat het einde kan betekenen van een juridisch geschil tussen beide bedrijven.

- Trump ontmoette leidinggevenden van grote defensiebedrijven en benadrukte een productieverhoging, terwijl de Verenigde Staten militaire acties uitvoeren tegen Iran.

Aandelen in de kijker

Agilent Technologies: Agilent Technologies kondigt de overname aan van het niet‑beursgenoteerde Biocare Medical in een volledig cashdeal ter waarde van 950 miljoen dollar. Biocare wordt geïntegreerd in de divisie Life Sciences and Diagnostics Markets. De transactie zou afgerond worden tegen het vierde kwartaal van het boekjaar 2026. Met de overname breidt Agilent zijn aanbod in kanker‑ en infectiediagnostiek verder uit.

Apollo Global Management: Apollo Global Management rondt via Apollo Sports Capital de overname af van 55 procent van de Spaanse voetbalclub Atlético Madrid. De deal waardeert de club volgens bronnen op ongeveer 2,5 miljard euro, of 2,88 miljard dollar. Apollo wordt daarmee meerderheidsaandeelhouder van de club. Het fonds versterkt zo zijn positie in sportgerelateerde investeringen.

Boeing: Boeing meldt dat CEO Kelly Ortberg in 2025 een totale vergoeding van ongeveer 9,4 miljoen dollar ontving. Dit bedrag bestaat uit salaris, prestatiebonussen en toegekende aandelen. Daarnaast kreeg hij nog 17,5 miljoen dollar aan aandelen die over meerdere jaren zullen verwerven. De vergoeding weerspiegelt de beloningsstructuur voor het topmanagement.

Hims & Hers Health: Hims & Hers Health staat in de belangstelling nadat Novo Nordisk zijn afslankmedicatie via het platform van het bedrijf wil aanbieden. Daarmee komt mogelijk een einde aan een juridisch conflict tussen beide ondernemingen. Het nieuws leidde tot een sterke koerssprong in de nabeurshandel. Beide partijen zouden hun samenwerking binnenkort officieel aankondigen.

KKR: KKR onderzoekt samen met adviseurs de verkoop van CoolIT Systems, een specialist in datacenterkoeling. De potentiële verkoopprijs zou meer dan 3 miljard dollar bedragen. Het proces bevindt zich nog in een vroeg stadium en een deal is niet gegarandeerd. De interesse past binnen de groeiende vraag naar efficiënte koeling voor AI‑ en cloudinfrastructuur.

Live Nation Entertainment: Live Nation Entertainment staat dicht bij een schikking in een federale antitrustzaak in de Verenigde Staten. De overeenkomst zou vermijden dat Ticketmaster moet worden verkocht. De zaak draait rond vermeende prijsopdrijving en marktmisbruik in de concertsector. Het proces kwam recent in een beslissende fase terecht.

Nvidia: Nvidia past zijn variabele verloningsstructuur aan en voorziet voor CEO Jensen Huang een doelbonus van 4 miljoen dollar voor boekjaar 2027. De bonus is gekoppeld aan specifieke omzetdoelstellingen. In 2025 bedroeg zijn totale vergoeding 49,9 miljoen dollar, voornamelijk door aandelenbeloningen. Daarnaast werd AI‑bedrijf Nscale, gesteund door Nvidia, gewaardeerd op 14,6 miljard dollar.

Trump Media & Technology Group: Trump Media & Technology Group meldt het vertrek van Robert Lighthizer uit de raad van bestuur. Zijn ontslag is niet het gevolg van interne meningsverschillen. Het bedrijf, bekend van het platform Truth Social, blijft kampen met sterke concurrentie en wisselende gebruikersgroei. De bestuurswijziging komt op een uitdagend moment voor de groep.

Aanbevelingen

- Coterra Energy: Texas Capital Securities verlaagt het advies naar houden van kopen en verlaagt het koersdoel van 34 naar 31 dollar na de geplande fusie met Devon Energy.

- Oracle: Barclays verlaagt het koersdoel van 310 naar 230 dollar vanwege druk op de marges en de winst per aandeel door zware investeringen in AI‑capaciteit.

- Solv Energy: JPMorgan start de opvolging met een koersdoel van 34 dollar en wijst op sterke groeivooruitzichten en toenemende vraag naar grootschalige zonne‑energieprojecten.

- Syndax Pharmaceuticals: JPMorgan verhoogt het koersdoel van 33 naar 45 dollar in aanloop naar belangrijke fase‑2‑studieresultaten.

- USA Compression Partners: Texas Capital Securities verhoogt het advies naar kopen van houden en trekt het koersdoel op van 26 naar 31 dollar dankzij sterke operationele uitvoering en groei.

Oorlog in Iran: 4 scenario's

De oorlog rond Iran is de voorbije dagen verder geëscaleerd, maar de uitkomst blijft vooral afhangen van duur, intensiteit en regionale uitbreiding. In de communicatie vanuit Washington werd het einddoel scherp geformuleerd: president Trump sprak expliciet over “onvoorwaardelijke overgave” als doelstelling. Diplomatie blijft mogelijk, maar onzeker. De Iraanse president sprak verzoenende taal richting de Golfstaten, maar op het terrein bleek dat niets waard. KBC AM hanteert 4 scenario’s (artikel van Siegfried Top, senior strategist.

Bedrijfsnieuws uit Amerika

Boeing verzekert zich van grootste Chinese order in een decennium

- De Amerikaanse vliegtuigbouwer is dicht bij zijn eerste grote Chinese bestelling in bijna tien jaar. Het bedrijf onderhandelt over een mogelijke aankoop van tot 500 737 MAX‑toestellen en bijkomende widebody‑jets, wat de vraag naar nieuwe vliegtuigen in China moet helpen opvangen. De timing en doorgang van de deal blijven afhankelijk van politieke overwegingen.

Nvidia voert nieuw variabel verloningsplan voor CEO in

- De chipproducent heeft een nieuw variabel verloningsplan ingevoerd voor het fiscale jaar 2027, waarbij de doelbonus voor CEO Jensen Huang op 4 miljoen dollar wordt gezet en rechtstreeks wordt gekoppeld aan specifieke omzetdoelen. Het bedrijf rapporteerde eerder beter dan verwachte kwartaalcijfers en voorziet voor het lopende kwartaal een omzet van 78 miljard dollar, plus of min 2%, gesteund door blijvende investeringen van Big Tech in AI‑processoren. Huang ontving in 2025 een totale vergoeding van 49,9 miljoen dollar, voornamelijk door aandelenbeloningen ter waarde van 38,8 miljoen dollar.

Lamb Weston versnelt operationele verbeteringen onder druk van activistische investeerders

- De Amerikaanse producent van diepgevroren aardappelproducten wordt door activistische investeerder Starboard Value aangespoord om sneller operationele verbeteringen en kostenbesparingen door te voeren om de aandelenkoers te ondersteunen. Starboard Value heeft zijn belang verder vergroot omdat het het bedrijf ondergewaardeerd acht en heeft inmiddels een stevige positie in de raad van bestuur na een eerdere schikking met Jana Partners. Lamb Weston, met een marktkapitalisatie van 6,34 miljard dollar en leverancier aan ketens zoals McDonald’s en Yum Brands, zegt dat het openstaat voor constructieve gesprekken met zijn aandeelhouders.

United Airlines waarschuwt voor sterke winstimpact door stijgende brandstofprijzen

- Het aandeel daalde nadat CEO Scott Kirby waarschuwde dat de recente stijging van de brandstofprijzen, sinds de VS en Israël vorig weekend Iran hebben aangevallen, een aanzienlijke impact zal hebben op de resultaten van United in het eerste kwartaal. Ook Delta Air Lines verloor 4% en Southwest Airlines zakte 6%, beide in reactie op dezelfde zorgen. Cruisesectoraandelen Norwegian en Carnival daalden eveneens met ongeveer 6%. De Amerikaanse olieprijzen stegen ruim 34% op weekbasis. Vliegtuigbrandstof en diesel zijn destillaten van petroleum.

Day One Biopharmaceuticals wordt overgenomen door Servier voor 2,5 miljard dollar

- Het aandeel steeg fors nadat het bedrijf akkoord ging om te worden overgenomen door het Franse farmabedrijf Servier voor 2,5 miljard dollar. Servier wil met de deal zijn portefeuille aan behandelingen voor hersentumoren versterken. Het middel Ojemda van Day One is de enige door de FDA goedgekeurde monotherapie voor de behandeling van laaggradig glioom, de meest voorkomende hersentumor bij kinderen.

Samsara verhoogt zijn vooruitzichten na sterke vraag en AI‑gestuurde automatisering

- Het aandeel steeg sterk nadat het softwarebedrijf sterke vooruitzichten presenteerde. Samsara verwacht voor het volledige jaar een aangepaste winst tussen 65 en 69 dollarcent per aandeel en een omzet tussen 1,97 en 1,98 miljard dollar. Analisten rekenden op 59 dollarcent winst en 1,92 miljard dollar omzet. Het bedrijf meldde ook dat het nu AI inzet om workflows te automatiseren en de operaties te verbeteren.

Guidewire Software overtreft verwachtingen met sterke kwartaalresultaten

- Het aandeel steeg nadat de softwareleverancier voor schade‑ en ongevallenverzekeraars resultaten rapporteerde die boven de verwachtingen uitkwamen. Guidewire boekte een aangepaste winst van 1,17 dollar per aandeel op een omzet van 359,1 miljoen dollar. Analisten verwachtten 77 dollarcent winst en 342 miljoen dollar omzet.

Europees aandelennieuws

CVC verkent instap met minderheidsbelang in Belfius in aanloop naar mogelijke beursgang.

- De Europese private‑equitygroep bekijkt de mogelijkheid om een minderheidsbelang te nemen in de Belgische staatsbank Belfius, vooruitlopend op een eventuele beursgang. De Belgische overheid overweegt de verkoop van 20 tot 30 procent van de bank om miljarden euro vrij te maken voor hogere defensie‑uitgaven in lijn met de NAVO‑doelstellingen. Op basis van een nettowinst van 1,16 miljard euro in 2025 zou Belfius ongeveer 10 miljard euro waard kunnen zijn, wat neerkomt op een waardering van circa 0,8 keer de boekwaarde. Naast CVC zouden ook andere banken, institutionele beleggers en staatsinvesteringsfondsen interesse kunnen tonen, terwijl de overheid zich laat adviseren over strategische opties, waaronder een latere beursintroductie.

GSK verkoopt wereldwijde rechten op leverziektemedicijn linerixibat aan Alfasigma.

- De Britse farmaceutische groep heeft haar wereldwijde rechten om het experimentele leverziektemedicijn linerixibat te ontwikkelen en commercialiseren verkocht aan het Italiaanse farmabedrijf Alfasigma. De overeenkomst omvat een onmiddellijke betaling van 300 miljoen dollar, waarbij GSK de verdere ontwikkeling en marktintroductie van het middel volledig overdraagt.

Vestas sluit samenwerking met Japan voor opzet van gondelassemblage tegen 2029.

- De Deense windturbinebouwer sloot een samenwerkingsovereenkomst met het Japanse ministerie van Industrie om tegen boekjaar 2029 een assemblagefabriek voor gondels in Japan op te zetten. Op langere termijn sluit het bedrijf niet uit dat de site kan uitgroeien tot een volledige productie‑eenheid. De stap past binnen Japanse plannen om de offshorewindcapaciteit fors uit te breiden tot 10 gigawatt tegen 2030 en 45 gigawatt tegen 2040.

Roche verwacht vrijstelling van Amerikaanse invoertarieven voor geneesmiddelen.

- De Zwitserse farmagroep verwacht dat haar akkoord met de Amerikaanse overheid ervoor zal zorgen dat haar geneesmiddelen vrijgesteld blijven van de huidige invoertarieven in de Verenigde Staten. De diagnostica‑divisie blijft echter kwetsbaar omdat een groot deel van de tests en instrumenten vanuit Europa wordt geëxporteerd en na een initiële periode opnieuw met invoerheffingen kan worden geconfronteerd. Volgens voorzitter Severin Schwan betaalt Roche door wederkerige tarieven zelfs dubbel op bepaalde diagnostische producten.

Lufthansa herschikt capaciteit naar Azië na schrappen van routes in Midden‑Oosten.

- De Duitse luchtvaartgroep heeft capaciteit verschoven van tien geschrapte bestemmingen in het Midden‑Oosten naar langeafstandsroutes zoals Singapore en Bangkok, als gevolg van verstoringen door het conflict in de regio. De heroriëntatie speelt in op de sterke vraag naar vluchten naar Azië en Afrika en op routes die Midden‑Oosterse maatschappijen momenteel niet kunnen bedienen, terwijl hogere olieprijzen en onzekerheid over brandstofkosten op de sector blijven wegen.

Mee met de markt: “Oliepaniek en rentevrees, deel zoveel”

- Wat een lenteweekend was in België, was een barbecue in Iran. Israëlische aanvallen op 30 Iraanse oliedepots op zaterdag zetten het land in lichterlaaie. De milieubewuste Westerse wereld vraagt zich af hoeveel extra zonnepanelen er nodig zijn om die CO2-uitstoot te compenseren, terwijl de financiële wereld de olieprijs liefst 15,6% joeg tot 118,6 dollar, om nadien ietwat te milderen tot 110,2 dollar. De goudprijs daalde dit weekend licht (-0,72% tot 5.121 dollar), terwijl de euro (-0,44%, €1 = 1,1567) en het pond (-0,6%, £1 = $1,3327) verder verzwakte tegenover de dollar. Bitcoin en Ether bleven afzijdig op respectievelijk 67.829,90 en 3.192,30 dollar.

- Nog belangrijker dan de hogere olieprijs is dat de VS ‘verbijsterd’ bleek over de actie van Israël. Dat is meteen de eerste significante onenigheid tussen de bondgenoten, wat de vraag opnieuw stelt of er plan is, wat dat plan is, en wat het sein kan zijn opdat de aanvallen stoppen. Voor de VS gingen de calamiteiten dit weekend alvast “veel verder” dan wat Israël had aangekondigd. “We denken niet dat het een goed idee was”, zo klonk het in Washington, omdat Trump de olie wil redden, niet verbranden. En hogere benzineprijzen in de VS stroken niet met ’s mans streven naar lagere Amerikaanse inflatie. De tussentijdse verkiezingen lonken.

- Daar waar de Europese beurzen de nieuwe week al in het rood eindigden (Euro Stoxx 600 -1%, DAX -1%), BEL20 BEL20 -1,3%) zette Wall Street die correctie flauwtjes door (S&P500 -1,3%, Nasdaq -0,15%). Maar in Azië sloeg de sfeer pas helemaal om door de oliepiek, de globale rentevrees, Chinese groeizorgen en een correctie in de technologiesector. Grote verliezers waren onder meer Pakistan (-7,1%), Vietnam (-6,5%), Zuid-Korea (-6,7%), Taiwan (-4,9%), Japan (-4,4%) en in minder mate Hongkong (-1,9%) en China (-1,05%).

- De Amerikaanse economie verloor in februari 92.000 banen, terwijl op een toename met 60.000 stuks werd gemikt. Dat is de opeenvolgende maand waarin de werkgelegenheid daalde, en dat is nog maar de eerste keer sinds de coronapandemie van 2020. De werkloosheidsgraad steeg daardoor van 4,3% naar 4,4%. Die data staan opnieuw haaks op het de boodschap van het officieuze ADP-banenrapport, dat een week geleden februari nog als topmaand bestempelde.

- De verloren banen vinden we in de zorgsector, IT, de overheid, de transport- en logistieke sector én de industrie. Om het nog wat erger te maken werd ook de banengroei in december herzien van bijgesteld +48.000 naar -17.000, terwijl het cijfer over januari van +130.000 naar +126.000 werd gecorrigeerd. Over heel 2025 bleef de netto banengroei op de loonlijsten nagenoeg nihil.

- Zo’n zwakke arbeidsmarkt zou in quasi alle omstandigheden het licht op groen kunnen zetten voor een renteverlaging door de Fed, en doet dat mogelijk ook, maar de fors hogere energieprijzen van de laatste weken maken dat er net een rem op de inflatie zou moeten komen in de vorm van hogere rentes. Stagflatie, dus, zodat onze gedachten uitgaan naar die arme Fed-topman Jerome Powell. Al tijdenlang wordt de man verguisd door de president die hem überhaupt in het zadel heeft geholpen én die al een jaar aanklaagt dat de Fed véél te laat is om de rente te verlagen. En net nu er argumenten zijn om de Bede van Trump in te willigen, kijken we aan tegen een inflatiepiek omwille van de olie- en gaspiek, zodat de rente de facto omhoog riskeert te moeten worden gebracht. Maar dat riskeert dan weer om de groei te fnuiken. Toestanden.

- De bewegingen op de rentemarkt houden dan ook aan. De 2- en 10-jaarsrente blijven stijgen, zowel in Europa als in de VS. In Duitsland schiet de korte termijn rente vanochtend 15 basispunten hoger tot 2,92% en 6 basispunten tot 2,46% op 10 jaar. Ook in de VS zullen we later vandaag zo’n beweging zien.

- Afsluiten doen we in China, waar vannacht de inflatiedata over februari werd gepubliceerd. En dat werd een verrassing van formaat. De teller steeg op jaarbasis van 0,2% in januari naar 1,3% in februari 2026, het hoogste cijfer sinds januari 2023 en ver boven de verhoopte 0,8%. De voedselprijzen vertoonden de sterkste stijging sinds oktober 2024, terwijl de non-food inflatie aantrok tot 1,3%. De kerninflatie steeg zelfs met 1,8% op jaarbasis, de sterkste stijging sinds maart 2019. Zou de machine ginder dan toch eens in gang geraken?

- Qua kalender hebben we weinig opwindends te melden. We kijken uit naar de inflatieverwachtingen in de VS, al dateren die nog van voor de oorlog in Iran. Japan leverde al wat arbeids- en inkomenscijfers voor januari aan, terwijl de Eurozone een update in petto heeft van het investeerdersvertrouwen en Duitsland met fabrieksorders en industriële productie uit januari op de proppen komt. Het VK rondt af met het S&P Global–KPMG–REC arbeidsmarktrapport.

- Bedrijfsresultaten komen er vandaag van GEA Group, Hewlett Packard en Viomi Technology.

Beursnieuws België en Nederland

Solvac stelt hervorming van aandelenstructuur voor om liquiditeit te verhogen.

- Het bedrijf stelde wijzigingen aan zijn aandelenstructuur voor, die in oktober 2026 van kracht zouden worden als ze worden goedgekeurd op de BAV van 12 mei. De belangrijkste verandering is dat aandeelhouders voortaan gedematerialiseerde aandelen kunnen aanhouden (vrij verhandelbaar zonder goedkeuring van de raad van bestuur). Daarnaast worden dubbele stemrechten toegekend aan geregistreerde aandelen die onafgebroken gedurende minstens twee jaar werden aangehouden. Deze maatregelen moeten de liquiditeit verbeteren, de investeerdersbasis verbreden en langetermijnaandeelhouders belonen. De resultaten over boekjaar 2025 bleven stabiel, met een stijging van de nettowinst tot 125,3 miljoen euro, terwijl het brutodividend onveranderd bleef op 5,81 euor per aandeel. KBCS merkt ook op dat, na de teleurstellende vooruitzichten van Syensqo (wat leidde tot een koersdaling van ~30%), de korting op de intrinsieke waarde is teruggelopen tot ongeveer 39%. KBCS heeft een “Houden”-aanbeveling en koersdoel van 90 euro.

HAL Trust verdubbelt belang in TKH Group tot boven drempel van 10 procent

- De Nederlandse investeringsmaatschappij heeft haar belang in technologiebedrijf TKH Group verdubbeld tot 10,23 procent, zo blijkt uit een melding in het kader van de Wet op het financieel toezicht van 5 maart. Eerder meldde HAL een belang van 5,17 procent begin februari 2025, nadat de holding in december 2024 voor het eerst was ingestapt met een participatie van 3,5 procent. Met het overschrijden van de drempel van 10 procent was HAL verplicht deze wijziging opnieuw te melden bij de toezichthouder.

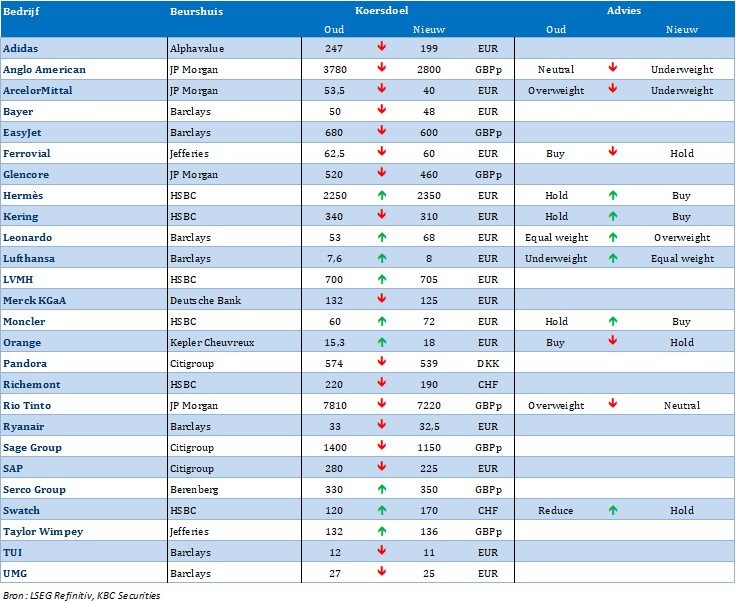

Nieuwe aanbevelingen voor aandelen

Datum en uur van publicatie: 09/03/2026 om 09:00

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.