di. 11 jun 2024

Wat staat er morgen op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat morgen op de beleggersagenda staat:

Dinsdag 12 juni

- Bedrijfsresultaten

- Broadcom, Safestore

- Ex-dividend

- Alibaba, Bénéteau, HP, Kohl's, Porsche Automobil Holding, Campine, Miko

- Macro-economie

- VK: Bpp

- EU: Duitse CPI

- VS: CPI, ruwe olievoorraden, FOMC Economische projecties, rentevoetbeslissing

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

- Nieuwe beleggingsaanbevelingen voor aandelen

- Beursnieuws België en Nederland

- Mee met de markt: “Politieke deining en Nvidia-split”

- Europees aandelennieuws

- Bedrijfsnieuws uit Amerika

- Vinger aan de pols bij de consument

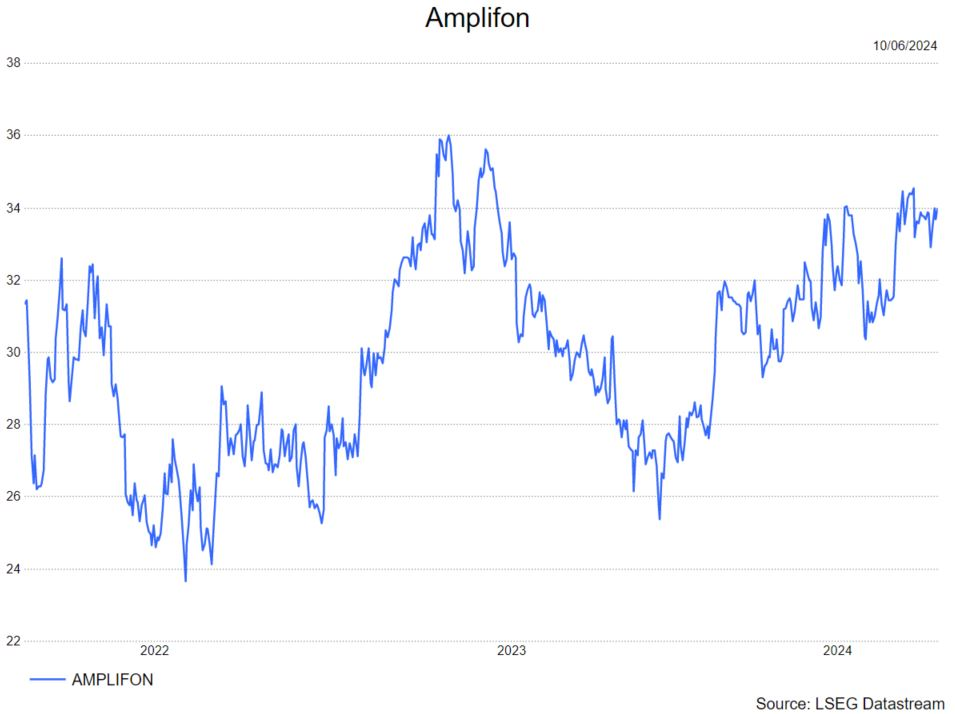

- Nieuwkomer bij KBC Securities : Amplifon

- Bolero's ongemeen interessante maandelijkse holdingupdate - juni

- Beleggersopportuniteiten in de chipoorlog

- Meest verhandelde aandelen bij Bolero

- Bolero focust op halfgeleiders (2/5): ASML

- Vooruitblik op Amerika

Vooruitblik op Amerika

Voor de bel

- Deze morgen gingen de futures op de Amerikaanse beurs wat lager nog steeds in de aanloop naar de publicatie van cruciale inflatiecijfers en de monetaire beleidsverklaring van de Federal Reserve op woensdag.

- De Europese aandelen stonden in het rood. De Japanse Nikkei eindigde op een hoogste punt in twee maanden, nadat zwaargewicht chipaandelen hun sectorgenoten op Wall Street hoger volgden.

- De goudprijs daalde door een sterkere dollar. De olieprijzen waren lager terwijl beleggers wachtten op meer data voor aanwijzingen over de vooruitzichten voor de vraag naar brandstof.

Topnieuws

GameStop's koersdalingen, gevolg van een optiepositie van Roaring Kitty

- De klok tikt voor Keith Gill, de aandeleninvloedrijke persoon die op YouTube bekend staat als "Roaring Kitty", om winst te boeken op zijn optiepositie in GameStop nu de aandelenkoers van het bedrijf wankelt en de vervaldatum van de contracten dichterbij komt.

Wat gebeurt er met het 56 miljard dollar salarispakket van Elon Musk

- Een stemming onder Tesla-aandeelhouders op donderdag over de vraag of het 56 miljard dollar beloningspakket van CEO Elon Musk, dat werd afgewezen door een rechter in Delaware, opnieuw moet worden opgenomen, zal niet snel tot een oplossing leiden, ongeacht de uitslag van de stemming.

Musk waarschuwt dat hij Apple apparaten zal verbieden als OpenAI wordt geïntegreerd op het niveau van het besturingssysteem

- Miljardair Elon Musk heeft maandag gezegd dat hij Apple-apparaten bij zijn bedrijven zal verbieden als de iPhone-maker OpenAI integreert op het niveau van het besturingssysteem.

Alzheimermedicijn van Lilly krijgt unanieme steun van adviespanel FDA

- Externe adviseurs van de Amerikaanse Food and Drug Administration stemden maandag unaniem dat de voordelen van Eli Lilly's experimentele Alzheimer behandeling donanemab opwegen tegen de risico's en waren het erover eens dat testgegevens aantoonden dat het effectief was bij patiënten met een vroeg stadium van de geheugenverwoestende ziekte.

VS wil 23,9 miljoen dollar toekennen aan Rocket Lab voor chips voor satellieten en ruimtevaartuigen

- Het Amerikaanse ministerie van Handel zei van plan te zijn Rocket Lab 23,9 miljoen dollar toe te kennen om samengestelde halfgeleiders die worden gebruikt in satellieten en ruimtevaartuigen een flinke boost te geven.

Aandelen in de kijker

AES & Hawaiian Electric industries: nutsbedrijf en energieproducent AES is begonnen met de exploitatie van Hawaii's grootste zonne-energiecentrale op Maui, aldus elektriciteitsleverancier Hawaiian Electric.De Kuihelani Solar-plus-Storage bevindt zich op 450 acres in centraal Maui en produceert 60 MW aan hernieuwbare energie ondersteund door een 240 MWh lithium-ion batterij energieopslagsysteem om 15% van de energiebehoefte van Maui te voorzien.AES Hawaii heeft een 25-jarige stroomafnameovereenkomst met Hawaiian Electric die begint op 31 mei 2024 en die tot doel heeft hernieuwbare energie te leveren aan het elektriciteitsnetwerk van Maui tegen een tarief van 8 cent per kilowattuur.

Amneal Pharmaceuticals & Teva Pharmaceutical Industries: de geneesmiddelenproducent met de steun van de U.S. Federal Trade Commission overtuigde maandag een federale rechtbank in New Jersey om vijf patenten van Teva te schrappen van een lijst met patenten van de U.S. Food and Drug Administration die betrekking hebben op Teva's ademhalingsmedicijn ProAir HFA. De rechter beval Teva om de lijsten te verwijderen uit het Orange Book van de FDA en maakte een obstakel vrij voor Amneal's voorgestelde generieke middel. De beslissing volgt op waarschuwingen van de FTC aan medicijnfabrikanten, waaronder Teva, over het misbruik van Orange Book patentlijsten om patentmonopolies op merkgeneesmiddelen ten onrechte uit te breiden. Chesler verwierp maandag ook Teva's verzoek om Amneal's beschuldigingen te verwerpen dat Teva de staats- en federale antitrustwetgeving overtrad. Woordvoerders van Teva, Amneal en de FTC reageerden niet onmiddellijk op verzoeken om commentaar op de beslissing.

Apollo Global Management, DXC Technology & Kyndryl Holdings: Apollo en Kyndryl zijn in gesprek over een gezamenlijk bod op DXC met een overnameprijs tussen 22 dollar en 25 dollar aandeel. DXC, dat ook IT-diensten levert, vraagt apart om een bod om zijn verzekeringssoftwaretak te verkopen voor meer dan 2 miljard dollar en kan ervoor kiezen om een onafhankelijk bedrijf te blijven onder Raul Fernandez, die in februari werd benoemd tot chief executive.DXC en Apollo weigerden commentaar te geven. Kyndryl reageerde niet onmiddellijk op een verzoek om commentaar. De activiteiten van DXC omvatten analyses en engineering die bedrijven helpen bij het beheren van hun activiteiten, evenals cyberbeveiliging, cloudinfrastructuur en outsourcing.

Comerica: de Amerikaanse regionale kredietverstrekker zei dat het druk verwacht op zijn netto rentebaten (NII) prognose voor het tweede kwartaal en het hele jaar 2024 als gevolg van niet-rentedragende saldotrends. Eerder voorspelde de bank een daling van de rente-inkomsten - het verschil tussen wat een bank verdient op leningen en betaalt op deposito's - van tussen de 1% en 2% voor de drie maanden eindigend op 30 juni ten opzichte van het eerste kwartaal. De bank verwacht ook een daling van de NII met ongeveer 11% voor het hele jaar 2024 ten opzichte van de niveaus in 2023.

Genfit: de Amerikaanse Food and Drug Administration heeft versnelde goedkeuring verleend aan Iqirvo, een geneesmiddel van de Franse geneesmiddelenproducenten Ipsen en Genfit voor een chronische inflammatoire leverziekte. Primaire biliaire cholangitis (PBC) veroorzaakt ontsteking van de kleine galwegen in de lever en vernietigt deze uiteindelijk. Het treft voornamelijk vrouwen in de leeftijd van 30 tot 60 jaar en 75.000 in de Verenigde Staten. De geschatte prijs van Iqirvo is 11.500 dollar voor een maandvoorraad en het is al beschikbaar voor artsen om voor te schrijven in de VS, aldus Ipsen. Ipsen voegde eraan toe dat de standaard goedkeuring voor Iqirvo afhankelijk kan zijn van bevestigende studies, aangezien verbetering in overleving of preventie van leverdecompensatie, die onder andere kan bestaan uit buikzwellingen of gastro-intestinale bloedingen, niet werd aangetoond. Ipsen verwierf in 2021 wereldwijde licentierechten op het geneesmiddel van Genfit. Genfit ontving 129,19 miljoen dollar vooraf en komt in aanmerking voor dubbelcijferige royalty's van maximaal 20%.

Rocket Lab: het Amerikaanse ministerie van Handel zei dat het van plan was om het bedrijf 23,9 miljoen dollar toe te kennen om samengestelde halfgeleiders die worden gebruikt in satellieten en ruimtevaartuigen een sterke impuls te geven. De toekenning aan de Rocket Lab-eenheid SolAero Technologies Corp "zou helpen bij het creëren van een robuustere en veerkrachtigere levering van zonnecellen van ruimtekwaliteit die ruimtevaartuigen en satellieten van energie voorzien", aldus het ministerie, dat eraan toevoegde dat het "de productie van samengestelde halfgeleiders door Rocket Lab met 50% zou verhogen in de komende drie jaar". Het geld is afkomstig van het 52,7 miljard dollar kostende subsidieprogramma voor chipfabricage en onderzoek van de regering Biden, waarvan bedrijven als Samsung Electronics uit Zuid-Korea, Intel en TSMC uit Taiwan hebben geprofiteerd. Minister van Handel Gina Raimondo zei dat zonnecellen cruciaal zijn om communicatie- en ruimtetechnologie van energie te voorzien en operationeel te houden, en de voorgestelde Rocket Lab award zou het Amerikaanse leger, NASA en de commerciële ruimtevaartindustrie toegang geven tot speciale halfgeleiders die ze nodig hebben.

Aanbevelingen

Apple: D.A. Davidson verhoogt de rating van neutraal naar kopen, omdat ze denken dat de kunstmatige intelligentiecapaciteiten die tijdens de Worldwide Developers Conference van het bedrijf zijn onthuld, zullen leiden tot een iPhone-upgradecyclus.

Biomea Fusion: Truist Securities verlaagt de rating van buy naar hold, na de beslissing van de Food and Drug Administration (FDA) om een klinische stop te zetten op de vroege tot middenfase van de proeven met het diabetesmedicijn BMF-219 van het bedrijf.

Cleveland-Cliffs: JPMorgan verlaagt de rating naar neutraal van overwogen, rekening houdend met de verzwakkende fundamentals van het bedrijf, de stijgende investeringsbehoeften en het gebrek aan groei op korte termijn.

Nvidia: Evercore ISI past het koersdoel aan naar 131 dollar van 1.310 dollar, als gevolg van de 10-voor-1 aandelensplitsing van het bedrijf.

Perion Network: Needham verlaagt de rating van buy naar hold, op basis van Microsofts beslissing om verschillende uitgevers die klant zijn van Perion uit te sluiten van de zoekresultaten van Bing, wat de vooruitzichten voor de inkomsten uit zoekadvertenties van het bedrijf heeft beïnvloed.

Bolero focust op halfgeleiders (2/5): ASML

Deze week focussen we op de Bolero-blog op halfgeleiders. Gisteren legden we je in de algemene inleiding uit wat een chip is, wie ze maakt,... Vandaag gaat KBC Securities-analist Thibaul Leneeuw dieper in op ASML. Morgen volgt ASMi, donderdag presenteren we BESI en vrijdag bespreken we Melexis en X-Fab. Vrijdag sturen we ook een zeer uitgebreid Topic door, waarin de we halfgeleiders nóg dieper ontleden.

Geschiedenis

ASML (Advanced Semiconductor Materials Lithography), is 40 jaar geleden ontstaan uit een joint venture tussen de Nederlandse chipmachineproducent ASM international (ASMi) en de Nederlandse elektronicagigant Philips . De eerste ASML-kantoren in 1984 bevonden zich in de gebouwen van Philips in Eindhoven.

Van bij de start lag de focus op lithografie. Eind van de jaren ’80 zette ASML voet aan de grond in Taiwan en in de Verenigde Staten. Onderzoek en ontwikkeling voor deze technologie was duur en de concurrentie was groot. Het kleine ASML kon niet op eigen voeten staan en leek niet te kunnen overleven. Bovendien trok ASMi zich terug, omdat het de enorme investeringen niet kon dragen. Uiteindelijk wist ASML Philips te overtuigen om nog een laatste investering te doen.

Die bleek succesvol: in 1990 later lanceerde ASML het PAS 5500-platform, dat ook momenteel nog wordt gebruikt door chipmakers. ASML werd winstgevend en trok naar de beurs in 1995, zowel in Amsterdam als op de New York Stock Exchange. Philips verkocht de helft van zijn aandelen bij de beursgang en de rest in de daaropvolgende jaren.

ASML bleef voortdurend innoveren, nam unieke bedrijven over, en veranderde zo’n 15 jaar geleden de manier van het maken van chips door de introductie van de EUV (extreem ultraviolet) Lithografie-techniek: het gebruik van licht met kortere golven om kleinere, snellere en krachtigere chips te maken. Vorig jaar werd het nieuwste ‘next-generation’ EUV-systeem, het EXE-platform, voor het eerst verkocht.

Wat produceert ASML?

ASML maakt lithografische apparaten. Lithografie is een essentiële stap in de productie van een halfgeleider. We besparen je de uitleg hoe de toestellen van ASML nu exact werken (dat weet overigens enkel ASML zelf), maar de golflengte van licht speelt er belangrijke rol in het proces. Via dat licht wordt door een masker een structuur op de lichtgevoelige wafer geprint.

Hoe kleiner en accurater je kan printen, hoe meer rekenkracht en geheugen je op een chip kan steken, bovenop het feit dat de chip efficiënter wordt.

ASML’s monopolie

In de lithographiemarkt heeft ASML een marktaandeel van meer dan 90% door zijn sterke productaanbod. Waar ASML voor de verouderde technologie nog competitie heeft van Nikon en Canon is dat niet meer het geval voor de meest geavanceerde systemen (met name de EUV-systemen). In dat compartiment heeft het een marktaandeel van 100%.

Het is zeer onwaarschijnlijk dat ASML deze positie snel zal kwijt spelen. De huidige EUV-technologie is zeer complex. Zelf als je de technologie kan reproduceren, moet je ook nog de juiste leveranciers vinden en ondertussen zit ASML niet stil…

ASML heeft meer dan 5.000 leveranciers waarvan meer dan 250 van strategisch belang zijn. Zoals bijvoorbeeld Karl Zeiss die de spiegels maakt met een ongekende nauwkeurigheid. ASML heeft een belang van 25% in Karl Zeiss. Zo zorgt ASML ervoor dat strategische leveranciers niet voor iedereen toegankelijk zijn.

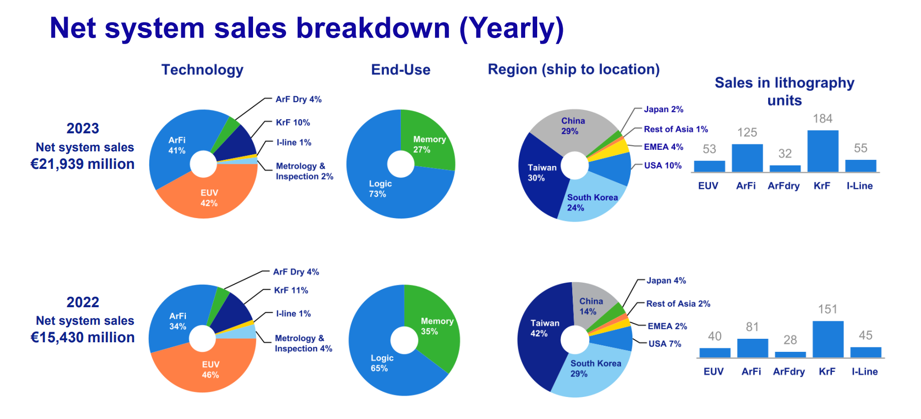

Hoe loopt de verkoop?

De grootste klanten historisch gezien zijn TSMC , Intel , Samsung , SK Hynix , Micron en je kan op de volgende afbeelding ook zien dat het belang van China aan het toenemen is.

Aan de rechterkant vind je de verschillende apparaten terug, waarbij de I line het goedkoopste model (ongeveer 4 miljoen euro) is, terwijl je voor de high NA EUV-systemen ongeveer 350 miljoen euro betaalt. Zuiver door de kostprijs, merk je dat de omzet uit verkoop grotendeels komt van de meest geavanceerde apparaten (EUV en ArFI).

Ongeveer 1/3 van de ASML’s toestellen wordt gebruikt om geheugenchips (memory) te maken. Die slaan data op. De rest van de toestellen is voor ‘logic’: chips die bewerkingen uitvoeren.

Buiten de verkoop van hun lithografische apparaten biedt ASML ook diensten aan. Het gaat dan over het onderhoud van de toestellen, het oplossen van problemen oplossen en het aanbieden van upgrades om de productiviteit te verbeteren. Die inkomsten genereren ongeveer 20 à 25% van de omzet.

KBC Securities over ASML

Op basis van het model voor ASML van analist Thibault Leneeuw, waarin hij rekening houdt met verschillende parameters en met inschattingen die iets hoger liggen dan het midden van ASML’s eigen prognosevork, acht hij het aandeel van ASML momenteel vrij duur.

Het sentiment rond het aandeel is zeer positief. De huidige waardering is gebaseerd op winst die ASML zal halen tijdens de piek van de volgende positieve cyclus in de sector. Toch blijft ASML een cyclisch bedrijf, wijst Thibault aan.

De markt heeft zeer hoge verwachtingen met een groei voor ASML met 44% in de tweede helft van 2024 en met 25% voor 2025. Thibault denkt dat die groei haalbaar is, maar hij denkt dat de verwachte groei in 2026 en 2027 niet gehaald zal worden.

Immers de groei van de investeringen van halfgeleiderfabrikanten zoals TSMC, Intel en Samsung blijft ver achter bij de prognose van de inkomstengroei van makers van halfgeleiderapparaten. Dat onevenwicht is de grootste in de geschiedenis.

De investeringsuitgaven bij halfgeleiderfabrikanten voor 2025 en/of 2027 zouden met ongeveer 40% moeten stijgen om in lijn te zijn met de inkomstengroei op jaarbasis over een periode van 8 jaar bij de makers van halfgeleiderapparaten. Een zwakke eindvraag kan ertoe leiden dat halfgeleiderfabrikanten bestellingen voor halfgeleiderapparatuur uitstellen.

Daarom houdt Thibault het bij een ‘Houden’-aanbeveling en koersdoel van 824 euro voor ASML.

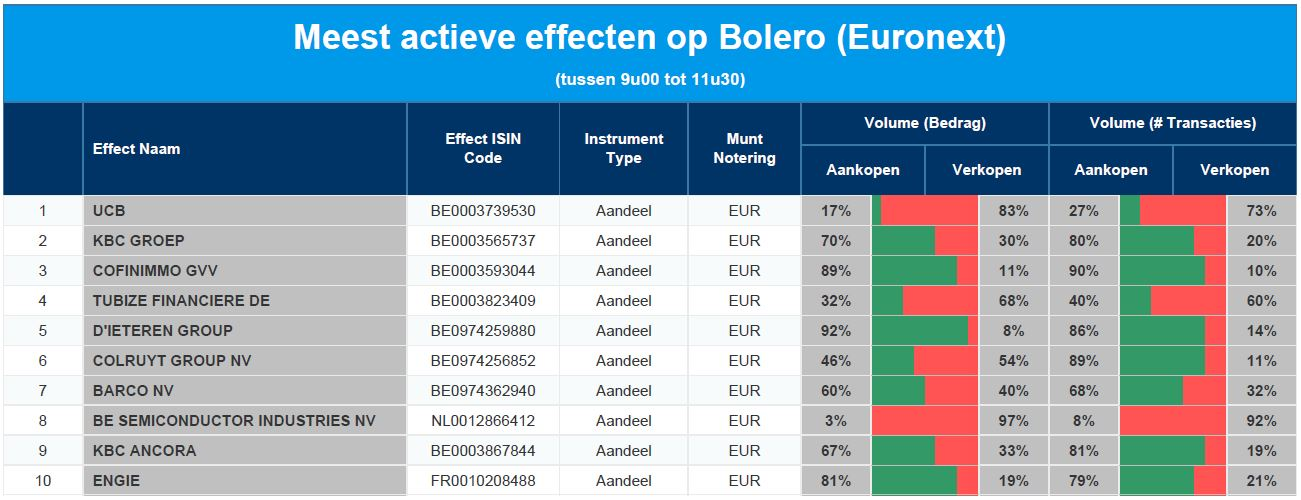

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: UCB - KBC - Cofinimmo - Tubize - D'Ieteren - Colruyt - Barco - BESI - KBC Ancora - Engie

Beleggersopportuniteiten in de chipoorlog

Geopolitieke onrust, handelsoorlogen, klimaatkwesties, … we leven in een multipolaire wereld waarin economische machtsblokken streven naar meer strategische onafhankelijkheid. Dat heeft een invloed op de industrie en ook op de technologie, meer bepaald op data en dataverwerking. Met gelukkig mooie kansen voor beleggers.

In dit artikel (met een link naar een podcast) geven Tom Simonts, Senior Financieel Economist KBC Groep en Joris Franck, Portfolio Manager KBC Asset Management, hun visie weer.

Bolero's ongemeen interessante maandelijkse holdingupdate - juni

Jaar na jaar verrast Warren Buffett met de prestaties van zijn topholding Berkshire Hathaway. Maar wij, Belgen, mogen best fier zijn op veel van onze eigen holdings, die door de jaren heen exceptioneel goed presteerden. Of wat dacht je van de volgende rendementen over de afgelopen tien jaar:

Ackermans & van Haaren: +74%

Sofina: +152%

Brederode: +291%

D'Ieteren: +575%

Ter vergelijking: de BEL 20: +24%, Euronext 100: +79% en Berkshire Hathaway: +226%.

Bolero is logischerwijs enorme fan van onze holdings en geeft daarom op deze blog maandelijks de visie van Sharad Kumar S.P, CFA weer. Sharad is analist bij KBC Securities met holdings als specialisatie. Als er iets bij de holdings beweegt, weet Sharad het als eerste. Hij is dus de geknipte persoon om jou maandelijks up-to-date te houden.

Ter informatie: Sharad neemt niet alle Benelux-holdings onder de loep. Zelfs hij is ook maar een mens. Daarom maakte hij een selectie en noemt die zijn 'Holding Universum' (HU).

Het HU omvat volgende 'gewone holdings': Ackermans & van Haaren, Brederode, Compagnie du Bois Sauvage, D'Ieteren Group, GBL, Gimv, HAL Trust, Quest for Growth, Sofina, Texaf, WhiteStone Groupen Tincen ook enkele 'monoholdings' (die hebben slechts één participatie): Heineken Holding (met als enige participatie Heineken), KBC Ancora (KBC), Solvac (Solvay) en Financière de Tubize (UCB).

Prestaties van de holdings

- In de laatste maand

Over de afgelopen maand boekte het universum van de door KBC Securities opgevolgde holdings een rendement van -0,9%, wat vooral te wijten was aan monoholdings (-1,3%), terwijl gewone holdings een postief rendement van 0,6% boekten. De 3 best presterende holdings waren Bois Sauvage (+5,3%), Gimv (+5,5%) en Solvac (+8%), terwijl de 3 slechtst presterende bedrijven Texaf (-1,1%), D'leteren Group (-1,8%) en HAL Trust (-6,5%) waren.

- Sinds begin dit jaar

Dat maakt dat tot dusver in 2024 de opgevolgde holdings een rendement van +2,9% optekenden, voornamelijk dankzij gewone holdings (+3,6%), terwijl monoholdings niet verder komen dan 3% winst. Op jaarbasis presteerden het HU 2,8% minder goed dan de BEL20 en 7,3% minder goed dan de Euro Stoxx 50.

Die mindere prestatie lag niet aan D'leteren Group (+7,2%), Whitestone Group (+24,1%) en Financière de Tubize (+32%), maar wel aan teleurstellende prestaties van Heineken Holding (-7,6%), Solvac (-14,1%) en Quest For Growth (-14,7%).

- Evolutie van de korting

De voorbije maand is de discount of korting van het universum met 1,5% toegenomen tot 26,9%. De discount van de gewone holdings steeg met 2,2% tot 27,7%, terwijl die van monoholdings met 0,6% toenam tot 25,7%. Verdeeld over de holdings zelf, zien we dat de discount het meest daalde bij KBC Ancora (-3,7%), Bois Sauvage (-3,4%) en Whitestone Group (-1,4%), terwijl die net steeg bij D'leteren (+1,9%), GBL (+4,1%) en HAL Trust (+4,3%)

Financieel-econoom Tom Simonts gaat hier nog dieper in op kortingen bij holdings.

Bovenstaande tabel geeft het rendement weer van de holdings in de laatste maand (1M), het laatste half jaar (6M), sinds de start van dit jaar (YTD) en in het laatste jaar (1Y) .

Ook het verschil in rendement met de benchmarks sinds de start van het jaar, komt aan bod (Relative Price Return). Ter illustratie: KBC Ancora deed het sinds de start van dit jaar 1,3% slechter dan de Euronext 100 Index.

Ter info: n100 Index = Euronext 100 Index.

De Euronext 100 geeft een gewogen gemiddelde weer van de koersen van de 100 grootste aandelen die worden verhandeld binnen de Euronext-beurzen, waaronder de beurzen van Amsterdam, Brussel, Parijs en Lissabon. Binnen de Eurozone speelt de Eurostoxx 50 Index de rol van toonaangevende graadmeter. Hierin zitten de 50 bedrijven met de hoogste beurswaarde in de eurozone.

Hieronder vind je een tabel opgesteld door Sharad met zijn beleggingsaanbevelingen en koersdoelen voor de Belgische holdings.

- Last Close Price = koers van het aandeel op moment van opmaak van de tabel.

- Target Price = koersdoel: Sharad kleeft op alle participaties van een holding een waarde. Sommige participaties zijn beursgenoteerd. De waarde daarvan hangt dan af van de beurskoers. Andere zijn in privéhanden. In dat geval probeert Sharad de waarde in te schatten. Daarnaast houdt hij rekening met de financiële toestand (cash, schulden,…) van de holding. Zo komt hij tot een waardering. Vervolgens past hij op die waardering een korting toe (heel vaak noteren holdings op de beurs met een korting op hun intrinsieke waarde). Zo komt hij aan het koersdoel.

- Rating = de aanbeveling.

- Implied Upside or Downside = opwaarts of neerwaarts potentieel: met hoeveel % de aandelenkoers (Last Price) moet stijgen (of dalen) om het koersdoel (Target Price) te bereiken.

- Estimated NAV = de laatste, door de holding zelf gepubliceerde intrinsieke waarde aangepast met de koersverschillen van de beursgenoteerde participaties.

- Estimated TEV = de huidige geschatte waarde van de portfolio door Sharad (incl. eigen waarderingen voor de private belangen).

- Implied Discount or (Premium) NAV vs Close Price = korting ten opzichte van NAV.

- Implied Discount or (Premium) TEV vs Close Price = korting ten opzichte van de waarde, door Sharad gescht, van de holding.

- Net Cash Position = netto kaspositie.

- Net Cash Portion of NAV = welk percentage van de NAV uit netto cash bestaat.

- Listed Portion of Portfolie = hoeveel % van de participatie van de holding beursgenoteerd is.

Sharads Keuze

- D'Ieteren

Kroonjuweel Belron profiteert van de toenemende complexiteit van de voorruiten, waaronder grotere en meer gebogen voorruiten. Nieuwe auto's zijn ook uitgerust met een ADAS-camera, die telkens opnieuw moet worden gekalibreerd wanneer de voorruit wordt vervangen. Belron vraagt een hoge prijs voor deze herkalibratiediensten, wat hoge marges oplevert. Dat zorgt op zijn beurt voor een boost van de algemene groepsresultaten van Belron.

Verder waardeert Sharad ook de recente investeringen van D'leteren in TVH Parts en PHE. Net als Belron zijn beide spelers actief op de naverkoopmarkt van de auto-industrie. Zowel TVH als PHE is die markt erg gefragmenteerd, waardoor er nog veel ruimte is voor verdere consolidatiemogelijkheden, net zoals dat in het verleden het geval was met Belron.

Met een sterke instroom van dividenden verwacht van zijn participaties in de komende jaren, zal D'leteren waarschijnlijk een nieuwe oorlogskas opbouwen om nieuwe investeringen na te streven.

- GBL

Sharad vindt dat de markt de initiatieven van GBL niet waardeert. Denk aan de vereenvoudiging van de aandeelhoudersstructuur, de actieve rotatie van de portefeuille, de herhaalde omvangrijke aandeleninkoopprogramma's, en een nieuwe strategie om het belang van private/alternatieve activa te verhogen tot 40% van de totale portefeuille.

Hoewel de intrinsieke waarde van GBL aanzienlijk is blootgesteld aan schommelingen op de publieke markt (ongeveer eenderde bestaat uit beursgenoteerde activa), zijn de niet-genoteerde bedrijven van hoge kwaliteit. Dat valt te zien aan de dubbelcijferige omzet- en EBITDA-groei in 2023, wat nochtans een economisch moeilijke periode was. Sharad verwacht daarom we geen aanzienlijke waardedalingen in dat segment.

Momenteel wordt GBL verhandeld tegen een korting van meer dan 30% ten opzichte van de intrinsieke waarde, terwijl Sharad vindt dat een korting van 25% meer dan gerechtvaardigd is op lange termijn

- Ackermans & Van Haaren (A&vH)

Tijdens het eerste kwartaal van 2024 bleven de resultaten van de kernportefeuilleparticipaties sterk, wat zich in 2024 moet doorzetten om zo de nettowinst van 399,2 miljoen euro in 2023 te overtreffen. De divisie private banking boekte recordresultaten met een record aan beheerd vermogen van 69 miljard euro, een bruto-instroom van meer dan 1,7 miljard euro in het eerste kwartaal, een cost/income ratio van 51%, een bruto fee-inkomen van 1,03% en een rendement op eigen vermogen van 14,3%.

Het orderboek van DEME heeft een recordhoogte van 7,5 miljard euro bereikt, terwijl de omzet en het resultaat de ramingen overtreffen. AvH is ook begonnen haar overtollige cash aan te wenden door een deel van Camlin Fine Sciences (India) over te nemen en de participatie in Van Moer Logistics uit te breiden, terwijl de meerwaarden op exits opnieuw in de portefeuille zullen worden geïnvesteerd en op lange termijn extra aandeelhouderswaarde zullen creëren.

Sharad gelooft dat de portefeuille van AvH in boekjaar 2024 sterke resultaten zal blijven neerzetten, aangezien de bedrijven in de portefeuille een 'moat' hebben in hun respectieve sectoren/regio's.

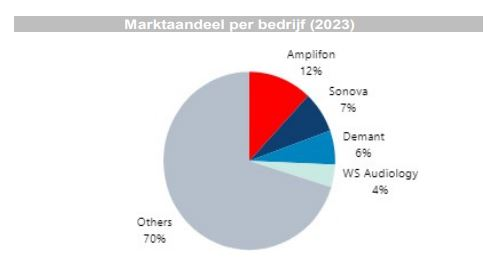

Nieuwkomer bij KBC Securities : Amplifon

KBC Securities start met de opvolging van het bedrijf. De analist, Andrea Gabellone, geeft een stand van zaken.

Amplifon?

Amplifon is wereldwijd marktleider in de sterk gefragmenteerde detailhandel voor hoortoestellen (HA)(13% marktaandeel), waar 45% van de markt bestaat uit onafhankelijke winkels. Het bedrijf werd in 1950 opgericht in Milaan om hooroplossingen op maat te bieden voor mensen die na de oorlog aan gehoorverlies leden.

Amplifon werd opgericht door Algernon Charles Holland, een voormalig officier van de Britse speciale strijdkrachten. Het bedrijf heeft onlangs een aantal spraakmakende overnames gedaan, zoals Miracle-Ear in de VS, GAES in Spanje, Bay Audio in Australië. De markt heeft een sterk potentieel voor consolidatie en Amplifon heeft bewezen een geweldige integrator te zijn, die fusies en overnames uitvoert, zonder de marges te laten verwateren.

De schaalgrootte en leiderschapspositie van het bedrijf, in combinatie met een strak investeringsbeheer, maakt Amplifon de best gepositioneerde onderneming om de marges de komende jaren te blijven verbeteren. Ze zijn actief in 26 landen via 11.000 verkooppunten, met winkels in eigen beheer en franchises (alleen in de VS), met als doel om na verloop van tijd franchises om te zetten.

Een belangrijke factor voor het succes van het bedrijf is het personeelsbestand. Ze hebben meer dan 20.000 mensen in dienst, waarvan de helft hoorprofessionals zijn. Als verkoper van vertrouwensproducten is vertrouwen essentieel voor hun merk.

Als pure detailhandelaar (geen productiecapaciteit) is Amplifon immuun voor productcycli. Bovendien is de HA-markt slechts gedeeltelijk afhankelijk van het consumentenvertrouwen, gezien de zorgbehoefte en de terugbetalingsregelingen die in de verschillende landen van kracht zijn

De markt voor hoortoestellen (HA) groeit tot 2032 met ongeveer 9 à 10%, gedreven door vergrijzing, toegenomen bewustzijn en bredere toegang tot zorg. Amplifon heeft bewezen beter te presteren dan de markt dankzij haar overnamestrategie en strakke kostendiscipline. Het bedrijf heeft hoge prijszettingsmacht omdat het samenwerkt met de vijf grootste fabrikanten. Het bedrijf wordt goed geleid en KBC Securities kijkt uit naar een herstel van de HA-markten in Duitsland, Frankrijk (20% van de omzet) en mogelijk een HA-hervorming in Italië die een aanzienlijke volumestijging zal ondersteunen. De expansie in Asia Pacificis ook een belangrijke groei-element. KBCS beschouwt de doelstelling voor margeverhoging (0.6% voor geheel 2024) als conservatief, gezien het feit dat het eerste kwartaal sterker was dan verwacht.

De wereldwijde HA-markt werd in 2023 gewaardeerd op 12,96 miljard dollar en zal naar verwachting groeien van 14,35 miljard dollar in 2024 tot 34,76 miljard dollar in 2032, met een gemiddelde jaarlijkse groei (CAGR) van 11,7%.

De belangrijkste drijvende krachten achter de groei van de markt zijn de toenemende prevalentie van gehoorverlies, vooral onder de geriatrische bevolking, en technologische vooruitgang in HA-apparaten, waardoor ze discreter worden. Daarnaast speelt de toenemende bewustwording dankzij meer overheidsinterventie ook een rol. Naast Amplifon zijn er nog 3 andere belangrijke spelers:

- Demant: Demant in meer dan 30 landen. Ze zijn actief in vijf sectoren: Hoorzorg, Hoortoestellen, Hoorimplantaten, Diagnostiek en Communicatie. Demant ontwikkelt, produceert en verkoopt producten en apparatuur die mensen met gehoorverlies helpen. Ze zijn betrokken bij de hele waardeketen, van inkoop en productie tot R&D, marketing en verkoop.

- Sonova: Sonova's bedrijfsmodel is verticaal geïntegreerd, biedt oplossingen voor elke vorm van gehoorverlies en beslaat de hele waardeketen van product tot consument. Ze bieden een omnichannel ervaring, waardoor consumenten in contact kunnen komen met professionals die hun hoorzorg verlenen. Sonova ontwikkelt en verkoopt HA's, cochleaire implantaten en draadloze communicatiemiddelen die compatibel zijn met hun hoortoestellen. Ze hebben fabrieken in Zwitserland, China en Vietnam.

- GN Store Nord: GN Store Nord heeft een gefocust groeimodel en treedt op als een toegewijde ontwikkelaar, fabrikant en distributeur. Ze onthouden zich van verticale integratie en hebben strategische wereldwijde partnerschappen. Hun zakelijke gebieden omvatten medische hoortechnologie, professionele samenwerking en gaming, gesprekken en media. GN Store Nord ontwikkelt en produceert HA's (GN Hearing) en headsets, luidsprekers en video (GN Audio). Ze hebben een sterke reputatie op het gebied van innovatie in geluids- en videoverwerking in geselecteerde marktsegmenten.

KBCS ziet verschillende assen voor groei in de nabije toekomst: verdere penetratie in de Chinese markt, herstel van de Franse en Duitse markt en een kans in de Amerikaanse particuliere markt. De stijging van de EBITDA-marge (bedrijfskasstroom-marge) met 0,6% en de omzetgroei van 7,5%-10% liggen goed op schema, zo niet boven de doelstelling. KBCS ziet deze financiële cijfers als de belangrijkste drijfveren van het verhaal.

Regionaal

De Chinese markt vertegenwoordigt een onaangeboorde kans op middellange tot lange termijn, aangezien de zeer gefragmenteerde en onvolwassen markt wordt ondersteund door een gunstige demografie, een relatief lage en stijgende penetratie. Amplifon heeft een first-mover, want in 2018 hebben ze een joint venture opgezet in de regio Beijing.

De Franse markt is indrukwekkend gegroeid dankzij de invoering van een hervorming van de vergoedingen. De HA-volumes zijn in 3 jaar tijd bijna verdubbeld, vooral dankzij de uitbreiding van klasse I-apparaten die met 80% CAGR groeiden. Klasse II-apparaten groeiden met 10% CAGR. De set-up voor Frankrijk is nu beter, met eenvoudigere concurrenten na een moeilijk 2023 en de volumegroei zou de wereldwijde groei van 4% tot 6% moeten overtreffen.

In Duitsland hebben sommige verzekeraars hun vergoedingscycli voor hoortoestellen uitgesteld van 6 naar +7 jaar. Volgens de Eurotrak is >50% van de hoortoestellen in eigendom vóór 2019 gekocht en zullen ze dus binnenkort het einde van hun levensduur bereiken. Daarom zou de markt in 2024 weer moeten groeien.

De Amerikaanse particuliere markt (MCO's) vertegenwoordigt een kans van ongeveer 7 miljard euro, waar Amplifon nog steeds voldoende ruimte heeft om zowel organisch als anorganisch te groeien. In de VS opereert het bedrijf via een direct model via Miracle-Ear en Amplifon Hearing Health Care, dat sneller groeit dan de markt en het franchisenetwerk van Miracle-Ear. Amplifon Hearing Health Care werkt nauw samen met Managed Care Organizations (MCO's) om hooroplossingen aan te bieden aan de leden van de plannen. Het snelgroeiende Managed Care-segment (particuliere verzekeringen) vertegenwoordigt in waarde ongeveer 30% van de particuliere markt in de VS.

Groei en aandelenbezit

Dankzij zijn schaalgrootte en aanwezigheid heeft het bedrijf een indrukwekkende groei van de bruto- en EBIT-marges (bedrijfswinst) kunnen realiseren. Geholpen door fusies en overnames (gemiddelde bijdrage 6%, we verwachten 2% in de toekomst) is het bedrijf in staat om een omzetgroei van lage tienen te realiseren. Tot slot ondersteunt de sterke vrije kasstroom verdere schuldafbouw en ruimte voor extra fusies en overnames.

Amplifon keert momenteel 42% van het geconsolideerde nettoresultaat uit aan aandeelhouders, oftewel 0,29 euro/aandeel vanaf 2023. Het bedrijf heeft sinds 2023 april ook een inkoopplan waardoor ze gedurende 18 maanden eigen aandelen kunnen verhogen tot 10% van het aandelenkapitaal.

De referentieaandeelhouder van Amplifon, Ampliter S.r.l., behoort tot de stichtende familie van Amplifon en bezit 42,06% van het aandelenkapitaal en 59,12% van het stemgerechtigde kapitaal.

KBC Securities over Amplifon

Aangezien de zichtbaarheid op de Franse en Duitse markt geleidelijk verbetert, denkt de analist dat het management met betere vooruitzichten zal komen later dit jaar. Op middellange termijn ziet hij ook potentieel voor een Frans scenario in Italië, gezien het potentieel voor fusies en overnames in de ondergewaardeerde Chinese markt en een hoger bereik in de VS.

Andrea heeft een 'kopen'-aanbeveling en koersdoel van 42 euro.

Vinger aan de pols bij de consument

Hoe doen onze consumentenbedrijven het in deze woelige tijden en wat moeten we denken van het gewijzigde consumptiegedrag overheen de laatste kwartalen? Het zijn vaak gestelde vragen waar KBC Securities-analist, Tom Noyens, in dit rapport een antwoord op probeert te geven.

Hij duikt in het rapport dieper in op de laatste resultaten van zowel de cyclische als de niet-cyclische consumentenbedrijven en probeert ook een beeld te schetsen van de meest ontwikkelingen bij deze bedrijven.

Bedrijfsnieuws uit Amerika

Apple brengt ChatGPT en meer AI naar apparaten

- Het bedrijf onthulde de langverwachte AI-strategie, waarbij de nieuwe "Apple Intelligence"-technologie is geïntegreerd in zijn reeks apps (o.a. Siri, OpenAI's, ChatGPT). Voor ChatGPT sloot Apple een overeenkomst met OpenAI.

Adeia en X bereiken een overeenkomst

- Elon Musk's X Corp heeft een rechtszaak tegen het technologielicentiebedrijf opgelost die voortkomt uit een geschil over een patentlicentieovereenkomst. X en Adeia vertelden de Amerikaanse arrondissementsrechtbank voor het noordelijke district van Californië dat ze dinsdag een principeakkoord hadden bereikt en vroegen om de zaak te onderbreken terwijl ze het afronden.

Cognizant wil Belcan overnemen

- Het technologiebedrijf wil het digitaal engineeringbedrijf Belcan overnemen voor bijna 1,3 miljard dollar in contanten en aandelen. De deal zou de aanwezigheid van Cognizant in de ruimtevaart-, defensie- en automobielsector in Teaneck, New Jersey, vergroten.

Diamond Offshore Drilling neemt de kleinere rivaal Diamond Offshore over

- Het oliebedrijf wil de kleinere rivaal Diamond Offshore kopen in een cash- en aandelendeal voor een tegenwaarde van 1,59 miljard dollar. Dit wijst nog eens op de consolidatiegolf die aan de gang is in de oliesector.

FDA beslist over veiligheid van donanemab, een medicijn van Eli Lilly

- De Amerikaanse Food and Drug Administration zal later stemmen over de veiligheid en effectiviteit van het experimentele Alzheimermedicijn donanemab van het bedrijf. Donanemab zou, als het wordt goedgekeurd, concurreren met Leqembi van Eisai en Biogen. Beide medicijnen zijn ontworpen om giftige bèta amyloïde plaques te verwijderen uit de hersenen van mensen met de vroege ziekte van Alzheimer.

KKR, Crowdstrike en GoDaddy komen in de S&P500

- Alle drie de bedrijven zullen op 24 juni toetreden tot de S&P 500, als onderdeel van de driemaandelijkse herbalancering van de index. De drie aandelen die de index verlaten zijn Robert Half, Comerica en Illumina.

Draftkings krijgt steun van JP Morgan

- Het aandeel in sportweddenschappen steeg nadat Morgan Stanley zijn overweight rating herhaalde en zei dat de aandelen opnieuw een top-pick predikaat waard waren. Morgan Stanley zei dat het aandeel kan stijgen ondanks zorgen over de legalisatie van een belasting op sportweddenschappen in Illinois.

Renew Energy goed geplaatst voor de energietransitie in India volgens Morgan Stanley

- Morgan Stanley verhoogde zijn koersdoel voor het bedrijf en beweerde dat ReNew "sterk gepositioneerd is om in te spelen op India's energietransitie, gedreven door zijn kernactiviteiten op het gebied van hernieuwbare energie en zijn aandacht voor de productie van modules en groene waterstof".

Planet Fitness krijgt upgrade van Jefferies

- Het bedrijf kreeg steun van Jefferies met een upgrade. Analist Randal Konik was zeer positief voor het bedrijf. Hij verwacht een sterke groei van de franchise-eenheden in 2025.

Carvana krijgt fanmail van JPMorgan

- JPMorgan noemde Caravana een topaandeel. Volgens de analist is het bedrijf sterk bij het inkopen van een breed scala aan voertuigen tegen verschillende prijzen.

Europees aandelennieuws

LVMH-eenheid in Italië onder gerechtelijk bestuur geplaatst wegens arbeidsuitbuiting

- Een Italiaanse dochteronderneming van de Franse luxegigant LVMH, die handtassen van het merk Dior maakt, is maandag onder gerechtelijke administratie geplaatst, nadat uit een onderzoek bleek dat het werk had uitbesteed aan Chinese bedrijven die werknemers mishandelden. De aanklagers beweerden dat de overtreding van de regels door modebedrijven met productiecapaciteit in Italië niet eenmalig, maar eerder een systematisch systeem is door het nastreven van hogere winsten.

HSBC voegt meer dan 300 mensen toe aan personeelsbestand in China na overname van Citi

- De Britse bank heeft zijn personeelsbestand in China met meer dan 300 vergroot, nu het de overname van Citigroups consumptievermogensportefeuille in China heeft afgerond. HSBC integreerde de portefeuille met beleggingsactiva, deposito's en klanten in elf grote steden op het vasteland van China. HSBC verlaat minder winstgevende regio's om zich te concentreren op zijn belangrijkste inkomstengenerator: Azië.

Atos kiest Layani's consortium als voorkeursvoorstel voor financiële herstructurering

- De met schulden beladen Franse technologiegroep heeft het aanbod onder leiding van hoofdinvesteerder David Layani (bezit al 11% van Atos) gekozen om zijn schulden te herstructureren. Het verwerpt daarmee het voorstel van de Tsjechische miljardair Daniel Kretinsky. Layani biedt samen met partnerinvesteringsmaatschappij Butler Industries 250 miljoen euro aan nieuw geld en 1,5 miljard euro aan nieuwe kredietlijnen aan, waaronder 300 miljoen aan bankgaranties. Huidige aandeelhouders zien hun belang stevig verwateren.

GSK vraagt om in beroep te gaan tegen Zantac-rechtszaken

- GSK en andere medicijnfabrikanten vroegen aan een rechtbank in Delaware (VS) toestemming om in beroep te gaan tegen een uitspraak die meer dan 70.000 Zantac-rechtszaken toestaa. Zantac, een middel tegen brandend maagzuur zou kanker veroorzaken.

Uitgebreider onderzoek naar BMW-gebruik van onderdelen van verboden Chinese leverancier

- De voorzitter van de Amerikaanse Senaatscommissie voor Financiën gaat zijn onderzoek naar Duitse automaker BMW voor het gebruik van elektronische componenten van een verboden Chinese leverancier uitbreidt. BMW zou minstens 8.000 Mini Cooper-voertuigen in de Verenigde Staten hebben geïmporteerd met onderdelen van een Chinese leverancier die verboden was onder een wet uit 2021. Bovendien bleef BMW de producten importeren tot tenminste april.

Société Générale krijgt verkoop effectendivisie voorlopig niet rond.

- De Franse bank heeft moeite om overeenstemming te bereiken over een deal voor haar afdeling effectendiensten. Potentiële bieders zouden aarzelen over de prijs die de Franse bank voor het bedrijf wil. SocGen probeert sinds vorig jaar Société Générale Securities Services te verkopen, als onderdeel van bredere inspanningen van CEO Slawomir Krupa om activa af te stoten en de bank te stroomlijnen.

Het Spaanse Criteria verkoopt belang van 2,64% in Cellnex voor 660 miljoen dollar

- De Spaanse holding Criteria meldt dat het een belang van 2,64% in mobiele telefoonmastoperator Cellnex 613 miljoen euro heeft verkocht in een onderhandse plaatsing. Criteria, de grootste aandeelhouder van Caixabank, ontving 32,91 euro per aandeel, of 2% minder dan de slotkoers van maandag. Criteria bezat vóór de verkoop in totaal een belang van 4,77% in Cellnex.

Mee met de markt: “Politieke deining en Nvidia-split”

- Europese aandelen (--0,25%) verteerden de “rechtse verkiezingsuitslag” gisteren eerder slecht, niet in het minst omdat de Franse president Macron vervroegde verkiezingen uitriep. Logisch, want de opmars van extreem-rechts en eurosceptische nationalisten is zorgwekkend, zeker op een moment dat het rentedebat hevig blijft woeden, de groeivooruitzichten matig, eerder dan krachtig zijn, en geopolitieke beslommeringen aanhouden. De Franse CAC 40 (-1,35%) bereikte het laagste peil in meer dan drie maanden, met op kop banken zoals BNP Paribas, Société Générale en Credit Agricole (-4% à -7%). De Bel20 (-0,25%) volgde het peloton slaafs, terwijl de AEX met 0,11% winst de primus inter pares werd.

- De reactie op de Europese rentemarkt loog er niet om. De Franse (3,24%) en Duitse 10-jaarsrente (2,67%) schoten fors hoger, waarbij die eerste het meest steeg. Het verschil tussen beide, een belangrijke indicator van het Franse kredietrisico, nam toe tot ongeveer 54 basispunten, het hoogste punt in zes weken. Daardoor daalde de euro opnieuw (€1 = $1,077) tot zijn laagste punt in een maand. Dat momentum werd aangewakkerd door de sterke Amerikaanse banencijfers van vorige week vrijdag, want die verminderen de verwachtingen voor het aantal Amerikaanse renteverlagingen. Ook de ECB toonde zich vorige week erg voorzichtig ten aanzien van extra verlagingen. Vandaag wordt nog gemikt op twee Europese renteverlagingen in 2024 en eentje door de Fed, in november.

- Geen verkiezingskater in de VS, want de Dow (+0,18%), S&P 500 (+0,26%) en de Nasdaq (+0,35%) klokten allen in het groen af. Of de 10-voor-1 aandelensplitsing bij Nvidia (+0,9%) daar voor iets tussen zat is weinig waarschijnlijk, maar het AI-offensief op de Worldwide Developers Conference bij Apple (-2%) zorgde alleszins niet voor vuurwerk. Luchtvaartmaatschappijen, huizenbouwers en farma/biotech presteerden wél goed, terwijl regionale banken, chemie en autoleveranciers onderaan de lat bengelden.

- Op de rentemarkten bleef het eerder kalm, al bleek uit de Fed's Survey of Consumer Expectations dat de inflatieverwachtingen op 1 jaar tijd met 0,1 procentount daalden naar 3,2%. Goed nieuws? Niet meteen, want de verwachtingen op 5 à 10 jaar stegen met 0,2 procentpunt naar 3,0%, goed voor het hoogste peil sinds 22 maart.

- De olieprijzen herstelden gisteren na een forse dip tot 77,1 dollar per Brent-vat op 4 juni, zodat er teller weer op 81,46 dollar staat. Dat wordt geweten aan speculatie op een hogere seizoensgebonden vraag naar brandstof, maar omdat de VS haar strategische oliereserves weer zou willen aanvullen eens het onderhoud tegen het jaareinde afgerondt zal zijn. Doel is om olie op te kopen aan ongeveer 79 dollar per vat. Dat zette Goldman Sachs er toe aan om het koersdoel voor een vat Brent op 86 dollar te zetten, daarbij verwijzend naar een mogelijk tekort van 1,3 miljoen vaten per dag door een sterke zomervraag.

- Op de economische kalender kijken we vooral naar de evolutie van het Amerikaanse KMO-vertrouwen voor mei en de Britse werkloosheid en loonsevolutie uit april. Iets minder belangrijk zijn de Japanse bestellingen van machine-onderdelen, terwijl de Tsjechische consumenteninflatie wél interessant is. We verwachten daar een stijging van 2,7% op jaarbasis. Speeches komen er onder meer van ECB-discipelen Lane, Holzmann en Villeroy

- Wie tuk is op bedrijfsresultaten, kijkt best naar de publicaties van Oracle en Colruyt. Daarmee wordt een gebrek aan kwantiteit gecompenseerd met een overschot aan kwaliteit. Of dat hopen we toch.

Beursnieuws België en Nederland

DSM-Firmenich ziet boost omdat afslankmedicijnen gezondere keuzes stimuleren

- De stijgende populariteit van afslankmedicijnen zal waarschijnlijk de vraag naar voedingssupplementen en gezondere voedingsformuleringen stimuleren, waardoor groeimogelijkheden voor dsm-firmenich ontstaan, vertelde de CEO Dimitri de Vreeze. "Iedereen is super blij met Ozempic en dergelijke", zei Dimitri de Vreeze in een interview met persagentschap Reuters, waarbij hij een verschuiving naar preventieve gezondheidszorg opmerkte die niet alleen gevolgen heeft voor consumenten, maar ook voor verzekeraars en overheden.

Agfa gaat samenwerken met Alliance Medical

- Het bedrijf kondigde voor zijn HealthCare-divisie een belangrijke nieuwe overeenkomst aan met Alliance Medical voor de implementatie van een geavanceerde cloud-gebaseerde oplossing in alle vestigingen van Alliance Medical in het Verenigd Koninkrijk. Dit project heeft tot doel het volledige patiëntentraject te stroomlijnen en een robuust en duurzaam partnerschap tussen AGFA HealthCare en Alliance Medical tot stand te brengen. Geen impact op de opbouwen-aanbeveling en koersdoel van 2 euro.

CFO vertrekt bij KBC

- De bank-verzekeraar ziet CFO Luc Popelier vertrekken om vanaf 1 september 2024 CEO te worden van het Duitse Hamburg Commercial Bank (Duitsland). Popelier wordt vervangen door Bartel Puelinckx, die startte zijn loopbaan bij KBC in 1992, bij het toenmalige Kredietbank.

Moederholding van Mithra failliet verklaard

- De moederholding van Mithra heeft faillissement aangevraagd, aangezien de entiteit niet langer over werkkapitaal beschikt om haar activiteiten voort te zetten. De onderhandelingen met Gedeon Richter over de E4-activiteiten zullen naar verwachting binnenkort worden afgerond, terwijl de verkoop van de CDMO onder gerechtelijk toezicht en de schuldsanering van de generieke activiteiten nog gaande zijn. Omdat er naar verwachting geen waarde wordt gecreëerd voor aandeelhouders en de handel opgeschort blijft, stopt KBC Securities met de opvolging van Mithra.

Nieuwe beleggingsaanbevelingen voor aandelen

Datum en uur van publicatie: 11/06/2024 om 09:00.

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.