wo. 21 jan 2026

Wat staat er morgen op de beleggersagenda?

donderdag 22 januari 2026

- Bedrijfsresultaten

- Visa, Louis Vuitton, Intel, GE Aerospace, Abbott Labs, KLA Corp, CX, Alcoa, Pierre et Vacances, Home Trust, Xerox

- Ex-dividend

- Argan, CVS Health, LTC Properties, WH Smith

- Macro-economie

- VS: eerste aanvragen werkloosheid, persoonlijk inkomen/uitgaven (nov), PCE prijsindex (nov)

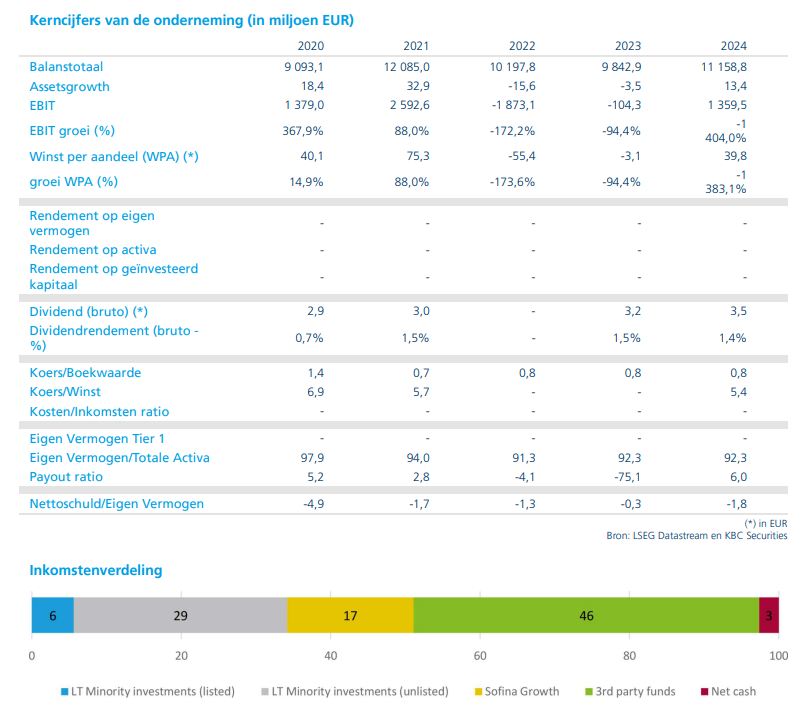

Intrinsieke waarde stijgt bij Sofina

Sofina sluit het jaar af met een gemengd maar overwegend positief beeld: de voorlopige intrinsieke waarde stijgt naar 299 euro per aandeel, voornamelijk door de geslaagde kapitaalverhoging. Tegelijk blijft de vergelijkbare waarde licht dalen door valuta-effecten en een gemengd portefeuilleverloop, meent KBC Securities‑analist Livio Luyten.

Sofina?

Sofna is een Belgische investeringsmaatschappij die wordt gecontroleerd door de familie Boël en gevestigd is in Brussel. Activa in de portefeuille worden ondergebracht onder "Sofina Direct" of "Sofina Private Funds".

- Sofina Direct bestaat uit beursgenoteerde en private minderheidsparticipaties op lange termijn en directe investeringen in snelgroeiende ondernemingen (Sofina Growth).

- Sofina Private Funds vertegenwoordigt kapitaal dat geïnvesteerd wordt in private-equityfondsen van derden.

Zonder kapitaalverhoging daalt intrinsieke waarde licht

De voorlopige intrinsieke waarde van Sofina bedraagt eind 2025 10,6 miljard euro, of 299 euro per aandeel. Dat is een stijging tegenover 9,8 miljard euro (296 euro per aandeel) midden 2025 en 10,3 miljard euro (312 euro per aandeel*) eind 2024.

*Omdat er door de kapitaalverhoging in 2025 meer aandelen zijn bijgekomen, moet de intrinsieke waarde op het eind van 2025 door meer aandelen worden gedeeld dan op het eind van 2024.

Deze toename komt volledig van de succesvolle kapitaalverhoging van 545 miljoen euro, die sterk werd overschreven. Zonder dat effect daalt de intrinsieke waarde licht naar 305 euro per aandeel, waarmee de onderliggende groei beperkt blijft.

Hoewel de Amerikaanse dollar en andere munten druk zetten op de waarderingen, bleef de Sofina Direct-portefeuille in de tweede jaarhelft stabiel op 5,5 miljard euro, doordat goede operationele prestaties de valutadruk gedeeltelijk compenseerden.

Sofina Direct: actief halfjaar met nieuwe investeringen en diverse exits

De portefeuille Sofina Direct, die ongeveer 5,5 miljard euro omvat, kende een bedrijvig tweede halfjaar.

Nieuwe investeringen

- Stream (VK, workplace finance (financiële diensten, tools of platformen die werknemers ondersteunen op of via de werkplek))

- Zhuoyu (China, ADAS (ADAS omvat allerlei sensoren, camera’s, radar‑ en softwarefuncties die de bestuurder ondersteunen en de veiligheid verhogen) en autonome technologie)

- PostHog (VS, developer tools/SaaS (oplossingen die software‑ontwikkelaars ondersteunen met cloudgebaseerde tools (Software‑as‑a‑Service)))

- Qargo (België, intelligent transport)

Follow‑on investeringen

- GEO/Green E Origin (energietransitie/batterijen)

- Cyera (cybersecurity/data‑AI‑security)

- Vizgen (spatial biology (tak van de biowetenschappen die bestudeert waar cellen zich precies bevinden in weefsel én wat ze daar doen))

Volledige exits

- First Eagle (asset management)

- OrganOx (medtech)

- IHS (telecominfrastructuur)

- 1stDibs (luxury marketplace)

Gedeeltelijke monitisaties via IPO’s

- Lenskart (eyewear, Azië)

- Pine Labs (betalingen/fintech, India)

De mix van nieuwe groei-investeringen en selectieve desinvesteringen bevestigt Sofina’s focus op technologie, digitale transformatie, gezondheidszorg en mobiliteit.

Sofina Private Funds: voordeel van AI‑momentum en heropenende IPO‑markt

Sofina’s Private Funds-portefeuille stijgt in de tweede jaarhelft naar 4,7 miljard euro, ongeveer 200 miljoen euro meer dan in het derde kwartaal van 2025.

De stijging wordt gedragen door:

- toenemend wereldwijd vertrouwen in venture capital (risicokapitaal dat wordt geïnvesteerd in jonge, snelgroeiende bedrijven).

- sterke AI‑gedreven waarderingen (onder andere exposure via top‑GP’s zoals Lightspeed in Anthropic);

- heropening van de IPO‑markt (nieuwe beursnoteringen) met transacties zoals Figma en Netskope;

- actiever fusie‑ en overnamemarkt en secondaries*‑klimaat.

*Secondaries zijn transacties waarbij bestaande belangen in private equity‑ of venture capital‑fondsen of private bedrijven worden verkocht aan een nieuwe investeerder.

Door de relatief stabiele euro‑dollar in het vierde kwartaal verwacht de analist een minimale FX‑impact in de definitieve, gecontroleerde resultaten die op 26 maart worden gepubliceerd.

Grotere slagkracht voor 2026

Sofina start 2026 met een duidelijk sterkere balans dankzij:

- 1,7 miljard euro aan cash (na de kapitaalverhoging en nieuwe schuld);

- een robuuste balanspositie die meer flexibiliteit geeft;

- een gunstige context van langere private‑marktcycli en toenemende concentratie bij top‑GP’s.

Hierdoor kan Sofina volgens de analist optimaal inspelen op aantrekkelijke opportuniteiten, zeker in een fase waarin private bedrijven langer privaat blijven en waarderingen opnieuw aantrekken.

Inzichten van CEO Harold Boël

CEO Harold Boël wijst erop dat de portfolio veerkracht toont: positieve onderliggende prestaties compenseerden macro-economische uitdagingen. Sofina ziet AI vooral als een operationele katalysator binnen de groep, met meer dan 143.000 interne prompts in 2025, maar de schaal van grote taalmodellen maakt rechtstreekse kerninvesteringen minder evident.

Verder benadrukt Boël fier te zijn op het vertrouwen dat Sofina van aandeelhouders kreeg, waardoor er nu 1,1 miljard euro extra middelen beschikbaar zijn. De focus verschuift nu naar gedisciplineerde allocatie, verantwoordelijkheid en waardegeneratie doorheen cycli.

KBC Securities over Sofina

KBC Securities‑analist Livio Luyten besluit dat Sofina haar veerkracht opnieuw bevestigt: de kapitaalverhoging verstevigt de balans, de Private Funds‑portefeuille profiteert van AI‑gedreven momentum en de Direct‑portefeuille blijft actief en breed gespreid. Ondanks lichte onderliggende druk op de vergelijkbare waardering ziet hij een aantrekkelijk langetermijnprofiel voor Sofina, gedragen door sterke sectorselectie, kwaliteitsvolle fondsbeheerders die private‑equity‑ en venture capital-fondsen beheren en voldoende kapitaal om kansen te grijpen.

KBC Securities behoudt het koersdoel van 315 euro en handhaaft de “Kopen”-aanbeveling.

Bernard Keppenne:"Wanneer de wereldorde wankelt, volgen de markten"

De markten waarderen de wending van de gebeurtenissen helemaal niet en de Amerikaanse aandelen en de dollar hebben een aanzienlijke terugval gekend, maar de Europese aandelen zouden wel eens kunnen volgen als er nieuwe douanetarieven worden ingevoerd.

Dicht bij een breukpunt?

Dat is een beetje het overheersende gevoel, ook al wil niemand geloven in het rampscenario. En toch zijn we nog maar 21 januari, maar de lopende omwentelingen zijn verbijsterend. Venezuela zou in feite onder Amerikaans bestuur staan, ook al is er concreet nog niets gebeurd.De NAVO staat op het punt uit elkaar te vallen, met een fundamentele herziening van de wereldorde en van de relaties tussen Europa en de Verenigde Staten. Iran leeft onder een ijzeren deksel, en het regime kan zijn repressie uitvoeren zonder reactie.Oekraïne wordt onophoudelijk bestookt en loopt het risico te worden opgeofferd bij een uiteenvallen van de NAVO. En toch heeft het IMF gerustgesteld over de economische ontwikkeling, die het zelfs beter doet dan standhouden. De bedrijfsresultaten zijn goed en zouden dat in het vierde kwartaal moeten blijven. Maar tegenover het onbekende, het ondenkbare, zijn beleggers — behalve in edelmetalen, de enigen die gisteren nog stegen — twijfelend en verloren.

De wereldhandel houdt stand

En hij doet het zelfs beter dan standhouden, zoals het Chinese handelsoverschot heeft aangetoond. En China is niet de enige die daarvan profiteert: ook de Taiwanese export bereikte in 2025 een record. Ze steeg met 26% ten opzichte van het jaar ervoor tot 743,73 miljard dollar, dankzij uiteraard de nieuwe technologieën en in het bijzonder de export van TSMC en TSM. En normaal gezien zou die trend zich moeten voortzetten, want voor de maand januari verklaarde het ministerie dat het verwacht dat de exportorders met 45,7% tot 49,9% zullen stijgen ten opzichte van het jaar ervoor. In het verlengde van december, waarin de Taiwanese orders voor telecommunicatieproducten met 88,1% stegen op jaarbasis, terwijl die voor elektronische producten met 39,9% omhoogschoten.De orders uit de Verenigde Staten sprongen met 55,3%, na een stijging van 56,1% de maand ervoor. De orders uit Europa namen toe met 47%, terwijl die uit Japan stegen met 26,3%.

Minder kopers?

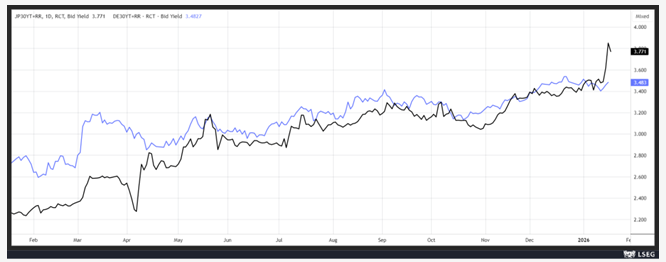

Hoewel de stijging van de obligatierendementen gisteren tot stilstand kwam op het lange deel van de curve, zowel in de Verenigde Staten als in Japan, lijken er geen kopers meer te zijn. Het geval van Japan krijgt uiteraard alle aandacht, maar staat niet op zichzelf en zou zelfs repercussies kunnen hebben op andere obligatiemarkten.De eerste vaststelling is dat obligaties niet langer dienen als veilige haven, in het bijzonder Amerikaanse staatsobligaties, die ook getroffen worden door de "Sell America" beweging.

In het geval van Japan vrezen beleggers dat de verschillende politieke partijen zich zullen storten in een opbod van stimuleringsmaatregelen om de gunst van de kiezers te winnen — maatregelen die onvermijdelijk het begrotingstekort vergroten.Premier Sanae Takaichi, die al haar stimuleringsprogramma presenteert, doet niet onder en lanceerde haar campagne met de belofte om gedurende twee jaar een belasting op voedingsmiddelen op te schorten. Beleggers vrezen dat Japan een ineenstorting van zijn obligatiemarkt zal meemaken zoals die van de Britse staatsobligaties in 2022.Resultaat: het rendement op de Japanse 30-jaars obligatie ligt nu 35 basispunten hoger dan dat van Duitsland.

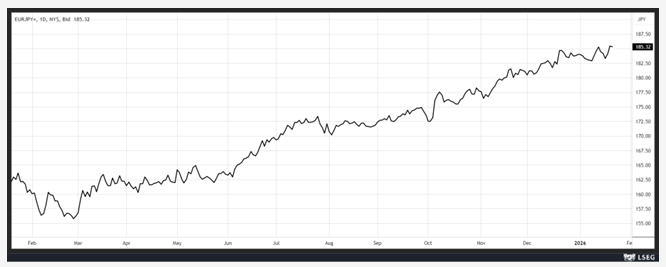

Op dat niveau aarzelen beleggers om te kopen — zowel binnenlandse beleggers als buitenlandse — ook omdat de yen sterk onder druk blijft (de grafiek toont zijn evolutie ten opzichte van de euro).

De wedergeboorte van Option

Option (het voormalige Crescent) presenteert in een opvallend persbericht de resultaten en strategische koerswijziging na de gedeeltelijke uitstap van Remoticom in de tweede helft van 2025. De volledige analyse werd opgesteld door KBC Securities-analist Guy Sips, die benadrukt hoe de herstructurering van de groep, de vernieuwde productstrategie en de versterkte financiële basis de weg vrijmaken voor toekomstige groei. Volgens Guy markeren deze stappen het einde van de turnaround en de start van een nieuwe ontwikkelingsfase voor het bedrijf.

Terugblik op een intensief transformatiejaar

In zijn analyse verwijst Guy naar het recente persbericht dat duidelijk de toon zet: “The rebirth of Option.” Met deze titel laat Option weinig aan de verbeelding over. Het bedrijf kijkt terug op de realisaties in de tweede helft van 2025, een periode die volledig volgde op de gedeeltelijke exit van Remoticom. Volgens Guy toont Option een immediate recovery van de operationele resultaten, wat een belangrijk signaal is voor het vernieuwde management en de strategische koers die het bedrijf nu volgt. Daarbij benadrukt hij dat Option niet alleen focust op resultatenherstel, maar tegelijk een breder strategisch plan uitrolt, gericht op technologische vernieuwing, geografische marktopportuniteiten en een volledig herstelde financiële fundament.

Een groepsstructuur die opnieuw rendeert

Guy stelt vast dat dankzij het wegvallen van de operationele verliezen bij Remoticom, alle divisies — Option, SAIT en IPL — opnieuw een positieve bijdrage aan de EBITDA leveren.

De groep noteerde in de tweede helft van 2025 een gezamenlijke EBITDA van 100.000 euro, terwijl dit in de eerste helft nog een verlies van 330.000 euro was. Ondanks het feit dat de omzet van Crescent in 2025 (exclusief Remoticom) net onder de 10 miljoen euro zal blijven, eindigt het jaar wel met een sterk orderboek van meer dan 3,2 miljoen euro, dat wordt meegenomen naar de eerste helft van 2026. Volgens Guy vormt dit orderboek een belangrijke pijler voor verdere groei en operationele zichtbaarheid.

Strategische productvernieuwing: CloudGate NXS als groeimotor

Option focust opnieuw sterk op technologische innovatie. Noyens geeft aan dat het bedrijf een ambitieus ontwikkelingsprogramma is gestart om zijn portfolio van gateways te vernieuwen en opnieuw een leidende positie in te nemen in veilige en betrouwbare IoT-connectiviteit. De nieuwe CloudGate NXS-lijn wordt daarbij als cruciaal beschouwd. Volgens de analist is deze productlijn enthousiast onthaald door klanten, wat een positief voorteken is voor de groeiplannen van 2026, waarin Option mikt op een verdubbeling van de omzet.

Een versterkt financieel fundament

In zijn analyse benadrukt Noyens dat het bedrijf zijn financiële basis aanzienlijk heeft versterkt.Een kapitaalinjectie van 3,8 miljoen euro door referentieaandeelhouder VZH NV zorgde ervoor dat het eigen vermogen opnieuw positief werd. Daarnaast werden alle externe financiële verplichtingen, inclusief bankschulden, volledig terugbetaald — een totaal van 2,3 miljoen euro.

Deze terugbetalingen waren mogelijk dankzij de instap van meerdere nieuwe investeerders die de groeiambities van Option ondersteunen.Volgens Guy geeft dit het bedrijf de noodzakelijke ruimte om zich volledig te richten op expansie en winstgevendheid, zonder de druk van bijkomende aflossingen.

KBC Securities over Option

In zijn afsluitende beoordeling benadrukt Guy dat de turnaround bij Option volgens hem nu volledig achter de rug ligt. De combinatie van een herstelde groepsstructuur, een vernieuwde technologische strategie, een sterk orderboek en een solide financiële basis vormt volgens hem een krachtige uitgangspositie voor winstgevende groei. Guy herhaalt dat Option mikt op een verdubbeling van de omzet in 2026, gesteund door de sterke marktacceptatie van de nieuwe CloudGate NXS-lijn.

Guy heeft een "onder herziening" voor het aandeel.

Mee met de markt: "Beperkt vluchtgedrag"

- Het werd een baaldag voor Europa, en voor de rest. Maar van blinde paniek was er gisteren allerminst sprake, ook niet op de obligatiemarkten. De spanningen rond president Trump's Groenland-claim blijven ondertussen wél oplopen, want De Zonnekoning van de Roaring 20s zette zijn dreigementen met importheffingen op Europese landen die zich verzetten tegen een Amerikaanse overname van Groenland nog wat extra kracht bij. Ik fiets u graag door een bewogen dag.

- De Euro Stoxx 600 verloor 0,7%, de BEL20 (–0,8%), de CAC40 (–0,6%) en de DAX (–1%). In Parijs moest de luxesector afrekenen met verkoopdruk (Kering -2,5% en LVMH -1,3%) betaalden het gelag, terwijl in Frankfurt de energiesector de grote boosdoener was (Siemens Energy -2,2%). Ook defensieaandelen, die maandag nog in de lift zaten, moesten terrein prijsgeven.

- Wall Street stond omwille van de sluitingsdag op maandag dubbel onder druk, met 2,1% verlies voor de S&P500 en 2,4% voor de Nasdaq. Beleggers kijken dus niet bepaald uit naar de speech van Trump in Davos later vandaag en kiezen deels eieren voor hun geld, nadat de Europese leiders unaniem verontwaardigd reageerden en de demarche als “een gevaarlijke escalatie in de trans-Atlantische relaties” bestempelden.

- Euforie was er in Azië evenmin, al noteerden we ook daar geen paniek. Wel was er winst voor China (+0,7%), Zuid-Korea (+0,5%), Pakistan (+0,5%), Maleisië (+0,2%) en Hongkong (+0,1%), terwijl Taiwan (–1,6%), Japan (–1%), India (–0,8%) en Thailand (–0,6%) wel degelijk onder de nul afklokten.

- Vooruitblikkend noteren we dat de futures ondertussen wel weer positief draaiden, want zowel Europa als de VS staan voor een positieve opening. Afwachten of dat sentiment standhoudt.

- Obligaties zorgden recent wél voor vuurwerk, maar dat momentum vervlood gisteren. Kijk alvast mee naar Japan, waar de rente al maandenlang aan het opveren is en obligaties historische klappen moesten verwerken. Vannacht draaide die trend om, zodat de Japanse 40-jaarsrente met 22 basispunten naar 3,99%. minister van Financiën Katayama riep op tot kalmte en dat blijkt te werken.

- In de VS veerde de 10-jaarsrente eergisteren op tot 4,29%, maar viel vannacht 2 basispunten terug tot 4,27%. Ook de 2-jaarsrente tekent voor zo’n (beperkte) herstelbeweging: van 3,60% naar 3,58%. Over naar Europa, waar de Duitse 10-jaarsrente recent niet steeg, waardoor de obligaties van de oosterburen hun status als veilige haven cementeren. De teller staat nu op 3,29%, tegenover 3,41% op 2 januari. De 2-jaarsrente daalde tot 2,05%, het laagste peil sinds december 2025.

- In een context van onzekerheid blijven de grondstoffenmarkten het natuurlijk wél goed doen. Zo kleurde goud fel groen (+2% tot 4.850 dollar per ounce), waardoor zowat alle goudmijnproducenten gretig opgekocht werden door beleggers. Maar de prijs voor een vat Brent-olie bleef stabiel op 63.98 dollar terwijl de cryptomarkt een klein vuistje kon maken (+1.8% tot 89.104 dollar), na een duidelijke knieval eergisteren. Verder bleven de beweging op de wisselmarkten bleven opvallend beperkt. De dollar herstelde bijvoorbeeld tegenover de euro tot 1.1717.

- Ondertussen werd het al even duidelijk dat het inflatiespook niet zomaar te bedwingen is. Wijlen Paul Volcker blijkt eens te meer gelijk te hebben, maar tegenwoordig hebben bankiers het duidelijk moeilijker om langdurig en hard op te treden tegen dat spook. Kijk mee naar het VK, waar de inflatie in december opnieuw opliep tot 3,4%, boven de 3,2% uit november én boven de verhoopte 3,3%.

- Nee, dat inflatiedoel van 2% is nog héél ver weg, en dus zouden rentedalingen uitgesloten moeten zijn. Alcohol en tabak werden 5,2% duurder, naast transportkosten (+4%), terwijl de diensteninflatie steeg van 4,4% naar 4,5%. Wel daalde de kerninflatie tot 3,2%, het laagste niveau in een jaar. Dat is dan toch al iets.

- In de VS staan nieuwe cijfers over hypotheekaanvragen op het menu, naast de bouwuitgaven en de woningverkopen in december. Het VK focust vooral op een brede reeks inflatiecijfers, variërend van consumentenprijzen tot producentenprijzen en woningmarktindicatoren, aangevuld met peilingen rond zakelijk vertrouwen en detailhandelstrends. De eurozone heeft weinig anders te bieden dan speeches van ECB‑beleidsmakers die in Davos verblijven. En daar staat Groenland natuurlijk centraal, iets dat de obligatiemarkten danig beroert. En net nu moet Duitsland opnieuw de markt op met een obligatie-uitgifte.

- Bedrijfsresultaten komen er vandaag van Avanza Bank, Charles Schwab, Citizens Financial, Halliburton, Johnson & Johnson, Kinder Morgan, Prologis, Te Connectivity, Teledyne Technologies, Travelers en Truist Financial.

Beursnieuws België en Nederland

Sofina meldt verhoging van NAV.

- De Belgische investeringsmaatschappij meldt in Newsletter #17 een stijging van de voorlopige NAV tot 10,6 miljard euro (299 euro per aandeel), vooral dankzij een succesvolle kapitaalverhoging van 545 miljoen euro. De like‑for‑like NAV daalde licht tot 10,1 miljard euro (305 euro per aandeel). De Sofina Direct‑portefeuille bleef stabiel op 5,5 miljard euro door sterke operationele prestaties die werden geneutraliseerd door valutadruk, terwijl de Private Funds‑portefeuille groeide tot 4,7 miljard euro dankzij sterke waarderingen in AI, halfgeleiders en datacenters. Met 1,7 miljard euro brutocash na kapitaalverhoging en nieuwe schuld start Sofina 2026 met een solide balans om in te spelen op kansen in een markt met langere privéstay times en concentratie bij toonaangevende fondsbeheerders. KBC Securities hanteert een “Kopen”-aanbeveling en koersdoel van 315 euro.

MaaT Pharma start fase 2‑studie om microbioomtherapie bij gevorderde longkanker te evalueren.

- Het biotechbedrijf heeft de eerste patiënt opgenomen in IMMUNOLIFE, een fase‑2‑studie die MaaT033 test in combinatie met cemiplimab bij patiënten met gevorderde longkanker met door antibiotica veroorzaakte dysbiose. Een futility‑analyse volgt in de eerste helft van 2027, na randomisatie van 81 patiënten. De eerste eindresultaten worden pas eind 2030 verwacht, na een jaar opvolging van de laatste patiënt. Geen impact op de “Kopen”-aanbeveling en koersdoel van 15 euro.

Option zet sterke heropleving in met verbeterde resultaten en ambitieuze groeiplannen voor 2026.

- Het Belgische technologie‑ en IoT‑bedrijf rapporteerde in “The rebirth of Option” duidelijke verbetering in H2 2025, met het wegvallen van operationele verliezen bij Remoticom en een (bescheiden) positieve EBITDA van 100.000 euro tegenover een verlies van 330.000 euro in H1. Option plant een omzetverdubbeling in 2026, gesteund door een vernieuwde strategie en sterke klantinteresse in de nieuwe CloudGate NXS‑lijn. Dankzij een kapitaalinjectie van 3,8 miljoen euro door aandeelhouder VZH NV en afbouw van alle externe schulden heeft Option opnieuw een sterke balans en een orderboek van meer dan 3,2 miljoen euro voor H1 2026.

UCB krijgt priority review voucher van FDA voor kandidaatgeneesmiddel Kygevvi.

- UCB ontving een FDA “priority review voucher” voor Kygevvi, bedoeld voor de behandeling van zeldzame kinderziekten. De voucher (officiële publicatie 21 januari) kan worden gebruikt om een toekomstige markttoelatingsaanvraag versneld te laten beoordelen. Kygevvi werd in november 2025 al goedgekeurd voor volwassenen en kinderen met TK2d. De voucher bevestigt dat UCB op termijn versneld een nieuwe indiening kan laten evalueren.

WDP ondersteunt partner Catena door deel te nemen aan versnelde aandelenuitgifte.

- Het Zweedse Catena lanceert een ABB van maximaal 6.036.010 nieuwe aandelen (249 miljoen euro) aan 456 SEK per aandeel: 3,2% korting op de tien‑daagse gemiddelde koers, maar 2,7% boven EPRA NRV per aandeel. WDP, dat 10,01% van Catena bezit, participeert pro rata voor circa 24 miljoen euro om zijn belang op 10% te houden. Geen materiële impact op WDP’s financiële ratio’s. De kapitaalverhoging financiert Catena’s aankoop van een Noord‑Europees logistiek portfolio van 9 miljard SEK (600.000 m²) en bijkomende ontwikkelingsprojecten. WDP CEO Joost Uwents zetelt sinds 2022 in Catena’s board.

NSI versterkt financiering en verlengt schuldprofiel met uitgifte van nieuwe zevenjarige leningen.

- Het Nederlandse vastgoedfonds geeft 50 miljoen euro aan nieuwe, in euro genoteerde leningen uit, met een looptijd van zeven jaar en vaste coupon van 4,59%. De financiering loopt van 26 januari 2026 tot 26 januari 2033 en dient om een aflopende schuld van 40 miljoen euro te herfinancieren, terwijl 10 miljoen euro wordt gebruikt voor kwaliteits‑ en duurzaamheidsverbetering van de portefeuille. Hierdoor stijgt de gemiddelde looptijd van de schulden van 3,6 naar 4,6 jaar.

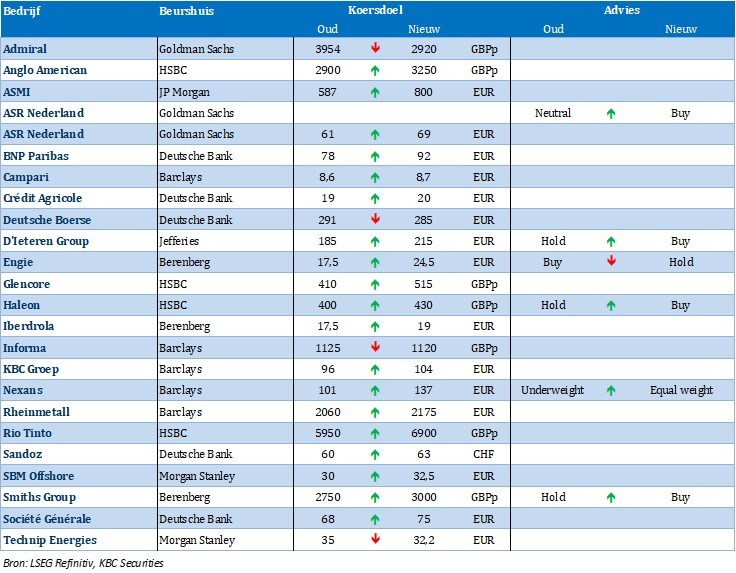

Nieuwe aanbevelingen voor aandelen

Datum en uur van publicatie: 21/01/2026 om 09:00

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.