vr. 17 dec 2021

Wat staat er maandag op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat maandag op de beleggersagenda staat:

- Bedrijfsresultaten

- Nike Inc

- Micron Technology Inc

- Carnival Corp

- Dividend

- Canadian Imperial Bank of Commerce

- Macro-economie

- Europa: lopende rekening

- Amerika: Leading Index

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

Bedrijfsnieuws uit Amerika

Net voor de beurs in de VS de deuren opent, blikken we even terug op het belangrijkste bedrijfsnieuws in Amerika.

Meta Platforms zou goedkeuring krijgen voor overname Kustomer

- Socialemediabedrijf Meta Platforms (koers aandeel: -2%) is volgens mediaberichten op weg om van de EU antitrust goedkeuring te krijgen voor de overname van Kustomer na het aanbieden van mogelijkheden waardoor rivaliserende producten kunnen functioneren met die van de Amerikaanse ‘customer service’-startup. Kustomer, dat CRM-software verkoopt aan bedrijven zodat ze met consumenten kunnen communiceren via telefoon, e-mail, sms, WhatsApp, Instagram en andere kanalen, zou Meta Platforms helpen bij het opschalen van zijn instant messaging-app WhatsApp, waarvan het gebruik tijdens de COVID-19-pandemie sterk is gestegen.

Verizon Communications tekent clouddeal met Alphabets Google

- Verizon Communications (koers aandeel: +4,3%) tekende donderdag een deal met Alphabet Inc's Google Cloud om diensten aan te bieden zoals autonome robots en slimme fabrieken. Verizon heeft ook 5G-deals gesloten in verschillende landen en ging een samenwerking aan met andere cloudoperators zoals Azure van Microsoft en AWS van Amazon. Ericsson, dat telecomapparatuur levert aan Verizon, zal de nieuwe dienst testen in zijn 5G-fabriek in de Verenigde Staten.

Microsoft past Bing aan aan eisen van Chinese overheid

- Softwareproducent Microsoft (koers aandeel: -2,9%) laat weten dat Bing, de enige grote buitenlandse zoekmachine die in China beschikbaar is, door de overheid is gevraagd om zijn autosuggestiefunctie in het land gedurende 30 dagen op te schorten. "Bing is een wereldwijd zoekplatform en blijft toegewijd aan het respecteren van de rechtsstaat en het recht van gebruikers op toegang tot informatie," zei Bing op zijn Chinese zoeksite op vrijdag. De reden voor de opschorting werd niet gespecificeerd.

Oracle wil bedrijf voor elektronische medische dossiers Cerner overnemen

- Bedrijfssoftwaremaker Oracle (koers aandeel: -0,4%) is volgens de Wall Street Journal in gesprek om het bedrijf voor elektronische medische dossiers, Cerner, te kopen in een deal die gewaardeerd zou kunnen worden op 30 miljard dollar. De transactie zou Oracle een schat aan gezondheidsgegevens kunnen opleveren om zijn op kunstmatige intelligentie gebaseerde clouddiensten te verbeteren, waardoor het zijn aanwezigheid in de gezondheidszorgsector zou kunnen versterken. Als de deal doorgaat, zal het de grootste ooit zijn voor Oracle, dat zelf een marktwaarde heeft van meer dan 280 miljard dollar.

FedEx handhaaft oorspronkelijke prognose voor het fiscale jaar 2022

- Transportbedrijf FedEx (koers aandeel: -0,94%) handhaafde donderdag zijn oorspronkelijke prognose voor het fiscale jaar 2022, zelfs nu de aanhoudende problemen met de arbeidskrachten de winst drukken in de aanloop naar het vakantiehoogseizoen. FedEx verwacht een winst over het hele jaar, exclusief posten, van 20,50 tot 21,50 dollar per aandeel. In het voorbije kwartaal zette de groep een stabiele winst van 4,83 dollar per aandeel neer op een 14% hogere omzet van 23,5 miljard dollar.

Rivian boekte in derde kwartaal nettoverlies van 1,2 miljard dollar

- Autobouwer Rivian (koers aandeel: -5,33% nabeurs) boekte in het derde kwartaal een nettoverlies van 1,2 miljard dollar en verwacht dat de productie een paar honderd voertuigen lager zal uitvallen dan de doelstelling van 1.200 voor 2021. "Het lanceren en opvoeren van de productie van drie verschillende voertuigen binnen een paar maanden is een ongelooflijk moeilijke uitdaging," zei Chief Executive R.J. Scaringe tijdens een conference call. Rivian leverde ondertussen 386 voertuigen van de 652 die al werden gebouwd. De groep heeft ondertussen 71.000 bestellingen op zak, een stijging ten opzichte van de eind oktober gerapporteerde 55.400 maar onder de verwachting.

Accenture voorspelt beter dan verwachte omzet voor tweede kwartaal

- Organisatieadviesbureau Accenture (+6,7%) voorspelde donderdag een beter dan verwachte omzet voor het tweede kwartaal, nadat de omzet in het eerste kwartaal met 27% was gestegen. De omzet voor het voorbije kwartaal bedroeg 14,97 miljard dollar, vergeleken met de gemiddelde schatting van analisten van 14,19 miljard dollar. Accenture zei dat het voor het lopende kwartaal een omzet verwacht tussen 14,30 en 14,75 miljard dollar, vergeleken met de gemiddelde schatting van analisten van 14,09 miljard dollar.

Centrale banken aan de bak: richting normalisatie

Niet minder dan 20 centrale banken moesten deze week aan de slag voor hun laatste monetaire vergadering van het jaar. De Amerikaanse Federal Reserve en de Europese ECB hielden hun kruid voorlopig nog droog, maar zetten de krijtlijnen uit van wat we mogen verwachten. Enkele van hun collega’s konden echter niet wachten om nog in 2021 de weg naar normalisatie in te slaan of verder te zetten. Dit is wat er te rapen was bij de Europese, de Britse, de Noorse en de Zwitserse topbankiers.

ECB zet de beleidslijnen voor 2022 uit

De ECB publiceerde gisteren de blauwdruk van haar monetaire beleid in 2022. Het wekelijkse aankooptempo van overheidsobligaties onder het Pandemic Emergency Purchase Programme (PEPP) vertraagt daarbij na nieuwjaar ten opzichte van de 15 miljard in het vierde kwartaal van 2021. De netto-aankopen onder PEPP eindigen zoals gepland eind maart 2022. Daarna herinvesteert de ECB minstens tot eind 2024 alle middelen die vrijkomen van obligaties op vervaldag. Dat is een jaar langer dan tot nog toe gecommuniceerd. Het andere obligatie-aankoopprogramma van de ECB, APP, blijft er één zonder einddatum. Het maandelijkse tempo (20 miljard euro) verhoogt in het tweede kwartaal van 2022 tot 40 miljard en zal 30 miljard bedragen in het derde. Daarmee vermijdt ze een forse terugval na PEPP. Vanaf het vierde kwartaal loopt APP terug aan de huidige 20 miljard euro/maand. De ECB houdt vast aan het mantra dat renteverhogingen pas volgen (kort) na het beëindigen van de obligatie-aankopen. In het huidige kader betekent dat dus ten vroegste in 2023.

Bank of England overschrijdt de Rubicon

Na een hobbelig communicatiepad in de aanloop naar de beleidsvergadering van begin november, verhoogde de Bank England (BoE) de rente met 0.15% tot 0.25%. Het aankoopprogramma van obligaties is ondertussen voltooid. Het was de een tweede verrassing voor beleggers in zes weken tijd. De BoE argumenteerde dat zij moest optreden, zelfs nu de coronavirusvariant omikron Groot-Brittannië teistert, omdat zij waarschuwingssignalen zag dat de onderliggende inflatiedruk langdurig zou kunnen worden. "De arbeidsmarkt is krap en is blijft verkrappen, en er zijn tekenen dat de binnenlandse kosten- en prijsdruk langer aanhoudt", aldus de BoE. De meeste door Reuters gepolste economen hadden verwacht dat het Monetary Policy Committee van de BoE de bankrente op 0,1% zou houden, vanwege de Omicron-variant van het coronavirus die woensdag een recordaantal COVID-19-gevallen veroorzaakte in Groot-Brittannië.

Sinds het beleidsrapport van november is de economische ontwikkeling in het VK niet fundamenteel gewijzigd, maar er zijn accentverschuivingen. De groei in het vierde kwartaal zal waarschijnlijk iets lager uitvallen dan aanvankelijk gedacht (0.6% i.p.v. 1.0%). De economie blijft daarmee ongeveer 1.5% onder het pre-corona niveau. Anderzijds waren de meest recente arbeidsmarktdata, ondanks het onzeker groeipad omwille van de opflakkering van het coronavirus, sterk. Het uitdoven van de schema’s van tijdelijke werkloosheid eind september hadden geen merkbaar negatieve impact op het arbeidsmarktherstel. De tewerkstelling trok fors aan en de werkloosheidsgraad daalde tot 4.2%. Die kan op korte termijn zelfs terugvallen tot 4.0%. Onzekerheid over een verder vlot herstel van de arbeidsmarkt was een belangrijke reden om de rente in november niet te verhogen. Die bleek alvast niet gegrond.

Aan de inflatiekant van de vergelijking liep de prijsdruk verder op. De algemene inflatie steeg tot 5.1% en kan gedurende de winter op dit niveau blijven, met een verwachte piek nabij 6.0% in april 2022. De BoE verwacht nog steeds dat de inflatie in de tweede jaarhelft van volgend jaar aanzienlijk zal afkoelen. Toch was de renteverhoging nodig om de inflatie over de beleidshorizon terug te brengen tot 2% en de inflatieverwachtingen niet te laten ontsporen.

De BoE geeft geen concrete hints, maar gezien de verwachte inflatiedynamiek verwachten we een kans op een nieuwe verhoging in de lente of zelfs al in februari.

Noorse centrale bank trekt rente voort op

De Norges Bank trok de rente op met 25 basispunten van 0,25% tot 0,5%. Het is de tweede keer dat ze dat doet sinds de aanvang van haar uiterst voorzichtige normalisatiecyclus in september. De Noorse economische heropleving blijft tot nader bericht duren en de arbeidsmarkt herstelt beter dan verwacht, klinkt de redenering. Het Noors BBP bereikte ondertussen het niveau van voor de pandemie. De heropflakkering van het aantal besmettingen en de bijhorende striktere beperkende maatregelen wegen waarschijnlijk enkel op korte termijn op de activiteit. De Norges Bank gaat ervan uit dat de (booster)vaccinatiecampagne relatief snel vruchten afwerpt. Ze verwacht dat de beperkende maatregelen al in de wintermaanden opnieuw worden afgebouwd. Met name de private consumptie kan dan de kar trekken.

De algemene inflatie is hoog en ver boven de 2%-doelstelling (5,1% in november). Dat is onder meer gevolg van de hoge energie- en elektriciteitsprijzen en de aanhoudende logistieke flessenhalzen. Onderliggende prijsstijgingen zijn met 1,3% beperkter maar daar rekent de Norges Bank op aantrekkende lonen in een steeds krappere arbeidsmarkt om die dynamiek te versnellen. Ze verwacht de kerninflatie op het eind van de beleidshorizon (2024) op 2%. De opwaartse rentecyclus moet dan weer de algemene inflatie over eenzelfde termijn richting doelstelling brengen.

De Norges Bank brengt overigens weinig verandering aan in het vooropgestelde rentetraject. De eindhalte ligt op grosso modo 1,75% in 2024. Over een jaar kan de beleidsrente (gemiddeld) 0,8% bedragen maar de eerstvolgende tussenstop is maart. Dan trekt de centrale bank de rente naar eigen zeggen waarschijnlijk een derde keer op tot 0,75%.

Zwitserse centrale bank: alles blijft bij het oude

De Zwitserse centrale bank (SNB) hield de beleidsrente onveranderd op -0.75%. Het beleid mag nog wel even stimulerend blijven om de negatieve gevolgen van corona op de groei te temperen. Toch bevindt de Zwitserse economie zich al bij al in een vrij gunstige en evenwichtige positie.

Dit jaar verwacht de SNB 3.5% groei, iets meer dan de verwachting in september. Een sterker herstel van de dienstensector zorgde voor een goed derde kwartaal. Daardoor nestelde de activiteit zich ook opnieuw op het niveau van voor corona. Het economisch momentum is nu iets minder uitbundig, maar de SNB verwacht niet dat een nieuwe opstoot van het virus het herstel fundamenteel ondermijnt. Ze rekent op 3% groei volgend jaar. Daardoor keert de economie ook terug naar een normale capaciteitsbezetting.

Het Zwitserse inflatieverhaal leest ondertussen iets anders dan in de meeste andere ontwikkelde landen. In Zwitserland liep de inflatie op tot … 1.5% in november. Hogere energieprijzen en aanbodbeperkingen deden de SNB de verwachte gemiddelde inflatie voor dit en volgend jaar optrekken tot respectievelijk 0.6% en 1.0% maar die keert terug tot 0.6% in 2023. De inflatie voldoet daarmee nog steeds perfect aan de SNB definitie van prijsstabiliteit, namelijk inflatie beneden 2%.

De Zwitserse frank krijgt nog steeds het label ‘sterk gewaardeerd’ en de SNB behoudt zich dan ook het recht voor om te interveniëren in de wisselmarkt indien nodig. Al is ‘het probleem’ wel niet groter dan voor de pandemie en had ondertussen ook positieve gevolgen (lage ingevoerde inflatie).

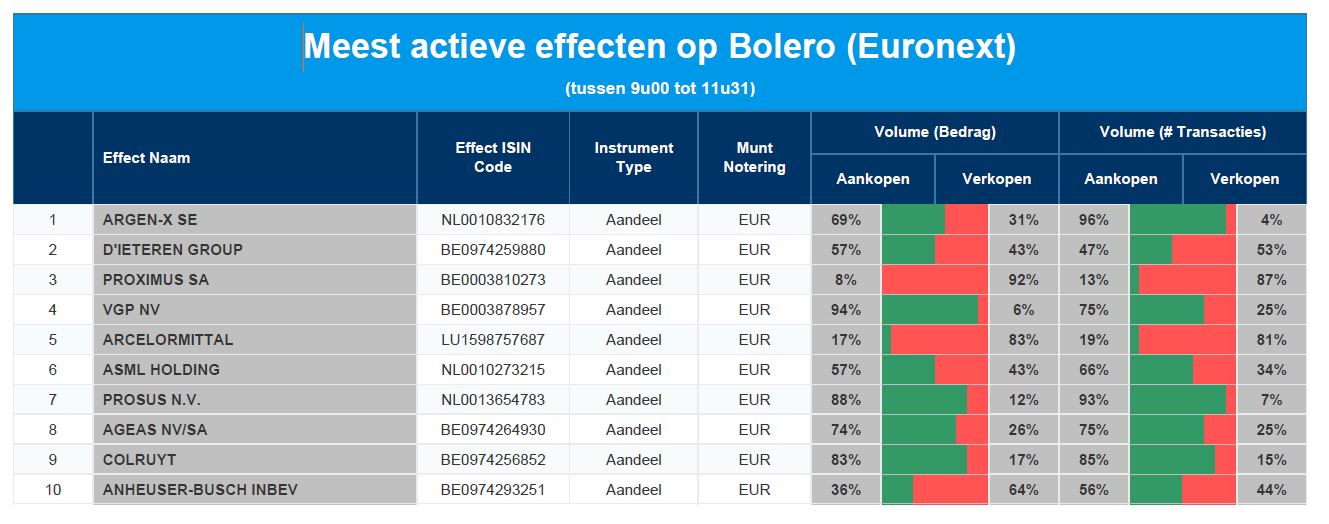

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: argenx - D'Ieteren - Proximus - VGP - ArcelorMittal - ASML Holding - Prosus - Ageas - Colruyt - AB InBev

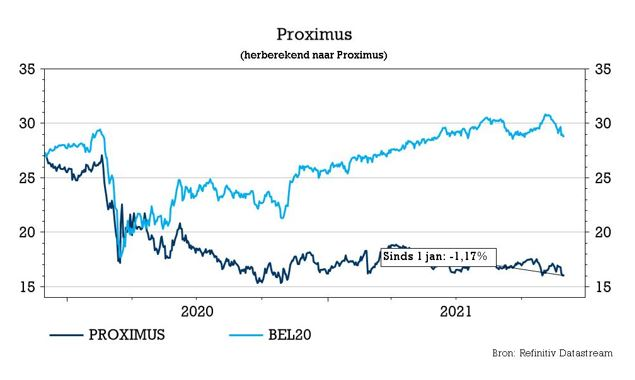

Proximus verzilvert investering in TeleSign

De kogel is door de kerk, Proximus stuurt zijn Amerikaanse dochter Telesign naar de beurs. Dat gebeurt zoals verwacht en eerder aangekondigd via een SPAC die het bedrijf op 1,3 miljard dollar waardeert en het meteen de geambieerde ‘unicorn’-status geeft. Dat is meer dan wat analisten hadden verwacht. Begin december bevestigde Proximus al dat het de optie onderzocht om TeleSign naar de beurs te brengen via een SPAC-fusie. Die dag sloot het Proximus aandeel 5% hoger. KBC Securities-analist Ruben Devos handhaaft het “Houden”-advies en met als koersdoel 20 euro.

Proximus behoudt 66,5% van aandelen

De beursgang zou lopen via een bedrijfscombinatie met North Atlantic Acquisition Corporation ("NAAC"), een SPAC die zich richt op wereldwijde mogelijkheden in de technologiesector. Het totaal opgehaalde kapitaal zal ongeveer 487 miljoen dollar bedragen. Proximus verkoopt bij de transactie geen van haar aandelen en zal na voltooiing 66,5% van de gecombineerde onderneming bezitten. De transactie zal naar verwachting in het tweede kwartaal van 2022 worden afgerond.

Hallo, ik ben TeleSign

TeleSign biedt oplossingen voor beveiliging, authenticatie, fraudedetectie compliance en reputatiescores via zijn eenvoudig te integreren API's. Het softwareplatform is de afgelopen 15 jaar ontwikkeld en wordt voortdurend verbeterd via eigen ‘machine learning’-algoritmen. TeleSign is een vertrouwde partner van bedrijven met een wereldwijde aanwezigheid, waaronder acht van 's werelds tien grootste digitale ondernemingen.

Telesign wil verder groeien

Met de transactie wil TeleSign luidens het persbericht zijn investeringstempo opdrijven en zijn verdere groei financieren, met de bedoeling zijn positie als aanbieder van digitale identiteitsdiensten verder te versterken en zijn internationale organisatie uit te breiden. Die toekomstige groei zal vooral worden gedreven door geografische expansie (in de regio’s EMEA, Asia-Pacific en Latijns-Amerika), focus op nieuwe klantsegmenten (zoals kleine en middelgrote ondernemingen), evenals een verbreding van de ‘use-case’- portfolio (zoals privilege access management en documentverificatie) en een hogere positie in de waardeketen.

TeleSign verwacht dat de totale waarde van de markt waarin het actief is zal groeien van 18 miljard dollar in 2019 tot ongeveer 55 miljard dollar tegen 2024, of een samengestelde jaarlijkse groei van 24%. Zelf verwacht TeleSign een omzet van 391 miljoen dollar te genereren in 2021 en voorziet het een verdere toename tot ongeveer 1,1 miljard dollar in 2026. KBC Securities hield rekening met een omzet van 820 miljoen dollar tegen 2026.

Verdere groei, hogere kosten?

Het streven naar groei gaat echter ten koste van een prijs, aangezien de dochteronderneming intensief marketingpersoneel heeft aangeworven en agressief heeft geïnvesteerd in productontwikkeling. De EBITDA-marges bedroegen 11% in 2020, maar zullen volgens naar verwachting dalen tot 6% in 2021.

KBC Securities over Proximus

De waardering van 1,3 miljard dollar voor TeleSign is veel groter dan de schatting van KBC Securities- analist Ruben Devos van 570 miljoen en staat tegenover de transactiewaarde van ongeveer 690 miljoen dollar in februari 2021 toen Proximus de volledige controle verwierf van BICS, waar TeleSign deel van uitmaakte. Bovendien betaalde Proximus in 2017 230 miljoen in cash vooraf, alsook een variabele prestatiegerelateerde earn-out voor de overname van TeleSign.

Investment case

Telco's zoeken steeds meer naar manieren om hun belangrijkste activa (gedeeltelijk) te gelde te maken, of het nu gaat om glasvezel, mobiele sites, datacenters, IT-infrastructuur of ... hun CPaaS- en digitale identiteitsactiviteiten. Tegen een achtergrond van bijna historisch lage waarderingsmultiples, zorgen kortere technologiecycli voor een druk op de kapitaaluitgaven voor netwerk en infrastructuur. Na de beursgang van TeleSign en het opgehaalde kapitaal van 487 miljoen euro is Proximus al een heel eind op weg naar zijn doelstelling om 700 miljoen euro te halen uit de verkoop van activa in de periode 2020 - 2025. Deze opbrengsten zouden worden gebruikt om een deel van de aanzienlijke stijging van de investeringen te dekken en zouden helpen om de bezorgdheid van beleggers weg te nemen over de houdbaarheid van toekomstige dividenduitkeringen. Afgezien van de opbrengst van de beursgang van TeleSign, is Proximus ook betrokken bij een mogelijke sale and leaseback van haar hoofdkantoor (twee torens in de regio Brussel Noord) voor een geschatte prijs van 200 miljoen euro.

Europees aandelennieuws

Siemens Gamesa verwacht vandaag eerste biedingen voor zijn windmolenparken

- Windturbinemaker Siemens Gamesa verwacht volgens mediaberichten vandaag de eerste biedingen voor zijn divisie windmolenparken die het wil verkopen, omdat de groep zich concentreert op het weer winstgevend maken van zijn kernactiviteiten. Een deal zou 300 miljoen euro of meer waard kunnen zijn. De bieders zullen strijden om een pijplijn van projecten met een capaciteit van meer dan 3 gigawatt (GW) in Spanje, Frankrijk, Italië en Griekenland. In november had Chief Executive Andreas Nauen gezegd dat het bedrijf zijn ontwikkelingspijplijn "te gelde wilde maken".

UBS Group in gesprek met China Life Insurance Group over joint venture voor vermogensbeheer

- UBS Group is volgens mediaberichten in gesprek met China Life Insurance Group om een joint venture voor vermogensbeheer te starten in China, als onderdeel van het plan van de Zwitserse bank om haar aanwezigheid in 's werelds op één na grootste economie te versterken. UBS zal een meerderheidsbelang hebben in de business unit, die, indien afgerond, China's eerste buitenlandse joint venture voor vermogensbeheer met een verzekeraar zal zijn sinds het in 2019 buitenlandse meerderheidsbelangen in dergelijke partnerschappen heeft toegestaan.

Adidas plant om tot 4 miljard euro van zijn aandelen terug te kopen tegen 2025

- Adidas plant om tot 4 miljard euro van zijn aandelen terug te kopen tegen 2025 en zal ook het grootste deel van de contante opbrengst van de verkoop van Reebok teruggeven aan de aandeelhouders. Het Duitse sportkledingbedrijf zei dat het de meeste van de tijdens het programma teruggekochte aandelen zal annuleren, waardoor het aantal aandelen en het aandelenkapitaal dienovereenkomstig zouden dalen. De inkoop zal in januari 2022 van start gaan en tot 2025 lopen, aldus het bedrijf.

Royal Dutch Shell stelt verkoop van belang in raffinaderij in Texas uit

- Royal Dutch Shell bevestigde donderdag een bericht van Reuters dat de verkoop van zijn meerderheidsbelang in een raffinaderij in Texas aan de Mexicaanse staatsoliemaatschappij Petroleos Mexicanos is uitgesteld tot volgend jaar. Een onderzoek van de overeenkomst door het Committee on Foreign Investment in the United States, een nationale veiligheidsgroep voorgezeten door het Amerikaanse ministerie van Financiën, zou naar verwachting deze maand worden afgerond, maar is verlengd tot volgend jaar. Shell maakte in mei bekend dat het een overeenkomst had gesloten om zijn belang van 50% in de raffinaderij voor ongeveer 596 miljoen dollar te verkopen aan partner Pemex.

Beursnieuws België en Nederland

Proximus brengt dochter TeleSign naar beurs

- Proximus kondigde aan dat zijn dochter TeleSign van plan is naar de beurs te gaan aan een waardering van 1,3 miljard dollar via een bedrijfscombinatie met de SPAC North Atlantic Acquisition Corporation ("NAAC"). Het totale opgehaalde kapitaal zal ongeveer 487 miljoen dollar bedragen. Proximus verkoopt geen van haar aandelen in de transactie en zal na voltooiing 66,5% van de gecombineerde onderneming bezitten. Verwacht wordt dat de transactie in het tweede kwartaal van 2022 zal worden afgerond. De waarde van TeleSign is veel groter dan de schatting van KBC Securities van 570 miljoen dollar. KBC Securities heeft een “Houden”-advies voor Proximus met koersdoel van 20 euro.

Nieuwe overname van Cofinimmo in Nederland

- Nieuwe overname van Cofinimmo in Nederland die de hand wist te leggen op de nieuw gebouwde zorgsite Hof van Blom in Hattem. De conventionele waarde van de site voor de berekening van de prijs van de aandelen bedraagt ongeveer 13 miljoen euro.

Biotalys en Biobest sluiten strategisch partnerschap

- Biotalys heeft met Biobest, onderdeel van Floridienne Life Sciences, een strategisch partnerschap op lange termijn afgesloten. De samenwerking geeft Biobest toegang tot vijf op proteïnen gebaseerde biocontroleoplossingen die Biotalys heeft ontwikkeld op haar AGROBODY Foundry technologieplatform. Daarnaast sluiten beide partijen een exclusieve overeenkomst voor de distributie van Biotalys' biofungicide Evoca in de VS voor alle gewassen en toepassingen, te beginnen in 2022, in afwachting van goedkeuring door de regelgevende instanties. Er worden geen financiële details bekendgemaakt. Volgens KBC Securities is Biobest een goede keuze voor Biotalys om mee in zee te gaan. Het “Kopen”-advies en koersdoel van 8,70 euro worden alvast bevestigd.

KBC Securities benieuwd naar invloed van Biotalys-deal op Biobests lopende overnamegesprekken

- Vanuit de hoek van Floridienne is het volgens KBC Securities interessant om te zien hoe de Biotalys-deal past in de mogelijke overname van een toonaangevende speler in zijn sector. Floridienne gaf aan dat Biobest momenteel de onderhandelingen voortzet, de pre-acquisitie audit uitvoert en de financiering organiseert die nodig is om deze transactie in het tweede kwartaal af te ronden. “Houden”-advies en koersdoel van 640 euro worden bevestigd.

Hyloris gaat strategische samenwerking aan met Vaneltix Pharma

- Hyloris gaat een strategische samenwerking aan met Vaneltix Pharma voor de ontwikkeling en commercialisering van Alenura, als eerstelijnsbehandeling voor acute pijn bij interstitiële cystitis/blaaspijnsyndroom (IC/BPS). Vaneltix zal de leiding blijven nemen over de ontwikkeling en de commerciële activiteiten. Ze zullen een getrancheerde investering en een lening van Hyloris ontvangen voor een gecombineerd bedrag van 7,2 miljoen euro, waarbij Hyloris in aanmerking komt voor een percentage van de gegenereerde productmarge. KBC Securities ziet in de deal ruimte voor een koersdoelverhoging van 16,5. tot 17,50 euro bij een onveranderd “Kopen”-advies.

Lotus Bakeries neemt minderheidsbelang in Amerikaans ‘The Good Crisp Company’

- FF2032, het corporate venture fonds van Lotus Bakeries, heeft (zonder financiële details te geven) een minderheidsinvestering afgesloten in het Amerikaanse merk 'The Good Crisp Company'. The Good Crisp Company is het vijfde bedrijf dat toetreedt tot de investeringsportefeuille van FF2032. Isabelle Maes, CEO Natural Foods van Lotus Bakeries, zal toetreden tot de Raad van Bestuur van The Good Crisp Company. Geen impact op het “Houden”-advies en koersdoel van 5.450 euro aangezien FF2032 eerder klein is in de totale waarde van Lotus Bakeries.

Van Lanschot Kempen verkoopt Global Property Research aan Solactive

- Van Lanschot Kempen focust zich verder op zijn vermogensbeheeractiviteiten en verkoopt Global Property Research (GPR) aan Solactive. GPR is gespecialiseerd in vastgoed- en infrastructuurbenchmarks. De transactie heeft geen materiële impact op de kapitaalratio van Van Lanschot Kempen.

EssilorLuxottica en GrandVision verkopen Italiaanse VistaSi

- EssilorLuxottica en GrandVision hebben een overeenkomst gesloten over de overname van VistaSi in Italië door Vision Group, een van de grootste distributienetwerken voor Italiaanse opticiens en een retailspeler onder de vlag VisionOttica. De deal heeft betrekking op het merk en alle 99 winkels, en 75 GrandVision-winkels in het land. De transactie is onderdeel van de voorwaarden van de Europese Commissie voor de overname van GrandVision door EssilorLuxottica.

PostNL sluit een nieuwe kredietfaciliteit van 200 miljoen euro af

- PostNL sloot een doorlopende kredietfaciliteit van 200 miljoen euro af met een looptijd van vijf jaar, inclusief twee verlengingsopties van een jaar. De door PostNL te betalen marge is mede afhankelijk van de succesvolle uitvoering van zijn emissiereductiestrategie, met de koolstofefficiëntie van zijn eigen activiteiten en het aandeel van emissievrije levering in de last-mile als belangrijkste criteria.

Just Eat Takeaway.com sluit deal met Britse supermarktgroep Asda

- Just Eat Takeaway.com sloot een deal met de Britse supermarktgroep Asda om kruidenierswaren te verkopen via zijn bezorgplatform. Het is de eerste deal van Just Eat met een grote Britse supermarktketen. Deliveroo heeft al partnerschappen met Waitrose, Sainsbury's, Aldi en Morrisons, terwijl Uber samenwerkt met Shell, Asda en Sainsbury's.