ma. 13 mrt 2023

Bedrijfsnieuws uit Amerika

Net voor de beurs in de VS de deuren opent, blikken we even terug op het belangrijkste bedrijfsnieuws in Amerika.

Werknemers Caterpillar stemmen voor zesjarige arbeidsovereenkomst

- Volgens de vakbond United Auto Workers (UAW) stemden de leden van vier lokale afdelingen van Caterpillar voor een nieuwe zesjarige arbeidsovereenkomst met het bedrijf, waardoor een staking bij 's werelds grootste fabrikant van bouw- en mijnbouwmachines wordt voorkomen. De vakbondsleden hebben unaniem ingestemd met de overeenkomst, die voorziet in een gecombineerde loonsverhoging van 27% en forfaitaire bedragen over een periode van zes jaar, een verhoging van de werkgeversbijdragen aan pensioenregelingen en een bonus van 6000 dollar.

Silicon Valley haalt adem na ingrijpen VS in faillissement SVB

- Een golf van opluchting overspoelde Silicon Valley zondag na een gespannen weekend van bestuursvergaderingen, noodfinancieringsplannen en hulpkreten nadat toezichthouders tussenbeide waren gekomen om de in opspraak geraakte Silicon Valley Bank te ondersteunen. Bankregulatoren zeiden gisterenavond dat depositohouders van de Silicon Valley Bank vandaag toegang zouden krijgen tot hun geld. Dat neemt de vrees weg weg dat startende bedrijven moeite zouden hebben om hun werknemers deze week te betalen.

Meta maakt einde aan toegang tot nieuws voor Canadezen als Online News Act wet wordt

- De "Online News Act," of wetsvoorstel van het Canadese Lagerhuis, dat in april vorig jaar werd ingevoerd, bevatte regels om platforms zoals Meta en Alphabets Google te dwingen commerciële deals te sluiten en nieuwsuitgevers te betalen voor hun inhoud. ‘Een wetgevend kader dat ons dwingt te betalen voor links of inhoud die we niet plaatsen, die overigens niet de reden zijn waarom de overgrote meerderheid van de mensen onze platforms gebruikt, is noch duurzaam noch werkbaar," zei een woordvoerder van Meta als reden om de toegang tot nieuws in het land op te schorten.

Basic-Fit wil 200 clubs openen in 2023

De jaarresultaten van Basic-Fit voldeden aan de eigen voorspelling die het bedrijf in het derde kwartaal van 2022 verlaagde. Het verkrijgen van licenties voor de bouw van nieuwe clubs vertraagde immers, werd toen meegegeven. Er kwamen in 2022 185 clubs bij. Dat moet, volgens de grootste fitnessketen van Europa, hoger in 2023, weet KBC Securities-analiste Lynn Hautekeete.

50% nieuwe leden erbij

De omzet steeg tot 795,0 miljoen euro dankzij de groei van 185 clubs tot 1200, een stijging van het aantal leden met 51% tot 3,35 miljoen en een stijging van het aantal premiumlidmaatschappen tot 34% tegenover 23% in het eerste kwartaal van 2011. Basic-Fit streeft naar 40 à 45% premiumleden in 2023.

De omzet over het boekjaar steeg met 133% op jaarbasis tot €795 miljoen. De onderliggende EBITDA van de club bedroeg 316,4 miljoen euro en de gerapporteerde nettowinst bedroeg 11,3 miljoen euro.

Hoger inkomsten per lid, toch lagere marge

Het bedrijf heeft voor nieuwe leden in Frankrijk en de BeNeLux de lidmaatschapsstructuur gewijzigd van Basic Fit (€19,99/4 weken, toegang tot 1 club) in Comfort (€ 24,99/4 weken, toegang tot alle clubs). Bijgevolg verwachten Lynn Hautekeete een verdere stijging van de gemiddelde inkomsten per lid per maand, die momenteel €22,86 bedragen tegenover €20,56 aan het begin van COVID-19.

Ondanks de hogere inkomsten per lid is de operationele marge gedaald tot 6,98% in vergelijking met 10,46% vóór COVID-19, voornamelijk als gevolg van hogere personeelskosten en marketing/IT/nieuwe Duitse hoofdzetel.

Basic-Fit over 2023

Basic-Fit wil dit jaar minimaal 200 clubs openen en minstens 1,0 miljard euro aan inkomsten genereren. Net als in 2022 zullen de meeste clubopeningen plaatsvinden in Frankrijk en Spanje. Lynn Hautekeete verwacht geen Duitse openingen in de eerste helft van 2023.

KBC Securities over Basic-Fit

Het plan van het bedrijf om tegen 2025 2.000 clubs en tegen 2030 tussen 3.000 en 3.500 clubs te runnen, betekent dat de totale clubomvang in de periode 2015-2030 met een factor 10 zou toenemen en dat het ledenbestand in dezelfde periode zou groeien van 950.000 tot 11 miljoen, rekent Lynn Hautekeete.

Met een sterk verbeterde financiële positie in het afgelopen jaar en een bewezen commerciële en operationele staat van dienst zijn de doelstellingen van Basic-Fit volgens Lynn Hautekeete ambitieus maar haalbaar.

Belangrijke risico's van het bedrijfsmodel zijn het vermogen om voldoende leden aan te trekken, de toenemende concurrentiedruk, vooral van fitnessketens die met een franchisemodel werken, en een tekort aan beschikbaar onroerend goed/locaties waardoor een ROIC (return on invested capital) van 30% niet langer een haalbare doelstelling is.

Lyn Hautekeete behoudt het koersdoel van 52 euro en het ‘Kopen’-advies. Het aandeel noteert momenteel tegen een koers van 33,32 euro (+0,79%).

Omvallen SVB en Signature Bank maakt beleggers wantrouwig

De beurzen kleuren rood en zeker de bankaandelen krijgen rake klappen. Financieel-econoom Siegfried Top geeft zijn analyse:

Drie kleine banken opgedoekt

Waar tot zo'n week geleden geen vuiltje aan de lucht leek lijken we nu teruggekatapulteerd naar de vroege dagen van de financiële crisis van 2008. De reden hiervoor is de liquidatie van 3 relatief kleine banken, Silicon Valley Bank (SVB), Signature Bank en Silvergate, respectievelijk nummers 16, 29 en 128 op de ranglijst van Amerikaanse banken naar hun activa gerangschikt. SVB kon als grootste van de 3 met zo'n 200 miljard aan activa recent zelfs nog uitpakken met een plekje op de Forbes America's best banks lijst. SVB had als nichebank die vooral technologiebedrijven tot zijn klantenbestand rekende een goede reputatie opgebouwd. Hoe kon het zo snel zo fout lopen?

Vorige woensdag ging de bal aan het rollen, toen duidelijk werd dat SVB mogelijks kapitaal én liquiditeitsproblemen had. Dat de veel kleinere crypto-bank Silvergate eerder ook de handdoek in de ring moest gooien hielp niet. SVB nam nog een aantal maatregelen om het vertrouwen te herstellen, zoals nieuw kapitaal zoeken en het verkopen van een groot deel van zijn obligatieportefeuille, maar beide kwamen te laat. Integendeel, de verkoop van de Amerikaanse overheidsobligaties, die het bedrijf aan lage rentevoeten had aangeschaft en nu moest verkopen met stevige verliezen door de sterke stijging van de rente, maakte het probleem alleen maar groter. Op donderdag adviseerde een aantal hedge funds om niet alleen het aandeel te verkopen, maar ook de deposito's van de bank weg te halen. In het snelle, digitale tijdperk, verlopen 'bank runs' anders dan vroeger: op slechts 24 uur vloeiden zo'n 42 miljard dollar aan deposito's uit de bank. Er werd intussen geen nieuw kapitaal gevonden en SVB werd door de regelgever overgenomen. Hetzelfde lot lijkt zondag Signature Bank te hebben ondergaan. De vraag die door de markten gaat is welke andere banken mogelijk eenzelfde lot beschoren zijn.

Besmettingsrisico's lijken beperkt

De Amerikaanse regulator trad volgens ons snel en doortastend op. Door enkele kleine nichebanken snel op te doeken en tegelijk het depositogarantiestelsel uit te breiden van $250000 naar alle depositos worden de gewone spaarders en bedrijven uit de wind gezet. Bovendien beperkt dit het risico op nieuwe bank runs, vermits spaarders hun deposito's niet hoeven weg te halen bij banken in moeilijkheden. Enkele technologiebedrijven die mogelijk zelf in de problemen zouden gekomen zijn lijken daardoor eveneens gered. Bovendien zijn, anders dan in 2008, de grote banken veel beter gereguleerd en gekapitaliseerd, waardoor deze voldoende buffers hebben, zowel qua kapitaal als liquiditeit. De grote, traditionele banken zijn dan ook veel robuuster dan de kleine, groeigerichte nichebanken zoals SVB en Signature bank.

Een ontwikkeling die we wel in de gaten moeten houden is de impact van de fors gestegen rente op de sector, vooral dan in de VS. De inverse rentecurve verklaart immers voor een deel waar het is fout gelopen bij SVB, maar ook andere financiële instellingen zitten hierdoor met substantiële (papieren) verliezen.

Ten slotte lijken voor de reële economie er ook wat risico's te zijn bijgekomen, of, in elk geval, meer zichtbaar. Zo wordt duidelijk dat het sterk optrekken van de beleidsrente wel degelijk risico's inhoudt, en dat daardoor de financiële condities op verschillende manieren worden verstrakt. Technologiebedrijven zullen moeilijker krediet vinden nu een van hun belangrijkste geldschieters, SVB, er niet meer is. Ook andere banken zullen mogelijk wat strenger worden op hun kredietvoorziening. De sterke stijging van de hypotheekrentes lijkt eveneens al meer en meer te gaan wegen op de omzet aan nieuwe leningen.

Naar onze mening zijn dit allemaal vooral risico's voor de Amerikaanse financiële bedrijven. In Europa zijn zowel de rentes nog lager, als is de blootstelling aan bijvoorbeeld SVB, Signature of andere groei-gerelateerde bedrijven al bij al beperkt. De druk op Europese financials vandaag lijkt ons dan niet gerechtvaardigd.

Voorzichtig blijven, maar geen paniek

We gaan er niet van uit dat er een nieuwe financiële crisis voor de deur staat. De risk-off marktreactie lijkt ons dan ook overdreven, al komt deze niet helemaal uit de lucht vallen. De aandelenmarkten waren de voorbije maanden fors gestegen, vooral dan in Europa. De tijd leek dan ook rijp voor een correctie, al was het zoeken naar wat deze in gang kon zetten. Wellicht kan het risk-off sentiment nog enkele dagen de bovenhand halen, al lijken op het eerste zicht de Amerikaanse beurzen wat te stabiliseren. De verwachtingen dat de Federal Reserve haar beleidsrente volgende week eventueel maar beperkt – of helemaal niet – zal optrekken kan eveneens een positieve impact hebben op het risicosentiment.

Voorlopig behouden we onze voorzichtige visie op de markten, met een neutrale visie en kleine onderweging van aandelen, en een vrij defensieve aandelenportefeuille, waarbij we een lichte overweging van vooral Europese banken aanhouden.

Krijg meer duiding in ons dossier "Beroering in de bankensector"

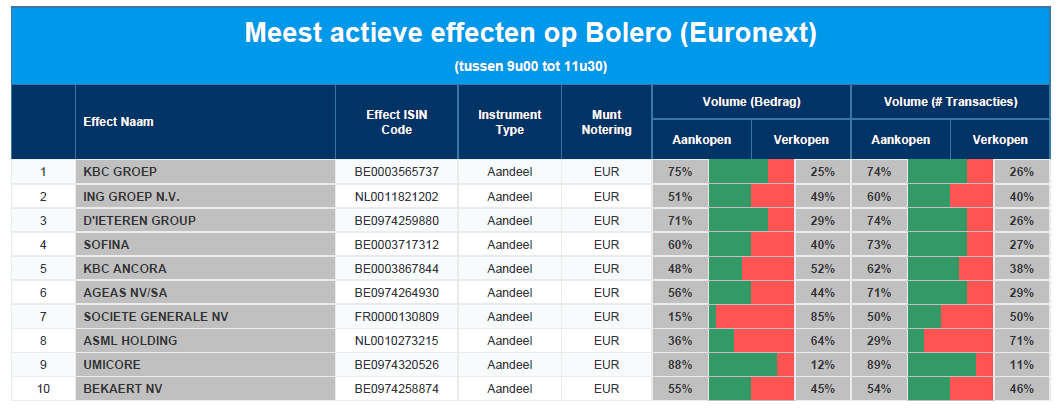

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: KBC - ING - D'Ieteren - Sofina - KBC Ancora - Ageas - Société Générale - ASML - Umicore - Bekaert

Wat heeft de komende week in petto?

Maandag 13 maart

- Bedrijfsresultaten

- Aramco

- Porsche

- Basic-Fit

- Beleggersevents

- Michelin (investeerdersdag)

- Ex-dividend

- Linde

- HP enterprise

- Macro-economie

- VS: ontwikkeling werkgelegenheidsindex

Dinsdag 14 maart

- Bedrijfsresultaten

- Bolloré, Volkswagen, Lennar

- Beleggersevents

- Roche (algemene vergadering)

- Ex-dividend

- Coca Cola, Compagnie des Alpes, Gilead Sciences, Merck, NXP Semiconductor, Ovintiv

- Macro-economie

- VS: Inflatie februari

Woensdag 15 maart

- Bedrijfsresultaten

- Adobe, E.ON, K+S

- Beleggersevents

- Samsung (algemene vergadering)

- Ex-dividend

- Gold Field

- Macro-economie

- VS producentenprijzen

- China: industriële productie

Donderdag 16 maart

- Bedrijfsresultaten

- FedEX, Enel, Swatch, Rentokil

- Beleggersevents

- Sanofi en PT bank (algemene vergadering)

- Ex-dividend

- Prologis, HP, Coca Cola, AIG, Walmart

- Macro-economie

- EU: rentevergadering

- VS: wekelijkse werkloosheidsaanvragen

Vrijdag 17 maart

- Bedrijfsresultaten

- Vonovia

- Beleggersevents

- Heico, Posco (algemene vergadering)

- Ex-dividend

- Stora Enso

- Macro-economie

- EU: inflatie februari

- VS: industriële productie februari

Europees aandelennieuws

Porsche noteert recordomzet voor 2022

- Porsche meldde een recordomzet in 2022, met een winststijging van meer dan een kwart tot 6,8 miljard bij een stijging van de leveringen met 2,6%. Het bedrijf, historisch gezien een enorme ‘money maker’ voor de Volkswagen Group, mikt op een omzetstijging tot 40 à 42 miljard euro in 2023 tegenover 37,6 miljard in 2022 en een marge van 17 à 19%. Op lange termijn streeft het naar een marge van 20%. Porsche zal een dividend betalen van 1 euro per gewoon aandeel en 1,01 euro per preferent aandeel voor 2022.

Novartis lanceert nieuw aandeleninkoopprogramma

- Novartis lanceert een aandeleninkoopprogramma van 10 miljard Zwitserse frank over de volgende 3 jaar.

HSBC neemt Britse tak van Silicon Valley Bank over

- HSBC neemt de Britse tak van het teloorgegane Silicon Valley Bank voor 1 pond, waarmee het een belangrijke kredietverstrekker voor tech start-ups in Groot-Brittannië redt. "Deze overname is van groot strategisch belang voor onze activiteiten in het Verenigd Koninkrijk", zei CEO Noel Quinn van HSBC. De stap komt er nadat de Amerikaanse autoriteiten maatregelen hebben genomen om de deposito's te beschermen en de gevolgen te beperken van de plotselinge ondergang van het Amerikaanse moederbedrijf Silicon Valley Bank. Na de aankondiging zei de Bank of England dat het Britse banksysteem gezond was.

SAP aanvaardt bod op Qualtrics International

- Qualtrics International Inc zei maandag dat het van de beurs verdwijnt nadat de meerderheidsaandeelhouder van de maker van software voor klantenenquêtes, SAP, een bod van 12,5 miljard dollar heeft aanvaard van een investeerdersconsortium onder leiding van Silver Lake en Canada Pension Plan Investment Board (CPPIB). SAP ging akkoord met het bod van 18,15 dollar per aandeel op Qualtrics en zei dat het ongeveer 7,7 miljard dollar zou krijgen voor zijn belang. In 2018 kocht SAP Qualtrics voor 8 miljard dollar en bracht het drie jaar later naar de beurs in New York.

Beursnieuws België en Nederland

Ageas start onderhandelingen over verkoop Franse tak

- Ageas heeft aangekondigd exclusieve onderhandelingen te zijn gestart met La Mutuelle Epargne Retraite Prévoyance Carac over de verkoop van haar Franse activiteiten. De Franse activiteiten van Ageas bestaan uit Ageas France, Ageas Retraite, Ageas Patrimoine en Sicavonline. Eind 2022 vertegenwoordigden deze activiteiten 161 miljoen euro aan Tier 1 kapitaal, een Solvency II ratio van 216% en een IFRS nettowinst van 6,1 miljoen euro. Er werden geen verdere details meegedeeld. Deze aankondiging past binnen de “Impact 24”-strategie van Ageas om zich te concentreren op de pag. 3 van 10 13 maart 2023 www.bolero.be Public kernmarkten (waarvan Frankrijk geen deel uitmaakt). Geen impact op het “Kopen”-advies van koersdoel van 50 euro van KBC Securities.

Basic Fits jaarresultaten voldoen aan de lagere vooruitzichten uit kwartaal drie

- De jaarresultaten van Basic Fit over 2022 lagen in lijn met de analistenverwachtingen, die werd herzien na lagere vooruitzichten gegeven door het management bij de 3Q22 resultaten als gevolg van een vertraging in het verkrijgen van licenties voor de bouw van nieuwe clubs. De omzet steeg tot 795,0 miljoen euro dankzij de groei met 185 clubs tot 1.200, een stijging van het aantal leden met 51% tot 3,35 miljoen (225K YTD) en een stijging van het aantal premiumlidmaatschappen tot 34% tegenover 23% eind 2021. KBC Securities handhaaft “Kopen”-advies en koersdoel van 52 euro.

Mee met de markt: 'Angel voorlopig uit SVB'

- Na de verliezen op de Amerikaanse beurzen (Dow Jones -1.06%, S&P 500 -1,45% en Nasdaq -1,75%) door de opdoeking van de Silicon Valley Bank (SVB), ging alle aandacht naar de beleidsmakers. Die kwamen gisteren met het nieuws dat alle klanten van SVB vandaag aan hun liquiditeiten zouden kunnen. Dat zorg voor opluchting, maar de vrees voor een grotere bankencrisis is nog helemaal van de baan.

- Hier en daar wordt geopperd dat door de wankele situatie de Amerikaanse Federal Bank momenteel niet kan overgaan tot een agressiever optrekken van de rente. De VIX, de zogenoemde angstbarometer in de VS, sprong naar zijn hoogste punt in drie maand: 23,61.

- Ook Europa ging vrijdag stevig kopje onder. De EuroStoxx 600 zakte met 1,5%. Terwijl het vooral de bankaandelen waren die in de klappen deelden. Zo ging de Stoxx Bank Index met 4,6% lager.

- Veel staat er niet op de macro-economische agenda vandaag. In Europa staan er een aantal vergaderingen van de Eurogroep gepland. En Amerika publiceert de verwachte consumenteninflatie, die vorige keer 5,0% bedroeg. Donderdag staat er een monetaire beleidsverklaring van de ECB op het programma en krijgen we het rentebesluit. Ook Christine Lagarde neemt dan het woord.

- Wat betreft de bedrijfsresultaten kijken we uit naar de cijfers van onder meer Volkswagen, BMW, Adobe, Carlsberg, FedEx en E.ON. In onze contreien komen onder meer Bolloré, K+S en Basic Fit aan bod.