di. 1 mrt 2022

Wat staat er morgen op de beleggersagenda?

Impact Rusland:

Volgens onze broker is het momenteel onmogelijk om nog Russiche GDR’s aan te kopen. Andere financiële sancties in de markt kunnen volgen. Houd er rekening mee dat waarden in uw Bolero-portefeuille met onderliggend Russische effecten of linken met de Russische beurs (bv. trackers) geblokkeerd kunnen worden door financiële sancties tegen Rusland. Zodra er meer informatie beschikbaar is, houden we u op de hoogte.

Tot slot blikken we nog even vooruit naar wat morgen op de beleggersagenda staat:

Woensdag 2 maart

- Bedrijfsresultaten

- Dollar Tree - Okta - Splunk - Aviva - bioMérieux - Bucher Industries - Fischer - Flutter - Hiscox - Jackson FI - Just Eat Takeaway - Kuehne + Nagel - Persimmon - Polymetal - Telecom Italia - Vistry Group - Weir Group - MDxHealth

- Beleggersevents

- Exxon Mobil (Investeerdersdag)

- Ringkjoebing Landbobank (Algemene Vergadering)

- American International Group (Buitengewone Algemene Vergadering)

- Netcompany Group (Algemene Vergadering)

- Citigroup (Investeerdersdag)

- Ex-dividend

- Mosaic

- Kone

- Nielsen Holdings

- Eversource Energy

- QUALCOMM

- LKQ

- NVIDIA

- Macro-economie

- VS: arbeidsmarktrapport van loonstrookverwerker ADP (februari), publicatie van het Beige Book

- Canada: rentebesluit van de Bank of Canada

- Europa: inflatie (februari)

- Duitsland: werkgelegenheid

- OPEC+ vergadering

- Speeches: Fed-topman Powell en Fed-directeuren Lane en Logan

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

- Nieuwe adviezen voor aandelen

- Beursnieuws België en Nederland

- Europees aandelennieuws

- Proximus verhoogt prijzen

- Berkshire Hathaway zit op 150 miljard cash

- Meest verhandelde aandelen bij Bolero

- 2022 tot dusver: beurzen nog meer op achtervolgen aangewezen

- Zalando ziet sterke klantengroei in 2021

- Bedrijfsnieuws uit Amerika

Bedrijfsnieuws uit Amerika

Lucid Group verlaagt productiedoelstellingen

- Producent van elektrische wagens Lucid Group (koers aandeel: +9,9%) verlaagde zijn productieverwachting voor dit jaar als gevolg van "buitengewone supply chain en logistieke uitdagingen.” De in Californië gevestigde startup leverde vorig jaar 125 auto's aan klanten en bleef daarmee achter bij zijn productiedoelstelling voor 2021 van 577 voertuigen. Lucid verwacht dit jaar 12.000 tot 14.000 voertuigen te produceren, een daling ten opzichte van zijn eerdere doel van 20.000. Het bedrijf boekte een nettoverlies van 1,05 miljard dollar in het vierde kwartaal van 2021, meer dan drie keer het verlies van een jaar eerder. Lucid heeft momenteel een fabriek in de Amerikaanse staat Arizona, waar het de capaciteit wil opvoeren tot 365.000 voertuigen per jaar.

Lordstown boekt kleiner dan verwacht kwartaalverlies

- Producent van elektrische wagens Lordstown Motors (koers aandeel: -19%) rapporteerde een aangepast verlies van 42 cent per aandeel over het kwartaal dat eindigt in december. De gemiddelde verwachting van zes analisten voor het kwartaal was een verlies van 73 cent per aandeel. Het kwartaalverlies bedroeg 81,15 miljoen dollar.

Citigroup voor 5,4 miljard dollar blootgesteld aan Russische activa

- De bank Citigroup (koers aandeel: -4,4%) zei maandag dat haar totale blootstelling aan Russische activa eind december 5,4 miljard dollar bedroeg. Dat vertegenwoordigt 0,3% van de activa van de bank in 2021. Citigroup waarschuwde ook voor een mogelijke klap van de geëscaleerde spanningen tussen het Westen en Rusland na de invasie in Oekraïne. "Citi blijft de huidige geopolitieke situatie en economische omstandigheden in Rusland en Oekraïne in de gaten houden en zal zijn blootstelling en risico's waar nodig beperken", aldus de bank. De totale blootstelling van de bank aan derde partijen in Rusland bedroeg bijna 8,2 miljard dollar op 31 december.

Linde wil voor 10 miljard dollar eigen aandelen inkopen en verhoogt dividend met 10%

- Linde (koers aandeel: -1,4%), 's werelds grootste industriële gasmaatschappij, kondigde maandag een aandeleninkoopprogramma aan van maximaal 10 miljard dollar en een verhoging van 10% van haar driemaandelijkse dividend tot 1,17 dollar per stuk. "In 2021 heeft Linde opnieuw een record cashflow gegenereerd", zei de nieuwe Chief Executive Officer Sanjiv Lamba. "Onze prioriteiten op het gebied van kapitaalallocatie zijn het handhaven van een sterke balans, investeren in groeikansen van hoge kwaliteit en het voortzetten van onze staat van dienst wat betreft het betalen en jaarlijks verhogen van het dividend”.

Target geeft volgend jaar 300 miljoen dollar meer uit aan personeelskosten

- De detailhandelaar Target (koers aandeel: +0,3%), die vandaag met kwartaalcijfers komt, zal volgend jaar 300 miljoen dollar meer uitgeven om de startsalarissen en de gezondheidszorg voor zijn personeelsbestand te verbeteren. Target, dat in september meer dan 350.000 werknemers in dienst had, legde een nieuwe vork voor het startloon vast op 15 tot 24 dollar per uur voor werknemers in zijn winkels en warenhuizen. Het vorige startloon was 15 dollar per uur.

Zoom ziet winst en omzet dit jaar lager uitkomen dan verwacht

- Zoom Video Communications (koers aandeel: +5,81%) verwacht dat de omzet en winst voor het volledige jaar lager zullen uitvallen dan de ramingen van Wall Street. Het videoconferentieplatform, dat een groot deel van zijn inkomsten haalt uit kleinere organisaties, heeft te lijden onder een vertragende groei omdat scholen en werkplekken heropenen, maar ook onder de concurrentie van Cisco's Webex, Microsofts Teams en Salesforce's Slack. De omzet in het vierde kwartaal steeg met 21% tot 1,07 miljard, de traagste groei sinds het bedrijf in 2019 naar de beurs ging. Analisten hadden gemiddeld 1,05 miljard verwacht. Exclusief posten verdiende het bedrijf 1,29 dollar per aandeel, waarmee het de ramingen van 1,06 dollar per aandeel versloeg. Zoom is van plan om voor maximaal 1 miljard dollar eigen aandelen terug te kopen.

Novavax biecht groter dan verwacht verlies op

- Vaccinmaker Novavax (koers aandeel: +2,1%) rapporteerde een aangepast verlies per aandeel van 11,18 dollar per aandeel en doet daarmee pak slechter dan het verlies van 1,80 dollar dat was verwacht. De omzet van de groep daalde met 20,5% tot 222,20 miljoen dollar, eveneens een pak minder dan de 331,8 miljoen waar op was gerekend.

Zalando ziet sterke klantengroei in 2021

Zalando maakte vandaag de resultaten van 2021 bekend. De omzet bedroeg in totaal 10,4 miljard euro, iets meer dan de verwachte 10,3 miljard euro. Voor het eerst rapporteerde het bedrijf een omzet van meer dan 10 miljard euro. Na een boekjaar 2021 met sterke vooruitgang in zowel strategische als financiële uitvoering, blijft Zalando zich richten op strategische initiatieven die toekomstige groei zullen aandrijven. In 2021 groeide het bedrijf aanzienlijk sneller dan verwacht, waardoor Zalando goed op weg is om zijn groeiambitie op middellange termijn, om voor meer dan 30 miljard euro verhandelde volumes (GMV) te bereiken tegen 2025, te behalen, weet KBC Asset Management-analist Bob Van Leemputte.

De resultaten

De aangepaste bedrijfswinst (EBIT) groeide tot 468,4 miljoen euro. In het vierde kwartaal bedroeg de groei van het aantal actieve klanten 25%, een daling ten opzichte van de 30% van het vorige kwartaal. Dat verbaast analist Bob Van Leemputte niet, aangezien de COVID-19-maatregelen in het vierde kwartaal van 2020 zijn aangescherpt en Zalando bijgevolg een makkelijker vergelijkbare basis had.

Niettemin steeg het aantal sitebezoeken met 40%, een versnelling ten opzichte van de 34% in het derde kwartaal. De gemiddelde grootte van het winkelmandje daalde in het vierde kwartaal met 6% tot 56,9 euro, maar het aantal bestellingen per klant voor het volledige jaar steeg met 9% tot gemiddeld 5,2.

Zalando’s vooruitzichten

Vooruitblikkend verwacht de onderneming een groei van de verhandelde volumes met 16 à 23% in 2022. De (door het bedrijf samengestelde) analistenverwachting geeft momenteel aan dat de markt uitgaat van 20,4%, dus dit komt in grote lijnen overeen. De verwachtingen voor de omzet en de aangepaste EBIT lijken ook in lijn te zijn met wat de markt momenteel verwacht. De verwachtingen houden echter geen rekening met de negatieve gevolgen van het conflict tussen Rusland en Oekraïne.

KBC Asset Management over Zalando

Zalando heeft een sterk jaar achter de rug, geholpen door COVID-19-beperkingen en meer online winkelen, weet analist Bob Van Leemputte. De vraag die de markt bezighoudt is of deze sterkte zal aanhouden naarmate de covidbesmettingen afnemen en klanten meer bereid zijn om naar traditionele winkels te gaan. Bovendien heeft Zalando kunnen profiteren van lagere retourpercentages. Als dat weer toeneemt, kan dat de marges onder druk zetten. De verstoringen in de toeleveringsketen zijn nog steeds niet voorbij, wat nog meer onzekerheden met zich meebrengt.

Ten slotte waren de gasprijzen al hoog en zijn ze onlangs nog verder gestegen als gevolg van het conflict tussen Oekraïne en Rusland, waardoor de transportkosten verder zullen stijgen. Analist Bob Van Leemputte denkt dat Zalando op langere termijn goed gepositioneerd is om te profiteren van de onderliggende kanaalverschuiving, zijn sterke merkimago en merkherkenning, zijn brede product- en merkassortiment en zijn logistieke capaciteiten, maar op korte termijn zijn er te veel onzekerheden.

Daarom hanteert analist Bob Van Leemputte een “Verkopen”-aanbeveling en een koersdoel van 70 euro

2022 tot dusver: beurzen nog meer op achtervolgen aangewezen

We sneden een nieuwe maand aan en dat lijkt financieel econoom Tom Simonts, zeker tegen de achtergrond van de recente bewegingen, een goed moment om eens de balans van het jaar op te maken. Hij kijkt achteruit en ziet vooral veel rode cijfers. Zowel in de Europa als in de VS. Met een verlies van 12% is de Nasdaq de uitgesproken verliespost op Wall Street, terwijl die twijfelachtige eer in Europa te beurt valt aan Frankfurt waar de DAX sinds de start van het jaar 10% lichter werd gemaakt. Een deel van die verliezen zijn voor rekening van het Oekraïne-conflict, maar het sentiment was ervoor ook al bedrukt.

Tech-blues

De S&P500 verloor sinds de start van het jaar ruim 8% van zijn waarde. Een duik in de belangrijkste richtinggevende aandelenkorf leert dat enkele techlievelingen van de voorbije jaren het recent duidelijk verkorven hebben. PayPal, bijvoorbeeld, stelde recent stevig teleur met zijn kwartaalcijfers en ook bij Meta Platforms en Netflix is de liefde duidelijk over. Het verlies van de Nasdaq is trouwens ook al een indicatie dat de technologie-honger wat gestild lijkt, ook al was die recent de drijvende kracht achter het “herstel” in een reactie op het uitbreken van de oorlog in Oekraïne.

Ook in Europa heeft technologie het trouwens niet onder de markt. Binnen de Stoxx600 is de sector met 18% de grootste verliespost dit jaar. De Euro Stoxx50 staat sinds de start van het jaar ruim 9% lager en mag de rekening daarvoor onder meer doorschuiven naar Infineon, Prosus en Adyen.

Schaars groen op tabellen

Dat grondstofbedrijven en de energiesector de schaarse stijgers zijn op sectorniveau hoeft ook niet te verbazen. Zowat alle prijzen voor grondstoffen zitten al geruime tijd in de lift en daar zal de spanning tussen Rusland en de rest van de wereld weinig aan veranderen. Ook voor de olieprijs is iedereen het er over eens dat we in een “hoger voor langer”-scenario terecht zijn gekomen. In de jongste economische vooruitzichten van KBC werd al rekening gehouden met een gemiddelde prijs van 90 dollar per vat ruwe Brentolie voor 2022, met het risico dat die prijs nog hoger zal zijn. Momenteel flirt de waarde van het zwarte goed met de kaap van 100 dollar.

En in Brussel?

De Brusselse beurs ontsnapt niet aan de wereldwijde malaise en presteert met een verlies van 7% voor de Bel20-index grotendeels in lijn met de markt. Daarvan is slechts 1,4% voor rekening van de maand februari. Binnen de Bel20-index is Melexis de belangrijkste verliespost. De Flop-3 wordt aangevuld met Sofina en Cofinimmo. Vastgoedwaarden kregen het recent wat moeilijk door het veranderende renteklimaat, terwijl de specialisten in zorgvastgoed nog een extra tik kregen door de problemen met zorguitbaters in Frankrijk. Befimmo is een uitzondering en is met ruim 40% een opvallende uitschieter op de brede markt. Maar dat heeft dan weer alles te maken met het bod dat op de groep werd gelanceerd.

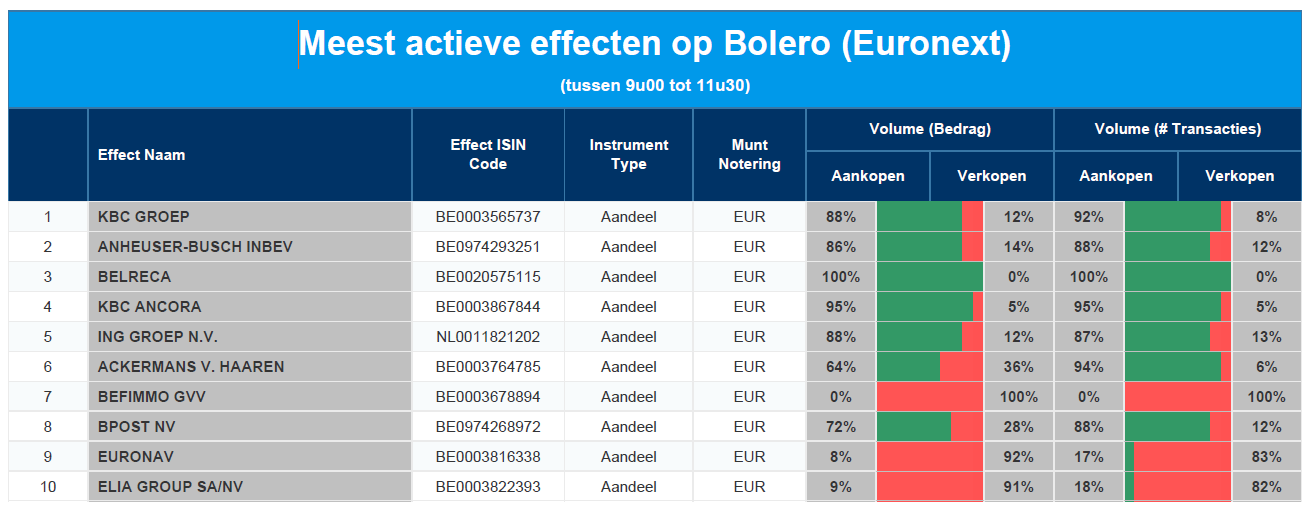

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: KBC - AB Inbev - Belreca - KBC Ancora - ING - Ackermans & van Haaren - Befimmo - bpost - Euronav - Elia Group

Berkshire Hathaway zit op 150 miljard cash

Het orakel van Omaha heeft gesproken. Of beter: geschreven. Warren Buffett publiceerde het voorbije weekend immers zijn brief aan de aandeelhouders, een jaarlijks schrijven over de prestatie van zijn investeringsvehikel Berkshire Hathaway. De holding deed het zichtbaar goed in 2021. Ondertussen blijft de superbelegger wel nog steeds op zoek naar interessante projecten om zijn centen, ondertussen al zo’n 150 miljard dollar, zinvol aan het werk te zetten, merkt financieel econoom Tom Simonts op.

Berkshire Hathaway vindt enkel zichzelf interessant genoeg

Op zijn typische manier liet Warren Buffett in een brief aan de aandeelhouders weten bij zijn breiwerk te blijven en zinspeelde daarmee op het gebrek aan investeringsmogelijkheden voor Berkshire Hathaway. De cash zwol in 2021 aan tot een bijna-record van 146,7 miljard dollar, zelfs nadat Berkshire in 2020 en 2021 voor 51,7 miljard dollar aan eigen aandelen inkocht.

"We vinden weinig dat ons opwindt", zo klink het. "Vandaag leveren interne opportuniteiten een veel beter rendement op dan overnames", meent Buffett die ondertussen al zes jaar geen grote deal meer sloot. Buffett beloofde overigens om sowieso meer dan 30 miljard in kas te houden, nadat hij lang had gezegd dat 20 miljard het minimum was. “Wij willen dat uw bedrijf financieel onneembaar is en nooit afhankelijk is van de goedheid van vreemden (of zelfs die van vrienden). Wij slapen beiden (hij en compagnon de route Charlie Munger, nvdr) graag rustig en we willen dat onze schuldeisers, verzekeringsclaims en u dat ook doen”.

Lof voor Apple

Wat Berkshire Hathaway vandaag wel al in portefeuille heeft, blijft het trouwens bijzonder goed doen. Het nettoresultaat verdubbelde nagenoeg in 2021 tot een recordniveau van 89,8 miljard dollar, aangevoerd door onder meer Apple, Bank of America en American Express.

Het Apple-belang alleen al was op 31 december trouwens 161,2 miljard dollar waard, meer dan vijf keer de 31,1 miljard dollar die Berkshire ervoor betaalde. Buffett noemde Apple's Tim Cook een "briljante" chief executive. In het vierde kwartaal steeg het bedrijfsresultaat met 45%. De netto-inkomsten over het volledige jaar zijn meer dan verdubbeld tot een recordbedrag van 89,8 miljard dollar, ondersteund door de winsten uit investeringen in onder meer Apple, Bank of America, American Express.

Investeren in bedrijven met duurzame economische voordelen

Op het niveau van zijn strategie brak de ondertussen 91-jarige Buffett opnieuw een lans voor zijn langetermijnfocus. "Mensen die zich op hun gemak voelen bij hun beleggingen zullen gemiddeld betere resultaten behalen dan degenen die gemotiveerd worden door steeds wisselende krantenkoppen, praatjes en beloftes," schreef Buffett. "Ons doel is om zinvolle investeringen te doen in bedrijven met zowel duurzame economische voordelen als een eersteklas CEO," schreef Buffett. Hij zei ook dat Berkshire voorstander is van een "ouderwets soort winst", een sneer naar bedrijven die hun resultaten zouden manipuleren om hun aandelenkoersen op te krikken. "Misleidende aanpassingen van de winst - om een beleefde omschrijving te gebruiken - zijn zowel frequenter als fantasierijker geworden naarmate de aandelen zijn gestegen," aldus Buffett. "

Proximus verhoogt prijzen

Proximus kondigde vanmorgen aan dat het vanaf 1 mei ‘22 een bijkomende prijsverhoging doorvoert op zijn commerciële packs (Flex, Business Flex, EPIC) en zijn multimobiele proposities. De prijsstijging met ongeveer 5 à 6% volgt op de stijgende inflatie, die in januari '22 in België bijna 7,60% bereikte. Begin dit jaar verhoogde Proximus de prijzen van zijn oudere Familus- en Tuttimus-pakketten al met 2%. De vooruitzichten voor boekjaar ‘22 houden volgens KBC Securities-analist Ruben Devos rekening met een prijsstijging.

Prijsverhogingen door inflatie

Bij de bekendmaking van de resultaten over boekjaar ‘21, twee weken geleden, gaf het management immers al aan dat het prijsverhogingen in gedachten had in de context van de zeer hoge inflatie. Die laat zich voelen via hogere loonkosten, die gekoppeld zijn aan indexeringen, en stijgende prijzen van fabrikanten van telecomapparatuur. Analist Ruben Devos gaat er van uit dat de aankondiging van de prijsverhoging van vandaag in de onderliggende binnenlandse omzetgroei (excl. terminals) van "maximaal 1%" is vervat.

Overzicht van de prijsaanpassingen:

- Flex- en Business Flex-pakketten:

- Alle Flex-pakketten: + 4 euro

- Vanaf de 2e mobiele telefoon in een Flex pack + 1 euro/Mobiel abonnement (btw excl. in Business Flex)

- Business Flex packs + 3 euro (btw excl.)

- Epic aanbiedingen:

- Epic Combo full: +4 euro

- Epic Combo light: +3 euro

- Ook enkele andere items, voornamelijk Enterprise gerelateerd, zijn in scope:

- Bizz IP Box huurprijs zal stijgen met 2 euro btw excl. btw.

- Bizz Internet en Internet Pro als stand-alone producten zullen stijgen met 2 euro btw excl. btw.

- Explore nationale lijnen zullen stijgen met 5%.

- BVAS 0800 verkeerstarieven zullen stijgen met 7%.

- ICT-diensten zullen worden geïndexeerd overeenkomstig de contractuele bepalingen.

- En sommige (niet langer gecommercialiseerde) tariefplannen zullen stijgen voor Enterprise Mobile en data-only aanbiedingen.

- In de geest van digitale inclusie zal Proximus de prijs van zijn Internet Start-product (Internet Essential genaamd) wel met 9% verlagen van 27,50 tot 25euro/maand vanaf 1 mei '22.

Investeringen in telecomland

Telco's zoeken steeds meer naar manieren om hun belangrijkste activa (gedeeltelijk) te gelde te maken, of het nu gaat om glasvezel, mobiele sites, datacenters, IT-infrastructuur of hun CPaaS- en digitale identiteitsactiviteiten. Tegen een achtergrond van bijna historisch lage waarderingsmultiples, zorgen kortere technologiecycli voor een druk op de kapitaaluitgaven voor netwerk en infrastructuur.

Verkopen om investeringen te dekken

Na de beursgang van TeleSign en het opgehaalde kapitaal van 487 miljoen euro is Proximus al een heel eind op weg naar zijn doelstelling om 700 miljoen euro te halen uit de verkoop van activa in de periode 2020 - 2025. Deze opbrengsten zouden worden gebruikt om een deel van de aanzienlijke stijging van de investeringen te dekken en zouden helpen om de bezorgdheid van beleggers weg te nemen over de houdbaarheid van toekomstige dividenduitkeringen. Afgezien van de opbrengst van de beursgang van TeleSign, is Proximus ook betrokken bij een mogelijke sale and leaseback van haar hoofdkantoor (twee torens in de regio Brussel Noord) voor een geschatte prijs van 200 miljoen euro.

KBC Securities over Proximus

In januari ‘22 verhoogde Orange België de prijzen van zijn packs (LOVE) al met 5%, terwijl Telenet nog aan het overleggen was hoe en wanneer het zijn prijzen zou verhogen. Analist Ruben Devos vraagt zich af hoe gemakkelijk de prijsverhoging zal vallen bij residentiële en business klanten.

Hoewel deze aankondiging het voor de concurrenten gemakkelijker zal maken om ook prijzen te verhogen, verwacht analist Ruben Devos dat klanten, die geconfronteerd worden met stijgende kosten van levensonderhoud, in eerste instantie behoorlijk ontevreden zullen zijn, wat zal leiden tot een hoger verlies van klanten. Ook de Belgische overheid zal niet al te blij zijn, meent analist Ruben Devos, ondanks het feit dat zij de meerderheidsaandeelhouder van Proximus is. De laagste inkomens hebben onevenredig te lijden onder de huidige inflatiestijging. Analist Ruben Devos heeft een “Houden”-advies voor Proximus met een koersdoel van 20 euro.

Europees aandelennieuws

AstraZeneca’s Alexion, sluit samenwerkings- en licentieovereenkomst met Neurimmune

- Alexion, de divisie zeldzame ziekten van geneesmiddelenfabrikant AstraZeneca, sloot een exclusieve wereldwijde samenwerkings- en licentieovereenkomst met Neurimmune voor NI006, een onderzoeks humaan monoklonaal antilichaam dat zich momenteel in fase Ib-ontwikkeling bevindt voor de behandeling van transthyretine amyloïde cardiomyopathie (ATTR-CM). ATTR-CM is een ondergediagnosticeerde en potentieel dodelijke aandoening van de hartspier. Bij ATTR-CM wordt een eiwit, transthyretine genaamd, dat normaal gesproken in de bloedbaan circuleert, misvormd. Het hoopt zich op in het hart, de zenuwen en andere organen.

Adidas rondt afstoting van fitnessmerk Reebok aan Authentic Brands Group (ABG) af

- Het Duitse sportkledingbedrijf Adidas rondde de afstoting van fitnessmerk Reebok aan Authentic Brands Group (ABG) af en ontving het grootste deel van de verkoopopbrengst. Daardoor kan het een nieuwe aandeleninkoop lanceren.

Zalando rapporteert voor eerste keer omzet boven 10 miljard euro

- De omzet van e-commercebedrijf Zalando bedroeg in totaal 10,4 miljard euro, meer dan de verwachte 10,3 miljard. Dit is de eerste keer dat de omzet boven de 10 miljard euro uitkomt. De aangepaste bedrijfwinst groeide tot 468,4 miljoen euro en overtrof daarmee de verwachtingen van 430 miljoen euro. De vooruitzichten zijn in lijn met de verwachtingen: het management gaat uit van een omzetgroei met 12 à 19% en een aangepaste bedrijfswinst van 430 à 510 miljoen euro.

Swiss Re boekt in 2021 nettoresultaat van 1,4 miljard dollar en ROE van 5,7%

- Zwitsers herverzekeringsbedrijf Swiss Re boekte in 2021 een nettoresultaat van 1,4 miljard dollar en een ROE van 5,7%, dankzij de opmerkelijke prestaties van zijn 'property- en casualty'-activiteiten. Op basis van de zeer sterke kapitaalpositie van de groep en de positieve winstvooruitzichten zal de Raad van Bestuur een dividend van 5,90 Zwitserse frank per aandeel voorstellen. Swiss Re kondigde bovendien nieuwe ambitieuze segmentdoelstellingen aan en streeft naar een stijging van de ROE van de groep tot 10% in 2022 en 14% in 2024.

Containerrederij Ocean Network Express (ONE) schort boekingen van en naar Rusland op

- Containerrederij Ocean Network Express (ONE) schortte boekingen van en naar Rusland op. Maersk overweegt hetzelfde te doen als reactie op de westerse sancties tegen Moskou na zijn invasie in Oekraïne.

Covestro verdubbelt ruim kernwinst voor 2021

- De Duitse chemieproducent Covestro verdubbelde ruim zijn kernwinst voor 2021 en verwacht dat die voor 2022 zal uitkomen op 2,5 à 3,0 miljard euro. Dat is een gevolg van een stijging van de verkoopprijzen als gevolg van de sterke wereldwijde vraag. De bedrijfskasstroom (EBITDA) voor het volledige jaar bedroeg 3,1 miljard euro, in lijn met de verwachtingen van analisten. Het bedrijf kijkt terug op een uiterst succesvol jaar dat gekenmerkt werd door een grote vraag.

Financieel directeur van Atos legt functie in mei neer

- Uwe Stelter, financieel directeur van Atos, kondigde aan dat hij in mei zijn functie bij het Franse IT-consultingconcern zal neerleggen.

Swiss Life behaalt beste bedrijfsresultaat ooit

- Verzekeraar Swiss Life behaalde het beste bedrijfsresultaat in zijn geschiedenis. Het bedrijf heeft zijn nettowinst over het hele jaar 2021 met 20% verhoogd tot 1,257 miljard Zwitserse frank en daarmee overtrof het alle financiële doelstellingen voor de middellange termijn voor dat jaar. De raad van bestuur zal een dividend van 25,00 frank per aandeel voorstellen, tegenover 21,00 frank vorig jaar. Swiss Life, dat dinsdag een provisieresultaat van 699 miljoen frank boekte voor 2021, zei dat het van plan is om zijn jaarlijkse provisie-inkomsten te verhogen van 850 miljoen tot 900 miljoen frank in 2024, tegenover het huidige doel van 600 miljoen à 650 miljoen frank.

GSK brengt afgesplitste afdeling gezondheidsproducten voor consument in juli naar beurs

- Geneesmiddelenproducent GSK verwacht zijn afdeling gezondheidsproducten voor de consument in juli af te splitsen en naar de beurs te brengen. Het bedrijf zal Haleon heten en zich voor 100% richten op de gezondheid van de consument. Het zou de grootste in de subsector zijn.

Abrdn rapporteert stijging met 47% van operationele winst voor 2021

- De Britse vermogensbeheerder abrdn rapporteerde een stijging met 47% van de operationele winst voor 2021 tot 323 miljoen pond. Het beheerd en geadministreerd vermogen steeg met 1% tot 542 miljard pond. Het bedrijf profiteert van een sterke kapitaalpositie die het in staat stelt te blijven investeren in het bedrijf en geld terug te geven aan de aandeelhouders.

Beursnieuws België en Nederland

Maat Pharma boekt iets kleiner dan verwachte omzet

- De omzet van MaaT Pharma bedroeg 1,0 miljoen euro over 2021, een daling ten opzichte van de 2,1 miljoen in 2020 en minder dan de 1,1 miljoen die KBC Securities verwachtte. Aan de kaszijde kwam de spaarpot uit op 43,3 miljoen euro tegenover 19,9 miljoen een jaar eerder. De liquide middelen werden voornamelijk aangevuld door de 35,7 miljoen die werd opgehaald tijdens de beursgang van het bedrijf op Euronext Parijs, waardoor het bedrijf nu een marge heeft tot het derde kwartaal van 2023 om klinische mijlpalen te bereiken en de onlangs aangekondigde productiefaciliteit, in samenwerking met Skyepharma, op te zetten. Geen impact op “Kopen”-advies en koersdoel van 18,5 euro.

Proximus verhoogt prijzen met 5 à 6%

- Proximus kondigde aan dat het vanaf 1 mei 2022 een extra prijsverhoging zal doorvoeren op zijn commerciële packs (Flex, Business Flex, EPIC) en zijn multimobiele proposities. De prijsstijging met ongeveer 5 à 6% volgt op de stijgende inflatie, die in België bijna 7,60% bereikte in januari 2022. Begin dit jaar had Proximus de prijzen van zijn oudere Familus- en Tuttimus-pakketten met 2% verhoogd. Bij de bekendmaking van de resultaten voor boekjaar twee weken geleden gaf het management al aan dat het prijsverhogingen in gedachten had in de context van de zeer hoge inflatie, die zich laat voelen via hogere loonkosten die gekoppeld zijn aan indexaties en stijgende prijzen van fabrikanten van telecomapparatuur.

Heijmans mag A1 verder verbreden

- Het Nederlandse bouwbedrijf Heijmans haalde het contract binnen voor de verbreding van de A1 tussen Apeldoorn en Twello. Aan de opdracht hangt een prijskaartje van zo’n 150 miljoen euro. Heijmans tekende ook al voor eerdere verbredingen van de snelweg.