di. 22 mrt 2022

Wat staat er morgen op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat morgen op de beleggersagenda staat:

Woensdag 23 maart

- Bedrijfsresultaten

- Cintas

- General Mills

- Sofina

- Avantium

- Moury Construct

- Payton Planair

- Porceleyne Fles

- Beleggersevents

- Banco de Sabadell (Algemene Vergadering)

- Orion (Algemene Vergadering)

- Bankinter (Algemene Vergadering)

- Swiss Prime Site (Algemene Vergadering)

- Poste Italiane (Capital Markets Day)

- Ex-dividend

- Skandinaviska Enskilda Banken

- Valmet

- Best Buy

- Philip Morris International

- Macro-economie

- VS: verkoopsdata van nieuwe huizen (februari)

- VK: inflatie (februari), huizenprijsindex (januari), begrotingsstatement

- EU: Consumentenvertrouwen (maart)

- Speeches: Bank of Engeland Gouverneur Andrew Bailey

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

- Nieuwe adviezen voor aandelen

- Beursnieuws België en Nederland

- Europees aandelennieuws

- Alibaba koopt zichzelf nog wat meer op

- Meest verhandelde aandelen bij Bolero

- Powell met tussentijdse renteversnelling

- KBCS verhoogt koersdoel voor Recticel na overname Trimo

- Nike's winst zakt minder laag dan gevreesd

- Bedrijfsnieuws uit Amerika

Bedrijfsnieuws uit Amerika

Rechtbank in Moskou noemt Meta Platforms "extremistische organisatie”

- Een rechtbank in Moskou noemde Meta Platforms een "extremistische organisatie", waarmee een besluit om Facebook in Rusland te verbieden, wordt gehandhaafd.

Warren Buffetts Berkshire Hathaway heeft na zes jaar eindelijk nog eens grote deal beet

- Warren Buffetts Berkshire Hathaway heeft na zes jaar eindelijk nog eens een grote deal beet. De investeringsmaatschappij koopt verzekeraar Alleghany voor 11,6 miljard dollar. Er wordt 848,02 dollar per aandeel in cash betaald, goed voor een premie van 25%. Het is voor Berkshire Hathaway één van de vijf grootste transacties uit zijn geschiedenis. Met Alleghany breidt Berkshire, die al eigenaar is van autoverzekeraar Geico en herverzekeraar General Rezijn portefeuille van verzekeraars verder uit.

Tesla levert vandaag eerste Model Y auto's “Made in Germany” aan klanten

- Tesla zal vandaag de eerste Model Y auto's “Made in Germany” leveren aan klanten. Daarmee is de 5 miljard euro Gruenheide-fabriek met wat vertraging operationeel. Het is de eerste Europese productie hub voor Tesla en de grootste investering in een Duitse autofabriek in de recente geschiedenis. De Duitse gigafabriek en de aangrenzende batterijfabriek, die 12.000 werknemers in dienst zal nemen, zal de grootste werkgever worden in de Duitse deelstaat Brandenburg, waar het bedrijf is gevestigd. Op volle capaciteit zal de fabriek jaarlijks 500.000 auto's produceren en 50 gigawattuur (GWh) aan batterijvermogen genereren.

Beter dan verwachte kwartaalgroeicijfers voor Nike

- De omzet van Nike steeg in het voorbije kwartaal, dat eind februari werd afgesloten, met 5% tot 10,87 miljard dollar. Dat is iets beter dan de verwachte 10,59 miljard dollar. Op aangepaste basis verdiende het bedrijf 87 dollarcent per aandeel, waarmee het eveneens de ramingen van 71 dollarcent per aandeel versloeg. De coronapandemie veroorzaakte vorig jaar fabriekssluitingen in Vietnam, waar ongeveer de helft van Nike's schoeisel wordt gemaakt. Alle Nike-fabrieken in Vietnam zijn nu terug operationeel, maar de vertragingen bij de verzending zijn wel nog steeds een bron van bezorgdheid. Nike gaf in het voorbije kwartaal de voorkeur aan de Noord-Amerikaanse markt die met 9% groeide, terwijl China 8% minder omzet opleverde. Ondertussen is het onduidelijk wat de impact van de nieuwe COVID-19-opstoot in China zal hebben. Voor nieuwe vooruitzichten is het wachten tot de publicatie van de cijfers over het vierde kwartaal.

General Dynamics haalt tienjarig contract voor vernieuwing cloud-infrastructuur binnen

- General Dynamics heeft een tienjarig contract in de wacht gesleept voor de vernieuwing van de cloud-infrastructuur van het Amerikaanse National Geospatial-Intelligence Agency. De deal heeft een waarde van 4,5 miljard dollar. Het NGA verzamelt en analyseert voornamelijk geospatiale satellietbeelden ter ondersteuning van gevechtsmissies. Het levert ook geospatiale inlichtingen ter ondersteuning van operaties bij natuurrampen en van onderzoek naar klimaatverandering.

Nielsen Holdings wijst overnamebod af

- Nielsen Holdings (-7%) wees een ongevraagd overnamevoorstel van een private-equityconsortium ter waarde van 9,13 miljard dollar afgewezen. Het consortium had voorgesteld om Nielsen over te nemen voor 25,40 dollar per aandeel, wat volgens Nielsen een aanzienlijke onderwaardering is van het bedrijf. Eerder deze maand meldde de Wall Street Journal dat een consortium van private-equitybedrijven, waaronder Elliott Management, in gesprek was om het bedrijf te kopen voor ongeveer 15 miljard dollar inclusief schulden.

Neurosense krijgt groen licht van FDA voor ALS-behandeling

- NeuroSense Therapeutics kreeg goedkeuring van de Amerikaanse Food and Drug Administration (FDA) om een farmacokinetische studie van PrimeC bij gezonde volwassen proefpersonen te starten. PrimeC is een nieuwe orale formulering met verlengde afgifte die bestaat uit een unieke vaste-dosiscombinatie van twee door de FDA goedgekeurde geneesmiddelen: ciprofloxacine en celecoxib. PrimeC is ontworpen om op synergetische wijze verschillende sleutelmechanismen van amyotrofische laterale sclerose (ALS) aan te pakken.

Nexgel meldt omzetgroei van 130%

- Nexgel, dat beschermde pleisters voor de huid op basis van hydrogel maakt, rapporteerde over het voorbije boekjaar een stevige omzetgroei van 130% tot 1,55 miljard dollar. De groep verwacht in het huidige boekjaar het groeipad verder te zetten, met een volgehouden inspanning om de kosten onder controle te houden. De groep keek over het boekjaar tegen een negatieve bedrijfskasstroom aan van 2,2 miljoen dollar en heeft een kaspositie van 13,35 miljoen dollar.

Nike's winst zakt minder laag dan gevreesd

Nike dikte de omzet vorige kwartaal met 5% aan op jaarbasis, tot 10,9 miljard dollar. De beter dan verwachte groei werd aangedreven door Nike, terwijl de omzet van Converse licht terugviel. Zoals verwacht daalde de winst per aandeel met 0,03 dollar tot 0,87 dollar, maar die terugval viel wel beter mee dan de verwachte 0,71 dollar. Dat komt omdat Nike blijft overschakelen van groothandel (-1%) naar directe consumentenverkoop (Nike Direct: +15%), wat een positieve impact had op de brutomarges dankzij onder meer het terugdringen van afprijzingen, weet KBC Asset Management-analist Bob van Leemputte.

Transportvertragingen

Het bedrijf ziet nog steeds dat de vraag het aanbod overtreft. Hoewel alle fabrieken in Vietnam weer operationeel zijn, blijven de transporttijden hoog. Dit is nog meer uitgesproken in Noord-Amerika. Een combinatie van vroegere aankopen en langere transporttijden leidt tot grotere voorraden in transit en in de boeken.

Noord-Amerika is de regio waar Nike prioriteit aan geeft en de omzet groeit er snel, met 9% in dit kwartaal. In de regio Europa & Midden Oosten (EMEA) was de verkoop ook sterk, maar de regio Groot-China, het op twee na grootste geografische segment voor het bedrijf, blijft een probleem met een omzetdaling van 5%. De boycotoproepen naar aanleiding van verklaringen over dwangarbeid in verband met de katoenproductie in de regio Xinjiang lijken te blijven wegen op de prestaties, hoewel de trends lijken te verbeteren en het sentiment minder negatief wordt.

Margeklim

Nike blijft overschakelen van groothandel naar directe verkoop aan de consument. Tijdens het kwartaal daalden de groothandelsinkomsten met 1%, terwijl de Nike Direct-omzet met 15% steeg. Binnen de Nike Direct-activiteiten stegen de brutomarges dankzij lagere afprijzingen, een hogere mix van verkopen tegen de volledige prijs en geholpen door wisselkoersveranderingen.

Lagere marges op full-price producten als gevolg van hogere vracht- en logistieke kosten deden het positieve effect deels teniet, maar toch wist de onderneming de brutomarges met 100 basispunten te verhogen tot 46,6%. Hogere lonen, merk- en marketingcampagnes en investeringen in technologie leidden tot een stijging van de verkoop- en administratiekosten met 13%. Het resultaat is een nettowinst van 1,4 miljard dollar.

KBC Asset Management over Nike

De cijferset wordt door analist Bob van Leemputte als sterk omschreven, waardoor de aandelen in de nabeurshandel een rally van meer dan 5% inzetten. Zijn advies van KBC AM voor Nike blijft op “Houden” staan, met ongewijzigd koersdoel van 154 dollar.

De omzetverwachting voor 2022 werd herhaald en de brutomarge en de verkoop- en algemene beheerskosten werden naar de positieve kant bijgesteld, ondanks de volatiele omgeving. De groep blijft als marktleider goed gepositioneerd om verder te profiteren van de structureel sterke vraag naar sportkledij en sportschoenen. De groep blijft uitblinken op het vlak van vernieuwing. Door de investeringen op digitaal vlak profiteert de groep ook van de sterke groei binnen e-commerce. Nike heeft een stevige balans met sterke vrije kasstromen.

KBCS verhoogt koersdoel voor Recticel na overname Trimo

Recticel neemt de producent van isolatiepanelen Trimo over voor een ondernemingswaarde van 164,3 miljoen euro. Daarmee doet de groep zijn intrede in de markt van de isolatiepanelen, breidt het geografisch uit richting Centraal Europa en diversifieert het op technologisch vlak door de toevoeging van minerale wol. De overname past dus perfect in de ambitie om de isolatieactiviteiten tegen 2025 te verdubbelen. Voor KBC Securities-analist Wim Hoste is de betaalde prijs aan een EV/EBITDA ratio van 9,5x voor 2021 redelijk. Geen impact op “Opbouwen”-advies, terwijl het koersdoel stijgt van 20 naar 21 euro omwille van een kleinere kans op belasting effecten.

Over Trimo

Trimo is een Sloveense producent van isolatiepanelen en wordt overgenomen van het op Centraal Europa gerichte private-equityfonds Innova Capital. De deal is voor Recticel de eerste intrede op de markt van de isolatiepanelen. Het hoofdkantoor van Timo is gelegen in het Trebnje, waar het een productievestiging heeft. Daarnaast bevindt een tweede productievestiging zich in Servië.

Trimo begon als fabrikant van thermische isolatiepanelen, maar ontwikkelde zijn productiegamma geleidelijk tot esthetische geprefabriceerde bouwcomponenten (gevels, daken en modulaire ruimteoplossingen), die voornamelijk worden gebruikt in industriële en commerciële bouwsegmenten. Het verkoopt zijn producten in meer dan 60 landen over de hele wereld.

Trimo gebruikt minerale wol als isolatiemateriaal in haar bouwcomponenten, zodat deze overname een technologische diversificatie betekent ten opzichte van de op PU/PIR gerichte activiteiten van Recticel.

Het operationele plaatje

De overname voegt een netto omzet van 138,4 miljoen euro toe (in 2021) met een genormaliseerde bedrijfskasstroom (EBITDA) van ongeveer 17,3 miljoen euro. Dat staat gelijk met een genormaliseerde EBITDA-marge van ongeveer 12,5%, terwijl Recticel zelf vorig jaar iets boven de 10,5% uitkwam.

Er werden geen synergie- of besparingsdoelstelling gegeven, maar analist Wim Hoste gaat ervan uit dat zelfs bij beperkte productie- of aankoopsynergieën er waarschijnlijk enige ruimte is voor besparingen op overheadkosten. Ook behoren cross-selling synergievoordelen tot de mogelijkheden, omdat de klanten van Trimo ook interesse zouden moeten hebben in de oplossingen van Recticel, en andersom.

De financiering van de deal zal worden gedekt door bestaande kredietfaciliteiten, maar zal uiteindelijk worden betaald door de opbrengsten van de verkoop van de afdeling Bedding en van de afdeling Engineered Foams. Die deal zal naar verwachting respectievelijk aan het einde van het eerste kwartaal en rond medio 2022 worden afgerond. De afronding van de overname van Trimo wordt verwacht in het derde kwartaal van 2022.

KBC Securities over Recticel

Uitgaande van een waarderingsmultiple (EV/REBITDA) voor 2022 van 13x voor de bestaande isolatieactiviteiten en op basis van genormaliseerde bedrijfskosten, waarbij Trimo tegen de overnamekost wordt gewaardeerd, resulteert een reële waarde van circa 22 euro per aandeel, rekent analist Wim Hoste. Dat som-der-delen model houdt trouwens rekening met de voorgestelde verkoopwaarden voor Bedding (122,4 miljoen euro) en Engineered Foams (656 miljoen euro).

De reële waarde stijgt tot 22 euro omdat er niet langer rekening wordt gehouden met een belastinglekkage van 2 euro per aandeel, omwille van potentieel grootschalige kapitaaluitkeringen richting aandeelhouders. Ook werden er kosten ingerekend voor het stroomlijnen van de organisatie, terwijl de overname van Trimo net aantoont dat Recticel op zijn minst geschikte overnamedoelen kan vinden om een deel van de omvangrijke opbrengsten uit de verkoop van Bedding en Engineered Foams op een verstandige en voor de aandeelhouder zinnige manier te recycleren.

Dat verkleint de omvang van eventuele toekomstige kapitaalteruggaven zodat de gevreesde belastinglekkage- en stroomlijningseffecten afgebouwd werden van 2 naar 1 euro per aandeel. En zo stijgt het koersdoel van 20 naar 21 euro per aandeel.

Powell met tussentijdse renteversnelling

"Prijsstabiliteit herstellen”. De titel van Fed-voorzitter Powells speech voor de National Association for Business Economics maakt de volgende twintig paragrafen haast overbodig. Amper een week na de eerste beleidsrenteverhoging in deze cyclus, scherpt Powell alvast de messen voor de volgende maanden, weet hoofd van KBC Economics Mathias Van der Jeugt.

Invloed van invasie door Rusland

Achteraf gezien was de renteverhoging met 25 basispunten van vorige week er bijna één “uit beleefdheid” voor de Russische invasie in Oekraïne. Zonder het geopolitieke conflict stond er zonder twijfel 50 basispunten op de teller. De Fed zal zich de volgende maanden niet laten verblinden. Hoewel de officiële beslissing nog niet genomen is, kan volgens Powell “niets” de Fed behoeden om de rente op 4 mei (en op 15 juni?!) met 50 basispunten te verhogen. Inflatie was al een torenhoog probleem en wordt nu verder aangewakkerd door de oorlog. Energie-, voedsel en andere grondstoffenprijzen trekken fors aan. Het inflatoir effect zal vermoedelijk sterker zijn dan na de COVID-19-lockdowns.

Powell laat er verder geen twijfel over bestaan dat de Fed de beleidsrente boven de neutrale rente (+/- 2.5%) zal optrekken indien nodig. Markten hielden tot de beleidsvergadering van vorige week niet echt rekening met een restrictieve beleidsrente. We merkten vorige week op dat de mediaanvoorspellingen van de Fed uitgingen van het droomscenario waarin inflatie dankzij de monetaire verstrakking stabiliseert rond de inflatiedoelstelling zonder sporen na te laten op de groei en de tewerkstelling. Powell nuanceert. Het monetaire beleid kan niet met chirurgische precisie enkel de inflatie aanpakken. Het is meer een grove borstel die voor (economische) neveneffecten zal zorgen. De Fed is bereid om die erbij te nemen.

Dit jaar al beleidsrentepiek

Eens te meer luidt het motto “harder, better, faster, stronger”. Eind vorig jaar dacht de Fed dat ze de monetaire stimulus rustig kon afbouwen. Daarna dacht ze dat ze rustig van start kon gaan met beleidsrenteverhogingen. Dacht…Voor wie er nog aan twijfelde: het normalisatiepad wordt bruusk ipv geleidelijk. De volgende stap is een beleidsrentepiek dit jaar in plaats van volgend jaar. De Amerikaanse geldmarktrente houdt ondertussen al rekening met een beleidsrente eind dit jaar van 2%-2.25%. Amerikaanse rentes stegen gisteren 14 tot 18 basispunten op het segment tussen 2 en 10 jaar.

Vanochtend zet de beweging zich voort met nieuwe hersteltoppen over de volledige curve. Europese rentes volgen in hun kielzog. De Europese 10-jaarsswaprente is nog maar een handvol basispunten verwijderd van de 2018-top op 1.19%. ECB-topvrouw Lagarde mag dan wel onderstrepen dat Europa de VS niet is, maar de (rente)markt vreest eenzelfde inhaalrace. Wat betreft de versnelde afbouw van het soepele beleid kreeg ze alvast gelijk. Lagarde zei gisteren ook dat de Europese economie dit jaar zelfs in het meest pessimistische Oekraïne-scenario zal groeien. Tussen de lijnen lezen we dat de oorlog de pas aangevatte inflatiestrijd niet zal stoppen. Op de wisselmarkt dook EUR/USD onder het Amerikaanse rentegeweld tijdelijk onder 1.10. Al bij al bleven de dollarwinsten beperkt. Voor ons is het een nieuw teken dat de markt eindelijk gelooft in de ruggesteun door de ECB. “Whatever it takes” om inflatie aan te pakken.

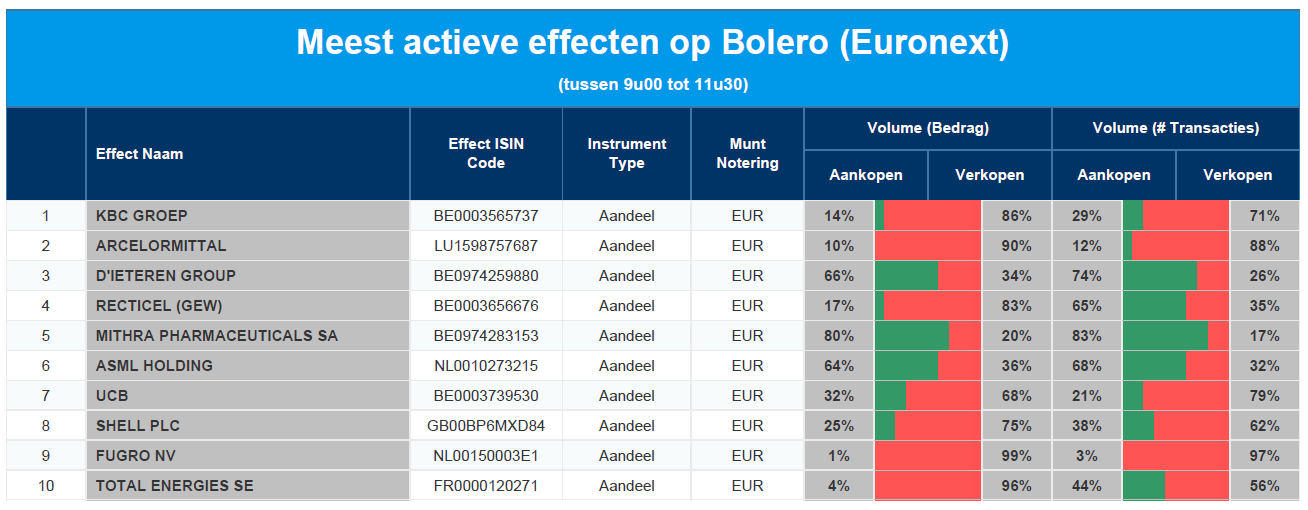

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: KBC - Arcelor Mittal - D'Ieteren - Recticel - Mithra - ASML - UCB - Shell - Fugro - Total Energies

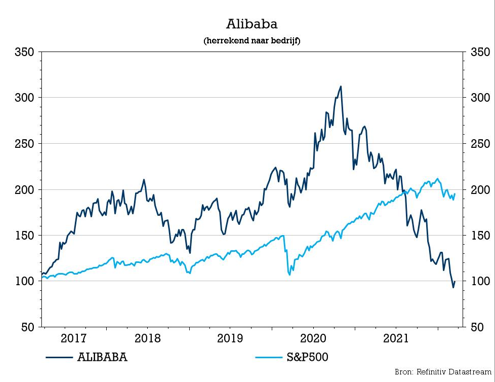

Alibaba koopt zichzelf nog wat meer op

Alibaba kondigde voor de tweede keer in een jaar tijd aan dat het de omvang van zijn lopend inkoopprogramma wil optrekken. De teller gaat van 15 naar 25 miljard dollar. Het is het grootste programma van de groep ooit en komt op een moment dat de aandelen sinds maart vorig jaar al zo’n 50% van hun waarde verloren. Inkoopprogramma’s zijn, naast dividenden, een belangrijke manier om centen aan de aandeelhouders uit te keren en daar wordt de jongste jaren gretig gebruik van gemaakt.

Wat als … je jezelf goedkoop vindt?

De aandelen van Alibaba staan al geruime tijd onder druk en lijken voor de raad van bestuur van de groep steeds aantrekkelijker om in te kopen. Dat blijkt uit een inkoopprogramma dat in augustus vorig jaar werd opgetrokken van 10 naar 15 miljard dollar en nu met nog eens 10 miljard dollar extra wordt gespijsd. Tot dusver kocht de groep al voor 9,7 miljard dollar eigen aandelen in. Daarvoor kon de groep putten uit een kaspositie van zo’n 75 miljard dollar.

Waarom kiezen voor inkoop van eigen aandelen?

Bij een inkoopprogramma van eigen aandelen investeert het bedrijf in zichzelf. Algemeen wordt de inkoop van eigen aandelen door beleggers als positief beschouwd. Het toont vertrouwen in eigen kunnen én het is vooral is en indicatie dat de aandelenkoers voor het bedrijf té goedkoop is. Een inkoopprogramma komt vaak voor nadat de koers door wat minder positief nieuws sterk teruggevallen is. Men wil via deze weg de winst per aandeel verhogen, tenminste nadat de ingekochte aandelen vernietigd worden. Ook wanneer het bedrijf een grote cashpositie heeft, en niet direct investeringen in het vooruitzicht heeft is een inkoopprogramma een veel gevolgde piste om de aandeelhouders te plezieren op een fiscaal interessante manier.

Impact inkoop eigen aandelen op de waarde

Voor een aandeelhouder is het belangrijk om te weten wat er met de ingekochte aandelen gaat gebeuren. Worden ze vernietigd? Of niet? Als de aandelen niet vernietigd worden, zal de onderneming hier vooral zelf voordeel uit halen. Het bedrijf doet dit bijvoorbeeld omdat het zijn belang in zichzelf wil verhogen om zich te beschermen tegen vijandige overnames, of om uit te keren als bonussen voor het personeel. In deze gevallen haalt een aandeelhouder weinig tot geen voordeel uit de inkoop van eigen aandelen.

Wanneer de aandelen wel vernietigd worden, daalt het aantal uitstaande aandelen van het bedrijf. Dit zal positief zijn voor de winst per aandeel en het dividend. Deze moeten nu immers over minder aandelen verdeeld worden. Op basis van fundamentele analyse noteert het bedrijf dan goedkoper en dit zal eventueel nieuwe kopers aantrekken. De beurskoers zal dan stijgen. Een kapitaalvermindering is een fiscaal gunstige manier om bedrijfswinst aan de aandeelhouders uit te keren. In tegenstelling tot dividend hoeft men hier geen roerende voorheffing op te betalen.

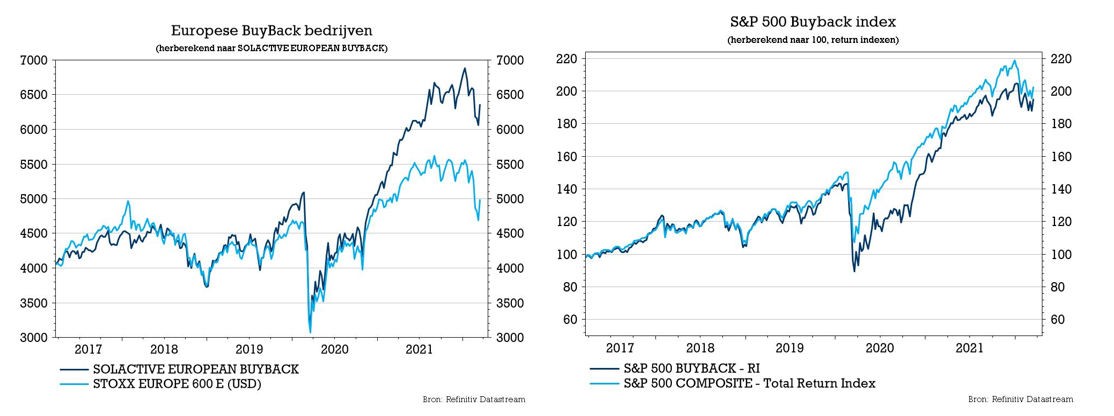

VS en EU

Inkoop van eigen aandelen is vooral belangrijk in de VS waar de uitkeringen van bonussen veel meer dan in Europa gebaseerd is op de prestatie van de aandelen. Bestuurders hebben er dus alle baat bij om inkoopprogramma’s hoog op de agenda te zetten. En dat doen ze ook gretig. In de eerste helft van 2020 werden door de onzekerheid van de pandemie de meeste programma’s even on-hold gezet, maar daarna ging hun omvang binnen de S&P500 voor zes kwartalen (Bron: S&P Dow Jones Indices) op rij de hoogte in:

- Q3 20: 102 miljard dollar

- Q4 20: 131 miljard dollar

- Q1 21: 178 miljard dollar

- Q2 21: 199 miljard dollar

- Q3 21: 235 miljard dollar

- Q4 21: 238 miljard dollar (schatting)

De grootste inkoopmonsters zijn in de VS momenteel Apple (20,4 miljard dollar), Meta Platforms (15 miljard dollar), Alphabet (12,6 miljard dollar), Bank of America (9,9 miljard dollar) en Oracle (8,8 miljard dollar). Dat de meeste uit de techsector komen hoeft, gezien hun stevige kasstromen, niet te verbazen. Banken van hun kant werden door de pandemie verplicht om centen als buffer op de balans te houden, maar pikten in veel gevallen de draad gretig op van zodra die verplichting kwam te vervallen.

Ook in Europa sprongen banken op de inkoopkar. Net als bedrijven in andere sectoren trouwens, al is de omvang van de meeste programma’s wel een stuk bescheidener dan op Wall Street. Onder meer LVMH, L’Oréal, ASML, ASMI, Philips, ArcelorMittal en Signify hebben programma’s lopen, terwijl oliebedrijven als BP en Shell notoire inkopers van eigen aandelen blijven. En dat zal door de recente piek van de olie- en gasprijzen niet anders worden. Ook op Euronext Brussel zorgen enkele inkoopprogramma’s voor ondersteuning. We denken daarbij onder meer aan Ahold Delhaize, Agfa, Ageas, Euronav, D’Ieteren, EVS en Roularta.

Hoe wordt dat op de beurs vertaald?

Dat een en ander loont blijkt uit een Europese buyback-index samengesteld door Solactive die afgetekend beter doet dan de Stoxx Europe 600. In de VS is die outperformance een stuk minder uitgesproken, maar niettemin zichtbaar.

ETF's bij Bolero

Geloof je in bedrijven die zichzelf op de beurs opkopen? Dan kan je via onderstaande ETF's snel, goedkoop en gespreid in die bedrijven beleggen.

- Amundi Index Solutions S&P 500 Buyback ETF - EUR ACC (BYBE) - ISIN: LU1681048127

Deze ETF volgt zo nauwkeurig mogelijk de S&P 500 Buyback Index, waarin uitsluitend bedrijven uit de Verenigde Staten noteren. Het gaat om een kapitalisatie-ETF, waardoor de eventuele dividenden die de onderliggende bedrijven uitkeren, meteen weer in de ETF worden geïnvesteerd. De kosten bedragen jaarlijks 0,15% van het bedrag dat je investeert. . Het gaat om het staalbedrijf Nucor (1,24%), de leverancier van producten en diensten voor risicobeheer Assurant (1,15%) en Universal Health Service (1,14%), dat actief is in de ziekenhuis- en gezondheidszorg. In 2021 haalde de ETF een rendement van 47%. Sinds 1 januari staat de ETF tot op vandaag 0,74% lager.

Beleg je liever over heel de wereld, dan is de volgende ETF een optie:

- Invesco Markets III plc-Global Buyback Achievers UCITS ETF - USD DIS (BUYB) - ISIN: IE00BLSNMW37

Deze volgt de NASDAQ Global Buyback Achievers Index. Het gaat om een distributie-ETF: de dividenden, uitgekeerd door de onderliggende bedrijven, worden aan je doorgestort. Het totalekostenpercentage bedraagt 0,39%. De grootste posities zijn de Amerikaanse bedrijven Bank of America (bank) met 5%, Oracle (softwarebedrijf) met 4,86% en Lowe's Companies (detailhandelsbedrijf) met 4,73%. Vorig jaar haalde de ETF een rendement van 29,37%. Vandaag staat de ETF op -2.15% sinds 1 januari 2022.

Europees aandelennieuws

Volkswagen investeert komende vijf jaar 7,1 miljard dollar in Noord-Amerika

- Volkswagen plant om in de komende vijf jaar 7,1 miljard dollar te investeren in Noord-Amerika. Tegen 2023 wil het bedrijf daar 25 nieuwe elektrische voertuigen uitrollen. De Duitse automaker verwacht dat 55% van zijn Amerikaanse autoverkopen volledig elektrisch zal zijn tegen 2030. Voor Europa is dat 70%. VW zal beginnen met het uitfaseren van zijn benzine-aangedreven modellen in Noord-Amerika, met het doel om de verkoop van voertuigen met verbrandingsmotor vroeg in het volgende decennium te beëindigen.

Partners Group rapporteert stijging van jaarwinst met 82% voor 2021

- Partners Group rapporteert een stijging van de jaarwinst met 82% voor 2021 en stelde een verhoogd dividend voor van 33 Zwitserse frank per aandeel. De investeringsmaatschappij profiteert van een hausse in private equity. De winst steeg tot 1,464 miljard Zwitserse frank, in lijn met een omzetstijging van 86% doordat de onderneming een aantal investeringen afstootte en meer geld genereerde uit sterke marktprestaties en vraag.

Nokian Tyres zet productie in Rusland voort

- Het Finse Nokian Tyres besloot de productie in Rusland voort te zetten om ervoor te zorgen dat het de controle over zijn plaatselijke fabriek behoudt. Veel bedrijven zetten hun activiteiten stop uit protest tegen de Russische invasie in Oekraïne. "Door door te gaan met de productie van personenwagenbanden in Rusland willen we ervoor zorgen dat de fabriek ook in de toekomst door Nokian Tyres wordt geëxploiteerd en gecontroleerd", aldus het bedrijf in een verklaring.

Franse telecomexploitant Iliad boekte 51% hogere kernwinst

- De Franse telecomexploitant Iliad heeft een 51% hogere kernwinst geboekt, dankzij een groei van het aantal abonnees en van de winst op zijn markten in Frankrijk, Italië en Polen. Het bedrijf boekte een bedrijfskasstroom van 2,95 miljard euro, vergeleken met 1,96 miljard het jaar daarvoor. Iliad, dat begin dit jaar zijn breedbandaanbod in Italië lanceerde, meldde daar ook zijn eerste jaarlijkse kernwinst sinds het bijna vier jaar geleden de mobiele markt van het land betrad, namelijk 80 miljoen euro.

Kingfisher rapporteert stijging van jaarwinst met 20,9%

- De Britse detailhandelaar in woninginrichting Kingfisher boekte een 20,9% hogere jaarwinst. Dat ligt in lijn met de verwachtingen van analisten en het is een stijging van 786 miljoen pond in 2020-21. Het kende naar eigen zeggen een bemoedigende start van het nieuwe jaar ondanks de toegenomen macro-economische en geopolitieke onzekerheid.

Fortum stemt in met verkoop van Fortum Oslo Varme voor 10 miljard Noorse kroon

- Het Finse nutsbedrijf Fortum stemde in met de verkoop van zijn belang van 50% in Fortum Oslo Varme, dat woningen en bedrijven in de Noorse hoofdstad van verwarming voorziet, voor 10 miljard Noorse kroon.

Nemetschek publiceert uitstekende 2021 jaarresultaten

- De bedrijfskasstroom van leverancier van computersoftware Nemetschek groeide in 2021 met 28,8% tot 222 miljoen euro. De winst per aandeel steeg tot 1,17 euro. De vooruitzichten voor 2022 zijn positief, er wordt een omzetgroei bij constante valuta van 12 tot 14% verwacht bij een EBITDA-marge tussen 32 en 33%.

Air Liquide wil waterstofomzet minstens verdrievoudigen tot meer dan 6 miljard euro in 2035

- Het Franse bedrijf voor industriële gassen Air Liquide is van plan om zijn waterstofomzet minstens te verdrievoudigen tot meer dan 6 miljard euro in 2035. Het bedrijf, dat gassen zoals zuurstof, stikstof en waterstof levert aan fabrieken en ziekenhuizen, voorspelde ook dat de omzet tot 2025 met gemiddeld 5% tot 6% per jaar zal groeien.

Beursnieuws België en Nederland

Argenx kondigt positieve toplinegegevens aan van ADAPT SC-studie

- Argenx kondigde positieve toplinegegevens aan van de ADAPT SC-studie, die tot doel had statistische non-inferioriteit aan te tonen tussen VYVGART en het onderhuids toedienen van efgartigimod bij patiënten met de spierziekte gMG. De studie omvatte in totaal 110 patiënten met gMG in Noord-Amerika, Europa en Japan, waarbij de inclusiecriteria dezelfde waren als voor de Fase 3-studie met Vyvgart (ADAPT). Een onderhuidse versie zal patiënten een meer patiëntvriendelijke toedieningsroute bieden dan de momenteel goedgekeurde intraveneuze vorm. Geen impact op “Kopen”-advies en 340 euro koersdoel, waarbij dit jaar wordt uitgekeken naar een vrij indrukwekkende lijst van bijkomende klinische katalysatoren voor argenx, vooral voor de ITP en PF/PV resultaten.

Just Eat Takeaway intensifieert samenwerking met McDonalds

- Just Eat Takeaway intensifieert de samenwerking met McDonalds. Beide partijen tekenden een wereldwijd strategisch partnerschap, waarbij lokale overeenkomsten worden ontwikkeld om franchisenemers van McDonald's te laten samenwerken met Just Eat Takeaway.com. Dat moet overduidelijk leiden tot “grotere operationele voordelen” en dus hopelijk ook een hogere beurskoers. Maar net daar knelt het schoentje al een hele tijd. Beleggers wachten vooral op nieuws omtrent andere strategische fronten, zoals bvb de mogelijke verkoop van Grubhub.

Recticel neemt producent van isolatiepanelen Trimo over voor 164,3 miljoen euro

- Recticel neemt de producent van isolatiepanelen Trimo over voor een ondernemingswaarde van 164,3 miljoen euro. Daarmee doet de groep zijn intrede in de markt van de isolatiepanelen, breidt het geografisch uit richting Centraal Europa en diversifieert het op technologisch vlak door de toevoeging van minerale wol. De overname past dus perfect in de ambitie om de isolatieactiviteiten tegen 2025 te verdubbelen. Voor KBC Securities is de betaalde prijs aan een EV/EBITDA ratio van 9,5x voor 2021 redelijk. Geen impact op “Opbouwen”-advies, terwijl het koersdoel stijgt van 20 naar 21 euro omwille van een kleinere kans op belasting effecten.

KBC Securities publiceert conferentieboek voor Real-Estate evenement van morgen

- KBC Securities publiceert vandaag een conferentieboek voor het Real-Estate evenement dat morgen van start gaat. Het bevat achttien bedrijfsprofielen en een sectie over algemene en specifieke factoren die de vastgoedsegmenten in de komende kwartalen kunnen beïnvloeden. De vastgoedmarkt werd al beïnvloed nog voor Rusland de grenzen van Oekraïne overschreed, maar dat conflict versnelt bepaalde trends. KBCS meent dat de oorlog een langetermijnimpact zal hebben op de ramingen voor de komende paar jaar, in de vorm van kosteninflatie, rentevoeten, economische groei en consumentenvertrouwen. Aan de adviezen en koersdoelen werd niet gesleuteld.

Accentis keurt uitkering van 0,009 euro bruto-interim-dividend per aandeel goed

- De raad van bestuur van Accentis keurde gisteren de uitkering van een bruto-interim-dividend over 2022 ten belope van 11,36 miljoen euro goed (0,009 euro per aandeel). Dat kadert binnen de doelstelling om de uitzonderlijke financiële tegoeden van Accentis deels naar de aandeelhouders te laten terugvloeien om de kapitaalstructuur af te stemmen op de economische noden. Het nettodividend bedraagt 0,0063 per aandeel, goed voor een rendement van 9%, met ex-coupondatum op 29 maart 2022.

Euronav krijgt groen licht voor notering van 200 miljoen dollar senior obligaties

- Euronav kreeg groen licht van de Financiële Toezichthoudende Autoriteit van Noorwegen voor het basisprospectus dat werd opgesteld door Euronav Luxembourg. Dat houdt verband met de voorgenomen notering op de Effectenbeurs van Oslo van de 200 miljoen dollar senior niet bevoorrechte obligaties van Euronav Luxembourg, met vervaldag in september 2026. Geen impact op “Kopen”-advies en 11 euro koersdoel.