wo. 15 dec 2021

Wat staat er morgen op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat morgen op de beleggersagenda staat:

Donderdag 16 december

- Bedrijfsresultaten

- Accenture

- Adobe

- Fedex

- Aandeelhoudersvergadering

- People's United Financial (Jaarvergadering)

- American Express (Investeerdersdag)

- Randstad (Buitengewone algemene vergadering)

- Delta Air Lines (Investeerdersdag)

- Smith & Nephew (Investeerdersdag)

- Rockwool International (ESG investeerdersdag)

Ex-dividend - Intercontinental Exchange

- Albemarle

- Huntington Bancshares

- Advance Auto Parts

- Associated British Foods

- Burberry Group

- Chubb

- PACCAR

- Western Union

- Eversource Energy

- B&M European Value Retail

- United Utilities Group

- Britvic

- Macro-economie

- VS: industriële productie, capaciteitsbenutting, PMI-sentimentsindicator voor de verwerkende nijverheid en de dienstensector

- EU : rentebesluit van de ECB

- Japan: PMI-sentimentsindicator, handelsbalans, import- en exportdata

- VS, VK, Europa, Duitsland, Frankrijk: PMI-sentimentsindicator voor de verwerkende nijverheid en de dienstensector

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

Bedrijfsnieuws uit Amerika

Net voor de beurs in de VS de deuren opent, blikken we even terug op het belangrijkste bedrijfsnieuws in Amerika.

Pfizer-pil boekt gunstige resultaten, ook tegen omikronvariant

- Geneesmiddelenproducent Pfizer (koers aandeel: +0,6%) zei dinsdag dat zijn antivirale COVID-19-pil bijna 90% doeltreffendheid vertoonde in het voorkomen van ziekenhuisopnames en sterfgevallen bij risicopatiënten. Recente labgegevens suggereren dat het medicijn zijn doeltreffendheid behoudt tegen de zich snel verspreidende omikronvariant van het coronavirus. Er stierf niemand in de proef met de Pfizer-behandeling, vergeleken met 12 sterfgevallen onder placebopatiënten.

Uber overweegt verkoop belang in Didi

- Taxibedrijf Uber Technologies (koers aandeel: +4,2%) wil belangen in niet-strategische activa verkopen, waaronder zijn belang in het in Beijing gevestigde Didi Global omdat de Chinese markt een moeilijke markt is met weinig transparantie. Uber waagde zich eerder aan een intense concurrentiestrijd met Didi in China, maar verkocht uiteindelijk zijn activiteiten aan Didi in ruil voor een belang van 12,8%.

3M fuseert activiteiten op gebied van voedselveiligheid met Neogen

- Chemieconcern 3M (koers aandeel: +0,1%) fuseert zijn activiteiten op het gebied van voedselveiligheid met Neogen (koers aandeel: +8,2%), een producent van voedseltests en diergezondheidsproducten. Neogen-baas John Adent zal leiding geven aan het gecombineerde bedrijf, dat voor 50,1% in handen zal zijn van 3M en naar verwachting een ondernemingswaarde zal hebben van ongeveer 9,3 miljard dollar. 3M had vorig jaar adviseurs aangetrokken voor een mogelijke verkoop van de eenheid.

Amazon waarschuwt India voor impact negatieve beslissing in Future Group-dossier

- E-commercebedrijf Amazon.com (koers aandeel: -0,3%) waarschuwde de Indiase antitrustinstantie dat het intrekken van zijn deal met Future Group uit 2019 een negatief signaal zou geven aan buitenlandse investeerders en de lokale retail gigant Reliance in staat zou stellen "de concurrentie verder te beperken". De Competition Commission of India (CCI) herziet momenteel haar eerdere goedkeuring van de investering van 200 miljoen dollar door Amazon in 2019 deed, omdat Amazon toen feiten zou verzwegen hebben toen het goedkeuring voor de transactie vroeg.

Taxibedrijf in Parijs schorst voorlopig gebruik Tesla Model 3 op na dodelijk ongeval

- Een belangrijk taxibedrijf, G7, in Parijs schortte het gebruik van Model 3-auto’s van Tesla (koers aandeel: -0,8%) in zijn vloot op na een dodelijk ongeval met een van de voertuigen. Volgens Franse media raakte de auto een fietser en drie voetgangers voordat hij tegen een busje botste, en raakten zeven mensen ernstig gewond. G7 zei dat het gebruik van 37 Model 3-auto's in zijn vloot zal opgeschort worden totdat een politieonderzoek naar de zaak is afgerond.

DCC maakt via overname stevige sprong in VS

DCC kondigde de overname aan van Almo waardoor zijn Amerikaanse technologie-activiteiten aanzienlijk worden uitgebreid. Almo is een Amerikaans verkoop-, marketing- en distributiebedrijf in B2B- en B2C-kanalen voor Pro AV, consumentenapparatuur, consumentenelektronica en lifestyle-producten. DCC betaalt 610 miljoen dollar aan de familie die oprichter-eigenaar is. Alles samen een mooie deal volgens KBC Asset Management-analist Alex Martens, in lijn met de strategie.

DCC is al ongeveer drie jaar in gesprek met de eigenaren en de overname was een bilateraal proces (in plaats van een openbare aanbesteding). DCC betaalt een multiple in lijn ligt met de gemiddelde multiple die sinds 2014 is betaald, ondanks de stijgende waarderingen in de markt. Verwacht wordt dat Almo 9% aan de EBITA van de groep zal toevoegen en DCC verwacht een EPS-toename van 10% voor boekjaar 2023, terwijl DCC streeft naar een rendement op kapitaal van 15% binnen drie jaar.

KBC Asset Management over DCC

Alles samen een mooie deal volgens KBC Asset Management-analist Alex Martens. Strategisch gezien denkt hij dat deze deal DCC een sterke positie zal geven in aantrekkelijke markten, terwijl de deal ook de schaal van DCC Technology aanzienlijk vergroot om verdere groeimogelijkheden na te streven en te groeien in een gebied zonder enige ESG-zorgen. KBC Asset Management-analist Alex Martens merkt p dat de winstmix van DCC uit technologie hierdoor zal stijgen naar zo’n 21% (van zo’n 13% vandaag), en de mix van aan energie blootgestelde divisies zal dalen van zo’n 70% naar 60%. Dit is in lijn met de strategie van DCC om uit te breiden in Noord-Amerika, terwijl de deal er ook financieel aantrekkelijk uitziet.

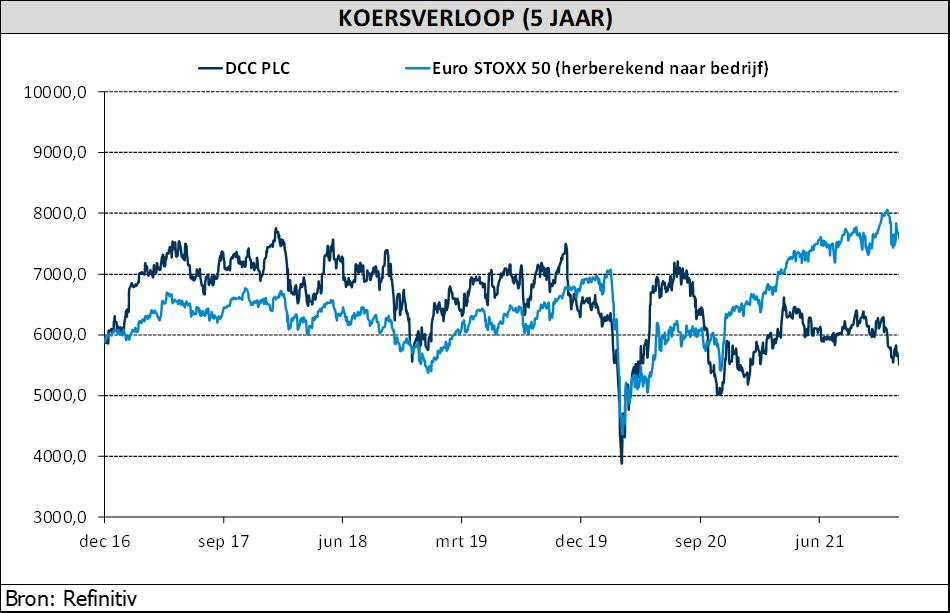

Investment case

Het aandeel is dit jaar achtergebleven bij sectorgenoten, vooral door het ongeduld van beleggers over overnames en ook door zijn blootstelling aan fossiele brandstoffen (distributie van LPG, kleinhandel en olie). KBC Asset Management-analist Alex Martens denkt dat de bezorgdheid over de impact van "elektrificatie van alles" op de vraag overdreven is. DCC zal een vitale rol spelen in de overgang. Propaan en LPG zullen de komende jaren een waardevolle energiebron blijven, omdat ze een lagere uitstoot kunnen ondersteunen en alternatieven op afgelegen locaties nog niet haalbaar zijn. Bovendien heeft DCC geïnvesteerd in groene technologie met de Franse mobiliteitsonderneming van DCC, Certas Energy France, die een partnerschap is aangegaan met ENGIE Solutions om het opladen van elektrische voertuigen op het Franse autowegennet te versnellen. DCC heeft een track record van investeringen in EV-laadeenheden, waaronder een toename met 50% van het aantal snelladers in Noorwegen in boekjaar 2021. KBC AM-analist Alex Martens is verheugd over de discipline van het management inzake rendement.

DCC wordt verhandeld tegen slechts 13x PE, wat KBC AM -analist Alex Martens als zeer ondergewaardeerd beschouwt. Hij verwacht dat de groep op middellange termijn een organische winstgroei van ongeveer 5% zal realiseren, zelfs als de vuurkracht voor mogelijke overnames buiten beschouwing wordt gelaten. De “Kopen”-aanbeveling blijft onveranderd, net als het koersdoel van 8300 pence.

Ontex met winstalarm op analistendag

Luierproducent Ontex (-12,5%) houdt vandaag zijn investeerdersdag, maar bracht voor het openen van de beurs weinig opbeurend nieuws. De groep sleept zich al lang van het ene naar het andere probleem en zal zich in de toekomst concentreren op Europa en Noord-Amerika, waarbij de desinvestering van zijn activiteiten in andere delen van de wereld (goed voor zo’n 30% van de totale omzet) geambieerd wordt. KBC Securities-analist Wim Hoste verlaagt het koersdoel van 14 tot 12 euro. Het advies blijft “Kopen”.

Update strategie

De groep mikt op retailer- & lifestylemerken en gezondheidszorg in Europa en Noord-Amerika. Deze activiteiten waren goed voor 1,43 miljard euro omzet in 2020 en hadden een aangepaste winstmarge (EBITDA) van 13% (versus het groepstotaal van respectievelijk 2,09 miljard euro en 11,3%). De bedrijfsactiviteiten in de rest van de wereld, die in 2020 goed waren voor ongeveer 0,65 miljard euro omzet en een winstmarge van 8%, zullen worden beheerd, maar zullen vooral voorwerp uitmaken van “strategische alternatieven”. Lees: ze worden verkocht.

Update kostenbesparingen

Ontex mikt in heel 2021 nog steeds op 60 miljoen euro nettobesparingen. Terwijl het eerder mikte op een nettobesparingsdoelstelling van 120 miljoen euro tegen 2023 (inclusief de 60 miljoen euro voor 2021), vermeldt ze nu een bijkomende brutobesparing van 80 miljoen euro voor 2022, met een jaarlijkse besparing van ongeveer 4% van de kostenbasis in de daaropvolgende jaren. De eenmalige kosten om deze besparingen te realiseren, zullen naar verwachting 170 miljoen euro bedragen voor de periode 2021 tot en met 2023, waarvan 130 miljoen euro bestaat uit cash investeringen en 40 miljoen euro geen cashimpact hebben.

Deze initiatieven moeten de groep op langere termijn weer op de rails zetten. En dat is nodig, want op korte termijn (2021) werd de verwachte EBITDA-marge verlaagd van 9% tot 8,5% wegens verstoringen van de toeleveringsketen. Dat heet tijdelijk te zijn, want de doelstelling om tegen 2023 een aangepast EBITDA-marge van 12,5 à 13,5% te scoren bleef wel gehandhaafd. Die marge geldt trouwens enkel voor de kernactiviteiten (waardoor de doelstelling duidelijk minder ambitieus is). Meer informatie zal op de investeerdersmeeting zelf gegeven worden.

Financiële doelstellingen

De doelstelling op middellange termijn werden gehandhaafd, maar dan enkel voor de nieuwe kernactiviteiten: Ontex herhaalde zijn ambitie om tegen eind 2023 een organische omzetgroei van 2 à 3% en een aangepaste EBITDA-marge van 12,5 à 13,5% te bereiken, hoewel dit nu de doelstelling voor de kernactiviteit is (terwijl dit voorheen voor de groep was). Kijken we even naar de prestaties in 2020: de nieuwe kernactiviteiten behaalde een winstmarge van 13%, terwijl de hele groep afklokte op 11,3%), zodat de nieuwe doelstellingen tegen 2023 in feite impliceren dat de marge van 2021 van de kernactiviteiten zou volstaan om deze margedoelstelling te bereiken.

Ontex verwacht tegen eind 2023 een schuldgraad (nettoschuld/EBITDA-ratio) van minder dan 3x te bereiken, inclusief een investeringsuitgave van 4 à 4,5% van de omzet. Eerder klonk het nog dat die investeringen op 4% van de omzet zouden landen. Tegen 2025 mikt Ontex op een winstmarge van meer dan 15%, met een schuldgraad van minder dan 2x. Merk op dat deze prognose sterk afwijkt van de verwachtingen van analist Wim Hoste. Hij mikt op een winstmarge (EBITDA) van 12,0% tegen 2023 en 12,3% tegen 2025.

Verwachtingen voor 2021 (opnieuw) verlaagd

Op veel kortere termijn, namelijk 2021, merkte Ontex op dat de verwachte verbetering in het vierde kwartaal trager verliep dan oorspronkelijk verwacht, terwijl de verstoringen in de toeleveringsketen zijn blijven aanhouden. Als gevolg daarvan verlaagt Ontex zijn vooruitzichten voor 2021 met ongeveer 50 basispunten, zowel voor de organische omzetgroei (van -1% naar -1,5%) als voor de beoogde aangepast EBITDA-marge (van 9% naar 8,5%). De verlaagde vooruitzichten liggen min of meer in lijn met de verwachtingen van analist Wim Hoste (respectievelijk -1,0% en 8,8%).

KBC Securities over Ontex

Voorlopig behoudt Wim Hoste zijn visie dat verbeteringen door kostenbesparingen en geleidelijke prijsverhogingen om de grondstofinflatie te compenseren vanaf 2022 een margeherstel zullen ondersteunen. Gelet op de aantrekkelijke waardering blijft het “Kopen”-advies daarom behouden, ondanks het koersdoel daalt van 14 naar 12 euro.

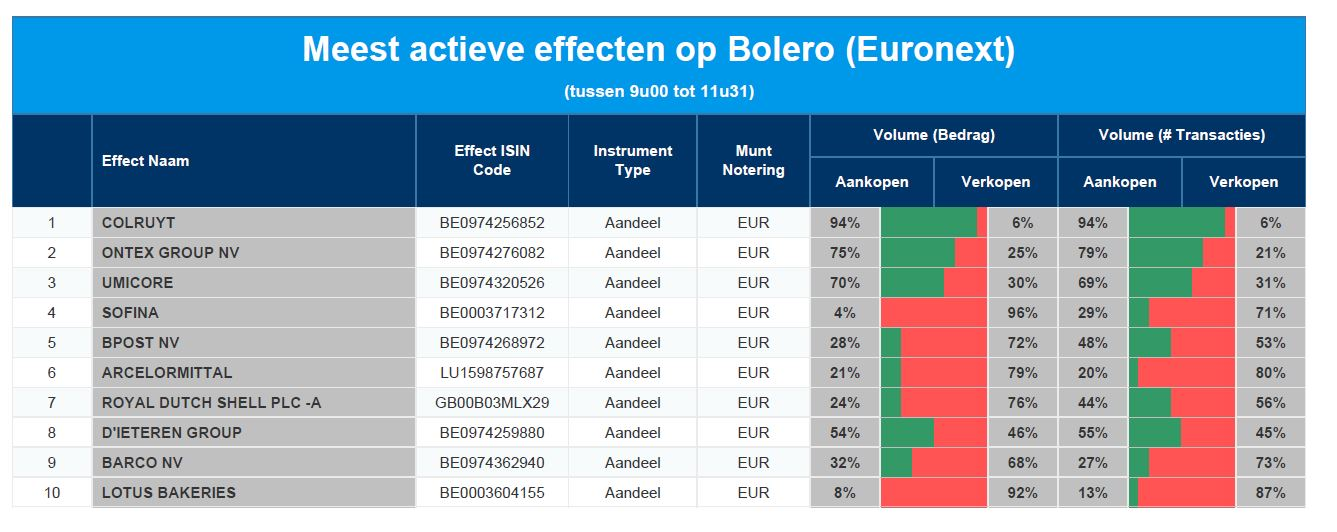

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: Colruyt - Ontex - Umicore - Sofina - bpost - ArcelorMittal - Royal Dutch Shell - D'Ieteren - Barco - Lotus Bakeries

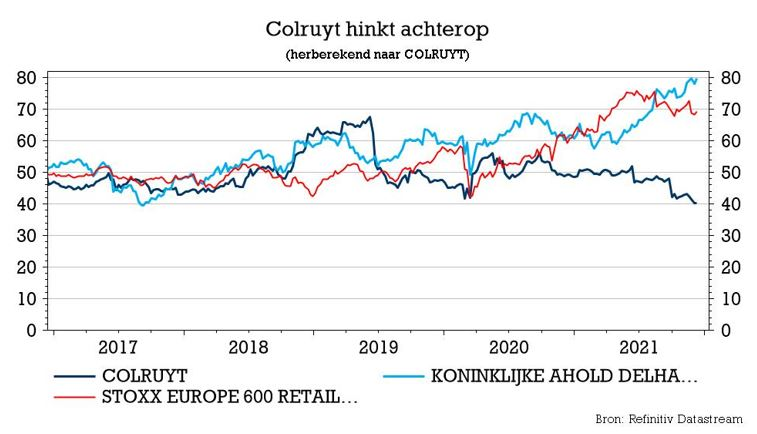

Colruyt: winstalarm na dalende omzet in eerste halfjaar

Op Euronext Brussel krijgt retailer Colruyt (-9%) deze middag een stevige tik na een sombere boodschap bij de publicatie van de halfjaarcijfers. Het geconsolideerd nettoresultaat dit boekjaar zal ‘beduidend tot sterk lager liggen' dan vorig boekjaar. En die prestatie kan bovendien nog verder beÏnvloed worden door de huidige gezondheidscrisis en door de onzekerheid die deze met zich meebrengt. KBC Securities-analist Michiel Declercq zet het mes in het koersdoel, van 49 naar 41 euro, en handhaaft het “Houden”-advies.

Omzet daalt, marktaandeel blijft stabiel

Terwijl land- en sectorgenoot Ahold Delhaize schijnbaar fluitend door het leven lijkt te gaan, zijn bij de collega’s in Halle de jongste tijd vooral sombere geluiden te horen. Dat was al bij de jaarcijfers het geval in juni en zes maanden later lijkt de hemel nog niet echt opgeklaard. De omzet daalde in het eerste halfjaar met 0,2% tot 4,98 miljard euro, terwijl op 5,08 miljard euro gemikt werd. De omzet van de Colruyt-winkels daalde met 4,9% op jaarbasis terwijl Okay en Bioplanet zelfs 9,6% verloren op jaarbasis. Boosdoenes zijn: een ommekeer van het covidmomentum en lagere prijzen door toegenomen promotionele druk van de concurrentie. Niettemin slaagde de groep erin om haar marktaandeel stabiel te houden op 31%.

De omzet van Colruyt in Frankrijk steeg met 7,7%, ondanks de verkoop van drie winkels in de buurt van Parijs. Voor nog wat goed nieuws moeten we bij de divisie ‘non-food retail’ zijn. Die liet een omzetgroei van 53,2% optekenen. Dat deels door de integrale consolidatie van The Fashion Society vanaf augustus 2020 en de overname van JIMS eind april 2021. Dreamland, Dreambaby en Bike Republic krikten de omzetgroei 10,8% op, maar dat was te danken aan de verplichte winkelsluitingen van vorig jaar. De omzet van “groothandel en foodservice” daalde met 1,9% door de soepelere COVID-19-maatregelen. Deze activiteiten vertegenwoordigden 10,8% van de groepsomzet in de eerste jaarhelft.

Margedruk

Volgens Colruyt wordt de Belgische retailmarkt sinds het begin van het boekjaar gekenmerkt door een competitieve marktomgeving, zowel op het vlak van prijs als van promoties. Die prijsdruk en de hogere kosten drukten de bedrijfswinst (EBIT) met 32,2% tot 211 miljoen euro, wat duidelijk lager is dan de ramingen van KBC Securities van 253 miljoen euro. De brutowinstmarge daalde tot 26,9% van de omzet.

Colruyt wijst er zelf ook op dat de hogere marge in vorig boekjaar voornamelijk verklaard werd door de lagere promodruk bij de start van 2020/21 als gevolg van het verbod op promoties en kortingen in Belgische supermarkten. De resultaten van de eerste helft van het vorige boekjaar werden daarnaast beïnvloed door een positieve eenmalige impact van 31 miljoen euro als gevolg van de inbreng van de hernieuwbare windenergie-activiteiten van Eoly in de energieholding Virya Ene.

Negatieve inflatie van voedingsmiddelen en dranken in België

In tegenstelling tot de sterke stijging van de consumentenprijzen in België, was de inflatie van voedingsmiddelen en dranken in België de afgelopen maanden negatief. Dit is anders dan in de rest van de EU, waar de inflatie van voedingsmiddelen en gedistilleerde dranken in oktober met 2,3% is gestegen.

Dat deflatoire klimaat in België is een indirect gevolg van COVID-19, aangezien het landschap van de voedingsdetailhandel in het land wordt gekenmerkt door recente nieuwkomers zoals Albert Heijn of Jumbo. Tijdens de pandemie hebben de meeste van deze concurrenten marktaandeel gewonnen gezien hun sterkere focus op buurtwinkels. Nu de pandemie voorbij is, proberen ze dat gewonnen marktaandeel te behouden. Colruyt benadrukte al dat het zijn verloren marktaandeel niet na zal jagen. Nochtans, gezien zijn laagste prijzenpolitiek, is de groep verplicht om alle promoties van zijn sectorgenoten te volgen. Colruyt is volgens analist Michiel Declercq zeer gevoelig voor inflatie omdat het die niet kan doorrekenen aan zijn klanten.

Vooruitzichten

Volgens Colruyt is de concurrentiekracht nog verder toegenomen tijdens de zomerperiode en de groep verwacht dat de marktomgeving in de rest van het boekjaar 2021/2022 uitdagend zal blijven, zowel op het vlak van prijzen als promoties. Ook aan de kostenzijde zal het schoentje blijven knellen. De groep verwijst naar de zogenaamde ‘coronapremie’ voor haar medewerkers voor een totaalbedrag van 15 miljoen euro. De operationele kosten en investeringen worden in het lopende boekjaar beïnvloed door toenemende inflatie.

Per saldo verwacht Colruyt dat het geconsolideerd bedrijfsresultaat, en bijgevolg het geconsolideerd nettoresultaat, van boekjaar 2021/22 “beduidend tot sterk lager zal zijn dan vorig boekjaar (exclusief de meerwaarde op de inbreng van Eoly Energy)”. En daar stopt het niet. Die verwachting kan nog beïnvloed worden “door de evolutie van de huidige gezondheidscrisis en de onzekerheid die dat meebrengt”.

KBC Securities over Colruyt

Hoewel Colruyt in september al benadrukte dat het operationeel en nettoresultaat "aanzienlijk" lager zou zijn in het boekjaar 2021/22, zijn de recente cijfers voor de eerste helft slechter dan verwacht, leest analist Michiel Declercq. De verschuiving in de toonzetting naar een "aanzienlijke tot sterke" daling ten opzichte van vorig jaar doet KBC Securities ook aannemen dat de huidige tegenwind voor de rest van het jaar zal blijven en waarschijnlijk zal aanhouden in 2022.

De vraag blijft hoe lang de promotionele druk zal aanhouden, aangezien concurrenten vroeg of laat een stapje terug zullen moeten doen. Maar omdat nieuwkomers nog steeds in hun expansiefase zitten, verwacht KBC Securities niet dat die op korte termijn aanzienlijk zal dalen. Bovendien is het detailhandelslandschap aan het veranderen, met een toenemende penetratie van directe leveringsmodellen zoals Gorillas (onlangs gestart in België) of ‘online-only’-retailers zoals PICNIC (nog niet in België). Volgens analist Michiel Declercq kan deze laatste een serieuze concurrent worden voor Colruyt's Collect and Go als zij beslissen om de Belgische markt te betreden.

Gezien het bovenstaande blijft analist Michiel Declercq voorzichtig wat het herstel van de marges in de toekomst betreft. De verwachtingen werden bijgewerkt, wat resulteerde in een koersdoelverlaging van 49 naar 41 euro bij een onveranderd “Houden”-advies.

Europees aandelennieuws

Generali wil tot 6,1 miljard euro uitkeren aan aandeelhouders

- Generali, de grootste verzekeraar van Italië, gaat 6,1 miljard euro teruggeven aan de aandeelhouders onder de vorm van dividenden en via inkoop van eigen aandelen. Bij de voorstelling van de nieuwe strategie tot 2024 reserveerde CEO Philippe Donnet ook tot 3 miljard euro voor fusies en overnames in verzekeringen en vermogensbeheer. Generali mikt met het nieuwe plan op een gemiddelde groei van de winst per aandeel van 6 à 8% per jaar. De goedkeuring van het plan door de raad van bestuur was een overwinning voor Donnet wiens positie onder vuur ligt door een conflict tussen de drie grootste aandeelhouders van Generali.

H&M ziet omzet stijgen ondanks tijdelijke sluiting van winkels

- Het Zweedse H&M, 's werelds op een na grootste kledingretailer, meldde een stijging van de omzet met 8% tot 56,8 miljard Zweedse kroon. Aan het einde van het kwartaal waren ongeveer 115 winkels tijdelijk gesloten vanwege beperkingen, tegen ongeveer 100 aan het begin van het kwartaal.

Forse winst- en omzetgroei voor Inditex

- Inditex boekte over de eerste negen maanden van het jaar een nettowinst van 2,5 miljard euro, 273% meer dan in dezelfde periode een jaar geleden. In dezelfde periode in 2019, voor de pandemie, was dat 2,7 miljard euro. De omzet steeg met 37% tot 14,1 miljard euro in dezelfde periode vorig jaar, ook nog steeds onder de 19,8 miljard euro die in 2019 werd gerapporteerd.

Europees groen licht voor fusie Veolia en Suez

- De Franse afval- en waterbeheerbedrijven Veolia en Suez kregen dinsdag van de EU goedkeuring voor hun fusie van 13 miljard euro. De in april bereikte overeenkomst werd gekenmerkt door een maandenlang bitter geschil, met onder meer rechtszaken en een initiatief van Suez om zijn Franse wateractiviteiten af te schermen van Veolia, maar daar werd later van afgezien nadat de bedrijven een overeenkomst hadden bereikt. De Europese Commissie zei dat een uitgebreid pakket van de verkoop van activa al haar zorgen over de deal wegnam.

IAG wil overname van concurrent Air Europa annuleren

- De moedermaatschappij van British Airways, IAG, is in vergevorderde besprekingen om haar overname van concurrent Air Europa van het Spaanse privébedrijf Globalia te annuleren. IAG was in 2019 overeengekomen om Air Europa over te nemen voor 1 miljard euro en verlaagde dit jaar de prijs tot 500 miljoen euro na de hamerslag van de reissector door de COVID-19-pandemie.

Cineworld in beroep tegen opgelegde schadevergoeding van 1,23 miljard dollar

- Bioscoopuitbater Cineworld Group zal in beroep gaan tegen een uitspraak van een Canadese rechtbank, die stelde dat het 1,23 miljard Canadese dollar moet betalen aan rivaal Cineplex als schadevergoeding voor het afblazen van een overnamedeal. Cineworld trok zich medio 2020 uit de deal van 1,65 miljard dollar terug wegens inbreuken op de fusieovereenkomst en is het niet eens met de uitspraak.

Yara start grootste deel van Europese ammoniakproductie weer op

- Het Noorse Yara, een van 's werelds grootste kunstmestproducenten, startte het grootste deel van zijn Europese ammoniakproductie weer op. Een stijging van de prijs van aardgas - een grondstof voor de productie van ammoniak - leidde tot een vermindering van 30% in de Europese ammoniakproductie van Yara van september tot november. Rivalen waaronder CF Industries Holdings verlaagden ook de productie.

Beursnieuws België en Nederland

Colruyt stuurt winstalarm uit na mindere winst en omzet

- Retailer Colruyt zag de omzet in de eerste zes maanden met 0,2% dalen tot 4,98 miljard euro, terwijl analisten op 5,04 miljard euro mikten. Het marktaandeel bleef stabiel op 31,0%. Omdat de bedrijfswinst (EBIT) met een forse en veel hoger dan verwachte 32,2% daalde tot 211 miljoen euro (verwacht: 250 miljoen euro) stuurde de groep een winstalarm voor het hele jaar uit. Het wordt immers aangevallen op twee fronten: de afbouw van de covidmaatregelen drukt de volumes en de concurrentie maakt dat de hoge inflatie moeilijk kan worden doorgerekend aan de klanten. Die factoren zullen ook in de tweede jaarhelft aanhouden, zodat het geconsolideerd bedrijfs- en nettoresultaat voor het hele jaar “aanzienlijk tot sterk zal dalen”. KBCS verlaagt het koersdoel van 49 naar 41 euro en blijft bij het “Houden”-advies.

Winstalarm bij Ontex voorafgaand aan analistendag vandaag

- Ontex houdt vandaag zijn analistendag en laat daarbij weten zich te zullen focussen op retailermerken, lifestylemerken en healthcare in Europa en Noord-Amerika. Die regio’s tekenen vandaag voor 1,43 miljard euro omzet en een EBITDA-marge van 13%. Voor de overige 0,65 miljard omzet, met 8% EBITDA-marge, worden strategische alternatieven onderzocht. De kosten zullen in 2021 op nettobasis 60 miljoen euro dalen, wat in 2022 richting 80 miljoen euro moet gaan, al zal dat wel 170 miljoen euro vergen tussen 2021 en 2023. De kernomzetgroei moet tegen 2023 uitkomen op 2 à 3% aan recurrente EBITDA-marges van 12,5% à 13,5%. De cijfers over 2021 vallen tegen door verstoringen in de toelevering: de omzet kan 1,5% (eerder was dat -1%) dalen en de EBITDA-marge zal niet rond 9%, maar rond 8,5% schommelen. KBCS behoudt het “Kopen”-advies, maar verlaagt het koersdoel van 14 naar 12 euro.

GrandVision en Stichting Synoptik nemen de Zweedse optiekketen Smarteyes over

- GrandVision en Stichting Synoptik sloten een overeenkomst met Mellby Gård voor de overname van de Zweedse optiekketen Smarteyes via hun dochteronderneming Synoptik A/S. Smarteyes werd opgericht in 2007 en had eind 2020 87 winkels, verspreid over Zweden (65 winkels), Denemarken (12 winkels) en Duitsland (10 winkels). In 2020 boekte het een netto-omzet van 622 miljoen Zweedse kroon, met meer dan 500 werknemers. Dat maakt het tot de vierde grootste optiekretailer in Zweden en de vijfde grootste in Scandinavië. Goed voor Luxottica, dat GrandVision overneemt.

Prosus haalt B-score bij Carbon Disclosure Project voor 2021

- Technologie-investeerder Prosus haalde een B-score in zijn indiening bij het Carbon Disclosure Project (CDP) voor 2021. Dat is een non-profit liefdadigheidsinstelling die het wereldwijde openbaarmakingssysteem voor investeerders, bedrijven, steden, staten en regio's beheert om hen te helpen de uitstoot van broeikasgassen te verminderen, watervoorraden veilig te stellen en bossen te beschermen. De B-score plaatst Prosus in de “Management” band. De gemiddelde score wereldwijd is B, het regionale gemiddelde voor Europa is B en het gemiddelde voor Web- en Marketing Services is C.

Lucerne Capital Management duikt onder 3%-drempel bij Telenet

- Telenet meldde dat het op 10 december een transparantiekennisgeving in de bus kreeg van Lucerne Capital Management. Die zag de stemrechten in bezit dalen tot onder de 3% drempel. 'Portefeuillebeheer' heet zoiets dan. KBCS heeft een “Kopen”-advies met 40 euro koersdoel.

Atenor krijgt CO2-Neutral-label van CO2logic

- Atenor behaalde in samenwerking met CO2logic het CO2-Neutral-label, dat ook door Vinçotte, een onafhankelijk, internationaal certificeringsorgaan wordt erkend. CO2logic kent het label toe aan organisaties die hun klimaatimpact berekenen, verminderen en compenseren. Voor Atenor omvat het de berekening van de verschillende emissies in alle landen waar het aanwezig is. Atenor gaat deze gegevens gebruiken om tegen 2030 een plan en een strategie uit te werken om haar klimaatimpact te verminderen.

Heijmans neemt deel van IIBO over voor massaproductie van houtskeletbouwwoningen

- Bouwbedrijf Heijmans neemt een fabriek van het Friese IIBO over. Dat kadert in de ambitie om de grootschalige productie van houtskeletbouwwoningen te kunnen realiseren vanaf 2022. Dat onderstreept meteen ook de ambitie om CO2-neutraal te bouwen. Het doel is om in 2022 ongeveer 100 woningen te produceren en 200 in 2023. Daarna moet dat cijfer richting 800 à 1.000 houtskeletbouwwoningen per jaar. Een overnameprijs voor de fabriek werd niet meegegeven.