vr. 8 okt 2021

Deutsche Post verhoogt opnieuw de verwachtingen

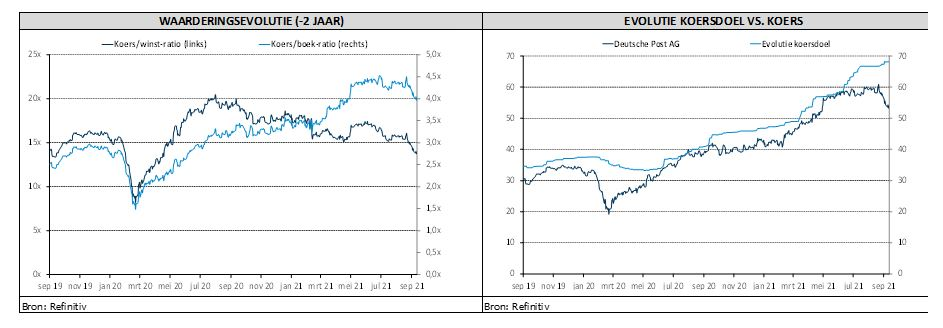

Er staat geen rem op Deutsche Post. Aangevuurd door het succes van e-commerce zei de groep, in de marge van voorlopige cijfers over het voorbije kwartaal, dat het de vooruitzichten voor 2021 zou verhogen. Voor de details over de nieuwe verwachtingen is het wachten tot de definitieve derde kwartaalresultaten op 4 november. KBC Asset Management is niet verrast en wijst op de bijdrage van DHL Express. Er zit opnieuw een hoger koersdoel in.

Bedrijfswinst

Deutsche Post heeft een voorlopige bedrijfswinst over het derde kwartaal bekendgemaakt van 1.765 miljoen euro wat 4% meer is dan de consensusverwachting van 1.691 miljoen. De groep gaf daarbij meteen mee dat het zijn vooruitzichten voor de bedrijfswinst en de vrije kasstroom voor zowel 2021 als 2022 zal verhogen bij de publicatie van de derde kwartaalresultaten op 4 november.

DHL Express geeft vleugels

Het klimaat van zeer krappe bevoorradingsketens is zeer positief voor DHL Express. De markt richt zich momenteel meer op de mogelijkheid dat B2C-volumes afzwakken dan op de mogelijkheid dat B2B-volumes - geholpen door verstoringen in de toeleveringsketen - toenemen. De markten voor containervervoer zijn nog nooit zo verstoord geweest waardoor de vraag naar zendingen werd verlegd naar het luchtvervoer. Aangezien luchtvrachtvolumes doorgaans slechts 2 tot 3% van de containervolumes uitmaken, heeft zelfs een kleine verschuiving een onevenredig effect op de vraag naar luchtvracht. De luchtvrachtcapaciteit is, net als de containercapaciteit, vol. Met als resultaat dat de internationale luchtvrachtmaatschappijen, waarvan DHL Express de grootste is, het meest van hun capaciteit profiteren.

KBC Asset Management over Deutsche Post

Positieve trading updates van Deutsche Post in de aanloop naar de resultaten zijn de laatste jaren de regel geworden (dit is het zesde kwartaal op rij). Een positieve update was dus algemeen verwacht. Het belangrijkste punt is echter dat de huidige verwachting voor de bedrijfswinst van ruim 7 miljard voor 2021 opnieuw veel te laag lijkt. Aangezien Deutsche Post in de eerste negen maanden van het jaar al een bedrijfswinst van 5,7 miljard euro realiseerde, lijkt een cijfer dicht bij de 8 miljard euro zeer waarschijnlijk.

De waardering blijft zeer aantrekkelijk aangezien het aandeel wordt verhandeld tegen zo’n 13x de koers/winstverhouding op basis van realistische vooruitzichten voor de komende 12 maanden. KBC Asset Management handhaaft de “Kopen”-aanbeveling, maar verhoogt het koersdoel van 66 naar 69 euro.

De “Kopen”-aanbeveling dateert trouwens van juli, toen de groep haar vijfde positieve winstwaarschuwing uitstuurde. KBC Asset Management ging er van uit dat er nog zouden volgen, onder meer op basis van de gunstige dynamiek in het luchtvrachtsegment zowel op korte als middellange termijn.

Afgezien van de korte termijn werden ook enkele structurele redenen aangehaald om Deutsche Post in de portefeuille te hebben:

- Deutsche Post heeft overeenkomsten met bedrijven van wereldklasse met hoge toetredingsdrempels. Het heeft 5 divisies en is op sommige vlakken marktleider. In P&P Duitsland, DHL Express (internationaal grensoverschrijdend expresvervoer), DHL Global Forwarding en Freight denken wij dat deze netwerkactiviteiten moeilijk te kopiëren zijn.

- De groep heeft een hoog niveau van structurele groei, aangedreven door e-commerce, waarbij DHL Express (grootste divisie) en Parcel Germany (op één na grootste divisie volgens bedrijfswinst) de twee divisies zijn die het meest profiteren van deze trends. Post wordt een steeds kleiner onderdeel van de groep. KBC Asset Management schat dat het goed is voor 10 tot 15% van de bedrijfswinst van de groep. De minimale blootstelling aan US Domestic (na een uitstap eind jaren 2000) en Amazon (ongeveer 1% van de inkomsten wereldwijd) weerspiegelt zich positief in vergelijking met wereldwijde concurrenten zoals Fedex en UPS. Zij worden met een grotere druk op hun marktaandeel geconfronteerd.

- Er zijn nog steeds onderdelen van de business waar er elementen van verbetering mogelijk zijn. KBC AM wijst daarbij op DHL Global Forwarding en Freight, waar nieuwe IT-systemen nu volledig zijn geïmplementeerd. Die moeten de marges helpen verbeteren. Die marges bedragen vandaag nog steeds minder dan de helft van de marges van de ‘best-in-class’-concurrenten.

- Naar de mening van KBC Asset Management blijven de vooruitzichten veel te conservatief. Hoogstwaarschijnlijk zullen de verwachtingen in de komende jaren verder geklopt en opwaarts bijgesteld worden.

- Deutsche Post DHL heeft een duidelijk kapitaalallocatiebeleid waarbij overtollige liquiditeit terugvloeit naar de aandeelhouders. Deutsche Post DHL zal aandelen kunnen blijven inkopen. In maart nog kondigde het een inkoopprogramma ter waarde van 1 miljard euro aan.

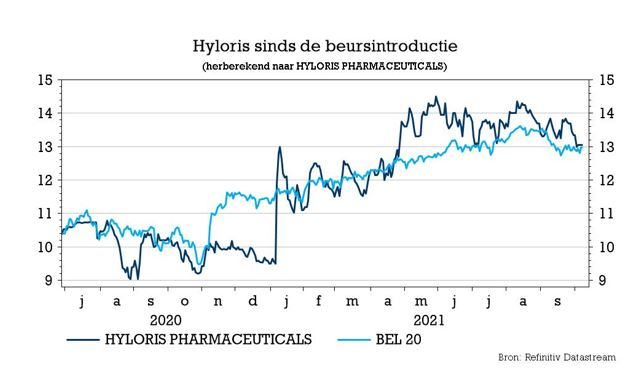

Hyloris haalt nieuw product in huis

Hyloris voegt een nieuw cardiovasculair product toe aan zijn pijplijn in de vorm van een formulering voor orale verlengde afgifte van milrinone. KBC Securities schat de waarde van het project in de range van 15 - 20 miljoen dollar en voegt daarop 0,5 euro toe aan het koersdoel tot 15,50 euro.

Extra power in cardio

Hyloris breidt zijn pijplijn uit met de toevoeging van CRD-102, een formulering met verlengde afgifte van het cardiovasculaire geneesmiddel milrinone. Milrinone is een positief inotroop, een klasse van geneesmiddelen die de samentrekkingskracht van het hart verbeteren. Meer bepaald is milrinone een fosfodiësterase 3 remmer, die ook fungeert als pulmonale vaatverwijder. Het geneesmiddel wordt gebruikt bij patiënten met hartfalen in een gevorderd stadium met een geïmplanteerd linkerventrikelhulpsysteem (LVAD). In zijn intraveneuze (IV) formulering is milrinone goedgekeurd voor gebruik als intermitterende of continue infusie voor behandeling tot 48 uur voor acuut gedecompenseerd hartfalen. Wat het marktvolume betreft, vermeldt Hyloris dat in 2020 wereldwijd meer dan 12 miljoen injectieflacons en infuuszakken werden verkocht, waarvan meer dan 2 miljoen in de VS.

De deal

De veiligheid en doeltreffendheid van CRD-102 werden aangetoond in fase I en II studies. Het geneesmiddel is momenteel op weg naar zijn cruciale klinische studie in de LVAD-patiëntenomgeving. Deze studie zal naar verwachting eind 2022, begin 2023 van start gaan. Hyloris verwerft de wereldwijde rechten op CRD-102 van het Baker Heart & Diabetes Institute in Melbourne, Australië. Hyloris neemt de volledige verantwoordelijkheid op zich voor de ontwikkeling, productie, regelgevende zaken en commercialisering. Het bedrijf betaalt 50.000 dollar vooruit aan het Baker Institute, dat daarna op verkoop gebaseerde mijlpaalbetalingen ontvangt en gestaffelde enkel- tot dubbelcijferige royalty's over de nettowinst op markten waar Hyloris zelf commercialiseert. Op markten waar commerciële partnerschappen worden overwogen, ontvangt het Baker Institute royalty's op de nettowinst van de inkomsten uit sublicenties.

KBC Securities over Hyloris

Na de toevoeging van miconazole-domifenbromide aan de pijplijn in februari kan Hyloris met de toevoeging van een verlengde formulering van orale milrinone dit jaar een tweede realisatie afvinken. Op die manier heeft het bedrijf twee van zijn beoogde vier nieuwe pijplijnkandidaten per jaar op zak. Milrinone gaat deel uitmaken van de cardiovasculaire portefeuille, waarvan de commercialisering in de VS samen gepland is met Dofetilide IV, Metolazone IV, HY-073 en HY-074. De ontwikkeling van het geneesmiddel is al ver gevorderd en start een laatste klinische studie over een jaar. Als dusdanig verwacht KBC Securities CRD-102 in 2025 - 2026. Hyloris voorziet een piekverkoop van 50 - 80 miljoen dollar, waardoor het een bescheidenere, maar nog steeds aanzienlijke toevoeging is in vergelijking met zijn cardiovasculaire broertjes Dofetilide IV en Metolazone IV (piekverkoop > 150 miljoen euro).

Een eerste "back-of-the-envelope"-schatting brengt KBC Securities op een waarde van 15 à 20 miljoen euro, wat neerkomt op een toevoeging van ongeveer 4% of 0,5 euro per aandeel op de vorige totale ‘som-van-de-delen’-waardering. Daarom verhoogt KBC Securities het koersdoel van 15 naar 15,5 euro. Ze benadrukken dat Hyloris een druk laatste kwartaal tegemoet gaat, met twee bijkomende activa die zullen worden toegevoegd aan de pijplijn en atomoxetine dat zijn klinische ontwikkeling zal afronden. Hyloris doet wat het beloofd heeft. Het “Kopen”-advies wordt bevestigd.

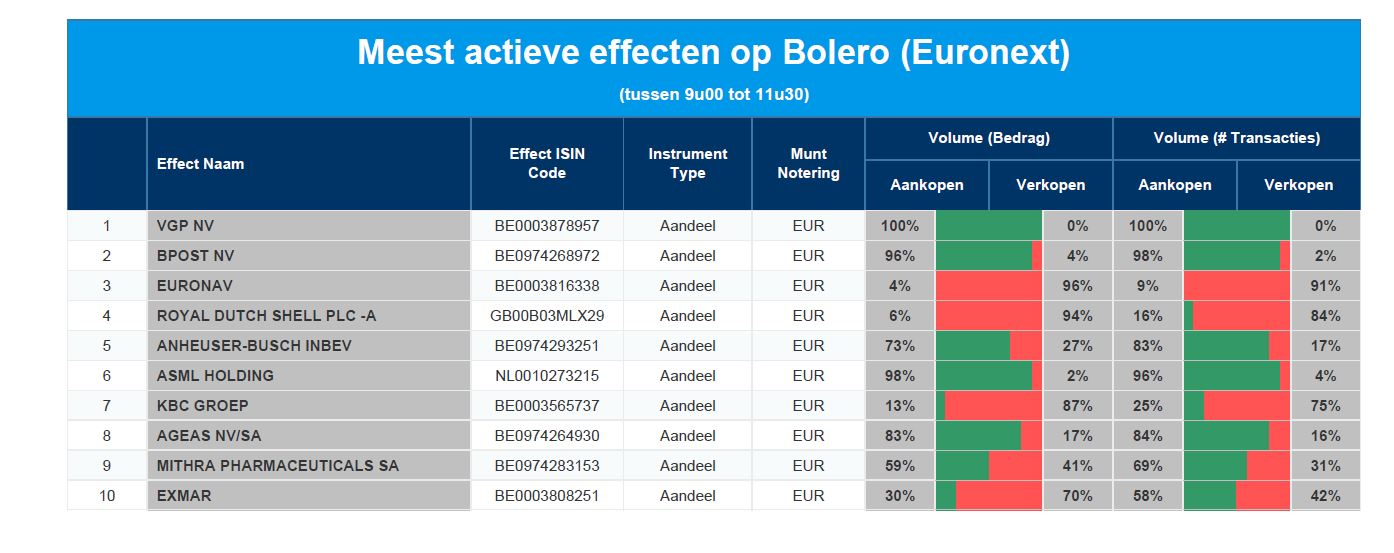

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: VGP - Bpost - Euronav - Royal Dutch Shell - AB Inbev - ASML - KBC - Ageas - Mithra - Exmar

Beursnieuws België en Nederland

Hyloris kondigde uitbreiding aan van pijplijn

- Hyloris kondigde de uitbreiding aan van zijn pijplijn met CRD-102, een formulering met verlengde afgifte van het cardiovasculaire geneesmiddel Milrinone. De veiligheid en doeltreffendheid van CRD-102 werden aangetoond in fase I en II studies en het geneesmiddel is momenteel op weg naar zijn cruciale klinische studie in de LVAD patiëntenomgeving. Hyloris verwerft de wereldwijde rechten op CRD-102 en neemt de volledige verantwoordelijkheid op zich voor ontwikkeling, productie, regelgevende zaken en commercialisering. KBC Securities schat de waarde van het project op 15 - 20 miljoen euro, voldoende om het koersdoel met 0,5 euro te verhogen tot 15,5 euro en het “Kopen”-advies te bevestigen.

GBL kondigt de benoeming aan nieuwe Deputy CEO

- GBL kondigt de benoeming aan van Bernard Delpit tot Deputy CEO, met ingang van januari 2022. Bernard Delpit, van Franse nationaliteit, heeft verschillende top management functies bekleed in sectoren gaande van automotive tot banken en heden tot luchtvaartindustrie. In 2015 ging aan hij aan de slag bij Safran als CFO, tevens belast met strategie en M&A en is sinds januari 2021 Deputy CEO.

Shurgard groeit verder in Nederland

- Shurgard heeft een langjarige huurovereenkomst getekend voor een gebouw in de regio Rotterdam dat het nog dit jaar wil ombouwen tot self-storage faciliteit. Het toekomstige self-storage complex van zo’n 4.500 m2 zal in de loop van 2022 worden geopend en zal 700 self-storage units bieden.

Bpost verhoogt vanaf 1 januari 2022 tarieven voor postzegels

- Bpost verhoogt vanaf 1 januari 2022 zijn tarieven voor postzegels. De Non Priorzegel gaat van 1,10 naar 1,19 euro en voor de Priorzegel gaat de eenheidsprijs van 1,60 naar 1,89 euro. Bpost motiveert deze verhoging als een gedeeltelijke compensatie voor de stijging van de kosten per uitgereikte brief. Die hogere kosten worden veroorzaakt door de felle daling van de brievenpost. KBC Securities handhaaft het “Kopen”-advies en koersdoel van 11 euro. Ze herhalen de overtuiging dat de aandelen ondergewaardeerd zijn.

Flow Traders sloot zich aan bij Pyth-netwerk

- Flow Traders heeft zich aangesloten bij het Pyth-netwerk, een oracle-oplossing die is ontworpen om real-world data on-chain te brengen op een sub-second tijdschaal. Het Pyth-netwerk is gebouwd op Solana, een blockchain die 50.000 transacties per seconde aankan. Luidens het persbericht zal Flow Traders een node runnen voor Pyth en zal in eerste instantie zijn eigen unieke cryptocurrency marktgegevens bijdragen met plannen om uit te breiden over activaklassen naarmate het Pyth-netwerk blijft groeien.

Netto-inventariswaarde Quest for Growth met 13,4% gestegen

- Eind september bedroeg de netto-inventariswaarde van Quest for Growth 10,37 euro per aandeel, tegen een beurskoers van 7,66 euro per aandeel op hetzelfde moment. Eind december 2020 was dat nog respectievelijk 9,14 euro en 6,50 euro per aandeel. Op 30 juni 2021 keerde de vennootschap 0,40 euro per aandeel uit.

Crescent richt laadpalenbedrijf E+ Drive op

- Crescent richt samen met enkele partners E+ Drive op. De kern van het E+ Drive aanbod en business model is het Laadpaal as a Service concept. De laadpalen worden op huurbasis geleverd en omvatten een volledige portfolio van services. Via het raamcontract van C-Smart en de maatschap Smartville kunnen de openbare besturen deze Laadpaal volgens Crescent as a Service oplossingen uit de Smartville catalogus aankopen zonder een aanbesteding te moeten uitschrijven. Het nieuws is volgens KBC Securities in lijn met de strategie van de groep. Geen impact op “Houden”-advies en koersdoel van 0,04 euro.

Kapitaalverhoging TUI: praktisch

Van 8 oktober 2021 tot en met 26 oktober 2021 loopt de kapitaalverhoging van TUI. Het gaat om een kapitaalverhoging waarbij bestaande aandeelhouders per 21 aandelen kunnen intekenen op 10 nieuwe. De nieuwe aandelen worden uitgegeven aan 2,15 euro per stuk. De rechten zelf kunnen op de beurs verhandeld worden van 8 oktober tot 21 oktober.

Omdat heel wat klanten ons wat meer uitleg vragen over hoe een kapitaalverhoging werkt en hoe u met toegekende rechten al dan niet kunt intekenen op nieuwe aandelen, maakten we een beknopt overzichtje. We nemen de kapitaalverhoging van TUI als voorbeeld.

Lees hier ons praktisch overzicht

Een belegging in de nieuwe aandelen van de emittent houdt wezenlijke risico's en onzekerheden in. Potentiële beleggers moeten in staat zijn om het economische risico van een belegging in aandelen te dragen en moeten in staat te zijn om een volledig of gedeeltelijk verlies van hun belegging te ondergaan. Potentiële beleggers dienen de informatie in het prospectus zorgvuldig te lezen, in het bijzonder het hoofdstuk ‘Risicofactoren’, alvorens te beleggen in de nieuwe aandelen, de extralegale voorkeurrechten of de scrips.