do. 22 jan 2026

Wat staat er morgen op de beleggersagenda?

Vrijdag 23 januari 2026

- Bedrijfsresultaten

- Reliance Industry, PNC Financial, State Street

- Ex-dividend

- Albertsons, First Busey, Kaiser, P&G, Signet Jewelers

- Macro-economie

- VS: consumentenvertrouwen Universiteit Michigan (jan)

- Japan: rentebesluit BOJ

- VS, VK, Japan: S&P Global PMI verwerkende nijverheid en diensten (jan)

- EMU, Duitsland, Frankrijk: HCOB PMI verwerkende nijverheid en diensten (jan)

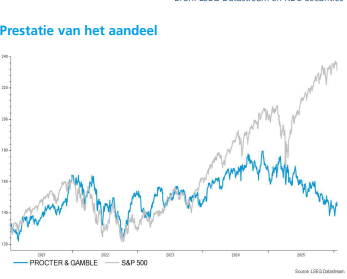

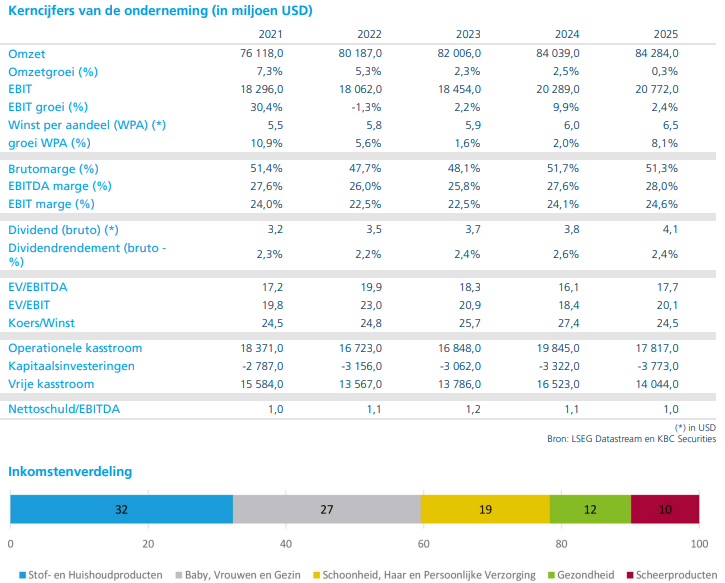

KBC Securities: "P&G blijft voorzichtig optimistisch, ondanks moeilijk kwartaal"

P&G rapporteerde een kwartaal dat onder de verwachtingen bleef, maar het management blijft positief over de vooruitzichten, stelt KBC Securities‑analist Tom Noyens. Volgens hem ziet het bedrijf sterke groei buiten de Verenigde Staten, terwijl ook de Amerikaanse markt in de komende maanden kan herstellen.

Procter & Gamble?

Procter & Gamble (P&G) is wereldleider op het vlak van verzorgings- en huishoudproducten. Het bedrijf is georganiseerd rond drie activiteiten: schoonheids- en verzorgingsproducten, huishoudproducten en Gillette scheermesjes.

Resultaten blijven onder de verwachtingen

P&G presenteerde de cijfers voor het tweede kwartaal van het gebroken boekjaar en die stelden licht teleur. De organische omzet bleef volledig vlak op 0 procent, terwijl de gemiddelde analistenverwachting (gav) op 0,54 procent lag. Het bedrijf zag de volumes met 1 procent dalen, tegenover een prijsstijging van 1 procent.

Cijfers per divisie

- Schoonheidsproducten: +4 procent (gav: 2,9 procent)

- Scheerproducten: 0 procent (gav: +2,4 procent)

- Gezondheidsproducten: +3 procent (gav: 1,7 procent)

- Schoonmaakproducten: 0 procent (gav: 1,2 procent)

- Baby- & familieproducten: –4 procent (gav: –3,1 procent)

De winst per aandeel kwam uit op 1,88 dollar, iets boven de verwachtingen.

Vooruitzichten voor het volledige jaar onveranderd

Het management bevestigde de vooruitzichten voor het volledige gebroken boekjaar.

- Organische omzetgroei: tussen 0 en 4 procent

- Nettowinstgroei per aandeel: tussen 1 en 6 procent

Volgens Tom behoudt P&G bewust brede marges in zijn vooruitzichten, gezien de onzekerheid rond tarieven en het gedrag van Amerikaanse consumenten.

Sterke prestatie in Europa en Latijns‑Amerika

CEO Schulten lichtte toe dat Europa en Latijns‑Amerika sterk groeiden, met organische groei (groei op eigen kracht, zonder overnames) boven 8 procent. Nieuwe producten en extra marketinginspanningen stuwden die verkoopcijfers aan. Hij verwacht dat dezelfde dynamiek in de komende zes maanden ook in de Verenigde Staten zichtbaar wordt.

P&G gaf geen nieuwe details over mogelijke bijkomende prijsverhogingen. Wel verwacht het dat hogere tarieven de kosten met ongeveer 400 miljoen dollar zullen opdrijven.

Externe factoren maakten vergelijkingsbasis zwaar

Volgens Tom was het kwartaal moeilijk te interpreteren door externe factoren. De portefeuille van de Amerikaanse consument staat al langer onder druk, en dat is niet uniek voor P&G. Daarbovenop kwamen meerdere tijdelijke elementen:

- hamstergedrag van consumenten vorig jaar om tariefverhogingen voor te zijn;

- de tijdelijke ‘shutdown’ in de Verenigde Staten;

- het stopzetten van sommige voedingshulpprogramma’s.

Deze factoren samen verzwaren de vergelijkingsbasis, wat het beeld van de onderliggende activiteit vertroebelt.

Voorzichtige hoop op beterschap

Hoewel Tom de negatieve volumetrend zorgwekkend noemt, ziet hij ook positieve signalen. De komende kwartalen worden volgens hem cruciaal om te bevestigen dat P&G opnieuw duurzame groei kan realiseren en dat de consument in de Verenigde Staten terugkeert naar een normaler koopgedrag.

KBC Securities over Procter & Gamble

Volgens analist Tom Noyens blijft P&G potentieel bieden, ondanks het zwakke kwartaal en de dalende volumes. Hij benadrukt dat veel negatieve factoren tijdelijk waren en dat de sterke groei in Europa en Latijns‑Amerika bemoedigend is. Ook de verwachting van een herstel in de Verenigde Staten in de komende zes maanden sterkt zijn vertrouwen.

Tom Noyens behoudt daarbij zijn "Kopen"-aanbeveling, met een ongewijzigd koersdoel van 165 dollar.

De 'Kopen'-aanbeveling dateer van eind oktober.

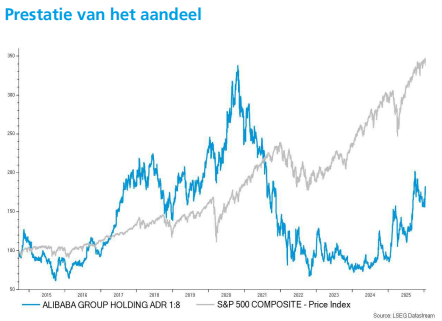

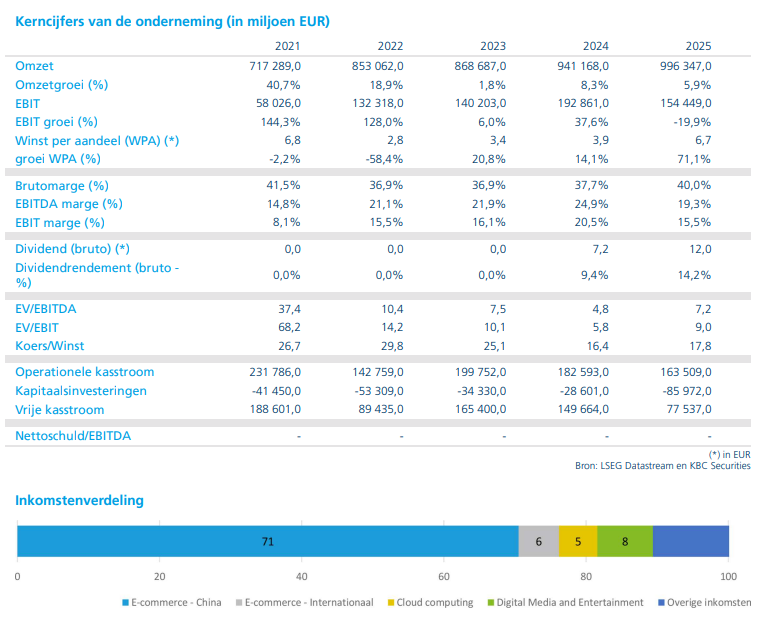

KBC Securities verhoogt koersdoel voor Alibaba dankzij geplande beursgang van chipdivisie

Alibaba zet volgende stap in chipambities met plannen voor een beursgang van T‑Head, schrijft KBC Securities-analist Tom Noyens. Volgens hem vormt de chipdochter een belangrijke groeipijler binnen het Chinese technologie-ecosysteem. De timing van de beursgang lijkt hem bovendien bijzonder gunstig.

Alibaba?

Alibaba is de grootste e-commerce speler in China en voorziet de consumenten van goederen én diensten en dit zowel on- als offline. Het bedrijf fungeert als tussenpersoon via zijn platformen waarvan de belangrijkste en bekendste Taobao (Business2Consumer) en Tmall (Consumer2Consumer) zijn. Daarnaast investeert de groep ook fors in media, cloudactiviteiten alsook logistiek.

T‑Head klaar voor de beurs

Alibaba bereidt zich voor om T‑Head, de in 2018 opgerichte chipdivisie, als een afzonderlijk bedrijf naar de beurs te brengen. De divisie ontwikkelt zowel rekenchips als opslagchips en geldt binnen China als een van de snelst groeiende spelers in het semiconductordomein. Hoewel T‑Head technologisch nog niet helemaal kan wedijveren met Chinese concurrenten zoals Huawei en Cambricon, vindt analist Tom Noyens dat de kloof snel kleiner wordt.

Alibaba heeft de afgelopen jaren fors geïnvesteerd in de verdere uitbouw van T‑Head. Deze investeringen vertalen zich nu in een duidelijke versnelling van de technologische ontwikkeling en in een toenemende commerciële relevantie. Zo worden de chips van T‑Head onder meer opgenomen in het nieuwe grootschalige datacenterproject van China Unicom, een belangrijke bevestiging van de strategische waarde van de divisie binnen China.

Gunstig beursklimaat voor Chinese chipmakers

Volgens Tom komt de timing van de geplande beursgang bepaald niet toevallig. De recente beursdebuut van Moore Threads Technology verliep bijzonder succesvol en ook Cambricon geniet vandaag van een sterke waardering op de markt. Deze positieve dynamiek weerspiegelt de verwachtingen dat de Chinese overheid de ontwikkeling van een lokaal chip‑ecosysteem fors zal blijven ondersteunen.

De analist benadrukt dat de Chinese overheid sterk inzet op financiële ondersteuning van binnenlandse chipontwikkelaars, met als doel de Amerikaanse technologische dominantie te doorbreken. Deze strategie creëert een aantrekkelijk klimaat voor bedrijven zoals T‑Head, die hierdoor kunnen profiteren van zowel publieke steun als groeiende lokale vraag.

KBC Securities over Alibaba

Naast het vooruitzicht op een lucratieve waardering voor T‑Head ziet Tom ook structurele verbeteringen binnen Alibaba zelf. In het e‑commercesegment neemt de hypercompetitie volgens hem geleidelijk af, wat de winstgevendheid en de kasstroomgeneratie opnieuw ondersteunt. Hierdoor ontstaat er opnieuw meer ruimte voor groei‑investeringen en strategische initiatieven, waaronder de verdere uitbouw van de chipactiviteiten.

Volgens Tom biedt de geplande beursgang van T‑Head een belangrijke nieuwe waarderingsdriver voor Alibaba. Hij verwacht dat de chipdivisie een aantrekkelijke waardering kan krijgen gezien het sterke sentiment rond Chinese chipbedrijven. Daarnaast blijft hij positief over de verbeterende marktdynamiek binnen Alibaba’s kernactiviteit e‑commerce.

Hij verhoogt daarom zijn koersdoel van 180 naar 190 dollar en behoudt zijn "Kopen"-aanbeveling voor Alibaba. De 'Kopen'-aanbeveling dateert van eind november 2025.

Vooruitblik op Amerika

Voor de bel

- De futures op Amerikaanse aandelenindices stegen, wat wijst op een nieuwe koopgolf op Wall Street nadat president Donald Trump is teruggekomen op zijn dreiging om tarieven in te voeren voor Europese landen. Beleggers wachten nu op een reeks economische cijfers, waaronder de definitieve raming van de bbp‑groei in het derde kwartaal, de wekelijkse werkloosheidsaanvragen en de PCE‑index voor persoonlijke consumptie, voor verdere aanwijzingen over het rentebeleid van de Federal Reserve.

- Het cijferseizoen voor het vierde kwartaal blijft eveneens in de aandacht, met chipmaker Intel — waarvan de aandelen sinds het begin van het jaar met 47% zijn gestegen — dat na het slot van de markt resultaten zal publiceren.

- De Europese aandelen markten herstelden ondertussen nu geopolitieke spanningen afnamen. In Azië steeg de Japanse Nikkei, geholpen door een rally in binnenlandse obligaties. Chinese aandelen sloten licht hoger na een wisselvallige sessie, waarbij winsten in lucht‑ en ruimtevaart‑ en energieaandelen de verliezen in non‑ferrometalen compenseerden.

Topnieuws

Nieuwe wereldhandelskaart tekent zich af in Davos nu wereld zich aanpast aan Trump‑tarieven

- Het gebruik van tarieven als buitenlands‑politiek instrument door president Donald Trump gaf deze week in Davos nieuwe impuls aan pogingen om de wereldhandel buiten de VS te versterken. De frustratie was duidelijk voelbaar bij veel van Washingtons belangrijkste handelspartners.

Stijgende prijzen voor geheugenchips temperen vooruitzichten voor producenten van consumentenelektronica

- De wereldwijde vraag naar smartphones, personal computers en gameconsoles zal dit jaar naar verwachting krimpen, aangezien bedrijven van het Britse Raspberry Pi tot HP Inc de prijzen verhogen om de sterk stijgende chipkosten te compenseren.

Beperkingen voor Wall Street‑huisbazen kunnen huizenprijzen aanwakkeren, zeggen investeerders

- Het uitvoeringsbevel van de Amerikaanse president Donald Trump dat Wall Street‑investeerders beperkt in het opkopen van eengezinswoningen, kan de vraag naar woningen vergroten zonder veel te doen aan het krappe woningaanbod – een belangrijke oorzaak van de stijgende huizenprijzen, aldus investeerders.

GE Aerospace voorspelt winst voor 2026 boven ramingen dankzij sterke aftermarket‑vraag

- GE Aerospace voorspelde donderdag een jaarwinst boven de verwachtingen, gedreven door sterke vraag naar winstgevende onderdelen en diensten voor de aftermarket, aangezien luchtvaartmaatschappijen naar verwachting onderhoud uitprioriteren vanwege beperkingen in de levering van vliegtuigen.

Hoofd FAA: agentschap is niet de hinderpaal voor certificatie Boeing MAX 7 en 10

- De baas van de Federal Aviation Administration zei woensdag dat de instantie niet de blokkade vormt voor de certificering van twee nieuwe varianten van de Boeing 737 MAX.

Aandelen in de kijker

Alibaba Group Holding: het Chinese bedrijf bereidt de beursgang voor van zijn chipdivisie T‑Head, meldde Bloomberg News op basis van bronnen. Als eerste stap wil Alibaba de divisie herstructureren tot een onderneming die deels in handen komt van werknemers voordat een mogelijke beursintroductie wordt verkend, al blijft de timing onduidelijk. Reuters kon het bericht niet onmiddellijk verifiëren. Alibaba reageerde niet meteen op een verzoek om commentaar. Het proces bevindt zich nog in een vroeg stadium en de potentiële waardering van de eenheid is nog onduidelijk, aldus het rapport.

Apple: de Amerikaanse technologiegigant heeft een Indiase rechtbank verzocht om de nationale mededingingsautoriteit (CCI) te verhinderen zijn wereldwijde financiële gegevens op te vragen als onderdeel van een onderzoek naar het App Store‑beleid, terwijl Apple de geldigheid van de onderliggende wet aanvecht, blijkt uit rechtbankdocumenten. Apple is verwikkeld in een hoogoplopende juridische strijd met de CCI, die het bedrijf ervan beschuldigt zijn machtspositie te misbruiken. Apple ontkent de aantijgingen. Zowel Apple als de CCI reageerden niet op verzoeken van Reuters. Apple vreest dat het tot 38 miljard dollar boete kan krijgen als de toezichthouder zijn wereldwijde omzet als basis gebruikt. Het bedrijf heeft de strafregels van 2024 aangevochten en de zaak loopt nog.

American Airlines Group & United Airlines Holdings: United Airlines heeft de strijd met American Airlines om gates op Chicago O’Hare woensdag opgevoerd. CEO Scott Kirby beloofde “zoveel vluchten als nodig” toe te voegen om te verhinderen dat American in 2026 extra gates krijgt ten koste van United.Analisten benadrukken dat toegang tot gates en piekvertrektijden cruciaal zijn om zakelijke reizigers aan te trekken, die doorgaans hogere tarieven betalen. American bouwt zijn activiteiten op O’Hare opnieuw op, nadat het na de pandemie onder het niveau van 2019 bleef. United, dat Chicago als zijn derde grootste hub beschouwt, zegt dat het in 2025 ongeveer 500 miljoen dollar winst maakte op de luchthaven, terwijl American een vergelijkbaar verlies leed. Kirby voegde eraan toe dat American’s verlies in 2026 kan oplopen tot 1 miljard dollar.

Boeing: de topman van de Amerikaanse luchtvaartautoriteit FAA zei woensdag dat de instantie geen hinderpaal vormt voor de certificering van de Boeing 737 MAX 7 en MAX 10. FAA‑administrator Bryan Bedford zei dat de FAA aanzienlijke middelen heeft ingezet om Boeing te helpen, maar dat de fabrikant nog veel werk zelf moet doen.“We kunnen hen alleen helpen om er te komen, maar zij moeten het werk doen — en ze zijn het werk aan het doen,” aldus Bedford. Boeing verwacht de certificeringsprocessen voor beide varianten nog dit jaar af te ronden.

Eaton Corp: Eaton onderzoekt strategische opties om zijn voertuigdivisie af te splitsen, meldde Bloomberg op basis van ingewijden. Het bedrijf, met een marktwaarde van ongeveer 131 miljard dollar, werkt met een adviseur aan een mogelijke verkoop die tot 5 miljard dollar waard kan zijn. De voertuigdivisie — producent van transmissieonderdelen, koppelingen en motorventielen — noteerde in Q3 een omzetdaling van 8% tot 639 miljoen dollar.

Honeywell International: Honeywell meldde woensdag dat het een akkoord heeft bereikt met privé‑luchtvaartbedrijf Flexjet om hun geschil op te lossen en de commerciële samenwerking te herstellen.Het motoronderhoudscontract wordt verlengd tot 2035. Flexjet beweerde eerder minstens $500 miljoen schade te hebben geleden. Honeywell zal in Q4 een last van ongeveer 470 miljoen dollar boeken door de schikking.

ManpowerGroup: Manpower ziet de wereldwijde uitzendmarkt stabiliseren na een zwaar 2025. CEO Jonas Prising zei in Davos dat de verbeterende vooruitzichten in Europa en de sterke economie in de VS kansen bieden voor groei in 2026.Hij gaf geen concrete outlook voor Manpower zelf; de vierdekwartaalresultaten worden op 29 januari gepubliceerd. Microsoft & Walmart: Walmart zal zijn belang in PhonePe met ongeveer 12% verminderen in de langverwachte IPO.Tiger Global en Microsoft stappen volledig uit. Walmart verkoopt bijna 46 miljoen aandelen, terwijl de drie verkopende aandeelhouders samen 50,7 miljoen stukken aanbieden.PhonePe geeft zelf geen nieuwe aandelen uit en ontvangt dus geen opbrengsten uit de IPO.

Venture Global: een arbitragepanel heeft Venture Global in het gelijk gesteld in een geschil met Repsol over het niet leveren van LNG uit het Calcasieu Pass‑project onder een 20‑jarige overeenkomst. Dit betekent dat het bedrijf nu twee van de drie arbitragezaken heeft gewonnen, inclusief een eerdere zaak tegen Shell.Repsol bestudeert de uitspraak.

Aanbevelingen

• BankUnited Inc

Jefferies verhoogt het koersdoel naar 65 dollar van 55 dollar, nadat het bedrijf sterke resultaten over het vierde kwartaal rapporteerde, gedreven door beter‑dan‑verwachte groei van de netto‑rentebaten (NII), een stijging van de netto‑rentemarge (NIM) en een positieve kentering in de kredietportefeuille.

Cencora: Jefferies verhoogt het koersdoel van 330 dollar naar 440 dollar, en wijst op de aantrekkelijke waardering, de verbeterde zichtbaarheid nadat risico’s verbonden aan Walgreens en overheidsmaatregelen rond geneesmiddelenprijzen zijn verminderd, en verwachtingen van structurele groeirugwind over meerdere jaren.

Citizens Financial Group: Jefferies verhoogt het koersdoel naar 80 dollar van 70 dollar na solide resultaten over het vierde kwartaal en een sterke vooruitblik voor 2026, gesteund door aanhoudende NIM‑sterkte en verwachte kostenbesparingen dankzij het “Reimagine the Bank”-initiatief.

Johnson & Johnson: Scotiabank verhoogt het koersdoel van 230 dollar naar 265 dollar, nadat het bedrijf sterke resultaten over het vierde kwartaal leverde, met omzet boven verwachting en een vooruitblik voor 2026 die wijst op sterker‑dan‑verwachte omzetgroei.

Orion Group Holdings: JPMorgan start de opvolging met een overweight‑rating en een koersdoel van 16 dollar, onder verwijzing naar de sterke positie van het bedrijf in maritieme bouw en infrastructuurprojecten, evenals een verbeterend operationeel traject onder nieuw leiderschap.

CBAM: redder van de zware industrie van Europa

CBAM trad vanaf 1 januari in werking en dus ging het van beleidsconcept naar industriële realiteit. Het mechanisme moet het speelveld voor de zware industrie in Europa gelijkmaken en binnenlandse producenten broodnodige ademruimte geven. De Europese metaal- en staalproducenten verwelkomen de tussenkomst van de EU en zien CBAM als een langverwacht schild tegen import met hoge emissies en lage kosten. Maar voor industrieleiders is het systeem niet zonder gebreken. Hier kan je verder lezen.

“Opluchting na de-escalatie van Groenlandcrisis”

Het was bang afwachten of Davos te maken ging krijgen met storm “Trump” in Davos, zeker na zijn démarche richting Groenland. Het werd een onnavolgbare onemanshow die meer dan een uur duurde, inclusief “Make America Great Again”-retoriek. Met dank aan ’s mans baanbrekende werk, niet gespeend van een gigantisch Calimerocomplex, stond de beurs centraal in zijn discours. En dan kwam Groenland, dat “big, beautiful piece of ice”. De beurzen herstelden pas na de speech. Lees hier het artikel.

Bedrijfsnieuws uit Amerika

Kinder Morgan verhoogt zijn winstverwachtingen dankzij groeiende aardgasvolumes

- De Amerikaanse pijpleidingexploitant profiteert van hogere aardgasvolumes en een stijgende elektriciteitsvraag door datacenters, wat leidde tot een vierdekwartaalwinst die boven de verwachtingen lag. Het bedrijf zag zijn projectpijplijn toenemen tot 10 miljard dollar, noteerde een dagelijkse gasdoorvoer van 48,4 biljoen Btu en realiseerde een aangepaste winst van 39 cent per aandeel tegenover een gemiddelde analistenverwachting van 37 dollarcent. Ondanks een daling in totale leveringsvolumes blijft Kinder Morgan inzetten op expansieprojecten, overnames en de geplande start van de Hiland Express-conversie tegen eind maart.

Kraft Heinz verliest terrein doordat Berkshire zijn belang mogelijk afbouwt

- De Amerikaanse voedingsproducent zag zijn aandelen fors dalen nadat werd onthuld dat Berkshire Hathaway mogelijk zijn belang van 27,5% van de hand doet, terwijl het bedrijf zich voorbereidt op een opsplitsing in twee activiteiten. De waarde van Berkshires belang, geraamd op ongeveer 7,7 miljard dollar bij een koers van 23,76 dollar, staat onder druk door eerdere afboekingen en jarenlange tegenvallende prestaties binnen de sector. De geplande opsplitsing in de tweede helft van 2026 en de aanstelling van Steve Cahillane als nieuwe CEO moeten een strategische heroriëntatie ondersteunen om de concurrentiepositie van de merken te verbeteren.

Johnson & Johnson voorspelt sterkere winstgroei ondanks prijsdruk en rechtszaken

- De Amerikaanse gezondheidszorggroep verwacht in 2026 hogere omzet en winst dan analisten voorzien, ondanks de financiële impact van een akkoord om bepaalde geneesmiddelenprijzen te verlagen en extra douanekosten op medische toestellen. Het bedrijf mikt op een jaarwinst van 11,43 tot 11,63 dollar per aandeel tegenover een gemiddelde analistenverwachting van 11,45 dollar, gesteund door sterke verkopen van onder meer Darzalex, Tremfya en Carvykti. Lopende talk rechtszaken en druk op Stelara blijven uitdagingen, maar J&J benadrukt dat de kernportefeuille solide groeit en dat het tegen het einde van het decennium opnieuw dubbele groeicijfers verwacht.

Intel wint opnieuw beleggersvertrouwen met investeringen en herstructurering

- De Amerikaanse chipmaker ziet het beleggersvertrouwen terugkeren dankzij een reeks nieuwe investeringen en een herstructurering onder CEO Lip Bu Tan, wat de vraag naar traditionele serverchips aanwakkert. Het bedrijf profiteert van miljardeninvesteringen van Nvidia en SoftBank en verwacht een sterke groei in zijn datacenterdivisie, terwijl het zijn chipproductie- en AI strategie hervormt. Ondanks blijvende uitdagingen in de pc markt en druk op marges hopen analisten dat Intel's vernieuwde productlijn en foundry ambities de groei in 2026 en daarna ondersteunen.

United Airlines intensiveert zijn concurrentiestrijd met American in Chicago

- De Amerikaanse luchtvaartmaatschappij voert haar strijd met American Airlines op in Chicago, waar ze in 2026 onbeperkt extra vluchten wil toevoegen om te vermijden dat American bijkomende gates krijgt. United benadrukt dat het in Chicago winstgevend is terwijl American er zwaar verliest, en beide maatschappijen breiden hun vluchtenschema aan O’Hare uit om hun positie te versterken. De kern van het conflict draait om gate-toewijzingen, een cruciale factor voor het aantrekken van lucratieve zakelijke reizigers in een van de weinige Amerikaanse luchthavens waar twee grote netwerkmaatschappijen op volledige hubschaal concurreren.

Netflix zet de sector op scherp met een megabod op de activa van Warner Bros

- De Amerikaanse streamingdienst ziet zijn aandeel onder druk staan nadat het voor bijna 83 miljard dollar een bod uitbracht op de activa van Warner Bros, een opvallende breuk met de vroegere strategie om zelf content te bouwen in plaats van overnames te doen. Het management benadrukt de strategische waarde van Warner’s film en tv studio’s, het sterke HBO merk en een volwassen bioscoopdivisie, maar beleggers vrezen de hoge kosten, het opschorten van aandeleninkopen en mogelijke mededingingsbezwaren. Ondanks een stevige contentplanning en financiering via een verhoogde bruglening blijft de markt twijfelachtig over het langetermijnrendement van deze agressieve expansie.

JPMorgan Chase waarschuwt dat een renteplafond op kredietkaarten het financiële systeem zou ontwrichten

- De Amerikaanse bank waarschuwt dat het plafonneren van kredietkaartintresten op 10% een economische ramp zou veroorzaken en volgens CEO Jamie Dimon 80% van de Amerikanen zonder essentiële back upkrediet zou zetten. President Trump dringt toch aan op zo’n tijdelijke renteplafond, maar analisten achten de slaagkansen klein omdat hiervoor wetgeving nodig is en zowel Democraten als Republikeinen verdeeld zijn. De bancaire sector vreest zware gevolgen voor consumenten en bedrijven, terwijl sommige aanbieders overwegen om met beperktere kaarten of lagere limieten gedeeltelijk tegemoet te komen aan de politieke druk.

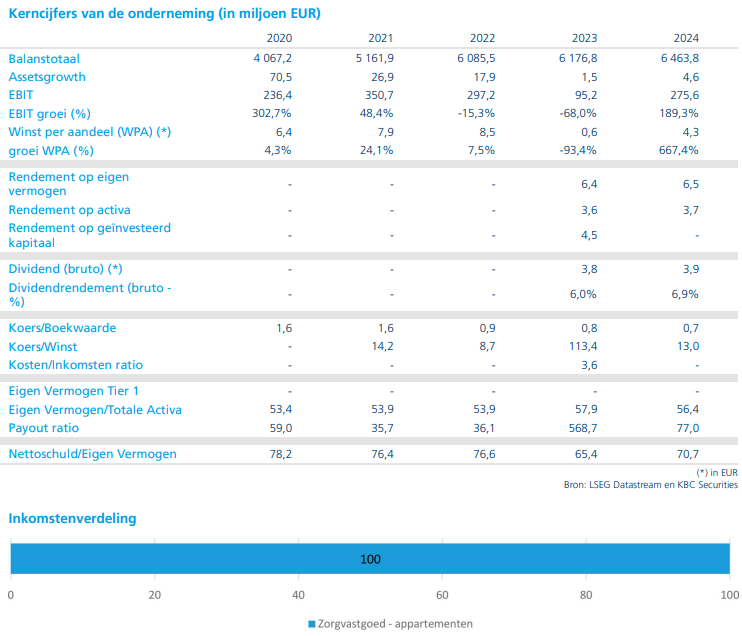

Aedifica krijgt groen licht voor fusietraject met Cofinimmo

Aedifica heeft goedkeuring gekregen van de Belgische Mededingingsautoriteit om zijn omruilbod op Cofinimmo voort te zetten, aldus KBC Securities‑analiste Lynn Hautekeete. De goedkeuring is gekoppeld aan een verplichting om over meerdere jaren voor 300 miljoen euro aan Belgische zorgvastgoedactiva te verkopen. Door de brede steun bij aandeelhouders en de formele steun van de raad van bestuur van Cofinimmo ziet de analiste een hoge slaagkans voor het fusieproces.

Aedifica?

Aedifica is een groeiende Belgische beursgenoteerde vennootschap (GVV) die gespecialiseerd is in investeringen in Europees zorgvastgoed en in het bijzonder in huisvesting voor senioren.

Goedkeuring voor omruilbod onder voorwaarden

Aedifica heeft toestemming gekregen van de Belgische Mededingingsautoriteit om door te gaan met zijn omruilbod op Cofinimmo. De voorwaarde is dat het bedrijf gedurende meerdere jaren Belgische zorgvastgoedactiva van in totaal 300 miljoen euro moet afstoten. Die verplichting sluit aan bij de earlier ingediende remedies in de tweede helft van 2025.

De omruilperiode loopt van 30 januari tot 2 maart, op voorwaarde dat de FSMA het prospectus goedkeurt.

Details van de vereiste desinvesteringen

De verplichte desinvesteringen omvatten Belgische zorgvastgoedactiva ter waarde van 300 miljoen euro. Op basis van een gemiddelde waardering van 18 miljoen euro per actief — rekening houdend met het gecombineerde portefeuilleprofiel van Aedifica en Cofinimmo — betekent dat een verkoop van ongeveer 15 activa.

De activa hoeven niet in een specifieke regio te worden verkocht, maar volgens Lynn lijkt een focus op Brussel strategisch logisch, aangezien die regio goed is voor 18% van de contractuele Belgische huuropbrengsten van de gecombineerde entiteit.

Lynn modelleert de verkoop tegen een korting van 11% of een nettorendement van 6,5%. Dat houdt rekening met de aanhoudende overhuur in Belgisch zorgvastgoed en de negatieve berichtgeving rond exploitanten. Door de schaal van de fusie verwacht ze echter niet dat eventuele waardeverminderingen het investeringsverhaal zullen bepalen.

Hoe het verdere proces eruitziet

Tijdens de omruilperiode kunnen Cofinimmo‑aandeelhouders hun aandelen aanbieden in ruil voor 1,185 Aedifica‑aandelen per Cofinimmo‑aandeel. Het gaat niet om een klassieke squeeze‑outprocedure met een drempel van 95%. Zodra Aedifica meer dan 50% van de aandelen bezit, kan het een buitengewone algemene vergadering bijeenroepen om de juridische fusie tussen beide entiteiten te laten goedkeuren. Daarvoor is een meerderheid van 75% vereist.

Volgens de analiste is de kans groot dat dit traject succesvol wordt afgerond, mede door de brede steun van institutionele beleggers die al in beide bedrijven gepositioneerd zijn.

Fundamentele waardering na de fusie

Lynn waardeert Aedifica op 14 keer de verwachte operationele winst per aandeel, gebaseerd op een situatie waarin beide bedrijven volledig zijn samengevoegd. In die waardering houdt zij al rekening met 16 miljoen euro aan verwachte synergievoordelen, maar nog niet met de 13 miljoen euro aan eenmalige herstructureringskosten die bij de fusie horen.

Lynn vindt de verwachte synergieën haalbaar, maar wijst erop dat ze pas geïmplementeerd kunnen worden nadat de juridische fusie is afgerond — iets wat ze verwacht in de tweede helft van 2026. De waardering ligt onder het historische gemiddelde van 18,9× (sinds 2016, toen Aedifica volledig focuste op healthcarevastgoed). Dat reflecteert de uitvoeringsrisico’s rond de synergieën, de huidige overearning door lage kapitaalkosten (Cofinimmo 1,4%, Aedifica 2,2%) en zorgen rond exploitant Colisée.

KBC Securities over Aedifica

KBC Securities‑analiste Lynn Hautekeete ziet de goedkeuring van de Belgische Mededingingsautoriteit als een cruciale drempel die nu is weggenomen op weg naar de fusie met Cofinimmo. Volgens haar bieden de sterke aandeelhoudersbasis, de strategische logica van de transactie en de haalbare synergieën een solide fundament voor waardecreatie, ondanks de verplichting tot aanzienlijke desinvesteringen.

Ze herhaalt voor Aedifica een koersdoel van 78 euro en bevestigt de “Kopen”-aanbeveling.

Europees aandelennieuws

Telenor verkoopt belang in True Corporation en boekt forse meerwaarde.

- De Noorse telecomoperator verkoopt zijn belang in het Thaise True Corporation voor ongeveer 39 miljard Noorse kroon aan Arise Digital Technology en boekt daarbij een boekhoudkundige winst van 14,7 miljard kroon. Het gaat om een directe verkoop van 24,95% en een overeenkomst om de resterende 5,35% twee jaar na de eerste transactie te verkopen. True telt zo’n 60 miljoen klanten en is een van de grootste telecomspelers in Thailand.

Essity verhoogt kwartaalwinst dankzij lagere kosten en stelt een hoger dividend voor.

- De Zweedse producent van hygiëneproducten meldt voor het vierde kwartaal een stijging van de aangepaste bedrijfswinst (EBITA) tot 5,12 miljard Zweedse kroon dankzij lagere kosten. De aangepaste EBITA marge klom naar 14,7% tegenover 14,6% in het voorgaande kwartaal, terwijl de organische jaaromzetgroei positief bleef. Analisten verwachtten gemiddeld 5,04 miljard kroon, wat Essity dus overtrof. De raad van bestuur zal voor 2025 een dividendverhoging van 6% tot 8,75 kroon per aandeel voorstellen.

Barclays verplaatst Europese hoofdzetel van Dublin naar Parijs.

- De Britse bank verplaatst zijn Europese hoofdzetel van Dublin naar Parijs om de besluitvorming dichter bij zijn belangrijkste continentale activiteiten te brengen. De bank start de juridische en regelgevende stappen om Barclays Europe onder te brengen in Frankrijk en om te vormen tot een “Societas Europaea”, waarna de naam Barclays Europe SE wordt. De omzetting wordt tegen eind 2026 verwacht, terwijl de definitieve verhuizing in de eerste helft van 2027 zou plaatsvinden, onder voorbehoud van goedkeuring. De zakelijke en private bankactiviteiten in Ierland blijven behouden, met klanten en operationele teams die in Dublin gevestigd blijven.

Ubisoft herstructureert organisatie en schrapt meerdere games.

- De Franse videogame uitgever voert vanaf april een reorganisatie door waarbij het bedrijf wordt opgesplitst in vijf creatieve divisies, elk verantwoordelijk voor hun eigen portfolio en budget. De herschikking gaat gepaard met de schrapping van zes games – waaronder een “Prince of Persia”-remake – en uitstel van zeven andere projecten. Voor 2026 verlaagt Ubisoft zijn verwachtingen tot netto boekingen van ongeveer 1,5 miljard euro en rekent het op een operationeel verlies van circa 1 miljard euro, inclusief 650 miljoen euro aan kosten door annuleringen en vertragingen. Het bedrijf mikt tegen eind 2026 op een nettoschuld van 150–250 miljoen euro, negatieve vrije kasstromen van 400–500 miljoen euro en bijkomende kostenbesparingen van 200 miljoen euro bovenop een reeds bereikt programma van 100 miljoen euro.

Ryanair voert een publiek woordengevecht met Elon Musk en ziet stijging in boekingen.

- De Ierse luchtvaartmaatschappij raakte verwikkeld in een publiek getrouwtrek met Elon Musk nadat topman Michael O'Leary Starlink internet aan boord uitsloot en door Musk werd uitgescholden, wat leidde tot een reeks spottende reacties van beide kanten. O'Leary noemde Musk’s bewering dat Starlink antennes geen extra luchtweerstand veroorzaken “stom” en schatte dat Starlink Ryanair tot 250 miljoen dollar per jaar zou kunnen kosten door extra brandstofgebruik. De mediarel bezorgde Ryanair volgens O'Leary een boekingsstijging van 2 à 3% in vijf dagen, terwijl hij waarschuwde voor mogelijke tariefstijgingen door krappe capaciteit in Europa en onzekerheid over eventuele nieuwe EU‑VS‑tarieven.

Volkswagen verhoogt kasstroom ondanks zwakke Chinese verkoop.

- De Duitse autofabrikant meldde in 2025 een beter dan verwacht netto kasstroomresultaat van 6 miljard euro ondanks zwakke verkoopcijfers in China, zorgen over Amerikaanse tarieven en problemen bij Porsche. De kasstroom lag 1 miljard euro hoger dan een jaar eerder doordat Volkswagen zijn voorraden verlaagde en minder investeerde in fabrieken en onderzoek. De investeringsratio in de autofabrikantentak daalde volgens voorlopige cijfers tot 12% van de omzet, terwijl Porsche door lagere vraag, druk in China en hogere Amerikaanse tarieven zijn elektrische wagenplannen terugschroefde. Zowel Porsche als Volkswagen verminderden hierdoor hun winstvooruitzichten voor 2025.

Associated British Foods bevestigt dalende Primark omzet en houdt separatieoptie open.

- De Britse voedings- en retailgroep bevestigde dat de onderliggende omzet bij Primark in het kerstkwartaal met 2,7% daalde. Het eerdere winstalarm van 8 januari hing samen met zwakkere Primark verkopen en een lauwe vraag in de VS naar kookoliën en bakkerijingrediënten. Separatieplannen tussen Primark en de voedingsdivisie blijven op tafel, al volgt de definitieve beslissing wellicht pas tegen 21 april wanneer de halfjaarresultaten verschijnen. In de 16 weken tot 3 januari steeg de totale retailomzet met 4,2%, terwijl suiker, ingrediënten en landbouwactiviteiten dalingen van respectievelijk 4,3%, 2,9% en 4,1% noteerden en de voedingsomzet stabiel bleef.

Investor AB verhoogt netto actiefwaarde en overtreft de markt.

- De Zweedse investeringsmaatschappij zag in het vierde kwartaal de aangepaste netto actiefwaarde met 6% stijgen tot 1.087,1 miljard Zweedse kroon, terwijl het totaalrendement voor aandeelhouders 13% bedroeg en daarmee de SIXRX index overtrof. Patricia Industries boekte 5% minder omzet door negatieve valuta effecten, wat ook de aangepaste bedrijfswinst (EBITA) met 6% drukte, terwijl Mölnlycke 3% organische groei in constante valuta en een verbeterde winstmarge rapporteerde. Investeringen in EQT kenden een waardestijging van 8%, wat positief bijdroeg aan de resultaten. Het bedrijf verwacht in 2026 aanhoudende tegenwind van wisselkoersen en hogere tarieven, en rekent op een voorzichtige vraag en onvoorspelbare geopolitieke omstandigheden.

Société Générale schrapt 1.800 functies in zijn Franse retailactiviteiten.

- De Franse bank kondigde aan dat ze 1.800 functies zal schrappen in haar Franse retailtak en mogelijk daarbuiten, in het kader van een reorganisatie. De baanreducties zullen volgens de bank in de loop van 2026 en 2027 plaatsvinden.

Deutsche Boerse neemt Allfunds over in een deal van 5,35 miljard euro.

- De Duitse beursuitbater laat zijn aandelen in Frankfurt 2,2% hoger openen nadat het een akkoord bereikte om Allfunds over te nemen voor 5,35 miljard euro. De deal waardeert elk Allfunds aandeel op 8,8 euro en wordt door Jefferies “strategisch sterk” genoemd. Het aandeel Deutsche Boerse staat sinds het begin van het jaar 6,4% lager.

Altice onderzoekt een verkoop van groot deel van Franse telecomactiviteiten.

- De Frans‑Portugese telecomgroep voert gesprekken met Orange, Bouygues Telecom en Free over de mogelijke verkoop van een groot deel van zijn Franse telecomactiviteiten. De drie operatoren bevestigden gezamenlijk dat zij sinds begin januari due diligence uitvoeren.

Mee met de markt: "TACO Thursday"

- De Europese aandelenmarkten sloten gisteren alsnog licht hoger, maar het sentiment blijf gemengd. En het was vooral afwachten wat ene Trump te zeggen zou hebben in zijn speech op Davos. Het werd een “TACO”-moment (Trump Always Chickens Out): de dreigementen over invoerrechten verdampten en Groenland zal niet met geweld worgen afgepakt: “Ik hoef geen geweld te gebruiken, ik wil geen geweld gebruiken, ik zal geen geweld gebruiken”. Trump-theater van het zuiverste water, maar niettemin was de speech het bekijken waard. Nadien klonkt het op Truth Social nog dat de VS en de NAVO een raamwerk hadden voor een deal over Groenland, inclusief raketafweersysteem en toegang tot kritieke mineralen en exclusief tarieven.

- Wall Street reageerde opgelucht. Herwonnen optimisme duwde de S&P 500 1,16% hoger, de Dow 1,21% en de Nasdaq 1,18%. Op de valutamarkten bleef de beweging beperkt, ook al versterkte de dollar ietwat (€1 = $1,1687). De grondstoffen verloren wat speculatieve premie, zodat een vat Brent-olie 0,14% goedkoper en goud 0,2% zakte tot 4.830 dollar.

- Ook Azië klokte positief af. Taiwan blijft gas geven (+1,6%), net zoals Zuid‑Korea (+0,86%) en Japan (+0,85%). Centraal staat koopinteresse in technologie en een herstel van het regionale beleggersvertrouwen. Tegen de trend in gingen China (–0,10%), Hongkong (–0,15%) en Thailand (–0,13%) lager, door aanhoudende onzekerheid over de Chinese economie en regionale politieke factoren.

- De obligatiemarkten verdienen nog steeds aandacht. De Amerikaanse 10-jaarsrente bleef stabiel op 4,26% en de 2-jaarsrente op 3,59%. De Duitse rentes openden vandaag, maar zullen naar verwachting wat ontspannen, terwijl de Japanse lange termijn rente sterk daalde. De Bank of Japan startte zijn vergadering met als vraag of de beleidsrente verhoogd moet worden. Afwachten wat de conclusie zal zijn, maar de Japanse yen bleef vannacht stabiel tegenover de dollar ($1 = 158,24 JPY).

- En dan is er nog de Australische dollar, die het hoogste peil in 15 maanden aantikte (*1 = 0,6810 AUD) dankzij een beresterke stijging van de werkgelegenheid en dus een scherp lager werkloosheidscijfer. Over naar een renteverhoging, met andere woorden.

- Er staat best wat economisch nieuws op de agenda. De VS brengt zijn wekelijkse info over de nieuwe werkloosheidsaanvragen, naast de laatste PCE‑inflatie-indicatoren, aangevuld met een regionale update van de industriële activiteit. Uit Japan volgen handelscijfers voor december, inclusief export- en importontwikkelingen, terwijl het VK inzicht biedt in de kleinhandel. Zowel Europa als België berekenden een update van consumentenvertrouwen, en Noorwegen sleutelt al dan niet aan de beleidsrente. Voor de exegeten onder ons maakt de ECB de notulen van de laatste beleidsvergadering openbaar.

- Bedrijfsresultaten komen er vandaag van Abbott Laboratories, Bankinter, Capital One Financial, CSX, EQT, Essity, Freeport-McMoRan, General Electric, Huntington Bancshares, Intel, Intuitive Surgical, Investor, McCormick, Northern Trust, Procter & Gamble, SOS en Tryg.

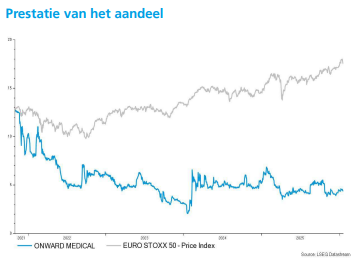

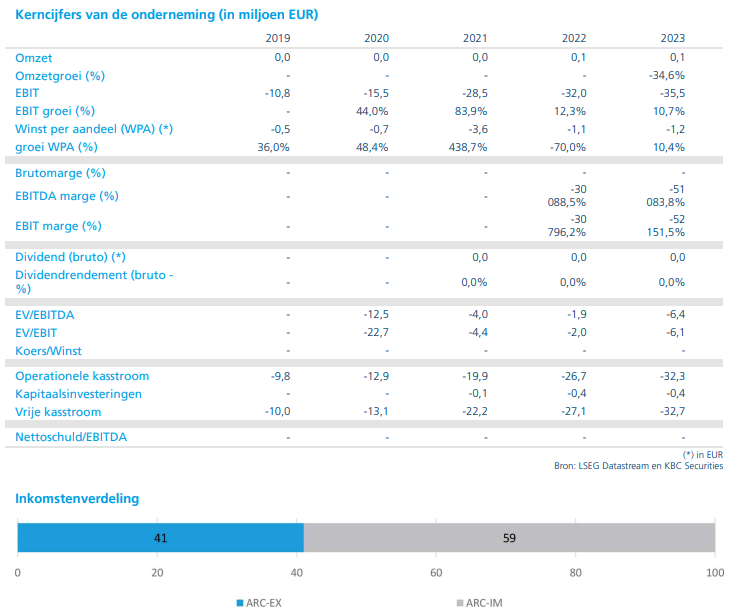

KBC Securities verhoogt koersdoel voor Onward

Onward heeft met succes twee extra implantaties uitgevoerd van zijn brain‑computerinterface (BCI) bij patiënten met een ruggenmergletsel, waardoor het totaal nu op zeven komt te staan. De uitbreidende dataset versterkt het klinische onderzoek naar thought‑driven beweging (beweging gestuurd door gedachten) en helpt het bedrijf om de volgende stappen in het programma te bepalen, aldus KBC Securities‑analist Jacob Mekhael.

Onward Medical?

Onward is een medisch technologiebedrijf dat innovatieve therapieën ontwikkelt voor functioneel herstel bij mensen met beschadiging van het ruggenmerg, ook dwarslaesie (SCI) genoemd. De technologieplatforms van het bedrijf zijn gebaseerd op ARC-therapie, gerichte, geprogrammeerde elektrische stimulatie van het ruggenmerg, ontworpen om beweging, functie en onafhankelijkheid te herstellen bij mensen met SCI.

ARC Therapy bestaat uit twee eigen onderzoeksplatforms, een implanteerbaar platform (ARC-IM) en een extern platform (ARC-EX), beide ontworpen om de mobiliteit en levenskwaliteit te verbeteren door een breed scala aan uitdagingen aan te pakken waarmee mensen met SCI en mogelijk andere ziekten/aandoeningen, zoals de ziekte van Parkinson en beroerte, worden geconfronteerd.

Twee bijkomende BCI‑implantaties in klinische studie

Onward kondigde aan dat bij twee extra patiënten met een ruggenmergletsel succesvol een implantatie van het ARC‑BCI‑systeem werd uitgevoerd. Daarmee stijgt het totaal aantal implantaties tot zeven. De ingrepen gebeurden bij twee personen met een verschillend letselverleden: een vrouw van 35 jaar met een twee jaar oud letsel en een man van 39 jaar met een letsel dat zeven jaar geleden ontstond.

Beide deelnemers nemen deel aan een lopende klinische haalbaarheidsstudie die onderzoekt hoe thought‑driven stimulatie van het ruggenmerg het herstel van beweging kan ondersteunen. De procedures werden uitgevoerd in het Centre Hospitalier Universitaire Vaudois (CHUV) in Lausanne, onder leiding van dr. Jocelyne Bloch.

Hoe ARC‑BCI werkt

Het ARC‑BCI‑systeem is ontworpen om door gedachten aangestuurde bewegingen mogelijk te maken bij mensen met een ruggenmergletsel of andere motorische beperkingen. De technologie koppelt Onwards implantaatplatform ARC‑IM — dat gericht is op het herstellen van beweging en functie — aan een BCI‑toestel van Clinatec.

Het BCI‑onderdeel decodeert via artificiële intelligentie hersensignalen, die vervolgens draadloos worden doorgegeven aan het ruggenmergstimulatienetwerk. Zo ontstaat een directe ‘brug’ tussen het brein en het lichaam. De nieuwe implantaties leveren bijkomende gegevens op bovenop de eerste vijf implantaties, waardoor de dataset in de haalbaarheidsstudie breder en robuuster wordt.

Sterke veiligheids- en prestatiedynamiek volgens de analist

Volgens analist Jacob Mekhael kan de gecombineerde technologie een belangrijke stap vooruit betekenen voor patiënten met ruggenmergletsels, maar ook op termijn voor bredere indicaties zoals beroertes of Parkinson.

Hij benadrukt dat het WIMAGINE‑hersenimplantaat van Clinatec bijzonder goed gepositioneerd is tegenover concurrenten, dankzij een sterke balans tussen veiligheid, beperkte invasiviteit en signaalresolutie — ondersteund door zeven jaar veiligheidsdata.

Commerciële vooruitgang van ARC‑EX

Intussen zet Onward ook zijn commerciële weg verder met de lancering van het externe neurostimulatietoestel ARC‑EX. Dat product heeft inmiddels een label voor thuisgebruik, wat volgens de analist de groei in de komende jaren kan versnellen.

Voor 2025 verwacht hij dat de resultaten meer zicht zullen geven op de evolutie van de verkoop in het vierde kwartaal van 2025, na een verkoop van 70 toestellen in de eerste negen maanden van 2025.

KBC Securities over Onward

KBC Securities‑analist Jacob Mekhael ziet de twee bijkomende implantaties als een betekenisvolle verbreding van de klinische dataset voor ARC‑BCI. Volgens hem bevestigt de combinatie van Onwards ARC‑IM‑technologie met Clinatec’s BCI‑platform het potentieel van een systeem dat een grote impact kan hebben op de levenskwaliteit van mensen met een ruggenmergletsel. Hij verwacht dat de groei van ARC‑EX zal versnellen nu het product thuis gebruikt mag worden.

KBC Securities hanteert voor Onward een koersdoel van 8,9 euro (voorheen 8,4 euro) en herhaalt de “Kopen”-aanbeveling.

Beursnieuws België en Nederland

Aedifica krijgt groen licht voor het bod op Cofinimmo onder voorwaarde van forse desinvesteringen.

- De Belgische zorgvastgoedinvesteerder kreeg groen licht van de Belgische Mededingingsautoriteit voor het overnamebod op Cofinimmo, op voorwaarde dat er over meerdere jaren voor 300 miljoen euro aan Belgische zorgactiva wordt verkocht. De biedperiode loopt van 30 januari tot 2 maart, mits goedkeuring van het prospectus door de FSMA, en door de sterke aandeelhoudersoverlap en de formele steun van Cofinimmo’s bestuur acht KBC Securities de slaagkans groot. Het aandeel steeg sinds de upgrade naar “Kopen” met 14,7% en KBCS verwacht verdere positieve momentum. Het koersdoel bedraagt 78 euro.

Onward Medical breidt het klinische bewijs voor zijn ARC BCI systeem verder uit.

- De medtech speler zette een nieuwe stap voorwaarts met de 6de en 7de implantatie van zijn ARC BCI systeem bij patiënten met een ruggenmergletsel, wat het totaal op zeven brengt en het klinische bewijs verder versterkt. De combinatie van Onwards implanteerbare ARC IM technologie met Clinatec’s BCI interface voor gedachten gestuurde controle ondersteunt het potentieel voor een doorbraak in mobiliteits- en functierherstel. KBCS verhoogt het koersdoel naar 8,9 euro (van 8,4 euro) en bevestigt de “Kopen”-aanbeveling, gezien de groeiende dataset en duidelijke vooruitgang in het haalbaarheidsonderzoek.

Nyxoah investeert in een grote capaciteitsuitbreiding om internationale groei te ondersteunen.

- De onderneming die neuromodulatie therapieën voor obstructieve slaapapneu ontwikkelt, investeert in een forse uitbreiding van haar productiecapaciteit in Wallonië om de groei in de VS en wereldwijd te ondersteunen. Het bedrijf bouwt samen met LégiaPark en ABN Cleanroom Technology aan een nieuwe faciliteit van bijna 2.000 vierkante meter, inclusief een geavanceerde cleanroom, waarmee het zijn industriële voetafdruk en lokale tewerkstelling verder versterkt. Deze schaalvergroting moet Nyxoahs commerciële momentum ondersteunen en de brutomarge verder verbeteren, in lijn met de ambitie om duurzame waardecreatie te realiseren.

Bekaert haalt 53 miljoen euro op met een nieuwe obligatielening.

- De staaldraadproducent haalde met een nieuwe obligatielening 53 miljoen euro op, goed voor een totale opbrengst van 112 miljoen euro binnen dit uitgifteprogramma. De obligatie heeft een looptijd van zeven jaar en een vaste rente van 4,34 procent, en werd door KBC begeleid. De middelen zullen worden gebruikt voor herfinanciering van schulden en algemene bedrijfsdoeleinden.

ForFarmers versterkt zijn rundveeactiviteiten via de overname van Farmpasz Podlasie.

- De Nederlandse diervoederspecialist neemt via dochter Tasomix alle aandelen over van Farmpasz Podlasie in Noordoost Polen, een producent van rundveevoer met een capaciteit van 80.000 ton per jaar. De overname past in de groeistrategie van Tasomix om haar positie in de rundveesector te versterken en bouwt voort op een jarenlange samenwerking tussen beide bedrijven. De transactie wordt naar verwachting afgerond in februari 2026 en ForFarmers rekent op een vlotte integratie. Financiële details maakte het bedrijf niet bekend.

Aegon onderzoekt de verkoop van zijn Britse activiteiten om zich op de VS te focussen.

- De Nederlandse verzekeraar overweegt de verkoop van zijn Britse activiteiten, waarvoor onder meer Phoenix Group, Royal London en Scottish Widows interesse hebben getoond, bijgestaan door Goldman Sachs in een biedingsproces dat binnenkort van start gaat. De activiteiten, gewaardeerd op circa 2 miljard pond, omvatten een klantenbasis van ongeveer 3,7 miljoen mensen, zo’n 220 miljard pond aan beheerd vermogen eind 2024 en circa 2.500 medewerkers, terwijl de vermogensbeheerdivisie niet in de verkoop zit. Aegon wil zich met deze desinvestering sterker toeleggen op de snelgroeiende Amerikaanse levensverzekeringsmarkt.

Nieuwe aanbevelingen voor aandelen

Datum en uur van publicatie: 22/01/2026 om 09:00

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.

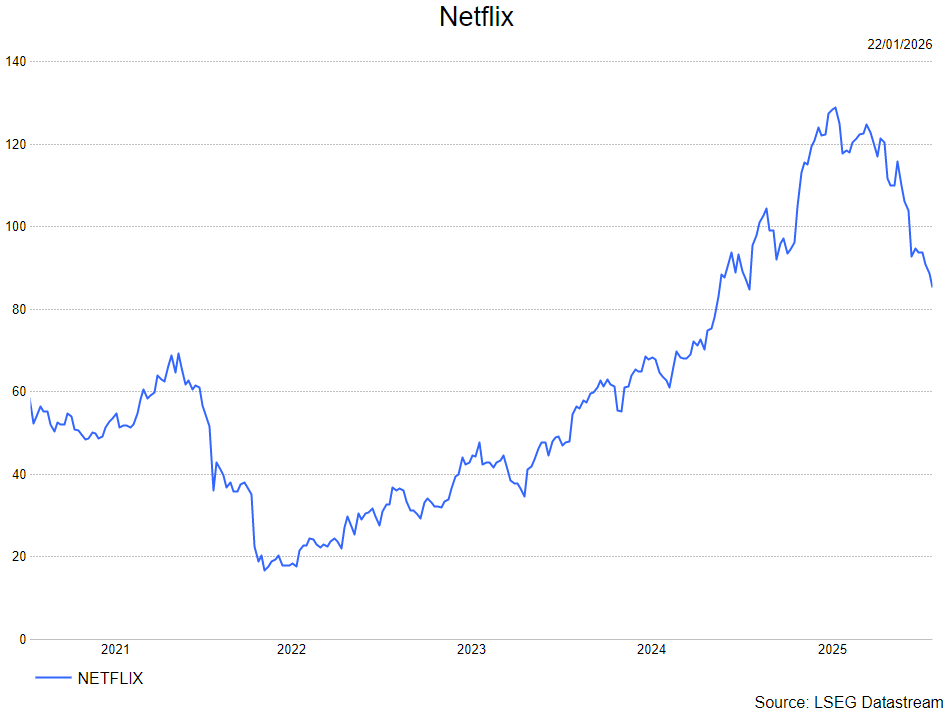

Netflix rapporteert solide resultaten maar prognose stelt teleur

Netflix?

Netix is 's werelds grootste aanbieder van 'streaming video', waarbij televisieseries en Klms via internet kunnen worden bekeken. Klanten krijgen ongelimiteerd toegang tot de bibliotheek van Net#ix tegen een vast maandelijks abonnementsgeld. Op China na is Net#ix nagenoeg wereldwijd actief.

Netflix rapporteerde over het vierde kwartaal een omzet/operationele winst die respectievelijk 1%/2% boven de verwachting uitkwamen.De prognose voor het lopende kwartaal kwam onder de consensus uit omwille van lagere marges (hogere kosten).

Voor het volledige boekjaar 2026 verwacht het bedrijf een omzet van circa 51,2 miljard dollar, wat grotendeels in lijn der verwachtingen ligt. De (operationele) margeprognose van 31,5% lag beduidend onder de verwachting van 33%. Dit is deels te wijten aan kosten die het bedrijf maakt in het kader van de geplande overname van Warner Bros. Discovery (WBD), maar ook aan hoger dan verwachte contentkosten.

Het bedrijf gaf aan dat de overnamedeal met WBD nu volledig in cash zal gebeuren ipv een mix van cash en aandelen Netflix eerder. Zolang de overname niet beklonken is, pauzeert Netflix zijn inkoopprogramma om cash te preserveren.

Opinie

KBC Securities over Netflix

Netflix leverde opnieuw een solide kwartaalrapport af. De prognose voor het lopende jaar ontgoochelde evenwel. Netflix heeft af te rekenen met 1) een thuismarkt die grotendeels verzadigd is en 2) groeiende concurrentie van ‘user-generated video’ zoals YouTube. Het aandeel is sterk teruggevallen na de aankondiging van de overnamedeal met WBD. Veel beleggers zien de overnamedeal voor WBD dan ook als een defensieve actie van het bedrijf. Tegen deze achtergrond is de zwakke jaarprognose een extra reden om voorzichtig te zijn.

WBD heeft met Harry Potter, DC Comics en Game of Thrones een grote kwalitatief hoogstaande contentportefeuille die Netflix binnenkort in zijn aanbod kan integreren. In de mate dat dit ervoor zorgt dat (minder) klanten minder frequent hun abonnement opzeggen, kan deze portefeuille een goede aanwinst zijn voor het bedrijf. Aan een overname van deze omvang zijn evenwel stevige risico’s verbonden. Zo verschilt de bedrijfscultuur bij WBD beduidend van die bij Netflix. Een integratie zou dan ook kunnen zorgen voor wrevel bij (bepaalde delen van) het personeel. Verder is er het risico dat de deal niet wordt goedgekeurd door de mededingingsautoriteiten of enkel onder strenge voorwaarden.

De KBC Securities-analist, Kurt Ruts, behouden de houden-aanbeveling maar verlaagt het koersdoel van 115 dollar naar 85 dollar.