vr. 11 mrt 2022

Wat staat er maandag op de beleggersagenda?

Impact Rusland

Houd er rekening mee dat:

- De waarden in uw Bolero-portefeuille met onderliggend Russische effecten of linken met de Russische beurs (bv. trackers) geblokkeerd kunnen worden door mogelijk financiële sancties tegen Rusland.

- De mogelijkheid bestaat ook dat sommige orders in effecten met Russische linken gecanceld worden door de markt.

Zodra er meer informatie beschikbaar is, houden we u op de hoogte. Houd daarvoor de Bolero-blog in de gaten.

Tot slot blikken we nog even vooruit naar wat maandag op de beleggersagenda staat:

Maandag 14 maart

- Bedrijfsresultaten

- Phoenix

- Beleggersevents

- Carlsberg (Algemene Vergadering)

- Salmar (Buitengewone Algemene Vergadering)

- Rosier (Buitengewone Algemene Vergadering)

- Ex-dividend

- Garmin - Merck & Co - Regency Centers - Crown Castle International - Leidos Holdings - NXP Semiconductors - T Rowe Price Group - Gilead Sciences - PulteGroup - Motorola Solutions - Extra Space Storage - Paramount Global - Packaging Corp of America - Comerica - Iron Mountain - EOG Resources - Broadridge Financial Solutions - Coca-Cola - Eastman Chemical - Verisk Analytics - Xcel Energy - Ecolab - Digital Realty Trust - Ross Stores - Domino's Pizza - Belgian Resources & Capital

- Macro-economie

- Frankrijk: handelsbalans en lopende rekening (januari)

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

- Nieuwe adviezen voor aandelen

- Beursnieuws België en Nederland

- Europees aandelennieuws

- Amazon.com splitst aandeel en vindt zichzelf koopwaardig

- Meest verhandelde aandelen bij Bolero

- Brederode: topwinst voor een topholding

- Atenor krijgt vergunningen eindelijk vlot binnen

- ECB wil mogelijk al in september de rente verhogen

- Chinese tech onderuit op Wall Street

- Bedrijfsnieuws uit Amerika

Bedrijfsnieuws uit Amerika

Pimco kan meer dan 1 miljard dollar verliezen door blootstelling aan Russische schulden

- In de VS zou vermogensbeheerder Pimco potentieel meer dan 1 miljard dollar kunnen verliezen door blootstelling aan Russische schulden. Het Pimco Income Fund meldde een totaalwaarde van 140 miljard dollar per einde 2021, waarin voor 1,14 miljard dollar aan internationale staatsobligaties van Rusland begrepen zitten. Het fonds heeft ook voor 942 miljoen dollar credit-default swaps op Rusland uitstaan. In het geval dat Rusland zijn lening niet kan (of wil) terugbetalen, moet Pimco als verkoper instaan voor de terugbetaling.

Geplande productie in 2022 van Rivian Automotive kan halveren tot 25.000 voertuigen

- Autobouwer Rivian Automotive (koers aandeel: -6,35%) kampt met problemen in de toeleveringsketen, waardoor de geplande productie in 2022 kan halveren tot 25.000 voertuigen. Slecht nieuws voor de 83 000 reeds bestelde wagens. De groep bouwde al 1.410 voertuigen in 2022, met een gemiddelde wekelijkse productie die twee keer zo hoog was als die in het vierde kwartaal van 2021. Maar het nettoverlies in het vierde kwartaal steeg van 353 miljoen euro naar 2,46 miljard dollar, op een omzet van 54 miljoen dollar, terwijl op 60 miljoen dollar gemikt werd. Verder zullen inflatiedruk en toeleveringsproblemen in 2022 negatieve brutomarges opleveren, waardoor het verlies veel hoger zal liggen dan verwacht. De EBITDA kan immers landen op -4,75 miljard dollar, terwijl analisten mikten op -3,68 miljard dollar.

Twitter plaats labels en beperkt verspreiding beperken van berichten van Wit-Russische staatsmedia

- Socialmediabedrijf Twitter (koers aandeel: -0,7%) zal labels plaatsen en de verspreiding beperken van berichten van Wit-Russische staatsmedia en hun hooggeplaatste medewerkers. Het is een stap die erop gericht is misinformatie van Ruslands bondgenoot in zijn invasie van Oekraïne te beteugelen.

Oracle voorspelt winst over vierde kwartaal die hoger ligt dan ramingen van Wall Street

- Softwarebedrijf Oracle (koers aandeel: +0,7%) voorspelde een winst over het vierde kwartaal die hoger lag dan de ramingen van Wall Street. Het bedrijf verwacht dat zijn zware investeringen in de cloud hun vruchten zullen afwerpen, aangezien meer bedrijven hun uitgaven verhogen om hybride werk te ondersteunen en over te stappen op de cloud. Oracle zei dat het op schema ligt om dit jaar 4 miljard dollar aan investeringen te doen, om meer datacenters te bouwen en zijn clouddiensten te verbeteren, die achter kolossen als Microsoft, Amazon en Alphabets Google aanhollen. De omzet van Oracle bedroeg 10,51 miljard dollar, in lijn met de ramingen.

E-commercebedrijf eBay lanceerde zijn eerste digitale portemonnee

- E-commercebedrijf eBay (koers aandeel: -1,3%) verwacht dat de omzet tussen 5% en 6% zal groeien in fiscaal 2023 en lanceerde zijn eerste digitale portemonnee. EBay zag een sterke vraag van onlinewinkelen vorig jaar tijdens de COVID-19-pandemie, maar het is klauteren om het momentum te behouden nu mensen terugkeren naar het reguliere leven. De digitale portemonnee zou klanten de opbrengst van hun verkoop laten gebruiken om gemakkelijk hun volgende item te kopen of hun verkoopkosten te betalen. Het bedrijf lanceerde ook eBay Vault, een digitale marktplaats en opslagfaciliteit voor ruilkaarten en verzamelobjecten, die naar verwachting in het volgende kwartaal in de Verenigde Staten van start zal gaan.

Chinese tech onderuit op Wall Street

Chinese internetaandelen zoals JD.com (-13,5%), Alibaba (-6,5%), Tencent (-4,1%), Bilibili (-14%) en Baidu (-6,3%) doken donderdag diep in het rood, nadat de Amerikaanse beurswaakhond SEC vijf bedrijven uit China bij naam noemde die van de beurs kunnen worden gehaald. YumChina Holdings (-1%), BeiGene (-5,5%), Zai Lab (-6,2%), ACM Research (-2,5%) en Hutchmed Die blijken zich nog steeds niet aan de Amerikaanse boekhoudregels te gehouden, zoals die zijn uitgerold via de Holding Foreign Companies Accountability Act. Een nieuw ronde “Zullen er nog wel Chinese aandelen op Wall Street mogen noteren en wat met Alibaba?” dient zich aan.

De Holding Foreign Companies Accountable Act

De Holding Foreign Companies Accountable Act (HFCAA) is een wet uit 2020 die bedrijven met een beursnotering in de Verenigde Staten verplicht te verklaren dat zij niet in handen zijn van of gecontroleerd worden door de Chinese overheid. De wet wijzigde de Sarbanes-Oxley Act in die zin dat deze bedrijven aan de Amerikaanse beurswaakhond SEC (Securities and Exchange Commission) informatie moeten verstrekken over buitenlandse jurisdicties die de Public Company Accounting Oversight Board (PCAOB) verhinderen inspecties uit te voeren. Dergelijke ondernemingen zullen een handelsverbod opgelegd krijgen en van de beurs worden geschrapt indien de PCAOB gedurende drie opeenvolgende jaren niet in staat is gespecificeerde rapporten te controleren.

De wet geeft de SEC dus de bevoegdheid om bedrijven van de beurs te halen en de handel in aandelen van een bedrijf te verbieden als het bedrijf Amerikaanse toezichthouders niet toestaat om gedurende drie opeenvolgende jaren hun bedrijf te controleren.

Reactie van China

In reactie op de stap van de SEC plaatste de Chinese beurswaakhond CSRC (China Securities Regulatory Commission) een bericht op haar officiële WeChat-pagina waarin stond dat zij samen met het ministerie van Financiën is blijven communiceren met de U.S. PCAOB en "positieve vooruitgang" heeft geboekt.

Hoewel sommige analisten voorspellen dat het onwaarschijnlijk is dat de risico's van een schrapping van de beursnotering op korte termijn werkelijkheid zullen worden, heeft zelfs de waarschijnlijkheid de markt verontrust. De Nasdaq Golden Dragon China Index, die Chinese aandelen volgt met een notering in de VS, tuimelde vannacht 10% lager, de grootste daling sinds oktober 2008. De index is met meer dan 60% gedaald sinds de piek in februari 2021.

De visie van KBC Asset Management

Dit is geen nieuw nieuws, maar omdat de markten dezer dagen sowieso erg in beroering zijn, was de timing van de mededeling natuurlijk nogal noodlottig. Momenteel is het de taak van de SEC om uitgevende instellingen te identificeren die gebruik maken van auditors die niet voldoen aan de criteria van de PCAOB en deze vijf bedrijven kregen tot 29 maart de tijd om de classificatie op de lijst aan te vechten. Veel van de genoemde bedrijven hebben echter al een noteringen in Hongkong.

Toen de SEC haar regels voor de handhaving van de HFCAA uitrolde, werd al gemeld dat zij vanaf einde 2021 jaarlijks zou nagaan welke emittenten onder de HFCAA vallen. Wat er nu is gebeurd, ligt dus in de lijn van de manier waarop beleidsdeskundigen verwachten dat het proces zal verlopen. Dit is daarom het begin van een eerder aangekondigd proces, waarvan wordt verwacht dat er meer namen zullen blijven opduiken op de SEC website.

De gebeurtenissen leveren volgens KBC Asset Management dus geen reden tot paniek op, ondanks het sentiment voor Chinese technologie-aandelen er natuurlijk niet vrolijker op wordt. Het debat wordt immers al een hele lange tijd gedomineerd door de vrees voor een vertrek van alle Chinese bedrijven van de Amerikaanse beursvloer. Maar dat is niet het scenario van KBC Asset Management, dat bij de koersdoelen en advies van de twee meest in het oog springende techreuzen, Alibaba en Tencent, behoudt.

- Alibaba:

De e-commercereus rapporteerde in februari 2022 zijn traagste kwartaalomzetgroei sinds zijn beursgang in 2014. De groepsomzet steeg met ongeveer 10% tot 242,6 miljard yuan, omgerekend 38,37 miljard dollar, de eerste keer dat de kwartaalomzetgroei onder de 20% zakte. Analisten hadden gemiddeld een omzet van 246,37 miljard yuan verwacht. De omzet uit klantenbeheer, een belangrijke maatstaf die bijhoudt hoeveel geld handelaars spenderen aan advertenties en promoties op Alibaba's sites, daalden met 1%. Dit is de eerste keer dat de omzet voor dit segment, dat 41% van de totale omzet van Alibaba uitmaakt, daalde sinds de beursgang van het bedrijf. Ant Group, Alibaba's fintech-filiaal, rapporteerde een winstgroei van 15 tot ongeveer 17,6 miljard yuan.

Analiste Nathalie Bally meent echter dat de resultaten na het decemberkwartaal een positievere wending kunnen nemen, aangezien het management verklaarde dat de kortetermijnverliezen uit e-commerce-investeringen in de komende kwartalen zouden moeten afnemen. De belangrijkste koersstuwende factor voor Alibaba zijn winstherzieningen in 2022, die zullen worden bepaald door onder meer de investeringsstrategie van het bedrijf. Wat dat laatste betreft, ziet analiste Nathalie Bally nu enige tekenen van versoepeling, hoewel dit proces waarschijnlijk geleidelijk zal verlopen.

De zichtbaarheid op de Chinese consumptie en op verdere regelgevingsrisico’s blijft echter minder goed. Het eerste kwartaal zal waarschijnlijk een zwak kwartaal blijven voor de groei, voordat de vergelijkingen op jaarbasis in de daaropvolgende kwartalen kunnen herstellen. Het management blijft benadrukken dat Alibaba ondergewaardeerd is en actief aandeelhouderswaarde zal blijven ontsluiten. Analiste Nathalie Bally meent dat de risico/opbrengstverhouding van het aandeel gunstig is bij de huidige lage waardering en daarom handhaaft zij de “Kopen”-aanbeveling. Het koersdoel is 185 dollar.

- Tencent:

De groei van Tencent vertraagde sterk in het derde kwartaal als gevolg van een samenloop van tegenwind in het afgelopen kwartaal. Sommige daarvan waren macro-economisch van aard (bv. stroomtekorten, coviduitbraken, kredietkrapte en trage consumptiegroei), terwijl andere meer bedrijfs-/sectorspecifiek zijn (PIPL: strenger toezicht op de tijd die minderjarigen aan games besteden). Niettemin hebben Fintech & Cloud en internationale gaming geholpen om de omzetdaling van de groep op te vangen, wat aangeeft dat Tencent geen “one trick pony” is. Analist Kurt Ruts verwacht dat de winstgroei van Tencent zich in 2022 zal herstellen naarmate de recente problemen worden gecompenseerd.

Wat de regulering betreft, meent hij dat het hoogtepunt van het negatieve sentiment achter de rug is. Tijdens de earnings call gaf het management wat dat betreft eind vorig jaar geruststellende commentaren mee. De bescherming van minderjarigen blijft de focus voor de regulering van online games. De speeltijd voor volwassenen zal waarschijnlijk niet worden gereguleerd. De impact van de implementatie van dataprivacywetten is tot nu toe beperkt geweest en de incrementele impact van nieuwe regelgeving zou kleiner moeten zijn.

Analist Kurt Ruts blijft bij de “Kopen”-aanbeveling en het koersdoel van 75 dollar omdat er een zeer aantrekkelijke risico-beloning te zien is voor het aandeel, zelfs zonder de investeringsportefeuille.

ECB wil mogelijk al in september de rente verhogen

Voormalig ECB-voorzitter Mario Draghi wordt voor eeuwig en drie dagen vereenzelvigd met de legendarische woorden “Whatever it takes”. Die vormden de basis voor een ongebreideld groei-ondersteunend soepel monetair beleid. De huidige ECB-topvrouw Christine Lagarde haalt de woorden nu vanonder het stof, om de u-bocht van de centrale bank kracht bij te zetten. “Whatever it takes”, om prijsstabiliteit te garanderen op een ogenblik dat de inflatie de hoogste toppen scheert sinds de oprichting van de eurozone. Dat betekent dat er versneld wordt gestopt met het opkopen van overheidsobligaties en dat de beleidsrente sneller richting 0% gebracht zal worden. Die rente zal vermoedelijk zelfs verder worden opgetrokken in wat de eerste echte verstrakkingscyclus zal zijn sinds 2005 tot 2007.

Al in september 2022 een eerste renteverhoging

De Europese centrale bank versnelt in een eerste fase de afbouw van aankopen onder haar APP-aankoopprogramma (Asset Purchase Programme, dat vooral overheidsobligaties opkocht). Via die aankopen hield ze de langetermijnrente in Europa jarenlang kunstmatig laag om de economie van extra zuurstof te voorzien. In december werden die aankopen opgetrokken omdat het PEPP-programma (Pandemic Emergency Purchase Programme) afgebouwd werd. Dat was op zijn toppunt van meer dan 60 miljard euro per maand groot.

Waar er einde 2021 nog werd gemikt op een afbouw van het APP-programma van 40 naar 20 miljard euro tegen het vierde kwartaal van 2022, zou dat nu al in juni kunnen aflopen. De ECB wil de beleidsrente na het beëindigen van het APP aankopen verhogen. Dat wil zeggen dat de rente niet “ten vroegste in 2023” kan worden opgetrokken, maar mogelijk al op de vergadering van 8 september.

Groei

De inflatiebestrijding krijgt daarmee duidelijk voorrang op de economische onzekerheid door de Russische invasie. Meer zelfs, het conflict verhoogt het prijsprobleem via de stijging van heel wat grondstoffenprijzen. Dat zal op de Europese economische groei wegen en dus werd uitgekeken naar de nieuwe groeivooruitzichten. Die tonen een relatief beperkte neerwaartse bijstelling voor 2022 (geen 4,2%, maar 3,7%) en 2023 (geen 2,9%, maar 2,8%) terwijl de 2024-voorspelling stabiel blijft op 1,6%.

Inflatie

Ook de inflatieverwachtingen werden bijgesteld: de ECB verhoogde de verwachtingen al voor de vijfde opeenvolgende keer: 5,1% voor 2022, tegenover een eerdere 3,2%, 2,1% voor 2023 in plaats van 1,8% en 1,9% voor 2024 in plaats van 1,8%. Vooral die laatste twee wijzigingen zijn cruciaal. Voor het eerst in jaren verwacht de ECB immers dat inflatie rond de 2% inflatiedoelstelling zal stabiliseren op het einde van haar beleidshorizon. De risico’s rond de voorspellingen blijven vooral omwille van de oorlog in Oekraïne neerwaarts gericht voor de groei en opwaarts voor de inflatie.

Marktreactie

De meer pragmatische aanpak van de inflatie geeft de euro niet meteen steun. De Europese eenheidsmunt bouwde in eerste instantie de winsten van gisteren wat verder uit, maar noteert in de namiddag onder het niveau van gisteren (€1 = $1,1001). De Duitse 10-jaarsrente stijgt met zo’n 7 basispunten tot 0,26%, terwijl de 2-jaarsrente zelfs met 11 basispunten stijgt tot -0,42%. Kredietrisicopremies ten opzichte de veilige Duitse rentes stijgen tot 13 basispunten voor Italië. De Europese beurzen verloren gisteren na het gigaherstel van eergisteren (+7%) zo’n 3%, waarvan het grootste deel toe te schrijven is aan een terugval nog voor de ECB-persconferentie plaatsvond.

De vooruitzichten van KBC Economics

De oorlog in Oekraïne en de energieschok zorgen over het algemeen voor meer inflatie en lagere economische groei. Dat maakt het pad naar de normalisatie van het beleid van de grote centrale banken complexer. In lijn met de verwachtingen van KBC Economics heeft de ECB evenwel toch een snellere afbouw van haar programma voor de aankoop van activa (APP) in het vooruitzicht gesteld, op voorwaarde dat de cijfers in de eurozone niet wezenlijk verslechteren in de komende weken en maanden. KBC Economics blijft uitgaan van een eerste renteverhoging tegen eind 2022.

Atenor krijgt vergunningen eindelijk vlot binnen

Atenor zag de winst met 58% stijgen in 2021, al bleef dat wel onder de verwachtingen van KBC Securities-analist Wim Lewi. De groep kreeg niettemin heel wat vergunningen goedgekeurd in de tweede helft van 2021 en in het begin van 2022, zodat de knelpunten van COVID-19 op de vergunningsaanvragen lijken te zijn opgelost. Atenor diende voor 290.000 vierkante meter vergunningen in, maar had op 355.000 vierkante meter gehoopt. De strengere energielabels en sociale eisen kunnen op de ontwikkelingsmarges wegen, maar de waardering blijft erg interessant. Het brutodividend stijgt met 5% tot 2,54 euro per aandeel.

Hoofdpunten uit de jaarcijfers:

- Het nettoresultaat toonde een drastische verbetering tot 38,1 miljoen euro. Per aandeel komt dat neer op 5,66 euro, terwijl analist Wim Lewi op 9,27 euro had gemikt. Maar die schattingen zijn altijd moeilijk te maken.

- Belangrijker is de mate waarin Atenor er in slaagt om vergunningen goedgekeurd te krijgen en om acquisities te doen. Dat laatste lukte vorig jaar erg aardig, want de teller kwam uit op 215.000 vierkante meter, tegenover 100.000 vierkante meter in 2020. Er werden vier acquisities gedaan in Hongarije, Frankrijk en Luxemburg. De portefeuille omvat momenteel 32 projecten in 16 steden en 10 landen en telt ca. 1,3 miljoen m².

De vergunningen verliepen omwille van COVID-19 redelijk tot erg langzaam in 2021. Atenor diende in totaal voor 299.000 vierkante meter vergunningen in, tegenover 188.000 vierkante meter in 2020. Dat is een pak meer op jaarbasis, maar de vastgoedontwikkelaar verwachtte om alleen al in de tweede helft van 2021 290.000 vierkante meter in te dienen. Dat cijfer werd over die periode met 65.000 vierkante meter gemist.

Het aantal vergunningen dat werd goedgekeurd tot en met 7 maart 2022 versnelde wel tot 223.000 vierkante meter (tegenover 79.000 vierkante meter in dezelfde periode in 2020). De vertragingen door COVID-19 ebben dus weg, maar bestaan niettemin nog altijd. De vergunningsaanvraag voor het Realex-project zal trouwens opnieuw worden ingediend.

- Verder versnelde ook de bouwwerken van 92.000 in 2020 naar 128.000 vierkante meter in 2021. De onderneming schat dat 35% van de opgestarte projecten ondertussen werd voorverkocht (tegenover 50% per einde 2020).

- Er wordt 45.000 vierkante meter verhuurd, tegenover 70.000 vierkante meter in 2020. Atenor meent dat de hogere ESG-bouwnormen uiteindelijk ten goede zullen komen aan deze huuropbrengsten, aangezien deze gebouwen schaars worden.

- Ook de effectieve verkoop versnelde tot 148.000 vierkante meter, met daarbovenop 470 appartementen. Dat leverde een totale netto vergoeding op van 317 miljoen euro.

KBC Securities over Atenor

Wat telt is dat Atenor een sterke revival kende inzake goedkeuringen van vergunningen in de tweede helft van 2021 en dat deze trend zich in 2022 duidelijk doorzet, vindt analist Wim Lewi. De knelpunten van COVID-19 op de vergunningsaanvragen lijken dus te zijn opgelost.

De koers van het aandeel is echter achtergebleven, net omwille van de trage goedkeuringen en de blootstelling van 60% aan kantoren. Dat segment liet de bodem achter zich sinds het einde van de sanitaire maatregelen in zicht kwamen en de transacties in de markt tot leven zijn gekomen.

De waardering van het aandeel is daardoor interessant geworden, aldus analist Wim Lewi, ondanks de nieuwe onzekerheid over de langetermijnimpact van het Oekraïne-conflict op de bouwkosten en het marktsentiment. De strengere energielabels en sociale eisen kunnen op de ontwikkelingsmarges wegen, maar dat is volgens analist Wim Lewi beheersbaar.

Hij denkt dat het bedrijfsmodel van Atenor relatief veerkrachtig is en hoewel het verdere tempo van herstel moeilijk te voorspellen is. Hij verwacht dat de winst in de komende jaren zal groeien en vertrouwt er op dat Atenor een dividend zal kunnen uitkeren dat groeit met 4% per jaar. Tegen de huidige aandelenkoers impliceert dat een dividendrendement van 4,3%, vergeleken met een gemiddeld dividendrendement van 4,2% in de afgelopen 5 jaar.

Het koersdoel wordt vandaag wel neerwaarts bijgesteld van 70 naar 64 euro, met behoud van het “Houden”-advies. De huidige knelpunten moeten volledig worden opgelost en analist Wim Lewi wil meer kleur krijgen over de impact van de duurzaamheidseisen voor nieuwe gebouwen en de grondstofinflatie.

Brederode: topwinst voor een topholding

Brederode boekte sterke resultaten in 2021, waardoor de intrinsieke waarde met 37,6% toenam tot 125,45 euro, de nettowinst steeg met bijna 300% tot 1,03 miljard euro. De huidige intrinsieke waarde wordt door KBC Securities-analist Sharad Kumar geschat op 120,7 euro. Het dividend stijgt met 7% tot 1,15 euro, ondertussen al de 19de stijging op rij. Na het toepassen van een premie van 5 à 10% op de geschatte toekomstige intrinsieke waarde van 122,3 euro, blijft analist Sharad Kumar bij het “Houden”-advies en 130 euro koersdoel.

Jaarcijfers

Het eigen vermogen van de groep steeg met 37,6% tot 3,68 miljard euro, nadat het nettoresultaat steeg tot een fabuleuze 1,05 miljard euro. Die winst ligt vlot 295,2% hoger dan een jaar eerder, wat een rendement op eigen vermogen van 32,6% oplevert. Een jaar eerder was dat nog 10,3%, op zichzelf ook een hele forse prestatie. Deze resultaten zijn in grote mate te danken aan de private-equityportefeuille.

- Private Equity: de waarde van belangen klokte in 2021 af met een geschatte waardering van 2,34 miljard euro. Het rendement van de portefeuille kwam in 2021 uit op 50,7%.

- De beursgenoteerde participaties boekten een groei van 16,8% op jaarbasis. LVMH werd toegevoegd aan de beursgenoteerde portefeuille.

Op de balans prijken ongebruikte nettoliquiditeiten van zo’n 11,7 miljoen euro, wat meer dan vlot toelaat om het dividend op te trekken met 7% tot 1,15 euro. Voor de liefhebbers van dividendaristocraten wil dat zeggen dat er al 19 jaar op rij op een hoger dividend getrakteerd wordt.

KBC Securities over Brederode

Brederode boekte een winst die bijna 300% hoger lag dan het jaar voordien en de intrinsieke waarde steeg met ongeveer 37,5%. Dat zijn echt sterke resultaten die bevestigen dat de onderliggende portefeuille goed in elkaar zit en veerkrachtig is, meent analist Sharad Kumar.

De spectaculaire stijging van het nettoresultaat was vooral te danken aan de resultaten van private equity (817 miljoen euro) in combinatie met de sterke prestaties van het beursgenoteerde deel van de portefeuille (218 miljoen euro). De uitkering van 1,8 miljoen euro aan dividenden in combinatie met een sterke groei van de intrinsieke waarde van 91,2 tot 125,5 euro per aandeel heeft bijgedragen aan een totaalrendement van 32,0%.

Het aandeel kreeg klappen omwille van de nervositeit over de stijgende rentes en de geopolitieke spanningen in Europa. Analist Sharad Kumar meent dat zodra het algemene marktsentiment verbetert, het beursgenoteerde deel van de portefeuille een aanzienlijke opleving zou moeten meemaken, wat zou moeten resulteren in een compressie van het disagio en mogelijk zou moeten leiden tot de handel in het aandeel tegen een premie. Na het toepassen van een premie van 5 à 10% op de geschatte intrinsieke waarde (inclusief koersdoelen) van 122,3 euro per aandeel, blijft het koersdoel van 130 euro behouden, net zoals het “Houden”-advies.

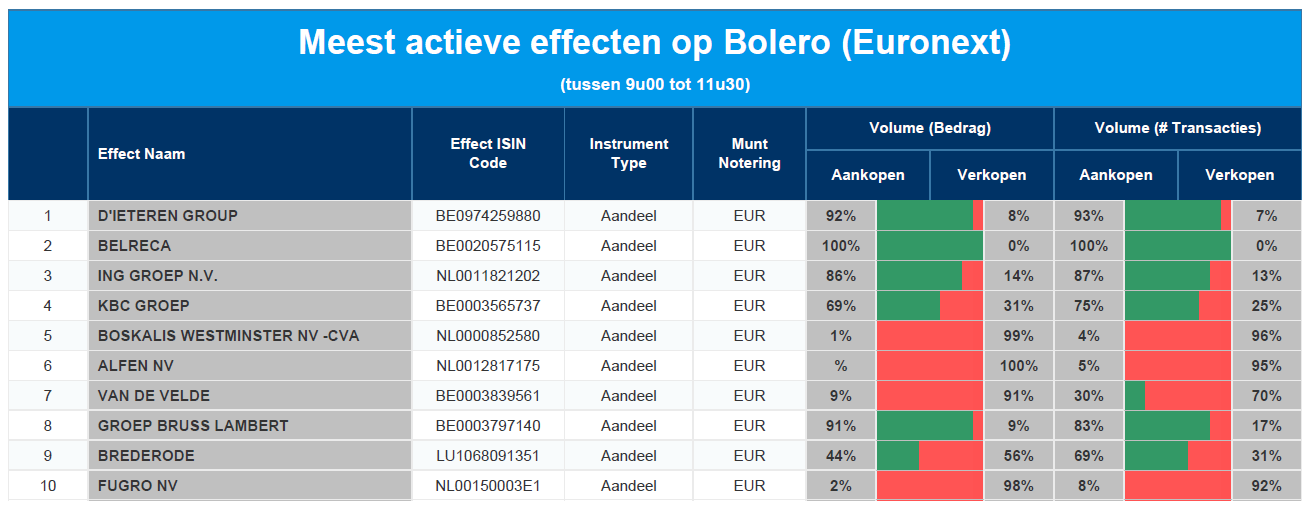

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: D'Ieteren - Belreca - ING - KBC - Boskalis - Alfen - Van De Velde - GBL - Brederode - Fugro

Amazon.com splitst aandeel en vindt zichzelf koopwaardig

Het aandeel van Amazon.com eindigde gisteren 5,41% hoger en klokte af op 2.936,35 dollar. Beleggers reageerden enthousiast op het nieuws dat de technologiegigant zijn aandeel in twintig zal splitsen. Bovendien wordt het lopende inkoopprogramma van eigen aandelen voor 5 miljard dollar vervangen door een inkoopprogramma ter waarde van 10 miljard dollar.

Psychologisch effect

Op 6 juni van dit jaar ruilt Amazon één “oud” aandeel in voor twintig “nieuwe”. De koers van Amazon zal die dag door twintig gedeeld worden. De aandelensplitsing heeft geen invloed op de waarde van Amazon. Hooguit speelt er een psychologisch effect. Aandeelhouders van Amazon krijgen die dag dus twintig keer meer aandelen in portefeuille maar die aandelen zullen twintig keer minder waard zijn. Het is als een koekje dat je in stukken deelt: je bezit wel meer stukjes maar je hebt nog evenveel koek als ervoor.

Hogere verhandelbaarheid

Bedrijven voeren een aandelensplit vaak door wanneer de waarde van hun aandeel te hoog is geworden. Door het aandeel te splitsen, willen ze de verhandelbaarheid ervan vergroten. Het is de vierde keer dat Amazon zijn aandeel splitst sinds de beursgang in 1997. De laatste splitsing van het aandeel dateert van september 1999. Sindsdien steeg de koers met een factor 50.

Aandelensplitsingen zijn een rage bij de grote technologiebedrijven. In 2020 splitste Apple zijn aandeel in vier. Voor één Tesla-aandeel kreeg je er dat jaar vijf in de plaats. Recent kondigde Alphabet, de holding boven zoekmachine Google, nog een “20-voor-1”-splitsing aan. Beleggers blijken de aandelensplitsingen wel te waarderen.

Warren Buffetts mening

Beleggersgoeroe Warren Buffet is geen fan van aandelensplitsingen. De A-aandelen van zijn holding Berkshire Hathaway noteren aan de hoge prijs van 487.820 dollar. Daardoor trek je alleen langetermijnbeleggers aan, vindt hij. Gelukkig is er voor iets minder rijke langetermijnbeleggers nog een B-aandeel. Dat noteert rond 325 dollar en is wel al verschillende keer gesplitst.

Van boek naar cloud

Toen Amazon in 1997 voor het eerst op de Amerikaanse technologiebeurs Nasdaq noteerde, telde “de grootste boekenwinkel ter wereld” iets meer dan 250 personeelsleden. Bij de beursgang werden er 3 miljoen aandelen geplaatst tegen een koers van 16 dollar.

Nu, 25 jaar later, sluit Amazon zijn laatste fysieke boekwinkels. Met Amazon Web Service (AWS) is het wereldmarktleider in cloudcomputing. Die divisie is de belangrijkste winstmotor en ze blijft sterk groeien. De andere belangrijkste activiteiten zijn de webwinkels en abonnementen rond streaming van video en muziek, zoals Prime, én de advertentiemarkt. Het bedrijf telde eind 2021 1,46 miljoen personeelsleden en is bijna 1.500 miljard dollar waard.

KBC Asset Management-analiste Nathalie Bally vindt Amazon koopwaardig en heeft als koersdoel voor Amazon.com: 4100 dollar.

Europees aandelennieuws

EssilorLuxottica mikt op aangepaste bedrijfswinst tegen 2026 van zo’n 19 à 20% van omzet

- Brillenconcern EssilorLuxottica mikt op een aangepaste bedrijfswinst tegen 2026 van zo’n 19 à 20% van de omzet met dank aan het beste kwartaal van 2021. Daarin overtroffen alle regio’s het omzetniveau van vóór de pandemie. De groepsomzet steeg met 35% tot 5,58 miljard euro.

Lanxess verwacht dat kernwinst in 2022 aanzienlijk zal stijgen ten opzichte van 2021

- De Duitse maker van speciaalchemicaliën Lanxess verwacht dat de kernwinst in 2022 aanzienlijk zal stijgen ten opzichte van 2021, alhoewel het de gevolgen van de oorlog in Oekraïne nog niet meenam in zijn vooruitzichten. Wel zeker is dat de bedrijfskasstroom (EBITDA) in 2021 op 1,01 miljard euro uitkwam, netjes in lijn met de eigen prognoses.

Noorse staatsoliebedrijf Equinor is gestopt met handel in Russische olie

- Het Noorse staatsoliebedrijf Equinor is gestopt met de handel in Russische olie nu het zijn activiteiten daar afbouwt in de nasleep van de invasie van Moskou in Oekraïne. Equinor sluit zich zo aan bij olie- en gasmultinationals zoals Shell en TotalEnergies. “Kopers die meer en meer afzien van Russische olie zullen de Europese verschuiving naar hernieuwbare energie versnellen, terwijl meer investeringen in olie- en gasproductie nodig zijn”. Eerder al meldde Equinor dat de joint ventures met het Russische Rosneft verlaten zouden worden, wat voor 1,2 miljard dollar aan afschrijvingen op zal leveren.

Russische telecombedrijf VEON loste lening bij Russische VTB Bank van 259 miljoen dollar af.

- Het Russische telecombedrijf VEON loste een lening bij de Russische VTB Bank van 30 miljard roebel, omgerekend 259 miljoen dollar, volledig af. Veon heeft een beursnotering in Amsterdam en handelde met de afbetaling “geheel in overeenstemming met de sancties die nu in Rusland gelden als gevolg van de invasie van Oekraïne”. Wat telt is dat VEON geen leningen meer uitstaan heeft bij VTB.

Nieuwe doelen bij Credit Suisse om blootstelling aan financiering van CO2-emissies te halveren.

- Credit Suisse klikte gisteren nieuwe doelstellingen vast om haar blootstelling aan de financiering van emissies van olie, gas en kolen tussen 2020 en 2030 bijna te halveren. De tweede grootste bank van Zwitserland verminderde haar blootstelling aan emissies, die zij financierde in de betreffende sectoren tussen 2020 en 2021 al met 41%, zo bleek donderdag uit haar duurzaamheidsverslag. Daarin stond nog voor ongeveer 2,6 miljard dollar aan leningen aan dergelijke klanten uit.

Beursnieuws België en Nederland

Atenor ziet winst met 58% stijgen in 2021, onder de verwachtingen van KBCS

- Atenor zag de winst met 58% stijgen in 2021, al bleef dat wel onder de verwachtingen van KBC Securities. De groep kreeg niettemin heel wat vergunningen goedgekeurd in de tweede helft van 2021 en in het begin van 2022, zodat de knelpunten van COVID-19 op de vergunningsaanvragen lijken te zijn opgelost. Atenor diende voor 290 000 vierkante meter vergunningen in, maar had op 355 000 vierkante meter gehoopt. Ook lijkt blootstelling van 60% aan kantoren minder erg te zijn, omdat de transacties in dit segment weer aantrekken. De strengere energielabels en sociale eisen kunnen op de ontwikkelingsmarges wegen, maar de waardering blijft erg interessant. Het brutodividend stijgt met 5% tot 2,54 euro per aandeel. Geen impact op “Houden”-advies en 64 euro koersdoel.

Omzet Biotalys in 2021: 2 miljoen euro en 16,9 miljoen verlies

- De omzet van Biotalys bedroeg in 2021 2 miljoen euro, terwijl de kosten voor onderzoek en ontwikkeling opliepen tot 13,9 miljoen euro. Daardoor steeg het verlies van 4 miljoen euro in 2020 naar 16,9 miljoen euro. De kaspositie bedroeg per einde 2021 56,1 miljoen euro, zoals verwacht. Belangrijker dan de resultaten is dat Biotalys een doorbraak bereikte in de eiwitexpressie van het bioactieve ingrediënt van Evoca, met behulp van haar biotech-toolbox. Dat opent de kans op een marktintroductie in 2026, zodat de interne inspanningen opgevoerd worden om marktaandeel te veroveren met de volgende generatie van Evoca-producten. Geen impact op “Kopen”-advies en 8,7 euro koersdoel.

Omzet Beter Bed stijgt in 2021 met 3,2% tot 214,2 miljoen euro

- De omzet van Beter Bed steeg in 2021 met 3,2% tot 214,2 miljoen euro, dankzij een organische groei van 5,3%. De omzet uit het onlinesegment steeg met 55,9%, waardoor online nu al 23,4% van de totale omzet uitmaakt. De bedrijfskasstroom (EBITDA) steeg een ietsje tot 33,2 miljoen euro, terwijl het bedrijfsresultaat (EBIT) steeg van 13,9 naar 14,8 miljoen euro. De groep gaat een dividend uitbetalen van 0,15 euro per aandeel en zal in 2022 de investeringen opdrijven. Tot dusver in 2022 stegen de bestellingen met “een hoog enkelcijferig percentage”.

Bpost kondigt nieuw commercieel partnerschap aan met BNP Paribas Fortis

- Bpost kondigde een nieuw commercieel partnerschap aan waardoor er in zijn 657 postkantoren vanaf 1 januari 2024 eenvoudige financiële diensten verleend zullen worden aan klanten van BNP Paribas Fortis. De merknaam Bpost Bank zal verdwijnen en dat is niet zo’n verrassing, want de bank gaat zoals eerder aangekondigd helemaal op in BNP Paribas Fortis. De postkantoren zullen dan bijna 1,5 miljoen klanten bedienen, tegenover vandaag 600.000 klanten van bpost bank. Geen impact op 11 euro koersdoel en “Kopen”-advies.

Intrinsieke waarde van GBL stijgt in 2021 met 13,3% tot 143,9 euro per aandeel

- De intrinsieke waarde van GBL steeg in 2021 met 13,3% tot 143,9 euro per aandeel, terwijl de cash earnings met 8,0% stegen tot 474 miljoen euro. Het voorgestelde dividend stijgt naar 2,75 euro op jaarbasis en impliceert een brutodividendrendement van 2,8%. Het belang in LafargeHolcim is teruggebracht van 7,6% tot 2,1%, er werd wat bijgekocht in Adidas en SGS en de positie in de GEA Group verkleinde wat. De private activa zijn gestegen tot 25,0% van de portefeuille en liggen daarmee op koers om het streefcijfer op lange termijn van 40% te bereiken. De zogenaamde holdingdiscount bedraagt nog altijd 32,2% tegenover een geschatte intrinsieke waarde van 130,4 euro per aandeel. Met een 20% discount voor ogen, leidt dat vandaag tot een lager koersdoel van 118 naar 110 euro, met behoud van het “Kopen”-advies.

Vastgoedgroep Immobel rapporteert nettowinst van 92,2 miljoen euro

- Vastgoedgroep Immobel rapporteerde een nettowinst van 92,2 miljoen euro, terwijl KBCS slechts op 68,5 miljoen euro hoopte. De verkoop van het Mobius II-kantoorgebouw aan de Belgische Staat werd immers naar 2021 vervroegd. Los daarvan leverden de resultaten een uitzonderlijk hoge nettowinstmarge van 17% op, aangezien de belastinglasten op de verkoop van kantoren bijna nihil waren. Vergunningsaanvragen versnelden in 2021, maar bleven wat onder de verwachtingen. De omzet voor 2022 wordt geraamd op 450 à 750 miljoen euro en dat is een meer dan behoorlijk ruime marge. Geen impact op “Kopen”-advies en 80 euro koersdoel.

Brederode ziet nettowinst met bijna 300% stijgen tot 1,03 miljard euro

- Brederode boekte sterke resultaten over 2021, waardoor de intrinsieke waarde met 37,6% toenam tot 125,45 euro, de nettowinst steeg met bijna 300% tot 1,03 miljard euro en het rendement op eigen vermogen kwam uit op een bijzonder hoge 32,6%. De huidige intrinsieke waarde wordt door KBCS geschat op 120,7 euro, met een goed uitgebalanceerde portefeuille van private-equitygedreven groei en gediversifieerde beursgenoteerde activa in blue-chipnamen. Het dividend stijgt met 7% tot 1,15 euro, ondertussen al de 19de stijging op rij. Na het toepassen van een premie van 5 à 10% op onze geschatte toekomstige intrinsieke waarde van 122,3 euro, blijft het “Houden”-advies en 130 euro koersdoel op de tabellen staan.

Jensen-Group ziet omzet in 2021 tot 259,7 miljoen euro stijgen

- Bij de Jensen-Group lijken de moeilijke marktomstandigheden aan te houden. De omzet steeg in 2021 wel tot 259,7 miljoen euro en de bedrijfskasstroom (EBITDA) steeg met 56% op jaarbasis tot 30,8 miljoen euro, wat boven de lat van 28,9 miljoen euro lag. De nettofinanciële kasstroom steeg van 28,3 naar 41 miljoen euro (inclusief € 4,5 miljoen leasingschuld), ondanks dat het belang in Inwatec werd opgetrokken van 30% naar 70% en Jensen China in december 2021 grond in Xuzhou aankocht voor 7,4 miljoen euro. Geen impact op 33 euro koersdoel en “Opbouwen”-advies, onder meer omdat de 345 miljoen euro aan bestellingen, 54% meer dan een jaar eerder, een goed fundament voor 2022 leggen.

AKKA rapporteert beter dan verwachte resultaten over 2021

- AKKA rapporteerde beter dan verwachte resultaten over 2021. De omzet lag grotendeels in lijn met de schattingen, maar de bedrijfswinst (EBIT) lag vlot 14% boven de verwachtingen van KBCS. De REBIT-marge bedroeg immers 6,4%, terwijl op 5,6% werd gemikt. Vorige week kondigde Adecco Group aan dat het 59,91% van het geplaatste aandelenkapitaal van AKKA had overgenomen van de familie Ricci en SWILUX S.A., waarmee zijn totale deelneming op 64,72% komt. Hiermee is de eerste fase van de voorgenomen overname afgerond. Intussen heeft Adecco in België en Frankrijk een verplicht bod uitgebracht op de resterende aandelen tegen 49 euro in cash. De afronding van het verplichte overnamebod wordt verwacht voor het einde van juni 2022, waarna een vereenvoudigd uitkoopbod zal worden gelanceerd. KBCS raadt aan om het bod te aanvaarden.