wo. 28 aug 2024

Wat staat er morgen op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat er morgen op de beleggersagenda staat:

Donderdag 29 augustus

- Bedrijfsresultaten

- Bank China, Dell Tech, Pernod Ricard, Birckenstock, Campbell Soup, Delivery Hero, Stratasys, CFE, DEME, IBA, Spadel

- Ex-dividend

- Diageo, Home Depot, Piper Sandler, Xylem, DuPunt de Nemours

- Macro-economie

- VS: BBP, eerste aanvragen werkloosheidsvergoeding

- EU: Duitse CPI

Hebt u het beursnieuws van vorige donderdag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

- Nieuwe beleggingsaanbevelingen voor aandelen

- Beursnieuws België en Nederland

- Mee met de markt: “Nvidia-dagje!”

- Europees aandelennieuws

- Minder verkoop en lagere winstgevendheid bij Van de Velde

- Degelijk kwartaal voor Agfa Gevaert

- Meest verhandelde aandelen bij Bolero

- Stevig hogere omzet bij NX Filtration

- Ageas bevestigt sterke resultaten met aandeleninkoop

- Vooruitblik op Amerika

Vooruitblik op Amerika

Voor de bel

- Futures op Amerikaanse aandelenindexen werden in een smalle bandbreedte verhandeld, aangezien de wereldwijde markten gefocust bleven op het aanstaande kwartaalwinstrapport van Nvidia om te peilen of de marktrally het nemen van verdere risico's kan ondersteunen.

- Europese aandelen bereikten een hoogste punt in meer dan een maand, gedreven door winsten in technologieaandelen, terwijl de Japanse Nikkei lager ging als gevolg van een sterkere yen.

- De dollar stabiliseerde zich in de aanloop naar een belangrijk Amerikaans inflatierapport dat aanwijzingen zou kunnen geven over het rentetraject van de Fed, waardoor de goudprijs daalde.

- De olieprijzen daalden door zorgen over de Chinese vraag en de vrees voor een bredere economische vertraging.

Topnieuws

• De groei van banen in schone energie verdubbelde ten opzichte van totaal aantal banen

Banen in de Amerikaanse schone energie-industrie groeiden in 2023 met meer dan het dubbele dan het totale aantal banen in het land, aldus het ministerie van Energie.

• Capital One hekelt 'speculatieve' consumentenrechtszaak over Discover-deal van 35 miljard dollar

Capital One en Discover Financial Services verdedigen hun voorgestelde fusie van 35 miljard dollar in een Amerikaanse rechtbank en vragen een rechter in Virginia om een consumentenrechtszaak, die beweerde dat de deal de concurrentie zou verminderen en de prijzen zou opdrijven, af te wijzen.

Aandelen in de kijker

- Kohls: de retailer verhoogde zijn jaarlijkse winstprognose en zette in op magere voorraden om meer verkopen tegen volledige prijzen te stimuleren, ook al blijft de vraag naar kleding en accessoires gematigd. Het bedrijf verwacht nu een winst per aandeel tussen 1,75 en 2,25 dollar, vergeleken met zijn eerdere prognose van 1,25 tot 1,85 dollar. Toch verlaagde het bedrijf zijn jaarlijkse netto-omzetdoelstelling van “een daling tussen 2 en 4%” naar een daling tussen “4% en 6%”.

- Royal Bank of Canada: de Canadese bank meldt een stijging van de winst in het derde kwartaal, omdat de grootste kredietverstrekker van het land profiteerde van de overname van HSBC Canada en robuuste prestaties in haar kapitaalmarktactiviteiten. De opname van de resultaten van HSBC Canada verhoogde de nettowinst met 239 miljoen Canadese dollar. De aangepaste nettowinst steeg tot 3,26 Canadese dollar per aandeel, vorig jaar was dat nog 2,83 Canadese dollar per aandeel.

- Apple: De technologiegigant heeft ongeveer 100 banen geschrapt in zijn digitale dienstengroep, waarbij de grootste bezuinigingen gevolgen hebben voor het team dat verantwoordelijk is voor de Apple Books-app en Apple Bookstore.

- Mattel: HMD Global, dat telefoons van het merk Nokia maakt, zei dat het samenwerkt met de speelgoedmaker om de HMD Barbie Phone te lanceren - een kleine roze flip-telefoon met een retro-ontwerp. De telefoon, geprijsd op 131,24 dollar, is beschikbaar vanaf woensdag.

- Walt Disney: de Indiase mededingingstoezichthouder heeft de fusie van 8,5 miljard dollar van Reliance Industries en Disney's Indiase media-activa goedgekeurd. Disney en Reliance hadden enkele concessies gedaan om de goedkeuring voor hun fusie te krijgen. Disney wil de grootste entertainmentspeler van India creëren om te concurreren met Sony, Netflix en Amazon met 120 tv-kanalen en twee streamingdiensten.

Aanbevelingen

Box: Raymond James verhoogt het koersdoel van $ 32 naar $ 37, na de beter dan verwachte resultaten van het bedrijf over het tweede kwartaal en de verbeterde vooruitzichten voor het hele jaar.

• CrossFirst Bankshares: Piper Sandler verhoogt het koersdoel van $ 17 naar $ 19, na de aankondiging van een fusieovereenkomst voor alle aandelen met First Busey Corporation.

• SentinelOne: JPMorgan verhoogt het koersdoel van $ 27 naar $ 30, nadat het bedrijf positieve resultaten over het tweede kwartaal rapporteerde en zijn vooruitzichten voor 2025 verhoogde.

• Ulta Beauty: JPMorgan verlaagt het koersdoel van $ 544 naar $ 450, vooruitlopend op de resultaten van het tweede kwartaal van het bedrijf op basis van verwachtingen van lagere verwachtingen.

Ageas bevestigt sterke resultaten met aandeleninkoop

Ageas presenteerde zeer sterke resultaten voor de eerste helft van 2024, vindt KBC Securities-analist Thomas Couvreur. België presteerde in vergelijking met vorig jaar iets onder de verwachtingen door het weer, maar dat lagere resultaat werd meer dan gecompenseerd door betere prestaties in alle andere regio's.

Ageas?

Ageas is een internationale levens- en schadeverzekeraar die actief is in Europa (België, het Verenigd Koninkrijk, Portugal, de belangrijkste markten van Turkije) en in Azië via minderheidspartnerschappen met sterke lokale Qnanciële instellingen (China, Thailand, Maleisië, India, de Filippijnen en Vietnam). De regio Azië vertegenwoordigt nu meer dan 40% van de Groep.

Sinds 2012 kocht Ageas eigen aandelen in, met uitzondering van 2020. Toen nam het een 25%-belang in Taiping Re en verhoogde het zijn belangen in India.

Het operationeel resultaat voor de groep bedroeg 613 miljoen euro (Thomas mikte op 597 miljoen euro, de gemiddelde analistenverwachting (gav) lag op 575 miljoen euro), ongeveer evenveel als in dezelfde periode vorig jaar.

Opbrengsten in “Europa” verdubbelden

België bracht 232 miljoen euro op (Thomas: 262 miljoen euro en gav: 244 miljoen euro), een daling met 11,8% op jaarbasis. Voornamelijk omdat de eerste helft van 2023 vrijwel geen ongunstig weer kende.

Europa zorgde voor een bijdrage van 101 miljoen euro (Thomas: 93 miljoen euro, gav: 91 miljoen euro), meer dan een verdubbeling ten opzichte van de €47 miljoen vorig jaar. Sterke algemene prestaties met een stijging van de marge van “gegarandeerde levensverzekering” van 191 basispunten naar 277 basispunten, een stijging van de unit-linked marge van 22 basispunten naar 30 basispunten en een daling van de non-life combined ratio (niet-leven) van 98,1% naar 95,1%.

Ter info:

1) een “unit-linked”-verzekeringsplan is een product dat beleggers zowel een verzekering als een belegging biedt in één geïntegreerd plan.

2) "Combined ratio" is een belangrijke prestatie-indicator die de winstgevendheid van schadeverzekeringen meet. Gaat de indicator boven 100% dan heeft de maatschappij meer verliezen geleden en uitgaven gedaan dan premies geïnd. 100% = het “break-even”-punt.

In Azië waren er 267 miljoen euro aan inkomsten (Thomas: 257 miljoen euro, gav: 248 miljoen euro), een daling met 10,1% op jaarbasis, deels door een negatief valuta-effect van 13 miljoen euro.

Als herverzekeraar haalde Ageas 67 miljoen euro op (Thomas 55 miljoen euro, gav: 59 miljoen euro), een stijging met 1,5% op jaarbasis. De claims zijn licht gestegen op jaarbasis, maar kapitaalbeheer heeft dat meer dan gecompenseerd.

Ageas zag zeer sterke instromen: +14% op jaarbasis. Niet-Leven groeide sterk met 23%, met name sterk in Europa (+30,4%, waaronder een groei in Turkije met +58%). Leven groeide met +10%, voornamelijk gedreven door aanhoudende groei in Azië en een herstel van volumes in Europa.

Kaspositie van 1,34 miljard euro

De netto kapitaalwinsten landden op 75 miljoen euro (Thomas: 80 miljoen euro en gav: 74 miljoen euro), versus 40 miljoen euro vorig jaar. De winstgroei is volledig toe te schrijven aan Azië (41 miljoen euro versus 4 miljoen euro vorig jaar). De netto kaspositie bedroeg 1.339 miljoen euro (Thomas: 1,335 miljard en gav: 1,318 miljard euro). De Solvency II-ratio, die aangeeft hoe gezond de verzekeraar is, kwam uit op een hoge 219% (Thomas: 215% en gav: 214%).

Ageas kondigt een interim-dividend aan van 1,5 euro per aandeel en een aandeleninkoop van 200 miljoen euro, die naar verwachting loopt van 16 september tot 31 juli 2025.

Vooruitzichten veranderen niet

Ageas spreekt van een operationeel resultaat van tussen de 1,2 miljard en 1,25 miljard euro voor 2024 aan. Momenteel ligt de gav aan de onderkant van deze range op 1,216 miljard euro, Thomas mikt op 1,237 miljard euro.

KBC Securities over Ageas

Hoewel de resultaten op jaarbasis vlak zijn, onder andere door meer genormaliseerd weer in België en valuta-effecten in Azië, zijn de resultaten aanzienlijk sterker dan verwacht met onderliggende zeer sterke instromen over de hele linie, zegt Thomas Couvreur.

Op een aandeleninkoop werd vooraf gespeculeerd en gehoopt door veel investeerders, dus de aankondiging van 200 miljoen euro om eigen aandelen in te kopen zal zeer gewaardeerd worden. Thomas blijft bij zijn koersdoel van 50 euro en zijn “Kopen”-aanbeveling.

Stevig hogere omzet bij NX Filtration

Midden juli heeft NX Filtration al de inkomsten uit de eerste zes maanden gecommuniceerd, toen het de nieuwe CEO aankondigde. De inkomsten groeiden met 56% met brutomarges die op een hoog niveau bleven (59%). Het aantal werknemers veranderde niet ten opzichte van eind 2024. De bedrijfskasstroom (EBITDA) bedroeg -5,3 miljoen euro, ongeveer gelijk op jaarbasis, weet KBC Securities-analist Kristof Samoy.

NX Filtration?

NX Filtration, opgericht in 2016, is een watertechnologiebedrijf dat waterfilters produceert op basis van zijn eigen technologie voor directe nanofiltratie. Het bedrijf is opgericht door Prof. Dr. Erik Roesink die de baanbrekende technologie ontwikkelde aan de Universiteit Twente. Het bedrijf is gevestigd in Enschede (NL) en verkoopt zijn producten wereldwijd.

Oplevering van 5 projecten

De omzet bij Clean Municipal Water steeg met 90% tot 2,7 miljoen euro (tegenover €1,4 miljoen in de eerste helft van 2023). Sustainable Industrial Water groeide met 42% tot €2,7 miljoen (tegenover 1,9 miljoen euro). Andere inkomsten (o.a. pilotinkomsten) bleven ongeveer gelijk op 0,4 miljoen euro. In de eerste jaarhelft werden 5 grootschalige projecten opgeleverd, waaronder 2 herhaalopdrachten en 2 vervangingsopdrachten van bestaande klanten.

Kaspositie ondersteund door kapitaalverhoging

NX Filtration had eind juni 43,1 miljoen euro in kas. Eind juni 2023 was dat nog 49,4 miljoen euro. Sindsdien voerde het bedrijf een kapitaalverhoging door (25 miljoen euro opgehaald in maart) en was er een capex (kapitaaluitgaven) van 18 miljoen euro voor de bouw van een nieuwe fabriek.

NX Filtration wijzigde niets aan de prognose voor de rest van het jaar. Dus zullen er in de tweede jaarhelft voor meer dan 16 miljoen euro aan inkomsten geboekt moeten worden, rekende Kristof. Die zouden er moeten komen dankzij een groeiend aantal succesvolle pilots en projecten.

De nieuwe CEO begint op 1 september en de nieuwe CFO begon op 1 augustus. De eerder aangekondigde Capital Markets Day zal niet langer plaatsvinden in de komende zes maanden, maar is verplaatst naar april 2025.

KBC Securities over NX Filtration

Belangrijke contractwinsten droegen bij aan aanzienlijke omzetgroei en de brutomarges bleven hoog op 59%, vindt Kristof Samoy. Toch impliceert de omzet in de eerste helft een aanzienlijke stijging in de tweede helft van het jaar om zijn omzetprognose (18 miljoen euro voor het volledige jaar) te bereiken.

NX Filtration kwam in de laatste twaalf maanden met twee winstwaarschuwingen op de proppen. Dat is niet goed voor het beleggersvertrouwen. Het recente vertrek van zowel de CEO als CFO brengt ook geen extra comfort. Daarom is Kristof voorzichtig totdat verdere orderaankondigingen voldoende steun bieden om de prognoses te verhogen. Hij blijft bij een “Afbouwen”-aanbeveling en koersdoel van 3,3 euro.

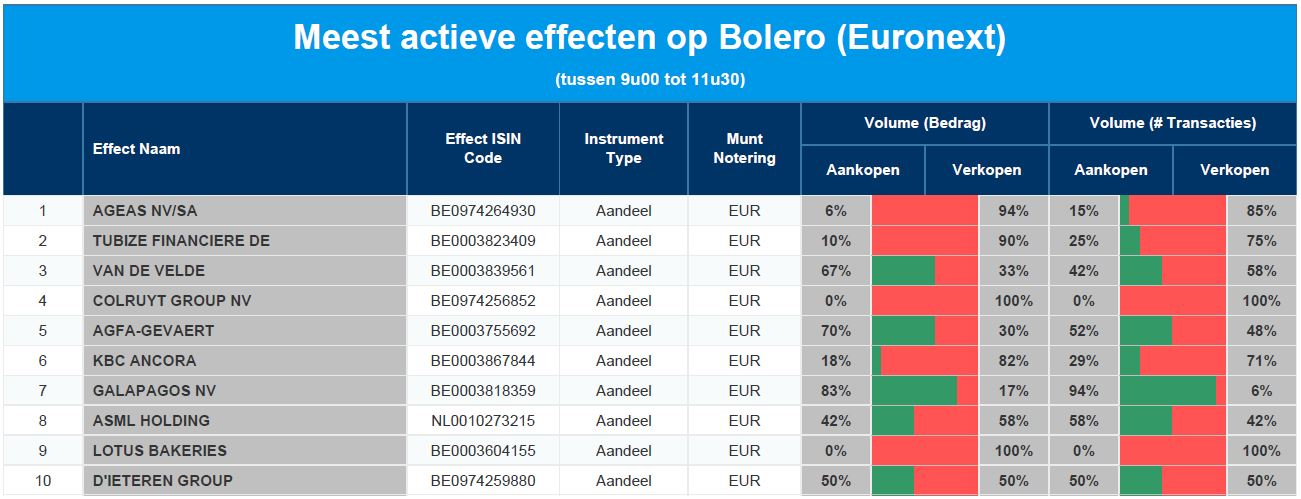

Meest verhandelde aandelen bij Bolero

Elke dag bieden we u een overzicht van de meest verhandelde effecten bij Bolero op Euronext. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke aandelen/effecten door medebeleggers druk gekocht of verkocht worden!

Vandaag in de top 10: Ageas - Tubize - Van de Velde - Colruyt - Agfa Gevaert - KBC Ancora - Galapagos - ASML - Lotus Bakeries - D'Ieteren

Degelijk kwartaal voor Agfa Gevaert

Na een seizoensgebonden zwakker eerste kwartaal bleven de inkomsten in het tweede kwartaal stabiel op 286 miljoen euro. Dat resultaat lag boven de verwachting van KBC Securities-analist Guy Sips (270 miljoen euro) en boven de gemiddelde analistenverwachting (gav) van 285 miljoen euro.

Agfa Gevaert?

Agfa bestaat uit 3 divisies:

1) Digital Print & Chemicals: de inkjetactiviteiten van het vroegere Agfa Graphics en de activiteiten van de voormalige businessgroep Agfa Specialty Products, hieronder valt ook Green Hydrogen Solutions;

2) Radiology Solutions: de beeldvormingsactiviteiten van de vroegere businessgroep Agfa HealthCare;

3) HealthCare IT: de IT-activiteiten van de vroegere businessgroep Agfa HealthCare.

Daarnaast is er een nieuwe (kleine) divisie genaamd 'Contractor Operations & Services former Offset' of 'CONOPS'. CONOPS vertegenwoordigt de levering van Ylm en chemicaliën en een reeks ondersteunende diensten die Agfa aan Offset Solutions levert.

Groei in drie divisies

Agfa spreekt van een heropleving van de verkoop voor de groeimotor Digital Printing Solutions. Ook Green Hydrogen Solutions zette zijn omzetgroei voort, terwijl de HealthCare IT-verkopen begonnen aan te trekken na het zwakke eerste kwartaal.

De traditionele filmactiviteiten bleven onder druk staan door de zwakte in de elektronicamarkt en de nieuwe centrale inkooppraktijken en de daarmee samenhangende reorganisatie van Agfa voor medische film in China.

Vooruitzichten

Voor 2024 verwacht Agfa een voortzetting van de trends van het voorgaande jaar, met aanhoudende groei en verdere winstverbeteringen voor de groeimotoren. De zwakte in Radiology Solutions zal naar verwachting aanhouden in de tweede helft van het jaar, verder beïnvloed door hogere zilverprijzen.

In HealthCare IT verwacht Agfa een voortzetting van de winstgevendheidsverbetering, hoewel er sterke investeringen in cloudtechnologie gepland zijn. In de HealthCare IT-divisie wordt een stijging van orderontvangst verwacht met 15 à 19 %.

Voor DPC (Digital Print & Chemicals) verwacht Agfa aanzienlijke omzet- en winstgroei, gedreven door Digital Printing Solutions en Green Hydrogen Solutions. De vooruitgang in Direct Radiography zal naar verwachting doorgaan, maar zal de negatieve impact van de evolutie van de filmmarkt niet compenseren.

Verdubbeling nettoschuld

Het werkkapitaal (geld nodig voor de financiering van de dagelijkse activiteiten) zou tegen het einde van 2024 weer normaal moeten zijn. In het tweede kwartaal genereerde Agfa een vrijekasstroom van -40 miljoen euro. Als gevolg hiervan evolueerde de netto financiële schuld van 47 miljoen euro op het eind van het eerste kwartaal naar 99 miljoen euro. Het werkkapitaal werd immers beïnvloed door de gebruikelijke seizoensgebonden voorraadopbouw, de vrachtproblemen in het Midden-Oosten en de zilverprijsimpact in de voorraden.

Negatief nieuws was dat de uitstaande vordering in verband met de verkoop van de Offset Solutions-divisie aan Aurelius Group nog steeds gedeeltelijk ter discussie staat. De kwestie is voorgelegd aan een onafhankelijke expert, die de definitieve prijs zal moeten vaststellen. De conclusie wordt op zijn vroegst in september 2024 verwacht, de definitieve contante betaling wordt nu verwacht in laatste kwart van het jaar.

KBC Securities over Agfa Gevaert

Guy Sips vindt dat Agfa een goed kwartaal achter de rug heeft, maar blijft vooral benieuwd naar hoe de verkoop van de Offset Solutions-divisie verder evolueert. Hij behoudt de “Opbouwen”-aanbeveling en koersdoel van 2 euro.

Het Agfa-aandeel noteert momenteel tegen een koers van 1,198 euro.

Minder verkoop en lagere winstgevendheid bij Van de Velde

In de eerste helft van 2024 heeft Van de Velde een daling in de verkoop van zwemkleding ervaren. De ongunstige weersomstandigheden leidden, zoals verwacht, tot lagere verkopen in veel winkels, zegt KBC Securities-analist Guy Sips. Ook de verkoop in de eerste helft van vorig jaar viel al tegen.

Van de Velde?

Van de Velde is een Belgische ontwerper en producent van luxueuze lingerie. Van de Velde wil de juiste lingerie en het juiste advies geven om vrouwen zich mooi te laten voelen, onder de slogan ‘We ignite the power in women’.

Het is actief in zowel premium retail (D2C) als groothandel (B2B). Deze laatste divisie omvat populaire intieme kledingmerken zoals PrimaDonna, Marie Jo en Andres Sarda en is goed voor bijna 80% van de omzet van Van de Velde.

Daling van de omzet

De omzet daalde met 6,1% op jaarbasis tot 113,3 miljoen euro, een iets zachtere daling dan Guy had verwacht. Maar de winstgevendheid (EBITDA-marge) lag boven Guys jaardoel (EBITDA-marge 26,5% terwijl hij voor heel 2024 een EBITDA-marge van 26,4% verwacht). De EBITDA-marge daalde op jaarbasis. Die evolutie is het resultaat van een omzetdaling in combinatie met extra marketingactivering en stijgende loonkosten als gevolg van inflatie.

PrimaDonna wint prijzen in Duitsland

De B2B-omzet (Business to business of verkoop van producten aan retailbedrijven) daalde jaar-op-jaar met 9,4% tot € 87,9 miljoen, wat de huidige marktomstandigheden weerspiegelt. Van de Velde gaf aan dat ze de marktpositie onder onafhankelijke retailpartners wist te behouden. PrimaDonna werd voor het eerst door Duitse onafhankelijke retailpartners verkozen tot best verkopende lingerie- en zwemkledingmerk.

De omzet van het D2C-segment (direct to customer of verkoop rechtstreeks aan de klant) steeg jaar-op-jaar met 11,1% tot 28,3 miljoen euro, dankzij de sterke prestaties van de digitale kanalen van Van de Velde. Het bedrijf benadrukt dat ze door voortdurende marketingactivering (inclusief de lancering van het merk Sarda) consequent nieuwe consumenten naar hun merken trokken.

De EBIT of bedrijfswinst bedroeg 24,6 miljoen euro (21,7% EBIT-marge) versus 31,2 miljoen euro een jaar eerder (25,9%) en de nettowinst daalde slechts met 10,6% op jaarbasis tot 19,7 miljoen euro (€ 22,0 miljoen).

De CapEx (kapitaaluitgaven voor, bijvoorbeeld, fabrieken, machines,…) bedroeg 3,9 miljoen euro (€ 5,7 miljoen in de eerste helft van 2023) en was gerelateerd aan de voltooiing van de nieuwe productielocatie in Tunesië en de ontwikkeling van digitale platforms. Er waren ook investeringen in de productielocatie van Van de Velde in Wichelen.

In 2024 werden tot dusver meer dan 99.000 eigen aandelen gekocht voor een waarde van 3,3 miljoen euro als onderdeel van een inkoopprogramma van eigen aandelen. In totaal heeft Van de Velde 340.791 eigen aandelen in bezit.

KBC Securities over Van de Velde

Guy handhaaft zijn “kopen”-aanbeveling en koersdoel van 40 euro, aangezien Van de Velde met vertrouwen de tweede helft van 2024 ingaat, hoewel het waakzaam blijft in de huidige omgeving.

De sterke marktpositie van de merken PrimaDonna en Marie Jo in zowel de Benelux als Duitsland zijn een sterke basis voor de toekomst. Guy was blij te lezen dat de lancering van het merk Sarda een veelbelovende start had, waarmee Van de Velde zijn marktpositie aanscherpt in een uitdagende lente voor de mode-industrie.

Europees aandelennieuws

Ryanair verhoogt vooruitzichten voor zomertarieven

- De Ierse luchtvaartmaatschappij verhoogde zijn vooruitzichten voor de zomertarieven. CEO Michael O'Leary vertelde Reuters dat hij geen risico meer zag op dalingen met meer dan 10%, omdat de zwakke vraag naar korteafstandsvluchten in Europa was "stabiliseerde". O'Leary gaat uit van een daling met 5%.

Prudential-winst stijgt met 9% door groei in Singapore

- De Britse verzekeraar meldt een operationele winststijging met 9% winst in het eerste halfjaar, gesteund door sterke polisverkopen in Singapore. Een vertraging in de zakenwereld in China en Indonesië had echter een negatieve invloed op de algehele groei. De operationele winst kwam uit op 1,54 miljard dollar, een stijging ten opzichte van 1,46 miljard dollar in dezelfde periode vorig jaar.

TotalEnergies Trading betaalt 48 miljoen dollar voor poging tot marktmanipulatie

- De Amerikaanse toezichthouder op de grondstoffenmarkt heeft dinsdag de Zwitserse energiehandelaar TotalEnergies Trading een boete van 48 miljoen dollar opgelegd. Het bedrijf zou hebben geprobeerd de markt voor Europese benchmarkbenzinefutures te manipuleren. Het moederbedrijf, TotalEnergies gaf geen commentaar.

Mee met de markt: “Nvidia-dagje!”

- Er werden gisteren amper chips op tafel gelegd, laat staan verhandend. De Europese aandelen bewogen dus amper (+0,1% voor de Euro Stoxx 600 en -0,3% voor de BEL20). Er was wel wat animo in de halfgeleidersector, waar het herstel van enkele dagen niet doorgezet werd. De Bitcoin verloor 2,1% tot 59.36 dollar, terwijl de olieprijs 2,4% corrigeerd tot 79,6 dollar per Brent-vat. Ook op de rentemarkten was het zoeken naar richting, maar veel meer dan een lichte stijging van de Duitse 10-jaarsrente tot 2,28% valt er eigenlijk niet te melden.

- De pan-Europese Euro Stoxx 600 klokte 0,2% hoger af op 518,88 punten, met onder meer de banken (+0,7%) en de reis- en vrijetijdssector (+0,9%) op kop. Maar het werd wel een erg makke handelsdag, gedomineerd door eenmalige nieuwtjes. Zo lanceerde Banco Santander een inkoopprogramma en blijkt Ryanair de ticketprijzen toch minder te moeten laten zakken, waardoor de zomervooruitzichten verbeterden.

- Grootmachten zoals ASML Holding, ASM International en Aixtron verloren bijvoorbeeld allemaal wat terrein, al bleven de dalingen wel beperkt. De rentegevoelige vastgoedsector presteerde wél bovenmaats (+1,2%), met dank aan het Duitse Vonovia (+4%) bijzonder en de gedaalde rente in het algemeen (Duitse 10-jaarsrente : xx%). De olie- en gassector won 0,7%, omdat de prijs voor een vat Brent-olie stabiliseerde op 80,2 dollar en de Europese gasprijzen 3% hoger afklokten (€38,91/MWh).

- Op Wall Street was de handel eveneens tamelijk onbewogen. De S&P 500 en Nasdaq eindigden licht hoger en net buiten de beste niveaus na wat zwakte in de vroege ochtend. Small caps hinkten voor de tweede dag op rij achterop, dus ook daar weinig animo. Sectoren die boven aan het klassement eindigden waren onder meer halfgeleiders, voeding, software en financials allerhande, terwijl de rode lantaarn gedragen werd door energie, biotech, huizenbouwers, warenhuizen en cosmetica.

- In Azië was er evenmin veel richting. China verloor 0,8%, tegenover 0,2% voor Zuid-Korea en 1% voorHong Kong, terwijl er wél winst was voor Taiwan (+0,7%) en Japan (+0,2%). En die laatste kreeg wel wat aandacht, want Ryozo Himino, plaatsvervangend gouverneur van de Bank of Japan, herhaalde dat de rente verhoogd zal blijven worden als de inflatie op koers blijft. De BoJ zal wel de omstandigheden op de financiële markten met de “grootste waakzaamheid” in de gaten houden om nieuwe instabiliteit te vermijden. De yen bewoog na een beetje turbulentie uiteindelijk amper tegenover de Amerikaanse dollar ($1 = 143,69 JPY)

- Vanavond komt AI-sectorlieveling Nvidia’s met tweedekwartaalresultaten op de proppen. EN een meer belangrijke trigger voor de wereldwijde aandelen kan u zich eigenlijk niet indenken, omdat zelfs een kleine misser tot honderden miljarden in beurswaarde kan kraken. De Europese techsector startte de dag eerder zwak, maar sloot uiteindelijk wel 0,2% hoger. Een slag in het water, dus. Aftellen geblazen tot na het sluiten van Wall Street.

- In afwachting bleek de Duitse consument minder hoopvol te zijn geworden. De GfK Consumer Climate Indicator daalde van -18,6 punten naar -22,0 punten, terwijl op een verbetering tot -18,0 werd gemikt. Dat is het laagste peil sinds mei, onder impuls van baanzekerheid, een stijgend aantal faillissementen en een zwakke economie. De inkomensverwachtingen verslechterden sterk tot het laagste peil in bijna twee jaar, terwijl de economische vooruitzichten kelderden en de koopbereidheid afnam. Heeft de ECB nog meer redenen nodig om de rente te verlagen? Feit is alvast dat “de hoop op een stabiel en duurzaam economisch herstel verder moet worden uitgesteld”, aldus de GfK Group.

- Ietwat overkoepelend bleek de Duitse economie in het tweede kwartaal van 2024 met 0,1% gekrompen te zijn. Geen verrassing, dus. Belangrijker zijn dan ook andere economische data, met op kop de inflatiecijfers van de Europese Unie op vrijdag naast inflatiecijfers uit de VS. Die moeten nog altijd duidelijk scheppen over de onderliggende economische gezondheid van de grote blokken en via die weg de renteverwachtingen betonneren. ECB-beleidsmaker Knot is alvast van mening dat de bank de rente “geleidelijk kan verlagen als de inflatie blijft dalen, maar meer data nodig heeft alvorens dat te bevestigen voor september”. Tsja, …

- Op de economische kalender is er vandaag omzeggens niets te beleven. Tenminste, abstractie makende van de Europese M3 geldhoeveelheid en het Duitse en Franse consumentenvertrouwen, aangezien geen van de drie een invloed zal hebben op de marktstemming. Dat is mogelijk wel het geval voor de uitgifte van Amerikaanse obligaties op 5 jaar, voor in totaal 70 miljard. Die appetijt mag natuurlijk niet tegenvallen

- Bedrijfsresultaten komen er van Cooper Cos, Crowdstrike, Douyu, HP, JM Smucker, Kanzhun, Li Auto, NetApp, Noah Holding, Nvidia, Okta, Salesforce, Ageas, CD Projekt, Eiffage, Elekta, Novonesis, Prudential, Agfa Gevaert, Alumexx, Campine, DGB Group, NX Filtration, Van de Velde, PorceleyneFles, etc .. Maar onthou VOORAL Nvidia, waar zelfs een omzetverdubbeling voor teleurstelling zou kunnen zorgen.

Beursnieuws België en Nederland

Ongunstige weeromstandigheden zorgen voor mindere verkoop bij Van de Velde

- De lingerieproducent kende tijdens de eerste helft van dit jaar een daling van de verkoop van zwemkleding, vooral door ongunstige weeromstandigheden. De omzet daalde op jaarbasis met 5,1% tot 116,2 miljoen euro, terwijl de EBITDA-marge met 26,5% net boven verwachting uitkwam. KBC Securities merkt op dat Van de Velde tweede helft van dit jaar met vertrouwen tegemoet ziet. De sterke marktpositie van PrimaDonna en Marie Jo in Duitsland en de Benelux biedt hen een sterke basis voor de toekomst, en ook de lancering van Sarda kende een veelbelovende start. KBCS handhaaft hun “Kopen”-aanbeveling en 40 euro koersdoel.

Ageas start inkoopprogramma eigen aandelen op na sterke resultaten

- De verzekeraar overtrof de verwachtingen voor zijn netto operationeel resultaat over het eerste halfjaar, dankzij goede prestaties in zowel de levens- als de schadeverzekeringsactiviteiten. Het netto operationele resultaat van de groep bedroeg 613 miljoen euro. Dat is meer dan de gemiddelde analistenverwachting van 575 miljoen euro. Ageas start in september ook met een inkoop van eigen aandelen voor 200 miljoen euro. Geen impact op de “Kopen”-aanbeveling en het koersdoel van 50 euro bij KBC Securities.

Ook Deceuninck koopt eigen aandelen in

- Het bouwbedrijf heeft beslist om een terugkoopprogramma van eigen aandelen op te starten. Het terugkoopprogramma heeft als doel om de verplichtingen volgend uit de aandelenaankoop- en warrantenplannen ten gunste van het management en werknemers van Deceuninck na te komen. Het gaat om maximaal 450.000 aandelen voor een maximaal bedrag van 1.350.000 EUR. Het programma loopt van 28 augustus tot ten laatste 29 november.

Belfius Insurance niet langer aandeelhouder van TINC

- De holding TINC ontving op 26 augustus transparantiekennisgevingen, waaruit bleek dat Infravest (een 100%-dochter van holding Gimv) haar aandelenbezit in TINC verhoogde en zo 21,32% van de stemrechten van de TINC bezit, terwijl Belfius Insurance niet langer TINC-aandeelhouders is.

Agfa presteert beter dan verwacht

- Na een seizoensgebonden zwakker eerste kwartaal bleef de omzet in het tweede kwartaal van 2024 stabiel op 286 miljoen euro (beter dan de prognose van KBC Securities van 270 euro en de gemiddelde analistenverwachting van 285 miljoen euro) dankzij de heropleving van de omzet van de groeimotor Digital Printing Solutions. De omzetgroei bij Green Hydrogen Solutions zet zich voort, terwijl de omzet van HealthCare IT begon aan te trekken na het zwakke eerste kwartaal. Geen impact op het koersdoel van 2 euro en de “Opbouwen”-aanbeveling bij KBC Securities.

NX Filtration behoudt vooruitzichten voor 2024-inkomsten

- De halfjaarresultaten van het membraantechnologiebedrijf bevatten weinig verrassingen aangezien het bedrijf half juli al communiceerde over de gerealiseerde inkomsten toen het de nieuwe CEO bekendmaakte. De omzet steeg met 56% en de brutomarges bleven op een hoog niveau van 59%. Het aantal werknemers bleef gelijk ten opzichte van eind 2024. De bedrijfskasstroom (EBITDA) bedroeg -5,3 miljoen euro, ongeveer gelijk op jaarbasis. De prognose voor de jaarinkomsten blijft ongewijzigd: meer dan 16 miljoen euro. Geen impact op de “Afbouwen”-aanbeveling en koersdoel van 3,3 euro bij KBC Securities.

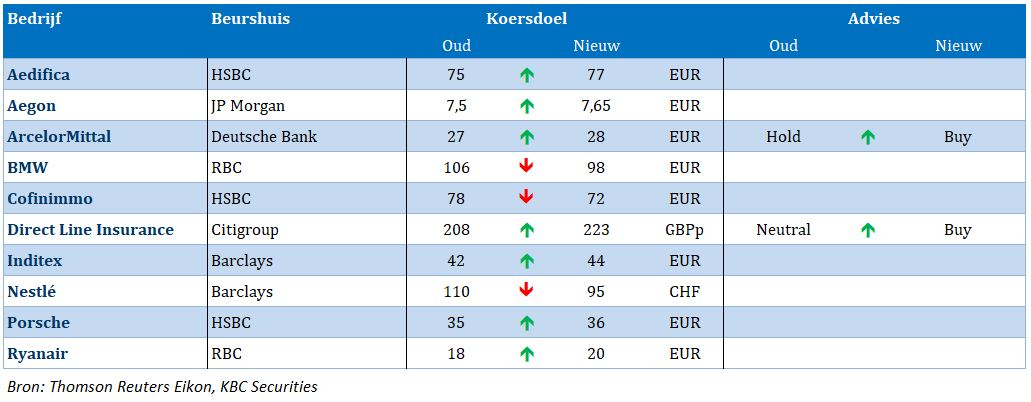

Nieuwe beleggingsaanbevelingen voor aandelen

Datum en uur van publicatie: 28/08/2024 om 09:00.

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.