vr. 21 jan 2022

Wat staat er maandag op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat maandag op de beleggersagenda staat:

- Bedrijfsresultaten

- Philips

- Brown & Brown

- Halliburton

- IBM

- Aandeelhoudersvergadering

- Millicom International Cellula – Buitengewone algemene vergadering

- Asit Biotech – Buitengewone algemene vergadering

- JDE Peet's

- Snam

- Enel

- Macro-economie

- VS, Japan, VK, EMU, Duitsland, Frankrijk: PMI-indicatoren voor de verwerkende nijverheid en de dienstensector (januari)

Hebt u het beursnieuws van vandaag gemist? Met ons machtig makkelijke overzicht bent u in geen tijd weer helemaal mee:

- Nieuwe adviezen voor aandelen

- Beursnieuws België en Nederland

- Europees aandelennieuws

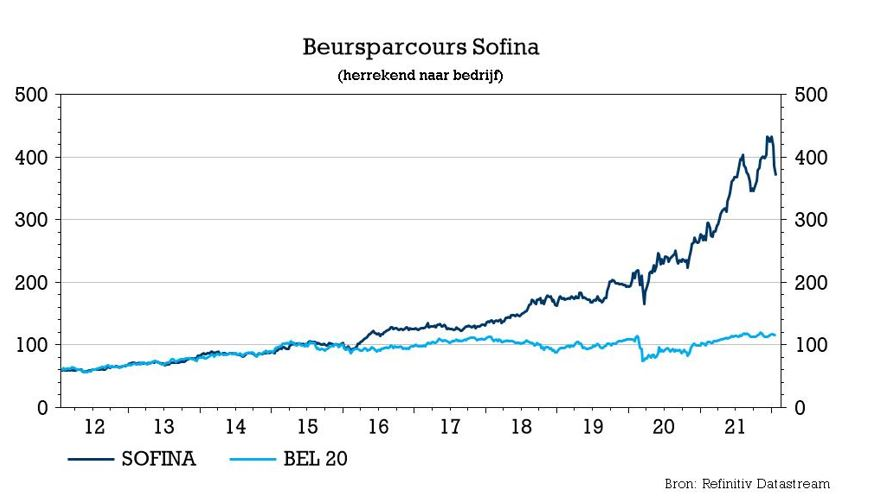

- Sofina: van schone slaapster tot bezige bij in private equity

- Meest verhandelde aandelen bij Bolero

- SVB Financials verhoogt verwachtingen na sterke resultaten

- Deliveroo wordt nog steeds gesmaakt

- KBC Securities verhoogt koersdoel voor ASML

- Ford verdient ruim 8 miljard dollar op Rivian

- Netflix stelt teleur met aantal abonnees

- Bedrijfsnieuws uit Amerika

Bedrijfsnieuws uit Amerika

Net voor de beurs in de VS de deuren opent, blikken we even terug op het belangrijkste bedrijfsnieuws in Amerika.

Netflix biecht magere abonneecijfers op

- Valse noot in het kwartaalrapport van contentplatfom Netflix (koers aandeel: -1,48%) die de groep vandaag bij de opening flink wat marktwaarde zal kosten. De groep verwacht in het huidige kwartaal immers slechts 2,5 miljoen abonnees toe te voegen, minder dan verwacht en de traagste start van een nieuw jaar voor het bedrijf in minstens tien jaar. Met 8,3 miljoen nieuwe abonnees, terwijl er 8,4 miljoen werden verwacht, gooide Netflix in het vierde kwartaal ook geen hoge ogen. Dat was wel het geval met de winst per aandeel van 1,33 dollar, terwijl slechts op 0,82 dollar was gerekend. De omzet was met 7,71 miljard dollar in lijn met de verwachting.

Intel wil 20 miljard dollar investeren in nieuwe chipfabriek in Ohio

- Hardwareproducent Intel (koers aandeel: -2,9%) kondigt volgens mediaberichten vandaag de plannen aan om 20 miljard dollar te investeren in een enorme, nieuwe productielocatie in de buurt van Columbus, Ohio om geavanceerde halfgeleiderchips te ontwikkelen en te produceren. De initiële 20 miljard dollar is de eerste stap van wat een complex van acht fabrieken zou kunnen worden dat tientallen miljarden dollars kost. CEO Pat Gelsinger maakt vrijdag details bekend over "Intels nieuwste plannen voor investeringen in leiderschap in de productie" terwijl het werkt "om te voldoen aan de stijgende vraag naar geavanceerde halfgeleiders".

PetSmart zou via SPAC-deal naar beurs gaan

- Dierenwinkelketen PetSmart zou volgens Bloomberg via een SPAC-deal met KKR Acquisition Holdings naar de beurs gaan. Die operatie zou een waarde hebben van 14 miljard dollar. Private-equityfirma BC Partners nam PetSmart in 2014 over voor 8,7 miljard dollar. Het bedrijf kreeg echter al snel te maken met sterke tegenwind omdat veel klanten verkozen online te winkelen. In reactie daarop nam PetSmart in 2017 onlineretailer voor voedsel en huisdieren Chewy over. In 2020 werd die naar de beurs gebracht.

Peloton verliest kwart van beurswaarde na tijdelijk stopzetten productie

- Fitnessapparatuurbedrijf Peloton Interactive (koers aandeel: -24%) incasseerde een opdoffer na een bericht dat het tijdelijk de productie van aangesloten fitnessfietsen en loopbanden stopzette na een aanzienlijke daling van de vraag. De groep liet in een reactie weten de omvang van zijn personeelsbestand te herzien en dat het de productieniveaus aan het "resetten" was. "Geruchten dat we alle productie van fietsen en Treads stopzetten zijn onjuist," zei CEO Foley. Het bedrijf keek tegen een forse daling aan van de vraag naar zijn fitnesslessen en -apparatuur na de geleidelijke versoepeling van de coronabeperkingen.

FAA werkt aan oplossing voor 5G-uitrol rond luchthavens

- De Amerikaanse Federal Aviation Administration (FAA) gaf donderdag nieuwe goedkeuringen voor extra hoogtemeters waarmee ongeveer 78% van de commerciële luchtvloot van de VS slechtzichtlandingen kan uitvoeren op luchthavens waar 5G C-band wireless wordt ingezet. De FAA verwacht dat "sommige hoogtemeters in vliegtuigen te gevoelig zullen zijn voor 5G-interferentie" en verboden zullen worden om low-visibility landingen uit te voeren in de buurt van 5G-implementaties. Radiohoogtemeters worden gebruikt om gegevens te verstrekken over de hoogte boven de grond voor landingen bij slecht weer. Telecombedrijf Verizon zal volgens persagentschap Reuters tijdelijk ongeveer 500 masten in de buurt van luchthavens niet aanzetten.

American Airlines en United Airlines verwachten herstel van passagiersverkeer in maart

- De Amerikaanse luchtvaartmaatschappijen American Airlines (koers aandeel: -3,2%) en United Airlines (koers aandeel: -3,4%) verwachten dat het passagiersverkeer zich in maart weer herstelt na een terugval als gevolg van de omikronvariant. Ze waarschuwden wel dat de laatste coronagolf hun kosten dit jaar hoog houdt. United Airlines rapporteerde een aangepast verlies van 1,60 dollar per aandeel voor het kwartaal tot december, vergeleken met een verlies van 7 dollar per aandeel een jaar geleden. Het aangepaste verlies van American voor het kwartaal kwam uit op 1,42 dollar per aandeel, vergeleken met een verlies van 3,86 dollar per aandeel een jaar geleden.

Baker Hughes blijft uit rode cijfers in vierde kwartaal

- De omzet van energiebedrijf Baker Hughes (koers aandeel: +1,6%) kwam over het voorbije kwartaal uit op 5,52 miljard dollar en klopte daarmee de verwachting van 5,49 miljard. Gestegen olie- en gasprijzen deden de vraag naar de diensten van het bedrijf opleven. Het aangepaste nettoresultaat voor het vierde kwartaal bedroeg 224 miljoen dollar, of 25 cent per aandeel. Dat is 3 cent minder dan de analisten hadden geschat. In hetzelfde kwartaal vorig jaar rapporteerde Baker een verlies van 50 miljoen dollar, of 7 cent per aandeel. Over het hele jaar rapporteerde het bedrijf een verlies van 219 miljoen dollar, tegenover een verlies van 9,94 miljard dollar in 2020.

Twitter springt mee op de NFT-kar

- Socialemediaplatform Twitter (koers aandeel: -0,2%) springt op de NFT-kar en kondigde donderdag de lancering aan van een tool waarmee gebruikers hun niet-fungibele tokens kunnen tonen als hun profielfoto. De functie, beschikbaar op iOS voor gebruikers van de abonnementsdienst Twitter Blue, verbindt hun Twitter-accounts met crypto-portemonnees waar de gebruikers hun NFT-activa opslaan. Twitter toont de NFT-profielfoto's als zeshoeken, waardoor ze zich onderscheiden van de standaard cirkels die beschikbaar zijn voor andere gebruikers. Door op de foto's te tikken verschijnen er details over de kunst en de eigendom van de NFT's.

Alcoa Corporation publiceerde positieve vierdekwartaalcijfers

- De aandelen van aluminiumproducent Alcoa Corporation (koers aandeel: +2,8%) waren in trek na de bekendmaking van positieve vierdekwartaalcijfers. Het bedrijf boekte een aangepaste winst van 475 miljoen dollar of 2,5 dollar per aandeel. Er was slechts op een winst per aandeel van 1,96 dollar gerekend. De omzet voor het kwartaal steeg tot 3,34 miljard dollar tegenover 2,392 miljard vorig jaar. Analisten verwachtten 3,36 miljard dollar.

Casper Sleep keurt overname door Duration Capital goed

- Aandeelhouders van verkoper van slaapproducten Casper Sleep (koers aandeel: +10%) stemden in met de buy-out door private-equitybedrijf Durational Capital. Volgens de voorlopige resultaten van Caspers speciale aandeelhoudersvergadering keurde ongeveer 69,5% van de aandeelhouders de uitkoop goed. Durational Capital betaalt 6,90 dollar per aandeel, wat neerkomt op een waardering van 286 miljoen dollar.

Discover Financial Services rapporteert kwartaalwinst van 3,64 doller per aandeel over vierde kwartaal

- Financiële dienstverlener Discover Financial Services (koers aandeel: -1,4%) rapporteerde over het voorbije kwartaal een aangepaste kwartaalwinst van 3,64 dollar per aandeel. De gemiddelde verwachting van twintig analisten voor het kwartaal was een winst van 3,69 dollar per aandeel. De omzet steeg met 4% tot 2,94 miljard dollar ten opzichte van een jaar geleden, onder de lat van 3 miljard dollar.

Electronic Arts lanceert update voor smartphoneversie van FIFA-game

- Computerspelbedrijf Electronics Arts (koers aandeel: +1,4%) lanceerde een update van zijn populaire smartphonegame FIFA. Ondertussen wordt echter vooral druk gespeculeerd over de toekomst van het bedrijf nadat collega Activision Blizzard werd overgenomen door Microsoft en de boerderij van Zynga in handen van Take-Two Interactive kwam.

Regions Financial publiceert tegenvallende resultaten

- Verliesbeurt voor bankholding Regions Financial (koers aandeel: -5,2%) na publicatie van tegenvallende resultaten. Het bedrijf rapporteerde 414 miljoen dollar inkomsten over het vierde kwartaal en een winst per aandeel van 43 dollarcent, lager dan de ramingen van analisten van respectievelijk 462,72 miljoen dollar en 49 dollarcent. In de marge van de cijfers liet de groep weten dat de "uitdagingen van de pandemie” blijven bestaan.

Signet Jewelers kent sterke eindejaarverkopen en verhoogt verwachtingen

- Verkoper van diamantjuwelen Signet Jewelers (koers aandeel: -9,6%) rapporteerde een voorlopige totale omzet van 2,4 miljard dollar voor het kwartaal tot eind januari, een stijging met 30,4% ten opzichte van vorig jaar. De voorlopige omzet op vergelijkbare basis steeg met 25,2% op jaarbasis. Voor het huidige kwartaal mikt de groep op een vergelijkbare omzetgroei van 22%. Dat is een pak meer dan de 6% tot 9% waar tot dusver werd op gerekend. Samen met de cijfers kondigde de groep een inkoopprogramma van 500 miljoen dollar aan.

Pfizer kreeg Japanse goedkeuring voor COVID-19-vaccin voor vijf tot elf jarigen

- Geneesmiddelenfabrikant Pfizer kreeg in Japan speciale goedkeuring voor zijn COVID-19-vaccin voor kinderen van 5-11 jaar. Het mRNA-vaccin, ontwikkeld door Pfizer en BioNTech, is tot nu toe het meest gebruikte vaccin in Japan voor bescherming tegen het coronavirus.

Travelers vermeldt recordkwartaalwinst in update over vierde kwartaal

- De verzekeraar Travelers (koers aandeel: +3,2%) rapporteerde een recordkwartaalwinst nadat hogere opbrengsten uit beleggingen de klap van een stijging in claims opvingen. Per aandeel klopte de winst af op 5,20 dollar, terwijl slechts op 3,86 dollar was gerekend. De nettobeleggingsinkomsten vóór belastingen stegen met 10% tot 743 miljoen dollar, dankzij hogere rendementen op haar private equity en vastgoedpartnerschappen.

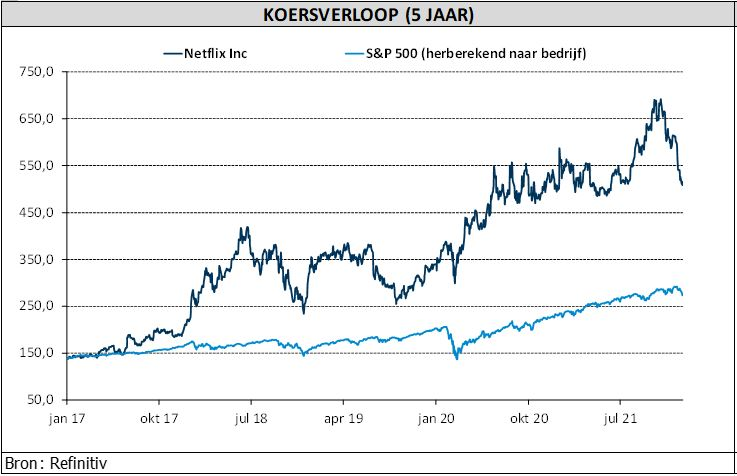

Netflix stelt teleur met aantal abonnees

Zoals de kaarten nu liggen zal Netflix straks bij de opening op Wall Street ruim 40 miljard dollar marktwaarde kwijtspelen. Dat is volledig in de schoenen te schuiven van de tegenvallende cijfers over het aantal abonnees, the bread and butter voor streamingbedrijven. In het voorbije kwartaal waren dat er al iets minder dan de eigen verwachtingen en de prognose voor het huidige kwartaal ligt met 2,5 miljoen zelfs een heel eind onder de marktverwachting van 5,9 miljoen. Ook de omzet- en margeverwachting klinken somberder. KBC Asset Management-analist Kurt Ruts handhaaft de “Verkopen”-aanbeveling en brengt het koersdoel van 475 naar 375 dollar.

De omzet van Netflix steeg in het vierde kwartaal met 16% tot 7,71 miljard dollar. Dit is volledig in lijn met de verwachtingen. De winst per aandeel kwam uit op 1,33 dollar, boven de analistenverwachting van 0,83 dollar als gevolg van lager dan verwachte uitgaven aan content.

221,8 miljoen abonnees

Netto haalde de groep 8,28 miljoen nieuwe abonnees binnen. Dat is iets minder dan de verwachting van 8,5 miljoen die bij de resultaten over het derde kwartaal werd afgegeven, maar meer dan de marktverwachting van ongeveer 8 miljoen. In de VS en Canada is Netflix erin geslaagd 1,19 miljoen nieuwe abonnees aan te trekken, wat duidelijk beter is dan de analistenverwachting van 550 miljoen. De groeiregio's Asia Pacific en vooral Zuid-Amerika bleven echter achter bij de verwachtingen. Wereldwijd had het bedrijf op 30 december ongeveer 221,8 miljoen betalende klanten.

Netflix’ vooruitzichten

Voor het lopende kwartaal voorspelde de streamingdienst dat er slechts 2,5 miljoen klanten zouden bijkomen, minder dan de helft van de 5,9 miljoen die analisten hadden voorspeld. Het bedrijf was daar omstandig over in het persbericht en wees op een "meer back-end gewogen content slate in kwartaal een" en klantenwerving die "nog niet is versneld tot pre-COVID-19-niveaus" als gevolg van "verschillende factoren" waaronder de aanhoudende "COVID-19-overhang" en "macro-economische tegenspoed in verschillende delen van de wereld zoals Latijns-Amerika". Bovendien verwees het bedrijf naar "een wereld van onzekerheid en toenemende concurrentie".

Netflix verwacht dat de omzet over het eerste kwartaal zal uitkomen op 7,9 miljard dollar, wat lager is dan de analistenverwachting van 8,1 miljard dollar. Het bedrijf wees er ook op dat de operationele marges voor het volledige jaar 2022 "tussen 19% en 20%" zullen liggen, in vergelijking met ongeveer 21% in 2021. Dit is deels te wijten aan een sterkere dollar. Het management handhaafde zijn verwachtingen voor een positieve vrije kasstroom dit jaar en daarna.

KBC Asset Management over Netflix

Na een teleurstellende groei van het aantal abonnees in 2021 als gevolg van een ongunstige vergelijkingsbasis die werd veroorzaakt door een grote groeit tijdens de COVID-19-golf in 2020, werd verwacht dat de abonneegroei van Netflix in 2022 zich zou stabiliseren en zou terugkeren naar het tempo dat werd geregistreerd vóór de pandemie, toen het 27,9 miljoen abonnees toevoegde in 2019. Dit lijkt nu te optimistisch, aldus analist Kurt Ruts.

Na de verrassende misser op de voorspelde abonnees in het eerste kwartaal, zal het grote debat nu gaan over de vraag of het lagere abonneetraject gewoon een COVID-19-kater is na de enorme 37 miljoen nieuwe abonnees die in 2020 zijn toegevoegd, of dat er meer structurele problemen zijn met betrekking tot verzadiging van de markt en concurrentie, voorspelt analist Kurt Ruts.

Hij blijft voorzichtig met het aandeel. De hoge waardering en de zwakke kasstroom blijven een probleem voor hem. Bovendien kan de zwakke netto-toevoeging van abonnees het label van 'groeiaandeel' in gevaar brengen. Daarnaast moet het bedrijf zwaar investeren in nieuwe tv-programma's, films en nu ook videospelletjes.

Verdere prijsverhogingen zullen de winstgevendheid op termijn moeten versterken, wat op zijn beurt een impact kan hebben op de groei van het aantal abonnees, denkt analist Kurt Ruts. De groep zal ook rekening moeten houden met hogere kostprijzen voor programmering naarmate de concurrentie van Amazon, Apple, Disney en anderen toeneemt. De aanbeveling blijft “Verkopen”, terwijl het koersdoel van 475 naar 375 dollar gaat.

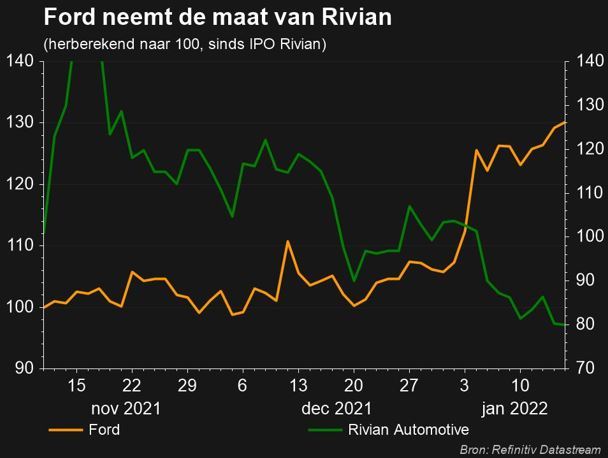

Ford verdient ruim 8 miljard dollar op Rivian

Opvallend bericht deze week van het Amerikaanse Ford, dat binnenkort met kwartaalcijfers komt: de autobouwer profiteert van de beursgang van Rivian, ontwikkelaar en fabrikant van elektrische bestelwagens en pick-ups. De investering van Ford in Rivian leverde in het vierde kwartaal een (papieren) winst van 8,2 miljard dollar op dankzij de beursgang in november 2021. Rivian heeft twee machtige geldschieters: Ford, met een belang van 12%, en e-commercegigant Amazon, met ongeveer 20% van de aandelen, weet financieel econoom Tom Simonts.

Elektrificatie van auto’s goed onthaald door beleggers

Gedragen door de plannen voor de elektrificatie van zijn modellen, gooide Ford de voorbije maanden hoge ogen op Wall Street. Het aandeel ging met 45% hoger op drie maanden tijd. De aankondiging dat de productie van de elektrische pickup F150 een succes zou worden, gaf de aandelen vleugels. Die werden deze week wel wat geknipt door het beurshuis Jefferies. Dat vindt het immers nog te vroeg om klassieke autobouwers nu al te waarderen alsof het elektrische voertuig (EV)-bouwers zijn. Jefferies trok Fords koersdoel wel op van 20 naar 25 dollar, onder meer om rekening te houden met de gestegen waarde van het Rivian-belang.

Samenwerking met Rivian door Ford afgeblazen

Dat Rivian-belang kreeg Ford onder meer in handen toen het in 2019 voor 500 miljoen dollar investeerde en door in te tekenen op een converteerbare obligatie van 415 miljoen dollar in juli 2021. Ford heeft naast een berg Rivian-aandelen (12%) ook het recht op een zitje in de raad van bestuur, maar van dat laatste zag Ford af. Ook de plannen om samen een platform te bouwen voor elektrische wagens werden opgeborgen. Ford blijft Rivian een “strategische investering” noemen, waarmee het “potentiële samenwerkingen” zal onderzoeken.

Veel zelfvertrouwen bij Ford

Terwijl grote autobouwers al volop elektrische modellen aan het uitrollen waren, leek Ford, als tweede grootste Amerikaanse klassieke producent, de trein te missen inzake elektrische wagens. Een investering in Rivian zou voor een kick-start hebben kunnen zorgen. Maar twee jaar na de instap, toen de geplande samenwerking werd opgeborgen, liet Ford CEO Jim Farley optekenen dat hij voldoende vertrouwen opbouwde om zelf EV’s te ontwerpen en te produceren. "We hebben een groeiend vertrouwen in ons vermogen om te winnen in de elektrische ruimte" aldus Farley destijds in een gesprek met Automotive News.

Volgens Farley is de situatie vandaag heel anders dan twee jaar geleden, toen de strategische alliantie begon: "Er is zoveel veranderd: over ons vermogen, over de richting van het merk in beide gevallen, en nu is het zekerder voor ons wat we moeten doen." Het belang van de F150 voor Ford kan trouwens niet overschat worden. Met zo’n 800.000 stuks is het de best verkochte auto in de VS.

200.000 bestellingen van F150 Lightning

Ondertussen lanceerde Ford zijn Mustang Mach-E waarvoor de productie wordt verdrievoudigd om tegen 2023 zo’n 200.000 stuks te bereiken. Tegen die tijd moet ook de F150 Lightning elektrische bestelwagen van de band rollen. De bestellingen werden ondertussen afgesloten op 200.000 en de levering van de eerste exemplaren begint binnenkort. Ford zal daarmee zijn achterstand in het segment van elektrische wagens hebben ingehaald en de eerste massaproducent in het lucratieve pick-up-segment zijn.

Rivian was als kleine speler zijn grote broer iets sneller af, omdat het eind vorig jaar al zo’n 1.000 sleutels kon afgeven van zijn R1T. Of Rivian het ooit zal schoppen tot massaproducent blijft echter maar zeer de vraag, aldus financieel econoom Tom Simonts.

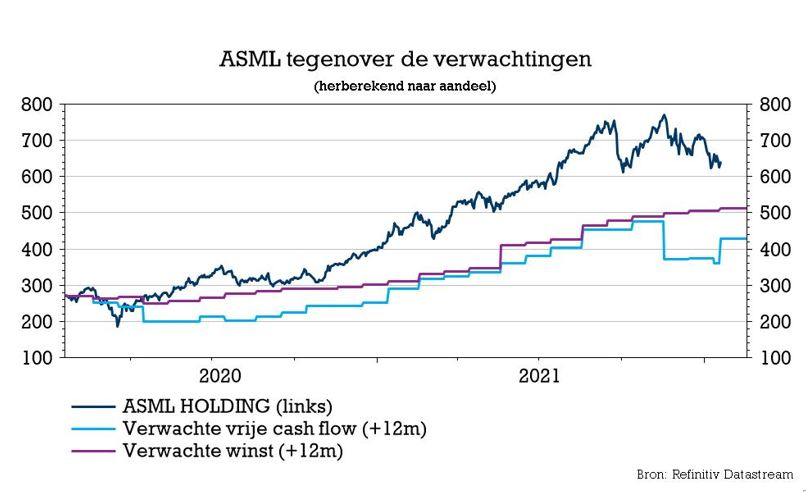

KBC Securities verhoogt koersdoel voor ASML

Na ASMLs bekendmaking van de jaarcijfers en de bijhorende conference call ging KBC Securities-analist Ruben Devos aan het rekenen. Hij beloont ASMLs prestatie met een hoger koersdoel van 770 naar 810 euro en behoudt het ‘Kopen’-advies voor de Nederlandse producent van machines voor halfgeleiders.

Aanpassingen van de verwachtingen

De winstverwachtingen werden met 3 à 8% verhoogd, grotendeels op basis van een hogere inschattingen van de omzetstijging (met 2 à 5%) en een verbetering van de brutomarge met 20 à 30 basispunten.

- Voor 2022: Hoewel de vooruitzichten van het management voor 2022 min of meer in lijn lagen met de analistenschattingen, suggereert het persbericht toch dat een sterkere DUV- en metrologieomzet de vertraagde omzetboekingen van de EUV-machines compenseren, vindt analist Ruben Devos.

Die vertraagde omzet is omvangrijk en vloeit voort uit ASMLs nieuwe test- en acceptatiebeleid. Een deel van de systeemtests worden vanaf nu niet langer in de eigen fabriek uitgevoerd, maar wel bij de klant. Dat moet de cyclustijden verkorten en snellere leveringen mogelijk maken. Dat betekent dat de boeking van sommige systeemverkopen later in de boeken verschijnt. Er kunnen zo wel meer machines worden gebouwd

. - Het eerste kwartaal van 2022 zal het meest worden beïnvloed door het feit dat ongeveer 2 miljard dollar aan zendingen nu op een latere datum wordt geboekt. Van dat cijfer wordt ongeveer 1 miljard euro in de daaropvolgende kwartalen van 2022 geboekt, maar de overige 1 miljard euro zal pas in de boeken van 2023 verschijnen. Dat zijn ongeveer zes EUV-systemen die snel zullen worden verscheept, maar waarvoor de omzet nog niet in 2022 verwacht mag worden.

ASMLs EUV-omzetgroei voor 2022 staat daarom op 25% op jaarbasis, terwijl analist Ruben Devos op een groei van 35% mikte. Dat cijfer weerspiegelt de verkoop van ongeveer 50 eenheden, wat ook iets lager is dan de eerdere prognose van analist Ruben Devos van 54 stuks. In 2023 verwacht hij echter dat zowel de verscheepte als de geregistreerde waarde meer dan 60 EUV-eenheden zullen bedragen, wat dan weer wel positief is.

- Voor 2023: KBC Securities verwacht dat de winstkracht en het momentum behouden blijft en mikt daarom op nog eens 15% omzetgroei en 20% winstgroei per aandeel.

- 2020 - 2025: De verkoop van EUV-systemen zal in de periode 2020 tot en met 2025 zo’n 19% per jaar stijgen en tot zo’n 65 EUV-zendingen in 2025, waarvan 5 high-NA-systemen. ASML plant 5 tot 6 High-NA tools te verschepen in 2024 om tegemoet te komen aan de R&D-behoeften van zijn klanten. Vanaf dan zal het de verschepingen opvoeren en zo de capaciteit verdubbelen in de eerste twee à drie jaar.

Analist Ruben Devos schat dat de gemiddelde verkoopprijzen, dankzij een groeiende opname van EUV-machines bij de klanten, tegen 2025 met 44% kunnen stijgen tot 57 miljoen euro ten opzichte van 2020. EUV-gerelateerde verkoopprijzen kunnen gemiddeld stijgen van 144 miljoen euro in 2020 tot 192 miljoen euro in 2025 dankzij de lancering van geavanceerde NXE-tools, die een hogere verwerkingscapaciteit en betere overlay bieden en de introductie van High-NA-tools (waarvan de verkoopprijzen ruim boven de 300 miljoen euro zullen liggen).

KBC Securities over ASML

De vooruitzichten voor halfgeleideraandelen blijven sterk, vindt analist Ruben Devos. Dat blijkt uit ASMLs record orderportefeuille van 26,2 miljard euro op het einde van 2021, goed voor een stijging van 130% op jaarbasis. Ook ligt de huidige vraag zo’n 40 à 50% boven de maximale productiecapaciteit.

Met een verwachte omzet van 28,9 miljard euro in 2025 zou ASML dicht in de buurt moeten komen van de bovengrens van de eigen omzetindicatie (24 à 30 miljard euro) die werd ontvouwd tijdens de analistendag in september 2021. Ook in 2022 blijven de vooruitzichten voor halfgeleiders er rooskleurig uitzien, aldus analist Ruben Devos. 2021 eindigde met een historisch hoge achterstand op het vlak van apparatuur, wat dit jaar tot veel inhaalbewegingen zal leiden.

Andere gunstige factoren zijn de stijgende kapitaalintensiteit, de aanhoudende marktvraag (denk onder meer aan de groei van datacenters, High Performance Computing, auto's, enz.) en de toegenomen steun van de overheid. Daardoor zal de front-end Wafer Fabrication en Equipment-markt (WFE) in 2022 naar schatting met nog eens 23% groeien tot 108 miljard dollar, weet analist Ruben Devos.

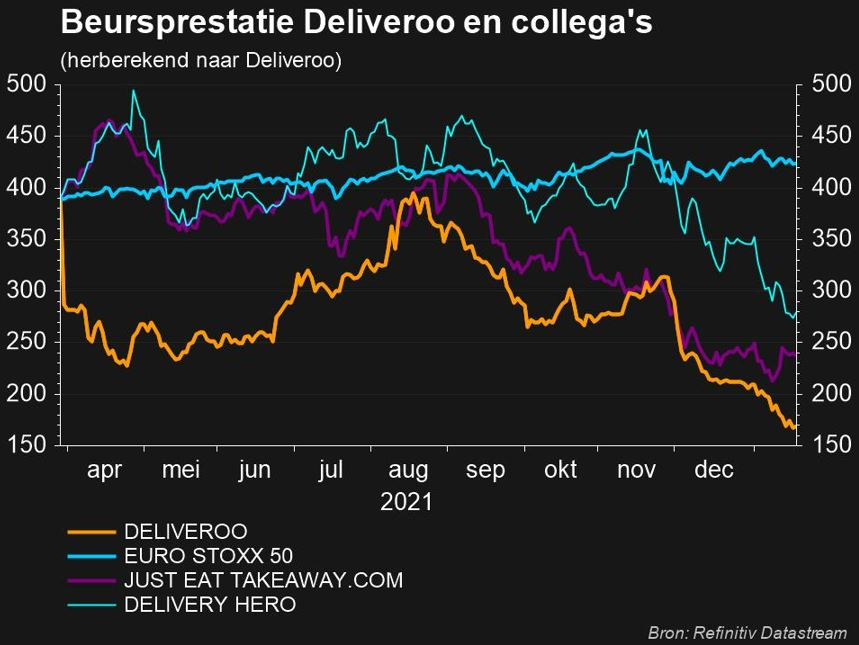

Deliveroo wordt nog steeds gesmaakt

Het Britse Deliveroo, dat maaltijden bezorgt aan huis, zag de brutotransactiewaarde van de bestellingen op zijn platform in het vierde kwartaal met 36% stijgen ten opzichte van een jaar eerder. Daardoor bereikte het bedrijf de hoogste verwachtingen met een stijging van 70% in 2021. De maaltijdbezorger kan dus rekenen op aanhoudend sterke groeicijfers, ook in een omgeving die minder hard getroffen wordt door de coronapandemie. In het eerste kwartaal was wel nog sprake van een groei op jaarbasis van 133%, weet financieel econoom Tom Simonts.

Deliveroo blijft groeien, koers hinkt achterop

Het maandelijks klantenbestand van Deliveroo bleef ondertussen groeien. In het vierde kwartaal telde Deliveroo 8 miljoen actieve maandelijkse klanten, wat een stijging is van 37% op jaarbasis. Dat is bovendien een stijging van 123% ten opzichte van het niveau van voor de pandemie.

Het aantal bestellingen steeg met 10% ten opzichte van het vorige kwartaal, en de gemiddelde waarde bleef stabiel, met een stijging van 1% in constante valuta ten opzichte van het derde kwartaal tot 21,40 pond. Op jaarbasis vertraagde de groei van het aantal bestellingen van 116% in het eerste kwartaal, 90% in het tweede kwartaal en 66% in het derde kwartaal, tot 42% in het vierde kwartaal.

Aan de koersbeweging over de voorbije maanden te zien, is het beleggersenthousiasme een flink afgenomen, meent financieel econoom Tom Simonts. Ook voor Just Eat Takeaway en Delivery Hero is de appetijt op de beursvloer een stuk afgenomen. De gestegen rente is alvast een ingrediënt dat niet echt gesmaakt wordt.

Sterke groei tijdens coronapandemie

Voedselleveringen namen inderdaad een hoge vlucht bij de uitbraak van de COVID-19-pandemie in 2020 toen cafés en restaurants gesloten waren. Het was afwachten of die groeicijfers overeind konden blijven als de lockdowns versoepeld zouden worden. Van zodra de restaurants weer de deuren mochten openen, zouden maaltijdboxen en afhaalmaaltijden mogelijk voor even uitgespuwd worden.

Maar op langere termijn hebben ze met dank aan COVID-19 waarschijnlijk wel een plaats verworven in het “Wat eten we vanavond”-vraagstuk. Meer en meer gebruikers maken dagelijks gebruik maken van traiteurdiensten onder de vorm van maaltijdbezorgers of –boxen. De sterke daling die verwacht werd bij versoepelingen bleef uit, want de populariteit van de platforms is nauwelijks afgenomen sinds de horeca weer open ging. Er is hoogstens een vertraging te bespeuren. Het groeiende gebruik van mobiele toestellen en de evenredige groei van het aantal toepassingen waarmee maaltijden mobiel besteld kunnen worden, ondersteunt die trend, aldus financieel econoom Tom Simonts.

Eat or be eaten

Ondertussen blijft er heel wat bewegen in de sector van de Europese maaltijdbezorgers. Net voor de jaarwissel maakte Delivery Hero de overname bekend van een meerderheidsbelang in de Spaanse collega Glovo. Wat later bouwde het zijn belang in de Latijns-Amerikaanse voedselbezorger Rappi af.

Ondertussen knaagt Just Eat Takeway naarstig op het Grubhub-been dat door beleggers wordt uitgespuwd. De groep gaf een tweetal jaar geleden stevig gas op externe groei, maar zou zijn opties opnieuw aan het bekijken zijn. Een verkoop van een deel van het belang wordt daarbij niet uitgesloten, terwijl ook het belang in het Braziliaanse iFood ter discussie staat.

De kaarten zijn duidelijk nog niet geschud. Ook Amerikaanse spelers hebben ondertussen hun zinnen gezet op de Europese markt voor maaltijdbezorgers. Uber Eats heeft hier al een vinger in de pap, maar de Amerikaanse marktleider Doordash stak recent met de overname van het Finse Wolt ook zijn neus aan het raam.

SVB Financials verhoogt verwachtingen na sterke resultaten

Gisteren nabeurs maakte de Amerikaanse financiële dienstverlener SVB Financial Group zijn resultaten voor 2021 bekend. Die waren zeer indrukwekkend, vindt KBC Asset Management-analist Joris Dehaes: een omzetgroei met 45% en een groei van de winst per aandeel met 40%. Met dank aan terugnames van voorzieningen voor kredietverliezen en buitenproportionele winsten op warrants, maar vooral een weerspiegeling van opmerkelijke kerntrends. De onderneming stelde haar vooruitzichten voor 2022 opwaarts bij. Analist Joris Dehaes houdt het koersdoel op 880 dollar met een ‘Kopen’-advies.

Indrukwekkende resultaten

De bank rapporteerde een winst per aandeel (zonder fusiekosten) van 6,52 dollar, wat in lijn was met de analistenverwachtingen. De kwaliteit van de winst per aandeel was zeer goed aangezien zowel de netto-intrestinkomsten als de kernprovisiebaten respectievelijk 4% en 5% beter waren dan verwacht. De warrant- en beleggingsbaten, die minder hoogwaardige/volatiele baten uit deelnemingen in ondernemingen zijn, waren in het kwartaal lager dan verwacht.

De operationele kosten waren de belangrijkste negatieve verrassing, maar de kostenstijging van 5% ten opzichte van een kwartaal eerder bleef ver achter bij de solide groei van 10% tegenover het vorige kwartaal van de netto-intrestinkomsten en de groei van 16% van de kernprovisiebaten.

SVB Financial Groups vooruitzichten

De onderneming stelde haar vooruitzichten voor 2022 opwaarts bij en verwacht nu een groei van de netto-intrestinkomsten met bijna 40% (tegenover midden 30% voordien), als gevolg van een sterkere groei van de kredietverlening (laag 30% tegenover midden 20% voordien) en aantrekkelijkere rendementen op de aankoop van effecten (1,65% à 1,75% tegenover 1,45% à 1,55% voordien). Het hoeft geen betoog dat dit vrij ongeëvenaarde verwachtingen zijn voor de banksector, duidt Analist Joris Dehaes aan.

Belangrijk is dat in deze vooruitzichten niet eens rekening wordt gehouden met renteverhogingen. Analist Joris Dehaes denkt dat elke renteverhoging de netto-intrestinkomsten met zo'n 3% à 4% kan doen stijgen, terwijl de provisies uit buitenbalansfondsen bij elke renteverhoging ook zullen stijgen. De stijging van de operationele kosten wordt geraamd op 20%, wat ongewijzigd is ten opzichte van de vorige update, hoewel een deel van de extra inkomsten uit renteverhogingen waarschijnlijk opnieuw zal worden geïnvesteerd.

KBC Asset Management over SVB Financial Groups

Het aandeel presteerde de voorbije weken zwakker dan de gemiddelde Amerikaanse bank, gezien de nauwe banden van de bank met de innovatieve groeibedrijven die ze bedient, weet analist Joris Dehaes. Tegen deze achtergrond van dalende techwaarderingen op de beurs was de berichtgeving van het bedrijf echter zeer sterk, vindt hij.

Volgens het bedrijf blijven de gesprekken met en de activiteiten van klanten zeer sterk. En hoewel SVB de mogelijkheid van een verstoring van de private markt erkent, verwacht het dat een eventuele vertraging van korte duur zal zijn, gezien de enorme hoeveelheden droog poeder in de private-equitysector en het snelle groeitempo van de wereldwijde innovatie-economie.

Analist Joris Dehaes denkt dat verdere daling van de aandelenkoers als gevolg van de aanhoudende marktvolatiliteit interessante kansen voor beleggers zullen bieden. Hij meent dat de robuuste trends in private equity een drijvende kracht zullen blijven voor een buitenmaatse groei, terwijl de hoge rentegevoeligheid van de bank zeer aantrekkelijk lijkt in het kader van de renteverhogingen in de VS.

Sofina: van schone slaapster tot bezige bij in private equity

Uit Sofinas aandeelhoudersbrief van gisteren blijkt dat het beleggingsteam stevig winkelde. De (voorlopige) intrinsieke waarde van de holding steeg tot 330 euro per aandeel (11,1 miljard euro). Dat is 6,9% meer dan het halfjaarcijfer van in 2021 (308,7 euro per aandeel). Die cijfers kunnen bekoren, vooral omdat het aandeel van Sofina sinds begin 2022 zo’n 14% lager staat door de algemene daling van groeiaandelen. Sofina is de beste manier om in te spelen op private equity, meent KBC Securities-analist Michiel Declercq. Hij verhoogt het koersdoel van 375 naar 390 euro met een ‘Houden’-advies.

De portefeuille van Sofina bestaat uit drie onderdelen:

- LT Minderheidsbelangen (35%): De portefeuille van beursgenoteerde en niet-beursgenoteerde participaties bleef in waarde onveranderd: +0,1% tot 3,9 miljard euro. Dit is voornamelijk te wijten aan een scherpe daling (-34,1%) van de waarde van beursgenoteerde participaties, met op kop The Hut Group (-74,0%) en Colruyt (-22,0%).

In de tweede jaarhelft participeerde Sofina in de financieringsrondes van Mérieux NutriSciences, Collibra en The Hut Group.

- Sofina Growth (17%): De waarde van deze deelportefeuille groeide met 23,5% op jaarbasis tot 1,9 miljard euro. De stijging is te danken aan het aanhoudende positieve momentum van private-equity- en venture capitalmarkten, maar ook aan de specifieke sector- en eindmarktblootstelling van portefeuillebedrijven.

Gedurende de tweede jaarhelft nam Sofina nieuwe belangen in DeHaat, Lemonilo, Moody, Petkit, Twin Health, en ZhenGe Biotech, Ankorstore, Oviva, SellerX, en Tessian. De holding participeerde ook in kapitaalverhogingen van bestaande portefeuillebedrijven Cred, Gorillas, Hector Beverages, Mamaearth, MedGenome, en ThoughtSpot. Sofina verkocht haar belang in Pine Labs gedeeltelijk en zag dat Aohua en IHS Towers een succesvolle beursgang kenden.

- Fondsen van derden (45%): In de tweede jaarhelft groeide deze portefeuille met 9,6% om in 2021 te eindigen op een waarde van 4,99 miljard euro. Deze groei kan worden toegeschreven aan de gemakkelijke toegang tot goedkoop geld, wat positief inwerkt op het hefboomeffect. Ook spelen hoge waarderingen in het private-equitysegment en een liquide en gunstig IPO-klimaat een belangrijke rol.

KBC Securities over Sofina

In de tweede jaarhelft breidde Sofina de “Sofina Growth”-subportefeuille aanzienlijk uit, wat leidde tot een verdere diversificatie van de private participaties. De aanhoudend sterke prestaties van de private-equitymarkten als gevolg van de lage rente en Sofinas grote blootstelling aan technologie- en snelgroeiende bedrijven is een winnende combinatie, vindt analist Michiel Declercq.

Ook de hoge kwaliteit van de subportefeuille van “3rd Party Funds” (die topspelers op de private-equitymarkt omvat) blijft toegang geven tot snelgroeiende ondernemingen in een beginstadium. Waarderingen van net die snelgroeiende bedrijven staan momenteel onder druk door de verstrakking van het monetaire beleid, vooral in VS.

Rekening houdend met de recente terugval van de referentie-indexen als gevolg van de vrees voor inflatie, schat Michiel Declercq dat de intrinsieke waarde van Sofina sinds eind december licht daalde, tot rond de 310 euro, tegenover de 330 euro die vermeld werd in de nieuwsbrief. Na toepassing van een premie van 25%, volgens analist Michiel Declercq gerechtvaardigd gezien het historische trackrecord en de relatief conservatieve waarderingen van activa in de private-equityportefeuille, blijft het “Houden”-advies op de tabellen staan. Het koersdoel stijgt van 375 naar 390 euro.

Europees aandelennieuws

Siemens Gamesa verlaagt zijn verwachting voor 2022

- De Duitse turbinefabrikant Siemens Gamesa verlaagt zijn verwachting wegens knelpunten in de toeleveringsketen, volatiele marktomstandigheden en uitdagingen in verband met het opstarten van het onshore 5.X-platform. Het bedrijf verwacht nu een omzetdaling met 2 à 9% voor boekjaar 2022 (voordien 2 à 7%) en een aangepaste bedrijfswinstmarge met -4% tot 1% (voordien 1% tot 4%).

Mercedes-Benz en Luminar Technologies slaan handen in elkaar

- Duits autobouwer Mercedes-Benz en Luminar Technologies, een toonaangevend wereldwijd bedrijf op het gebied van automobieltechnologie, kondigden een samenwerkingsverband aan om de ontwikkeling van toekomstige geautomatiseerde rijtechnologieën voor personenauto's te versnellen. Een centraal onderdeel hiervan is de optimale toegang tot nieuwe technologieën en wereldwijde competenties.

M&C Saatchi verhoogt winstvooruitzichten voor 2021

- Het Britse reclameconcern M&C Saatchi verhoogde zijn winstvooruitzichten voor 2021. Ook is het officieel boekhoudkundig onderzoek afgesloten zonder maatregelen te nemen. M&C weert op dit moment een overname, door zijn grootste investeerder, de softwareondernemer Vin Murria, af. Dat werd bemoeilijkt door een boekhoudschandaal in 2019.

Europese loterijgroep Allwyn Entertainment trekt via SPAC naar New York

- De Europese loterijgroep Allwyn Entertainment zal een notering krijgen op de New York Stock Exchange in combinatie met blanco cheque-overnamebedrijf Cohn Robbins Holdings. De transactie zal de bedrijfswaarde van de gecombineerde onderneming op ongeveer 9,3 miljard dollar brengen. Allwyn, tot vorig jaar bekend als Sazka Entertainment, exploiteert loterijen in Tsjechië, Italië, Oostenrijk, Griekenland en Cyprus. Het biedt momenteel op een loterijlicentie in Groot-Brittannië. Allwyn voorspelt een aangepaste winst voor rente, belasting, afschrijvingen en amortisatie (EBITDA) van 810 miljoen dollar uit ongeveer 1,7 miljard dollar aan kansspelinkomsten in 2022.

Aandelen in Soitec zakken na benoeming nieuwe CEO

- Het plan van het Franse Soitec, dat materialen voor halfgeleiders produceert, om een nieuwe CEO te benoemen heeft volgens de groep de "volledige steun" van zijn belangrijkste aandeelhouders. Na de benoeming van Pierre Barnabé tot CEO op woensdag stuurde het uitvoerend comité een brief naar de raad van bestuur. In die brief, die persbureau Reuters inzag, werd de stap als "onbegrijpelijk" beschreven, gezien de vooruitgang die de huidige CEO Paul Boudre boekte. Aandelen in Soitec zakten donderdag ongeveer met 7%, hun slechtste dag sinds december 2014.

Beursnieuws België en Nederland

Consortium doet overnamebod op Accell

Een consortium rond de Amerikaanse investeringsmaatschappij Kohlberg Kravis Roberts & Co (KKR) plukt fietsengroep Accell van de beurs aan 58 euro per aandeel, goed voor 1,56 miljard euro in totaal en 26% boven de slotkoers van vrijdag. Het bestuur van Accell steunt het overnamebod van KKR, net als de aandeelhouders Teslin en Hoogh Blarick. Ter herinnering: het Nederlandse Pon Holdings bood in het voorjaar van 2017 al eens 34 euro per aandeel, maar die poging mislukte. Op naar de volgende beursexit?

Ping An uit het kapitaal van Ageas verdwenen

Een transparantiemelding aan het adres van verzekeringsmaatschappij Ageas maakt 100% duidelijk waar de Belgische staat zijn 6,33%-belang in Ageas vandaan haalde: de Chinese financiële holding Ping An is recent helemaal uit het kapitaal verdwenen. Dat heet “verankering”, al waren heel wat beleggers daar duidelijk niet mee gediend. De koers van het aandeel ging na het nieuws van de instap van de staat fors aan het schuiven. KBC Securities blijft bij zijn “Kopen”-advies en 57 euro koersdoel.

TINC meldt twee investeringen voor 5 miljoen euro

Infrastructuurfonds TINC meldde twee investeringen voor 5 miljoen euro die passen in de huidige groeistrategie: “Solar” en “Datacenters”. Beide zullen vanaf het eerste jaar winstverhogend zijn en de blootstelling aan zonne-energie zal met ongeveer een derde stijgen. TINC blijft zo een actieve investeerder in de energietransitie, met een totale productiecapaciteit in de hernieuwbare energieportfolio van circa 325 MW (inclusief 37 MW zonne-energie). De groep splitste recent de rapportering op en toont de Digitale Infrastructuur nu als een afzonderlijke divisie. Het is dus geen verrassing dat de groei-investeringen op dit gebied doorgaan. KBCS handhaaft het “Opbouwen”-advies en 14 euro koersdoel.

UCB krijgt goedkeuring voor gebruik van Bimzelx in Japan

UCB kreeg reglementaire goedkeuring voor gebruik van Bimzelx (bimekizumab) in Japan voor de behandeling van plaque psoriasis, gegeneraliseerde pustuleuze psoriasis en psoriatische erythroderma. Die zouden respectievelijk ongeveer 58 à 97%, 1 à 12% en 0,4 à 7% van alle gevallen vertegenwoordigen. Het groene licht is de derde wereldwijde goedkeuring voor zijn IL-17A/F-receptor, na de EU en het VK. Goed nieuws, al behoudt KBCS het koersdoel van 125 euro en het “Kopen”-advies. KBCS wacht nog steeds op de resultaten van fase III voor zilucoplan in gMG (1Q22), bimekizulab in hidradenitis suppurativa (4Q22) en rozanolixizumab in ITP (2H22).