vr. 1 aug 2025

Wat staat er maandag op de beleggersagenda?

Maandag 4 augustus

- Bedrijfsresultaten

- Berkshire, Hath-B, Diamondback Enegry, IDEXX Labs, PostNL

- Ex-dividend

- Blackstone, Citigroup, Evertec, Hanmi, Home Bancorp, Lazard, Loeis & C°, Quadient, Smart Sand, Tetragon, Wavestone

- Macro-economie

- Canada en VK: verlof

- VS: fabrieksorders

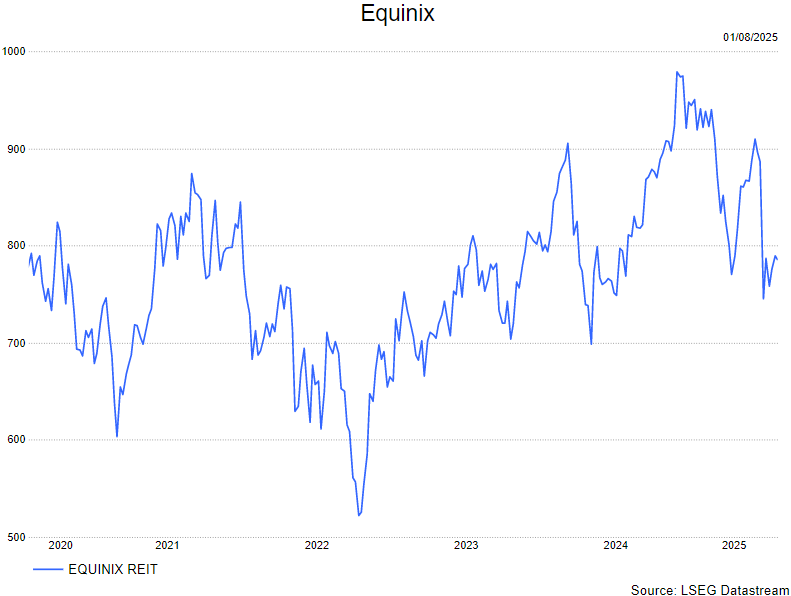

Sterke operationele prestaties en recordmarges in tweede kwartaal bij Equinix

Equinix?

Equinix is wereldwijd actief in de verhuur van serverruimte en internetconnectie. In totaal biedt de onderneming zijn diensten aan op vijf continenten via meer dan 200 datacenters. Equinix maakt het voor bedrijven mogelijk om hun applicaties in de cloudomgeving te laten draaien waarbij bedrijven ook hun eigen servers binnen het datacenter kunnen connecteren met servers van andere bedrijven en met het internet.

Equinix leverde in het tweede kwartaal van 2025 een solide operationele beat af, met recordmarges en een versnelde groei van AFFO per aandeel. De interconnectie-inkomsten overschreden voor het eerst de grens van 400 miljoen dollar, en de vooruitzichten voor het volledige jaar werden verhoogd.

Operationele uitmuntendheid en opwaartse bijstelling van de guidance

Equinix rapporteerde een AFFO per aandeel van 9,91 dollar, duidelijk boven de verwachtingen. De aangepaste EBITDA steeg met 8% op jaarbasis tot 1,13 miljard dollar, goed voor een recordmarge van 50%. Dit markeert het vijfde opeenvolgende kwartaal van margeverbetering op jaarbasis.

De interconnectie-inkomsten overschreden voor het eerst de grens van 400 miljoen dollar, een stijging van 8% op jaarbasis. Het aantal toegevoegde kasten bedroeg ongeveer 6.200, terwijl het verloop laag bleef op 2,0%. De wereldwijde bezettingsgraad bleef stabiel op 84%.

Het management verhoogde de omzetverwachting voor het volledige jaar tot een bandbreedte van 9,233–9,333 miljard dollar, tegenover de eerdere 9,175–9,275 miljard dollar. Ook de AFFO per aandeel werd opwaarts bijgesteld tot 37,67–38,48 dollar, wat neerkomt op een groei van ongeveer 9% op jaarbasis bij het midden van de bandbreedte. De aangepaste EBITDA wordt nu geschat tussen 4,517 en 4,597 miljard dollar, tegenover een eerdere middenwaarde van 4,53 miljard dollar. De kapitaalinvesteringen blijven binnen de eerder aangegeven vork van 3,792 tot 4,292 miljard dollar, waarvan 450 miljoen dollar betrekking heeft op terugbetaalbare xScale-investeringen.

Marktpositie en waardering blijven aantrekkelijk

Hoewel sectorgenoten in de datacentersector gemengde signalen afgeven—zoals minder druk door cloudoptimalisatie bij Digital Realty, maar meer voorzichtigheid bij regionale REITs—blijft Equinix zich onderscheiden door zijn interconnectie-gedreven model en consistente groei in kasttoevoegingen. Dit onderstreept de unieke blootstelling aan cloud, AI en netwerkdensificatie.

De waardering blijft volgens Tom Noyens gerechtvaardigd en niet veeleisend, met een PEG-ratio van 2,9x, rekening houdend met de superieure marges en het terugkerende inkomstenprofiel. De uitvoering blijft sterk, en de heracceleratie van de AFFO-groei bevestigt de robuuste positie van Equinix.

KBC Securities over Equinix

De KBC Securities-analist, Andrea Gabellone, ziet Equinix als een van de best gepositioneerde spelers in de datacentersector. De onderneming combineert sterke operationele prestaties met een aantrekkelijk inkomstenprofiel en een solide balans. De verhoogde guidance en recordmarges bevestigen de kracht van het businessmodel, en de blootstelling aan structurele groeitrends zoals AI en cloud maken Equinix tot een aantrekkelijke langetermijninvestering.

Andrea handhaaft zijn kopen-aanbeveling en zijn koersdoel van 902 dollar.

Saint-Gobain publiceert sterke marges ondanks zwakke volumes

Saint-Gobain?

Saint-Gobain is een gigant in de wereld van bouwmaterialen en - producten en een van de grootste producenten en distributeurs ter wereld van alles wat met de bouw te maken heeft. In vrijwel alle segmenten behoort het bedrijf tot de marktleiders.

Saint-Gobain boekte in de eerste jaarhelft van 2025 een recordwinstgevendheid, ondanks een daling van de volumes in Europa en Noord-Amerika. De operationele marge steeg licht tot 11,8% en de vooruitzichten voor het volledige jaar blijven positief.

Solide groepsresultaten en stabiele vooruitzichten

Saint-Gobain realiseerde in de eerste helft van 2025 een omzet van 23,85 miljard euro, een stijging van 1,7% op gerapporteerde basis en 3,4% op vergelijkbare basis (CER). De EBITDA groeide met ongeveer 4,5% CER tot een recordniveau, terwijl het bedrijfsresultaat met 5% CER toenam tot 2,80 miljard euro. Dit leidde tot een lichte stijging van de operationele marge tot 11,8%, tegenover 11,7% in de eerste helft van 2024.

Vrijwel alle kerncijfers lagen in lijn met de verwachtingen van de markt. De groep bevestigde haar vooruitzichten voor 2025, met een verwachte operationele marge van meer dan 11% (de consensus ligt op 11,5%). Wel werd opgemerkt dat de nieuwbouwmarkt in Noord-Amerika zwak blijft, al biedt de sterke blootstelling aan isolatie en dakbedekking volgens KBC Securities-analist Andrea Gabellone, voldoende visibiliteit.

Gemengde regionale prestaties

De prestaties per regio vertoonden een gemengd beeld:

- Noord-Europa: de vergelijkbare omzet daalde met 1,1%, met volumes -2,5% en prijzen +1,4%. De marge bleef stabiel op 9,0%.

- Zuid-Europa: de vergelijkbare omzet daalde met 3,2%, met volumes -2,8% en prijzen -0,4%. De marge daalde licht tot 7,8% (vorig jaar 8,3%).

- Amerika’s: de vergelijkbare omzet bleef vrijwel stabiel (-0,1%), met volumes -2,3% en prijzen +2,2%. De marge steeg tot een record van 19,7% (vorig jaar 19,0%).

- Azië-Pacific: de vergelijkbare omzet steeg met 3,9%, met volumes +5,5% en prijzen -1,6%. De marge verbeterde tot 13,4% (vorig jaar 13,0%).

- High Performance Solutions: de vergelijkbare omzet steeg met 1,5%, met volumes -0,9% en prijzen +2,4%. De marge daalde licht tot 12,0% (vorig jaar 12,3%).

Ondanks de zwakke volumes in Europa en Noord-Amerika slaagde Saint-Gobain erin om via strikte prijsdiscipline en kostenbeheersing de marges op te krikken tot recordniveaus.

KBC Securities over Saint-Gobain

Volgens de KBC Securities-analist blijft Saint-Gobain goed gepositioneerd dankzij een evenwichtige geografische spreiding van de activiteiten (35% Noord-Amerika, 33% Azië, 32% West-Europa), een solide dividendrendement en een structureel sterke vrije kasstroomconversie van meer dan 50%. De analist kijkt uit naar de nieuwe langetermijnstrategie die op 6 oktober zal worden voorgesteld tijdens de Capital Markets Day.

Andrea handhaaft zijn kopen-aanbeveling en bevestigt zijn koersdoel van 122 euro.

Sterke prestatie van beursgenoteerde aandelen bij Quest for Growth

Quest for Growth boekte na de eerste jaarhelft van 2025 een nettowinst van 3,8 miljoen euro, tegenover een verlies van 1,9 miljoen euro een jaar eerder. De intrinsieke waarde per aandeel steeg met 2,9% tot 7,38 euro. De beursgenoteerde portefeuille presteerde sterk, terwijl de private activa opnieuw onder druk stonden, aldus KBC Securities-analist Livio Luyten.

Financiële prestaties: winst en stijgende NAV

Quest for Growth sloot de eerste helft van 2025 af met een nettowinst van 3,8 miljoen euro, wat overeenkomt met een rendement op eigen vermogen van 2,83% en een winst per aandeel van 0,20 euro. Daarmee komt het gecumuleerde verlies op de balans uit op -8,9 miljoen euro. Dat brengt het fonds een stap dichter bij het kunnen uitkeren van een belastingvrij dividend, al verwacht Livio Luyten dat dit in 2025 nog niet realistisch is.

De intrinsieke waarde per aandeel (NAVps) steeg van 7,17 euro eind 2024 naar 7,38 euro. De beurskoers steeg licht met 1,5% tot 4,04 euro. De korting op de NAV liep licht op tot 45,2%, tegenover 44,5% eind 2024, en blijft daarmee ruim boven het tienjarig gemiddelde van 25,5%.

Beursgenoteerde portefeuille: rendement van +9%

De beursgenoteerde aandelenportefeuille leverde in de eerste jaarhelft een geschat bruto rendement van +9% op, ondanks een volatiele marktomgeving. Topperformers waren Norbit (+76%), Nedap (+39%) en Melexis (+34%). Nieuwe posities werden ingenomen in De’Longhi, Arcadis, Beijer Alma en Norbit. Tegelijkertijd werden posities in Wolters Kluwer (totaalrendement >150%), Roche, Datron en Nexus (13-jarig IRR van ~20%) verkocht.

De beursgenoteerde portefeuille vertegenwoordigt momenteel 58,2% van de NAV. Livio Luyten benadrukt dat deze portefeuille goed beheerd is en aantrekkelijk gewaardeerd blijft, met een gemiddelde koers-winstverhouding onder 15.

Private activa: uitdagingen blijven

De private portefeuille blijft het zorgenkind. In de eerste jaarhelft werden vier follow-on investeringen gedaan, waaronder 1,55 miljoen euro in Gradyent (samen met het Capricorn Digital Growth Fund) en steun voor de turnaround van EclecticIQ. Analist Livio Luyten blijft positief over Sensolus en Confo Therapeutics. Daarnaast werden converteerbare leningen verstrekt aan Rein4ced en DMC.

De totale waarde van de private portefeuille bedraagt 13,8 miljoen euro, ofwel 10% van de NAV. In de eerste jaarhelft werd een waardeverlies van 0,5 miljoen euro geboekt.

Groeifondsen: gemengde prestaties

Quest for Growth investeerde 3,1 miljoen euro in de Capricorn Digital Growth en Sustainable Chemistry Funds. De waardering van het Healthtech Fund werd neerwaarts bijgesteld na het mislukken van de samenwerking tussen iSTAR Medical en AbbVie. De totale blootstelling aan fondsen bedraagt 35,5 miljoen euro (26% van de NAV), met een waardeverlies van 3,4 miljoen euro in de eerste jaarhelft. De uitstaande verplichtingen aan fondsen bedragen 26,6 miljoen euro, voornamelijk richting Capricorn Healthtech II en Digital Growth.

KBC Securities over Quest for Growth

Volgens Livio heeft Quest for Growth in de eerste jaarhelft van 2025 bemoedigende resultaten neergezet. De beursgenoteerde portefeuille presteerde sterk, met indrukwekkende rendementen van onder meer Norbit en Melexis. Tegelijkertijd blijven de private activa en groeifondsen onder druk staan, wat de uitkering van een belastingvrij dividend voorlopig onwaarschijnlijk maakt.

Toch blijft de waardering aantrekkelijk, met een NAV-korting van 45,2% en een goed gespreide portefeuille over digitale technologie (47%), gezondheidszorg (17%) en cleantech (34%). Livio Luyten hoopt dat in de toekomst meer kapitaal wordt toegewezen aan de beursgenoteerde segmenten, waar het rendement momenteel duidelijk hoger ligt.

Livio Luyten handhaaft zijn kopen-aanbeveling op ‘Kopen’ en bevestigt zijn koersdoel van 6,0 euro.

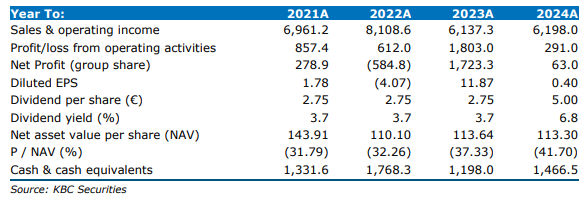

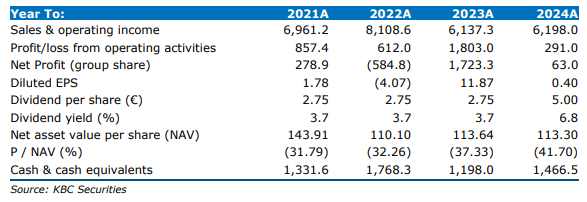

Zwakke eerste jaarhelft voor GBL maar private assets en dividend bieden tegengewicht

GBL?

GBL is een Belgische investeringsmaatschappij met een lange geschiedenis van actieve participaties in Europese blue-chipbedrijven. De laatste jaren verschuift de focus naar private en alternatieve activa, met een doelstelling om het portfolio evenwichtig te verdelen tussen beursgenoteerde en private investeringen. GBL beheert ook het alternatieve investeringsplatform Sienna Investment Managers.

GBL zag zijn intrinsieke waarde in de eerste helft van 2025 met 8,5% dalen tot 14,4 miljard euro, terwijl de nettowinst kelderde tot 44 miljoen euro. Toch blijft het dividend stevig stijgen en tonen private activa zoals Affidea en Sanoptis sterke prestaties.

Financiële prestaties onder druk

De intrinsieke waarde (NAV) van GBL daalde in de eerste jaarhelft van 2025 met 8,5% tot 14,4 miljard euro, tegenover 15,6 miljard euro eind 2024. De NAV per aandeel zakte met 4,9% tot 107,8 euro, en stond gisteren op een geschatte 106,3 euro per aandeel. Wanneer rekening wordt gehouden met de ingekochte eigen aandelen, bedraagt de NAV per aandeel zelfs 115,3 euro.

De geconsolideerde nettowinst daalde scherp tot 44 miljoen euro, tegenover 279 miljoen euro in de eerste helft van 2024. De kasinkomsten bleven relatief stabiel op 320 miljoen euro, een daling van 4% op jaarbasis. Het dividend per aandeel steeg met 82% tot 5,00 euro, wat neerkomt op een aantrekkelijk rendement van 7,6%.

GBL voerde voor 170 miljoen euro aan aandeleninkopen uit, waarbij 5,2 miljoen aandelen werden geschrapt. De netto schuld daalde tot 222 miljoen euro, tegenover 460 miljoen euro eind 2024. De Loan-to-Value ratio bedraagt slechts 1,6%, en de liquiditeit blijft stevig op 4,8 miljard euro.

Genoteerde activa: daling ondanks marktherstel

De waarde van de genoteerde activa daalde met 18% tot 7,4 miljard euro. Deze daling werd veroorzaakt door 772 miljoen euro aan desinvesteringen in SGS (met een kapitaalwinst van 164 miljoen euro) en 912 miljoen euro aan waardeverlies. SGS daalde met 31% tot 2,4 miljard euro, Pernod Ricard met 22% tot 1,5 miljard euro, adidas met 16% tot 1,3 miljard euro en Imerys met 1% tot 1,3 miljard euro.

Enkel Umicore (+25% tot 490 miljoen euro) en Concentrix (+9% tot 403 miljoen euro) boekten winst. GBL blijft de grootste aandeelhouder in SGS (14,3%) en Pernod Ricard (6,8%). De genoteerde portefeuille leverde 288 miljoen euro aan dividenden op, met SGS (98 miljoen euro), Imerys (67 miljoen euro) en Pernod Ricard (41 miljoen euro) als belangrijkste bijdragers.

De KBC Securities-analist, Livio Luyten, merkt op dat slechts enkele genoteerde activa mee herstelden met de bredere markt in de eerste helft van 2025, en dat structurele uitdagingen blijven bestaan. Vooral adidas en Pernod Ricard staan onder druk door het risico op invoerheffingen.

Private activa: gezondheidsplatformen als lichtpunt

De directe private activa stegen met 14% tot 3,8 miljard euro, dankzij 441 miljoen euro aan waardecreatie. Affidea (+27% tot 1,88 miljard euro) en Sanoptis (+5% tot 1,02 miljard euro) waren de sterkhouders, gesteund door sterke organische groei en overnames. Deze gezondheidsplatformen zijn de enige echte outperformers in de portefeuille.

Canyon bleef stabiel op 261 miljoen euro door overaanbod en kwaliteitsproblemen bij e-MTB’s. Ook Voodoo bleef vlak op 308 miljoen euro, al was de omzetgroei indrukwekkend.

GBL Capital daalde met 8% tot 2,52 miljard euro, ondanks een beperkt valutarisico en een herstellend private equity-landschap. Tom Noyens is verrast door dit zwakke resultaat, gezien de verbeterende omstandigheden in de PE-markt. Sienna Investment Managers droeg 109 miljoen euro bij aan de NAV, een daling van 21% ten opzichte van eind 2024. Sienna beheert 41 miljard euro aan activa. Samen vertegenwoordigen GBL Capital en Sienna 19% van de portefeuille.

Waardering blijft aantrekkelijk

GBL noteert momenteel tegen een stevige korting van 36,2% ten opzichte van de NAV (rekening houdend met ingekochte aandelen). Dat ligt nog iets boven het vijfjarig gemiddelde van 35,1%. Volgens Livio blijft deze korting aantrekkelijk op lange termijn.

KBC Securities over GBL

De KBC Securities-analist erkent dat de resultaten van GBL in de eerste jaarhelft van 2025 teleurstellend waren, met een scherpe daling van de itrinsieke waarde en een zwakke nettowinst. Toch ziet hij lichtpunten in de sterke prestaties van de private gezondheidsplatformen Affidea en Sanoptis, de solide balans en het aantrekkelijke dividendrendement. De waardering blijft volgens hem aantrekkelijk, zeker gezien de stevige korting ten opzichte van de NAV.

Livio behoudt zijn kopen-aanbeveling maar verlaagt zijn koersdoel van 86 euro naar 84 euro.

Vooruitblik op Amerika

Voor de bel

-

De wereldwijde aandelenmarkten daalden nadat de VS zware tarieven oplegde aan tientallen landen. Beleggers wachten op werkgelegenheidsdata om de volgende stap van de Federal Reserve te evalueren. De Amerikaanse aandelenfutures daalden, mede door de negatieve reactie op Amazons kwartaalresultaten.

-

De Europese aandelen daalden licht, mede door een tarief van 39% op Zwitserland. In Azië daalde de Nikkei-index door zorgen over aanhoudende investeringen van grote technologiebedrijven. Chinese aandelen en aandelen in Hongkong daalden verder door zwakke binnenlandse economische cijfers.

-

De Amerikaanse dollar stevent af op de sterkste wekelijkse stijging in bijna drie jaar ten opzichte van andere belangrijke valuta. Olieprijzen blijven dalen. Goud bleef stabiel, maar is op weg naar een derde wekelijkse verlies

Topnieuws

Trump legt tientallen landen zware tarieven op

- President Donald Trump heeft zware invoerheffingen opgelegd aan tientallen handelspartners, waaronder Canada, Brazilië, India en Taiwan, vlak voor de deadline van een handelsakkoord op vrijdag. Hiermee zet hij zijn plannen voort om de wereldeconomie grondig te herstructureren

Aandelen in de kijker

AES Corp: het nutsbedrijf overtrof donderdag de verwachtingen van Wall Street voor de winst in het tweede kwartaal, grotendeels dankzij hogere inkomsten uit de hernieuwbare-energiesector en een lagere belastingdruk. Het bedrijf heeft sinds vorig jaar een aanzienlijke groei doorgemaakt in zijn hernieuwbare-energie-eenheid, gedreven door een wereldwijde verschuiving naar schonere energiebronnen, op een moment dat het elektriciteitsverbruik in de VS naar verwachting recordhoogtes zal bereiken. Volgens de Amerikaanse Energy Information Administration (EIA) zal het stroomverbruik in 2025 en 2026 recordhoogtes bereiken, aangedreven door de toenemende investeringen van Big Tech in kunstmatige intelligentie, die afhankelijk is van energie-intensieve datacenters.

Alphabet & Nvidia: de durfkapitaaltak van Alphabet, CapitalG, en Nvidia zijn in gesprek om te investeren in Vast Data, een leverancier van AI-infrastructuur, in een nieuwe financieringsronde die de startup op wel $30 miljard zou kunnen waarderen, aldus twee bronnen. De startup haalt meerdere miljarden dollars op bij techreuzen, private-equityfirma’s en durfkapitaalinvesteerders, wat het een van de meest waardevolle AI-startups zou kunnen maken, aldus de bronnen. CapitalG en de bestaande investeerder Nvidia zijn in gesprek om deel te nemen aan de ronde, die naar verwachting binnen enkele weken wordt afgerond, aldus de bronnen, die anoniem wilden blijven vanwege de vertrouwelijkheid van de gesprekken.

Arthur J. Gallagher: het bedrijf rapporteerde donderdag een stijging van de winst in het tweede kwartaal, ondersteund door sterke verzekeringsuitgaven die leidden tot hogere commissies en vergoedingen. Verzekeringsmakelaars, die optreden als tussenpersonen door klanten te helpen bij het kiezen van geschikte plannen, verkopen zelf geen polissen. De verzekeringsuitgaven bleven sterk in het kwartaal, aangezien particulieren en bedrijven bescherming zochten tegen economische onzekerheid en natuurrampen, wat de vergoedingen en commissies voor makelaars zoals Arthur J. Gallagher verhoogde.

Blackstone: de vermogensbeheerder is naar voren gekomen als de koploper om Enverus, een dataleverancier gericht op energie, over te nemen voor ongeveer 6 miljard dollar, aldus bronnen die bekend zijn met de zaak. Reuters meldde in mei dat Hellman & Friedman van plan was het in Texas gevestigde Enverus te verkopen. Blackstone keerde onlangs terug in het proces nadat het eerder deze maand was afgehaakt, aldus drie van de bronnen. Veritas Capital, eigenaar van energieonderzoeksbureau Wood Mackenzie, had ook interesse getoond in Enverus, maar dit lijkt nu vergeefs nu Blackstone naar verwachting de veiling zal winnen, aldus de bronnen die niet gemachtigd zijn om de privégesprekken openbaar te bespreken.

Boeing: vier stewardessen van het Alaska Airlines 737 MAX 9-vliegtuig dat in januari vorig jaar een explosie van een cabinepaneel in de lucht meemaakte, klagen Boeing aan wegens fysieke en emotionele schade. In afzonderlijke rechtszaken eisen ze compensatie voor economische schade in het verleden en de toekomst, onder verwijzing naar lichamelijke en geestelijke verwondingen, emotionele stress en andere financiële kosten. “Elk van de vier stewardessen handelde moedig, volgde hun training en stelde de veiligheid van hun passagiers voorop terwijl ze vreesden voor hun leven,” zei Tracy Brammeier, de advocaat die elk van de eisers vertegenwoordigt. “Ze verdienen volledige compensatie voor deze levensveranderende traumatische ervaring.”

Chevron: het bedrijf overtrof de winstverwachtingen van analisten voor het tweede kwartaal, doordat recordproductie van olie en gas en lagere kapitaaluitgaven de Amerikaanse olieproducent hielpen om de winst te verhogen ondanks zwakkere olieprijzen. De op één na grootste Amerikaanse olieproducent won vorige maand een juridische strijd van Exxon Mobil om de overname van Hess ter waarde van 55 miljard dollar af te ronden, waarbij het kroonjuweel van de deal het belang van Hess is in een lucratief olieveld in Guyana dat wordt geëxploiteerd door Exxon. Deze belangrijke overwinning helpt Chevron een bron van langetermijngroei veilig te stellen en zal naar verwachting bijdragen aan het financieren van dividenden tot in de jaren 2030. De lage productiekosten in het Stabroek-blok, voor de kust van Guyana, zullen het bedrijf ook helpen om lagere olieprijzen beter te doorstaan, die in het kwartaal met 11% zijn gedaald doordat de OPEC+-groep de productievolumes heeft verhoogd.

Edison International: het bedrijf rapporteerde donderdag een daling van de winst in het tweede kwartaal, omdat het nutsbedrijf kampte met hogere operationele kosten en onderzoeken naar de bosbranden in Los Angeles eerder dit jaar. Meerdere bosbranden in januari verwoestten tienduizenden hectares in Los Angeles en worden beschouwd als de duurste natuurramp in de Amerikaanse geschiedenis. De elektriciteitsbedrijven in het gebied liggen onder toenemende druk. Bosbranden kunnen uitgebreide stroomuitval veroorzaken door schade aan elektriciteitsleidingen en infrastructuur, maar kunnen ook ontstaan door deze leidingen.

Exxon Mobil: het bedrijf overtrof de verwachtingen van Wall Street voor de winst in het tweede kwartaal, doordat hogere olie- en gasproductie de grootste Amerikaanse olieproducent hielp om lagere olieprijzen te compenseren. De aangepaste winst in het tweede kwartaal bedroeg 7,1 miljard dollar, of 1,64 dollar per aandeel, waarmee de gemiddelde analistenverwachting van 1,56 dollar per aandeel werd overtroffen, volgens gegevens verzameld door LSEG. De olie- en gasproductie was de hoogste voor een tweede kwartaal sinds de fusie van Exxon en Mobil meer dan 25 jaar geleden, aldus het bedrijf.

Goldman Sachs Group: het bedrijf staat op het punt om te investeren in ijsproducent Froneri tegen een waardering van 15 miljard euro, inclusief schulden, meldde de Financial Times. Reuters kon het bericht niet onmiddellijk verifiëren. De deal, die mogelijk al in september wordt ondertekend, zou betekenen dat de vermogensbeheertak van Goldman de leidende investeerder wordt in een voortzettingsvehikel dat is opgezet door het Franse private-equitybedrijf PAI Partners, aldus het rapport op basis van bronnen. Froneri is een joint venture tussen het Zwitserse Nestlé en PAI-dochter R&R Ice Cream, opgericht in 2016, waarbij de twee hun Europese ijsactiviteiten in 20 landen hebben samengevoegd.

Ingersoll Rand: de fabrikant van luchtcompressoren verhoogde donderdag zijn winstverwachting voor het jaar, in de veronderstelling dat de vraag naar zijn luchtcompressoren en andere industriële apparatuur veerkrachtig blijft. Het bedrijf verwacht nu een aangepaste winst per aandeel voor het volledige jaar tussen 3,34 en 3,46, tegenover een eerdere prognose van 3,28 dollar tot 3,40 dollar per aandeel. De industriële divisie van het bedrijf — die luchtcompressoren, luchtbe dollar handelingsoplossingen, elektrisch gereedschap en hijsapparatuur produceert — profiteerde van hogere bestellingen in het tweede kwartaal.

Intel: drie senior executives in de productieafdeling van Intel gaan met pensioen, vertelde het bedrijf donderdag aan Reuters, terwijl de nieuwe CEO Lip-Bu Tan ingrijpende veranderingen doorvoert om de worstelende Amerikaanse chipmaker nieuw leven in te blazen. Intel vertelde het personeel dinsdag dat corporate vice presidents Kaizad Mistry en Ryan Russell van de afdeling technologieontwikkeling met pensioen gaan, evenals Gary Patton, corporate vice president bij de Design Technology Platform-organisatie en voormalig IBM-executive. Intel besprak ook veranderingen in de technologieontwikkelingsgroep, die verantwoordelijk is voor het creëren van productieprocessen, aldus twee ingewijden. De chipmaker is van plan om zijn team voor capaciteitsplanning in de productie te verkleinen en een deel van zijn engineeringteam te schrappen.

McDonald's: het bedrijf is van plan om zijn investeringen in kunstmatige intelligentie tegen 2027 te verdubbelen en ziet India als een belangrijke hub voor databeheer, engineering en platformarchitectuur, aldus een senior executive tegen Reuters. “We zitten nog in de beginfase, dus het is moeilijk om het exacte investeringsbedrag te bepalen,” zei Deshant Kaila, hoofd van Global Business Services operations bij McDonald’s, tijdens een evenement. Kaila zei dat de focus in India zal liggen op het opbouwen van het AI-team, maar voegde eraan toe dat de uitgaven meer gericht zullen zijn op technologie en tools dan op personeelsuitbreiding.

Palantir Technologies: het Amerikaanse leger zei donderdag dat het tientallen contracten consolideert in één enkel enterprise-contract met Palantir, waarmee het volumekortingen krijgt en de optie om tot 10 miljard dollar aan software aan te schaffen over een periode van tien jaar. De deal verplicht het leger niet tot nieuwe aankopen, aldus een persbericht. Het doel van deze consolidatie is om de inkoopprocedures te versnellen en contractkosten te verlagen, zodat data-integratie en AI-tools sneller kunnen worden ingezet.

Paramount Global: het bedrijf rapporteerde donderdag een winst in het tweede kwartaal die boven de verwachtingen van Wall Street lag, terwijl het zich voorbereidt op een overname door Skydance Media. De eigenaar van het CBS-netwerk, een filmstudio en meerdere kabelzenders rapporteerde een aangepaste winst per aandeel van 46 dollarcent voor de periode april tot juni. Analisten hadden 36 dollarcent per aandeel voorspeld, volgens schattingen van LSEG. De omzet steeg met 1% ten opzichte van een jaar eerder tot 6,85 miljard dollar, iets boven de analistenconsensus van 6,84 miljard dollar.

Pfizer & Moderna: Pfizer en zijn Duitse partner BioNTech verloren hun poging om een uitspraak ongedaan te maken waarin werd geoordeeld dat hun COVID-19-vaccin inbreuk maakte op een patent van Moderna, aldus het Hof van Beroep in Londen. Vorig jaar oordeelde het Hooggerechtshof dat een van Moderna’s patenten met betrekking tot de mRNA-technologie, die ten grondslag ligt aan het COVID-19-vaccin, geldig was en dat het Comirnaty-vaccin van Pfizer en BioNTech daarop inbreuk maakte. Dit betekent dat Moderna recht heeft op schadevergoeding voor verkopen na maart 2022. Pfizer en Moderna hadden beroep aangetekend en betoogden dat Moderna’s ontwikkelingen op het gebied van mRNA-technologie voor de hand lagen op basis van eerder werk, waardoor het patent ongeldig zou zijn.

Phillips 66: de Amerikaanse raffinaderij werd veroordeeld tot het betalen van $800 miljoen aan schadevergoeding aan biobrandstofproducent Propel Fuels wegens het stelen van bedrijfsgeheimen om zijn capaciteiten op het gebied van hernieuwbare brandstoffen uit te breiden, volgens een rechtbankdocument uit Californië. Een rechtbank in Alameda, Californië, beval woensdag dat Phillips 66 195 miljoen dollar aan punitieve schadevergoeding moet betalen, bovenop 604,9 miljoen dollar aan compensatie die eerder al was toegekend. “Samengevat vindt de rechtbank dat het wangedrag van Phillips 66 ‘verwerpelijk’ was vanuit zakelijk oogpunt. Het bewijs tijdens het proces toont aan dat Phillips 66 misbruik maakte van zijn onderhandelingspositie tijdens het due diligence-proces,” aldus het vonnis.

Roku: het bedrijf overtrof donderdag de omzetverwachtingen van Wall Street voor het tweede kwartaal, geholpen door een groeiend gebruikersbestand en advertentie-inkomsten. Analisten verwachten dat connected TV een van de snelst groeiende advertentiemedia zal zijn in de komende drie tot vijf jtreaming. Roku zal hiervan profiteren dankzij zijn schaal en betrokkenheid. In juni kondigde Roku een advertentiepartnerschap aan met Amazon.com, waarmee adverteerders toegang krijgen tot het grootste geverifieerde connected TV-bereik in de VS, met een gecombineerd bereik van 80 miljoen Amerikaanse huishoudens via het Amazon-platfor

SkyWest Airlines: de Federal Aviation Administration is er niet in geslaagd om aanhoudende problemen met de onderhoudspraktijken van SkyWest Airlines op te lossen, wat volgens inspecteurs het risico op een ongeluk zou kunnen vergroten, aldus een overheidsrapport van donderdag. SkyWest is de grootste regionale luchtvaartmaatschappij in de VS en voert vluchten uit voor United Airlines, Delta Air Lines, American Airlines en Alaska Airlines. Een audit van het Office of Inspector General van het ministerie van Transport stelde vast dat FAA-inspecteurs al meer dan vier jaar niet in staat zijn geweest om problemen met de onderhoudspraktijken van SkyWest volledig op te lossen.

Southwest Airlines: de luchtvaartmaatschappij zei donderdag dat Doug Brooks, een interne kandidaat, is benoemd tot onafhankelijk voorzitter van de raad van bestuur, met ingang van 1 augustus. De benoeming volgt op het besluit van Rakesh Gangwal om af te treden als voorzitter vanwege andere tijdsverplichtingen buiten Southwest, hoewel hij wel in de raad van bestuur blijft. Hij werd in november vorig jaar benoemd tot voorzitter. Southwest kondigde ook de oprichting aan van een nieuw “Fleet Oversight Committee” om de raad te ondersteunen bij het toezicht op de strategie voor de aanschaf van vliegtuigen, waarvan Gangwal voorzitter zal zijn.

Tesla: de verkoop van nieuwe Tesla-auto’s in Zweden, Denemarken en Frankrijk daalde in juli voor de zevende maand op rij, terwijl de fabrikant van elektrische voertuigen worstelt met een terugslag op de politieke standpunten van CEO Elon Musk, regelgevende uitdagingen en concurrentie van Europese en Chinese merken. Tesla’s verouderde modellenaanbod wordt geconfronteerd met een golf van goedkope EV-concurrenten, vooral uit China. Het bedrijf rolt een vernieuwde Model Y uit en begint met de productie van een nieuw, goedkoper model, maar die productie zal pas volgend kwartaal op gang komen, later dan aanvankelijk gepland. De verkoop van het merk daalde in juli met 86% op jaarbasis tot 163 auto’s in Zweden, met 52% tot 336 auto’s in Denemarken en met 27% tot 1.307 auto’s in Frankrijk, volgens officiële branchegegevens, na een daling van meer dan een derde in Europa in de eerste zes maanden van het jaar.

Uber Technologies: het bedrijf zei dat het meer dan 100 gevallen heeft gevonden waarin passagiers die beweerden seksueel te zijn lastiggevallen of aangevallen door chauffeurs, valse of vervalste ritbewijzen gebruikten of hun onvermogen om een bewijs te leveren niet konden verklaren. In een rechtbankdocument van woensdag vroeg Uber de Amerikaanse districtsrechter Charles Breyer in San Francisco om 21 eisers met verdachte ritbewijzen te verplichten uit te leggen waarom hun claims niet moeten worden afgewezen, en 90 eisers zonder bewijs om deze alsnog te leveren of een “niet-standaard” reden te geven voor de afwezigheid ervan. Minstens 11 advocatenkantoren vertegenwoordigen de verschillende eisers, blijkt uit rechtbankdocumenten. Zij worden niet beschuldigd van wangedrag.

Wells Fargo: de Amerikaanse bank zei donderdag dat de raad van bestuur van plan is om CEO Charlie Scharf te benoemen tot voorzitter van de raad van bestuur en hem een eenmalige speciale aandelenbonus van 30 miljoen dollar toe te kennen in de vorm van beperkte aandelenrechten en aandelenopties. De bank zei in een verklaring dat deze acties de wens van de raad weerspiegelen om Scharf als CEO te behouden en zijn leiderschap in de transformatie van Wells Fargo te erkennen. Wanneer Scharf voorzitter wordt, zal de raad een leidende onafhankelijke bestuurder benoemen om het toezicht te behouden, aldus de bank, zonder te specificeren wanneer de wijziging zal plaatsvinden.

Aanbevelingen

Amazon.com: JPMorgan verhoogt het koersdoel van 255 dollar naar 265 dollar, na beter dan verwachte kwartaalresultaten en sterke prestaties in de retaildivisie. Verwacht wordt dat de groei in de cloudactiviteiten in de tweede helft van het jaar zal versnellen.

Apple: JPMorgan verhoogt het koersdoel naar 255 dollar, vanaf 250 dollar, nadat het bedrijf sterkere dan verwachte kwartaalresultaten rapporteerde en positief blijft over het komende kwartaal. Er is bijkomend opwaarts potentieel door de lancering van de iPhone 17 en de voortdurende verschuiving van de toeleveringsketen naar de VS en India.

Cigna Group: Leerink Partners verlaagt het koersdoel naar 300dollar, vanaf 365 dollar, op basis van aanhoudende operationele uitdagingen in de sector, hardnekkige kostentrends en druk op de marges.

KKR: Piper Sandler verhoogt het koersdoel van 150 dollar naar 166 dollar, nadat het bedrijf de winstverwachtingen overtrof. De gunstigere vooruitzichten zijn te danken aan vooruitgang in de vergoedingendistributie, een verdiepend partnerschap met Capital Group, en regelgevende hervormingen in de pensioensector.

Reddit: Piper Sandler verhoogt het koersdoel naar 210 dollar, vanaf 150 dollar, nadat het bedrijf een sterk kwartaal rapporteerde, ondersteund door hogere ramingen voor 2026 en sterke vooruitgang in nieuwe initiatieven zoals zoekfunctionaliteit en machinetranslatie.

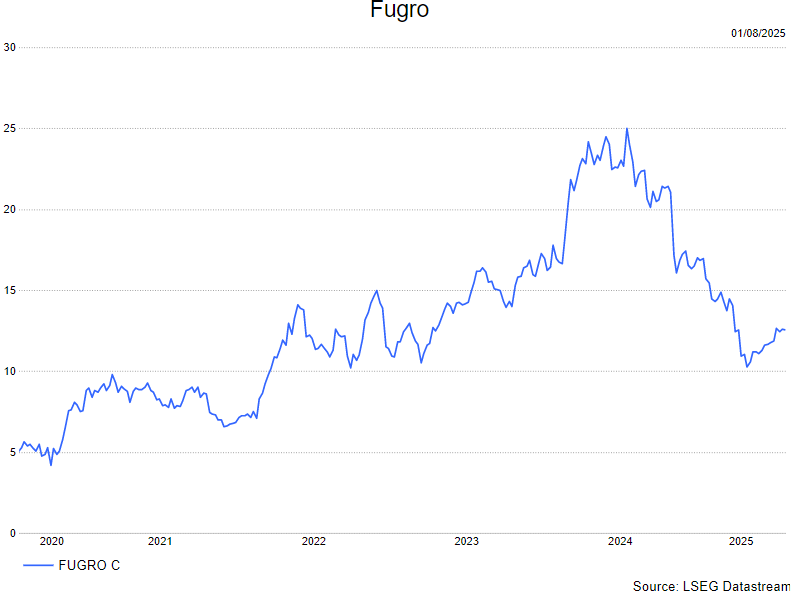

Fugro: zwakke eerste jaarhelft, maar tekenen van beterschap in tweede kwartaal

Fugro heeft de markten negatief verrast met stagnerende inkomsten in het derde kwartaal van 2024, na acht opeenvolgende kwartalen van aantrekkelijke omzetgroei. De winstmarche overtrof echter de verwachtingen en de achterstand in de orderportefeuille toont een groei met 16,8%, zegt KBC Securities-analist Kristof Samoy.

De eerste jaarhelft van 2025 was voor Fugro uitdagend, met een forse omzetdaling en een EBIT die ver onder de verwachtingen bleef. Toch ziet KBC Securities-analist Kristof Samoy de eerste tekenen van beterschap in het tweede kwartaal, mede dankzij de lopende herstructurering. De balans blijft gezond en de waardering aantrekkelijk.

Vertragingen en omzetdaling drukken resultaten

Fugro rapporteerde over de eerste jaarhelft van 2025 een geconsolideerde omzet van 905 miljoen euro, wat neerkomt op een vergelijkbare daling van 15,6%. Dat cijfer ligt onder zowel de eigen verwachting van 1.016 miljoen euro als de consensus van 984 miljoen euro. De aangepaste EBIT kwam uit op 21 miljoen euro, fors onder de 75 miljoen euro die Tom Noyens had voorzien en de 161 miljoen euro van de consensus.

De orderportefeuille bleef stabiel op 1.451 miljoen euro, wat op vergelijkbare basis neerkomt op een stijging van 0,3%. De schuldpositie blijft goed onder controle, met een leverage van 1,2x en geen vervaldagen tot 2029. De vrije kasstroom bedroeg -130 miljoen euro, in lijn met de verwachting van Tom Noyens.

Marine-divisie: impact van lagere beschikbaarheid en afwezigheid VS-projecten

De omzet van de maritieme divisie kwam in de eerste jaarhelft uit op 693 miljoen euro, een daling van 15% op vergelijkbare basis. Dat is lager dan de 779 miljoen euro die Tom Noyens had verwacht en ook onder de 750 miljoen euro van de consensus. De daling is vooral te wijten aan een lagere beschikbaarheid van geotechnische vaartuigen (door conversies) en het ontbreken van sitekarakterisering voor offshore windprojecten in de VS.

De EBIT van deze divisie bedroeg 23,9 miljoen euro, goed voor een marge van 3,4%, tegenover een verwachting van 62 miljoen euro door Tom Noyens en 51 miljoen euro door de consensus. De vaartuigbenutting daalde van 69% in de eerste jaarhelft van 2024 naar 66% nu. De orderportefeuille van de divisie kwam uit op 1.197 miljoen euro, een daling van 2% op jaarbasis.

Landdivisie: uitstel van projecten weegt op cijfers

De landdivisie boekte een omzet van 211,7 miljoen euro, een daling van 16,8%. De EBIT was negatief met -3,4 miljoen euro, terwijl Tom Noyens had gerekend op 12,4 miljoen euro en de consensus op 11 miljoen euro. De omzetdaling is te wijten aan een afname van nearshore windprojecten in Europa en Afrika, en aan projecten in het Midden-Oosten die naar later in het jaar zijn verschoven.

De orderportefeuille van de landdivisie steeg met 9,9% op vergelijkbare basis tot 331 miljoen euro.

Herstructurering begint vruchten af te werpen

Fugro is volop bezig met een herstructureringsprogramma dat een reductie van 750 voltijdsequivalenten omvat. Dit moet op jaarbasis 80 tot 100 miljoen euro aan kostenbesparingen opleveren. In het tweede kwartaal zijn de eerste effecten hiervan zichtbaar: ondanks een vlakke omzet van 455 miljoen euro (tegenover 450 miljoen euro in het eerste kwartaal), steeg de EBIT van 2,3 miljoen euro in het eerste kwartaal naar 19,7 miljoen euro in het tweede kwartaal.

Voor het volledige jaar 2025 mikt Fugro op een EBIT van 189 miljoen euro, uitgaande van een marge tussen 8 en 11%. Dat is lager dan de 229 miljoen euro die Tom Noyens voorziet en ook onder de 200 miljoen euro van de consensus. De kapitaalinvesteringen blijven met 250 miljoen euro in lijn met de verwachtingen.

KBC Securities over Fugro

Volgens de KBC Securities-analist werd Fugro in de eerste jaarhelft geconfronteerd met een perfecte storm: een gewijzigde houding van de nieuwe Amerikaanse regering ten aanzien van offshore wind, een dalende olieprijs, geopolitieke spanningen in het Midden-Oosten en onzekerheid door de aanhoudende handelsoorlog. De cijfers over de eerste jaarhelft waren dan ook zwak, zoals verwacht.

Toch blijft de waardering volgens Kristof aantrekkelijk, met een gemiddelde EBITDA-multiple van 2,9x voor de periode 2025–2027. De energievraag blijft groeien, de Europese windambities zijn onverminderd hoog en Fugro is goed gepositioneerd om zowel de offshore wind- als de olie- en gasmarkten te bedienen. De balans blijft gezond, de eerste voordelen van de herstructurering zijn zichtbaar en voor de tweede jaarhelft wordt een sterk herstel verwacht. Bovendien zouden de huidige waarderingsniveaus opnieuw interesse kunnen wekken van kapitaalkrachtige baggerbedrijven of maritieme investeerders.

Kristof handhaaft zijn houden-aanbeveling en koersdoel van 15 euro.

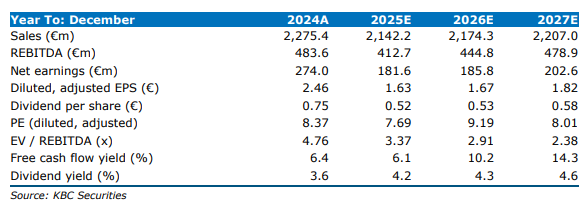

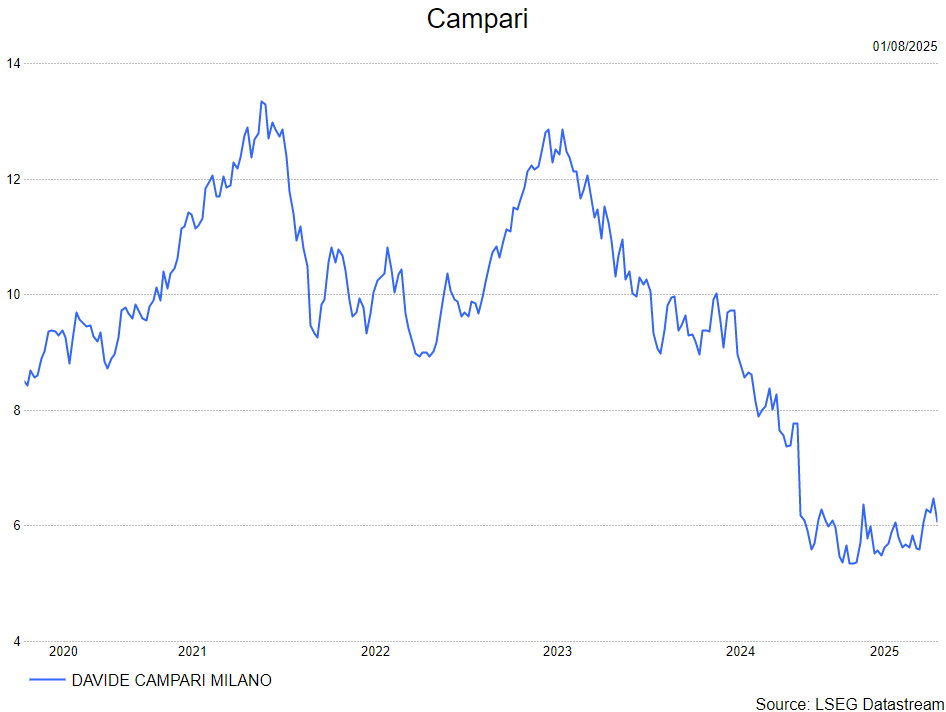

Sterke resultaten bij Campari

Campari?

De Campari-groep is een Italiaanse multinational die zich vooral richt op de productie en verkoop van hoger alcoholische dranken. In haar portefeuille zitten merken als: Campari, Aperol, Bulldog gin, Espolon, Grand Marnier,... Veel van haar dranken worden gebruikt als mix in cocktails, maar toch hebben ze een unieke smaak en merkbekendheid (denk aan Aperol, Campari).

Campari, maker van onder andere Aperol, mocht resultaten voorleggen die boven de verwachtingen uitkwamen.

- De omzet steeg met 3,5 % in het tweede kwartaal, waarbij de gemiddelde analistenverwachtingen een groei van 2,04% was.

- Goed om te zien dat de VS opnieuw een groei kende van 3%, dit na logistieke problemen in het eerste kwartaal. Ook in het VK zijn er sterke groeicijfers, Italië en Duitsland kwamen dan weer iets onder verwachtingen uit.

- Voornamelijk hun aperitiefmerken (waaronder Aperol) en hun Tequilla merk Espolon kenden goede groeicijfers.

- Ook hun winst (EBITDA) was hoger dan verwacht met 252,9 miljoen euro, consensus verwachting lag op 216,1 miljoen euro. Dus toch wel echt heel sterk!

- Lager Agave prijzen, input voor Tequila, stuwden marges sterk. Ook is er voornamelijk groei in hun hoogste margedivisies.

- De hogere marges komen er desondanks de hogere marketinguitgaven om de zomerperiode voor te bereiden.

- Het management behoudt wel haar vooruitzichten voor het komende kwartaal.

- Ze ziet lichte organische omzet groei en vlakke winstgroei, maar dit is nog exclusief de impact die tarieven kunnen hebben.

KBC Securities over Campari

Campari heeft mooie resultaten mogen neerpennen voor het tweede kwartaal. Resultaten die grotendeels boven verwachtingen uitkomen en aantonen dat het nog steeds sterke merken bezitten die, indien het weer goed is, zeer sterk in trek zijn. KBCS verwacht dan ook dat ze dit zullen kunnen doortrekken naar het derde kwartaal toe.

Toch ziet KBCS dat het management een zeer voorzichtige houding aanneemt. Het wil nog niet spreken van een verhoging van haar jaardoelstellingen en geeft aan dat deze ook nog exclusief de hogere tarieven zijn van Trump. Herinner u dat er een akkoord is tussen EU en VS, waarbij zover tot nu geweten is er geen uitzondering is voor hoog alcoholische dranken. Hierdoor komen de tarieven wellicht uit p 15%, i.p.v. de 10% ervoor. Dit zorgt natuurlijk voor onzekerheid, maar er blijft de hoop dat de EU dit najaar toch nog iets uit de brand zal kunnen slepen.

De analist van KBC Securities, Tom Noyens, is van mening dat de waardering van Campari niet correct is en te veel rekening houdt met de hogere tarieven en de mindere cyclus in de hoog alcoholische dranken. De groep bezit, als één van de unieke alcohol spelers, nog steeds enkele merken die zeer mooie groeicijfers kunnen optekenen en nog steeds zeer positief zijn (Aperol).

Tom blijft bij zijn kopen-aanbeveling maar verhoogt zijn koersdoel naar 9 euro.

Bron: KBC Securities

Big tech broers hadden de lat heel hoog gelegd voor Amazon

Amazon?

Amazon is 's werelds grootste e-commercebedrijf. Het baat de gelijknamige site uit in de VS en 12 andere landen. Daarnaast is Amazon ook de aanbieder van cloud computing via Amazon Web Services (AWS).

Amazon moest een rapport afleveren dat twee gezichten toonde:

- De verkoopcijfers blijven sterk groeien met 13% naar 167,7 miljard dollar.

- De retaildivisies (dus voornamelijk e-commerce) presteren sterk boven verwachtingen.

- AWS, hun cloud tak, ziet ook nog mooie groeicijfers met 17,5% op jaarbasis. Maar KBCS ziet dat ze ondanks deze groei wel marktaandeel verliezen ten opzichte van de andere hyperscalers.

- De winst per aandeel kwam uit op 1,68 dollar, boven verwachtte 1,33 dollar.

- Voornamelijk gedreven door zeer sterke operationele marges in retaildivisie:

- Logistieke kosten per unit waren 4% onder verwachtingen, dit te midden een tarievenoorlog

- De operationele marge van AWS, aan 32.9%, komt lager uit dan haar sectorgenoten. KBCS ziet dat deze marge ook 6,6% onder de marges van vorig kwartaal uitkomt.

- Amazon spendeerde een record van 31,4 miljard dollar aan Capex, een stijging van 90% ten opzichte van vorig jaar. Het grootste deel richting AI gerelateerde projecten.

- Voornamelijk gedreven door zeer sterke operationele marges in retaildivisie:

- CEO Jassy kreeg sterke vragen voorgeschoteld tijdens het vragenuurtje rond hun clouddivisie. Hij blijft echter bij zijn narratief dat AI nog in zijn kinderschoenen staat en dat het bedrijf stelselmatig meer klanten zal kunnen overtuigen met lagere kosten om AI applicaties te laten lopen. Maar dat deze uitbouw tijd nodig heeft. Daarnaast gaf hij ook een sneer naar Microsoft en dat AWS 'andere' beveiliging resultaten behaalt in tests.

KBC Securities over Amazon

Als de analist van KBC Securities, Tom Noyens, er de analyse van een dik jaar geleden bij haalt, dan ziet hij dat alles omgedraaid is. Waar hun cloud divisie de grote verbazende factor afgelopen jaren was, ziet Tom dat haar grootste rivalen AWS meer en meer op de hielen zitten. Langs de andere kant ziet hij wel een zeer sterke retailafdeling die ervoor vaak zorgen maakten door de lage operationele marges. Dat laatste is wel echt verbluffend gezien de moeilijke omgeving waarin ze moesten opereren. Hierin komt de sterkte van Amazon naar boven van schaalgrootte gecombineerd met technologische knowhow. Iets waar geen enkel bedrijf hen op dit moment kan mee wedijveren, zelfs Walmart (nog) niet.

Tom vermoedt dat indien Amazon als eerste had mogen rapporteren, voor Alphabet en Microsoft, dat de marktimpact van deze resultaten anders zou worden geïnterpreteerd. Want alles opgeteld zijn het zeer sterke resultaten boven verwachtingen. Alleen ziet Tom dat haar grootste rivalen de lat zo hoog leggen dat het voor Amazon moeilijk was om erover te springen.

De vraag die velen zich nu durven te stellen is of Amazon de race in AI aan het verliezen is? Tom is van mening van niet. Hun marktaandeel is nog steeds de grootste waarmee ze dus nog steeds een tikkeltje voorsprong hebben. Ook hun samenwerking met Anthropic mag niet onderschat worden en geeft hen zeker geen technologische achterstand ten opzichte van voorgenoemde techbedrijven. Daarnaast ziet Tom wel dat Amazon voornamelijk geneigd is naar de kleinere KMO's, relatief ten opzichte van de andere hyperscalers. Dit zorgt voor een iets cyclischer karakter. Toch geeft net deze groep hen ook veel voordelen op omdat er nog veel KMO's naar digitalisering en AI moeten overstappen.

Tom behoudt zijn kopen-aanbeveling maar verhoogt het koersdoel naar 240 dollar.

Bron: KBC Securities

Bedrijfsnieuws uit Amerika

Apple overtreft verwachtingen met sterke omzetgroei en optimistische vooruitzichten.

- De Amerikaanse technologieproducent rapporteerde in het derde fiscale kwartaal een omzet van 94,04 miljard dollar, een stijging van bijna 10% ten opzichte van vorig jaar en boven de gemiddelde analistenverwachting van 89,54 miljard dollar. De winst per aandeel bedroeg 1,57 dollar, tegenover een gemiddelde analistenverwachting van 1,43 dollar. Apple verwacht voor het lopende kwartaal een omzetgroei in de "mid tot hoge enkelcijferige" range, wat de verwachte groei van 3,27% tot 98,04 miljard dollar zou overtreffen.

Howmet Aerospace verhoogt prognoses dankzij versnelde vliegtuigproductie.

- De Amerikaanse producent van bevestigingsmiddelen en motoronderdelen voor de luchtvaart heeft zijn jaarprognoses verhoogd dankzij de stijgende vraag door de versnelde productie van vliegtuigen. De omzetprognose werd opgetrokken met 100 miljoen dollar tot 8,13 miljard dollar, en de aangepaste winst per aandeel wordt nu geschat tussen 3,56 en 3,64 dollar, tegenover een eerdere verwachting van 3,36 tot 3,44 dollar. In het tweede kwartaal steeg de omzet met 9,2% tot 2,05 miljard dollar, boven de gemiddelde analistenverwachting van 2,01 miljard dollar, terwijl de aangepaste winst per aandeel uitkwam op 91 cent, eveneens boven de gemiddelde analistenverwachting van 87 cent. Ondanks deze positieve cijfers daalde het aandeel met 8% door zorgen dat de prognose te voorzichtig is gezien de hoge waardering na een sterke koersstijging van bijna 60% dit jaar.

Comcast boekt recordgroei door pretparkbezoek en mobiele expansie.

- Het Amerikaanse mediabedrijf overtrof de verwachtingen voor omzet en winst in het tweede kwartaal, dankzij een sterke stijging van het aantal bezoekers aan het nieuwe pretpark "Epic Universe" in Florida, groei in de binnenlandse mobiele activiteiten en hogere inkomsten uit streaming. De omzet steeg tot 30,31 miljard dollar, boven de gemiddelde analistenverwachting van 29,81 miljard dollar, terwijl de aangepaste winst per aandeel uitkwam op 1,25 dollar tegenover een verwachte 1,18 dollar. De streamingdienst Peacock boekte een omzetgroei van bijna 18% tot 1,23 miljard dollar en beperkte het verlies tot 101 miljoen dollar, tegenover 348 miljoen dollar een jaar eerder. Comcast voegde een recordaantal van 378.000 nieuwe mobiele klanten toe, terwijl het verlies aan breedbandklanten lager uitviel dan verwacht.

Cigna schermt zich af tegen medische kosten met sterke divisieresultaten.

- De Amerikaanse zorgverzekeraar zag zijn aangepaste winst per aandeel in het tweede kwartaal stijgen tot 7,20 dollar, boven de gemiddelde analistenverwachting van 7,15 dollar. Dankzij de sterke prestaties van de Evernorth-divisie, die onder meer geneesmiddelenvoordelen beheert, kon het bedrijf zich afschermen van de stijgende medische kosten in overheidsprogramma’s. Cigna verkocht zijn Medicare-activiteiten en verwacht dat de medische kosten hoog blijven tot en met 2026, waarvoor het de prijzen reeds heeft aangepast.

Moderna schrapt banen in wereldwijde kostenbesparingsronde.

- De Amerikaanse biotechnologiegroep zal ongeveer 10% van zijn wereldwijde personeelsbestand schrappen en tegen eind dit jaar minder dan 5.000 werknemers tellen, als onderdeel van een versnelde kostenbesparingsstrategie. Door dalende verkopen van COVID-19-vaccins en onzekerheid over nieuwe vaccins, waaronder een combinatieprik tegen COVID en griep, verloor het aandeel dit jaar meer dan 20% en sinds de pandemiepiek meer dan 90% van zijn waarde. Moderna mikt op acht extra goedkeuringen in de komende drie jaar en verwacht dat de combinatieprik pas in 2026 wordt goedgekeurd.

Mastercard verslaat verwachtingen door gezonde consumentenvraag.

- De Amerikaanse betalingsverwerker overtrof in het tweede kwartaal de gemiddelde analistenverwachting met een aangepaste winst per aandeel van 4,15 dollar tegenover een verwachte 4,03 dollar. De brutotransactievolume steeg met 9% en de omzet groeide met 17% tot 8,1 miljard dollar, ruim boven de verwachting van 7,97 miljard dollar. CEO Michael Miebach benadrukte dat de consumentenvraag gezond blijft dankzij lage werkloosheid en loonstijgingen die de inflatie overtreffen.

Figma maakt indrukwekkend beursdebuut en herleeft techbeursoptimisme.

- De Amerikaanse softwareontwikkelaar maakte een indrukwekkend beursdebuut met een koersstijging van 250%. Hiermee komt het bedrijf ver boven de 20 miljard dollar van de afgeblazen overname door Adobe in 2023, markeert een heropleving van de markt voor technologiebeurzen na een periode van terughoudendheid. Figma, dat onder meer Netflix, Airbnb en Duolingo tot zijn klanten rekent, profiteert van de toenemende interesse in AI-gedreven designoplossingen.

Microsoft bereikt mijlpaal van 4 biljoen dollar door AI-gedreven groei.

- De Amerikaanse technologiegigant bereikte een beurswaarde van 4 biljoen dollar na sterke kwartaalresultaten, waarmee het na Nvidia het tweede beursgenoteerde bedrijf is dat deze mijlpaal overschrijdt. Dankzij de groei van zijn Azure-cloudactiviteiten en de populariteit van Copilot AI-tools, die inmiddels meer dan 100 miljoen maandelijkse gebruikers tellen, verdubbelde het aandeel sinds de lancering van ChatGPT eind 2022. Microsoft voorziet een recordkapitaaluitgave van 30 miljard dollar in het lopende kwartaal om aan de stijgende AI-vraag te voldoen, waarmee het zijn positie als leider in enterprise AI verder versterkt.

Amazon voorspelt sterke omzetgroei ondanks zorgen over AI-leiderschap.

- De Amerikaanse e-commercereus verwacht in het derde kwartaal een omzet tussen 174,0 en 179,5 miljard dollar, boven de gemiddelde analistenverwachting van 173,08 miljard dollar. De clouddivisie AWS, goed voor ongeveer 60% van de operationele winst, profiteert van de sterke vraag naar AI-diensten, ondanks zorgen over het ontbreken van een toonaangevend AI-model. Tegelijkertijd blijft de retailtak veerkrachtig ondanks Amerikaanse invoertarieven, waarbij Amazon inzet op lage prijzen en snelle levering om zijn marktpositie te behouden.

Reddit versnelt wereldwijde expansie met sterke gebruikers- en omzetgroei.

- Het Amerikaanse sociale mediaplatform zag zijn omzet in het tweede kwartaal stijgen met 78% tot 500 miljoen dollar, terwijl het aantal dagelijkse actieve unieke gebruikers met 21% toenam tot 110,4 miljoen. De aangepaste winst per aandeel bedroeg 0,45 dollar, met een nettowinst van 89 miljoen dollar, goed voor 18% van de omzet, en een aangepaste EBITDA van 167 miljoen dollar, ofwel 33% van de omzet. Reddit benadrukt zijn wereldwijde groeistrategie en wil uitgroeien tot het meest vertrouwde platform voor online gemeenschappen.

Shake Shack opent wereldwijd nieuwe vestigingen ondanks zwakke prognose.

- De aandelen daalden nadat de hamburgerketen een zwakkere dan verwachte omzetprognose gaf voor het huidige kwartaal. Shake Shack verwacht een omzet tussen 358 miljoen dollar en 364 miljoen dollar, terwijl analisten 364,8 miljoen dollar hadden voorspeld.

UnitedHealth Group vervangt CFO te midden van operationele uitdagingen.

- De Amerikaanse zorgverzekeraar vervangt per 2 september zijn financieel directeur John Rex door Wayne DeVeydt, voormalig CFO van concurrent Elevance en recent actief bij Bain Capital. De wissel volgt op eerdere managementveranderingen na uitdagingen zoals stijgende medische kosten, een cyberaanval en federale onderzoeken. Tegelijk gaf het bedrijf een aangepaste winstverwachting van minstens 16 dollar per aandeel voor het volledige jaar, na eerder zijn vooruitzichten te hebben opgeschort.

Coinbase Global stelt teleur met zwakke kwartaalresultaten ondanks koersstijging.

- De Amerikaanse aanbieder van cryptoplatformdiensten rapporteerde een kwartaalwinst van 0,12 dollar per aandeel, ruim onder de gemiddelde analistenverwachting van 1,19 dollar per aandeel. De omzet bedroeg 1,5 miljard dollar, licht onder de verwachte 1,51 miljard dollar, terwijl de aandelenkoers sinds begin dit jaar met ongeveer 52% is gestegen. Voor het komende kwartaal wordt een winst van 1,02 dollar per aandeel verwacht bij een omzet van 1,58 miljard dollar, en voor het volledige boekjaar 3,09 dollar per aandeel bij 6,87 miljard dollar omzet.

Baxter International verlaagt jaarprognose na tegenvallende kwartaalcijfers.

- Het aandeel daalde nadat het gezondheidszorgbedrijf zwakkere dan verwachte resultaten voor het tweede kwartaal rapporteerde. Baxter rapporteerde een aangepaste winst van 59 dollarcent per aandeel op een omzet van 2,81 miljard dollar. Analisten ondervraagd door FactSet hadden een winst van 61 dollarcent per aandeel verwacht op een omzet van 2,82 miljard dollar. Bovendien verlaagde Baxter zijn winstverwachting voor het volledige jaar.

Integra LifeSciences overtreft verwachtingen met sterke kwartaalresultaten.

- Het medisch technologiebedrijf steeg na beter dan verwachte resultaten op zowel omzet als winst voor het tweede kwartaal. De omzet bedroeg 415,6 miljoen dollar, boven de 395 miljoen dollar die analisten. De aangepaste winst kwam uit op 45 dollarcent per aandeel, 1 cent hoger dan de consensusverwachting.

C.H. Robinson springt omhoog na beter dan verwachte winstcijfers.

- Het transportaandeel sprong omhoog nadat het bedrijf aangepaste winstcijfers van 1,29 dollar per aandeel voor het tweede kwartaal rapporteerde, waarmee het de analistenverwachtingen van 1,16 dollar overtrof.

Xerox rapporteert operationeel verlies en dalende marges.

- Voor het tweede kwartaal rapporteerde het digitale printbedrijf een aangepaste operationele marge van 3,7%, wat een daling van 170 basispunten betekent ten opzichte van dezelfde periode vorig jaar. Xerox rapporteerde ook een aangepast verlies van 64 dollarcent per aandeel.

Norwegian Cruise Line Holdings bevestigt prognose ondanks gemengde resultaten.

- Het cruiseschipbedrijf steeg na gemengde resultaten voor het tweede kwartaal. De aangepaste winst van 51 dollarcent per aandeel lag in lijn met de verwachtingen, terwijl de omzet van 2,52 miljard dollar onder de consensusverwachting van 2,56 miljard dollar bleef. Norwegian bevestigde zijn jaarprognose opnieuw, onder verwijzing naar sterke vraag.

Western Digital stijgt na sterke winst- en omzetcijfers.

- Het aandeel steeg nadat het opslagbedrijf een aangepaste winst van 1,66 dollar per aandeel rapporteerde, boven de 1,48 dollar die analisten hadden verwacht. De omzet van 2,61 miljard dollar overtrof ook de consensusverwachting van 2,47 miljard dollar.

Bristol Myers Squibb verhoogt jaarprognose na sterke kwartaalresultaten.

- De Amerikaanse biofarmaceut rapporteerde in het tweede kwartaal een aangepaste winst van 1,46 dollar per aandeel, ruim boven de gemiddelde analistenverwachting van 1,07 dollar per aandeel. De omzet bedroeg 12,27 miljard dollar, eveneens boven de verwachte 11,4 miljard dollar. Voor het volledige boekjaar voorziet het bedrijf een winst tussen 6,35 en 6,65 dollar per aandeel en een omzet tussen 46,5 en 47,5 miljard dollar.

Biogen verrast positief met sterke omzet- en winstgroei.

- Het aandeel steeg nadat het bedrijf beter dan verwachte resultaten rapporteerde op zowel omzet als winst. De aangepaste winst voor het tweede kwartaal bedroeg 5,47 dollar per aandeel, boven de consensus van 3,93 dollar per aandeel. De omzet bedroeg 2,65 miljard dollar, tegenover de verwachte 2,33 miljard dollar.

Carvana overtreft verwachtingen met sterke kwartaalresultaten.

- De online verkoper van tweedehandsauto’s steeg nadat het een winst van 1,28 dollar per aandeel rapporteerde voor het tweede kwartaal, boven de consensusverwachting van 1,11 dollar per aandeel. De omzet van 4,84 miljard dollar lag ook boven de verwachte 4,59 miljard dollar.

Align Technology stelt teleur met zwakke vooruitzichten en resultaten.

- Het aandeel daalde fors nadat de fabrikant van orthodontische onderdelen de verwachtingen voor zowel winst als omzet in het tweede kwartaal niet haalde. De omzetverwachting van Align Technology voor het huidige kwartaal ligt tussen 965 miljoen dollar en 985 miljoen dollar, wat onder de 1,04 miljard dollar ligt die analisten hadden verwacht.

Arm Holdings daalt na omzet onder analistenverwachting.

- De aandelen daalden nadat het halfgeleiderbedrijf een omzet van 1,05 miljard dollar rapporteerde voor het eerste kwartaal, wat lager was dan de 1,06 miljard dollar die analisten hadden verwacht. De aangepaste winst van 35 dollarcent per aandeel lag in lijn met de verwachtingen.

Roblox verhoogt prognose na sterke gebruikersgroei en boekingen.

- De aandelen stegen nadat het online gamingplatform zijn verwachtingen voor de jaarlijkse boekingen verhoogde en 111,8 miljoen gemiddelde dagelijkse actieve gebruikers rapporteerde, een stijging van 41% op jaarbasis. Roblox verwacht nu boekingen voor 2025 tussen 5,87 miljard dollar en 5,79 miljard dollar, tegenover de eerdere prognose van 5,28 miljard dollar tot 5,36 miljard dollar. Dat ligt boven de 5,64 miljard dollar die analisten. De omzet voor het tweede kwartaal overtrof ook de verwachtingen.

Mee met de markt:'Tarief deadline'

- In de aanloop naar “tariefdag”, zoals 1 augustus 2025 in de analen zal gaan, konden beleggers niet ontsnappen aan de zwaartekracht. Met ietwat daver op het lijf was en is de vraag welke tarieven er nu effectief zullen geheven worden, welke landen alsnog een (soort van) deal kunnen bereiken, wie er wel en niet uitstel krijgt en of we met dit alles eindelijk aan het beslag gekomen zijn van een lange periode van quasi totale onzekerheid.

- Ondertussen werd min of meer duidelijk wie welke tarieven aan zijn broek krijgt, waarbij een aantal landen al wat uit konden onderhandelen, maar veel landen dus nog niet. Er geldt een algemeen tarief van 10%, met ingang vanaf 7 in plaats van 1 augustus. Sommige landen kijken tegen een hoger percentage aan. Zo moet Taiwan een "tijdelijk" tarief van 20% slikken, wat het zelf “erg onredelijk” vindt. Voor Maleisië staat de teller op 19%, voor Zuid-Korea is dat 15%, net zoals voor Europa, het VK moet 10% extra betalen, terwijl Vietnam, Indonesië, de Filippijnen, Japan, Cambodja en Thailand eerder hebben al “overeenkomsten” gesloten hebben.

- Het tarief voor Canada gaat van 25% naar 35% omdat de (nu teleurgestelde) regering de fentanylstroom niet voldoende kon indijken. Zwitserland krijgt 39% aan zijn broek, Israël 15%, Syrië 41%, Laos en Myanmar 40%, Brazilië 50%. Mexico kreeg dan weer 90 dagen uitstel van executie, terwijl de deadline voor China op 12 augustus ligt. Ingrijpend.

- Die spanning overvleugelde te nochtans eveneens belangrijke Amerikaanse inflatiecijfers. De PCE-index steeg in juni van een opwaarts herziene 2,4% naar 2,6%, terwijl op 2,5% werd gemikt. De invoertarieven lijken dus wel degelijk door te sijpelen in de consumptieprijzen. En dan moet het beste van de tariefoorlog nog komen. Terwijl de Amerikaanse rentes niet geweldig veel bewogen (2 jaar: 3,95%, 10 jaar: 4,38%), deden de Duitse en Europese rentes dat alweer wel. De Duitse 10-jaarsrente (1,96%) schuift zo ongemakkelijk dicht richting 2%, terwijl de 10-jaarsrente op 3,25% afklokte.

- Op de aandelenmarkten werd de Euro Stoxx 600 0,7% lager gezet, terwijl de Amerikaanse S&P500 (-0,4%), Nasdaq (-0,1%) eerdere dagwinsten moesten opgeven. Dankzij topcijfers van Big Tech tikte de Nasdaq doorheen de dag zelfs nog 1,3% winst aan, iets wat dankzij sterke cijfers van Apple nabeurs straks mogelijk een vervolg kan krijgen. In Azië krijgen we een meer gemengd beeld te zijn: China en Hongkong verliezen zo’n 0,25%, terwijl Zuid-Korea zelfs een klap van 3,6% moet verwerken. Enkel India (+0,1%) en Japan (+0,4%) bieden wat rust, maar zijn daarmee eerder de uitzondering.

- Ook op de valutamarkten zorgt “Tariff Day” voor heel wat deining, met als rode draad een verdapperende Amerikaanse dollar. De euro vervolgde namelijk zijn duikvlucht (€1 = $1,1419), terwijl ook de meeste Aziatische valuta’s in moesten boeten tegenover de greenback. De Zuid-Koreaanse won en de Maleisische ringgit voerden het muntpeloton aan, respectievelijk tot het laagste peil in twee maanden ($1 = 1.400,6 KRW) en het zwakste niveau sinds 23 juni Maar ook de munten uit de Filipijnen, Taiwan en Thailand kregen van hetzelfde laken een pak. Omgekeerd herwon de dollarindex recent een pak terrein, met 2,5% winst in augustus, tot het hoogste niveau in twee maanden.

- Zijne Doorluchtigheid Trump voert ondertussen de campagne tegen Big Pharma om de prijzen te verlagen, via brieven naar Pfizer, AbbVie, Boehringer Ingelheim, Novartis, Gilead, EMD Serono, Novo Nordisk, Bristol Myers Squibb, Amgen, Genentech, Johnson & Johnson, GSK, Merck, Regeneron, Sanofi, Eli Lilly en AstraZeneca. Die moeten de prijzen in de VS aligneren met de prijzen in het buitenland, naast andere stappen. En ze krijgen daar 60 dagen tijd voor, of anders zal “elk middel in het arsenaal ingezet worden de Amerikaanse gezinnen te beschermen tegen voortdurende oneerlijke prijspraktijken voor medicijnen”. Eén en ander volgt op eerdere onderhandelingen terzake, maar dat leverde ‘ontoereikende voorstellen’ op van de sector.

- Nog los van de Amerikaanse handelstarieven, en de deadline die daaraan verbonden is, kijken we héél erg uit naar de economische kalender. Zo krijgen we het officiële Amerikaanse arbeidsmarktrapport over juli, inclusief de evolutie van de uurlonen en de werkloosheid. Daarnaast, minstens even belangrijk, worden er een resem sentimentsdata gepubliceerd die fungeren als barometer voor de verwerkende nijverheden in onder meer de VS, Japan, EU, China, Italië, Spanje, het VK en Zweden. Eveneens bijzonder nuttig is de update van de Europese consumenteninflatie overheen juli. Die zal naa verwachting op 1,9% op jaarbasis landen en daarmee bevestigen dat het gevreesde inflatiespook echt wel aan de ketting gelegd werd. Eindelijk!

- En tot slot zijn er weer een pak bedrijfsresultaten te rapen. We kijken onder meer uit naar CBOE Global Markets, Chevron, Church & Dwight, Colgate Palmolive, Dominion Energy, ExxonMobil, Franklin Resources, Kimberly-Clark, Linde, Lyondellbasell, Moderna, Regeneron Pharma, T Rowe Price, WW Grainger, Aib, Axa, Daimler Truckn, Engie, Erste Bank, Evonik Industries, Intertek, International Consolidated Airlines, Jeronimo Martins, Melrose Industries, Mondi, Pearson, Brunel, Fugro, Oci, Solvac, Telenet en Umicore. En daarna is het weekend, ook niet te vergeten.

Europees aandelennieuws

Nestlé versterkt via Froneri zijn positie op de ijsmarkt met mogelijke instap van Goldman Sachs

- De Zwitserse voedingsgigant is via zijn joint venture Froneri betrokken bij een mogelijke instap van Goldman Sachs in het ijsbedrijf, dat gewaardeerd wordt op 15 miljard euro inclusief schulden. De investering kan al in september worden afgerond. Froneri ontstond in 2016 uit de fusie van Nestlé’s Europese ijsactiviteiten met die van R&R Ice Cream, en nam in 2019 ook Nestlé’s Amerikaanse ijsdivisie over voor 4 miljard dollar.

Evonik verlaagt zijn EBITDA door zwakke vraag en verkoop van divisie

- De Duitse chemiegroep boekte in het tweede kwartaal een daling met 12% in de bedrijfskasstroom (EBITDA) tot 509 miljoen euro, wat onder de gemiddelde analistenverwachting van 511 miljoen euro lag. De omzet daalde met 11% tot 3,5 miljard euro, onder meer door negatieve wisselkoerseffecten en de verkoop van de superabsorberende materialen-divisie. Evonik verwacht dat de aangepaste bedrijfskasstroom voor 2025 zich aan de onderkant van de eerder afgegeven bandbreedte van 2 miljard tot 2,3 miljard euro zal bevinden, op voorwaarde dat de wereldeconomie niet verder verzwakt. De Duitse chemiesector blijft kampen met zwakke vraag, hoge energiekosten en aanhoudende economische tegenwind.

Atos ziet omzet en orders dalen door moeilijke marktomstandigheden

- De Franse IT-groep zag in de eerste helft van 2025 zowel de orders als de omzet dalen, onder meer door zwakke commerciële activiteit in Frankrijk en een uitdagende marktomgeving. De orderinstroom bedroeg 3,3 miljard euro, tegenover 3,6 miljard euro een jaar eerder. De omzet daalde met 17,4% tot 4 miljard euro, vergeleken met 4,97 miljard euro in dezelfde periode van 2024. Atos bevestigde ondanks deze terugval zijn eerder afgegeven verwachtingen.

AXA verwerft meerderheidsbelang in Prima om Italiaanse marktpositie uit te breiden

- De Franse levens- en zorgverzekeraar neemt een belang van 51 procent in het Italiaanse directe verzekeringsbedrijf Prima voor 500 miljoen euro om zijn positie in de Italiaanse autoverzekeringsmarkt te versterken. AXA en andere minderheidsaandeelhouders kregen call- en putopties op de resterende 49 procent van de aandelen, afhankelijk van de winst van Prima. Deze opties kunnen worden uitgeoefend in 2029 of 2030.

Engie rapporteert lagere winst door dalende energieprijzen en waterkrachtproductie

- Het Franse nutsbedrijf meldt over de eerste helft van 2025 een daling met 9,4 procent in de bedrijfswinst (EBIT), exclusief nucleaire activiteiten, tot 5,1 miljard euro, tegenover 5,6 miljard euro een jaar eerder. De terugval werd veroorzaakt door lagere energieprijzen en verminderde waterkrachtproductie, ondanks hogere inkomsten uit aardgasdistributie. De moeilijke marktomstandigheden en zwakke vraag in de energiesector blijven wegen op de resultaten. Engie bevestigde de verwachtingen.

IAG verhoogt operationele winst dankzij sterke trans-Atlantische vraag

- De Britse luchtvaartgroep en eigenaar van British Airways boekte in het tweede kwartaal van 2025 een operationele winst van 1,68 miljard euro (1,92 miljard dollar), ruim boven de gemiddelde analistenverwachting van 1,4 miljard euro. Dit betekende een stijging van 35 procent ten opzichte van dezelfde periode vorig jaar, dankzij sterke vraag op trans-Atlantische routes. IAG bevestigde zijn jaarprognoses en ziet ook robuuste prestaties in Latijns-Amerika en Europa, ondanks zorgen over mogelijke gevolgen van het Amerikaanse handelstarievenbeleid. De groep blijft profiteren van een structurele verschuiving in consumentengedrag richting reizen.

Beursnieuws België en Nederland

KBC Securities verlaagt koersdoel voor koopwaardig GBL

-

Investeringsmaatschappij zag haar nettoactiefwaarde in de eerste jaarhelft van 2025 dalen, vooral door zwakke prestaties van beursgenoteerde participaties zoals adidas en Pernod Ricard. De geconsolideerde nettowinst kelderde, terwijl de bedrijfskasstroom (EBITDA) daalde. De private activa stegen dankzij sterke waardecreatie bij de gezondheidszorgplatformen Affidea en Sanoptis. Ondanks een stijging van het dividend en een aantrekkelijk rendement, verlaagt KBC Securities het koersdoel en behoudt het zijn ‘Kopen’-aanbeveling.

Universal Music Group boekte in tweede kwartaal lichte omzetgroei

-

Muziekbedrijf met een beursnotering in Amsterdam boekte een lichte omzetgroei, waarbij de divisie Recorded Music en Subscriptions and streaming belangrijke bijdragen leverden. De aangepaste bedrijfskasstroom (EBITDA) steeg, goed voor een hogere marge dan een jaar eerder. Voor de eerste jaarhelft resulteerde dit in een hogere omzet en aangepaste bedrijfskasstroom, met een stijging van de nettowinst. De vrije kasstroom verbeterde, maar bleef negatief.

Quest for Growth boekt winstgroei dankzij sterke prestaties van beursgenoteerde aandelen

-

Investeringsmaatschappij zag haar nettoactiefwaarde per aandeel stijgen dankzij een sterke prestatie van de beursgenoteerde portefeuille met toppers als Norbit, Nedap en Melexis. De nettowinst bracht het gecumuleerd verlies op de balans terug, al wordt er nog geen belastingvrije dividenduitkering verwacht. De private activa bleven achter ondanks veelbelovende posities zoals Sensolus en Confo Therapeutics. KBC Securities handhaaft het koersdoel en de ‘Kopen’-aanbeveling.

Campine ondervindt voorlopig weinig hinder van de nieuwe Amerikaanse invoertarieven

-

Producent van antimoontrioxide (ATO) ondervindt weinig hinder van de nieuwe Amerikaanse invoertarieven, aangezien ATO is vrijgesteld. Hierdoor kan Campine zijn klanten blijven beleveren zonder prijsnadeel. De productiecapaciteit werd verhoogd, terwijl de beschikbaarheid van antimoonmetaal verbeterde en de prijs stabiliseerde. Ondanks een wereldwijde vraagdaling blijft er een tekort aan ATO, wat sommige klanten ertoe aanzet hun verbruik te verlagen of alternatieven te zoeken.

KBC Securities verhoogt koersdoel voor X-Fab

-

Halfgeleiderspecialist boekte een omzetgroei met een stijging van de bedrijfskasstroom (EBITDA) en marge. De kernmarkten – auto, industrie en medisch – groeiden sterker dan verwacht. Dankzij de afronding van het investeringsprogramma beschikt X-Fab over voldoende capaciteit om in te spelen op megatrends zoals elektrificatie. KBC Securities verhoogt het koersdoel en handhaaft de ‘Opbouwen’-aanbeveling.

Brunel zag omzet in tweede kwartaal met 12 procent dalen

-

Specialistische detacheerder zag de omzet dalen, terwijl de brutowinst terugviel en de onderliggende bedrijfswinst (EBIT) bijna halveerde. De aanhoudende zwakte in Nederland en de DACH-regio werd deels gecompenseerd door sterke prestaties in Australië, Amerika en Azië. Brunel realiseerde al aanzienlijke kostenbesparingen en mikt op een hoger totaal, ondanks een eenmalige last.

Nieuwe beleggingsaanbevelingen voor aandelen

Datum en uur van publicatie: 01/08/2025 om 09:00.

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.