vr. 1 aug 2025

Fugro: zwakke eerste jaarhelft, maar tekenen van beterschap in tweede kwartaal

Fugro heeft de markten negatief verrast met stagnerende inkomsten in het derde kwartaal van 2024, na acht opeenvolgende kwartalen van aantrekkelijke omzetgroei. De winstmarche overtrof echter de verwachtingen en de achterstand in de orderportefeuille toont een groei met 16,8%, zegt KBC Securities-analist Kristof Samoy.

De eerste jaarhelft van 2025 was voor Fugro uitdagend, met een forse omzetdaling en een EBIT die ver onder de verwachtingen bleef. Toch ziet KBC Securities-analist Kristof Samoy de eerste tekenen van beterschap in het tweede kwartaal, mede dankzij de lopende herstructurering. De balans blijft gezond en de waardering aantrekkelijk.

Vertragingen en omzetdaling drukken resultaten

Fugro rapporteerde over de eerste jaarhelft van 2025 een geconsolideerde omzet van 905 miljoen euro, wat neerkomt op een vergelijkbare daling van 15,6%. Dat cijfer ligt onder zowel de eigen verwachting van 1.016 miljoen euro als de consensus van 984 miljoen euro. De aangepaste EBIT kwam uit op 21 miljoen euro, fors onder de 75 miljoen euro die Tom Noyens had voorzien en de 161 miljoen euro van de consensus.

De orderportefeuille bleef stabiel op 1.451 miljoen euro, wat op vergelijkbare basis neerkomt op een stijging van 0,3%. De schuldpositie blijft goed onder controle, met een leverage van 1,2x en geen vervaldagen tot 2029. De vrije kasstroom bedroeg -130 miljoen euro, in lijn met de verwachting van Tom Noyens.

Marine-divisie: impact van lagere beschikbaarheid en afwezigheid VS-projecten

De omzet van de maritieme divisie kwam in de eerste jaarhelft uit op 693 miljoen euro, een daling van 15% op vergelijkbare basis. Dat is lager dan de 779 miljoen euro die Tom Noyens had verwacht en ook onder de 750 miljoen euro van de consensus. De daling is vooral te wijten aan een lagere beschikbaarheid van geotechnische vaartuigen (door conversies) en het ontbreken van sitekarakterisering voor offshore windprojecten in de VS.

De EBIT van deze divisie bedroeg 23,9 miljoen euro, goed voor een marge van 3,4%, tegenover een verwachting van 62 miljoen euro door Tom Noyens en 51 miljoen euro door de consensus. De vaartuigbenutting daalde van 69% in de eerste jaarhelft van 2024 naar 66% nu. De orderportefeuille van de divisie kwam uit op 1.197 miljoen euro, een daling van 2% op jaarbasis.

Landdivisie: uitstel van projecten weegt op cijfers

De landdivisie boekte een omzet van 211,7 miljoen euro, een daling van 16,8%. De EBIT was negatief met -3,4 miljoen euro, terwijl Tom Noyens had gerekend op 12,4 miljoen euro en de consensus op 11 miljoen euro. De omzetdaling is te wijten aan een afname van nearshore windprojecten in Europa en Afrika, en aan projecten in het Midden-Oosten die naar later in het jaar zijn verschoven.

De orderportefeuille van de landdivisie steeg met 9,9% op vergelijkbare basis tot 331 miljoen euro.

Herstructurering begint vruchten af te werpen

Fugro is volop bezig met een herstructureringsprogramma dat een reductie van 750 voltijdsequivalenten omvat. Dit moet op jaarbasis 80 tot 100 miljoen euro aan kostenbesparingen opleveren. In het tweede kwartaal zijn de eerste effecten hiervan zichtbaar: ondanks een vlakke omzet van 455 miljoen euro (tegenover 450 miljoen euro in het eerste kwartaal), steeg de EBIT van 2,3 miljoen euro in het eerste kwartaal naar 19,7 miljoen euro in het tweede kwartaal.

Voor het volledige jaar 2025 mikt Fugro op een EBIT van 189 miljoen euro, uitgaande van een marge tussen 8 en 11%. Dat is lager dan de 229 miljoen euro die Tom Noyens voorziet en ook onder de 200 miljoen euro van de consensus. De kapitaalinvesteringen blijven met 250 miljoen euro in lijn met de verwachtingen.

KBC Securities over Fugro

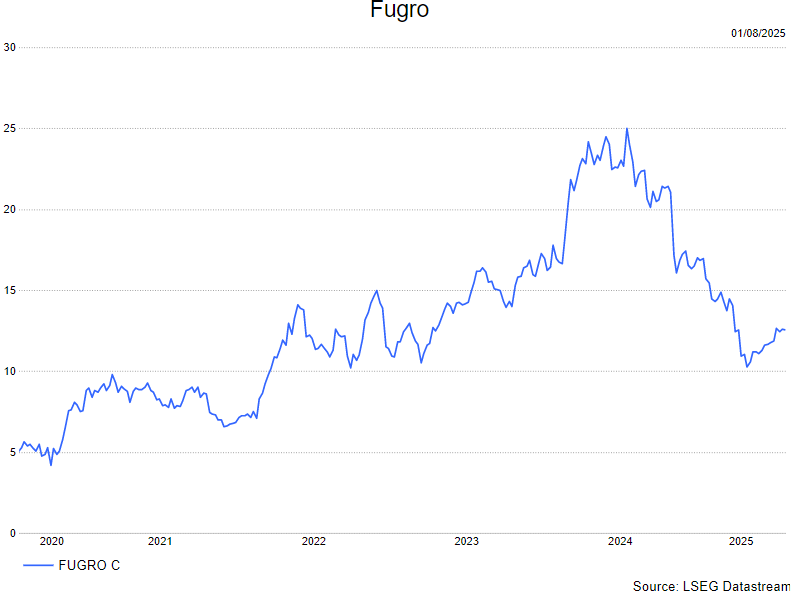

Volgens de KBC Securities-analist werd Fugro in de eerste jaarhelft geconfronteerd met een perfecte storm: een gewijzigde houding van de nieuwe Amerikaanse regering ten aanzien van offshore wind, een dalende olieprijs, geopolitieke spanningen in het Midden-Oosten en onzekerheid door de aanhoudende handelsoorlog. De cijfers over de eerste jaarhelft waren dan ook zwak, zoals verwacht.

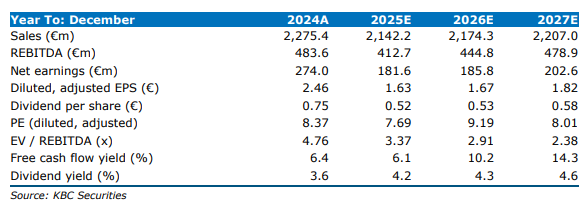

Toch blijft de waardering volgens Kristof aantrekkelijk, met een gemiddelde EBITDA-multiple van 2,9x voor de periode 2025–2027. De energievraag blijft groeien, de Europese windambities zijn onverminderd hoog en Fugro is goed gepositioneerd om zowel de offshore wind- als de olie- en gasmarkten te bedienen. De balans blijft gezond, de eerste voordelen van de herstructurering zijn zichtbaar en voor de tweede jaarhelft wordt een sterk herstel verwacht. Bovendien zouden de huidige waarderingsniveaus opnieuw interesse kunnen wekken van kapitaalkrachtige baggerbedrijven of maritieme investeerders.

Kristof handhaaft zijn houden-aanbeveling en koersdoel van 15 euro.