lun. 2 févr. 2026

Le blog de Bernard Keppenne : « Caramba, raté… mais pas pour les marchés ! »

La tension est retombée d’un cran dans le dossier iranien, et après la désignation de Kevin Warsh comme futur président de la FED, ce qui a provoqué une chute assez sensible du prix du baril, de l’or (-10 %), de l’argent, du Bitcoin (-9 %), et une hausse du dollar.

Caramba, raté

Dans mes dix prévisions pour cette année, il était question de :

« Un Kevin ou pas ?

À la tête de la FED à partir de mai 2026.

Quatre candidats restent en lice pour ce poste, le gouverneur de la FED, Christopher Waller, la gouverneure de la FED Michelle Bowman, et les deux Kevin, le conseiller économique de la Maison Blanche Kevin Hassett et l’ancien gouverneur de la FED Kevin Warsh.

Les quatre candidats se sont tous montrés, ces derniers temps, favorables à des baisses de taux, position évidemment indispensable pour rentrer dans les bonnes grâces de Trump.

Comme Christopher Waller et Michelle Bowman sont déjà acquis à sa cause et font partie du Comité, Trump a tout intérêt à nommer un Président, qui ne fait pas encore partie de ce dernier, ce qui devrait échoir à Kevin Hassett ».

J’avais raison sur le prénom, mais pas sur le nom, puisque c’est Warsh qui a été choisi.

Ce choix a clairement rassuré les marchés, car même si Warsh a plaidé ces derniers temps pour des baisses de taux, il a un profil plus consensuel et sa nomination devrait être approuvée par le Sénat. Même s’il entend procéder à un « changement de régime » au sein de la FED.

Partisan de la nécessité de baisser les taux, il faudra voir ce qu’il compte mener comme vaste réforme, qui devrait passer, selon lui, par une réduction du bilan de la Banque centrale et un assouplissement de la réglementation bancaire.

Il affirme aujourd’hui que la réduction du grand bilan de la FED lui permettrait de “redéployer” les liquidités excédentaires des marchés financiers vers l’économie réelle en abaissant le taux directeur. Mais d’un autre côté, réduire la taille du bilan aura inéluctablement un impact à la hausse sur les taux obligataires.

Ce choix a rassuré les marchés et a été une bonne occasion pour prendre des bénéfices après la très forte hausse des prix des métaux précieux, et la hausse du dollar a également contribué à réaligner certaines positions.

Bonne surprise

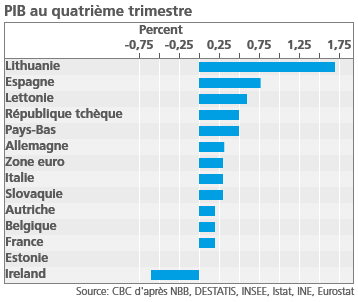

L’économie de la zone euro a connu une croissance plus rapide que prévu au quatrième trimestre, grâce à la consommation et aux investissements qui ont compensé la faiblesse des exportations.

Mais il s’agit de résistance plus que d’une croissance solide, la hausse du PIB ayant été de 0,3 %, soit un taux annuel de 1,3 %.

Et il faut aussi souligner, qu’une nouvelle fois, c’est l’Espagne qui est restée le moteur de la croissance, avec une progression plus rapide que prévu de 0,8 %, même si l’Allemagne a fait un peu mieux que prévu avec une croissance de 0,3 %.

L’Espagne continue de surprendre, et elle devrait afficher une croissance de 2,8 % en 2025 grâce à une demande intérieure soutenue et une consommation des ménages plus élevée.

Pour cette année, le gouvernement table sur une croissance de 2,2 % à cause des tensions commerciales.

La France a connu une croissance de 0,2 %, comme en Belgique, mais après un taux de 0,5 % au troisième trimestre.

Avec une croissance de 0,9 % en 2025, l’économie française a mieux résisté que prévu, et malgré des mois de turbulences politiques au sein d’un parlement profondément divisé, qui ont pesé sur le moral des ménages et des entreprises.

Dollar en hausse

Après une sérieuse correction, le dollar s’est repris, ce qui a entraîné une nouvelle pression à la baisse sur le yen.

Le yen a aussi reculé après des commentaires de Takaichi qui semblaient tolérer une monnaie plus faible.

Or, selon un sondage réalisé par le journal Asahi, son Parti libéral démocrate est susceptible de remporter une victoire écrasante lors des prochaines élections à la chambre basse le 8 février.

Si le PLD a la majorité, cela renforcerait le scénario d’un programme de relance avec des réductions d’impôts, ce qui aggraverait les finances publiques.

Mais le gouvernement pourrait profiter d’une reprise de l’activité manufacturière pointée par l’indice PMI manufacturier, qui est passé de 50 en décembre à 51,5 en janvier, soit le niveau le plus élevé depuis août 2022.

Selon Annabel Fiddes, directrice associée de l’économie chez S&P Global Market Intelligence, « l’industrie manufacturière japonaise a renoué avec la croissance au début de l’année 2026, les entreprises signalant les plus fortes hausses de la production et des nouvelles commandes depuis près de quatre ans ».

Les nouvelles commandes à l’exportation ont également augmenté pour la première fois depuis février 2022, soutenues par la forte demande de marchés clés tels que les États-Unis et Taïwan.

Seul bémol, les pressions inflationnistes restent préoccupantes, avec une hausse des coûts des intrants, sous l’effet de la hausse des coûts de la main-d’œuvre et des matières premières, ainsi que de l’affaiblissement du yen.

En conséquence, les prix à la production ont augmenté à leur rythme le plus rapide en 19 mois, ce qui pourrait avoir un impact sur la demande des clients et les décisions d’investissement.

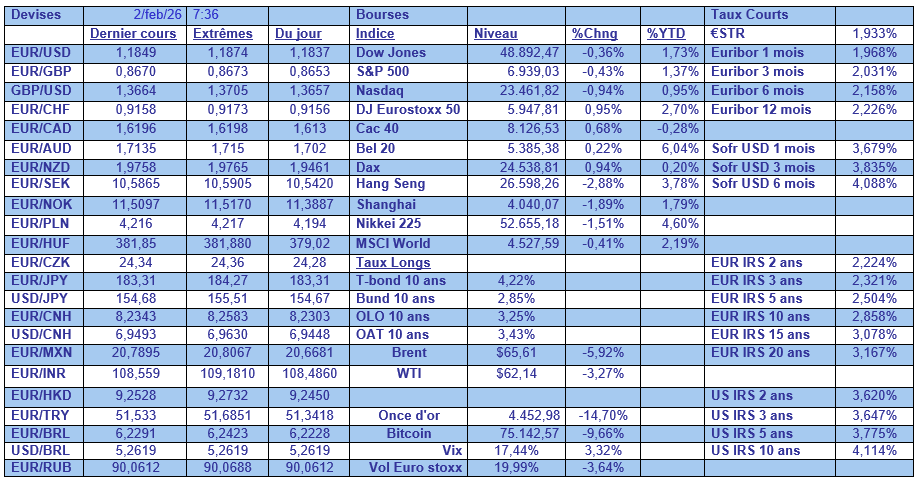

Dans le tableau mensuel, il faut pointer la forte chute du Bitcoin, et la hausse du BEL 20 qui caracole en tête de toutes les bourses depuis le début de l’année.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances