Le Blog de Bolero

mer. 11 mars 2026

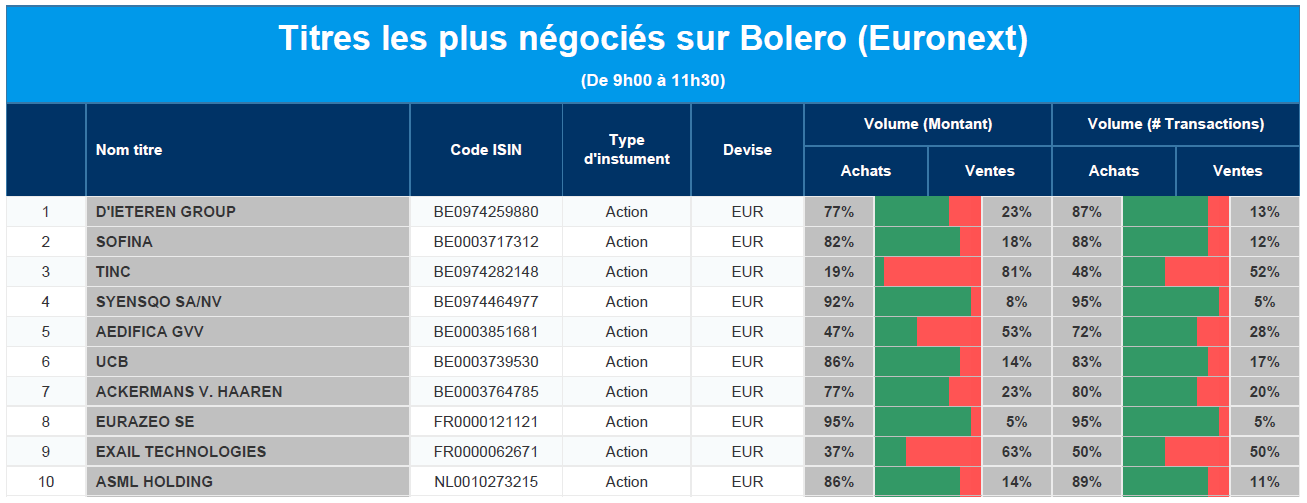

Les titres les plus négociés sur Bolero

Chaque jour, nous vous offrons un aperçu des titres les plus négociés chez Bolero sur Euronext. Idéal pour prendre la température du marché boursier et pour découvrir les actions ou les titres que les autres investisseurs s'arrachent !

Dans le top 10 aujourd'hui : D'Ieteren Group, Sofina, Tinc, Syensqo, Aedifica, UCB, Ackermans & van Haaren, Eurazeo, Exail Technologies, ASML.

Actualités des entreprises du Benelux

- D'Ieteren dépasse les attentes grâce aux bonnes performances de Belron.

- Agfa surprend positivement avec un trimestre solide et accélère son redressement stratégique.

- UCB renforce la position commerciale de Bimzelx grâce à des résultats d'études convaincants.

- Argan retrouve un portefeuille logistique entièrement loué.

- TINC augmente considérablement son portefeuille d'infrastructures après avoir engagé la totalité de son capital.

- Basic-Fit réalise son premier free cash flow positif et confirme ses perspectives.

- Prosus profite de la hausse du cours de l'action de Tencent induite par l'IA.

- Cenergy Holdings conclut un accord de câblage à long terme avec Alliander.

- SBM Offshore rejoint l'AEX aux dépens de Randstad.

Actualités des entreprises européennes

- Pershing Square prépare l'introduction en bourse du fonds existant et Pershing Square USA.

- Havas renforce sa position dans le secteur du luxe en acquérant l'agence événementielle Eyesight.

- Novo Nordisk reçoit les avertissements de la FDA après des inspections aux États-Unis.

- Vestas obtient une nouvelle commande d'éoliennes offshore de la part de RWE au Royaume-Uni.

- Kinnevik réfute le rapport sur les vendeurs à découvert.

- BP conteste la résolution sur le climat alors que Follow This menace d'intenter une action en justice.

- BioNTech voit ses fondateurs partir.

- Canal+ déploie l'IA générative via un partenariat stratégique avec Google Cloud.

- Thales lance le système intégré de défense aérienne et antimissile SkyDefender.

- Rheinmetall prévoit une forte croissance de son chiffre d'affaires et revoit ses perspectives à la hausse.

- Henkel vise une croissance modeste et relève son dividende malgré les vents contraires de l'économie.

- Inditex maintient une croissance solide de ses ventes malgré le refroidissement du marché de la consommation.

- Uniper verse à nouveau un dividende en prévision de son retour sur le marché boursier.

- Porsche redéfinit sa stratégie et se recentre sur les segments rentables.

Actualités des entreprises américaines

- Exxon Mobil déplace son siège social au Texas.

- Spirit Airlines rappelle près de 500 pilotes.

- Kohl's constate une reprise des ventes de vêtements mais reste prudent pour 2026.

- Boeing fait face à des retards de livraison du 737 MAX.

- Citigroup compte sur une croissance solide dans les domaines de la banque d'investissement et du négoce.

- AT&T accélère l'expansion de son réseau grâce à de gros investissements.

- Oracle relève ses objectifs à long terme grâce aux centres de données d'IA.

Actualités des entreprises asiatiques

- PayPay fait un pas vers le marché boursier américain en s'inscrivant au Nasdaq.

- SK Hynix renforce sa stratégie en matière d'IA grâce à un partenariat stratégique avec Applied Materials.

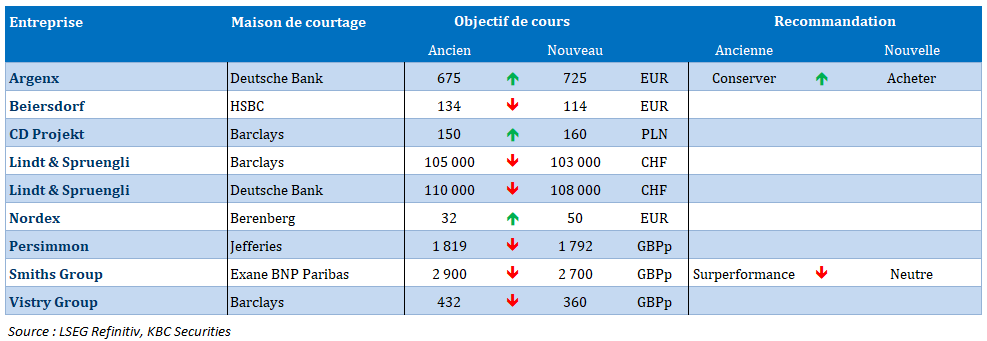

Nouvelles recommandations pour les actions

Publication : le 11 mars 2026 à 9h55

La présente communication n’a pas été établie conformément aux dispositions relatives à la promotion de la recherche indépendante en investissement et n’est pas soumise à l’interdiction de négoce avant la diffusion de la recherche.

Le blog de Bernard Keppenne : « L’inflation reprend feu, attisée par le pétrole »

Comme pour le Bureau du Plan en Belgique, les calculettes chauffent un peu partout pour déterminer quel sera l’impact inflationniste d’un prix du baril durablement installé au niveau actuel.

Hausse de l’inflation

Le Bureau du Plan en Belgique a retardé la publication de ses prévisions d’inflation pour intégrer, autant que faire se peut, la hausse du prix de l’énergie.

Sur base d’une hypothèse d’un prix du Brent à 80 dollars en 2026 et à 71 dollars en 2027, ainsi que d’un prix du gaz à 45 euros par MWh en 2026 et à 36 euros en 2027, le Bureau du Plan estime que l’inflation sera de 2,6 % cette année et 1,7 % en 2027.

Si pour 2027 la différence est marginale, en février, il prévoyait une inflation à 1,6 %, en revanche, pour 2026 il tablait, avant la hausse du prix du baril, sur un taux de 1,9 %.

Conséquence, et je cite le rapport, « le prochain dépassement de l’indice pivot (100,28, année de base 2025) devrait intervenir en juillet 2026. En conséquence, les prestations sociales et les salaires des fonctionnaires seraient indexés en octobre 2026. Étant donné que cette indexation sera calculée conformément aux modalités de la mesure « index centime », le taux d’indexation de 2 % ne sera appliqué qu’à la tranche jusqu’à 2 000 euros bruts par mois pour les prestations sociales et à la tranche jusqu’à 4 000 euros bruts par mois pour les salaires des fonctionnaires ».

Cette hausse du prix de l’énergie ne sera dès lors pas sans conséquence sur l’inflation, mais aussi sur la croissance avec un contexte très différent de celui que nous avons connu au moment de la guerre en Ukraine, comme je le soulignais hier dans l’émission Les Clefs en direct sur la Première.

Les chiffres d’inflation seront publiés cet après-midi aux États-Unis et sont attendus en hausse, avant une nouvelle progression en mars compte tenu de la hausse du prix du baril.

Les prévisions tablent sur une hausse mensuelle de 0,3 % contre 0,2 % en janvier, soit un taux annuel qui resterait à 2,4 %.

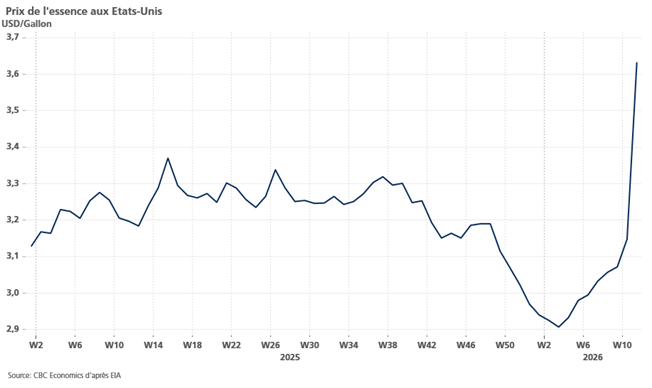

Avant même le début du conflit, les prix de l’essence devraient afficher une hausse de 0,8 %. Mais ce n’est rien par rapport à la hausse enregistrée depuis le début du conflit comme le montre le graphique.

Autant dire que cette hausse de l’essence se répercutera sur l’inflation, mais aussi par effet de ricochet, cela entraînera une hausse des coûts des engrais et du transport, ce qui poussera à la hausse l’inflation des denrées alimentaires.

Sans compter la hausse inéluctable des tarifs aériens, et de l’impact des tarifs douaniers qui continuent de peser sur les prix.

Même si le chiffre d’inflation publié cet après-midi est important, les analystes attendront avec plus d’intérêt le chiffre publié vendredi de l’indice des prix des dépenses personnelles, indice qui est attendu à 3,1 % en février contre 3 % en janvier et qui devrait encore progresser en mars.

En Grande-Bretagne, selon un fonctionnaire de l’Office for Budget Responsibility, si les prix de l’énergie se maintiennent à leur niveau actuel, le taux d’inflation pourrait terminer l’année à environ 3 % plutôt qu’à environ 2 % comme estimé précédemment.

Pour David Miles, membre du comité de l’OBR, « il s’agit d’un phénomène important, significatif, mais pas encore de la même ampleur que celui que nous avons connu après l’invasion de l’Ukraine par la Russie ».

Par contre, en cas d’accalmie et de chute du prix du baril au cours des quatre ou cinq prochaines semaines, l’impact sera limité. Le problème, à ce stade, est qu’aucune accalmie ne semble en vue.

Conséquences

Les conséquences de cette hausse de l’inflation sont nombreuses, que cela soit pour les entreprises grandes consommatrices d’énergie, celles qui sont déjà fragilisées et dont la trésorerie était défaillante, mais aussi pour les consommateurs, en un mot la croissance subira inéluctablement un impact négatif si le conflit perdure.

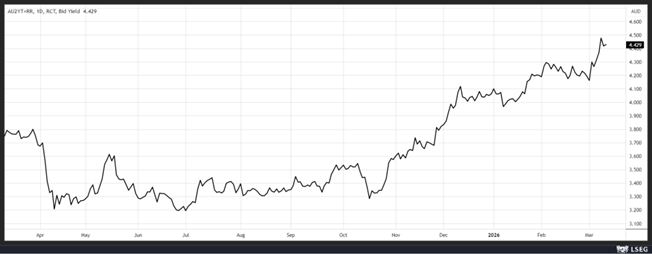

Et conséquence aussi, les Banques centrales vont reporter les baisses de taux, voire envisager des hausses, comme cela semble se dessiner en Australie.

La Banque centrale d’Australie se réunit mercredi prochain, et la probabilité d’une hausse des taux de 0,25 % a augmenté de 75 % après que le gouverneur adjoint de la RBA, Andrew Hauser, ait averti que la hausse des prix du pétrole entraînerait une augmentation de l’inflation, ajoutant qu’il s’attendait à un débat au sein du conseil d’administration sur la question de savoir s’il fallait ou non relever les taux d’intérêt la semaine prochaine.

Cette perspective d’une hausse des taux se reflète dans l’évolution du rendement de l’obligation australienne à 2 ans, et s’inscrit aussi dans un mouvement déjà amorcé avant la hausse du prix du baril.

Nous serons particulièrement attentifs dans ce contexte au ton qu’adopteront les Banques centrales qui se réunissent la semaine prochaine, car en dehors de la Banque centrale d’Australie, nous aurons celle de la BCE, de la FED, de la BoE et de la BOJ.

Encore une mauvaise nouvelle

Concernant l’état de l’économie allemande, avec une chute de 2,3 % des exportations en janvier par rapport au mois précédent, affichant ainsi leur plus forte baisse depuis mai 2024.

Et les importations ne sont pas en reste avec une chute de 5,9 % d’un mois à l’autre, soit la plus forte baisse depuis avril 2020.

Ce recul des exportations n’est pas dû à une baisse vers les États-Unis, au contraire, elles ont augmenté de 11,7 % sur un mois, mais à une chute de 13,2 % vers la Chine, et plus étonnant et inquiétant suite à une chute de 4,8 % vers les pays de l’UE.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances