ven. 22 mars 2024

Le blog de Bernard Keppenne : « Des Banques centrales qui surprennent »

Comme je l’avais annoncé, la semaine était chargée en réunions des Banques centrales et, après la décision de la BOJ, deux Banques centrales ont fameusement surpris les marchés hier.

Les deux surprises

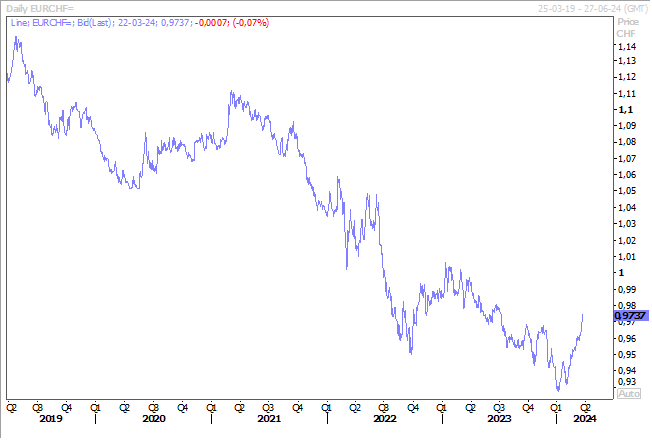

La première surprise est venue de la Banque nationale suisse qui a abaissé son taux de 0,25 % pour le porter à 1,50 %, décision totalement inattendue, qui a provoqué quand même un sérieux recul du franc suisse.

Pour justifier cette décision, le gouverneur de la BNS a déclaré « l’assouplissement de la politique monétaire a été possible car la lutte contre l’inflation au cours des cinq derniers semestres a été efficace ». Et il faut bien reconnaître, en effet, qu’elle a été efficace, puisqu’elle devrait s’établir à 1,4 % cette année contre 1,9 % attendu précédemment et à 1,2 % en 2025 contre 1,6 %.

En plus compte tenu de ces prévisions, la BNS pourrait ne pas s’arrêter en si bon chemin et d’autres baisses de taux devraient encore intervenir.

Autant dire que les marchés boursiers ont bu du petit lait après cette annonce, car elle a renforcé le sentiment que les autres Banques centrales ne pouvaient que baisser les taux.

La deuxième surprise est venue de la Banque centrale de Taïwan qui a… augmenté son taux de 1,875 %, à 2 %, tablant sur une inflation plus élevée à 2,16 % pour cette année contre 1,89 % précédemment. Il faut dire aussi qu’elle a révisé à la hausse ses prévisions de croissance à 3,22 % contre 3,12 %.

Une demi-surprise

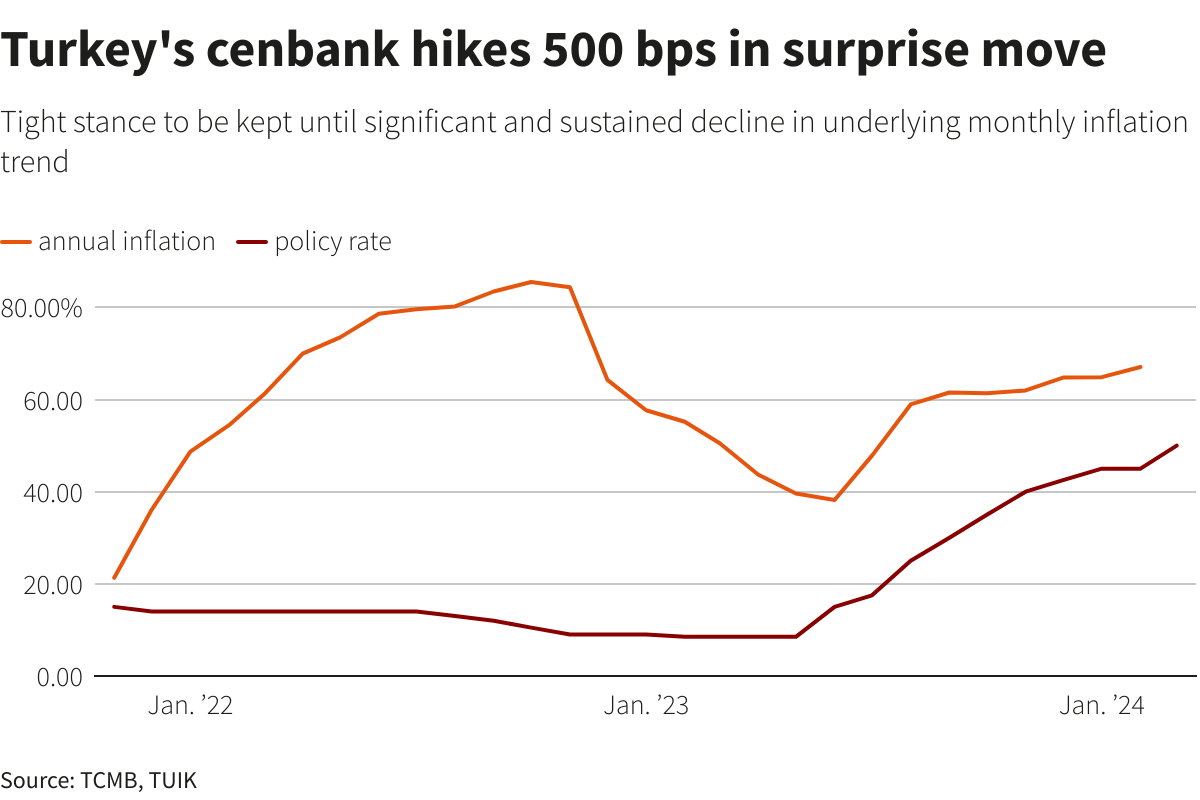

Une demi-surprise, car vu la hausse de l’inflation et si elle voulait affirmer son indépendance elle se devait d’agir, mais l’ampleur de la hausse a quand même surpris.

Il s’agit de la hausse de 5 % du taux directeur de la Banque centrale de Turquie, ce qui porte ce dernier à 50 %.

Et pour bien affirmer son indépendance et surtout sa volonté de combattre l’inflation, son gouverneur a déclaré que « l’orientation monétaire stricte sera maintenue jusqu’à ce qu’une baisse significative et durable de la tendance sous-jacente de l’inflation mensuelle soit observée et que les attentes en matière d’inflation convergent vers la fourchette de prévision projetée ».

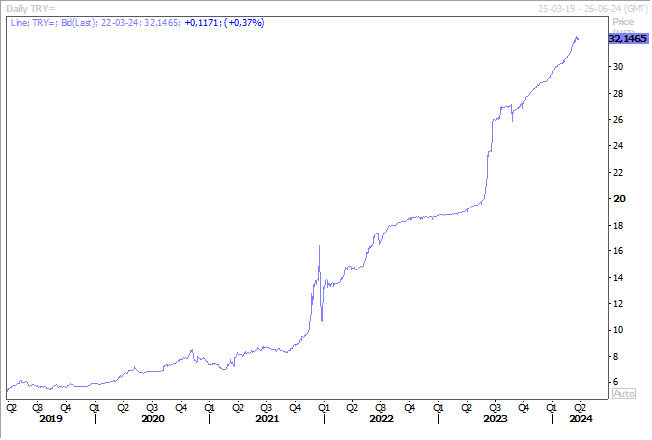

Il faut dire qu’avec une inflation à 67 %, et une livre qui ne se renforce toujours pas, même si elle a réagi timidement à la hausse des taux, la Banque centrale n’avait pas d’autres choix.

Cette décision a été aussi une surprise parce que le 31 mars se tient le scrutin municipal et qu’une hausse des taux pourrait déforcer le parti d’Erdogan.

Preuve de sa volonté de tout faire pour combattre une inflation plus élevée que prévue, elle a aussi ajusté son cadre opérationnel en fixant les taux d’emprunt et de prêt au jour le jour à 300 points de base au-dessous et au-dessus du taux repo.

Et cela alors qu’elle avait déjà pris ces derniers temps d’autres mesures pour resserrer le crédit, notamment en agissant sur les réserves obligatoires, ce qui a incité certaines banques à réduire leurs limites de crédit, voire à cesser de proposer des prêts.

Pas de surprise

Et puis, il a des Banques centrales qui n’ont pas surpris, comme les Banques centrales de Norvège et d’Angleterre, qui ont laissé leurs taux inchangés.

Mais malgré tout, il y a eu une petite surpris concernant la Banque d’Angleterre, à savoir que cette fois-ci, plus aucun membre du Comité n’a voté en faveur d’une hausse des taux.

Le gouverneur, Andrew Bailey, a déclaré qu’il y avait eu « de nouveaux signes encourageants de baisse de l’inflation », mais « nous n’en sommes pas encore au point où nous pouvons réduire les taux d’intérêt, mais les choses évoluent dans la bonne direction ».

Elle rejoint ainsi la BCE et la FED en se donnant encore du temps, ce qui veut dire que la baisse des taux pourrait ne pas intervenir avant le mois d’août.

Pas de surprise non plus pour la Banque centrale du Brésil, qui a réduit son taux de 0,50 % pour le porter à 10,75 %, la seule surprise venant du fait qu’elle a annoncé qu’elle pourrait changer le rythme des baisses lors des prochaines réunions.

Et pour justifier ce changement, le Comité a souligné qu’il n’y avait pas de changement substantiel dans son scénario de base, mais que « l’incertitude accrue et le besoin d’une plus grande flexibilité » l’explique.

Pas de surprise non plus pour la Banque centrale du Mexique, qui a réduit son taux de 0,25 % pour le porter à 11 % et qui devrait poursuivre dans les prochains mois ses baisses.

Chahut en Asie

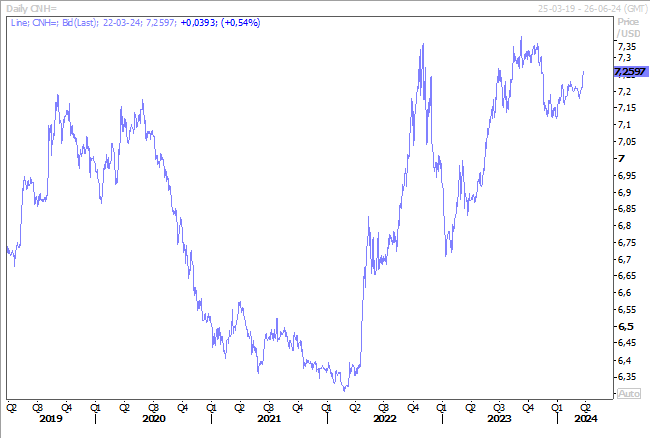

Ces baisses de taux auraient pu être perçue positivement pour la bourse chinoise, mais il n’en est rien, et les actions chinoises se sont effondrées ce matin, avec en prime une chute du yuan.

Et malgré les ventes massives de dollar par les banques d’Etat chinoises, le mouvement ne s’est pas inversé, car les inquiétudes persistent sur la situation du secteur immobilier en Chine et sur l’absence de soutien de la part des autorités.

Par contre, comme le yen demeure sous pression, au grand dam des autorités monétaires, le Nikkei a encore terminé en hausse.

Le verre à moitié vide ou à moitié plein ?

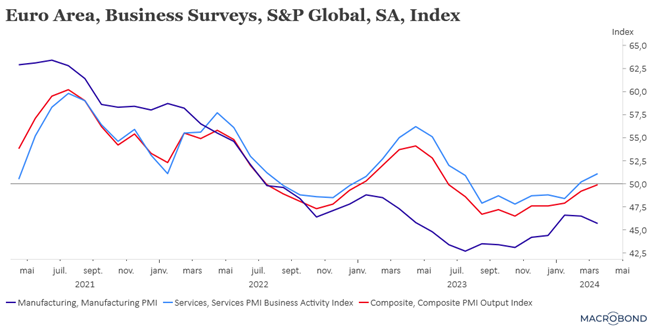

La question se pose après la publication des indices PMI en zone euro, avec un indice composite qui est à deux doigts de renouer avec la croissance, mais avec une reprise très inégale, le fort rebond de l’activité dans les services ayant compensé le ralentissement plus marqué dans l’industrie manufacturière.

Avec en particulier un nouveau recul des indices manufacturiers en France et en Allemagne, ce qui montre que dans son cas il n’y aucune amélioration de la situation, ce qui en fait toujours le ventre mou de la zone euro.

La bonne nouvelle en revanche, c’est le rebond assez marqué du secteur des services, qui à 51.1 se situe à son niveau le plus élevé depuis neuf mois.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances