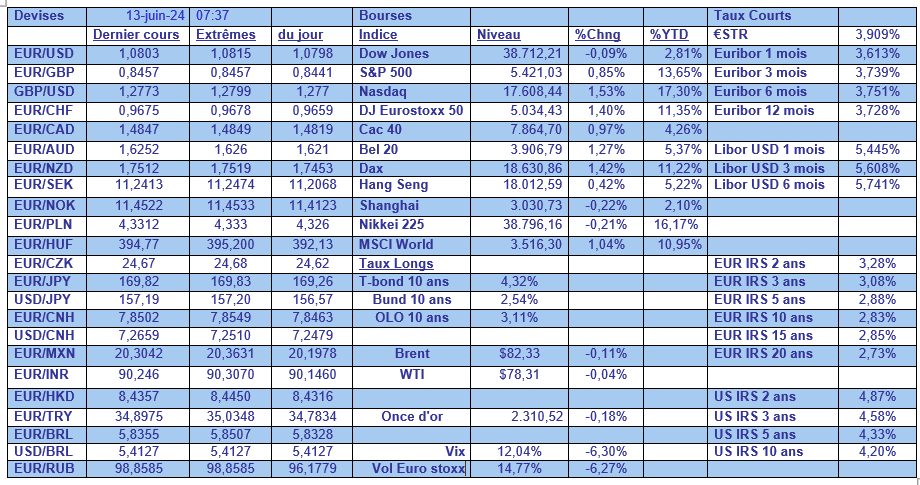

jeu. 13 juin 2024

Le blog de Bernard Keppenne : « La FED a sans doute bien recadré les attentes »

La FED a clarifié, une bonne fois pour toute, sa position, en repoussant le début de la baisse des taux jusqu’en décembre, compte tenu du niveau de l’inflation, mais également de la bonne tenue de l’économie américaine qui encaisse sans problème le niveau actuel des taux.

Une seule baisse de taux

Sauf mauvaise surprise, la FED va laisser ses taux inchangés jusqu’en décembre, car selon Powell « nous disposons d’un marché du travail solide. Nous pensons que nous avons progressé vers l’objectif de stabilité des prix. Nous nous demandons […] si notre orientation politique est la bonne. Et nous pensons que oui, elle est à peu près correcte ».

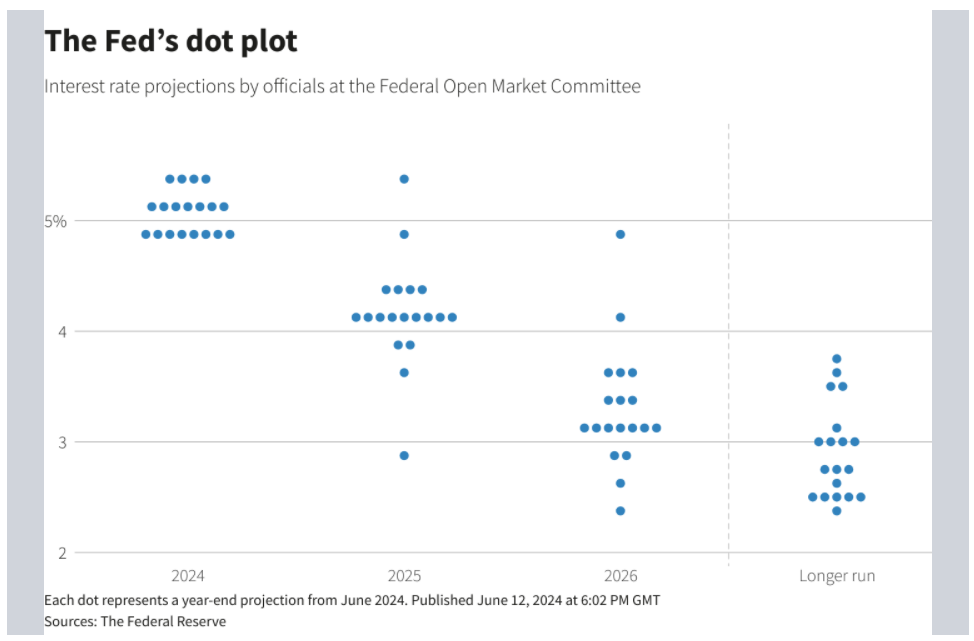

Par contre, l’année prochaine, elle devrait procéder, si on croit le fameux « dot plot », à quatre baisses de taux, soit une de plus que prévu précédemment, ce qui compenserait l’absence de deux baisses cette année.

La FED s’attend à voir l’indice des prix PCE se situer à 2,6 % fin de cette année, pour revenir à son objectif de 2 % en 2026, ce qui explique sa patience dans le processus d’ajustement des taux.

Concernant la croissance, la FED table sur un taux de 2,1 % cette année, en constatant que « les indicateurs récents suggèrent que l’activité économique a continué à se développer à un rythme soutenu. Les créations d’emplois sont restées importantes et le taux de chômage est resté faible ».

Et justement à propos du chômage, elle se montre confiante et table sur le fait que le taux de chômage restera inchangé à 4 % cette année.

Dernier élément important à noter, les nouvelles projections de taux de la FED ont fait passer de 2,6 % à 2,8 % le taux neutre à long terme nécessaire pour contenir l’inflation tout en maintenant une croissance régulière.

Alors que quelques heures avant le communiqué de la FED, l’euphorie avait un peu embrasé les marchés financiers, après la publication d’un taux d’inflation qui était resté inchangé d’un mois à l’autre, les propos de Powell n’ont pas inversé la tendance.

Car la FED se montre prudente modérément, et finalement, s’il y a moins de baisses de taux cette année, il y en aura plus l’année prochaine, ce qui convient aussi très bien aux marchés.

Et finalement la FED rejoint la BCE, à moins que cela ne soit l’inverse, en prenant son temps en agissant très lentement.

Ce qu’a d’ailleurs aussi souligné le vice-président de la BCE, Luis de Guindos, qui, expliquant que les prochains mois seront sans doute marqués par une certaine volatilité de l’inflation, « le niveau d’incertitude est énorme. C’est pourquoi, lorsque vous êtes dans une pièce sombre, vous devez être très prudent. Il faut… avancer très lentement, avec beaucoup de prudence ».

Et avancer avec beaucoup de prudence, veut dire qu’il ne peut pas s’engager sur le fait qu’il y aurait encore d’autres baisses de taux cette année, mais par contre, l’année prochaine cela ne fait aucun doute.

Situation en France

Passons sur le vaudeville chez Les Républicains, qui, si la situation n’était pas aussi grave, aurait pu faire rire.

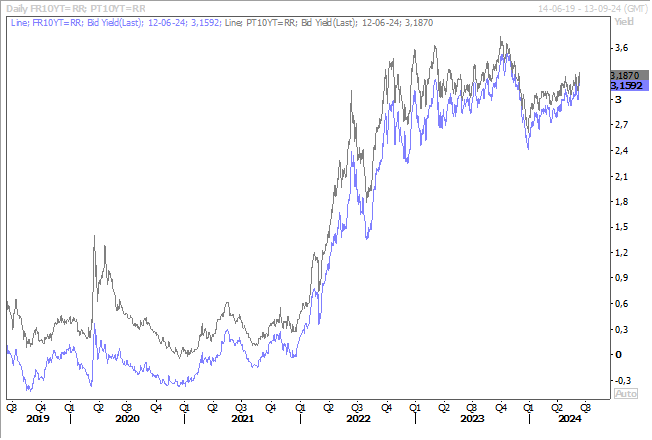

Le différentiel de taux entre le Bund et l’obligation française à 10 ans s’est, pour le moment, stabilisé à 0,62 %, mais le rendement de cette dernière se situe quasiment maintenant au même niveau que le rendement de l’obligation portugaise sur la même période.

Cette hausse des taux est logique compte tenu de l’incertitude qu’a provoqué la décision de Macron, comme l’a souligné le gouverneur de la Banque de France, « les taux d’intérêt français ont effectivement remonté depuis deux jours. Pourquoi ? Parce que les investisseurs n’aiment pas l’incertitude et qu’une période électorale s’accompagne toujours d’incertitudes ».

Mais il a rappelé que « il sera important que, quelle que soit l’issue du scrutin, la France puisse clarifier vite sa stratégie économique et en particulier sa stratégie budgétaire ».

Réunion de la BOJ

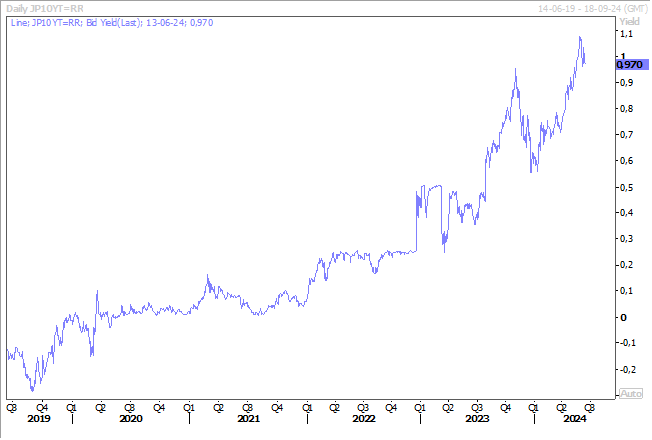

La Banque du Japon, qui se réunit également cette semaine, jeudi et vendredi, pourrait bien commencer à réduire ses achats d’obligations. A ce stade, il n’est pas encore question de réduire la taille de son bilan en vendant des obligations, bilan dont le montant s’élève à 5 000 milliards de dollars.

Mais cette réduction des achats devrait se faire de manière très progressive pour éviter une hausse brutale des rendements à long terme, rendements qui ont déjà sensiblement progressé depuis le début de l’année, malgré ces achats.

Jusqu’à présent, la Banque centrale continue d’acheter pour environ 6 000 milliards de yens par mois pour maintenir inchangée la taille de son bilan. Mais, comme pour la hausse de son taux directeur en mars, elle agira avec beaucoup de précaution pour ne pas provoquer des tensions sur les taux.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances