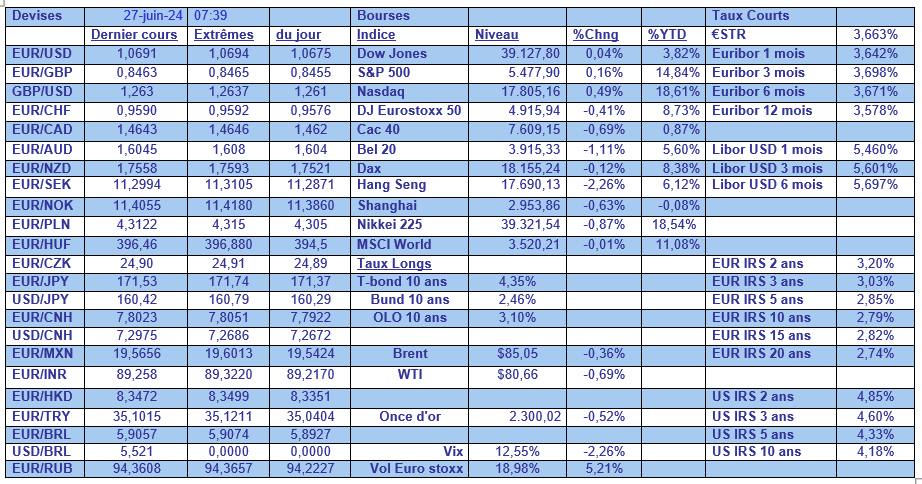

jeu. 27 juin 2024

Le blog de Bernard Keppenne "La nervosité augmente sur les marchés"

Extrême nervosité sur les marchés asiatiques ce matin, avec toujours un yen sous pression, qui est passé au-dessus des 160 par rapport au dollar, et des bourses en nette correction sur front de remontée des taux obligataires.

Tensions sur les taux

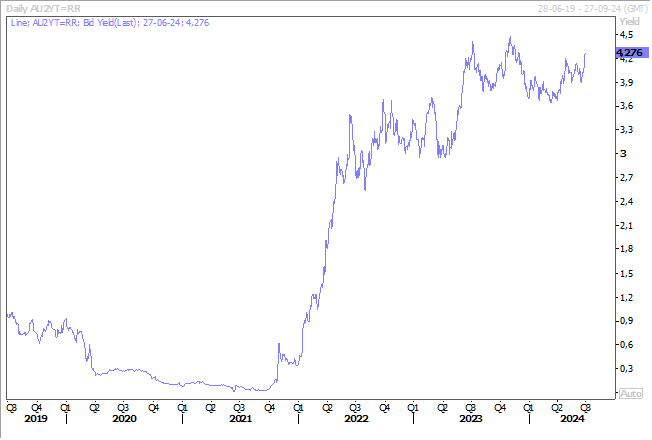

L’onde de choc des chiffres d’inflation en Australie continue de secouer des marchés qui n’avaient nullement envisagé le scénario d’une remontée des taux cette année.

La hausse des taux obligataires australiens s’est poursuivie et s’est propagée aux taux obligataires américains suite à la hausse de la probabilité d’une remontée des taux en août de la part de la Banque centrale d’Australie.

Cette remontée des taux est venue bousculer les marchés boursiers, déjà nerveux avec la baisse du yen, et le contexte géopolitique en Europe avec les élections en Grande-Bretagne et évidemment en France.

Moral en berne

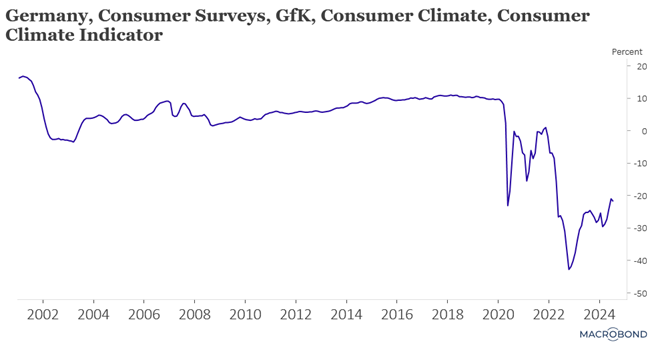

Le recul n’a rien de spectaculaire, mais vient s’ajouter à d’autres indices qui montrent que la situation en Allemagne ne s’améliore pas, bien au contraire, et que la consommation ne prendra pas le relais de l’industrie.

Il s’agit de l’indice GfK, qui mesure le moral des consommateurs allemands, qui affiche un léger recul, en partie lié à la remontée de l’inflation en mai qui vient plomber les perspectives de consommation.

Cette enquête montre que les intentions d’achat ont stagné à un bas niveau et que l’envie d’épargner a légèrement augmenté, alors qu’elle était déjà à un niveau élevé.

Après le recul des indices PMI et IFO, c’est évidemment un message fort qui est envoyé au gouvernement pour qu’il prenne des mesures pour soutenir une économie moribonde. Mais ce dernier est sorti encore un peu plus fragilisé des élections.

La seule petite lueur d’espoir pourrait venir d’une poursuite de la détente des taux de la part de la BCE, mais avec le risque d’encore mettre un peu plus la pression sur l’euro.

En tout cas, cet espoir a été entretenu par deux membres de la BCE, qui se sont montrés optimistes sur le recul de l’inflation.

Pour Fabio Panetta, gouverneur de la Banque centrale italienne, « les conditions macroéconomiques actuelles sont consistantes avec une normalisation de la politique monétaire. La BCE a débuté ce processus il y a quelques semaines et d’après le scénario de base, le poursuivra graduellement ».

Et même constat de la part de Olli Rehn, président de la Banque centrale finlandaise, « la dynamique de l’inflation continue de suggérer que l’inflation se stabilisera à sa cible à moyen terme, même si cette baisse a été ralentie ces derniers mois. Nous nous attendions à ce que le chemin soit mouvementé ».

La peste ou le choléra ?

C’est en tout cas comme cela que les marchés financiers perçoivent ce qui sortira des urnes après les élections en France.

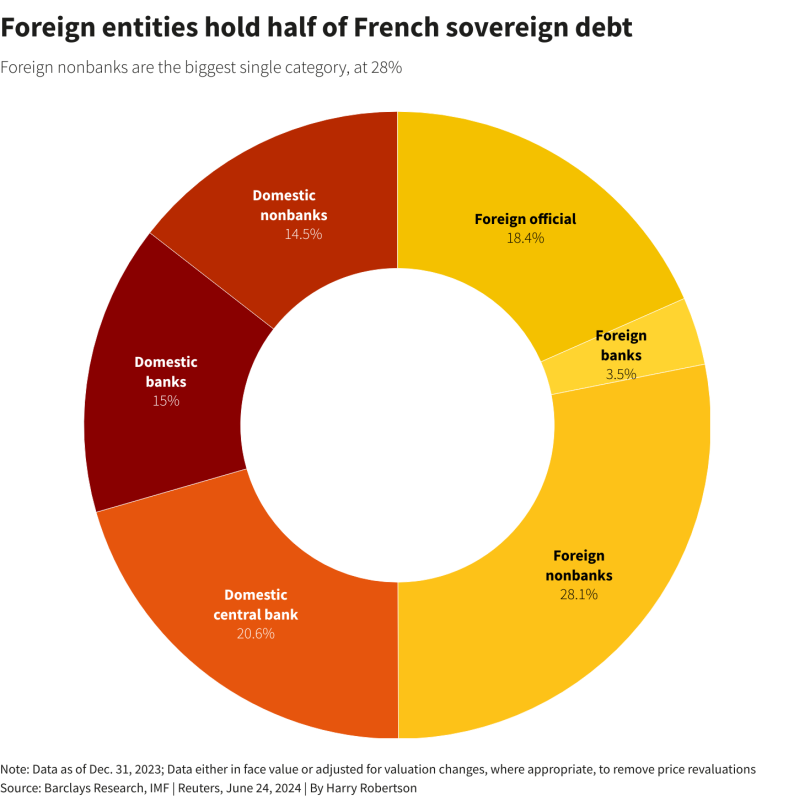

Toute la question est maintenant de savoir comment les marchés financiers vont réagir et, en particulier, le marché obligataire, en sachant que les investisseurs étrangers détiennent environ 50 % de la dette publique totale de la France, ce qui est beaucoup plus élevé que les 28 % de l’Italie, les 30 % des États-Unis, les 40 % de l’Espagne et les 45 % de l’Allemagne.

Or ces investisseurs étrangers peuvent rapidement se défaire de leur encours en cas de doute sur la viabilité de la dette française, même si pour le moment le différentiel de taux par rapport au Bund s’est stabilisé à 0.75%, ce qui est le niveau de 2017.

Et justement 2017 est intéressant, car à l’époque, alors que le duel pour la présidence opposait Macron à Le Pen, les investisseurs japonais avaient vendu pour quelque 26 milliards d’euros d’obligations d’État françaises, un record, selon Barclays. Ce qui fait dire à Max Kitson, stratège taux chez Barclays, qu’aujourd’hui « il y a un risque potentiel que la dynamique observée en 2017 se reproduise ».

La bonne nouvelle est que les banques françaises détiennent peu d’obligations françaises, ce qui n’a pas empêché qu’elles se sont fait massacrer en bourse, et qu’il n’y a dès lors pas de risque d’un effet comme au moment de la crise de la dette en zone euro.

Et elles pourraient aussi à un moment augmenter leurs encours et se substituer alors aux investisseurs étrangers, à partir du moment où la situation se sera calmée.

Pas de forte reprise

Les indicateurs économiques en Chine ne montrent toujours pas d’amélioration significative de l’économie.

Ainsi, les bénéfices industriels ont augmenté de 0.7 % en taux annuel en mai, après une hausse de 4 % en avril, soit une hausse de 3.4% sur les cinq premiers mois contre 4.3 % sur la période janvier-avril.

Cette baisse des bénéfices est la conséquence d’une demande intérieure qui ne redécolle pas vraiment, ce qui entraine une forte concurrence sur les prix pour tenter de séduire les consommateurs. Le tout en plus dans un contexte où les tensions croissantes avec l’Europe et les Etats-Unis pèsent sur les ventes de produits chinois, en particulier sur les voitures.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance