mer. 17 avr. 2024

Le blog de Bernard Keppenne "La politique monétaire restrictive a encore besoin de temps"

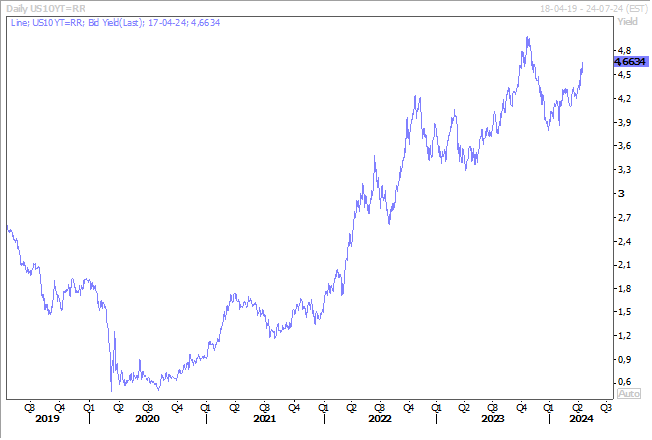

Pour ceux qui avaient encore le moindre doute, Powell a confirmé, ce que tout le monde subodorait ou presque, la politique monétaire devrait rester restrictive plus longtemps, conséquence le rendement du Treasury 10 ans a encore grignoté quelques points.

Politique restrictive

Ecoutons Powell, « les données récentes ne nous ont clairement pas donné plus de confiance et indiquent au contraire qu’il faudra probablement plus de temps que prévu pour obtenir cette confiance. À l’heure actuelle, compte tenu de la vigueur du marché du travail et des progrès réalisés jusqu’à présent en matière d’inflation, il convient de laisser à la politique restrictive le temps de fonctionner et de se laisser guider par les données et l’évolution des perspectives ».

Et de rajouter « si la hausse de l’inflation persiste, nous pouvons maintenir le niveau actuel de restriction aussi longtemps que nécessaire ».

Et quelques heures avant, le vice-président de la FED, Philip Jefferson, avait déclaré « mon point de vue de base continue d’être que l’inflation va continuer à baisser, avec le taux directeur maintenu à son niveau actuel, et que le marché du travail va rester fort, avec la demande et l’offre de travail continuant à se rééquilibrer ».

Comme il s’agit pratiquement des dernières déclarations avant la réunion qui se tiendra les 30 avril et 1er mai, le constat est simple. Pas de baisse des taux en juin, et une baisse des taux en septembre, et pour la suite rien ne garantit que la FED agisse par après.

Voilà pourquoi le rendement du Treasury 10 ans a encore progressé et pourrait de nouveau aller toucher le seuil des 5%.

En même temps, c’est grâce à la robustesse de l’économie américaine que la croissance sera modérée cette année, si on se base sur les prévisions du FMI.

Prévisions du FMI

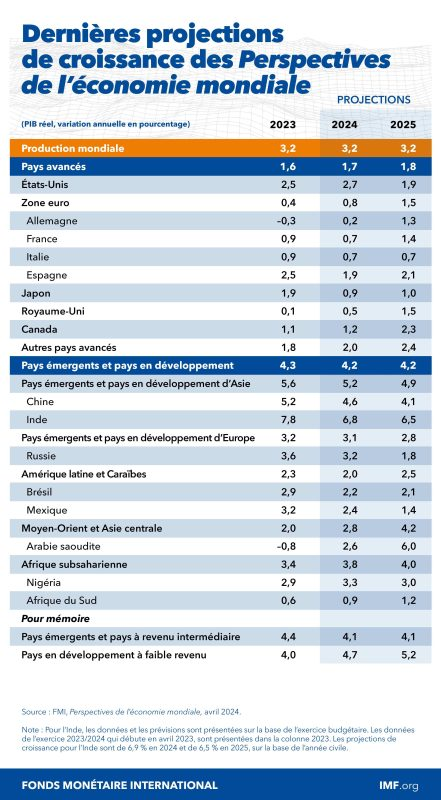

La reprise de l’économie mondiale est stable et lente, a écrit le FMI lors de la présentation de ses prévisions. Il table sur une croissance du PIB mondial de 3.2% cette année et en 2025, comme en 2023.

Il a revu à la hausse ses prévisions pour les Etats-Unis à 2.7% contre 2.1% en début d’année, par contre, pour la zone euro, il ne table plus que sur un taux de 0.8% contre 0.9%.

En cause, une révision à la baisse de la croissance en France, à 0.7% contre 1% précédemment, et en Allemagne à 0.2% contre 0.5%.

Concernant l’inflation, vu la robustesse de l’économie américaine, pour l’économiste du FMI, Pierre-Olivier Gourinchas, « nous nous attendons toujours à voir l’inflation continuer de diminuer cette année, ce qui permettrait à la Réserve fédérale de pouvoir commencer à baisser ses taux, peut-être pas aussi rapidement que ce que les marchés attendaient ». Mais les marchés n’attendent plus grand-chose, comme souligné plus haut.

Le FMI par contre s’inquiète de la situation en Chine, même s’il a laissé inchangé sa prévision à 4.6% pour cette année et à 4.1% en 2025. Il s’inquiète de l’absence de plan de restructuration du secteur immobilier, ce qui pourrait alors peser sur la demande intérieure. Il préconise de sortir du marché les promoteurs non viables, de terminer les projets immobiliers incomplets, et de soutenir les ménages vulnérables.

Dernier point souligné par le FMI, c’est l’extrême résistance de l’économie russe, ce qui l’a amené à revoir le chiffre de croissance pour cette année à 3.2% contre 2.6% précédemment.

Pour expliquer cette résistance, il pointe les revenus des exportations de pétrole, les dépenses publiques plus importantes qui sont liées évidemment à la guerre et des dépenses de consommation plus importantes dans un contexte de tensions sur le marché du travail.

Baisse de l’inflation ?

Le gouverneur de la Banque d’Angleterre, Andrew Bailey, a déclaré, mardi, qu’il existait des preuves solides de la baisse de l’inflation britannique et que la question pour les responsables de la fixation des taux de la Banque d’Angleterre était de savoir combien de preuves supplémentaires étaient nécessaires avant de commencer à réduire les taux d’intérêt.

Il sera sur ce point assez vite fixé puisque l’on attend la publication des chiffres d’inflation ce matin. L’inflation globale est attendue à 3.1% contre 3.4%, l’inflation sous-jacente à 4.1% contre 4.5%, et l’inflation dans les commerces à 4.2% contre 4.5%.

Elle évolue en effet dans la bonne direction, et la BoE pourrait dès lors baisser ses taux avant la FED, au mois d’août, car comme l’a souligné Bailey, « la dynamique de l’inflation est assez différente aujourd’hui entre l’Europe et les États-Unis. Je pense que l’inflation aux États-Unis est plus liée à la demande que ce que nous voyons ».

Mise en garde de Fitch

Dans une note publiée il y a deux jours, Fitch estime que les dernières mesures de réforme des retraites en Belgique n’atténueront pas les pressions croissantes exercées sur les finances publiques par le vieillissement de la population.

Et Fitch de rappeler que la note de la Belgique est sous perspective négative parce qu’il estime que l’assainissement budgétaire ne suffira pas à stabiliser la dette à moyen terme. Et de préciser, « à plus de 105 % du PIB, le ratio d’endettement est plus de deux fois supérieur à la médiane de la catégorie “AA” ».

Si Fitch se montre un peu moins pessimiste en tablant sur un déficit à 3.5% du PIB en 2027, contre un taux de 5.6% selon un rapport de la commission parlementaire, il s’inquiète car plusieurs éléments pèsent sur ses prévisions. Et je cite la fin du rapport « Les élections générales, prévues pour le 9 juin, pourraient conduire à un nouveau blocage politique prolongé pendant la formation d’un gouvernement, comme cela s’est produit à plusieurs reprises après des élections. Cela repousserait la préparation du budget et les progrès en matière de consolidation. Les derniers sondages d’opinion montrent un affaiblissement du soutien à l’actuelle coalition de sept partis et une augmentation du soutien aux partis populistes ; une plus grande polarisation pourrait compliquer encore davantage l’élaboration de la politique budgétaire ».

Même si pour le moment le différentiel de taux entre l’obligation belge à 10 ans et le Bund ne bouge pas beaucoup, en cas de dégradation de notre rating la situation sera alors différente.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance