jeu. 22 févr. 2024

Quel contraste, ou paradoxe, entre la nouvelle hausse du Nikkei, et un nouveau recul de l’indice PMI composite au Japon, qui confirme le ralentissement de l’économie, deux mondes se regardent se détacher.

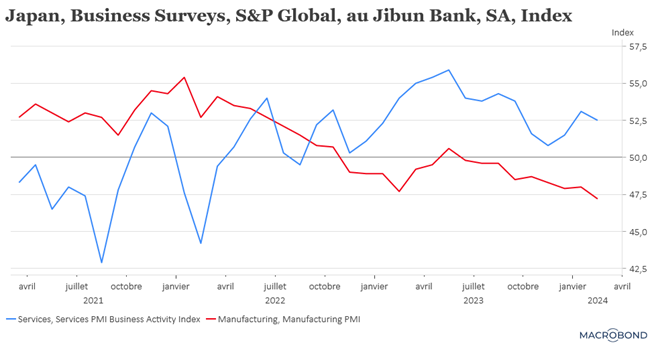

Indices PMI

Comme tous les mois, l’indice PMI au Japon ouvre la série des indices PMI, avant ceux publiés en zone euro, en Grande-Bretagne et aux États-Unis. Il ne devrait pas y avoir de grandes surprises dans ces indices, qui vont juste confirmer que le secteur manufacturier a sans doute touché le creux et se redresse lentement, et que le secteur des services se maintient sans grand élan.

Au Japon, le Nikkei termine sur une très forte hausse, porté par les perspectives positives de Nvidia, le nouveau monde, malgré un recul des indices PMI, en particulier l’indice manufacturier, l’ancien monde.

Cet indice est passé de 48 en janvier à 47.2 en février, suite à une baisse des nouvelles commandes, et tend à confirmer les chiffres très décevants du PIB fin de l’année dernière.

Et d’ailleurs, le gouvernement japonais a revu à la baisse sa vision de l’économie, pour la première fois en trois mois, en raison de l’atonie des dépenses de consommation, ainsi que celle de la production industrielle.

Autant dire que cette révision de la part du gouvernement ne va pas faciliter la tâche de la BOJ, qui aura du mal à remonter les taux dans un contexte aussi morose. Résultat, le yen reste sous pression autour des 150 par rapport au dollar, ce qui soutient aussi le Nikkei.

Le rapport est sans ambiguïté sur la dégradation de la situation, et parle d’une reprise qui s’essouffle. « L’économie se redresse modérément, bien qu’elle semble marquer le pas ces derniers temps », suite à de faibles dépenses de consommation, mais également une suspension d’une partie de la production automobile.

Il s’agit des conséquences de l’arrêt de la production de Daihatsu en raison de problèmes de sécurité, et qui a fait chuter la production automobile. Mais pas uniquement car la reprise des dépenses d’investissement semble également stagner, selon le rapport.

Le secteur des services s’en sort un peu mieux, mais recule également en passant de 53.1 à 52.5, ce qui donne un indice composite à 50.3 contre 51.5 en janvier, ce qui reflète une dégradation de la situation.

À propos de révision

Le gouvernement allemand a bien révisé à la baisse ses prévisions de croissance pour cette année à 0,2 % contre 1,3 % précédemment, ce qui a fait dire au ministre de l’économie, « la situation est difficile, extrêmement difficile. Nous devons faire plus pour renforcer et maintenir la compétitivité de l’Allemagne dans un environnement mondial qui a complètement changé ».

Les difficultés de l’Allemagne se sont aggravées par les inquiétudes concernant son attractivité en tant que site industriel, alors que le gouvernement tente de concilier ses règles fiscales strictes avec la nécessité d’attirer les investissements et de financer une transition écologique coûteuse.

Minutes de la FED

Ces minutes, de la dernière réunion de la FED, reflètent les derniers propos des membres de l’institution : trop tôt pour envisager une baisse des taux.

On peut lire en effet, « la plupart des participants ont noté les risques de décider trop rapidement d’assouplir la politique monétaire », seuls deux des responsables se sont inquiétés des risques pour l’économie de maintenir trop longtemps une position stricte.

Et manifestement, la crainte demeure d’agir trop tôt et certains participants ont cité le risque que les progrès réalisés face à l’inflation puissent stagner si l’économie continue de se montrer aussi solide que jusqu’à présent.

Et d’ailleurs, le président de la FED de Richmond, Thomas Barkin, n’a pas déclaré autre chose estimant que les données sur l’inflation en janvier, avec une hausse des prix à la consommation et des prix de gros plus rapide que prévu, compliquent les prochaines décisions de la FED.

Et de souligner, « vous craignez que, lorsque le cycle de déflation des prix des biens prendra fin, vous vous retrouviez avec des logements et des services plus élevés que vous ne le souhaitez ». Et de rajouter pour ceux qui en douterait encore, « nous avons encore du chemin à parcourir. Nous ne sommes pas encore sur la bonne voie ».

Ces propos, ainsi que les minutes de la FED, ont maintenu la pression sur les taux obligataires, mais ce qui ne devrait nullement pénaliser les bourses qui surfent sur le nouveau monde.

Preuve que la décision est compliquée, la question de l’arrêt de la réduction de la taille du bilan de la FED n’a pas été évoquée lors de cette réunion, mais devrait s’amorcer de façon approfondie lors de la réunion du mois de mars.

La FED devrait mettre à profit les prochains mois pour affiner son analyse, tout en sachant qu’elle ne peut pas se permettre de rater le bon moment pour baisser ses taux. Il faudra agir avant que ceux-ci ne deviennent trop pénalisant.

Un indicateur, le taux hypothécaire à 30 ans est repassé au-dessus des 7 %, ce qui a entrainé immédiatement une baisse sensible des demandes de crédit.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances