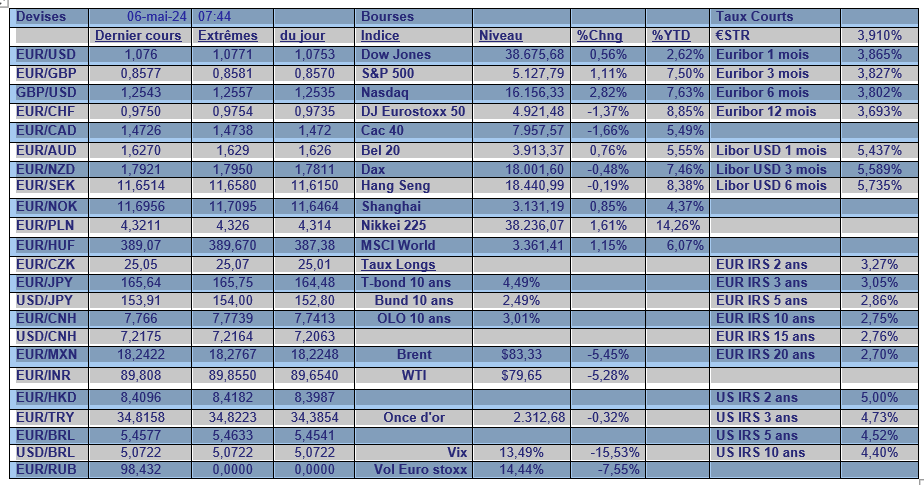

lun. 6 mai 2024

Le blog de Bernard Keppenne : « Les premiers signes d’un ralentissement aux Etats-Unis ? »

Comme Powell a exclu toute hausse de taux, mais a insisté sur le fait que les données seront primordiales pour envisager une baisse des taux, deux indicateurs la semaine passée ont retenu toute notre attention.

Indicateurs aux États-Unis

D’abord, la croissance de l’emploi a ralenti plus que prévu en avril et l’augmentation des salaires annuels est tombée en dessous de 4,0 % pour la première fois en près de trois ans.

Alors que les prévisions tablaient sur 243 000 créations d’emploi, elles n’ont été que de 175 000, soit le chiffre le plus faible depuis 6 mois. Et le taux de chômage est passé de 3,8 % à 3,9 %.

Comme en plus, le salaire horaire moyen a augmenté de 0,2 % en avril et qu’en taux annuel il a progressé de 3,9 %, l’ensemble de ces chiffres ont renforcé le scénario d’une baisse des taux en septembre de la part de la FED. Ce qui a permis à la bourse américaine de terminer en hausse, et aux rendements obligataires de faire une sérieuse courbe rentrante, après la hausse des ces derniers jours.

Cependant, une hirondelle ne fait pas le printemps, et le marché de l’emploi demeure encore trop tendu pour espérer une détente rapide des taux.

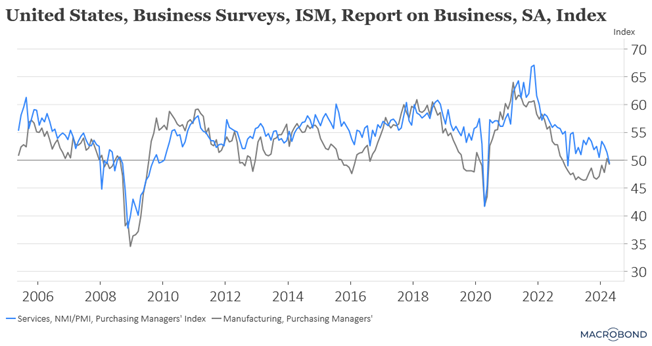

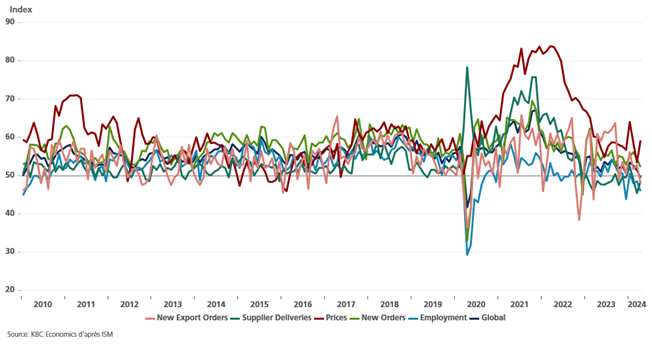

Ensuite, l’indice ISM des services s’est très nettement contracté en passant de 51.4 en mars à 49.4 en avril, soit son niveau le plus faible depuis décembre 2022. Et il vient rejoindre l’indice ISM manufacturier en territoire négatif, en-dessous de 50, ce qui indique un essoufflement de l’économie.

Dans le détail, le sous-indice des nouvelles commandes a sensiblement reculé, tout comme celui de la production, ce qui reflète bien un ralentissement marqué dans le secteur des services, secteur qui est prépondérant dans l’économie américaine.

Mais, et ce mais est de taille, malgré le ralentissement de la demande, l’inflation des services semble avoir repris. En effet, le sous-indice des prix payés pour les intrants par les entreprises a bondi à 59.2 contre 53.4 en mars.

Ce dernier point est évidemment crucial, car c’est pour le moment l’inflation des services qui demeure le point d’achoppement dans le recul de l’inflation. Cela conforte l’idée que la FED prendra son temps avant de baisser les taux.

Pas de doute !

Peut-être un peu prétentieux de ma part, mais la baisse des taux en juin de la part de la BCE ne fait plus de doute.

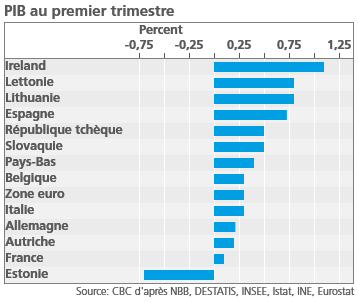

Et cela malgré le fait que les chiffres de croissance au premier trimestre en zone euro se sont révélés meilleurs que prévu, avec comme le montre le tableau une croissance positive dans quasiment tous les pays, même en Allemagne.

Ce que n’a d’ailleurs pas manqué de souligner Philip Lane, l’économiste de la BCE, « l’estimation rapide de l’inflation dans la zone euro pour le mois d’avril et le chiffre du PIB du premier trimestre qui a été publié renforcent ma confiance dans le fait que l’inflation devrait revenir à son objectif en temps voulu ».

Et il a insisté sur le fait que l’inflation des services commence enfin à diminuer, mais que la BCE continuerait à se concentrer sur les services pour s’assurer qu’elle ne fasse pas dérailler la désinflation par la suite. Ce qui signifie que l’après juin est plus incertain, d’autant plus que la FED ne baissera pas ses taux avant au minimum le mois de septembre.

Confirmation

L’indice PMI des services en Chine a légèrement reculé en passant de 52.7 en mars à 52.5 en avril, mais demeure en zone d’expansion et semble profiter d’une petite reprise des exportations.

Il ressort en effet que le sous-indice des nouvelles affaires a atteint son niveau le plus élevé depuis mai de l’année dernière, tandis que l’amélioration de la demande à l’étranger et la croissance de l’activité touristique ont contribué à propulser la croissance des nouvelles commandes à l’exportation à son rythme le plus rapide depuis dix mois.

Cependant, cet indice ne peut masquer la faiblesse de la confiance des ménages, liée à la crise du secteur immobilier qui se prolonge, avec comme conséquence une demande intérieure qui demeure atone.

Effet domino

Le fait que la FED reporte sa première baisse de taux n’est pas sans effet sur les devises, comme je le soulignais dans ma dernière chronique du 25 avril.

Ce qui a obligé la BOJ de sortir de sa réserve et elle aurait dépensé près de 59 milliards de dollars pour défendre sa monnaie la semaine passée.

Après avoir touché le niveau de 160,24 par rapport au dollar lundi passé, ces interventions ont entrainé une hausse de 5% du yen sur une semaine.

Mais c’est probablement des tentatives veines, car il est devenu tellement facile pour les traders de simplement acheter des dollars contre des yens en attendant que le yen s’affaiblisse pour ensuite les revendre lorsque la BOJ interviendra à nouveau pour soutenir le yen.

La BOJ ne dispose pas de réserves de change infinie et ne peut dès lors pas se permettre d’intervenir systématiquement lorsque le yen s’affaiblit. Compte tenu du fait que le différentiel de taux va continuer de jouer en faveur du dollar, elle va devoir essayer de limiter la casse. Elle va essayer de temporiser dans l’attente d’une petite réduction du différentiel de taux, tout en essayant d’éviter de voir le yen se déprécier au-delà des 160.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances