mar. 1 juil. 2025

Le blog de Bernard Keppenne : « Les silences de Powell, les mots de Lagarde »

Le dollar continue de s’affaiblir, par rapport à la majorité des devises, et ce ne sont en effet pas les raisons qui manquent. Entre les craintes de perte d’indépendance de la FED, l’aggravation du déficit avec la nouvelle grande et merveilleuse loi pour le budget, et à l’approche de la date du 9 juillet.

Et la perspective de baisse des taux ?

Car même si Powell continue de résister à la diatribe de Trump, dont la dernière est un morceau de choix, « vous devriez baisser le taux de beaucoup. Des centaines de milliards sont perdus ». Et pour continuer il évoque le fait que le poste de banquier central aux États-Unis était « l’un des emplois les plus faciles, mais aussi les plus prestigieux en Amérique, et ils ont ÉCHOUÉ… Nous devrions payer 1 % d’intérêt, ou mieux ! ».

Si Powell résiste donc, une baisse des taux de la part de la FED se rapproche, même si elle n’aura pas lieu en juillet. Et un affaiblissement du marché du travail serait un élément qui pourrait l’inciter à agir plus rapidement, d’où l’importance des chiffres de cette semaine.

Incertitude

Rarement ce terme aura été autant utilisé et il est revenu dans les propos de Christine Lagarde lors du Forum de la BCE à Sintra.

« Le monde à venir est plus incertain et cette incertitude est susceptible de rendre l’inflation plus volatile », a déclaré Lagarde.

Et de souligner que « les entreprises ont tendance à réagir plus rapidement aux chocs, en particulier ceux liés à l’offre, afin de se prémunir contre d’éventuelles pertes futures. Elles sont plus susceptibles d’adopter des stratégies de tarification plus souples, ce qui signifie que les prix peuvent réagir non seulement à des chocs majeurs, mais aussi à des frictions moins importantes et à des perturbations locales ».

Elle en a profité pour dévoiler la stratégie actualisée de la BCE, dont le constat est que des écarts importants par rapport à son objectif d’inflation, dans un sens ou dans l’autre, nécessiteraient une action politique « suffisamment énergique ou persistante » pour garantir que la croissance des prix revienne à 2 %.

Que retenir de cette stratégie actualisée ?

Premier point important, qui est d’ailleurs repris en premier, « une architecture financière plus résiliente – soutenue par les progrès réalisés dans l’établissement de l’union de l’épargne et des investissements, le parachèvement de l’union bancaire et l’introduction d’un euro numérique – renforcerait également l’efficacité de la politique monétaire face à cet environnement en mutation ».

Pas de changement concernant son objectif de stabilité des prix, et la BCE vise toujours un taux de 2 % avec un engagement autour de cet objectif qui demeure symétrique.

Pour ce faire, « le Conseil des gouverneurs confirme que l’indice des prix à la consommation harmonisé (IPCH) reste la mesure de l’évolution des prix appropriée pour déterminer si l’objectif de stabilité des prix est rempli ».

Tout en soulignant que « dans le cadre de ses évaluations de la politique monétaire, le Conseil des gouverneurs tient compte de mesures de l’inflation qui incluent des estimations du coût des logements occupés par leur propriétaire comme des éléments de recoupement utiles dans sa panoplie plus large d’indicateurs supplémentaires de l’inflation ».

Le texte rappelle aussi que « le Conseil des gouverneurs confirme l’orientation à moyen terme de sa stratégie de politique monétaire, ce qui laisse une marge de manœuvre pour les inévitables écarts à court terme de l’inflation par rapport à l’objectif ou pour les retards et les incertitudes quant à la transmission de la politique monétaire à l’économie et à l’inflation ».

Et pour ce faire, la boîte à outils dont elle dispose reste la même, en dehors de l’instrument principal des taux directeurs, elle pourra toujours utiliser, si nécessaire, « les opérations de refinancement à plus long terme, les achats d’actifs, les taux d’intérêt négatifs et la forward guidance ».

Point d’actualité, alors que l’Europe subit un dôme de chaleur, précoce dans tous les sens du terme, trop tôt début juillet, et trop tôt dans l’absolu, le texte souligne « le changement climatique a de profondes implications pour la stabilité des prix, en raison de ses effets structurels et conjoncturels sur l’économie et le système financier. La lutte contre le changement climatique est à la fois un défi d’envergure mondiale et une priorité stratégique pour l’Union européenne. Le Conseil des gouverneurs s’engage, dans le cadre de son mandat, à veiller à ce que l’Eurosystème prenne pleinement en compte, conformément aux objectifs de l’UE, l’incidence du changement climatique et de la dégradation de la nature sur la politique monétaire et les activités de banque centrale ».

Hasard du calendrier, les chiffres d’inflation en zone euro seront publiés ce matin, et devraient rester assez stables, le taux de base étant attendu à 2 % contre 1,9 % en mai.

Ce statu quo attendu a été renforcé par les chiffres d’inflation en Allemagne, cette dernière a ralenti à 2 % contre 2,1 % en mai. Et l’inflation de base a fait de même en passant de 2,8 % à 2,7 %.

Mais la baisse des taux de la part d’une Banque centrale n’est pas le remède magique, car d’une part elle agit sur les taux courts terme, et d’autre part tout dépend du contexte économique.

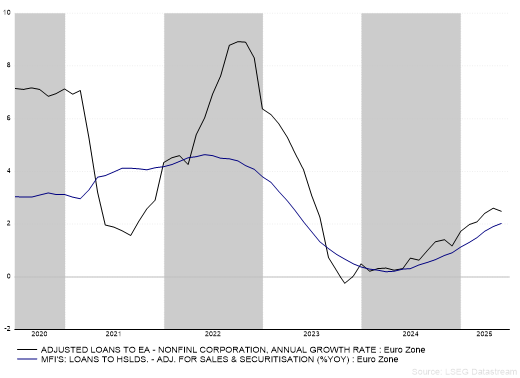

Ainsi, malgré les baisses de taux de la BCE, la croissance des prêts aux entreprises de la zone euro a stagné en mai.

Sur le mois, le flux de nouveaux prêts était de moins de 2 milliards d’euros, ce qui signifie que la croissance des prêts aux entreprises non financières a ralenti à 2,5 % en mai, contre 2,6 % le mois précédent.

Avec 12 milliards d’euros, le flux mensuel de prêts aux ménages a été le plus faible depuis novembre dernier, ce qui explique que les prêts aux ménages ont progressé de 2 % contre 1,9 % le mois précédent.

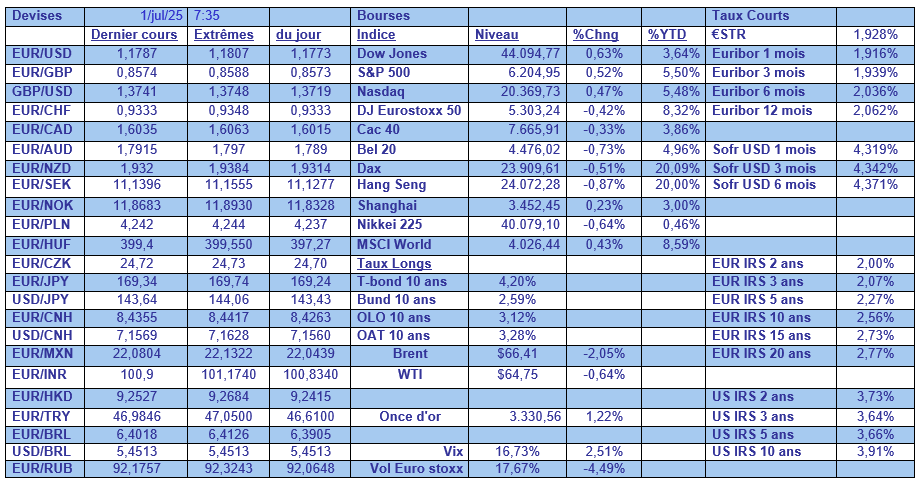

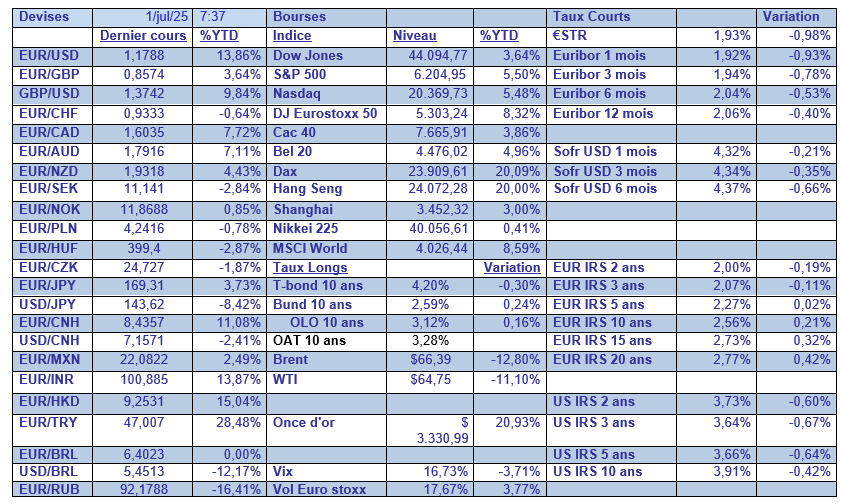

Dans le tableau mensuel, il faut souligner évidemment le recul du dollar depuis le début de l’année, la forte hausse de l’or, et aussi que l’euro s’est globalement renforcé par rapport à la majorité des devises.

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances