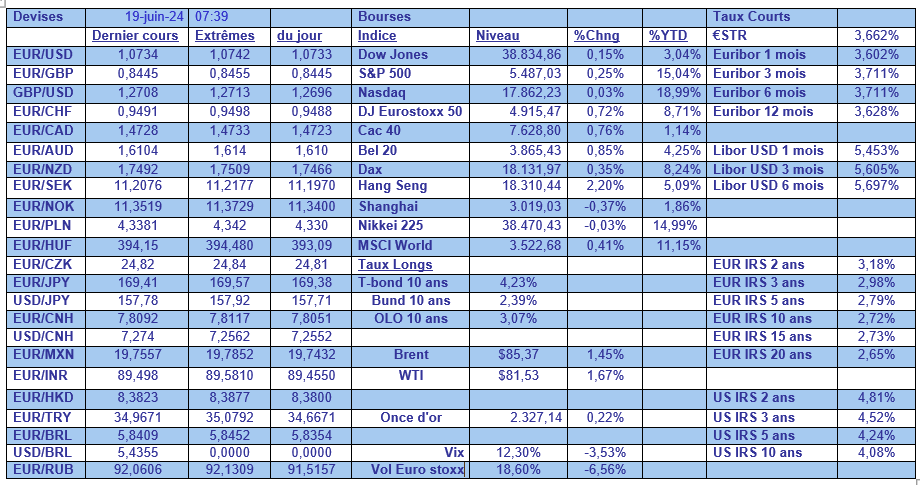

mer. 19 juin 2024

Une nouvelle fois, des indicateurs aux Etats-Unis montrent une situation contrastée, mais ils ont quand même renforcé le scénario d’un ralentissement de l’économie, ce qui a bien évidemment relancé les spéculations sur les baisses de taux.

Ralentissement ou pas ?

Le fait que les ventes de détail ont à peine augmenté en mai et qu’en plus le chiffre du mois précédent a été revu à la baisse ont renforcé le sentiment que l’économie américaine ralentissait.

Elles n’ont augmenté que de 0.1% en mai après un recul de 0.2% en avril, montrant que les consommateurs restreignent leurs achats à cause de la hausse des prix. Dans le détail, il ressort que les ventes des services de restauration et des débits de boissons ont reculé de 0.4%, preuve que les ménages font attention à leurs dépenses.

Si on exclut les automobiles, l’essence, les matériaux de construction et les services alimentaires, elles ont augmenté de 0.4 % le mois dernier après une baisse de 0.5 % en avril.

Mais il faut relativiser ces chiffres, et même si cela indique sans doute un ralentissement des dépenses de consommation, les économistes anticipent toujours une croissance en taux annuel de 2% au deuxième trimestre.

D’autant plus, qu’une reprise se dessine pour l’industrie manufacturière, qui a affiché une hausse de la production de 0.9% en mai après une baisse de 0.4% en avril.

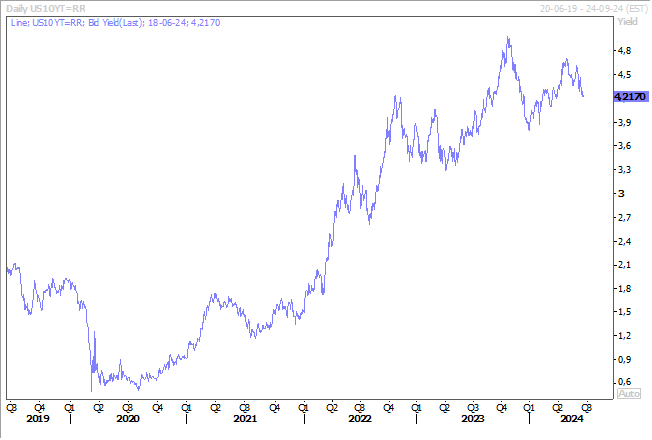

Il n’en fallait cependant pas plus pour relancer les spéculations sur une baisse des taux en septembre de la part de la FED, ce qui a entrainé une petite baisse des rendements obligataires.

Et cette spéculation a été entretenue par les propos de la gouverneure de la FED, Adriana Kugler, qui a déclaré « si l’économie évolue comme je le prévois, il sera probablement opportun de commencer à assouplir la politique monétaire dans le courant de l’année ».

Mais cette vision n’est pas partagée par tous les membres de la FED, dont Lorie Logan, qui estime que « nous sommes dans une bonne position, nous sommes dans une position flexible pour observer les données et être patients ».

Et le président de la FED de Saint-Louis, Alberto Musalem, s’est montré plus prudent en déclarant, « je devrai observer une période d’inflation favorable, de modération de la demande et d’expansion de l’offre avant d’être convaincu qu’une réduction de la fourchette cible du taux des fonds fédéraux est appropriée. Ces conditions pourraient prendre des mois, et plus probablement des trimestres, à se mettre en place ».

D’autre se montrent encore plus prudents, comme le président de la FED de New York, John Williams, qui a déclaré « je ne vais pas faire de prédiction sur la trajectoire exacte de la politique monétaire ». Mais « je m’attends à ce que les taux d’intérêt baissent progressivement au cours des deux prochaines années, reflétant le fait que l’inflation revient à notre objectif de 2 % et que l’économie évolue de manière très forte et durable ».

Rejoint en cela par Susan Collins, présidente de la FED de Boston, qui estime « il est trop tôt pour déterminer si l’inflation est durablement sur la voie d’un retour à l’objectif de 2 %. L’approche appropriée de la politique monétaire continue d’exiger de la patience, en donnant du temps pour une évaluation méthodique et holistique de la constellation évolutive des données disponibles ».

Et si je veux être complet, je pourrais rajouter les commentaires de Thomas Barkin, président de la FED de Richmond, « nous sommes clairement à l’arrière de l’inflation ». Et « nous en saurons beaucoup plus au cours des prochains mois et je pense que nous sommes bien positionnés d’un point de vue politique pour réagir ».

Avec des chiffres un peu contradictoires et des propos qui le sont complètement, il est impossible, à ce stade, de savoir si la FED va baisser ses taux en septembre et en décembre, ou seulement en décembre, ou pas du tout cette année.

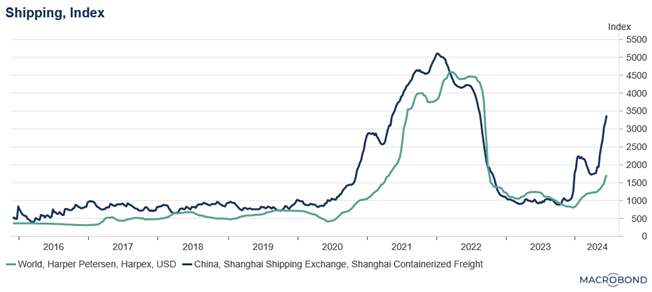

Et surtout qu’en plus, il faut intégrer dans la réflexion le risque géopolitique qui pourrait maintenir la pression à la hausse sur l’inflation, comme la hausse très nette des prix des conteneurs.

Même questionnement en Europe

Bien que Luis de Guindos, le vice-président de la BCE, a peut-être clarifié les choses en estimant, que, les meilleurs moments pour prendre des décisions en matières de taux d’intérêt coïncidaient avec la publication des projections macroéconomiques de la BCE, car « ce sont les moments les plus significatifs et les plus intéressants du point de vue de la politique monétaire, car nos projections sont un indicateur très important lorsqu’il s’agit de décider de l’évolution des taux d’intérêt ».

Ce qui signifierait que la BCE pourrait baisser ses taux en septembre et en décembre.

Mais comme pour la FED, rien n’est aussi simple, car les turbulences sur la dette française sont venues ajouter une incertitude complémentaire. Car quelles seront les conséquences économiques pour la France, avec clairement le risque important d’une chute de la confiance et dès lors de la consommation et des investissements des entreprises ? Cela pourrait inciter la BCE à baisser ses taux de peur de voir une contagion aux autres économies de la zone euro.

Mais dans le même temps, la faiblesse de l’euro s’est accentuée à cause du chaos en France, et une nouvelle baisse des taux ne ferait qu’élargir le différentiel de taux par rapport au dollar. D’autant plus si la FED ne procède qu’à une seule baisse de taux, ce qui augmenterait encore l’inflation importée, qui est déjà à la hausse suite aux tensions dans les coûts des transports comme évoqué plus haut.

Et la BoE ?

La Banque d’Angleterre, qui se réunit demain, aura pris connaissance des chiffres d’inflation, qui seront publiés ce matin, et devra aussi tenir compte du calendrier électoral avec les élections du 4 juillet.

Compte tenu de cet élément, mais également des salaires qui restent sous pression, elle devrait laisser ses taux inchangés.

Concernant l’inflation, elle est attendue en hausse de 0.4% d’un mois à l’autre contre 0.3% en avril, soit un taux annuel à 2% contre 2.3%. Et l’inflation sous-jacente est prévue en hausse de 0.5% en mai contre 0.9% le mois passé, soit un taux annuel à 3.5% contre 3.9%, pas de quoi inciter la Banque centrale à se précipiter.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance