jeu. 20 juin 2024

Le blog de Bernard Keppenne "Une Banque d’Angleterre qui restera ferme"

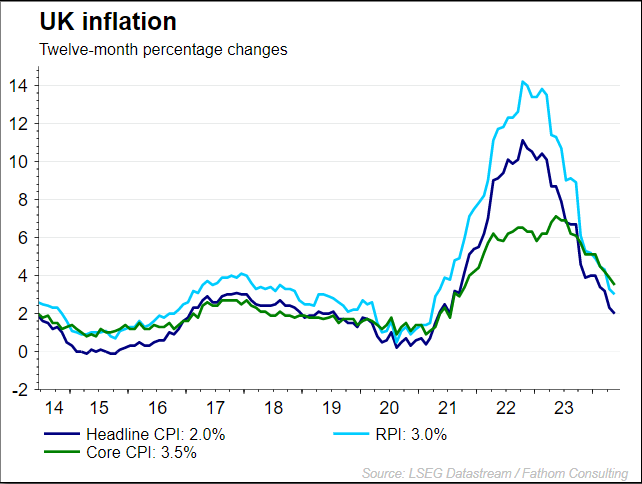

Certes, l’inflation a reculé en Grande-Bretagne, mais, comme ailleurs, l’inflation dans les services demeure trop élevée, ce qui exclut une baisse de taux lors de la réunion de ce jeudi, et éloigne même la possibilité d’une baisse en août.

Réunion de la BoE

L’inflation globale a bien reculé et atteint l’objectif de 2% pour la première fois depuis trois ans. L’inflation dans les services a, certes, reculé à 5.7% en mai contre 5.9% le mois précédent, mais ce recul est moins qu’attendu. Les économistes s’attendaient à un taux de 5.5%, et surtout il demeure beaucoup trop élevé.

La BoE pourra se réjouir de voir l’inflation être revenue à 2%, faisant mieux que la FED et la BCE, mais elle doit tenir compte d’un marché de l’emploi qui demeure encore tendu, ce qui signifie qu’elle se laissera encore du temps.

Un statut quo de la BoE sera par contre une mauvaise nouvelle pour le Premier ministre Sunak, qui peut se targuer d’avoir fait baisser l’inflation, mais sans baisse des taux son bilan ne fera pas changer d’avis les électeurs, alors que son parti accuse un retard d’environ 20 points sur le parti travailliste.

La BoE prendra d’autant plus son temps que l’inflation devrait repartir légèrement à la hausse sur le seconde partie de l’année, certaines mesures verront leur effet positif s’estomper.

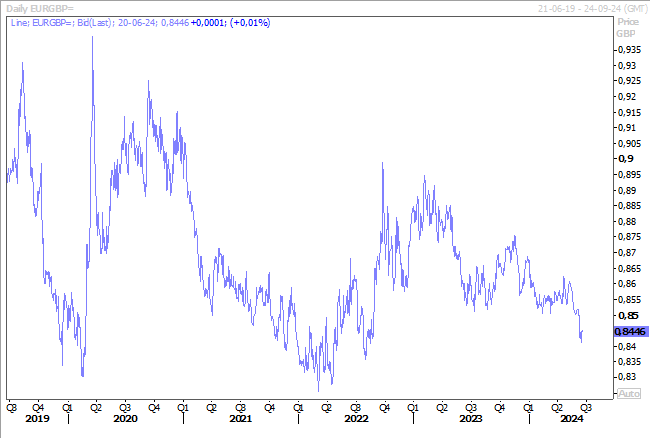

Le sterling est resté relativement ferme par rapport à l’euro après ces chiffres et devrait le rester dans les prochaines semaines, les élections du 4 juillet ne devant pas apporter de grandes surprises étant donné l’écart dans les sondages.

Déficits excessifs

La Commission européenne a épinglé 7 pays pour avoir enregistré des déficits budgétaires dépassant les limites fixées par l’UE et donnera un calendrier en novembre pour réduire ces derniers.

Sans surprise, ces pays sont la Belgique, l’Italie, la Hongrie, Malte, la Pologne, la Slovaquie et la France.

L’Italie par la voix de son ministre de l’économie Giancarlo Giorgetti s’est voulue rassurante, ce dernier déclarant, « nous sommes conscients que, compte tenu du contexte dans lequel nous nous trouvons, il est nécessaire de maintenir une approche responsable dans la planification et la gestion de la politique budgétaire ».

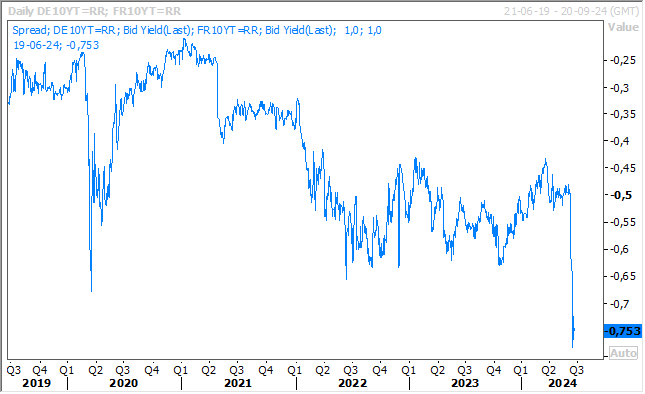

Mais pour la France, c’est une toute autre histoire, alors que son déficit devrait être de 5.3% cette année, largement supérieur au 3% du PIB fixé par l’UE, et surtout, sa dette publique qui représentait 110.6 % du PIB en 2023 devrait, selon la Commission, augmenter à 112.4 % cette année et à 113.8 % en 2025. Cela représente presque le double de la limite de 60 % fixée par l’UE.

Ce qui veut dire que la Commission va discuter avec le gouvernement pour mettre en place des mesures pour réduire la dette, ce qui va venir contrecarrer les propositions aussi bien du RN que du Nouveau Front patriotique et risque de provoquer des tensions.

En l’absence d’un assainissement des finances, la Commission pourrait, en théorie, priver le pays en question des fonds de l’UE, mais elle devrait se montrer accommodante étant donné qu’une grande partie des dérapages sont liés à la crise Covid et à la crise énergétique.

En attendant, la pression demeure sur la bourse française et, en particulier sur les valeurs bancaires, et l’écart entre le Bund et l’obligation française à 10 ans demeure toujours à son niveau le plus élevé depuis 2017.

Si le spread de la Belgique n’a pas connu la même hausse, nous sommes logés à la même enseigne que la France et le gouvernement devra aussi s’atteler à réduire notre déficit et discuter avec la Commission sur la trajectoire que nous devrons mettre en place.

Baisse de 0.25% ?

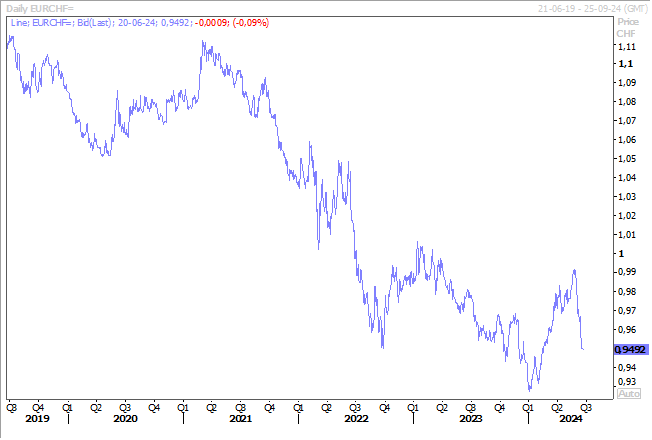

Si la BoE devrait laisser ses taux inchangés, tout comme d’ailleurs la Banque centrale de Norvège, en revanche, la Banque nationale Suisse devrait encore réduire son taux de 0.25% pour le porter à 1.25%.

Elle dispose pour cela de deux arguments, à savoir, d’une part, une baisse de l’inflation qui est revenue dans son objectif, et d’autre part, un franc suisse qui s’est renforcé, en particulier par rapport à l’euro avec les turbulences en France, ce qui éloigne tout risque d’inflation importée.

La Banque nationale Suisse fait clairement exception, car les autres Banques centrales ont soit baissé une seule fois leur taux mais ne se montrent guère pressées de poursuivre, comme la BCE ou la Banque centrale du Canada, soit n’ont pas encore baissé leur taux comme la FED ou la Banque centrale d’Australie.

Même des Banques centrales dans les pays émergents se montrent plus prudentes et ralentissent le rythme de la baisse des taux, voir même interrompent ce processus.

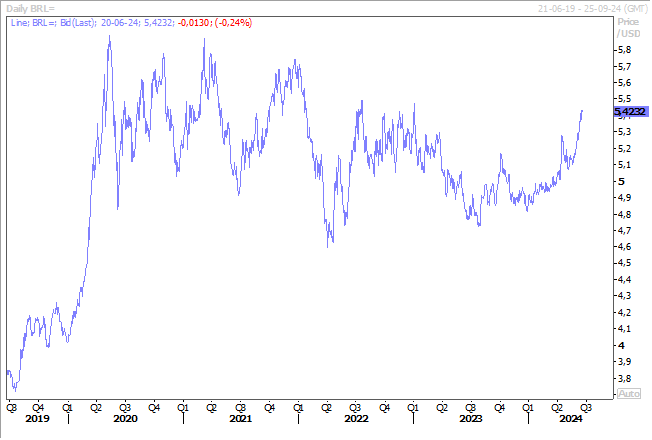

C’est le cas de la Banque centrale du Brésil qui a décidé, hier, de laisser son taux inchangé à 10.50%, évoquant des attentes d’inflation plus élevées et la perspective de réductions des taux d’intérêt plus lointaines aux États-Unis.

Cette décision a été prise à l’unanimité malgré les pressions du Président Lula pour une baisse des taux, ce qui avait d’ailleurs fortement inquiété sur les risques d’une perte d’indépendance de la Banque centrale.

Il faut dire aussi que la perspective de voir la FED retarder sa baisse des taux a contribué à la baisse du real brésilien, recul qui aurait pu s’accentuer si la Banque centrale avait encore baissé ses taux, et dès lors augmenté le risque d’inflation importée.

Compte tenu de l’ensemble des éléments et pour expliquer son statu quo, la Banque centrale a relevé ses prévisions d’inflation à 4.0 % cette année et à 3.4 % pour 2025, contre 3.8 % et 3.3 % précédemment.

Source : Bernard Keppenne - Chief Economist CBC Banque & Assurance