ven. 5 avr. 2024

Trois déclarations de membres de la FED sont venues rajouter du doute, provoquant un retournement très net de la bourse américaine, avant la publication des chiffres sur le marché de l’emploi cet après-midi.

Trois déclarations

D’abord de Thomas Barkin, président de la FED de Richmond, qui a souligné qu’il fallait donner du temps au temps, en estimant que « je pense qu’il est judicieux que la FED prenne son temps. Personne ne souhaite que l’inflation réapparaisse. Et compte tenu de la vigueur du marché de l’emploi, nous avons le temps de laisser les nuages se dissiper avant d’entamer le processus de baisse des taux ».

Mais qui reste finalement assez positif estimant que « je m’attends toujours à ce que le ralentissement de l’inflation déclarée se poursuive et s’étende ».

Par contre, le président de la FED de Minneapolis, Neel Kashkari, a fameusement douché les espoirs estimant que « si l’inflation continue de stagner, je me demanderai s’il est nécessaire de procéder à ces baisses de taux ».

Et le président de la FED de Chicago, Thomas Barkin, a fait part de son inquiétude quant au fait qu’un nombre suffisant d’entreprises conservent un pouvoir de fixation des prix. Selon lui, avant la pandémie, environ un quart des biens et services avaient tendance à connaître des augmentations de prix supérieures à 3 %. « Aujourd’hui, 55 % du panier est supérieur à 3 %, ce qui est difficilement compatible avec le type de progrès que l’on voudrait faire pour ramener l’inflation globale à l’objectif de 2 % de la Banque centrale ».

Il reste perplexe par rapport aux chiffres d’inflation qui ont été publiés en janvier et février, ce qui l’incite à la plus grande prudence et dès lors « je suis ouvert à des réductions de taux lorsque les données relatives à l’inflation me donneront confiance. Je n’ai pas de calendrier pour cela ».

Ces trois déclarations, après celles évoquées hier, ont entrainé un retournement assez brutal de la bourse américaine, avec un impact qui se fait nettement ressentir en Asie ce matin et qui impactera négativement l’Europe.

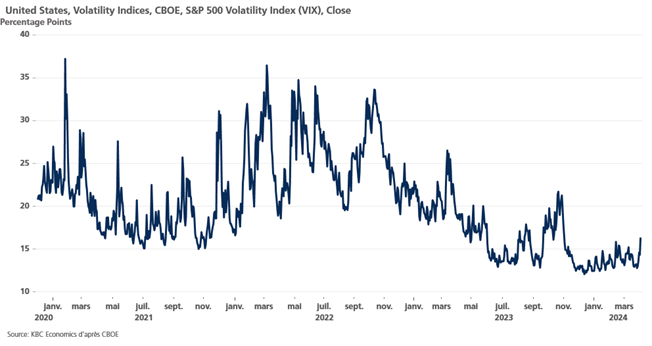

Par contre, les taux obligataires n’ont pas réagi, à contrario de l’indice VIX qui est nettement sorti de sa léthargie, preuve d’une certaine inquiétude.

Les chiffres sur le marché de l’emploi aux Etats-Unis, cet après-midi, ne devraient pas apaiser les craintes de ces trois membres de la FED, car ils devraient confirmer que la croissance de l’emploi a probablement ralenti modérément en mars, mais que les gains salariaux sont restés élevés.

Les prévisions tablent sur 200.000 créations d’emploi en mars contre 275.000 en février, et sur une hausse de 0.3% d’un mois à l’autre du salaire horaire moyen, soit un taux annuel qui passerait de 4.3% à 4.1%.

Et le taux de chômage est attendu inchangé à 3.9%, autant d’indices qui montrent que le marché de l’emploi ne nécessite pas une baisse des taux rapidement.

On dirait le Sud …

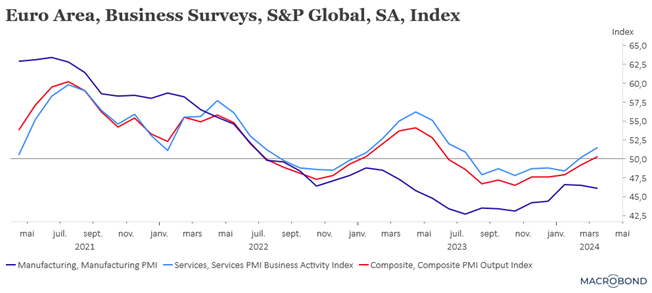

C’est ce que l’on pourrait fredonner en regardant les indices PMI dans la zone euro, et cela pour deux raisons.

La première, parce que l’activité économique dans la zone euro a progressé le mois dernier pour la première fois depuis mai 2023, suite à une amélioration plus importante que prévu du secteur des services compensant un ralentissement plus marqué du secteur manufacturier. Ce qui donne le sentiment que le creux est passé et que la reprise se dessine.

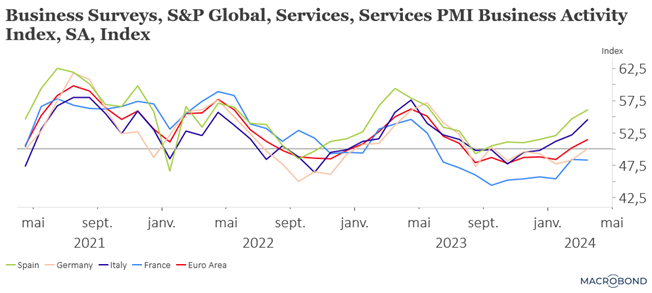

La deuxième raison, parce que lorsque l’on observe en détail les indices PMI des services on se rend compte que l’indice pour la zone euro a été tiré en territoire positif grâce au Sud, à savoir l’Italie et l’Espagne.

Et pour compléter le tableau, et après les chiffres d’inflation publiés cette semaine, les minutes de la dernière réunion de la BCE ont également donné une bouffée d’espoir.

En effet, on peut y lire que « les membres (du conseil des gouverneurs) se sont dit plus confiants dans le retour de l’inflation à sa cible des 2% à terme. S’il est avisé d’attendre de nouvelles données, il semble de plus en plus pertinent de réfléchir à des baisses de taux ».

Alors que le doute grandit sur une baisse des taux en juin de la part de la FED, par contre une baisse des taux de la part de la BCE en juin semble bien partie. Voilà pourquoi je vais pouvoir fredonner ce week-end « on dirait le Sud » surtout vu les températures annoncées pour demain.

A propos de baisses de taux

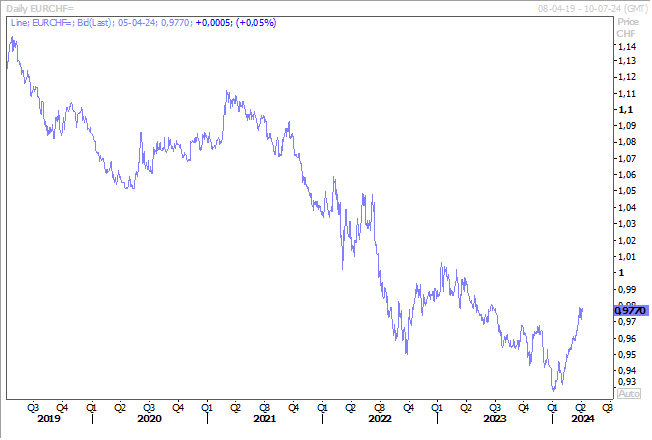

La Banque nationale suisse pourrait encore baisser ses taux compte tenu du fait que l’inflation a reculé à son plus bas niveau en deux ans et demi en mars.

Elle s’est inscrite à 1% en mars contre 1.2% en février, ce qui a maintenu la pression à la baisse sur le franc suisse.

Après une première baisse des taux en mars, la BNS pourrait encore, si le chiffre d’inflation du mois de mai est de la même veine, baisser ses taux en juin de 0.25%.

Et la Banque centrale suédoise pourrait baisser ses taux en mai selon les minutes de sa dernière réunion. Selon son gouverneur, « mon évaluation actuelle est qu’il y a une certaine probabilité d’une réduction en mai, à condition que les perspectives d’inflation, y compris l’évolution de la couronne, ne se détériorent pas de manière significative ».

Mais comme la BCE n’agira qu’en juin et que la couronne suédoise s’est déjà affaiblie par rapport à l’euro depuis le début de l’année, la prudence va rester de mise. Ce qui a fait dire à Thedeen, le gouverneur de la Banque centrale, « des réductions prudentes et progressives du taux directeur, conformes à la trajectoire des taux d’intérêt, nous donneraient le temps d’évaluer régulièrement l’impact de nos mesures sur l’activité économique et les perspectives d’inflation ».

Source : Bernard Keppenne, Chief Economist - CBC Banque & Assurances