do. 16 okt 2025

Wat staat er morgen op de beleggersagenda?

Vrijdag 17 oktober 2025

- Bedrijfsresultaten

- Basic-Fit, Procter & Gamble, Volvo, WDP, Yara International, Volvo, Autoliv, State Street, First Republic Bank

- Ex-dividend

- At&T, Colgate-Palmolive, EOG Resources, Franklin Templeton, Gabelli

- Macro-economie

- Om 14.30 uur worden de bouwvergunningen en de huizenstart gepubliceerd in VS. In de EMU worden de inflatiecijfers (CPI) gepubliceerd.

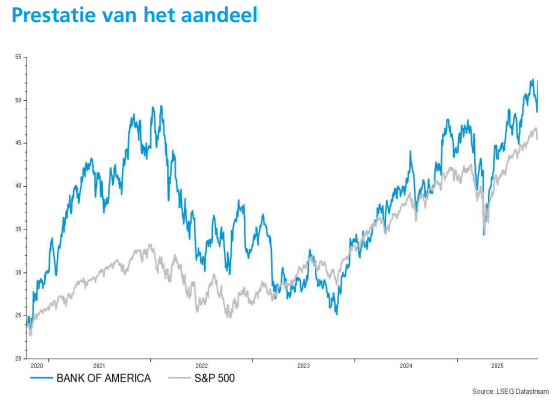

KBC Securities: "Bank of America verrast met sterke cijfers, maar fundamentele risico’s blijven"

KBC Securities-analist Benjamin Wolff erkent de sterke kwartaalresultaten van Bank of America, maar blijft voorzichtig door de hoge waardering en cyclische gevoeligheid van de bank. Hij verhoogt het koersdoel, maar handhaaft zijn ‘Verkopen’-aanbeveling.

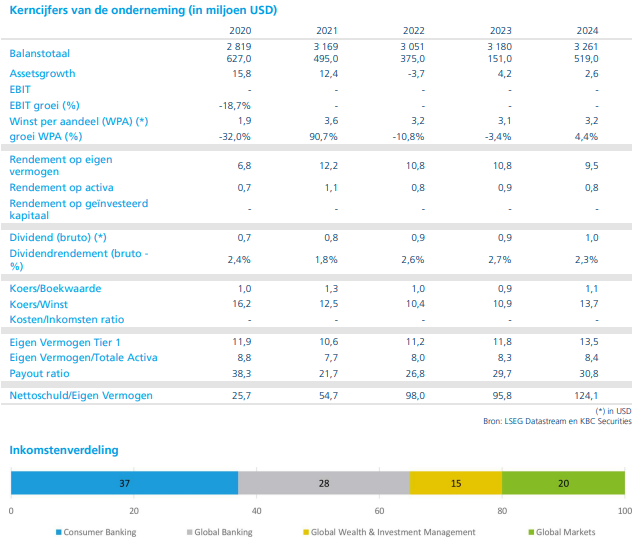

Bank of America?

Bank of America is een Amerikaanse bankholding die, via dochterondernemingen, actief is in meer dan 35 landen. Met een balanstotaal van meer dan 3.000 miljard dollar, is het de 2de grootste Amerikaanse bank. De activiteiten van Bank of America worden opgedeeld in 4 bedrijfssegmenten: Consumer Banking, Global Wealth & Investment Management, Global Banking en Global Markets.

Sterk kwartaal met recordresultaten

Bank of America rapporteerde voor het derde kwartaal een nettowinst van 8,5 miljard dollar, een stijging met 23% ten opzichte van vorig jaar. De winst per aandeel kwam uit op 1,06 dollar, wat 31% hoger is dan een jaar eerder en duidelijk boven de gemiddelde analistenverwachting (gav) ligt. De totale omzet steeg met 11% naar 28,1 miljard dollar, met netto rentebaten* van 15,2 miljard dollar, een recordniveau dankzij groei in leningen, deposito’s en een gunstige herprijzing van activa.

*Netto rentebaten zijn het verschil tussen de rente-inkomsten die een bank verdient op uitgeleende bedragen (zoals hypotheken, bedrijfsleningen, consumentenkredieten) en de rente-uitgaven die ze betaalt op schulden of deposito’s van klanten.

De efficiency ratio* verbeterde naar 62%, wat wijst op betere kostenbeheersing. De return on equity (ROE) bedroeg 11,5%, en de return on tangible common equity*** kwam uit op 15,4%. De CET1-kapitaalratio**** bleef met 11,6% ruim boven de vereiste minimumdrempel.

*De efficiency ratio is een financiële maatstaf die aangeeft hoe efficiënt een bank of financiële instelling haar kosten beheert ten opzichte van haar inkomsten. Het gaat om de operationele kosten / totale inkomsten. Hoe lager de ratio, hoe efficiënter de bank werkt. Een efficiency ratio van 62%, zoals bij Bank of America in het derde kwartaal van 2025, betekent dat 62 cent van elke verdiende dollar opgaat aan operationele kosten (zoals personeel, IT, gebouwen, enz.).

** Return on Equity (ROE), ofwel rendement op eigen vermogen, is een financiële maatstaf die aangeeft hoeveel winst een bedrijf genereert met het geld dat aandeelhouders hebben ingebracht. In het derde kwartaal van 2025 rapporteerde Bank of America een ROE van 11,5%. Dat betekent dat het bedrijf voor elke 100 dollar aan eigen vermogen 11,50 dollar winst genereerde.

***Return on Tangible Common Equity (ROTCE) is een financiële maatstaf die aangeeft hoeveel winst een bedrijf genereert op het deel van het eigen vermogen dat tastbaar en toewijsbaar is aan gewone aandeelhouders. ROTCE is een variant op Return on Equity (ROE), maar met een belangrijk verschil: ROE = nettowinst / totaal eigen vermogen en ROTCE = nettowinst / tastbaar eigen vermogen van gewone aandeelhouders. Tastbaar eigen vermogen = totaal eigen vermogen − immateriële activa (zoals goodwill, patenten, merken) − voorkeurkapitaal (preferred equity). Het gaat dus om het deel van het eigen vermogen dat: niet afhankelijk is van boekhoudkundige inschattingen en volledig toebehoort aan gewone aandeelhouders. In het derde kwartaal van 2025 rapporteerde Bank of America een ROTCE van 15,4%. Dat betekent dat het bedrijf voor elke 100 dollar tastbaar eigen vermogen van gewone aandeelhouders 15,40 dollar winst genereerde.

****De CET1-kapitaalratio staat voor Common Equity Tier 1-ratio en is een belangrijke maatstaf voor de financiële gezondheid en stabiliteit van een bank. CET1-kapitaal is het hoogwaardigste eigen vermogen van een bank. Het bestaat uit gewone aandelen, ingehouden winsten en andere reserves. De CET1-ratio vergelijkt dit kapitaal met de risicogewogen activa van de bank (zoals leningen, beleggingen en andere posities die risico dragen). Toezichthouders stellen minimumeisen (bijvoorbeeld 4,5% plus buffers), maar grote banken zoals Bank of America rapporteren vaak ruim boven die grens. In Q3 2025 had Bank of America bijvoorbeeld een CET1-ratio van 11,6%, wat als gezond wordt beschouwd.

Alle bedrijfssegmenten droegen bij aan de groei:

- Consumer Banking (richt zich op particuliere klanten en hun dagelijkse bankbehoeften): 3,4 miljard dollar winst, met groei in leningen, investeringsactiva en digitaal gebruik.

- Wealth & Investment Management (bedient vermogende klanten): 1,3 miljard dollar winst, met 4,6 biljoen dollar aan klantactiva (+11%).

- Global Banking(zakelijke klanten en grote ondernemingen): 2,1 miljard dollar winst, met investment banking fees +43% en depositogroei van 15%.

- Global Markets (actief in de kapitaalmarkten en bedient institutionele beleggers): 1,6 miljard dollar winst, met sales & trading inkomsten (handel in aandelen, obligaties, valuta en grondstoffen): +9%.

De kredietkwaliteit bleef solide, met netto afboekingen van 1,4 miljard dollar en een ratio van 0,47%. Voorzieningen voor kredietverliezen daalden naar 1,3 miljard dollar en de non-performing loan ratio* verbeterde naar 0,46%. Het dividend werd verhoogd naar 0,28 dollar per aandeel per kwartaal, en er werd voor 5,3 miljard dollar aan aandelen ingekocht.

*De non-performing loan ratio (NPL-ratio) is een maatstaf die aangeeft welk percentage van de uitstaande leningen bij een bank niet meer correct wordt terugbetaald.

Vooruitkijkend verwacht het management dat de netto rentebaten in het vierde kwartaal tussen 15,6 en 15,7 miljard dollar zullen liggen, en dat de groei in 2026 tussen 5% en 7% zal uitkomen.

KBC Securities over Bank of America

Volgens Benjamin Wolff zijn de cijfers indrukwekkend, maar is het aandeel inmiddels historisch hoog gewaardeerd. Zowel de koers-winstverhouding als de koers-boekwaarde bevinden zich op recordniveaus. De nettowinst wordt bovendien sterk gedreven door volatiele inkomsten uit investment banking, een divisie die gevoelig is voor marktschommelingen.

Daarnaast wijst Wolff op macro-economische risico’s, zoals de stijgende werkloosheidsgraad in de VS. Indien deze trend aanhoudt, verwacht hij hogere provisievoorzieningen, wat de winst onder druk kan zetten. Bank of America is volgens hem gevoeliger voor zulke omwentelingen dan sectorgenoten zoals JP Morgan.

In vergelijking met Amerikaanse banken bieden Europese banken volgens Wolff een aantrekkelijker alternatief, met lagere waarderingen en hogere aandeelhoudersvergoedingen.

Benjamin erkent de sterke kwartaalresultaten van Bank of America en verhoogt zijn koersdoel van 40 naar 44 dollar. Toch blijft hij bij zijn "Verkopen"-aanbeveling, gezien de fundamentele risico’s, de cyclische gevoeligheid van de inkomsten en de waarderingsdruk. Hij ziet het aandeel als kwetsbaar bij een verslechtering van de economische omstandigheden.

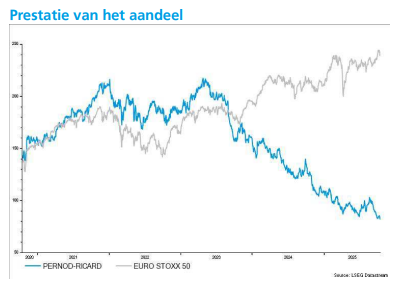

Pernod Ricard presteert zwak, maar behoudt vertrouwen in herstel

KBC Securities-analist Tom Noyens ziet in het kwartaalrapport van Pernod Ricard geen verrassingen, maar wel een bevestiging dat het dieptepunt bereikt is. Ondanks de zwakke cijfers blijft het management vasthouden aan de jaardoelstellingen, wat beleggers hoop geeft op beterschap.

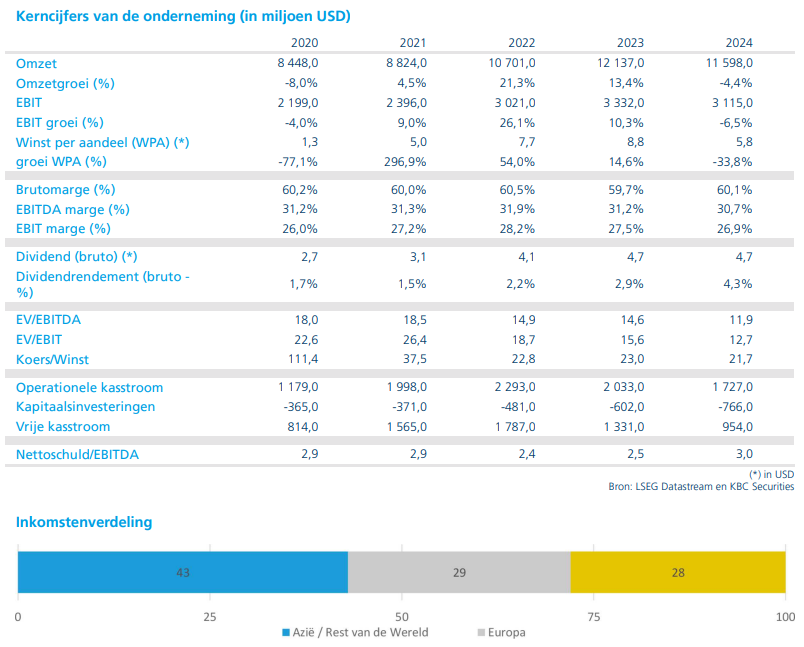

Pernod Ricard?

Pernod Ricard is een Franse producent van wijnen en gedistilleerde dranken. Het bedrijf is actief in Amerika, Europa en Azië/Rest van de Wereld. De bekendste merken zijn Absolut Vodka, Ricard, Malibu, Havana Club, Jameson en Martell.

Zwakke kwartaalcijfers in lijn met Pernods verwachtingen

Pernod Ricard sloot het eerste kwartaal van boekjaar 2026 af met een organische* omzetdaling van 7,6%, iets slechter dan de gemiddelde analistenverwachting (gav) van -7,2%. Volgens Tom Noyens waren deze cijfers niet onverwacht, aangezien het management vooraf al had aangegeven dat het kwartaal zwak zou zijn.

*Op einge kracht, zonder invloed van overnames of verkochte onderdelen

In Amerika viel de omzetdaling met 11% negatief uit, tegenover een verwachting van -9%. Azië presteerde daarentegen beter dan verwacht, met een daling van 7,2%, terwijl analisten uitgingen van -9%. Deze regionale verschillen tonen volgens Noyens aan dat de situatie genuanceerd is en dat er al tekenen van stabilisatie zichtbaar zijn.

Vooruitzichten blijven behouden ondanks zwakke start

Ondanks de zwakke cijfers behoudt het management zijn vooruitzichten voor het volledige boekjaar 2026. Volgens Noyens ziet het bedrijf de bodem bereikt, en verwacht het verbeterende trends in de komende kwartalen, met name in de tweede helft van het boekjaar.

Deze bevestiging van het scenario wordt door beleggers positief onthaald. Het feit dat het management niet terugschrikt van zijn eerdere doelstellingen, ondanks de tegenvallende start, wordt gezien als een teken van vertrouwen in het hersteltraject.

KBC Securities over Pernod Ricard

KBC Securities-analist Tom Noyens blijft bij zijn "Kopen"-aanbeveling voor Pernod Ricard. Hij wijst op de zeer lage waardering van dit historisch sterke luxebedrijf, dat zich momenteel in een cyclisch dieptepunt bevindt. Nu het management bevestigt dat het herstel in zicht is, ziet Noyens potentieel voor een opwaartse beweging in de komende kwartalen. Het koersdoel blijft behouden op 125 euro.

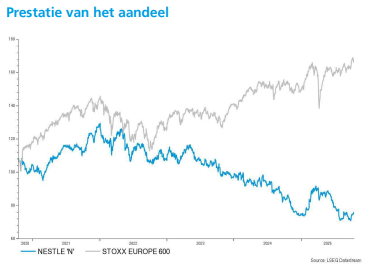

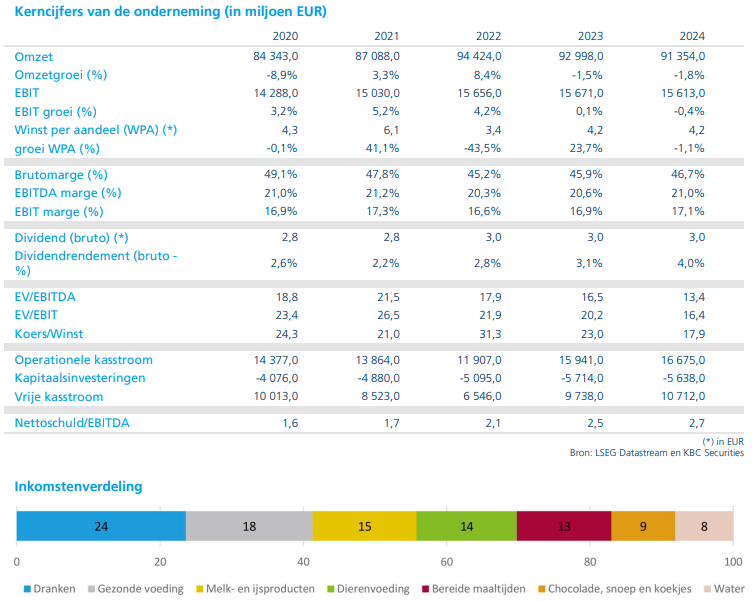

KBC Securities verhoogt koersdoel voor Nestlé dat kentering inzette

KBC Securities-analist Tom Noyens ziet in het derde kwartaalrapport van Nestlé een duidelijke kentering. De combinatie van sterke organische groei*, een overtuigende nieuwe CEO en ambitieuze kostenmaatregelen geeft beleggers opnieuw vertrouwen in het Zwitserse voedingsconcern.

*Groei op eigen kracht, dus zonder de invloed van overnames

Nestlé?

Nestlé SA is een Zwitserse onderneming die actief is in de voeding-, gezondheid- en welzijnssector. Het is de holdingmaatschappij van de Nestlé Groep, die dochterondernemingen, geassocieerde ondernemingen en joint ventures in de hele wereld omvat.

Sterke organische groei met gezonde volumebijdrage

Nestlé rapporteerde voor het afgelopen kwartaal een organische omzetgroei van 4,3%, wat boven de gemiddelde analistenverwachting (gav) van 3,7% ligt. Tom Noyens is vooral de balans tussen volumegroei (1,5%) en prijsstijgingen (2,8%) opvallend. De volumegroei lag ruim boven de verwachting van 0,3%, wat volgens Noyens wijst op een duurzaam herstel in de onderliggende vraag.

Alle geografische regio’s presteerden beter dan verwacht, met uitzondering van Noord-Amerika, dat licht achterbleef. Toch ziet Noyens in de wereldwijde cijfers een duidelijke bevestiging dat Nestlé opnieuw op koers ligt.

Kostenbesparingen en herstructurering onder nieuwe CEO

Het management kondigde aan dat het meer ruimte ziet voor kostenverbetering dan eerder gedacht. De oorspronkelijke besparingsdoelstelling van 2,5 miljard Zwitserse frank tegen 2027 werd verhoogd naar 3 miljard frank, mede door een herstructurering die leidt tot 6.000 extra ontslagen. In totaal zou het personeelsbestand met 16.000 jobs afnemen.

Ondanks de hogere handelstarieven tussen Zwitserland en de VS, bevestigde Nestlé zijn jaardoelstellingen: een organische groei van minstens 2,2% en een operationele winstmarge van minstens 16%.

Nieuwe CEO Philippe Navratil maakt goede indruk

De aanstelling van Philippe Navratil als nieuwe CEO kwam er na het plotse vertrek van zijn voorganger, dat gepaard ging met persoonlijke controverse. Volgens Tom was het vertrouwen van beleggers daardoor tot een dieptepunt gezakt. Toch maakt Navratil nu een goede beurt, geholpen door het sterke kwartaalrapport en een duidelijke strategische visie.

Beleggers reageren positief op zijn aanpak, die focust op structuurverbetering, kostenbeheersing en duurzame groei. Noyens merkt op dat het management weliswaar voorzichtig blijft in zijn communicatie over het vierde kwartaal, maar dat de toon duidelijk veranderd is.

KBC Securities over Nestlé

Tom Noyens ziet in het derde kwartaalrapport van Nestlé een keerpunt. De sterke organische groei, gedreven door volume, en de strategische herstructurering onder leiding van CEO Navratil zorgen voor herwonnen vertrouwen bij beleggers.

Tom blijft positief over het aandeel en verhoogt zijn koersdoel van 93 naar 95 Zwitserse frank, met een "Kopen"-aanbeveling.

Prologis verhoogt verwachtingen na sterk kwartaal en aanhoudende huuractiviteit

KBC Securities-analist Andrea Gabellone ziet in de sterke kwartaalresultaten en verhoogde vooruitzichten van Prologis een bevestiging van de aanhoudende vraag naar industrieel vastgoed. Hij blijft positief over het aandeel en handhaaft zijn 'Kopen'-aanbeveling.

Prologis?

Prologis is een Amerikaanse wereldspeler actief in de bouw en verhuur van logistiek vastgoed met meer dan 4500 gebouwen en meer dan 5000 klanten. De geografische voetafdruk situeert zich hoofdzakelijk in de Verenigde Staten, maar ook in Europa en in het snelgroeiende Azië.

Sterke resultaten in derde kwartaal

Prologis meldt voor het derde kwartaal van 2025 een core FFO* per aandeel van 1,49 dollar, een stijging van 4,2% op jaarbasis. De gerapporteerde winst per aandeel daalde wel met 24% tot 0,82 dollar, wat volgens analist Andrea Gabellone te wijten is aan niet-kaskosten**. Ondanks een lichte daling van de bezettingsgraad tot 94,8% (95,3% op kwartaalultimo), bleef de huuractiviteit robuust, met 62 miljoen vierkante voet aan nieuwe contracten.

*Core FFO staat voor Core Funds From Operations, en is een financiële maatstaf die vaak gebruikt wordt bij vastgoedbedrijven. Het is een aangepaste versie van FFO (Funds From Operations), die de operationele kasstroom van een bedrijf weergeeft, maar dan gezuiverd van eenmalige of niet-terugkerende elementen. Het doel is om beleggers een zuiverder beeld te geven van de terugkerende winstgevendheid van de onderneming.

**Niet-kaskosten zijn kosten die geen directe uitgave van geld met zich meebrengen op het moment dat ze geboekt worden. Ze worden wel opgenomen in de boekhouding, maar hebben geen onmiddellijke impact op de kaspositie van een bedrijf. Voorbeelden van niet-kaskosten zijn afschrijvingen (waardevermindering van activa zoals machines, gebouwen of software), waardeverminderingen (als een investering of activa minder waard wordt dan op de balans staat), voorzieningen (bijvoorbeeld voor toekomstige rechtszaken of onderhoud, die nu geboekt worden maar pas later tot uitgaven leiden) en amortisatie (afschrijving van immateriële activa zoals patenten of goodwill).

De same-store cash NOI* steeg met 5,2%, en de cash huurverhoging bedroeg +29%, wat wijst op een aanhoudende mark-to-market** dynamiek. Prologis stabiliseerde voor 604 miljoen dollar aan ontwikkelingsprojecten met een marge van 27,9%, en beschikt over een liquiditeitsbuffer*** van 7,5 miljard dollar. De schuldgraad ligt rond 5,0× EBITDA.

*Same-store cash NOI meet de kasinkomsten uit bestaande panden en laat toe om de onderliggende groei van het vastgoedportfolio te beoordelen, zonder dat de cijfers vertekend worden door aan- of verkopen.

**Mark-to-market betekent letterlijk: waarderen tegen marktprijs.In plaats van een activum te waarderen tegen de historische aankoopprijs, wordt het gewaardeerd tegen de prijs die het vandaag op de markt zou opleveren.

***Een liquiditeitsbuffer is een reserve aan direct beschikbare financiële middelen die een bedrijf of organisatie aanhoudt om onvoorziene uitgaven, risico’s of schommelingen in inkomsten op te vangen.

Vooruitzichten opwaarts bijgesteld

Het management van Prologis verhoogde de core FFO-richtlijn voor 2025 naar 5,78 à 5,81 dollar (voorheen 5,75 à 5,80 dollar). Ook de same-store NOI-groei werd opwaarts bijgesteld naar een bandbreedte van 4,75 à 5,25%. Daarnaast verhoogde het bedrijf de verwachte ontwikkelingsstarts tot 2,75 à 3,25 miljard dollar en de acquisities tot 1,25 à 1,5 miljard dollar. Volgens Gabellone toont dit het vertrouwen van het management in de aanhoudende vraag van huurders en de interne groeidynamiek.

KBC Securities over Prologis

Andrea Gabellone beschouwt de kwartaalresultaten en verhoogde vooruitzichten van Prologis als een bevestiging van het herstel in de vraag naar industrieel vastgoed, ondanks de aanhoudende onzekerheden rond wereldhandel. Hij wijst erop dat hij het aandeel in januari al opwaardeerde naar een "Kopen"-aanbeveling, op basis van vroege signalen van vraagherstel.

De waardering blijft volgens hem aantrekkelijk, zeker in vergelijking met de bredere vastgoedsector. Hij handhaaft zijn "Kopen"-aanbeveling en het koersdoel van 135 dollar.

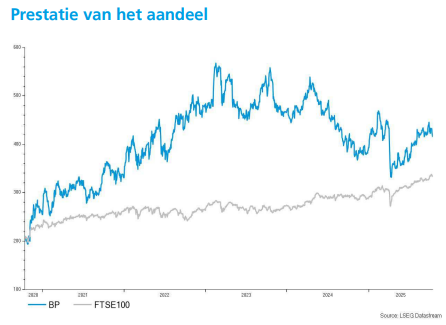

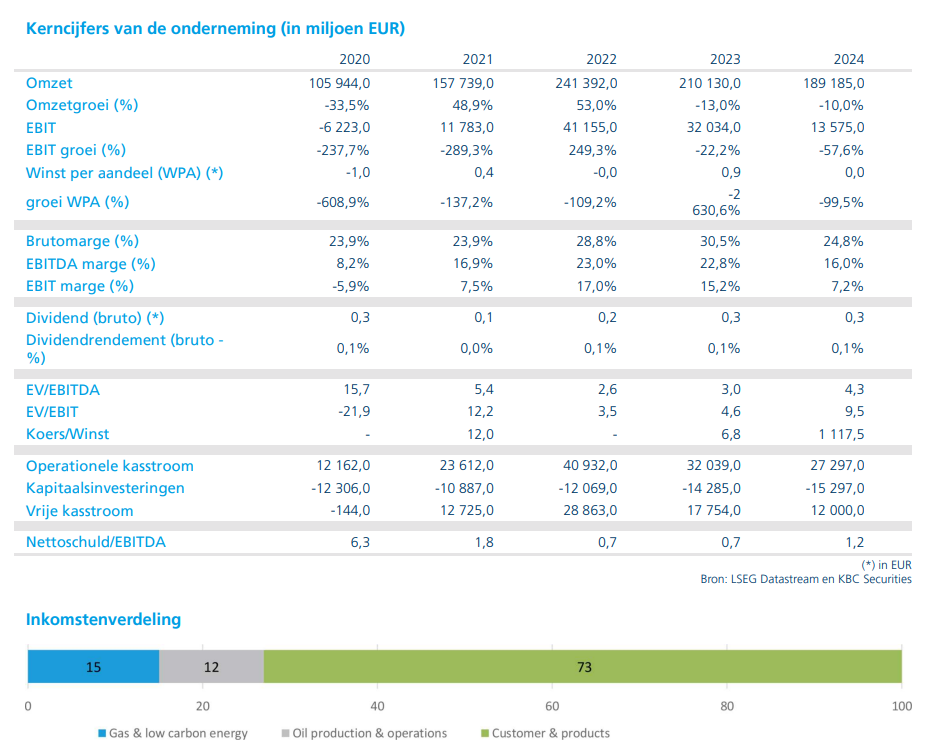

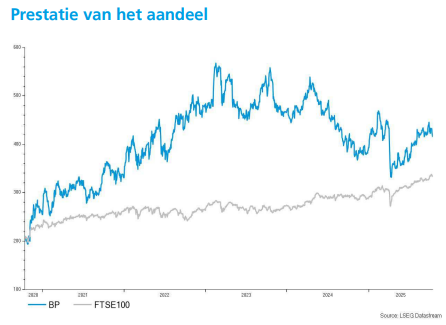

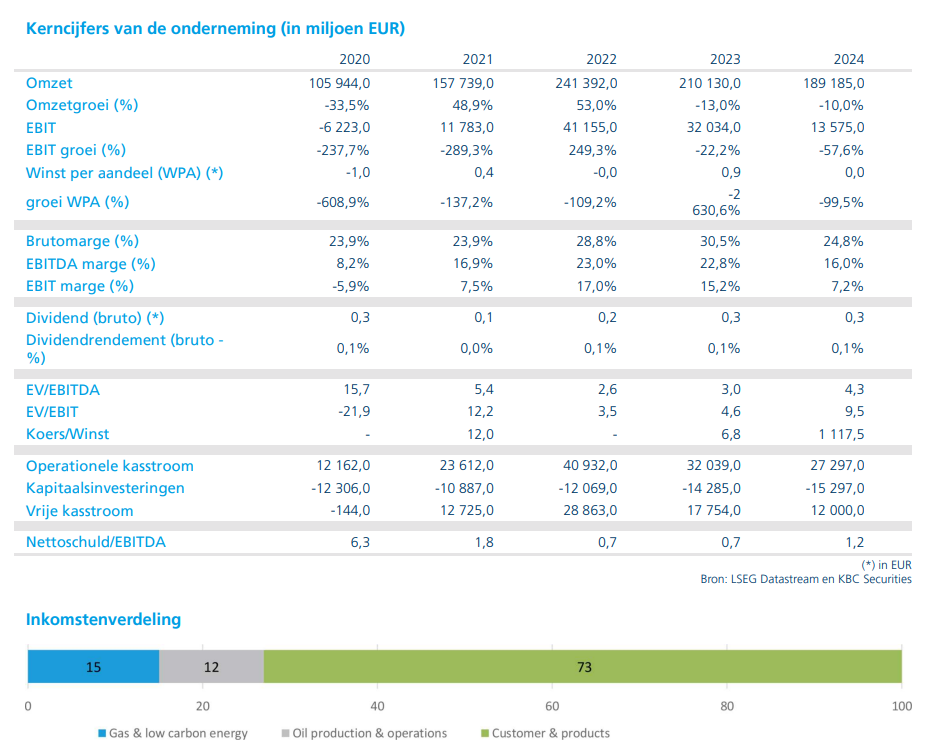

BP krijgt hoger koersdoel van KBC Securities na stabiele kwartaalresultaten

KBC Securities-analist Benjamin Wolff ziet in de voorlopige kwartaalresultaten van BP een bevestiging van het positieve momentum sinds de strategiewijziging begin 2025. Ondanks beperkte verrassingen blijft hij bij zijn 'Kopen'-aanbeveling en verhoogt hij het koersdoel.

BP?

Oliereus BP is actief in de productie van olie en gas, rafGnage, verkoop en distributie van olieproducten en chemicaliën. BP heeft een belang van 20% in de grootste Russische olieproducent Rosneft. BP was de operator van het boorplatform Deepwater Horizon dat in 2010 de olieramp in de Golf van Mexico veroorzaakte (Macondoramp).

Voorlopige cijfers tonen stabiele prestaties

BP publiceerde voorlopige resultaten voor het derde kwartaal van 2025, met de officiële cijfers gepland voor 4 november. Volgens Benjamin Wolff zijn er weinig verrassingen, maar bevestigen de cijfers de veerkracht van het bedrijf.

De upstream-productie* steeg, vooral dankzij hogere olie- en gasproductie op het vasteland van de Verenigde Staten. In de divisie gas & low carbon energy wordt een negatieve impact van ongeveer 100 miljoen dollar verwacht door lagere gasprijzen buiten Henry Hub, terwijl de inkomsten uit gas trading in lijn waren met de verwachtingen.

* Bij een energiebedrijf zoals BP (British Petroleum) verwijst upstream naar de eerste fase van de olie- en gaswaardeketen: het zoeken, vinden en winnen van grondstoffen. Het gaat om exploratie: het zoeken naar olie- en gasreserves, vaak via seismisch onderzoek. Om ontwikkeling: het aanleggen van boorinstallaties en infrastructuur om die reserves te kunnen winnen en om productie: het effectief oppompen van ruwe olie en aardgas uit ondergrondse reservoirs. BP’s upstream-activiteiten vinden wereldwijd plaats, zowel onshore (op land) als offshore (op zee), en omvatten ook deepwater-projecten zoals in de Golf van Mexico.

Binnen oil production & operations bleven de gerealiseerde prijzen stabiel, maar de waardeverminderingen op exploratieactiviteiten stegen met circa 100 miljoen dollar.

Gemengde resultaten bij klanten en producten

De divisie customers & products profiteerde van seizoensmatig hogere volumes en hogere raffinagemarges, wat een extra bijdrage van 300 tot 400 miljoen dollar opleverde. Dit werd echter deels tenietgedaan door hogere compliancekosten (uitgaven gemaakt om te voldoen aan wet- en regelgeving) en een ongeplande productiestop in de Whiting-raffinaderij als gevolg van overstromingen.

De tradingresultaten in olieproducten waren zwak na een sterk tweede kwartaal, waardoor het positieve effect van de hogere raffinagemarges grotendeels werd geneutraliseerd.

BP verwacht dat de waardeverminderingen voor het kwartaal zullen uitkomen tussen 200 en 500 miljoen dollar. De nettoschuld blijft stabiel rond 26 miljard dollar, ondanks de aflossing van 1,2 miljard dollar aan hybride obligaties en hogere belastingbetalingen.

De gemiddelde Brent-olieprijs steeg licht naar 69,13 dollar per vat (tegenover 67,88 dollar in Q2), terwijl de Amerikaanse gasprijs daalde naar 3,07 dollar per mmBtu (Q2: 3,44 dollar per mmBtu).

KBC Securities over BP

KBC Securities-analist Benjamin Wolff benadrukt dat BP sinds de aankondiging van het nieuwe strategisch plan in februari 2025 de best presterende naam binnen zijn olie- en gascoverage is. Het aandeel presteerde zelfs beter dan de olieprijs zelf. Hij verwacht dat BP dit momentum kan aanhouden, mede dankzij de waarderingskorting ten opzichte van sectorgenoten.

Toch ziet hij op korte termijn beperkt opwaarts potentieel, gezien het lage prijsniveau van ruwe olie, dat onder druk staat door verhoogde productie binnen OPEC+. Desondanks blijft hij bij zijn "Kopen"-aanbeveling en verhoogt hij het koersdoel van 450 naar 470 GBp.

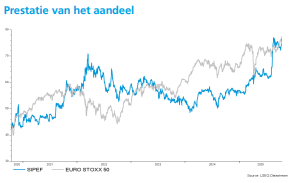

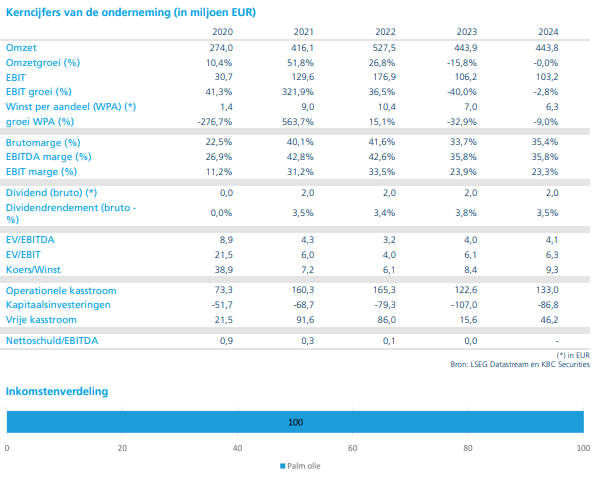

Sipef verhoogt winstverwachting na sterke productie in derde kwartaal

KBC Securities-analist Michiel Declercq ziet in de sterke productievolumes en hogere palmolieprijzen een fundament voor een recordresultaat bij Sipef. De analist verhoogt zijn winstverwachting en blijft bij zijn 'Kopen'-aanbeveling.

Sipef ?

Sipef is een toonaangevende agro-industriële groep met een focus op de productie van palmolie (CPO) in Indonesië en Papoea-Nieuw-Guinea. De groep produceert ook bananen in Ivoorkust. Sipef heeft voornamelijk meerderheidsparticipaties in tropische plantagebedrijven die zij beheert. Palmolie wordt niet alleen gebruikt als olie om mee te koken, maar ook als grondstof voor voedingsproducten, cosmetica, detergenten en biodiesel.

Productie stijgt fors in Indonesië en Papoea-Nieuw-Guinea (PNG)

Sipef meldt voor het derde kwartaal van 2025 een sterke stijging van de productie van ruwe palmolie (CPO) met 28,1% op jaarbasis, tot 117,6 duizend ton. Dat ligt net boven de verwachting van KBC Securities (117,1 duizend ton). In Indonesië steeg de totale productie met 20,3%, gedreven door de uitbreiding in Zuid-Sumatra en verbeterde olie-extractieratio’s van 23,2% (tegenover 22,4% in het derde kwartaal van 2025). In Papoea-Nieuw-Guinea (PNG) steeg de productie zelfs met 60,1%, dankzij het herstel na de vulkaanuitbarsting in 2023 en efficiëntie-upgrades.

Ook de bananenproductie steeg licht met 3,1% tot 12,6 duizend ton, al bleef dat net onder de verwachting van KBC Securities (13,3 duizend ton).

Palmolieprijzen en verkoopprestaties ondersteunen resultaat

De gemiddelde CPO-prijs op de Maleisische beurs (MDEX) bedroeg 982 dollar per ton tot nu toe in 2025, een stijging van 15,4% ten opzichte van dezelfde periode vorig jaar (851 dollar per ton). Sipef verkocht al 84% van zijn geplande palmolievolumes tegen een gemiddelde ex-mill gate-prijs van 961 dollar per ton, inclusief premies. Ter vergelijking: vorig jaar was dat 82% tegen 854 dollar per ton.

Voor PNG zijn alle volumes al verkocht tegen een gemiddelde prijs van 1.114 dollar per ton, terwijl in Indonesië 76% van de volumes verkocht zijn tegen 865 dollar per ton. De bananenprijzen lagen gemiddeld op 873 dollar per ton, een stijging van 6,5% op jaarbasis.

Vooruitzichten: recordwinst in zicht

Sipef bevestigde zijn productieprognose van ongeveer 430 duizend ton CPO voor 2025. Daarnaast verwacht het bedrijf nu een terugkerende nettowinst (gs) tussen 115 en 125 miljoen dollar, wat boven de huidige schatting van KBC Securities ligt (111,6 miljoen dollar). Ter vergelijking: in 2024 bedroeg de nettowinst nog 71,9 miljoen dollar.

Het bedrijf blijft op koers om 2025 af te sluiten met een positieve netto financiële positie en een investeringsprogramma van ongeveer 100 miljoen dollar.

KBC Securities over Sipef

Michiel Declercq verwelkomt de verhoogde winstverwachting van Sipef, die boven zijn eigen schatting ligt. Als deze wordt gerealiseerd, zou dat een recordresultaat betekenen voor het bedrijf. De sterke prestaties zijn volgens hem te danken aan:

- hoge productievolumes,

- gestegen palmolieprijzen,

- stabiele inputkosten,

- de zwakkere Indonesische roepia,

- en het rijpen van nieuwe plantages in Zuid-Sumatra.

Declercq verwacht dat deze trends zich zullen voortzetten en ziet ruimte voor extra aandeelhoudersvergoedingen in de komende jaren. Hij zal zijn schattingen licht naar boven bijstellen en blijft bij zijn "Kopen"-aanbeveling, met een koersdoel van 88 euro.

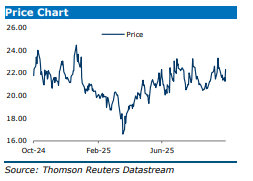

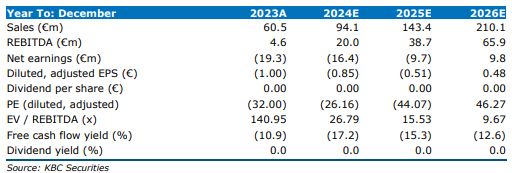

Fastned boekt recordomzet en breidt netwerk uit naar negen landen

KBC Securities-analist Livio Luyten ziet in het sterke derde kwartaal van Fastned een bevestiging van de aanhoudende vraag naar snellaadstations. Met een recordomzet, een stijgende marge en een groeiend netwerk blijft het bedrijf op koers voor zijn ambitieuze uitbreidingsdoelstellingen.

Fastned?

Fastned BV is een in Nederland gevestigd bedrijf dat laadstations bezit en ontwikkelt. Het bedrijf biedt oplaadoplossingen voor elektrisch vervoer door middel van zonne- en windenergie. Het bedient klanten in Europa.

Recordomzet

Fastned realiseerde in het derde kwartaal van 2025 een omzet van 31,5 miljoen euro, een stijging met 44% ten opzichte van dezelfde periode vorig jaar. Daarmee vestigde het bedrijf een nieuw kwartaalrecord. De brutomarge steeg tot 80,6%, mede dankzij een hogere opbrengst per kWh van 0,54 euro (tegenover 0,51 euro een jaar eerder). Het aantal laadsessies steeg met 24% tot 1,7 miljoen, en de hoeveelheid geleverde hernieuwbare energie nam toe met 32% tot 46,8 GWh.

De operationele EBITDA (bedrijfskasstroom) bedroeg 127 miljoen euro, al daalde de marge licht van 41% naar 38% op jaarbasis. De geannualiseerde omzet per station steeg tot 332.000 euro, gedreven door een 28% toename van het aantal elektrische voertuigen in de markt. Fastned sloot het kwartaal af met een kaspositie van 87 miljoen euro.

Netwerkuitbreiding: 380 stations in negen landen

Fastned breidde zijn netwerk uit tot 380 operationele stations, een toename van 17 stations in het derde kwartaal. Daarmee blijft het bedrijf op schema om zijn doel van meer dan 400 stations tegen eind 2025 te halen, in lijn met de 417 stations die KBC Securities vooropstelt. De pijplijn groeide met 20 nieuwe locaties tot 624 sites.

Belangrijke uitbreidingen zijn onder meer:

- De eerste stations in Spanje, langs de C-32 snelweg nabij Barcelona.

- De belangrijke locatie in Gentbrugge (België) met 32 laadpunten en focus op voorzieningen.

- De eerste autobahnlocatie in Duitsland (Neufelder Heide-Süd).

- Nieuwe bouwprojecten in het VK (Hatton Cross bij Heathrow) en Zwitserland (Ticino).

Marktpositie en beleidsimpact

Fastned versterkte zijn aanwezigheid in Frankrijk met 50 operationele stations, waaronder de nieuwe locatie in Vitry-en-Charollais. Meer dan 50% van de stations bevindt zich nu buiten Nederland, wat de internationale expansie onderstreept.

De opening van nieuwe locaties kreeg media-aandacht en werd bijgewoond door prominente figuren zoals de Spaanse minister van Industrie Jordi Hereu. Fastned voerde ook gesprekken over e-mobiliteit met Europees Commissievoorzitter Ursula von der Leyen en verwelkomde klimaatcommissaris Wopke Hoekstra in Gentbrugge.

KBC Securities over Fastned

Livio Luyten ziet in de kwartaalresultaten van Fastned een bevestiging van de robuuste vraag naar snellaadoplossingen in een groeiende EV-markt. De combinatie van sterke omzetgroei, stijgende marges en een versnellende netwerkuitbreiding vormt volgens hem een solide basis voor verdere groei. Fastned blijft op koers voor zijn doel van 1.000 stations tegen 2030, met een geprojecteerde omzet van 1 miljoen euro per station tegen dat jaar. Luyten handhaaft zijn "Opbouwen"-aanbeveling en bevestigt het koersdoel van 30 euro.

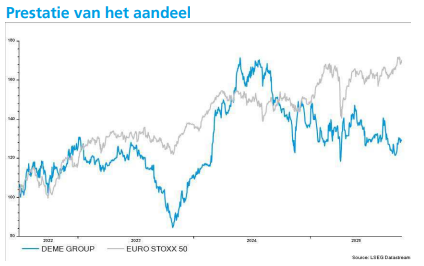

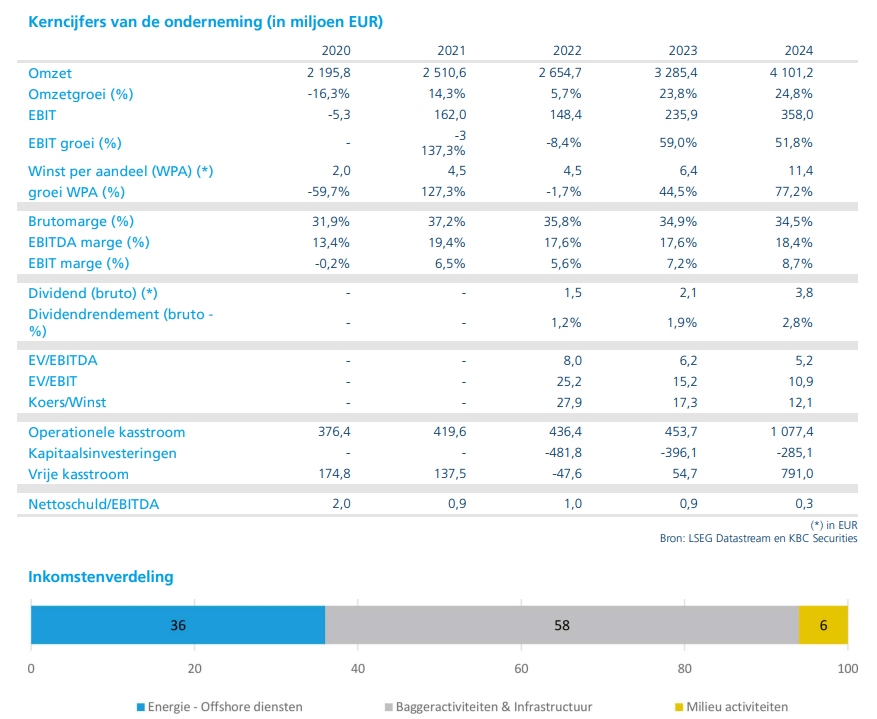

DEME versterkt offshorepositie met nieuwe installatieschip Norse Wind

DEME?

Norse Wind klaar voor inzet in Europese windparken

DEME heeft zijn vloot uitgebreid met een nieuw installatieschip voor windturbines: Norse Wind. De bouw van het schip werd in 2023 opgestart door Havfram, een Noorse offshorewindcontractor die in april van dit jaar werd overgenomen door DEME. Volgens Guy Sips is de oplevering van Norse Wind een belangrijke stap in de verdere uitbouw van DEME’s offshore installatiefleet.

Het schip werd volgens planning opgeleverd, wat goed nieuws is aangezien Norse Wind al is gecontracteerd voor meerdere grote offshorewindprojecten. De operationele start is voorzien in de eerste helft van 2026, met projecten in Europa. Het zusterschip Norse Energi wordt begin 2026 geleverd.

Technologie en capaciteit zetten nieuwe standaard

Norse Wind werd gebouwd in de CIMC Raffles Shipyard en is ontworpen om de volgende generatie offshorewindturbines te installeren. Het schip combineert geavanceerde technologie met duurzaam ontwerp en biedt volgens DEME een ongeëvenaarde installatiecapaciteit.

Het schip is uitgerust om turbines te installeren met rotordiameters van meer dan 300 meter en XXL-monopiles tot 3.000 ton. De kraan van 3.200 ton maakt operaties mogelijk in waterdieptes tot 70 meter, waarmee Norse Wind een nieuwe standaard zet op vlak van hefvermogen, snelheid en efficiëntie.

KBC Securities over DEME

KBC Securities-analist Guy Sips beschouwt de oplevering van Norse Wind als een bevestiging van DEME’s leidende positie in de offshor- energiemarkt. Het schip is niet alleen een technologische vooruitgang, maar ook een strategische troef voor de uitvoering van de grootste windparken ter wereld.

Met een sterke projectpijplijn tot 2030 en een vloot die klaar is voor de toekomst, blijft Sips bij zijn "Kopen"-aanbeveling voor DEME en handhaaft het koersdoel van 175 euro.

Bedrijfsnieuws uit Amerika

Bank of America verhoogt winstverwachting en overtreft analistenramingen

- De Amerikaanse grootbank heeft in het derde kwartaal beter dan verwachte resultaten geboekt dankzij sterke prestaties in investment banking en een stijging van de rente-inkomsten. De aangepaste winst per aandeel bedroeg 1,06 dollar, tegenover een gemiddelde analistenverwachting van 95 cent per aandeel. De bank verhoogde haar vooruitzichten voor rente-inkomsten in het vierde kwartaal naar 15,6 à 15,7 miljard dollar, en kondigde een sterke stijging aan van de inkomsten uit fusies en overnames, terwijl de voorzieningen voor kredietverliezen daalden.

Johnson & Johnson wordt aangeklaagd in het VK wegens talkproducten

- Het Amerikaanse farmaceutische concern wordt voor het eerst in het Verenigd Koninkrijk aangeklaagd wegens vermeende kankerverwekkende effecten van zijn talkproducten, terwijl het in de VS al tienduizenden gelijkaardige rechtszaken bestrijdt. De zaak werd aangespannen namens meer dan 3.000 personen die beweren dat zij tussen 1965 en 2023 ziek werden door het gebruik van J&J’s babypoeder, dat volgens hen asbest bevatte. J&J ontkent de aantijgingen en verwijst naar Kenvue, de afgesplitste consumentendivisie, die de verantwoordelijkheid draagt voor talkgerelateerde claims buiten de VS en Canada.

United Airlines verhoogt winstprognose dankzij sterke internationale vraag

- De Amerikaanse luchtvaartmaatschappij verwacht in het vierde kwartaal een aangepaste winst van 3,00 tot 3,50 dollar per aandeel, met een middenwaarde van 3,25 dollar, wat ruim boven de gemiddelde analistenverwachting van 2,86 dollar ligt. In het derde kwartaal boekte United een winst van 2,78 dollar per aandeel, eveneens boven de verwachting van 2,63 dollar, dankzij sterke vraag naar internationale en premiumreizen. De luchtvaartmaatschappij investeert verder in klantbeleving, waaronder lounges, Starlink-internet en nieuwe stoelschermen, en plant een extra investering van 1 miljard dollar om haar aanbod te versterken.

Morgan Stanley boekt recordomzet door fusie- en overnameactiviteit

- De Amerikaanse zakenbank heeft in het derde kwartaal de verwachtingen ruimschoots overtroffen dankzij een sterke stijging van de inkomsten uit fusies en overnames, wat leidde tot een recordomzet van 18,2 miljard dollar. De aangepaste winst per aandeel bedroeg 2,80 dollar, tegenover een gemiddelde analistenverwachting van 2,10 dollar. De bank zag ook sterke groei in aandelenhandel (+35%), vermogensbeheer (+13%) en equity underwriting (+80%), en verwacht dat het volume aan deals in 2025 mogelijk het recordjaar 2021 zal overtreffen.

Dollar Tree voorspelt sterke winstgroei en bevestigt kwartaalprognose

- De Amerikaanse discountwinkelketen verwacht voor het boekjaar 2026 een winstgroei in de hoge tien procenten, wat boven de gemiddelde analistenverwachting van 14,04% ligt. Het bedrijf bevestigde ook zijn prognose voor het lopende kwartaal, wat leidde tot een koersstijging van 7% in de voorbeurshandel. Dollar Tree blijft profiteren van de aanhoudende vraag naar betaalbare basisproducten, mede door inflatie en economische onzekerheid, en zet na de afsplitsing van Family Dollar in op een zelfstandige strategie met winkels die meerdere prijspunten combineren.

Abbott handhaaft jaarprognose ondanks gemengde kwartaalresultaten

- Het Amerikaanse gezondheidszorgbedrijf heeft in het derde kwartaal de omzetverwachtingen van analisten net niet gehaald, doordat zwakte in de divisies diagnostiek en voeding de sterke vraag naar medische apparatuur overschaduwde. De aangepaste winst per aandeel kwam uit op 1,30 dollar, wat in lijn lag met de gemiddelde analistenverwachting. Abbott handhaafde zijn jaarlijkse winstprognose en verwacht een aangepaste jaarwinst tussen 5,12 en 5,18 dollar per aandeel.

Salesforce stelt ambitieuze omzetdoelstelling en breidt AI-aanbod uit

- Het Amerikaanse cloudsoftwarebedrijf verwacht in 2030 een omzet van meer dan 60 miljard dollar, wat boven de gemiddelde analistenverwachting van 58,37 miljard dollar ligt. De groei wordt gedreven door de snelle uitrol van AI-functies, waaronder het Agentforce-platform, dat taken automatiseert en marges moet verbeteren. Salesforce kondigde ook een aandeleninkoopprogramma van 7 miljard dollar aan en sluit de overname van Informatica (8 miljard dollar) uit van de langetermijnprognose.

Progressive stelt teleur met kwartaalcijfers en drukt sector mee omlaag

- Het aandeel van de verzekeraar daalde sterk na het rapporteren van teleurstellende resultaten. Progressive verdiende 4,45 dollar per aandeel op een omzet van 21,38 miljard dollar, wat lager was dan de 5,04 dollar per aandeel die analisten hadden verwacht. Ook de omzet bleef achter bij de geschatte 21,82 miljard dollar. Een factor die de prestaties beïnvloedde was een beleidswijziging in Florida die de winst van verzekeraars beperkt. Als gevolg van deze resultaten daalden ook andere verzekeringsaandelen: Allstate bijna 5%, Chubb 2% en Travelers bijna 3%.

Bunge Global verhoogt vooruitzichten na fusie met Viterra

- President Donald Trump dreigde met een embargo op bakolie uit China als vergelding voor de weigering van Beijing om Amerikaanse soja te kopen, waardoor de landbouwaandelen stegen. Bunge maakte ook zijn vooruitzichten voor het volledige jaar bekend na de fusie met Viterra. Bunge verwacht een aangepaste winst van 7,30 dollar tot 7,60 dollar per aandeel. Hoewel die prognose iets onder de verwachtingen ligt, is het niet zo slecht als sommigen hadden gevreesd.

Sable Offshore verliest fors na rechterlijke uitspraak over olieproject

- De aandelen daalden fors nadat een rechter in Californië de staat gelijk gaf in een geschil met het olie- en gasbedrijf over het Santa Ynez-project. Sable Offshore was het woensdag niet eens met de voorlopige uitspraak.

Europees aandelennieuws

Stellantis krijgt juridische waarschuwing na productieverschuiving naar VS

- De Italiaans-Amerikaanse autobouwer kreeg op woensdag een juridische waarschuwing van de Canadese overheid na het besluit om de productie van de Jeep Compass te verplaatsen van Brampton (Ontario) naar Illinois, als onderdeel van een investering van 13 miljard dollar in de Verenigde Staten. Volgens minister van Industrie Melanie Joly schendt Stellantis daarmee eerdere afspraken over het behoud van zijn aanwezigheid in Canada, waarvoor het aanzienlijke financiële steun ontving. Premier Mark Carney en de premier van Ontario, Doug Ford, uitten hun teleurstelling en benadrukten het belang van bescherming van Canadese werknemers. Stellantis stelt dat Canada belangrijk blijft en verwijst naar uitbreidingsplannen in Windsor, Ontario.

Bouygues Telecom verdedigt overnamebod op Altice France ondanks afwijzing

- De Franse telecomoperator blijft achter het gezamenlijke overnamebod van 17 miljard euro op Altice France, dat samen met Orange en Iliad werd ingediend en door Altice werd afgewezen. Bouygues benadrukt dat het voorstel strategisch waardevol is voor de markt en alle betrokken partijen, en dat het synergievoordelen biedt die een waardering boven de 20 miljard euro rechtvaardigen. Ondanks de afwijzing ziet Bouygues het bod als een kans om de Franse telecommarkt efficiënter en klantgerichter te maken. Het bedrijf blijft overtuigd van de relevantie van het project en is bereid om het traject verder te verdedigen bij toezichthouders.

Merck KGaA verhoogt groeiverwachtingen voor gezondheidszorgdivisie

- Het Duitse farmaceutische en technologiebedrijf verhoogde licht zijn middellangetermijnverwachtingen voor de gezondheidszorgdivisie, met een jaarlijkse organische omzetgroei in de lage tot middenenkelcijferige percentages. Voor de groep mikt Merck nu op een groei in de middenenkelcijferige range, terwijl het omzetdoel...

LVMH boekt grootste dagwinst sinds 2001 na herstel in China

- De Franse luxegroep achter merken als Louis Vuitton, Moët en Dior zag zijn aandelen op woensdag met 14% stijgen, de grootste dagwinst sinds 2001, na beter dan verwachte kwartaalresultaten en tekenen van herstel in China. De omzet steeg voor het eerst dit jaar, wat een bredere sectorrally op gang bracht die 80 miljard euro aan beurswaarde toevoegde aan Europese luxeaandelen. Vooral de mode- en lederwarenafdeling toonde verbetering, ondanks een daling van 2% op jaarbasis. Analisten blijven voorzichtig over een algemeen herstel, maar verwachten een versnelling vanaf de tweede helft van 2026.

Horse Powertrain (Renault) ambieert wereldleiderschap in motoren tegen 2035

- Horse Powertrain, de Frans-Chinese joint venture tussen Renault en Geely, gespecialiseerd in verbrandingsmotoren en hybride aandrijvingen, wil tegen 2035 uitgroeien tot 's werelds grootste motorenproducent. Ondanks de wereldwijde transitie naar elektrische voertuigen, mikt Horse op een jaaromzet van 15 miljard euro in 2029, een stijging van 80% ten opzichte van 2024. Het bedrijf produceert jaarlijks meer dan acht miljoen motoren en transmissies voor onder andere Renault, Volvo Cars, Nissan en Mercedes-Benz, en telt 17 fabrieken, waarvan acht in China. Hoewel critici waarschuwen voor het risico van investeren in verouderde technologie, gelooft Horse dat hybride en verlengde-range voertuigen nog decennia lang motoren nodig zullen hebben.

Pernod Ricard ziet omzet dalen door zwakke vraag in China en VS

- De Franse producent van sterke dranken zoals Martell, Mumm en Absolut zag de omzet in het eerste kwartaal van het boekjaar 2026 dalen met 7,6% tot 2,384 miljard euro, in lijn met de gemiddelde analistenverwachting van een daling van 7,1%. De terugval is te wijten aan zwakke consumentenbestedingen en voorraadafbouw in China en de Verenigde Staten. Het bedrijf verwacht dat het herstel in de verkoop vooral in de tweede jaarhelft zal plaatsvinden. Pernod Ricard blijft ervan uitgaan dat de omzet in het volledige boekjaar zal verbeteren.

Nordea overtreft winstverwachting en start aandeleninkoopprogramma

- De Finse bank en grootste speler in de Noordse regio rapporteerde een operationele winst van 1,60 miljard euro in het derde kwartaal, boven de gemiddelde analistenverwachting van 1,52 miljard euro. Ondanks een daling van 6% in de rente-inkomsten door lagere beleidsrentes, stegen de volumes van leningen en deposito’s, met een groei van 6% in hypotheek- en bedrijfsleningen. De bank zag ook een herstel in inkomsten uit vergoedingen en commissies, dankzij toegenomen activiteit op de kapitaalmarkten. Nordea kreeg goedkeuring voor een nieuw aandeleninkoopprogramma van 250 miljoen euro, dat op 20 oktober van start gaat.

ABB verhoogt omzet en winst dankzij sterke groei in VS en Brazilië

- De Zwitserse producent van motoren, aandrijvingen en elektrificatiesystemen voor onder meer fabrieken en datacenters zag in het derde kwartaal de bedrijfswinst (EBITDA) stijgen met 12% tot 1,74 miljard dollar, iets boven de gemiddelde analistenverwachting van 1,70 miljard dollar. De omzet steeg met 11% tot 9,08 miljard dollar, terwijl het aantal orders met 12% toenam, mede dankzij een sterke groei van 27% in de Verenigde Staten en 38% in Brazilië. In China daalden de orders met 4% door een terugval in procesautomatisering en elektrificatie, en ook India kende een daling van 7%. ABB verwacht in het vierde kwartaal een omzetgroei in de middenenkelcijferige procenten en kondigde aan dat CFO Timo Ihamuotila in 2026 vertrekt, met Christian Nilsson als opvolger.

Nestlé schrapt 16.000 banen om verkoopvolumes en efficiëntie te verbeteren

- De Zwitserse producent van onder meer KitKat, Nespresso en Maggi kondigde het schrappen van 16.000 banen aan om de verkoopvolumes op te krikken, waaronder 12.000 witteboordenfuncties en 4.000 jobs in productie en logistiek. In het derde kwartaal steeg de verkoopvolume met 1,5%, ruim boven de gemiddelde analistenverwachting van 0,3%, wat CEO Philipp Navratil ademruimte geeft na zijn recente benoeming. Navratil verhoogt het kostenbesparingsdoel tot 3 miljard Zwitserse frank, tegenover 2,5 miljard eerder, en wil een cultuur van prestatie en marktaandeelbehoud stimuleren. De onderneming kampt met stijgende kosten, oplopende schulden en druk van aandeelhouders, terwijl het recent ook een wissel kende aan de top met het vertrek van voorzitter Paul Bulcke.

Mee met de markt: “Chipgekte, Trump paait Xi en Modi Trump”

- Een opsteker gisteren was dat zijne illustere Hoogheid Trump zich rechtstreeks en onrechtstreeks bereid toont om dat toch met China te onderhandelen. Diens lakei, pardon .. minister van Financiën, Bessent poneerde dat Washington het handelsconflict niet wil laten escaleren en dat een Trump/Xi-topontmoeting ingepland staat voor later deze maand, ergens in Zuid-Korea. in combinatie met een alweer een rist beter dan verwachte kwartaalcijfers uit de banksector (+1,6%), duwde zowel de Euro Stoxx 600 (+0,6%) als de S&P 500 (+0,4% hoger). Zes van de 11 sectorindices daalden, echter, waaronder industrials (-0,47%) en grondstoffen (-0,31%).

- Onder de feestvierders vinden we onder meer Morgan Stanley (+5,8%) en Bank of America (+4%), nadat Goldman Sachs en JPMorgan Chase eergisteren al plezierden. Samen met wat andere resultaten is de conclusie snel gemaakt voor de niet-altijd nuchter denkende belegger: sterke bankwinsten wijzen op een blijvend gezonde economie en met de consument lijkt het ook nog altijd goed te gaan. Maar zeker is dat niet echt, want veel macro-economische rapporten blijven in de ijskast blijven vanwege een shutdown van de overheid.

- In Europa werd het mooie weer gemaakt door de luxe-aandelen, nadat koning LVMH in zijn kwartaalrapport net ietsje positiever bleek dan verwacht. Met name de Aziatische luxeshopper geeft opnieuw wat teken van leven, en dat was al een aantal kwartalen niet meer zo.

- En die luxeshopper zien we ook terugkomen op de beursvloer, want de Aziatische beursvloeren tooiden zich vannacht allemaal in lentefrisse kleuren: China +0,25%, Taiwan +1,36%, Zuid-Korea +2,2%, Japan +0,6% en India +0,5%. Doorheen de sectoren zien we dat waarbij chip- en AI- aandelen opnieuw hoge ogen gooiden, zowat overal.

- Aan de basis lag natuurlijk de schijnbare ontspanning tussen de VS en China, maar vooral het feit dat de Indiase premier Narendra Modi beloofd zou hebben dat zijn land zou stoppen met het kopen van olie uit Rusland. Dat levert ongeveer een derde van zijn import aan India, maar leverde vooral torenhoge straftarieven op voor de export naar de VS.

- De gewiekste belegger liet zich niet ringeloren en behield de focus op de recente (de?)escalatie van de handelsspanningen tussen China en de VS, terwijl er ook pertinente vragen gesteld worden over de waardering van de tech- en chipsector. Niettemin kende die laatste weer een topdag: de Philadelphia Semiconductor Index trok 2,7% hoger, nadat ASML gisteren iets beter dan verwachte cijfers, maar vooral geruststellende vooruitzichten in de markt zette en nadat een groep rond BlackRock, Microsoft en Nvidia koopt een van 's werelds grootste datacenterbeheerders kocht voor 40 miljard dollar. Logisch, dus, dat zowat alle beursgenoteerde datacenterbedrijven terrein wonnen. Applied Digital trok de kop met 8% winst.

- VS minister Bessent is ondertussen van plan om drie of vier kandidaten te interviewen voor de positie van “hoofd van de Federal Reserve”. Die namen zullen op het bureau van Trump komen, ergens na de Amerikaanse Thanksgiving-vakantie. Ondertussen zei ,nieuwbakken Fed-directeur, en Trump-pion, dat twee renteverlagingen realistisch zijn voor 2025, in lijn met de opmerking van topman Powell over de verzwakkende Amerikaanse arbeidsmarkt.

- De Amerikaanse dollar verzwakte opnieuw wat tegenover de euro (€1 = $1,1658), terwijl de goudprijs andermaal opveerde. Het edelmetaal kost ondertussen 4;232 dollar per ounce, maar met de bitcoin ging het de andere kant op (110,893 dollar).

- De economische kalender komt opnieuw met een vraag : de VS heeft wel een pak op haar kalender, maar of die omgezet worden in cijfers is door de shutdown hoogst onzeker. Reken er dus niet op. Wel komen er Britse cijfers over de industriële productie aan, naast een update over de Britse én de Europese handelsbalans over augustus. En terwijl Polen trakteert met inflatiedata over september, mag ECB-topvrouw Lagarde zich opmaken voor een speech.

- Bedrijfsresultaten komen er vandaag van Bank NY Mellon, CSX, Interactive Brokers, M&T Bank, Marsh & McLennan, Charles Schwab, Travelers Cos, US Bancorp, ABB, Industrivarden, Investor, Kinnevik, Nordea Bank, Sartorius, Sartorius Stedim en Whitbread.

Beursnieuws België en Nederland

DEME breidt offshore-installatiefleet uit met oplevering Norse Wind.

- Het bedrijf heeft zijn offshore-installatiefleet uitgebreid met de oplevering van het nieuwe installatieschip Norse Wind, dat oorspronkelijk in 2023 werd besteld door Havfram, het Noorse offshore windbedrijf dat DEME in april overnam. Het schip werd volgens planning voltooid en is al gecontracteerd voor meerdere grote offshore windprojecten, met een goed gevulde pijplijn tot 2030. Norse Wind zal in de eerste helft van 2026 operationeel worden, met als eerste opdrachten recent binnengehaalde projecten in Europa, terwijl het zusterschip Norse Energi begin 2026 wordt opgeleverd. Geen impact op de “kopen”-aanbeveling en koersdoel van 175 euro.

SIPEF verhoogt palmolieproductie met ruim 28 procent in derde kwartaal.

- De Belgische agro-industriële groep meldt voor het derde kwartaal van 2025 een productie van 117.565 ton ruwe palmolie (CPO), een stijging van 28,1% ten opzichte van dezelfde periode vorig jaar, dankzij hogere volumes verse vruchtentrossen en verbeterde olie-extractie in Indonesië en Papoea-Nieuw-Guinea. De groep verkocht 84% van haar geplande palmolievolumes tegen een gemiddelde ex-mill prijs van 961 dollar per ton, wat resulteerde in een verkoopprijs die 12,5% hoger lag dan in de eerste negen maanden van 2024. Voor het volledige jaar verwacht SIPEF een productie van ongeveer 430.000 ton palmolie en een groepsresultaat tussen 115 en 125 miljoen dollar, terwijl het investeringsprogramma van 100 miljoen dollar op koers ligt en de netto financiële positie positief blijft. KBC Securities hanteert een koersdoel van 88 euro en geeft een ‘Kopen’-aanbeveling.

Fastned boekt recordomzet en breidt netwerk uit naar negen landen.

- Het Nederlandse snellaadbedrijf boekte in het derde kwartaal van 2025 een recordomzet van 31,5 miljoen euro, een stijging van 44% op jaarbasis, dankzij een toename van 32% in de verkoop van hernieuwbare energie tot 46,8 GWh over 1,7 miljoen laadsessies. Het netwerk breidde zich uit naar negen landen met de opening van de eerste stations in Spanje en een nieuw vlaggenschipstation in Gentbrugge, België, terwijl het totaal aantal stations eind september op 380 stond. Fastned blijft inzetten op snelle groei met 30 stations in aanbouw, een lopende obligatiecampagne en een visie op hoogwaardige, volledig elektrische snelwegstations met uitgebreide voorzieningen. KBC Securities blijft bij een koersdoel van 30 euro en de ‘Opbouwen’-aanbeveling.

VolkerWessels verkoopt Nederlandse activiteiten aan HAL Trust.

- Het Nederlandse bouwbedrijf heeft een overeenkomst gesloten met investeerder HAL Trust over de verkoop van zijn Nederlandse activiteiten, op basis van een ondernemingswaarde van 1,60 miljard euro. Deze tak realiseerde in 2024 een omzet van bijna 3,6 miljard euro en een bedrijfskasstroom (EBITDA) van 296 miljoen euro; in de eerste helft van 2025 ging het om 1,8 miljard euro omzet en 218 miljoen euro EBITDA. VolkerWessels blijft actief in het Verenigd Koninkrijk, Canada en Duitsland, met het hoofdkantoor in Rijssen. De transactie, die eerder op hoofdlijnen werd goedgekeurd, kan in het eerste kwartaal van 2026 worden afgerond, onder voorbehoud van goedkeuring door mededingingsautoriteiten en de ondernemingsraad.

ABN AMRO waarschuwt voor margedruk bij hypotheken en vermogensbeheer.

- De Nederlandse bank waarschuwde woensdag voor margedruk bij haar hypotheek- en vermogensbeheeractiviteiten, voorafgaand aan de kwartaalcijfers op 12 november. Door stijgende huizenprijzen worden hypotheken als minder risicovol geclassificeerd, wat leidt tot lagere rentemarges. Daarnaast drukken promotionele aanbiedingen voor vermogensbeheerproducten de winstgevendheid. De overname van de Duitse private bank Hauck Aufhäuser Lampe had in het derde kwartaal een negatieve impact van 30 basispunten op de core Tier 1-kapitaalratio. Het aandeel ABN AMRO daalde woensdag met 3,1 procent.

Nedap versnelt omzetgroei en kondigt CEO-wissel aan.

- Het Nederlandse technologiebedrijf uit Groenlo zag in het derde kwartaal de omzet met 15 procent stijgen tot 71,3 miljoen euro, een versnelling ten opzichte van de 9 procent groei in de eerste jaarhelft. De terugkerende omzet steeg met 11 procent en bleef goed voor 40 procent van de totale omzet. CEO Ruben Wegman kondigde zijn vertrek aan wegens gezondheidsredenen; hij lijdt aan Parkinson en zal aftreden op 8 april 2026. De raad van commissarissen wil Rob Schuurman, momenteel Chief Commercial Officer, benoemen als opvolger. Nedap verwacht in 2025 verdere omzetgroei in alle belangrijke markten.

Sligro Food Group verhoogt groepsomzet ondanks stopzetting tabaksverkoop.

- De Nederlandse groothandel zag in het derde kwartaal de omzet stijgen met 2,5 procent wanneer gecorrigeerd voor het stopzetten van de tabaksverkoop, ondanks een nominale daling van 61 miljoen euro tot 664 miljoen euro. In België bleef de omzet stabiel ten opzichte van dezelfde periode vorig jaar, al verliepen de zomermaanden moeizaam en werd de neerwaartse trend pas in het derde kwartaal gestopt. Na negen maanden kwam de groepsomzet uit op 1,94 miljard euro, een stijging van 1,3 procent ten opzichte van 2024, eveneens gecorrigeerd voor tabak. Sligro handhaaft de eerder gecommuniceerde rendementsverwachting van een bedrijfskasstroom (EBITDA) tussen 5,5 en 6,0 procent van de omzet.

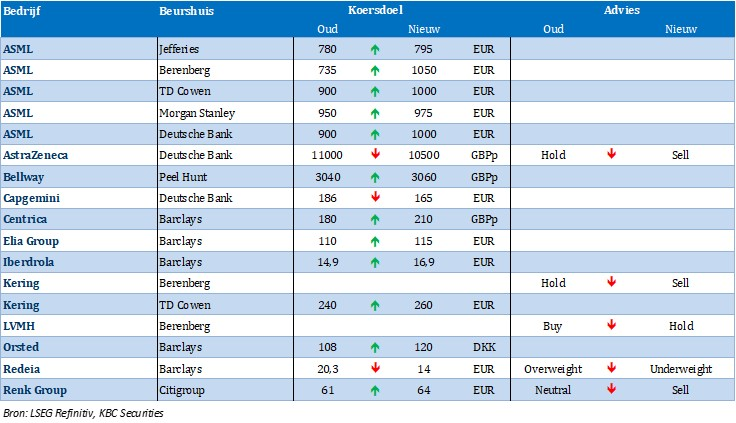

Nieuwe beleggingsaanbevelingen voor aandelen

Datum en uur van publicatie: 16/10/2025 om 09:00.

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.