vr. 5 sep 2025

Wat staat er maandag op de beleggersagenda?

Maandag 8 september 2025

- Bedrijfsresultaten

- Caseys, Phoenix, Abivax, Delta Plus, Dominos Pizza, Elekta ADR, Dynagas LNG, Phoenix Group, Puig Brands, Texaf

- Ex-dividend

- Alphabet, Becton Dickinson, FedEx, Mosaic, Santos

- Macro-economie

- China: handelsbalans (aug)

- Japan: handelsbalans (juni), BBP (2de kwartaal)

- Duitsland: industriële productie (juli), handelsbalans (juli)

Vooruitblik op Amerika

Voor de bel

- De Amerikaanse futures stegen in aanloop naar belangrijke cijfers over niet-agrarische werkgelegenheid, waarbij de kwartaalresultaten van chipgigant Broadcom bijdroegen aan de winst.

- In Europa stegen de aandelenmarkten terwijl de langlopende obligatierentes daalden, doordat verwachtingen van Amerikaanse renteverlagingen de zorgen over begrotingstekorten in verschillende landen overstegen. In Azië sloot de Japanse Nikkei op het hoogste punt in meer dan twee weken, dankzij stijgende autowaarden door verlichting van tarieven. Chinese aandelen herwonnen bijna alle terrein dat ze in de vorige sessie hadden verloren, maar noteerden toch hun grootste wekelijkse daling in vijf maanden.

- De dollar daalde ten opzichte van belangrijke valuta’s terwijl beleggers wachtten op het rentebeleid. Bij de grondstoffen daalden de olieprijzen voor de derde dag op rij, door toenemende verwachtingen van een hoger aanbod, terwijl de goudprijzen stabiel bleven.

Topnieuws

Tesla zal Musk 1 biljoen dollar toekennen als het bedrijf enkele ambitieuze doelstellingen behaalt

- De raad van bestuur van Tesla heeft een nieuw beloningspakket voorgesteld voor CEO Elon Musk met een geschatte waarde van ongeveer 1 biljoen dollar.

Matige groei van de Amerikaanse werkgelegenheid verwacht in augustus; focus op herzieningen

- Voorspellingen wijzen op een zwakke groei van de Amerikaanse werkgelegenheid in augustus en een stijging van de werkloosheid tot 4,3%. Als deze cijfers kloppen, zou dat een afkoelende arbeidsmarkt bevestigen en de weg vrijmaken voor een renteverlaging door de Federal Reserve deze maand.

Trump ondertekent besluit om lagere Japanse autotarieven in werking te stellen

- De Amerikaanse president Donald Trump ondertekende donderdag een besluit om lagere tarieven op Japanse auto-importen en andere producten, die in juli waren aangekondigd, in te voeren. Dit biedt enige verlichting voor de exportgerichte Japanse economie.

Amerikaanse kledingwinkels testen strategie met volledige prijzen nu rijke klanten blijven uitgeven

- Een aantal kledingretailers, waaronder Levi's en Aritzia, brengen meer producten tegen volledige prijs op de markt en testen hoeveel welgestelde klanten bereid zijn te betalen, ondanks het drukkende effect van invoerheffingen.

Aandelen in de kijker

Alaska Air Group: de luchtvaartmaatschappij meldde donderdag dat ze een deel van haar lopende bestelling voor Boeing 787-jets omzet naar de grotere 787-10-variant. Deze beslissing weerspiegelt de post-Hawaiiaanse integratiestrategie van het bedrijf om te voldoen aan de groeiende vraag op drukke routes, vooral over de Stille Oceaan. Volgens de website van Alaska Air Group beschikt het bedrijf over een operationele vloot van vier Boeing 787-9 Dreamliners en ongeveer 243 Boeing 737-vliegtuigen van verschillende modellen.

BILL Holdings: activistische investeerder Starboard Value bezit een belang van 8,5% in het bedrijf en is van plan een bestuursuitdaging aan te gaan om veranderingen door te voeren bij het bedrijf voor financiële automatiseringssoftware dat kleine en middelgrote ondernemingen wereldwijd bedient, aldus een indiening op donderdag. Starboard heeft deze positie opgebouwd terwijl de aandelenkoers van BILL Holdings recentelijk daalde. Starboard verklaarde in de indiening bij de SEC dat het van plan is om veranderingen door te voeren, waarmee een eerder rapport van Reuters werd bevestigd.

Cadence Design System: de Amerikaanse leverancier van chipontwerpsoftware meldde donderdag dat het de ontwerp- en engineeringactiviteiten van het in Stockholm gevestigde Hexagon AB zal overnemen voor 3,16 miljard dollar, om zijn klantenbestand uit te breiden en zijn productportfolio op te schalen. Het bedrijf zal 70% van het bedrag in contanten betalen en de rest door het uitgeven van aandelen aan Hexagon. De deal zal Cadence een breder klantenbestand opleveren, waaronder originele fabrikanten en toeleveranciers in de luchtvaart- en auto-industrie zoals Volkswagen Group, BMW en Lockheed Martin, die momenteel gebruikmaken van de D&E-oplossingen van Hexagon. De transactie zal naar verwachting worden afgerond in het eerste kwartaal van 2026.

Colgate-Palmolive: Dabur, de Indiase rivaal van Colgate-Palmolive, maakt van zijn tandpasta een test van nationalisme door consumenten op te roepen Amerikaanse merken te mijden, nu bedrijven de promotie van lokale producten opvoeren te midden van verslechterende handelsbetrekkingen met de Verenigde Staten. Premier Narendra Modi herhaalde donderdag zijn oproep om "Swadeshi", ofwel in India gemaakte goederen, te gebruiken. Colgate heeft een marktaandeel van 43% in de Indiase tandpastamarkt, gevolgd door de Indiase tak van Unilever, eigenaar van het merk Pepsodent in het land.

Copart: het bedrijf rapporteerde donderdag een winst over het vierde kwartaal die boven de verwachtingen van analisten lag, gedreven door sterkte in zijn diensten met hoge marges, die de zwakte in zijn voertuigenafdeling compenseerden. De aandelen van het bedrijf, dat veilingdiensten levert voor beschadigde en total-loss voertuigen aan handelaren in tweedehands auto's en demontagebedrijven, daalden in de nabeurshandel. De dienstenafdeling van het bedrijf, die inkomsten genereert uit het opslaan, slepen en veilen van voertuigen, profiteerde doordat stijgende reparatiekosten en arbeidskosten meer verzekeraars en klanten ertoe brachten te kiezen voor total-loss regelingen, wat leidde tot hogere volumes via het platform.

Kratos Defense and Security Solutions: president Donald Trump zal naar verwachting een 38 jaar oud wapenbeheersingsverdrag eenzijdig herinterpreteren om geavanceerde militaire drones van het type "Reaper" en andere geavanceerde drones in het buitenland te verkopen, volgens een Amerikaanse ambtenaar en vier personen die bekend zijn met het plan. De nieuwe interpretatie zou de verkoop van meer dan 100 MQ-9-drones aan Saoedi-Arabië mogelijk maken, die het koninkrijk in het voorjaar van dit jaar heeft aangevraagd en die deel kunnen uitmaken van een wapenovereenkomst van 142 miljard dollar die in mei werd aangekondigd. Het nieuwe beleid zal General Atomics, Kratos en Anduril, die grote drones produceren, in staat stellen hun producten te laten behandelen als "Foreign Military Sales" door het Amerikaanse ministerie van Buitenlandse Zaken, waardoor ze gemakkelijk internationaal kunnen worden verkocht, aldus een Amerikaanse ambtenaar die op voorwaarde van anonimiteit sprak met Reuters.

Tesla: de raad van bestuur van Tesla heeft de goedkeuring van beleggers gevraagd voor het compensatiepakket van CEO Elon Musk voor 2025 en de aandeelhouders van het bedrijf hebben de raad verzocht om een investering in de xAI-startup van de miljardair goed te keuren. De aandelen van de fabrikant van elektrische voertuigen stegen in de voorbeurshandel na het nieuws. De raad van bestuur van Tesla keurde eerder dit jaar een interim-compensatiepakket goed voor CEO Elon Musk ter waarde van ongeveer 29 miljard dollar in beperkte aandelen, bedoeld om hem tot minstens 2030 aan het roer te houden terwijl het bedrijf overstapt naar een AI-first strategie.

Aanbevelingen

Applovin: Jefferies verhoogt het koersdoel naar 615 dollar, vanaf 560 dollar, en verwijst naar een omslagpunt in e-commerceadvertenties in het vierde kwartaal en een uitbreiding van het aanbod naar niet-gamingapps als belangrijke groeifactoren.

Broadcom: Jefferies verhoogt het koersdoel van 315 dollar naar 350 dollar, en verwijst naar positieve omzetverwachtingen dankzij een nieuwe AI-chiporder van $10 miljard.

Kimberly-Clark: JP Morgan verhoogt het koersdoel van 138 dollar naar 144 dollar, na het bijwerken van de aannames voor de verschuiving van het segment International Family Care and Professional naar beëindigde activiteiten.

Meest verhandelde ETF's in augustus '25 bij Bolero

Hieronder vind je tien de meest verhandelde Exchange Traded Funds (ETF's) bij Bolero in augustus 2025. Ideaal om een vinger aan de pols van de beurs te houden en te ontdekken welke ETF's afgelopen periode door medebeleggers druk gekocht of verkocht werden. Wil je meer informatie over ETF's? Dan kan je altijd terecht op onze uitgebreide en zeer toegankelijke onlinegids.

Bovendien staan vele ETF's uit de top tien in de Bolero ETF playlist. Via die playlist kan je bij Bolero voor kleinere bedragen goedkoper in ETF's beleggen. Wil je op regelmatige basis, via een plan, in ETF's beleggen? Dat kan bij Bolero via Invest & Repeat.

Ter info geven we ook de prestaties van de bekendste indexen sinds 1 januari 2025 mee (op 5 september).

BEL 20: +10,6%

Nasdaq 100: +12,7%

S&P500: +10,8%

World: +10,3%

De prestaties van de ETF's sinds begin dit jaar zijn ook vastgeklikt op datum van vandaag (5 september).

1. iShares Core MSCI World UCITS ETF - USD ACC (IWDA) - ISIN: IE00B4L5Y983 (=)

Deze ETF tracht de MSCI World Index zo goed mogelijk te volgen. De MSCI World index is de bekendste en meest gebruikte aandelenindex ter wereld. In de ETF zijn ruim 1.600 aandelen uit ontwikkelde landen over de hele wereld opgenomen. Het totale kostenpercentage bedraagt 0,20%. De ETF staat zo goed als op hetzelfde niveau als begin dit jaar.

Wil je meer informatie over deze of de volgende ETF’s? Dan kan je terecht op ons Bolero-platform, waar je voor elke ETF onder ‘Documenten’ onder meer het essentieel informatiedocument (KID) terugvindt.

2. SPDR MSCI World UCITS ETF - USD ACC (SWRD) - IE00BFY0GT14 (1 plaats hoger)

Deze World-ETF van uitgever SPDR blijft op dezelfde plaats staan. Het totalekostepercentage bedraagt 0,12%, dat is nog iets minder dan de nummer 1 uit deze lijst. De ETF staat zo goed als op hetzelfde niveau als begin dit jaar.

3. iShares Core S&P 500 UCITS ETF USD - ACC (CSPX) - ISIN: IE00B5BMR087 (1 plaats gezakt)

Via deze ETF volg je nauwgezet de S&P 500, de 500 grootste Amerikaanse bedrijven waarvoor kredietbeoordelaar Standard en Poor's een index samenstelde. De S&P 500 wordt onder beleggers soms 'The index you can't beat' genoemd. Deze ETF keert, in tegenstelling tot de nummer tien uit het lijstje, geen dividenden uit. Het is een kapitalisatie-ETF. De dividenden die de onderliggende bedrijven uitkeren, worden door de ETF niet doorgestort naar haar investeerders, maar meteen opnieuw geïnvesteerd in de ETF zelf. Het totale kostenpercentage ligt op 0,07%. Tot dusver is de ETF in 2025 met 2,7% gedaald.

4. SPDR MSCI ACWI IMI UCITS ETF - USD ACC (IMIE) - ISIN: IE00B3YLTY66 (=)

Met deze ETF kan je de index State Street Global Advisors Europe Limited volgen. Die index bevat grote, middelmatige en kleine bedrijven uit zowel de ontwikkelde als opkomende markten. Het gaat om een kapitalisatie-ETF met een totalekostenpercentage van 0,17%. Het grootste gewicht in de ETF wordt ingenomen door Apple (ongeveer 3,5%) Microsoft (ongeveer 3,5%) en NVIDIA (ongeveer 3,5%). In 2025 staat hij momenteel 0,5% hoger.

5. VanEck Defense UCITS ETF - A USD ACC (DFEN) - ISIN: IE000YYE6WK5 (4 plaatsen gestegen)

Via deze ETF kan je beleggen in entiteiten die betrokken zijn bij de defensie-industrie. Het kostenpercentage is 0,55%. Het is een kapitalisatie-ETF die sinds begin dit jaar zo'n 38,9% hoger staat.

6. iShares Core MSCI EM IMI UCITS ETF - USD ACC (EMIM) - ISIN: IE00BKM4GZ66 (4 plaatsen hoger)

Via deze ETF kan je inspelen op de aandelenbewegingen in opkomende markten en groeilanden zoals Mexico en Brazilië, China, Zuid-Afrika,... De grootste sectoren in de ETF zijn Financiële diensten en Technologie, elk goed voor ongeveer 20% van de index. De grootste individuele posities zijn de Taiwanese halfgeleiderproducent Taiwan Semiconductor Manufacturing (TSMC) met ongeveer 8%, Samsung Electronics uit Zuid-Korea (ongeveer 2 %), het Chinese sociale mediabedrijf Tencent (ongeveer 3,5%) en daarnaast de Chinese e-commercegigant Alibaba Group Holding (ongeveer 2,0%). Het totale kostenpercentage komt neer op 0,18%. Sinds begin dit jaar staat de ETF 5% hoger. Het rendement van de ETF:

7. AMUNDI S&P 500 UCITS ETF - EUR ACC - ISIN: LU1681048804 (2 plaatsen gezakt)

Deze ETF is de tweede uit de lijst die de S&P 500 volgt. Het is een kapitalisatie-ETF met een totalekostenpercentage van 0,15%. Sinds 1 januari staat de ETF 2,7% lager.

8. Vanguard FTSE All-World UCITS ETF - USD ACC (VWCE) - ISIN: IE00BK5BQT80 (=)

Net als met de nummer 1 en nummer 2 van deze lijst, ben je met de Vanguard FTSE All-World UCITS ETF meteen over heel de wereld belegd. De vijf grootste participaties zijn Amerikaanse reuzen: softwareontwikkelaars Apple (ongeveer 4%) en Microsoft (ongeveer 4%), e-commercebedrijf Amazon (ongeveer 2%) en technologiebedrijven Nvidia (ongeveer 3,5%). Het totale kostenpercentage bedraagt 0,22%. In 2025 is de ETF tot dusver met 0,6% gestegen.

9. AMUNDI STOXX EUROPE 600 - UCITS ETF ACC ACC (MEUD) - ISIN: LU0908500753 (2 plaatsen gedaald)

Via deze ETF beleg is in de STOXX Europe 600 Index. Dat zijn de 600 grootste beursgenoteerde bedrijven van Europa. Het gaat voornamelijk om large caps, bestaande uit waarde- en groeiaandelen. Het totalekostenpercentage bedraag 0,07%. Het grootste gewicht in de index wordt toegekend aan ASML, SAP en Novo Nordisk, de enige bedrijven die tussen de 2,5 en 2% gewicht hebben in de index. Sinds begin dit jaar staat de ETF 10,31% hoger.

10. Vanguard INV SER S&P 500 ETF INC NAV - ISIN: IE00B3XXRP09 (4 plaatsen gezakt)

Ook ETF-ontwikkelaar Vanguard biedt een tracker aan op de S&P 500. Het totale kostenpercentage ligt even laag als bij de iShares-concurrentie: 0,07%. ETF-bezitters krijgen de dividenden uitgekeerd. Het rendement van de ETF sinds de start van dit jaar: -3,3%.

Een geïnformeerde zelf-belegger is er twee waard!

Naast het wijzen op voordelen van beleggen in ETF’s is het ook onze taak om je bewust te maken van de risico’s. Het belangrijkste is het marktrisico (door fluctuaties op de markt kan een ETF minder waard zijn bij verkoop dan bij aankoop). Andere risico’s zijn het valutarisico, het liquiditeitsrisico en de trackingerror. Meer duiding bij de risico's vind je hier.

We willen je er nog op wijzen dat je bovenop het makelaarsloon nog een wettelijk verplichte beurstaks betaalt bij de aan- of verkoop van een ETF. Die belasting bedraagt tussen 0,12 en 1,32% van het bedrag van aan-of verkoop. Een uitgebreide uitleg vind je op onze onlinegids.

Bank of England maakt beleidsbocht compleet

Het Britse parlement ontving deze week Bank of England voorzitter Bailey, vicevoorzitster Lombardelli en raadsleden Greene en Taylor. In een hoorzitting voor de financiële commissie van het lagerhuis gaven ze duiding bij het jaarrapport van de centrale bank en liet de 4-koppige selectie in hun kaarten kijken voor de volgende maanden. Met uitzondering van Taylor gingen ze verder op het ingeslagen pad na de augustusvergadering. Mathias Van Der Jeugt uit de marktenzaal van KBC, schreef een artikel.

Bernard Keppenne: Alles is onder controle, behalve wat dat niet is

Alle ogen zijn vanmiddag gericht op de cijfers over de arbeidsmarkt in de Verenigde Staten, die naar verwachting het afkoelen van deze markt zullen bevestigen, wat blijft drukken op de Amerikaanse kortetermijnrente.

Zwakke groei

Een cijfer dat het afkoelen van de Amerikaanse arbeidsmarkt illustreert: de werkgelegenheidswinst bedroeg gemiddeld 35.000 banen per maand in het tweede kwartaal, tegenover 123.000 in dezelfde periode van 2024.

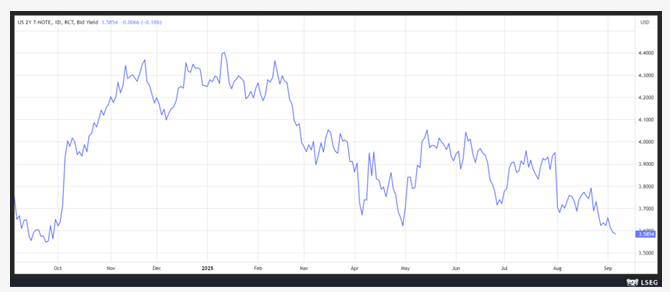

De werkloosheidsgraad wordt verwacht te stijgen tot 4,3% tegenover 4,2% in juli — een nog gematigde stijging die wordt verklaard door het feit dat de beroepsbevolking met 800.000 personen is afgenomen in het tweede kwartaal, als gevolg van invallen door immigratiediensten en het einde van de tijdelijke juridische status van honderdduizenden immigranten. Economen rekenen op 75.000 nieuwe banen, maar dit cijfer zou lager kunnen uitvallen, want volgens het bureau ADP zijn er in augustus slechts 54.000 banen gecreëerd in de privésector, tegenover 104.000 in juli. Deze stagnatie van de arbeidsmarkt is een zegen voor kortlopende obligaties, die de verwachtingen van renteverlagingen door de FED weerspiegelen — met name de 2-jaarsrente.

De sprong in het onbekende

Naast de vertrouwensstemming op maandag, die Bayrou ten val zal brengen, doemt het risico op dat Frankrijk zijn kredietwaardigheid verliest. In geval van een verlaging zou dit gedwongen verkopen door fondsbeheerders kunnen veroorzaken. Fitch en S&P hebben de kredietwaardigheid van Frankrijk onder negatieve beoordeling geplaatst, wat de deur openzet voor een verlaging. Fitch zou de rating op 12 september kunnen herzien, met als gevolg dat een verlaging de rating op A+ zou brengen. En de kans daarop is groot, vooral als op 12 september de regering is gevallen en de dag van 10 september een signaal was van een bredere beweging, wat het plan voor deficitreductie in twijfel zou trekken. De twee andere agentschappen moeten hun oordeel vellen op 24 oktober (Moody’s) en 28 november (S&P).

Herconfiguratie van internationale handelsstromen

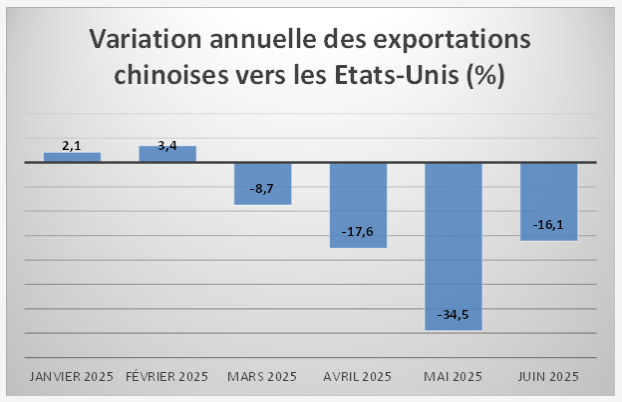

Een recent onderzoek van Container Trades Statistics werpt licht op enkele belangrijke ontwikkelingen in de wereldwijde maritieme handel in het eerste semester van 2025. Wat eerst opvalt, is de onverwachte dynamiek van de wereldhandel, ondanks geopolitieke spanningen en Amerikaanse invoerrechten. Die is namelijk met 4% gestegen op jaarbasis, terwijl de prognoses slechts 2,5% voorzagen. Maar achter dit geruststellende cijfer schuilt een herconfiguratie van de handelsstromen, eerst gekenmerkt door een instorting van de Chinese export naar de Verenigde Staten.

Dit leidde tot een sterke toename van het verkeer tussen Azië en Europa, en een vrij ongekende groei van de stromen naar West-Afrika (+32%). Dit zou kunnen worden verklaard door het feit dat China, om invoerrechten te vermijden, een deel van de stromen via Afrika als transitlocatie omleidt. Een laatste vaststelling uit deze studie is de opkomst van India, Brazilië en Centraal- en Zuid-Amerika, die nu meer dan 10 miljoen containers vertegenwoordigen — zelfs meer dan Europa in volume. Het is echter nog te vroeg om definitieve conclusies te trekken over de toekomstige evolutie van de wereldwijde maritieme handel, maar deze heeft blijk gegeven van wendbaarheid ondanks voortdurende omwentelingen.

Over omwentelingen gesproken…

Trump heeft donderdag een decreet ondertekend dat de invoerrechten op Japanse auto’s verlaagt tot 15%, tegenover 27,5% momenteel. Dit nieuwe tarief zal niet van toepassing zijn op producten die al onder hogere invoerrechten vallen, en zal met terugwerkende kracht gelden vanaf 7 augustus. In ruil daarvoor, volgens het decreet, “werkt Japan aan een versnelde uitvoering van een verhoging van 75% van de aankoop van Amerikaans rijst […] en de aankoop van Amerikaanse landbouwproducten, waaronder maïs, soja, meststoffen, bio-ethanol” voor een totaal van 8 miljard dollar per jaar.

En de Japanse regering heeft ermee ingestemd om 550 miljard dollar te investeren in de Verenigde Staten in projecten die door de Amerikaanse regering zullen worden geselecteerd — een toezegging die al in juli werd gedaan. Deze overeenkomst had het imago van premier Shigeru Ishiba kunnen opkrikken, maar hij wordt geconfronteerd met wantrouwen. Maandag vindt een bijeenkomst plaats van de parlementsleden van zijn partij, waarin zij zich zullen uitspreken over het houden van een buitengewone verkiezing die hem zou kunnen afzetten.

Net als in Frankrijk is het de politieke situatie die de Japanse langetermijnrente op ongekende niveaus heeft gebracht, en een afzetting van Ishiba door een voorstander van een soepelere fiscale politiek zou nieuwe spanningen op de lange rente kunnen veroorzaken. Gezien zijn nederlaag bij de laatste verkiezingen zijn zijn kansen om aan de macht te blijven klein, wat de weg zou kunnen openen naar een periode van politieke onzekerheid en de BoJ zou kunnen hinderen in haar streven naar renteverhoging.

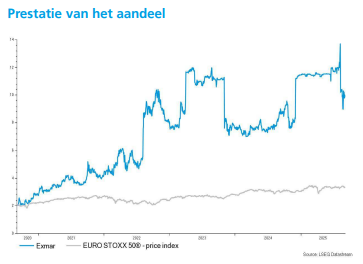

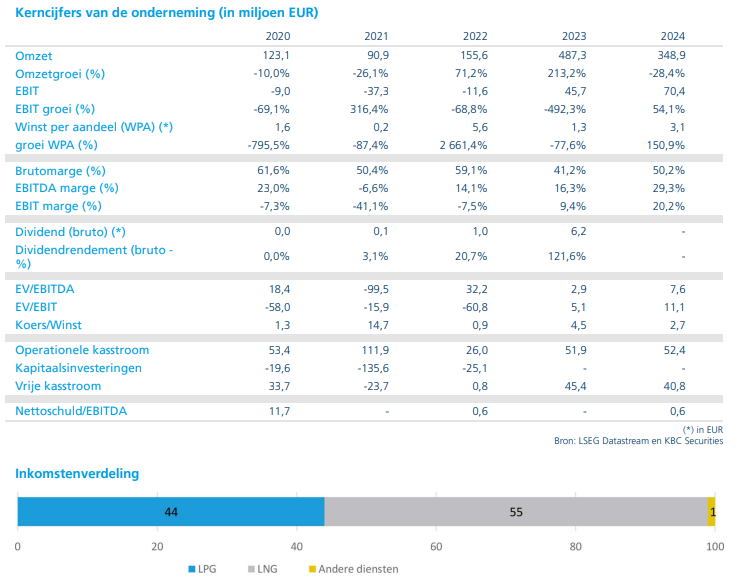

KBC Securities: "EXMAR verhoogt EBITDA en verlaagt schulden dankzij sterke infrastructuurprestaties"

EXMAR heeft in de eerste helft van 2025 een sterke stijging van de aangepaste bedrijfskasstroom (EBITDA) gerealiseerd, gedreven door solide prestaties in de infrastructuurdivisie en een eenmalige meevaller uit Congo. De nettowinst steeg tot 44 miljoen dollar, mede dankzij een terugname van een voorziening, geeft KBC Securities-analist Kristof Samoy aan.

Shipping: stabiele omzet, hogere EBITDA en vlootvernieuwing

De scheepvaartdivisie van EXMAR wist de omzet stabiel te houden ondanks een uitdagende vrachtmarkt. Dit was mogelijk dankzij een hoge contractdekking, met momenteel 95% dekking voor de MGC’s*. De EBITDA steeg tot 53,8 miljoen dollar, tegenover 49,4 miljoen dollar een jaar eerder. De vlootvernieuwing verloopt volgens plan, met de levering van twee dual-fuel LPG-schepen** en veertien nieuwbouwschepen in aanbouw.

*Medium Gas Carriers zijn middelgrote gastankers die worden ingezet voor het transport van vloeibaar gas, zoals LPG (Liquefied Petroleum Gas). Ze vormen een belangrijk onderdeel van EXMAR’s scheepvaartdivisie.

**Dual-fuel LPG-schepen zijn gastankers die kunnen varen op twee verschillende soorten brandstof: vloeibaar petroleumgas (LPG) en een alternatieve brandstof, meestal maritieme dieselolie of aardgas (LNG). Deze schepen zijn uitgerust met motoren die flexibel kunnen schakelen tussen beide brandstoffen, afhankelijk van beschikbaarheid, prijs en milieuregelgeving.

Infrastructuur: lagere omzet, maar sterkere winstgevendheid

De infrastructuurdivisie zag de omzet dalen door de afronding van het Marine XII EPC-contract* in Congo. Toch steeg de EBITDA tot 46,3 miljoen dollar, tegenover 35,5 miljoen dollar in 2024. Deze verbetering is te danken aan sterke prestaties in LNG-infrastructuur en engineering. Het EEMSHAVEN LNG-project behaalde een uptime van 100%.

*Het Marine XII EPC-contract verwijst naar een grootschalig Engineering, Procurement & Construction (EPC)-project dat EXMAR uitvoerde in Congo, specifiek binnen het Marine XII-gasveld. Dit contract viel onder de infrastructuurdivisie van EXMAR en had betrekking op de bouw en levering van installaties en diensten voor gasverwerking en -export. Het project werd in de eerste helft van 2025 afgerond, wat leidde tot een daling in omzet voor de infrastructuurdivisie. Tegelijkertijd steeg de EBITDA dankzij sterke prestaties in LNG-infrastructuur en engineering, waaronder het Marine XII-project zelf. Een belangrijke financiële meevaller was de terugname van een voorziening van 15 miljoen dollar die eerder was aangelegd voor dit project.

Ondersteunende diensten en investeringen

De ondersteunende diensten realiseerden een stabiele aangepaste EBITDA van 0,4 miljoen dollar. In 2024 werd dit segment nog positief beïnvloed door de verkoop van Bexco*. EXMAR verminderde zijn netto financiële schuld tot 189,9 miljoen dollar, tegenover 235,9 miljoen dollar in 2024, dankzij een sterke operationele kasstroom. Daarnaast verwierf het bedrijf belangen in Vantage Drilling (12,1%) en Ventura Offshore Holding (7,4%).

*EXMAR heeft Bexco verkocht aan Bekaert voor een bedrag van 40 miljoen euro. Deze overname stelt Bekaert in staat om zijn aanbod in synthetische offshore-oplossingen aanzienlijk te versterken. De verkoop van Bexco leverde EXMAR een meerwaarde van 19,6 miljoen dollar op, wat een belangrijke bijdrage was aan de sterke halfjaarresultaten van het bedrijf in 2024.

Recente ontwikkelingen: dividend en kapitaalverhoging

EXMAR keurde een dividend goed van 4,07143 euro per aandeel. Veel aandeelhouders kozen voor een kapitaalinbreng, waardoor het eigen vermogen steeg tot 274,96 miljoen dollar. Bovendien werd een nieuwe kredietlijn van 80 miljoen euro afgesloten en financiering geregeld voor vier nieuwe MGC’s die momenteel in aanbouw zijn.

KBC Securities over EXMAR

KBC Securities-analist Kristof Samoy benadrukt dat EXMAR in de eerste helft van 2025 een sterke winstgroei kon realiseren, mede dankzij solide prestaties in engineering en LNG-infrastructuur. De meevaller uit Congo gaf de resultaten een extra duw in de rug. Ondanks de eerder opgeschorte opvolging blijft hij het bedrijf nauwgezet volgen.

Bedrijfsnieuws uit Amerika

BlackRock versterkt zijn vermogensbeheer via samenwerking met Citigroup

- De Amerikaanse vermogensbeheerder zal ongeveer 80 miljard dollar aan activa beheren voor de vermogende klanten van Citigroup, als onderdeel van een nieuwe samenwerking die in het vierde kwartaal van 2025 van start gaat. Citigroup blijft instaan voor vermogensadvies en strategie, terwijl BlackRock de uitvoering op zich neemt en zijn Aladdin Wealth-platform uitrolt binnen Citi. Voor BlackRock betekent dit een aanzienlijke instroom van kapitaal en toegang tot Citi’s private-marktstrategieën, wat bijdraagt aan zijn doelstelling om tegen 2030 400 miljard dollar op te halen in private markten.

Tyson Foods benoemt nieuwe COO en verhoogt omzetprognose

- De Amerikaanse vleesverwerker heeft investeerders gerustgesteld over zijn opvolgingsplannen nadat Brady Stewart, die werd gezien als een mogelijke toekomstige CEO, het bedrijf verliet wegens schendingen van de gedragscode. Devin Cole werd benoemd tot COO en zal voortaan ook de rund-, varkens- en bereide voedingsdivisies leiden, terwijl het bedrijf zijn jaaromzetprognose verhoogde dankzij verbeterde winstmarges in kip, varkensvlees en bereide voeding.

Gilead Sciences biedt hiv-preventiemiddel lenacapavir aan zonder winstoogmerk

- De Amerikaanse farmaceut zal zijn langwerkende hiv-preventiemiddel lenacapavir zonder winstoogmerk aanbieden in landen met een hoge hiv-belasting, via het Global Fund en het Amerikaanse PEPFAR-programma. Het geneesmiddel, dat tweemaal per jaar wordt toegediend via injectie, biedt belangrijke voordelen voor zwangere vrouwen en moeders die borstvoeding geven, en moet binnen drie jaar twee miljoen mensen bereiken. De Amerikaanse overheid heeft al akkoorden met twaalf landen voor distributie, maar noemt deze voorlopig niet.

General Motors verlaagt EV-productie door afbouw federale steun

- De Amerikaanse autofabrikant verlaagt de productie van elektrische voertuigen in zijn fabriek in Spring Hill, Tennessee, als reactie op de afbouw van federale steun door de regering-Trump. In december stopt GM tijdelijk met de productie van de elektrische Cadillac Lyriq en Vistiq, gevolgd door een verminderde productie in de eerste vijf maanden van 2026 en het uitstellen van een tweede shift in Kansas City. Door het wegvallen van de belastingkorting van 7.500 dollar en het bevriezen van boetes voor inefficiënte voertuigen, verwacht GM een tragere groei van de EV-markt en benadrukt het de flexibiliteit en winstgevendheid van zijn aanbod aan voertuigen met verbrandingsmotoren.

Lululemon Athletica verlaagt opnieuw winstverwachting door zwakke prestaties

- De Amerikaanse fabrikant heeft voor het tweede kwartaal op rij zijn jaarlijkse winstverwachting verlaagd, door zwakke prestaties in de VS, productproblemen en hogere invoerrechten. De jaaromzet wordt nu geschat tussen 10,85 en 11 miljard dollar, met een verwachte winst per aandeel tussen 12,77 en 12,97 dollar, tegenover een eerdere gemiddelde analistenverwachting van 14,68 dollar per aandeel. Ondanks een omzetgroei van 7% en een winst per aandeel van 3,10 dollar in het tweede kwartaal, daalden de aandelen met 15% na beurs door zorgen over innovatieverlies en concurrentiedruk.

Broadcom verhoogt AI-omzetverwachting na miljardenbestellingen

- De Amerikaanse chipontwerper verwacht dat de omzet uit artificiële intelligentie in boekjaar 2026 “significant zal verbeteren”, na het binnenhalen van meer dan 10 miljard dollar aan AI-infrastructuurbestellingen van een nieuwe klant. In het derde kwartaal steeg de AI-omzet met 63% tot 5,2 miljard dollar, en voor het vierde kwartaal wordt een verdere stijging tot 6,2 miljard dollar verwacht, terwijl de totale kwartaalomzet van 15,95 miljard dollar de gemiddelde analistenverwachting van 15,83 miljard dollar overtrof. CEO Hock Tan, die minstens nog vijf jaar aan het roer wil blijven, benadrukte dat Broadcom goed gepositioneerd is met op maat gemaakte AI-chips voor cloudreuzen, als alternatief voor de duurdere Nvidia-oplossingen.

Starbucks ontvangt biedingen voor Chinese activiteiten

- De Amerikaanse koffieketen heeft biedingen ontvangen van potentiële kopers voor een deel van zijn activiteiten in China, met waarderingen tot 5 miljard dollar. De meeste biedingen schatten Starbucks China op ongeveer tien keer de verwachte EBITDA van 400 tot 500 miljoen dollar in 2025, terwijl minstens één partij een veel hogere multiple bood. Door de verkoop wil Starbucks zijn positie versterken in een markt met trage economische groei en toenemende concurrentie van lokale merken zoals Luckin Coffee, dat marktaandeel wint met lagere prijzen en een bredere aanwezigheid in kleinere steden.

Ciena Corp overtreft omzetverwachting met sterke kwartaalresultaten

- De Amerikaanse leverancier van netwerkoplossingen zag zijn kwartaalomzet stijgen met 29,4% tot 1,22 miljard dollar, boven de gemiddelde analistenverwachting van 1,18 miljard dollar. De aangepaste winst per aandeel bedroeg 67 cent, tegenover 35 cent een jaar eerder, en lag boven de gemiddelde analistenverwachting van 53 cent. Het nettoresultaat kwam uit op 50,31 miljoen dollar.

Gap breidt uit naar schoonheidssector via Old Navy

- De aandelen van de retailer stegen met ongeveer 5% nadat het bedrijf aankondigde uit te breiden naar de schoonheidssector, te beginnen met het merk Old Navy. Dit betekent een strategische verschuiving voor de kledingretailer, die nu een van de meest veerkrachtige segmenten van de detailhandel betreedt.

Shoe Carnival verhoogt winst en kaspositie ondanks omzetdaling

- De Amerikaanse schoenenretailer rapporteerde een aangepaste winst per aandeel van 0,70 dollar in het tweede kwartaal van fiscaal 2025, ruim boven de gemiddelde analistenverwachting. De brutomarge steeg met 270 basispunten tot 38,8 procent, mede dankzij de succesvolle rebannerstrategie waarbij Shoe Station sterk presteerde. De omzet daalde met 7,9 procent tot 306,4 miljoen dollar, terwijl de vergelijkbare omzet bij Shoe Station stabiel bleef en bij Shoe Carnival daalde. Ondanks investeringen in rebanners en tijdelijke winkelafsluitingen bleef het bedrijf schuldenvrij en verhoogde het zijn kaspositie met meer dan 10 procent.

American Eagle boekt sterke kwartaalresultaten dankzij reclamecampagne

- De aandelen stegen fors nadat de kledingretailer in het tweede kwartaal een winst van 45 dollarcent per aandeel rapporteerde op een omzet van 1,28 miljard dollar. Analisten hadden gerekend op een winst van 21 dollarcent per aandeel en een omzet van 1,24 miljard dollar. De sterke resultaten zijn deels te danken aan een reclamecampagne met actrice Sydney Sweeney, die American Eagle omschreef als een van haar “beste” tot nu toe.

Hewlett Packard Enterprise verhoogt winstprognose voor boekjaar 2025

- Het Amerikaanse technologiebedrijf verwacht voor het vierde kwartaal van boekjaar 2025 een winst per aandeel tussen 0,56 en 0,60 dollar, boven de gemiddelde analistenverwachting van 0,55 dollar. De omzetprognose ligt tussen 9,7 en 10,1 miljard dollar, waarbij de bovenkant overeenkomt met de gemiddelde analistenverwachting. Voor het volledige boekjaar voorziet het bedrijf een winst per aandeel tussen 1,88 en 1,92 dollar.

Asana versnelt groei door internationale prestaties en AI Studio

- Het Amerikaanse softwarebedrijf rapporteerde een omzet van 196,9 miljoen dollar in het tweede kwartaal van boekjaar 2026, een stijging van 10 procent ten opzichte van vorig jaar. De aangepaste operationele marge bedroeg 7 procent en de vrije kasstroom kwam uit op 35,4 miljoen dollar. De groei werd aangedreven door sterke internationale prestaties en de snelle adoptie van AI Studio, waarvan de jaarlijkse terugkerende omzet meer dan verdubbelde. Asana verhoogde de onderkant van de omzetverwachting voor het volledige boekjaar naar 780 tot 790 miljoen dollar.

GitLab verhoogt winstverwachting ondanks lagere omzetprognose

- Het Amerikaanse softwarebedrijf verwacht voor het derde kwartaal van boekjaar 2026 een winst per aandeel tussen 0,19 en 0,20 dollar, ruim boven de gemiddelde analistenverwachting van 0,090 dollar. De omzetprognose ligt tussen 238 en 239 miljoen dollar, iets onder de gemiddelde analistenverwachting van 241,3 miljoen dollar. Voor het volledige boekjaar voorziet GitLab een winst per aandeel tussen 0,82 en 0,83 dollar.

Credo Technology Group Holding versnelt groei door sterke vraag en hyperscalerrelaties

- Het Amerikaanse halfgeleiderbedrijf rapporteerde een omzet van 223,1 miljoen dollar in het eerste kwartaal van boekjaar 2026, een stijging van 274 procent ten opzichte van vorig jaar. De aangepaste nettomarge bedroeg 44,1 procent, met een vrije kasstroom van 51,3 miljoen dollar en een brutomarge van 67,6 procent. De groei werd aangedreven door sterke vraag naar Active Electrical Cables (AECs), uitbreiding in de optische segmenten en toenemende hyperscalerrelaties. Voor het volledige boekjaar verwacht Credo een omzet tussen 230 en 240 miljoen dollar, met een jaarlijkse groei van ongeveer 120 procent.

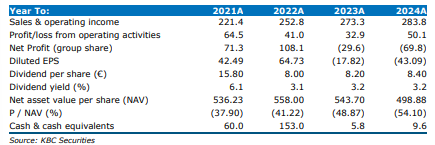

Sofina: nettoactiefwaarde daalt door valutadruk, maar portefeuille blijft operationeel sterk

Sofina?

Sofina is een Belgische investeringsmaatschappij met een focus op private equity en durfkapitaal. Het bedrijf is gecontroleerd door de familie Boël en verdeelt zijn portefeuille over twee pijlers: Sofina Direct (rechtstreekse investeringen in beursgenoteerde en private bedrijven) en Sofina Private Funds (investeringen in externe PE-fondsen). De portefeuille is sterk gediversifieerd over sectoren, regio’s en maturiteitsniveaus.

Sofina rapporteerde over het eerste semester van 2025 een daling van de nettoactiefwaarde met 4,8 procent tot 9,8 miljard euro, voornamelijk door de waardevermindering van de Amerikaanse dollar. Ondanks deze valutadruk presteerden de directe investeringen en private fondsen operationeel sterk, met nieuwe investeringen in onder meer Proeduca en Scalable Capital. De verkoop van ByteDance springt eruit als een strategische zet om waarde te verzilveren, aldus KBC Securities-analist Livio Luyten.

Valuta-impact overschaduwt operationele prestaties

De nettoactiefwaarde van Sofina daalde van 10,3 miljard euro eind 2024 tot 9,8 miljard euro in de eerste helft van 2025, ofwel 296,4 euro per aandeel. Deze daling werd hoofdzakelijk veroorzaakt door de depreciatie van de Amerikaanse dollar, waarin ongeveer 61 procent van de portefeuille is uitgedrukt. Operationeel presteerden de portefeuillebedrijven sterk, en private equityfondsen lieten opnieuw groei zien in lokale valuta. Het nettoresultaat kwam uit op -394 miljoen euro, tegenover een winst van 551 miljoen euro in dezelfde periode vorig jaar. Positief is dat de netto kaspositie verbeterde tot 80 miljoen euro, tegenover een negatieve positie van 334 miljoen euro in 2024.

Actief portefeuillebeheer met gerichte investeringen en desinvesteringen

Sofina investeerde in het eerste semester van 2025 in groeisectoren zoals onderwijs (Proeduca), fintech (Scalable Capital), gezondheidszorg (OrganOx en Berry Street) en consumentengoederen (The Whole Truth). Tegelijkertijd werden gerichte desinvesteringen doorgevoerd, waaronder volledige exits uit GL Events en First Eagle, en gedeeltelijke verkopen van bioMérieux, ByteDance en SES. De verkoop van ByteDance is opvallend, gezien de waardering dit jaar een recordhoogte bereikte van 330 miljard dollar, tegenover 315 miljard euro eerder.

Directe investeringen en private fondsen blijven complementair

De directe investeringen vertegenwoordigen 55 procent van de portefeuille (5,5 miljard euro) en omvatten onder meer Proeduca, Scalable Capital en Vinted, dat bioMérieux verving in de top 10 dankzij sterke prestaties. Deze investeringen sluiten aan bij Sofina’s focus op sectoren met hoge groei zoals digitale transformatie, onderwijs en gezondheidszorg.

De private fondsen, goed voor 45 procent van de portefeuille (4,5 miljard euro), kenden een herstel in lokale valuta en verhoogde distributies, vooral dankzij topmanagers zoals Sequoia Capital en HongShan. De fondsen profiteerden van sterke venture capital-trends, met name in AI en digitale transformatie. Wel waren ze het meest gevoelig voor de negatieve valuta-impact op de nettoactiefwaarde.

KBC Securities over Sofina

De KBC Securities-analist benadrukt dat Sofina ondanks de valutadruk een robuuste operationele prestatie neerzet en haar strategie van geduldig kapitaal trouw blijft. De gerichte investeringen in groeisectoren en het actieve portefeuillebeheer versterken de langetermijnpositie van het bedrijf.

Livio handhaaft zijn kopen-aanbeveling en koersdoel van 315 euro voor Sofina.

Europees aandelennieuws

Orsted verlaagt winstverwachting en plant noodkapitaalverhoging.

- De Deense ontwikkelaar van windparken heeft zijn bedrijfswinst (EBITDA)-verwachting voor 2025 verlaagd tot tussen de 24 en 27 miljard Deense kroon, tegenover een eerdere schatting van 25 tot 28 miljard kroon. De aanpassing komt door lagere dan normale windsnelheden op zee en vertragingen bij het Greater Changhua 2b-project in Taiwan. Orsted staat onder druk en plant een noodkapitaalverhoging van 9,4 miljard dollar, waarover aandeelhouders vandaag stemmen. De gemiddelde analistenverwachting voor de winst per aandeel werd niet vermeld, maar Orsted stelt dat de waarschuwing geen invloed heeft op de middellangetermijndoelstellingen.

BMW bekritiseert verbod op verbrandingsmotoren en lanceert nieuw elektrisch model.

- De Duitse autofabrikant noemt het geplande verbod op verbrandingsmotoren vanaf 2035 een grote vergissing en pleit voor emissiemaatregelen die de volledige toeleveringsketen omvatten. CEO Oliver Zipse benadrukt dat vaste data de uitstoot bij batterijproductie en brandstofwinning negeren en roept op tot blijvende inzet van klimaatvriendelijke brandstoffen. Ondanks uitdagingen zoals hogere tarieven, zwakke vraag en concurrentie uit China, verwacht BMW in 2025 meer dan 2,5 miljoen voertuigen te verkopen. Op de IAA-autobeurs in München lanceert het bedrijf een nieuw elektrisch model.

E.ON verkoopt Tsjechische dochter aan CEZ Group.

- De Duitse nutsmaatschappij verkoopt haar Tsjechische dochteronderneming Gas Distribution s.r.o aan GasNet, een dochter van het Tsjechische energiebedrijf CEZ Group. Door deze overname krijgt CEZ Group controle over het gasnetwerk in Tsjechië, met uitzondering van Praag. E.ON maakte geen prijs bekend voor de transactie. De deal werd bevestigd in een verklaring van CEZ Group op donderdag.

Berkeley bevestigt stabiele winstverwachting voor komende boekjaren.

- De Britse woningbouwer bevestigt zijn winstverwachting vóór belastingen voor de boekjaren 2026 en 2027. De eerste vier maanden van boekjaar 2026 kenden een stabiele handelsactiviteit. Het bedrijf verwacht dat de winst vóór belastingen gelijkmatig verdeeld zal zijn over de eerste en tweede helft van het boekjaar dat eindigt op 30 april 2026. Er werd geen gemiddelde analistenverwachting voor de winst per aandeel vermeld.

Mee met de markt: “Risk-on, deel zoveel”

- Zowel Europa (+0,6%) als Wall Street (+0,85%) bleven de appelflauwte van eerder deze week verteren. Ook het koersenbord in Azië laat een algemeen herstel zien, met 'slechts' 0,6% winst in Japan (ondanks lagere Amerikaanse tarieven op o.m. auto's). China en Hongkong trekken fluks 0,7% hoger, terwijl Taiwan 1% verdapperde. Op sectorniveau wordt de winst netjes verdeeld, met in Europa op kop financials (+1,1%), technologie (+1,7%), en telecom (+1,7%), terwijl consumentengoederen (-0,45%) en grondstoffen (-0,1%) aanmodderden. Op Wall Street hetzelfde beeld, met als uitzondering een sterk herstel voor de consumentengoederen (+2,4%) en industrials (+1,1%). Risk-on, zoveel is duidelijk.

- Dat herstel was opnieuw te wijten aan een herstel op de obligatiemarkten. Centraal in de beurshandel stonden immers voorlopige (ADP) cijfers over de Amerikaanse arbeidsmarkt; wat later vandaag moet uitmonden in het officiële arbeidsmarktrapport. Doorheen die data is ‘verzwakking’ het codewoord, wat wil zeggen dat de Fed binnen enkele weken quasi zeker de rente met (minstens) 25 basispunten zal verlagen. In totaal kunnen er in 2025 nog drie renteverlagingen volgen, wat wil zeggen dat de Amerikaanse rentecurve steiler kan worden.

- En dus daalde de Amerikaanse rente tot onder de 4,2%, het laagste niveau in vier maanden, terwijl de 10-jaarsrente in Duitsland op 2,72% afklokte, tegenover 3,48% in Frankrijk. Ontspanning, altijd leuk, maar de onzekerheid over het begrotingsbeleid en de bredere economische vooruitzichten blijft wél aanhouden. Ook daarom hield de dollar opnieuw stand (€1 = $1,1666), terwijl de goudprijs ($3.533 dollar per ounce) en de bitcoin (111.658 dollar) hun positie eveneens met succes verdedigden.

- Uit data van loonstrookverwerker ADP bleek dat er in augustus 54.000 banen bijkwamen. Dat is ver onder de vorige scores en minder dan de verhoopte 65.000. Eerder op de week lazen we in het JOLTS-banenrapport al dat er minder vacatures werden uitgeschreven, zodat de conclusie duidelijk is én blijft: de arbeidsmarkt verzwakt (ook al blijft die nog altijd erg krap).

- Over naar Japan en Donald Trump. Zijne doorluchtigheid zette gisteren het licht op groen om de importtarieven op de invoer van Japanse auto's en andere producten te verlagen van 27,5% naar 15%. Dat vermindert de onzekerheid voor de enorme Japanse auto-industrie, maar ook voor de rest van de Japanse economie. De verlaging gaat immers hand in hand met een deal waarin Japan voor 550 miljard dollar zal investeren in Amerikaanse projecten. De 15% heffing komt niet boven op de producten waarvoor al hogere tarieven gelden, terwijl eerdere tarieven van minder dan 15% worden aangepast naar 15%, met terugwerkende kracht vanaf 7 augustus.

- Tot slot geven we nog meer dat de Europese kleinhandel in juli met 0,5% kromp op maandbasis. Tegenvaller, ook omdat de opwaarts bijgestelde stijging met 0,6% in juni op die manier teniet werd gedaan. Meer nog, juli leverde de sterkste terugval van de volumes op in bijna twee jaar, onder druk van voedings- en genotmiddelen (-1,1%) en autobrandstoffen (-1,7%). Doorheen de eurozone daalde de kleinhandel in Duitsland met 1,5%, in Spanje met 0,4%, tegenover een stabiele 0% in Frankrijk.

- Het is vrijdag en dus worden we straks getrakteerd op het langverwachte Amerikaanse arbeidsmarktrapport. Dat moet mogelijk op een verdere verzwakking wijzen, wat de Fed een welgekomen excuus geeft om de rente later deze maand een eerste keer te verlagen. Het rapport geeft ook inzicht in de werkloosheidsgraad en de loonevolutie doorheen augustus. Verder kijken we nog naar de Japanse inkomens, de Britse kleinhandelsverkoop en het Europese BBP-cijfer, terwijl een update van de Duitse fabrieksbestellingen in juli meer dan gewoon interessant te zijn om in te schatten hoe het gesteld is met die verhoopte “Europese industriële revival”.

- Qua bedrijfsresultaten blijft het eerder rustig, met kleinere bedrijven zoals Lufax Holdings, Bever Holding, Belysse en Morefield Group aan het kanon.

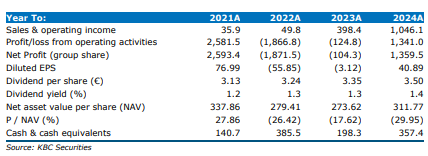

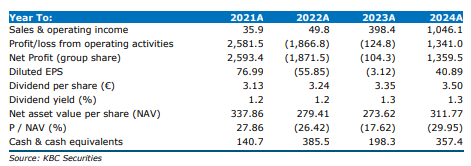

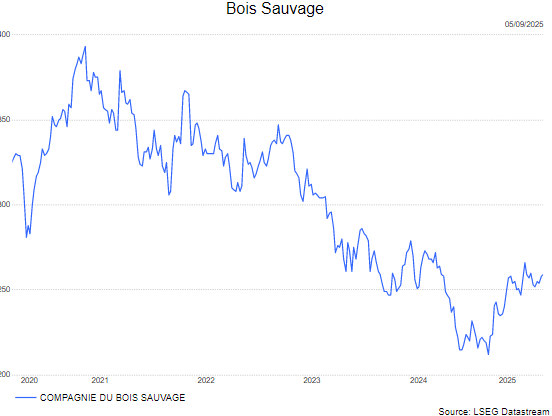

Bois Sauvage: eerste nettowinst in twee jaar dankzij beursgenoteerde activa

Compagnie du Bois Sauvage?

Compagnie du Bois Sauvage SA is een in België gevestigde holdingmaatschappij die investeert in zowel beursgenoteerde als niet-beursgenoteerde bedrijven. Het bedrijf biedt ondersteuning bij financieel beheer, structurele ontwikkeling en kapitaalstabiliteit aan de bedrijven waarin het investeert. De Brusselse holding telt drie divisies: chocolade (UBCM), industriële participaties en real estate (vastgoed, goed voor 210 miljoen euro.

Bois Sauvage heeft in de eerste jaarhelft van 2025 opnieuw winst geboekt, na twee verlieslatende jaren. De groei van de Chocoladepoot, sterke prestaties van beursgenoteerde participaties zoals Umicore en Ageas, en een solide bijdrage van Berenberg lagen aan de basis van het positieve resultaat. De nettoactiefwaarde daalde wel tot 808 miljoen euro, vooral door een waardevermindering van Noel Group-Viventions, aldus KBC Securities-analist Livio Luyten.

Chocoladepoot blijft kernactiviteit

De Chocoladepoot, goed voor 54 procent van de intrinsieke waarde van Bois Sauvage, groeide met 3,7 procent in de eerste jaarhelft van 2025, tegenover 6,8 procent in dezelfde periode vorig jaar. Deze groei werd ondersteund door prijsaanpassingen als reactie op de stijgende cacaokosten. De seizoensgebondenheid van de verkoop blijft sterk gericht op de tweede jaarhelft. Jeff de Bruges rondde de implementatie van een nieuw geïntegreerd beheersysteem af, terwijl de nieuwe productielijn van Neuhaus tegen het vierde kwartaal operationeel zal zijn. Een kapitaalverhoging bij Ecuadorcolat voor de aankoop van een nieuwe cacaoplantage moet op termijn zorgen voor meer stabiliteit in de inputkosten. Door lagere dan verwachte verkoopcijfers kwam de waardering van de divisie uit op 440 miljoen euro, tegenover 463 miljoen euro volgens KBC Securities.

Berenberg presteert sterk, maar voorzichtig gewaardeerd

De 11,4 procent participatie in Berenberg leverde Bois Sauvage 2,5 miljoen euro winst op vóór belastingen, een stijging van 19 procent ten opzichte van vorig jaar. Deze groei werd aangedreven door een resultaatstijging van 25 procent bij de bank, dankzij sterke marktactiviteit. Livio had deze outperformance correct ingeschat, maar vindt de waardestijging van slechts 0,8 miljoen euro tot 43,7 miljoen euro te conservatief, zeker gezien de multiple-expansie in de sector.

Gemengde resultaten in vastgoed

De vastgoedportefeuille kende een wisselend verloop. Eaglestone boekte een verlies van 6,8 miljoen euro door uitgestelde transacties, wat wijst op voorzichtigheid in de kantorenmarkt. Positieve bijdragen kwamen van vastgoedfondsen FRI2 (+1,7 miljoen euro), MEREP3 (+0,3 miljoen euro) en Snurpi (+0,3 miljoen euro), aangevuld met sterke rendementen uit projecten zoals Praça de Espanha en Chmielna. Na de eerste jaarhelft investeerde Bois Sauvage 5,5 miljoen euro in MEREP3, gericht op de herontwikkeling van zeven Belgische retailparken.

Beursgenoteerde activa en nettoresultaat

De beursgenoteerde participaties Umicore en Ageas leverden respectievelijk 9,9 miljoen euro en 5,1 miljoen euro aan waardestijging op, dankzij koersstijgingen van 30 procent en 20 procent. Hierdoor kon Bois Sauvage een groepswinst van 5,4 miljoen euro boeken, tegenover een verlies van 57,1 miljoen euro in de eerste helft van 2024. Een waardevermindering van 7,4 miljoen euro op Vinventions temperde de winst enigszins. De nettoactiefwaarde daalde tot 808 miljoen euro, onder de 851 miljoen euro die KBC Securities vooropstelde, voornamelijk door een waardeverlies van 11 miljoen euro bij Noel Group-Viventions.

KBC Securities over Bois Sauvage

Livio ziet in de resultaten van Bois Sauvage een duidelijke bevestiging van de kracht van de kernactiva, ondanks de druk op de nettoactiefwaarde. De Chocoladepoot blijft een stabiele groeimotor, terwijl de beursgenoteerde participaties en Berenberg sterke prestaties leveren. De vastgoedportefeuille blijft uitdagend, maar wordt deels gecompenseerd door gerichte investeringen.

Livio handhaaft zijn opbouwen-aanbeveling en koersdoel van 310 euro voor Bois Sauvage.

Beursnieuws België en Nederland

Exmar boekt aangepaste EBITDA van 61 miljoen euro dankzij sterke engineeringprestaties en eenmalige winst.

- De Belgische maritieme infrastructuurgroep boekte over het eerste semester van 2025 een aangepaste EBITDA van 61 miljoen euro, tegenover 48 miljoen euro in dezelfde periode vorig jaar. De nettowinst bedroeg 44 miljoen euro, gesteund door sterke prestaties in engineering en een eenmalige winst van 15 miljoen euro uit het terugnemen van een voorziening voor het Marine XII-project in Congo. KBC Securities heeft de opvolging van het aandeel opgeschort vanwege haar rol als adviseur bij de poging tot delisting door de referentieaandeelhouder.

Quest for Growth rapporteert daling van netto-inventariswaarde en discount op beurskoers in augustus.

- De netto-inventariswaarde bedroeg op 31 augustus 2025 € 7,43 per aandeel. De NIW is gedaald met 0,2% t.o.v. eind juli en gestegen met 3,5% sinds het begin van het jaar. De beurskoers van Quest for Growth sloot juli af op € 4,21, wat een daling betekent van 1,2% t.o.v. de slotkoers van de maand juli en een stijging van 5,8% t.o.v. het jaarbegin. De discount van de beurskoers op de intrinsieke waarde van de portefeuille steeg van 44,5% op 31 december 2024 naar 43,4% op 31 juli en daalde naar 43,3% op 31 augustus.

Belysse ziet omzet en EBITDA dalen door zwakke Europese vraag en sluit semester af met verlies.

- Het Belgische textielbedrijf zag in de eerste helft van 2025 de omzet dalen met 7 procent tot 134,6 miljoen euro, mede door een zwakke marktvraag in Europa. De bedrijfskasstroom (EBITDA) daalde met 19,6 procent tot 17,3 miljoen euro, met een gecorrigeerde marge van 12,8 procent tegenover 14,8 procent een jaar eerder. In de VS bleef de vraag stabiel en steeg de gecorrigeerde EBITDA met 8,2 procent, terwijl die in Europa met 76,0 procent kelderde. Het semester werd afgesloten met een verlies van 79.000 euro, en er werd geen concrete jaarprognose gegeven.

Bois Sauvage realiseert eerste positieve nettowinst in twee jaar dankzij sterke prestaties van beursgenoteerde activa.

- Het Belgische investeringsbedrijf boekte in de eerste jaarhelft van 2025 een nettowinst van 5,4 miljoen euro, het eerste positieve resultaat in twee jaar, dankzij sterke prestaties van beursgenoteerde activa zoals Umicore (+9,9 miljoen euro) en Ageas (+5,1 miljoen euro). De Chocoladepoot, goed voor 54 procent van de intrinsieke waarde, groeide met 3,7 procent, ondersteund door prijsaanpassingen en een investering in een nieuwe cacaoplantage via Ecuadorcolat. De participatie in Berenberg leverde 2,5 miljoen euro winst op (+19 procent), maar de beperkte waardestijging van 0,8 miljoen euro weerspiegelt onvoldoende de sterke sectorprestaties. Ondanks gemengde resultaten in vastgoed en een waardevermindering van 11 miljoen euro bij Noel Group-Viventions, kwam de nettoactiefwaarde uit op 808 miljoen euro, onder de gemiddelde analistenverwachting van 851 miljoen euro. KBCS handhaaft de “opbouwen”-aanbeveling en koersdoel van 310 euro.

Sofina verlaagt nettoactiefwaarde door dollardruk maar versterkt portefeuille met nieuwe investeringen.

- Het Belgische investeringsbedrijf rapporteerde over het eerste semester van 2025 een daling van de nettoactiefwaarde met 4,8 procent tot 9,8 miljard euro, voornamelijk door de waardevermindering van de Amerikaanse dollar, waarin circa 61 procent van de portefeuille is uitgedrukt. Ondanks deze valutadruk presteerden de directe investeringen operationeel sterk en werd waarde gecreëerd in private fondsen in lokale valuta. Nieuwe investeringen in onder andere Proeduca en Scalable Capital en gerichte desinvesteringen zoals First Eagle, bioMérieux en Bytedance illustreren actief portefeuillebeheer. Sofina blijft gefocust op groeisectoren zoals onderwijs, gezondheidszorg en digitale transformatie, en handhaaft haar strategie van geduldig kapitaal voor duurzame groei. KBC behoudt de “kopen”-aanbeveling en koersdoel van 315 euro.

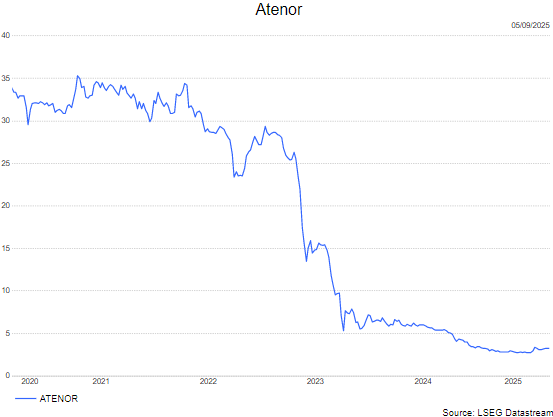

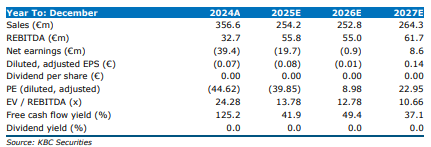

Atenor rapporteert brutomarge onder verwachtingen en verbetert solvabiliteit ondanks beperkte winstgevendheid.

- De Belgische vastgoedontwikkelaar rapporteerde over het eerste semester van 2025 resultaten onder de verwachtingen, met een brutomarge van slechts 6,0 procent tegenover 18,0 procent in boekjaar 2024. Zonder de samenwerking met referentieaandeelhouder Oriente zou de brutomarge zelfs negatief zijn geweest (-0,8 procent). Positief is dat de solvabiliteit met 450 basispunten verbeterde en de gemiddelde rentevoet daalde van 5,1 procent naar 4,8 procent, terwijl er voor het eerst sinds 2022 geen waardevermindering werd geboekt. Hoewel de winstgevendheid wordt opgeofferd ten gunste van een sterkere balans, blijft de verkoop van de historische grondbank cruciaal om opnieuw rendabel te worden. KBCS heeft een “houden”-aanbeveling en koersdoel van 3,2 euro.

Atenor: brutomarge onder druk, maar solvabiliteit sterk verbeterd

Atenor?

Atenor is een gemengde vastgoedontwikkelingsmaatschappij met meer dan twee decennia pan-Europese ontwikkelingsexpertise en staat genoteerd op Euronext Brussel. De missie van het bedrijf is om, via haar stedenbouwkundige capaciteiten en unieke architecturale aanpak, een adequaat antwoord te bieden op de nieuwe post-pandemische vastgoedtrends die worden opgelegd door de evolutie van het stedelijke en professionele leven.

De resultaten van vastgoedontwikkelaar Atenor over het eerste semester van 2025 kwamen onder de verwachtingen uit, vooral door een fors lagere brutomarge. De omzet lag in lijn met de prognoses, maar de brutomarge daalde tot 6,0 procent tegenover 18,0 procent in 2024. Zonder de steun van referentieaandeelhouders Midelco en 3D via het project Oriente zou de marge zelfs negatief zijn geweest. De solvabiliteit daarentegen verbeterde met 450 basispunten tot 35,0 procent, de sterkste stijging tot nu toe, aldus KBC Securities-analiste Lynn Hautekeete.

Brutomarge onder druk

Hoewel de totale omzet van 122,8 miljoen euro perfect overeenkwam met de verwachtingen van KBC Securities, viel de brutomarge sterk terug. Exclusief het project Oriente bedroeg de marge -0,8 procent, inclusief Oriente kwam ze uit op 6,0 procent. In 2024 was dat nog 18,0 procent. De operationele winst vóór waardeverminderingen bedroeg 1,6 miljoen euro, tegenover een verwachte 22,8 miljoen euro. De operationele marge daalde tot 1,3 procent, vergeleken met 14,9 procent vorig jaar. De nettoresultaten kwamen uit op -22,5 miljoen euro, ruim onder de verwachte -9,8 miljoen euro.

Opmerkelijk is dat er dit semester geen waardeverminderingen werden geboekt (slechts -0,4 miljoen euro), wat voor het eerst is sinds 2022. Volgens Lynn blijft Atenor bewust winst opofferen om de balans te versterken, een strategie die hij als gepast beschouwt gezien de huidige marktomstandigheden.

Positieve balansontwikkeling

Naast de verbetering van de solvabiliteit daalde de gemiddelde rentevoet op de schulden van 5,1 procent naar 4,8 procent. De netto financiële schuld daalde van 664,6 miljoen euro eind 2024 naar 598,2 miljoen euro. Deze combinatie van lagere rentelasten en een sterkere balans verlaagt de risico’s voor obligatiehouders aanzienlijk.

Atenor voerde in het eerste kwartaal van 2025 een kapitaalverhoging door van 45,3 miljoen euro en plant een obligatieaflossing van 80,0 miljoen euro in 2025. De volgende retailobligatie van 65,0 miljoen euro vervalt op 23 oktober 2026.

Activiteit en projecten

In het eerste semester verkocht Atenor het kantoorgebouw Bakerstreet 1 (18.600 m²) in Boedapest voor 50,0 miljoen euro aan een internationale investeerder via een aandelentransactie. Het project Oriente in Lissabon werd gedeeltelijk afgestoten via een joint venture met referentieaandeelhouders Midelco en 3D, wat 8,0 miljoen euro aan cash opleverde. In Parijs werd 3,3 procent van het Com’Unity-project verhuurd aan Workspace Group.

Voor de rest van 2025 verwacht Atenor inkomsten uit projecten zoals Realex (conferentiecentrum in Brussel), Wellbe (kantoren in Lissabon), Citydox (residentieel in Anderlecht), Lake 11 (residentieel in Boedapest), Up-site (residentieel in Boekarest), Bakerstreet 1 (kantoren in Boedapest) en Oriente (via joint venture).

Op vergunningenvlak werden er stappen gezet: Kyklos kreeg een vergunning, Bakerstreet 2 en CNN (Brussels North, JV met AG Real Estate) zijn ingediend, al blijft de vergunning voor CNN voorlopig uit. In Boedapest werd het kantorengrondbestand omgevormd tot residentieel, wat betekent dat er geen nieuwe kantoorontwikkelingen meer gepland zijn in Hongarije — een belangrijke stap in het afbouwen van risico’s.

KBC Securities over Atenor

Lynn ziet in de resultaten van Atenor een duidelijke keuze voor balansversterking boven winstgevendheid. Hoewel de brutomarge teleurstelt, zorgen de verbeterde solvabiliteit en lagere rentelasten voor een gunstiger risicoprofiel. De verkoop van het legacy grondbestand blijft cruciaal om terug te keren naar pre-covid winstniveaus.

Lynn handhaaft de houden-aanbeveling en koersdoel van 3,2 euro.

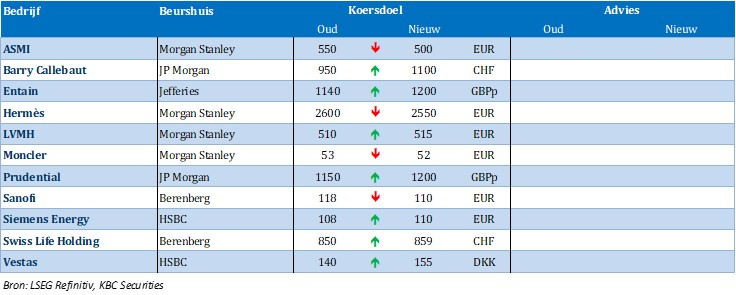

Nieuwe beleggingsaanbevelingen voor aandelen

Datum en uur van publicatie: 05/09/2025 om 09:00.

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.