wo. 5 nov 2025

Wat staat er morgen op de beleggersagenda?

donderdag 6 november 2025

Bedrijfsresultaten

- AstraZeneca PLC, Softbank Corp., ConocoPhillips, DBS Group Holdings Ltd., Rheinmetall AG, Engie, Brookfield Asset Management Ltd, Brookfield Asset Management Inc, EOG Resources Inc., AmerisourceBergen Corp., Axon Enterprise, Wheaton Precious Metals, Constellation Software Inc, Tracker-Zertifikat Bank Vontobel, Oversea Chinese Banking Corp. Ltd., Novozymes A-S, ArcelorMittal, Celltrion Inc, Commerzbank, LEGRAND SA, Veolia Environnement S.A., Terumo Corp., PKO Bank Polski, Discovery Inc, News Corp, Unity Software Inc, FleetCor Technologies Inc, HOCHTIEF AG, Grupo EDP S.A., Ralph Lauren Corp, Euronext NV, CNH Industrial N.V., Wynn Resorts Ltd., Endeavour Mining PLC, Bombardier Inc, Tempus AI Inc, Joby Aviation, Hua Hong Semiconductor Ltd, GEA AG, KT&G Corporation, Grupo Cibest SA, Galaxy Entertainment Group Ltd, Don Quijote Holdings Co.,Ltd., News Corp LLC, Warrant Bank Julius Bär, SOLVENTUM CORP, Warrant Bank Vontobel, Warrant Bank Julius Bär, Warrant Bank Vontobel

Ex-dividend

- Ashmore, Avingtrans, Card Factory, Crown, Eaton, Dunedin Income, Galliford Try, Genus, Hennes & Mauritz, JPMorgan Indian, ME Group International, NCC B, Octopus Aim VCT 2, Springfield Properties, Warpaint London

Macro-economie

13:00 GBP Rentevoetbeslissing (verwacht: 4,00%) In de VS hebben we de aanvragen werkloosheid om 14.30 uur. In Japan hebben we om 1.30 uur de PMI diensten (oct). In de EMU staan de kleinhandelsverkopen op het programma om 11 uur. In Duitsland wordt om 8 uur de industriële productie gepubiceerd. In het VK maakt de BoE het rentebesluit nekend om 13.00 uur.

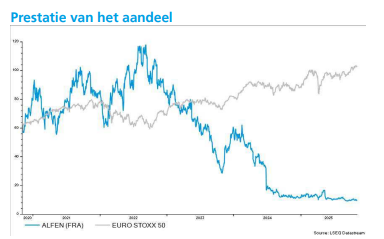

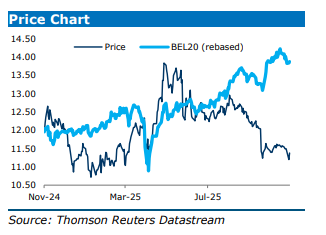

Alfen ziet zwakke vraag in laadpalen en smart grids, maar houdt marge op peil

Alfen rapporteerde tegenvallende resultaten voor het derde kwartaal van 2025, met dalende omzet in zowel EV Charging als Smart Grid Solutions. De brutomarge bleef echter binnen de verwachte bandbreedte dankzij operationele efficiëntie en een gunstige productmix*. De omzet in Energy Storage steeg, maar bleef onder de verwachtingen door projectvertragingen, aldus KBC Securities-analist Thibault Leneeuw.

*Een gunstige productmix betekent dat een bedrijf meer verkoopt van producten met hogere marges, of dat de verhouding tussen verschillende productcategorieën positief evolueert voor de winstgevendheid.

Alfen?

Alfen is een Nederlandse producent van energieopslagsystemen, transformatorstations en elektrische laadpalen. Alfen bestaat uit 3 onderdelen: smart grids (slimme netwerken), energy storage (energieopslag) en EV Charging (laden van elektrische voertuigen).

EV Charging: dalende volumes en prijsdruk

De omzet uit laadinfrastructuur voor elektrische voertuigen daalde met 13 procent op jaarbasis tot 28,7 miljoen euro, wat 9 procent onder de verwachting van KBC Securities lag en 13 procent onder de gemiddelde analistenverwachting (gav). De daling is te wijten aan concurrentie in het residentiële segment* en minder installaties in het publieke segment**.

*Het residentiële segment verwijst naar de markt van particuliere woningen en huishoudens. In de context van Alfen gaat het om laadoplossingen voor elektrische voertuigen (EV Charging) die worden geïnstalleerd bij mensen thuis.

**Het publieke segment verwijst naar klanten of projecten die worden uitgevoerd voor overheden, gemeenten of andere publieke instellingen.

Alfen rapporteerde een volumedaling van 7 procent, terwijl de gemiddelde verkoopprijs (ASP) aanvankelijk hoger lag, maar uiteindelijk daalde door prijsdruk. De brutowinstmarge steeg van 39,4 procent in 3Q24 naar 43,1 procent in kwartaal drie, dankzij een gunstige productmix, en bevindt zich aan de bovenkant van de richtlijn van 35 tot 45 procent.

Smart Grid Solutions: moeilijke vergelijkingsbasis en externe hinder

De omzet uit Smart Grid Solutions daalde met 2,5 procent op jaarbasis tot 50,3 miljoen euro, wat 1 procent boven de gav lag, maar 7 procent onder de verwachting van KBC Securities. De daling is deels te verklaren door een moeilijke vergelijkingsbasis, aangezien 3Q24 profiteerde van een inhaalbeweging na vochtproblemen.

Daarnaast kampt het publieke segment met arbeidstekorten en vertragingen in vergunningverlening, terwijl de vraag in het private segment getemperd blijft door netcongestie*. De brutomarge daalde licht van 26,1 procent naar 25,9 procent, wat beter was dan verwacht gezien de eerdere daling tot 20,4 procent in kwartaal twee van 2025.

*Netcongestie betekent dat het elektriciteitsnet overbelast is, waardoor er te weinig capaciteit beschikbaar is om nieuwe aansluitingen of extra stroomverbruik toe te laten.

Energy Storage: gezonde vraag, maar vertraagde omzet

De omzet uit energieopslag steeg met 14 procent op jaarbasis tot 26,3 miljoen euro, maar bleef 11 procent onder de gav en 21 procent onder de verwachting van KBC Securities. De tegenvaller is te wijten aan de verschuiving van omzet uit één project van 3Q25 naar 4Q25.

De brutomarge daalde fors tot 18,2 procent, tegenover een uitzonderlijk sterke 37,6 procent vorig jaar, en ligt onder het midden van de richtlijn van 15 tot 25 procent. Wel rapporteerde Alfen een sterke orderportefeuille van 145 tot 155 miljoen euro, wat ruim boven de verwachtingen ligt voor de omzet in 2026 (KBCS: 126 miljoen euro, gav: 121 miljoen euro).

Vooruitzichten en strategische focus

Alfen verwacht dat de jaaromzet voor 2025 uitkomt aan de onderkant van de richtlijn van 430 tot 480 miljoen euro. De verwachting voor de aangepaste EBITDA-marge blijft onveranderd tussen 5 en 8 procent.

Voor 2026 herhaalt Alfen zijn ambitie van een omzetgroei tussen 0 en 5 procent, met een aangepaste EBITDA-marge van 5 tot 8 procent. De onderneming blijft inzetten op kostenbeheersing om de marges te ondersteunen.

KBC Securities over Alfen

KBC Securities-analist Thibault Leneeuw merkt op dat de omzet onder de verwachtingen lag, vooral door zwakke prestaties in EV Charging en Smart Grid Solutions. De vraag naar Energy Storage blijft volgens hem gezond, gezien de sterke orderportefeuille. De verschuiving van omzet naar het vierde kwartaal is volgens hem geen reden tot bezorgdheid.

Toch benadrukt hij dat een structurele verbetering in de vraag naar laadoplossingen en smart grids nodig is voordat hij positiever wordt over het aandeel. Thibault Leneeuw handhaaft zijn "Houden"-aanbeveling voor het aandeel Alfen, met een koersdoel van 14 euro.

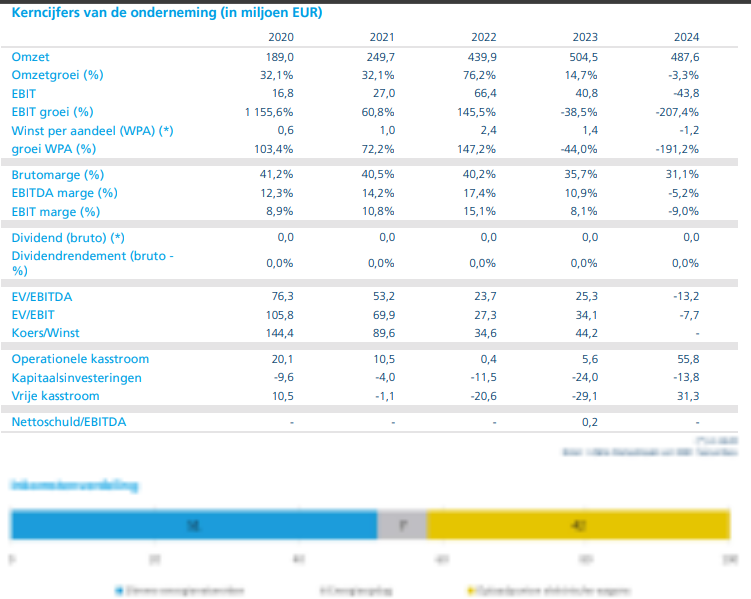

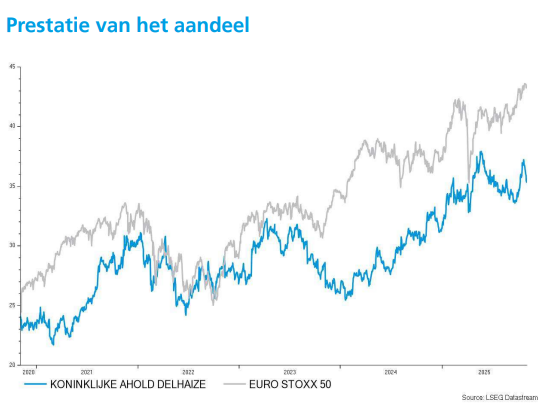

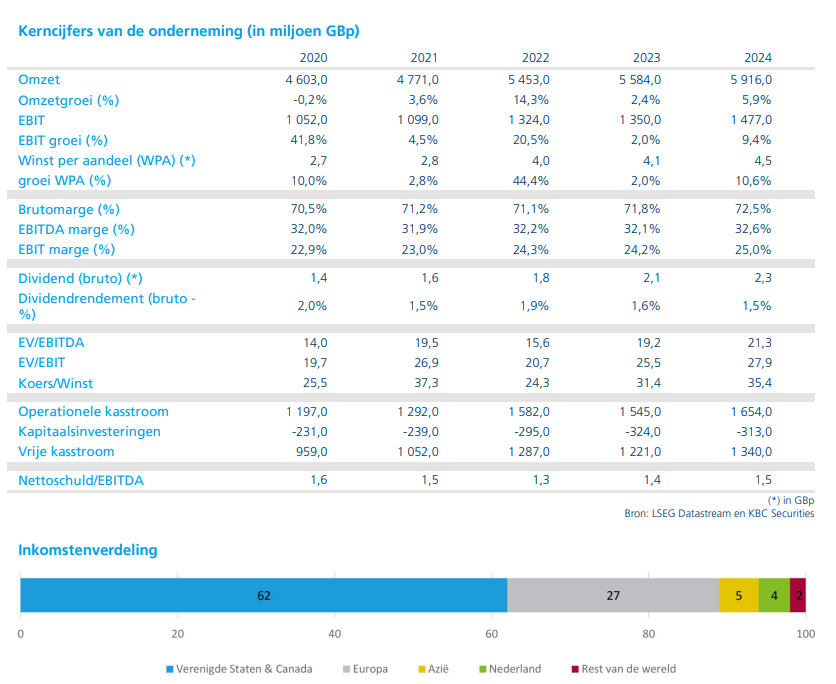

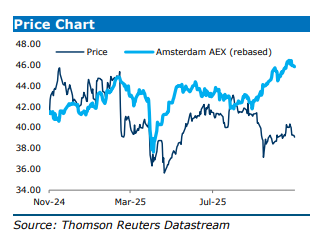

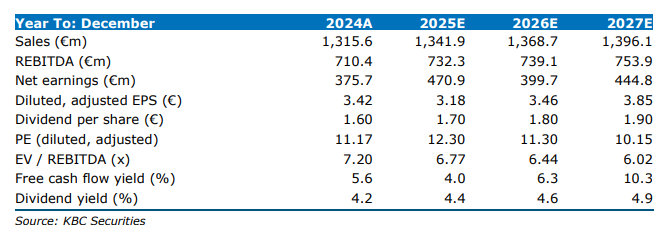

Ahold Delhaize overtreft verwachtingen met sterke marges in de VS

Ahold Delhaize publiceerde solide resultaten voor het derde kwartaal van 2025. De vergelijkbare omzetgroei lag in lijn met de verwachtingen, maar vooral de onderliggende EBIT (bedrijfswinst) en marges in de Verenigde Staten kwamen duidelijk boven de analistenramingen uit. De groep kondigde ook een nieuw aandeleninkoopprogramma van 1 miljard euro aan voor 2026, aldus KBC Securities-analist Michiel Declercq.

Ahold Delhaize is een toonaangevende internationale foodretailer met sterke lokale merken in Europa, de Verenigde Staten en Indonesië. Het bedrijf exploiteert supermarkten, hypermarkten, online winkels en andere retailformules. Bekende banners zijn onder andere Food Lion, Stop & Shop, Giant en Hannaford in de VS, en Albert Heijn, Delhaize, Mega Image en bol.com in Europa.

Groepsresultaten: stabiele groei en sterke winstgevendheid

De vergelijkbare omzet* van Ahold Delhaize steeg met 2,9 procent tot 22,49 miljard euro, wat vrijwel exact overeenkomt met de verwachtingen van KBC Securities (22,51 miljard euro) en de gemiddelde analistenverwachting (gav) van 22,48 miljard euro. De omzet werd licht negatief beïnvloed door weersomstandigheden (-0,1 procent) en de daling in tabaksverkoop (-0,3 procent).

*Vergelijkbare omzet (ook wel like-for-like omzet of comp sales) is een maatstaf die aangeeft hoeveel de omzet is gegroeid of gedaald bij dezelfde winkels of activiteiten, vergeleken met een eerdere periode, zonder rekening te houden met nieuwe winkels, overnames of sluitingen.

De onderliggende EBIT* steeg met 13,4 procent bij constante wisselkoersen tot 933 miljoen euro, ruim boven de verwachtingen van KBC Securities (880 miljoen euro) en de gav (866 miljoen euro). Dat komt neer op een operationele marge van 4,1 procent, een stijging van 30 basispunten op jaarbasis. De gerapporteerde EBIT** bedroeg 902 miljoen euro.

*Onderliggende EBIT is een aangepaste versie van de operationele winst, waarbij eenmalige of uitzonderlijke posten worden uitgesloten. Het doel is om de structurele, terugkerende winstgevendheid van de kernactiviteiten te tonen.

**Gerapporteerde EBIT is de officiële operationele winst zoals die volgens de boekhoudregels (IFRS) wordt berekend. Het omvat alle inkomsten en uitgaven, inclusief eenmalige posten (zoals herstructureringskosten, overnamekosten, of winsten/verliezen op verkoop van activa), waardeverminderingen en uitzonderlijke gebeurtenissen.

Sterke prestaties in de Verenigde Staten

In de VS steeg de vergelijkbare omzet met 2,9 procent tot 12,93 miljard euro, wat beter was dan de verwachtingen van KBC Securities (12,89 miljard euro) en de gav (12,87 miljard euro). De online omzet groeide met 15,4 procent bij constante wisselkoersen. De vergelijkbare omzet werd licht negatief beïnvloed door het wegvallen van de impact van orkanen in het voorgaande jaar (-0,2 procent).

De onderliggende EBIT in de VS steeg met 10,9 procent tot 592 miljoen euro, wat resulteerde in een marge van 4,6 procent, een stijging van 40 basispunten op jaarbasis. Deze marge werd deels positief beïnvloed door de timing van promotionele activiteiten en eenmalige niet-terugkerende posten, die een impact hadden van 20 basispunten. Zelfs zonder deze eenmalige effecten lagen de marges boven de verwachtingen.

Europese prestaties en corporate cijfers

In Europa steeg de vergelijkbare omzet met 2,8 procent tot 9,57 miljard euro, wat onder de verwachtingen lag van KBC Securities (9,62 miljard euro) en de gav (9,61 miljard euro). De daling in tabaksverkoop (-0,6 procent) drukte de cijfers. De online omzet groeide met 9,7 procent bij constante wisselkoersen.

De onderliggende EBIT in Europa steeg met 11,8 procent tot 375 miljoen euro, met een stabiele marge van 3,9 procent.

Binnen de corporate divisie rapporteerde Ahold Delhaize een onderliggende EBIT van min 34 miljoen euro, wat in lijn lag met de verwachtingen.

Vooruitzichten en aandeelhoudersbeleid

Ahold Delhaize bevestigde zijn outlook voor 2025, met een onderliggende operationele marge van ongeveer 4,0 procent, een vrije kasstroom van minstens 2,2 miljard euro, kapitaaluitgaven van 2,7 miljard euro, en een onderliggende winstgroei per aandeel in de middelhoge tot hoge enkelcijferige range. De wisselkoersveronderstelling blijft EUR/USD op 1,10.

Daarnaast kondigde de groep een nieuw aandeleninkoopprogramma van 1 miljard euro aan voor 2026, in lijn met eerdere jaren.

KBC Securities over Ahold Delhaize

KBC Securities-analist Michiel Declercq beschouwt Ahold Delhaize als een van de best geleide voedingsretailers. De groep heeft de afgelopen jaren verschillende maatregelen genomen om de winstgevendheid te verbeteren, waaronder de herstructurering in België, de verkoop van FreshDirect, de sluiting van enkele Stop & Shop-winkels en prijsinvesteringen in de VS. Volgens Declercq beginnen deze initiatieven nu hun vruchten af te werpen, en ziet hij ruimte voor marges boven de 4,0 procent op langere termijn.

Gezien de sterke uitvoering, de robuuste marges en het consistente aandeelhoudersbeleid, handhaaft Michiel Declercq zijn "Kopen"-aanbeveling voor het aandeel Ahold Delhaize, met een koersdoel van 38,0 euro.

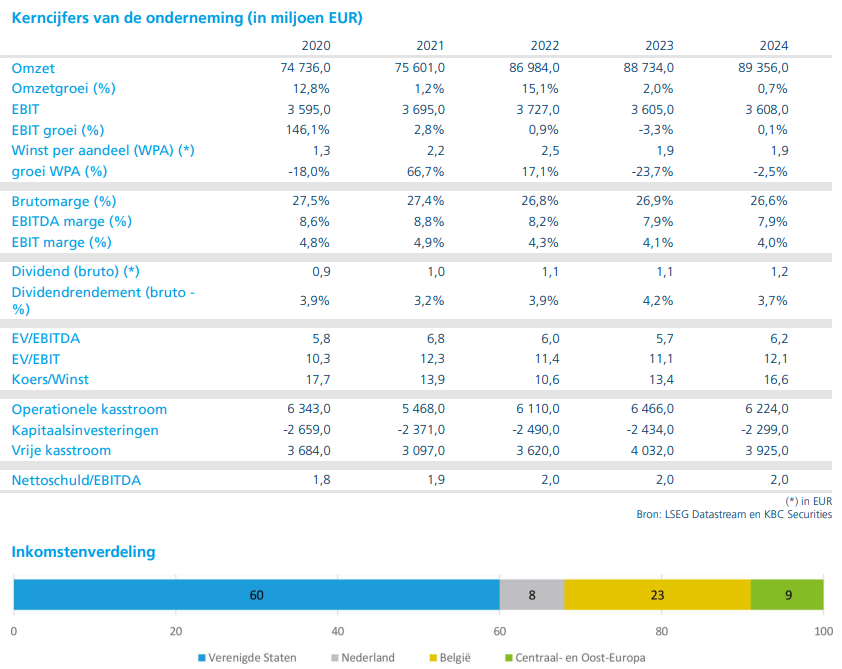

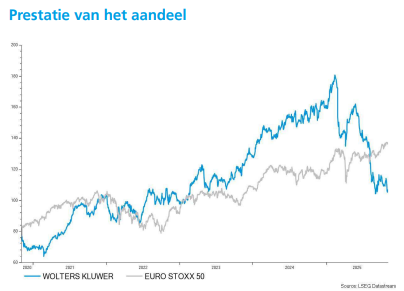

Wolters Kluwer ziet versnelde groei en kondigt nieuw aandeleninkoopprogramma aan

Wolters Kluwer meldt een versnelling in de organische groei binnen meerdere kernsegmenten, waaronder Health, Tax & Accounting en Corporate Performance. Tegelijkertijd kondigde het bedrijf een nieuw aandeleninkoopprogramma van 200 miljoen euro aan, na de afronding van het eerdere programma van 1 miljard euro. De operationele winst steeg met 15 procent, aldus KBC Securities-analist Thomas Couvreur.

Wolters Kluwer?

Wolters Kluwer is een wereldwijd bedrijf dat informatie, software en diensten levert. Haar klanten zijn juridische, zakelijke, fiscale, boekhoudkundige, financiële, audit-, risico-, compliance- en gezondheidszorgprofessionals.

Versnelling in organische groei en sterke operationele prestaties

Over de eerste negen maanden van 2025 steeg de omzet van Wolters Kluwer met 7 procent bij constante wisselkoersen, en met 6 procent op organische basis (op eigen kracht, zonder invloed van overnames), tegenover 5 procent in de eerste jaarhelft en 6 procent in dezelfde periode vorig jaar. De terugkerende inkomsten, goed voor 84 procent van de totale omzet, groeiden met 7 procent organisch. Binnen die categorie stegen de cloudgerelateerde terugkerende inkomsten met 15 procent. De printinkomsten daalden en drukten de organische groei met 0,5 procentpunt.

De aangepaste operationele winst* steeg met 15 procent, tegenover 14 procent in de eerste helft van 2025 en 8 procent in de eerste negen maanden van 2024. Deze stijging is te danken aan een gunstige productmix en kostenbesparingen. De vrije kasstroom steeg met 17 procent, mede door gunstige timing van werkkapitaalbewegingen. De nettoschuldgraad bedraagt 2,2x EBITDA**.

*Aangepaste operationele winst (ook wel adjusted operating profit) is een maatstaf voor de onderliggende winstgevendheid van een bedrijf, waarbij eenmalige of niet-operationele posten uit de gewone operationele winst worden weggelaten.

**De nettoschuldgraad van 2,2x EBITDA betekent dat Wolters Kluwer theoretisch 2,2 jaar nodig zou hebben om zijn netto schulden af te lossen, als het zijn volledige jaarlijkse operationele winst (EBITDA) daarvoor zou gebruiken.

Segmentanalyse: brede groei in kernactiviteiten

-

Health groeide met 5 procent organisch, tegenover 4 procent in 1H25 en 6 procent in 9M24. Zowel Clinical Solutions als Learning Research & Practice lieten een versnelling zien in het derde kwartaal.

-

Tax & Accounting groeide met 7 procent organisch, in lijn met 9M24 en beter dan de 6 procent in 1H25. Vooral de cloudsoftware in Europa en Noord-Amerika kende een dubbelcijferige groei.

-

Legal & Regulatory groeide met 6 procent organisch, tegenover 5 procent in 9M24. De overname van Brightflag in juni presteerde beter dan verwacht, met dubbelcijferige omzetgroei, al wordt die niet meegeteld in de organische groei van de softwaredivisie.

-

Financial & Corporate Compliance groeide met 4 procent organisch, gelijk aan 1H25 maar iets lager dan de 5 procent in 9M24. Terugkerende inkomsten groeiden met 6 procent, maar transactionele en andere niet-terugkerende inkomsten bleven vlak. De overname van RASI in maart leverde een hogere enkelcijferige groei op, maar wordt niet meegeteld in de organische groei van Legal Services.

-

Corporate Performance & ESG groeide met 8 procent organisch, tegenover 9 procent in 9M24 en 7 procent in 1H25. Binnen deze divisie stegen de terugkerende inkomsten met 13 procent, vooral dankzij 17 procent groei in cloudsoftware. Niet-terugkerende inkomsten, zoals licenties voor on-premise software, daalden met 5 procent door de verschuiving naar SaaS-oplossingen.

Aandeleninkoop en vooruitzichten

Op 3 november rondde Wolters Kluwer het eerder aangekondigde aandeleninkoopprogramma van 1 miljard euro af. Op 6 november werd een nieuw programma van 200 miljoen euro gestart, dat loopt tot 23 februari 2026. Dit programma wordt versneld uitgevoerd om te profiteren van de lage aandelenkoers en maakt deel uit van het bredere inkoopplan voor 2026.

De vooruitzichten voor 2025 blijven ongewijzigd. Wolters Kluwer verwacht een organische groei die in lijn ligt met vorig jaar, ondanks negatieve wisselkoerseffecten, het wegvallen van een pensioenvrijval en bijkomende herstructureringskosten. De aangepaste operationele winstmarge wordt verwacht aan de bovenkant van de bandbreedte van 27,1 tot 27,5 procent (vorig jaar 27,1 procent). De aangepaste vrije kasstroom wordt geschat tussen 1250 en 1300 miljoen euro. De rendement op geïnvesteerd kapitaal (ROIC) blijft rond 18 procent en de winst per aandeel zal naar verwachting groeien met een middelhoge tot hoge enkelcijferige groei, tegenover 11 procent vorig jaar.

KBC Securities over Wolters Kluwer

KBC Securities-analist Thomas Couvreur ziet in de versnelde organische groei en de sterke operationele prestaties een bevestiging van de robuustheid van het bedrijfsmodel van Wolters Kluwer. De onderneming blijft goed presteren in haar kernsegmenten, met name in cloudsoftware en terugkerende inkomsten. De nieuwe aandeleninkoop van 200 miljoen euro toont volgens hem aan dat het management vertrouwen heeft in de onderliggende waarde van het aandeel.

Thomas Couvreur handhaaft zijn "Kopen"-aanbeveling voor het aandeel Wolters Kluwer, met een koersdoel van 154 euro. Begin oktober verhoogde Thomas de aanbeveling nog van "Houden" naar "Kopen".

Vopak bevestigt robuust bedrijfsmodel ondanks tarief- en valutadruk

Vopak publiceerde kwartaalresultaten die grotendeels in lijn lagen met de verwachtingen van KBC Securities. De bezettingsgraad bleef hoog en de EBITDA-prestaties (bedrijfskasstroomprestaties) tonen de veerkracht van het bedrijfsmodel, ondanks onzekerheden rond tarieven en wisselkoersen. De onderneming bevestigde haar vooruitzichten voor 2025, aldus KBC Securities-analist Kristof Samoy.

Vopak?

Vopak is 's werelds grootste onafhankelijke tankopslagbedrijf dat opslag, overslag, distributie, koeling en hervergassingsdiensten aanbiedt. De infrastructuur bevindt zich in strategische zeehavens of in de buurt van grote petrochemische industriële clusters.

Operationele prestaties en financiële kerncijfers

Vopak rapporteerde over het derde kwartaal van 2025 een proportionele EBITDA (exclusief uitzonderlijke posten) van 287 miljoen euro, wat in lijn ligt met de gemiddelde analistenverwachting (gav) van 291 miljoen euro en net onder de schatting van KBC Securities (294 miljoen euro). De proportionele omzet* bedroeg 467 miljoen euro, tegenover 494 miljoen euro in het tweede kwartaal en 479 miljoen euro in het derde kwartaal van 2024. De daling op kwartaalbasis is grotendeels toe te schrijven aan een eenmalige meevaller in het tweede kwartaal.

* De proportionele omzet verwijst naar de omzet die Vopak genereert uit zijn aandeel in joint ventures en deelnemingen, waarbij alleen het proportionele deel van de inkomsten wordt meegeteld dat overeenkomt met Vopak’s eigendomsbelang. Stel dat Vopak een terminal bezit samen met een andere partij. Vopak heeft 60% van de aandelen. De totale omzet van die terminal is 100 miljoen euro. Dan telt Vopak in zijn proportionele cijfers 60 miljoen euro mee als omzet.

Op autonome basis werd de lagere bezettingsgraad gecompenseerd door hogere doorzetvolumes en verbeterde prijszetting. Hierdoor steeg de proportionele EBITDA met 0,4 procent, vooral dankzij sterke prestaties in olie- en industriële terminals.

De netto IFRS-winst* bedroeg 89 miljoen euro, wat ongeveer in lijn ligt met de gav van 93 miljoen euro.

*Netto IFRS-winst is de netto winst van een bedrijf zoals die wordt berekend volgens de IFRS-boekhoudnormen (International Financial Reporting Standards). Dit is de officiële winst die in de jaarrekening wordt opgenomen en die rekening houdt met alle inkomsten en uitgaven.

Bezettingsgraad en investeringen

De proportionele bezettingsgraad bleef stevig op 90 procent, een lichte daling ten opzichte van 91 procent in het tweede kwartaal en 92 procent in het derde kwartaal van 2024. Deze daling is volgens Kristof Samoy tijdelijk en te wijten aan het moment waarop contractvernieuwingen ingaan, waarvan een deel in het vierde kwartaal wordt verwacht.

Per regio waren de bezettingsgraden als volgt:

- Azië/Midden-Oosten: 86 procent (vs. 89 procent in 2Q25)

- China/Noord-Amerika: 81 procent (vs. 80 procent)

- Nederland: 94 procent (stabiel)

- Singapore: 93 procent (vs. 94 procent)

- VS/Canada: 94 procent (vs. 93 procent)

De operationele cashrendement (OCR) bedroeg 14,7 procent, tegenover 15,1 procent in 3Q24 en 17 procent in 2Q25. Dit blijft ruim boven de doelstelling van meer dan 13 procent. De daling op kwartaalbasis weerspiegelt de seizoensgebonden spreiding van investeringen. De proportionele kapitaaluitgaven over de eerste negen maanden van 2025 bedroegen 623 miljoen euro, tegenover 412 miljoen euro in de eerste helft van het jaar.

*Operationele cashrendement (OCR) is een maatstaf die aangeeft hoe efficiënt een bedrijf zijn investeringen omzet in operationele cashflow. In de context van Vopak verwijst het naar de proportionele operationele cashflow als percentage van het geïnvesteerde kapitaal. Een OCR van bijvoorbeeld 14,7% betekent dat Vopak 14,7 cent aan operationele cashflow genereert per geïnvesteerde euro. Hoe hoger dit percentage, hoe rendabeler het bedrijf zijn kapitaal inzet.

De proportionele schuldgraad daalde licht tot 2,56x EBITDA, binnen de streefbandbreedte van 2,5 tot 3,0x.

Vooruitzichten en strategische projecten

Vopak handhaafde zijn EBITDA-vooruitzichten voor 2025, met een bandbreedte van 1170 tot 1200 miljoen euro, op basis van onveranderde wisselkoersveronderstellingen (EUR/USD op 1,17 en EUR/SGD op 1,51).

De operationele investeringen voor 2025 blijven onder de 300 miljoen euro, terwijl de groei-investeringen stabiel blijven rond 700 miljoen euro, zoals eerder aangegeven.

Een belangrijk project is de Canadese REEF-terminal, een grootschalige gasterminal die volgens planning en binnen budget wordt ontwikkeld. De ingebruikname is voorzien voor het vierde kwartaal van 2026. Het grootste deel van de projectkosten is al gemaakt, wat het budgetrisico aanzienlijk verlaagt.

Binnen het Grow-programma (gericht op gas- en industriële terminals) werden voor 188 miljoen euro aan nieuwe investeringsbeslissingen genomen, meestal gedekt door langlopende afnamecontracten. Voorbeelden zijn:

- REEF (34 miljoen euro)

- AVTL (71 miljoen euro)

- Colombia LNG (25 miljoen euro)

- China (bedrag niet meegedeeld)

In het Accelerate/New Energies-programma werden sinds het tweede kwartaal geen nieuwe investeringsbeslissingen genomen.

KBC Securities over Vopak

KBC Securities-analist Kristof Samoy benadrukt dat Vopak zich staande houdt in een markt met veel onzekerheden, waaronder tariefdruk en ongunstige wisselkoersbewegingen. De hoge bezettingsgraad en de succesvolle uitvoering van grote investeringsprojecten, zoals de REEF-terminal, tonen de defensieve kracht van het bedrijfsmodel. De aantrekkelijke waardering, met een genormaliseerd vrije kasstroomrendement van bijna 10 procent, versterkt het beleggingsverhaal.

Kristof Samoy handhaaft zijn "Kopen"-aanbeveling voor het aandeel Vopak, met een koersdoel van 50 euro.

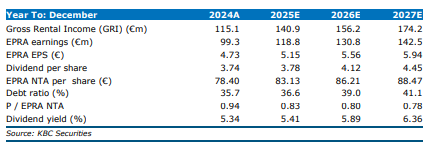

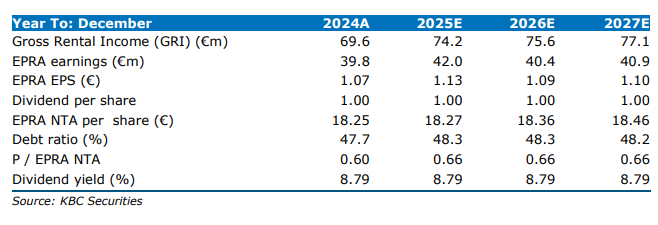

Care Property Invest verhoogt winstverwachting voor derde keer op rij

Care Property Invest (CPINV) publiceerde kwartaalresultaten die grotendeels in lijn lagen met de verwachtingen van KBC Securities. De winst per aandeel steeg licht en de onderneming verhoogde haar winstprognose voor 2025 met 4,5 procent. Dat is al de derde verhoging dit jaar, aldus KBC Securities-analist Lynn Hautekeete.

Care Property Invest?

Care Property Invest is een Belgische REIT (Een Real Estate Investment Trust is een bedrijf dat gewoonlijk inkomsten genereert die voortkomen uit het bezit en productie van onroerend goed) die uitsluitend investeert in vastgoed voor ouderenzorg in België (72%), Nederland (9%) en Spanje (13%).

Sterke operationele prestaties in derde kwartaal

Care Property Invest rapporteerde een huurinkomen van 54,9 miljoen euro in het derde kwartaal van 2025, een stijging met 5,7 procent ten opzichte van dezelfde periode vorig jaar. Dit lag net onder de verwachting van KBC Securities (55,4 miljoen euro). De indexatie van de huurcontracten werd volledig doorgevoerd (+3,1 procent), en de huurinning bleef stabiel op 98,0 procent.

De EPRA-winst* bedroeg 33,2 miljoen euro, wat 9,9 procent hoger is dan een jaar eerder en iets boven de verwachting van KBC Securities (32,6 miljoen euro). De EPRA-winst per aandeel kwam uit op 0,90 euro, tegenover een verwachte 0,89 euro.

*Voor vastgoedbedrijven zoals Care Property Invest is de huuropbrengst de kern van hun businessmodel. EPRA-winst focust op die terugkerende inkomsten, en sluit alles uit wat de cijfers kunstmatig zou kunnen vertekenen. Daardoor is het een betere maatstaf voor de structurele winstgevendheid dan de klassieke nettowinst.

De EPRA NTA (netto intrinsieke waarde) per aandeel bedroeg 18,0 euro, inclusief de herwaardering van leasecontracten. Dat is een daling met 2,0 procent op jaarbasis. De herwaardering van de portefeuille leverde een meerwaarde op van 1,5 miljoen euro sinds begin dit jaar, waarvan 0,7 miljoen euro in het derde kwartaal.

Financiële positie en schuldprofiel

De schuldgraad van Care Property Invest bedroeg 48,56 procent. De gemiddelde looptijd van de schulden bedraagt 4,3 jaar. De gemiddelde kost van schulden daalde licht tot 3,1 procent, tegenover 3,22 procent eind 2024.

Het dividend blijft stabiel op 1,0 euro per aandeel.

Vooruitzichten en bijgestelde prognose

Care Property Invest verhoogde zijn winstprognose voor 2025 met 4,5 procent: van 1,11 euro naar 1,16 euro per aandeel. De verwachting van KBC Securities lag op 1,13 euro, wat neerkomt op een verschil van 2,7 procent. Dit impliceert dat het vierde kwartaal beter moet presteren dan eerder ingeschat, vermoedelijk dankzij lagere overheadkosten*.

*Overheadkosten zijn de algemene vaste kosten die een bedrijf maakt om te kunnen functioneren, maar die niet direct toe te wijzen zijn aan een specifiek product, dienst of project. Voorbeelden van overheadkosten: personeelskosten van ondersteunende diensten (zoals HR, IT, administratie), huur van kantoren, verzekeringen...

Opmerkelijk is dat dit al de derde verhoging van de prognose is dit jaar. Begin 2025 ging het bedrijf nog uit van een winst van 1,07 euro per aandeel. Een deel van de stijging is te verklaren door een eenmalige meevaller van 0,96 miljoen euro in het eerste kwartaal van 2025, gerelateerd aan de terugname van een provisie voor vergoedingen* (0,03 euro per aandeel).

*Een provisie voor vergoedingen is een boekhoudkundige reservering die een bedrijf maakt voor toekomstige betalingen waarvan het al weet dat ze waarschijnlijk zullen plaatsvinden, maar waarvan het exacte bedrag of de timing nog niet vastligt. Bij Care Property Invest ging het om een provisie voor vergoedingen aan personeel of management. Die provisie werd in het eerste kwartaal van 2025 teruggenomen, wat betekent dat het bedrijf oordeelde dat die betaling toch niet nodig was of lager zou uitvallen dan eerst gedacht.

De impact van het oudere leaseportfolio begint zichtbaar te worden in de huurinkomsten, met een negatieve herziening van 0,5 miljoen euro. Twee van deze contracten lopen af in 2026. De trading update gaf geen verdere informatie over lopende onderhandelingen met gemeenten.

KBC Securities over Care Property Invest

KBC Securities-analist Lynn Hautekeete blijft positief over zorgvastgoedbedrijven zoals Care Property Invest. Zij beschouwt de activa waarin CPINV investeert als essentieel voor de samenleving, met een structurele vraaggroei gedreven door demografie. Dat vertaalt zich in bezettingsgraden die dicht bij 100 procent liggen. De winstvooruitzichten zijn zeer stabiel, aangezien CPINV als pure speler in zorgvastgoed voornamelijk inkomsten genereert uit triple-net huurcontracten* in een niet-cyclische markt.

*Bij een triple-net contract draagt de huurder de volledige financiële verantwoordelijkheid voor belastingen op het vastgoed, het verzekeren van het gebouw, het onderhoud en eventuele herstellingen. De verhuurder, zoals Care Property Invest, ontvangt daardoor stabiele en voorspelbare huurinkomsten, zonder zich zorgen te moeten maken over deze bijkomende kosten.

Bovendien heeft Care Property Invest geen blootstelling aan de recent in opspraak geraakte zorgoperator ORPEA. De blootstelling aan Korian bedraagt slechts 6 procent, wat lager is dan bij sectorgenoten. CPINV onderscheidt zich van andere Belgische zorgvastgoedspelers door het oudere leaseportfolio, dat ongeveer 24 procent van de huurinkomsten genereert via de publieke sector. Deze contracten zijn ondergewaardeerd op de balans, en een herwaardering naar marktwaarde verhoogt de intrinsieke waarde, zoals verwerkt in de geactualiseerde NTA-berekening.

Lynn Hautekeete handhaaft haar "Houden"-aanbeveling voor het aandeel Care Property Invest, met een koersdoel van 14,0 euro.

Bedrijfsnieuws uit Amerika

Match Group verlaagt verwachtingen door daling in betalende gebruikers.

- De uitbater van datingapps zoals Tinder, OkCupid en Hinge verwacht voor het vierde kwartaal een omzet tussen 865 en 875 miljoen dollar, onder de gemiddelde analistenverwachting van 882,8 miljoen dollar. In het derde kwartaal daalde het aantal betalende gebruikers met 5% tot 14,5 miljoen, terwijl de omzet licht onder de verwachtingen bleef. Vooral Hinge stelde teleur met een daling van 17% in betalende gebruikers. Ondanks investeringen in AI-functies en veiligheidsmaatregelen blijft het herstel onder CEO Spencer Rascoff trager verlopen dan gehoopt.

Nvidia ondersteunt Indiase deeptech-startups via nieuwe alliantie.

- De chipontwikkelaar sluit zich aan bij de India Deep Tech Alliance, die inmiddels meer dan 850 miljoen dollar aan kapitaal heeft toegezegd om Indiase deeptech-startups te ondersteunen. Nvidia zal technische ondersteuning, training en beleidsadvies bieden aan startups in sectoren zoals AI, ruimtevaart en halfgeleiders. De alliantie wil de structurele onderfinanciering van onderzoeksgedreven bedrijven aanpakken en mikt op investeringen over een periode van vijf tot tien jaar. De aankondiging volgt op een Indiaas overheidsinitiatief van 12 miljard dollar om onderzoek en ontwikkeling te stimuleren.

Alphabet treft schikking met Epic Games en versoepelt Play Store-beleid.

- De technologiegigant heeft een schikking getroffen met Epic Games rond een antitrustzaak over het Android-ecosysteem en de Play Store. Google zal gebruikers makkelijker toegang geven tot alternatieve appwinkels en ontwikkelaars mogen voortaan externe betaallinks gebruiken. De servicekosten voor alternatieve betaalmethoden worden beperkt tot 9% of 20%. De voorgestelde hervormingen moeten nog worden goedgekeurd door de rechter.

Advanced Micro Devices overtreft verwachtingen met sterke AI-divisie.

- De chipontwikkelaar boekte in het derde kwartaal een omzet van 9,25 miljard dollar, boven de gemiddelde analistenverwachting van 8,74 miljard dollar, en een winst per aandeel van 1,20 dollar tegenover een verwachting van 1,16 dollar. De datacenterdivisie, waarin de AI-chips zitten, zag de omzet met 22% stijgen tot 4,3 miljard dollar. Voor het vierde kwartaal verwacht AMD een omzet van ongeveer 9,6 miljard dollar, ruim boven de gemiddelde analistenverwachting van 9,15 miljard dollar. Ondanks sterke cijfers daalde het aandeel in de nabeurshandel, mogelijk door winstnemingen en zorgen over de waardering van AI-gerelateerde aandelen.

Beyond Meat stelt kwartaalcijfers uit wegens afwaardering.

- De producent van vleesvervangers stelde de publicatie van zijn derdekwartaalcijfers uit omdat het meer tijd nodig heeft om een afwaardering te berekenen. Het aandeel, dat recent nog een koersstijging van meer dan 400% kende na een Walmart-deal, daalde nabeurs licht. De eerdere koersopstoot werd aangewakkerd door beleggersactiviteit op fora, ondanks zorgen over verwatering door een nieuwe lening. Inmiddels is het aandeel teruggevallen tot 1,33 dollar, fors onder de piek van 3,76 dollar begin dit jaar.

Super Micro Computer stelt teleur maar voorspelt sterke omzetgroei.

- De serverfabrikant stelde teleur met een aangepaste winst per aandeel van 0,35 dollar, onder de gemiddelde analistenverwachting van 0,37 dollar. Ook de kwartaalomzet van 5 miljard dollar bleef fors onder de verwachte 5,83 miljard dollar. Voor het lopende kwartaal voorziet het bedrijf wel een sterke omzetgroei tot 10 à 11 miljard dollar, ruim boven de verwachting van 7,94 miljard dollar. Toch blijft de verwachte winst per aandeel met 0,46 tot 0,54 dollar onder de gemiddelde analistenverwachting van 0,61 dollar.

Harley-Davidson verdrievoudigt winst en kondigt aandeleninkoop aan.

- De motorfietsenfabrikant zag de nettowinst in het derde kwartaal verdrievoudigen tot 377 miljoen dollar, of 3,10 dollar per aandeel, ruim boven de gemiddelde analistenverwachting van 1,58 dollar. De omzet steeg met 17% tot 1,34 miljard dollar, eveneens boven verwachting. Ondanks deze sterke cijfers daalde de wereldwijde verkoop van motorfietsen met 6% door zwakke vraag in Noord-Amerika en Europa, mede door hoge rente en inflatiezorgen. Het bedrijf kondigde een versnelde aandeleninkoop aan ter waarde van 200 miljoen dollar.

Yum Brands onderzoekt strategische opties voor Pizza Hut na zwakke cijfers.

- De Amerikaanse fastfoodgroep zag de omzet in het derde kwartaal met 8,4% stijgen tot 1,98 miljard dollar, net onder de gemiddelde analistenverwachting van 2 miljard dollar. De aangepaste winst per aandeel bedroeg 1,58 dollar, boven de verwachte 1,49 dollar. Terwijl KFC en Taco Bell groeiden, bleef Pizza Hut achter met een daling van 1% in vergelijkbare omzet, wat Yum ertoe aanzet strategische opties voor het merk te onderzoeken. Een verkoop van Pizza Hut wordt daarbij niet uitgesloten, al is er nog geen tijdschema vastgelegd.

Pfizer verhoogt winstverwachting ondanks omzetdaling.

- De farmareus verhoogde licht de winstverwachting voor 2025 naar een aangepaste winst per aandeel van 3,00 tot 3,15 dollar, tegenover een eerdere vork van 2,90 tot 3,10 dollar. De omzetverwachting bleef ongewijzigd op 61 tot 64 miljard dollar. In het derde kwartaal daalde de omzet met 6% tot 16,7 miljard dollar, maar dat was beter dan de gemiddelde analistenverwachting van 16,5 miljard dollar. De aangepaste winst per aandeel bedroeg 0,87 dollar, ruim boven de verwachte 0,63 dollar.

Uber boekt sterke groei en verrast met hoge nettowinst.

- De mobiliteitsaanbieder uit San Francisco zag de omzet in het derde kwartaal met 20% stijgen tot 13,5 miljard dollar, terwijl het aantal ritten met 22% toenam tot 3,5 miljard. De aangepaste EBITDA groeide met 33% tot 2,3 miljard dollar, aan de bovenkant van de eigen verwachtingen. Dankzij een belastingmeevaller boekte Uber een nettowinst van 6,6 miljard dollar. Voor het vierde kwartaal verwacht het bedrijf bruto boekingen tussen 52,25 en 53,75 miljard dollar, boven de gemiddelde analistenverwachting.

Goldman Sachs en Morgan Stanley waarschuwen voor mogelijke beurscorrectie.

- De Amerikaanse zakenbanken waarschuwen voor een mogelijke correctie op de aandelenmarkten, gezien de hoge waarderingen en toenemende onzekerheden. De S&P 500 blijft recordhoogtes opzoeken, wat parallellen oproept met de dotcombubbel. Volgens de CEO’s kunnen koersdalingen van 10 tot 15% gezond zijn, al wijzen ze ook op risico’s zoals geopolitieke spanningen, hoge rente en overheidsuitgaven. De recente AI-hype voedt de vrees voor een nieuwe bubbel, ondanks dat sommige analisten wijzen op de sterke fundamenten van de huidige techreuzen.

Europees aandelennieuws

TotalEnergies verwacht stijgende olievraag tot 2040

- De Franse oliemajor verwacht dat de wereldwijde vraag naar olie blijft stijgen tot 2040, waarna een geleidelijke daling volgt door zorgen over energiezekerheid en politieke fragmentatie. Het rapport schetst drie scenario’s: huidige trends met 108 miljoen vaten per dag in 2040, een “momentum”-scenario met 79 miljoen vaten in 2050 en een Parijs-akkoordscenario met 55 miljoen vaten in 2050. Daarnaast zal de vraag naar aardgas tegen 2050 met 10% stijgen en elektriciteitsverbruik bijna verdubbelen tot 57.140 terawattuur, vooral door transport, koeling en datacenters.

Unilever rondt afsplitsing van Magnum Ice Cream af

- De producent van consumentengoederen verwacht de afsplitsing van Magnum Ice Cream tegen 6 december af te ronden, na een vertraging door de Amerikaanse overheidssluiting. De notering van The Magnum Ice Cream Company op de New York Stock Exchange, met een primaire listing in Amsterdam en secundaire in New York en Londen, start nu op 8 december in plaats van 10 november. De shutdown kost de Amerikaanse economie naar schatting tot 15 miljard dollar per week aan verloren productie.

Barry Callebaut voorziet daling van cacaoverkoop door hoge prijzen

- De Zwitserse producent van chocolade en cacaoproducten verwacht in het komende boekjaar een daling van de verkoop van cacaoproducten met een mid-single digit percentage door aanhoudend hoge cacaoprijzen. Voor het boekjaar 2025/26 voorziet het bedrijf een groei van de terugkerende kernwinst (EBIT) met een laag tot mid-single digit percentage in lokale valuta. In het afgelopen boekjaar daalde het verkoopvolume met 6,8% tot 2,1 miljoen ton, in lijn met de gemiddelde analistenverwachting, terwijl het vierde kwartaal een daling van 8% liet zien.

Vonovia keert terug naar winst na vastgoedcrisis

- De Duitse vastgoedgroep keerde in de eerste negen maanden van het jaar terug naar winst, na herstel van de zwaarste vastgoedcrisis in decennia. De nettowinst bedroeg 3,41 miljard euro, tegenover een verlies van 592 miljoen euro een jaar eerder, voornamelijk dankzij een opwaardering van haar grote woningportefeuille. CEO Rolf Buch benadrukte dat het bedrijf na drie jaar stagnatie opnieuw snel groeit, vergelijkbaar met de periode vóór de crisis.

BMW verhoogt winstmarge ondanks handelsdruk

- De Duitse autofabrikant boekte in het derde kwartaal een hogere dan verwachte winstmarge in de kernactiviteiten ondanks invoerheffingen in de VS en EU en sterke concurrentie in China. De operationele marge van de autosector steeg naar 5,2%, boven de gemiddelde analistenverwachting van 4,9%, terwijl EBIT op groepsniveau uitkwam op 2,3 miljard euro, een derde hoger dan vorig jaar. De kwartaalomzet bedroeg 32,3 miljard euro, iets onder de verwachtingen, maar BMW handhaaft de jaarprognose voor een marge tussen 5 en 6%.

Novo Nordisk verlaagt jaarprognose door concurrentiedruk

- De Deense farmaceut rapporteerde in het derde kwartaal een omzetgroei van 11%, in lijn met de gemiddelde analistenverwachting van 11,4%, terwijl het bedrijf de winst- en omzetprognose voor het volledige jaar verlaagde. De groei vertraagde door hevige concurrentie van Eli Lilly en generieke behandelingen, wat leidde tot een ingrijpende herstructurering onder de nieuwe CEO. Novo, bekend van het obesitasmedicijn Wegovy, zag zijn snelle expansie afremmen, wat druk zette op het aandeel en een managementoverhaul noodzakelijk maakte.

Vestas boekt sterke winstgroei en verhoogt omzetprognose

- De Deense windturbineproducent boekte in het derde kwartaal een bedrijfswinst van 416 miljoen euro, 77% hoger dan vorig jaar en boven de gemiddelde analistenverwachting van 305 miljoen euro. Het sterke resultaat wijst op een succesvolle turnaround dankzij efficiënte uitvoering in onshore en het doorberekenen van hogere kosten, ondanks tegenwind in de sector. Vestas verhoogde de omzetprognose voor 2025 naar 18,5-19,5 miljard euro, voorziet een operationele marge van 5-6% en kondigde een aandeleninkoopprogramma van 150 miljoen euro aan.

Fineco realiseert hogere nettowinst en sterke klantengroei

- De Italiaanse digitale bank en vermogensbeheerder boekte in het derde kwartaal een nettowinst van 163 miljoen euro, boven de gemiddelde analistenverwachting van 154 miljoen euro. De omzet bleef stabiel op 325 miljoen euro, eveneens boven de gemiddelde analistenverwachting van 314 miljoen euro, terwijl netto-instroom in oktober met meer dan 30% steeg tot circa 1,3 miljard euro. Fineco voegde in dezelfde maand ongeveer 19.300 nieuwe klanten toe, een stijging van 30% tegenover oktober 2024.

Pandora rapporteert winststijging ondanks zwakke Europese verkoop

- Het Deense juwelenmerk rapporteerde in het derde kwartaal een bedrijfswinst van 880 miljoen kroon, iets boven de gemiddelde analistenverwachting van 873 miljoen kroon. De vergelijkbare omzetgroei bedroeg 2%, lager dan verwacht, terwijl in Europa een daling van 1% werd genoteerd door zwakkere prestaties in Duitsland, Groot-Brittannië, Frankrijk en Italië.

Bouygues versterkt winst en zet in op Altice-deal

- Het Franse conglomeraat boekte in de eerste negen maanden een bedrijfswinst van 1,81 miljard euro, iets boven de gemiddelde analistenverwachting van 1,77 miljard euro. De omzet bedroeg 41,86 miljard euro, conform de marktverwachtingen, waarbij sterke prestaties in de bouwactiviteiten de zwakkere advertentie-inkomsten bij de media-afdeling compenseerden. Bouygues blijft samen met Orange en Iliad inzetten op een 17 miljard euro bod om Altice France op te splitsen en heeft daarnaast een grote opdracht binnengehaald voor civiele werken bij het Britse Sizewell C-kernproject ter waarde van circa 3 miljard euro.

Barratt Redrow waarschuwt voor vertraging in woningverkopen

- De Britse woningbouwer zag de boekingen vertragen in de periode van 30 juni tot 26 oktober door toenemende economische onzekerheid en vrees voor hogere vastgoedbelastingen. Het bedrijf handhaaft de verwachting van 17.200 tot 17.800 opleveringen voor het boekjaar tot juni 2026, maar waarschuwt dat de vraag afhankelijk blijft van de impact van de komende begroting. De wekelijkse netto-reserveringsgraad daalde naar 0,57 tegenover 0,59 een jaar eerder, zonder bijdrage van verkopen aan de private huurmarkt of andere multi-unit transacties.

JD Wetherspoon schetst voorzichtige vooruitblik door consumentendruk

- Het bedrijf schetst een voorzichtige vooruitblik voor de rest van het jaar, vooruitlopend op de komende begroting, terwijl de omzetgroei vertraagt door druk op consumentenbestedingen. In de 14 weken tot 2 november stegen de vergelijkbare verkopen met 3,7%, tegenover 5,1% in de voorgaande 12 weken, wat de aanhoudende uitdagingen voor de Britse horecasector benadrukt. De keten, bekend om betaalbare drank en pubgerechten, waarschuwt dat de begroting van 26 november opnieuw kostenimpact kan hebben, na eerdere stijgingen vorig jaar.

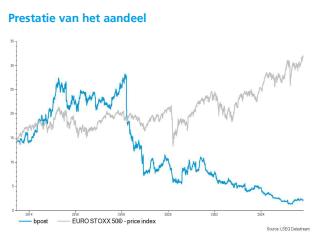

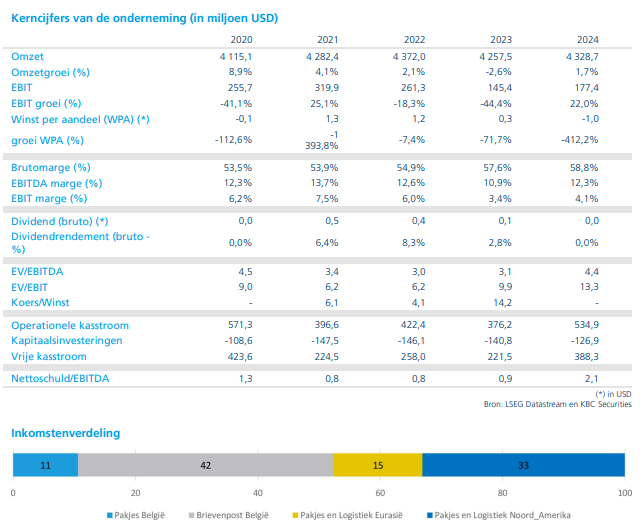

Zwakke kwartaalprestatie bij bpost door forse terugval bij Radial US

De resultaten van bpost over het derde kwartaal van 2025 vielen tegen. De omzet steeg licht, maar zonder de impact van de overname van Staci was er sprake van een duidelijke daling. Vooral de Amerikaanse activiteiten van Radial presteerden zwak, aldus KBC Securities-analist Michiel Declercq.

Bpost?

Bpost is een aanbieder van nationale en internationale postdiensten en de beheerder van de Belgische universele dienstverplichting (USO). Via haar dochterondernemingen verkoopt zij ook een reeks andere producten en diensten, waaronder expresbesteldiensten, pakjes, internationale post, documentbeheer en aanverwante activiteiten.

Groepsresultaten onder druk

De groepsomzet van bpost steeg in het derde kwartaal van 2025 met 0,4 procent tot 1029,6 miljoen euro. Dit lag onder zowel de verwachting van KBC Securities (1055 miljoen euro) als de gemiddelde analistenverwachting (gav) van 1046 miljoen euro. Wanneer de impact van de consolidatie van Staci buiten beschouwing wordt gelaten, schat Michiel Declercq dat de omzet met 5,6 procent is gedaald.

De aangepaste EBIT (bedrijfswinst) kwam uit op min 3,0 miljoen euro, wat aanzienlijk lager is dan de verwachtingen van KBC Securities (9,7 miljoen euro) en de gav (6,7 miljoen euro). Dat ondanks een extra maand consolidatie* van Staci, waarvan de EBIT-bijdrage dit kwartaal niet werd meegedeeld. De tegenvaller is vooral toe te schrijven aan de zwakke prestaties van de Noord-Amerikaanse logistieke activiteiten (3PL NA), met name Radial US. Daar daalde de omzet met 24,2 procent (bij constante wisselkoersen), en slaagde de groep er niet in de vaste kosten op te vangen.

*Het overgenomen bedrijf Staci is één maand langer is opgenomen in de financiële cijfers van de groep dan in een eerdere vergelijkingsperiode.

De aangepaste nettowinst bedroeg min 27,5 miljoen euro. De nettoschuld steeg licht tot 1800 miljoen euro, tegenover 1797 miljoen euro in het eerste kwartaal van 2025.

BeNe Last Mile: daling in brievenpost, lichte groei in pakjes

Binnen de BeNe Last Mile-divisie daalde de omzet met 1,4 procent tot 533,6 miljoen euro. Dit lag net onder de verwachtingen van KBC Securities (536 miljoen euro) en de gav (534 miljoen euro). De brievenvolumes daalden met 10,1 procent, wat slechter was dan de verwachte daling van respectievelijk 8,3 procent (KBC Securities) en 8,1 procent (gav). Daartegenover stond een bescheiden groei van de pakjesvolumes met 2,8 procent, terwijl analisten een stijging van 4,5 procent hadden voorzien.

De onderliggende EBIT van deze divisie kwam uit op min 9,4 miljoen euro, wat beter was dan de verwachting van KBC Securities (min 16 miljoen euro) en in lijn met de gav (min 9 miljoen euro).

3PL: Radial US blijft zorgenkind

De omzet van de 3PL-divisie steeg met 1,1 procent tot 369,4 miljoen euro, maar zonder de impact van Staci was er sprake van een daling met 16 procent. Dit lag onder de verwachtingen van KBC Securities (403 miljoen euro) en de gav (397 miljoen euro).

De resultaten werden sterk beïnvloed door een daling van 29,6 procent (24,2 procent bij constante wisselkoersen) in de Noord-Amerikaanse activiteiten, voornamelijk Radial US. Deze terugval is het gevolg van het verlies van contracten in 2024 en begin 2025, gecombineerd met lagere verkopen in bestaande vestigingen. De aangepaste EBIT van deze divisie bedroeg min 1,7 miljoen euro, tegenover een verwachte 20 miljoen euro (KBC Securities) en 11 miljoen euro (gav).

Cross Border: sterke groei dankzij Azië

De Cross Border-divisie liet een omzetgroei zien van 8,7 procent tot 149,7 miljoen euro, wat boven de verwachtingen lag van zowel KBC Securities als de gav (139 miljoen euro). De groei werd voornamelijk gedragen door een stijging van 14 procent in Europa, dankzij sterke volumes uit Azië. In Noord-Amerika steeg de omzet met 1,4 procent.

De aangepaste EBIT steeg met 2,7 procent tot 17,2 miljoen euro, wat iets beter was dan de verwachtingen van KBC Securities en de gav (beide 16 miljoen euro).

Corporate en investeringen

Binnen de Corporate-divisie kwam de aangepaste EBIT uit op min 9,2 miljoen euro, wat iets beter was dan de verwachte min 11 miljoen euro.

Wat betreft investeringen heeft bpost zijn kapitaaluitgaven voor 2025 neerwaarts bijgesteld van oorspronkelijk 180 miljoen euro naar 140 miljoen euro.

KBC Securities over bpost

Michiel Declercq merkt op dat bpost de afgelopen jaren met verschillende uitdagingen werd geconfronteerd. Denk aan het verlies van het krantencontract, de structurele daling van het brievenvolume en het verlies van belangrijke klanten bij Radial US. Hoewel de eerste signalen van de nieuwe strategie bij Radial US hoopgevend zijn, wil hij eerst bevestiging zien dat zowel deze strategie als de overname van Staci hun vruchten afwerpen. Gezien ook de gestegen schuldgraad, handhaaft Michiel Declercq zijn "Houden"-aanbeveling voor het aandeel bpost, met een koersdoel van 2,0 euro.

.

Mee met de markt: “Een gezond pauzemoment”

- Naarmate de financiële pers meer en meer gewag ging maken van het “bubbel”-verhaal, geraakten ook beleggers daarvan overtuigd. Ondanks het feit dat Amerikaanse aandelen tot dusver in dit resultatenseizoen niet 9%, maar eerder 12% winstgroei konden optekenen, en heel wat technologiebedrijven de markt meer dan gewoon positief konden verbazen, geraakt de Nasdaq stilaan toch duidelijk in het slop. Terwijl de Europese beurzen gisteren nog min of meer goed standhielden tegen de “Winstnemingen”-storm (Euro Stoxx -0,3%), moest de Nasdaq een normalisatie in de interesse rond AI-aandelen bekopen met een verlies van 2%. Maar wat voorzichtigheid kan natuurlijk nooit kwaad, zeker niet na een sterke rally in oktober (+6%) en in heel 2025 (+36%).

- De goudprijs daalde met 1,61% naar $3.938 per ounce, onder druk van een alweer wat sterkere dollar (€1 = $1,1489) en dat ondanks veilige havens in trek zouden moeten zijn op dagen zoals deze. De Bitcoin dook 3% lager tot 101,723 dollar, eveneens door een afnemend risicosentiment én de gematigde toon van Fed-voorzitter Powell. Die ambieert namelijk niet meteen verdere renteverlagingen, of liet dat toch tenminste zo uitschijnen (ook al omdat de man geen verse data voorhanden heeft door de Amerikaanse shutdown).

- Centraal doorheen de handel staat de voorbije dagen een veerkrachtige Amerikaanse dollar en die zet wereldwijde neerwaartse druk op de meer risicovolle activa. Tel daarbij het feit dat de Europese inflatie aantikte tot 2,1%, waardoor de ECB nog wat langer haar monetaire paarden op stal zal mogen houden, ook al rekenden we daar sowieso al op tot diep in 2026, of zelfs tot einde 2026. De obligatiemarkten behielden dan ook hun cool, met nauwelijks bewegingen die naam waardig voor de 10-jaarsrentes in de VS (4,07%) en Duitsland (2,64%).

- De Stoxx Europe 600 daalde 0,3% en sloot rond 570 punten, terwijl de Euro Stoxx 50 0,75% daalde tot 5.637. De Duitse DAX daalde 0,76% tot 23.874, gedrukt door industriële zwakte, terwijl de Spaanse IBEX alsnog de neus boven het water kon houden. In de VS verloor de Dow Jones 0,5%, terwijl de Russell 2000 small-cap index 1,8% lager werd gezet. De technologiesector was de grootste daler, en dat zagen we doorheen de hele wereld. In Europa verloor chipreus ASML 1% en techreus SAP 1,2%, terwijl Nvidia 4% verloor, Palantir 8% daalde, Tesla 5,2% en Meta 1,6%.. Normalisatie.

- De “Economic Optimism”-index daalde in november met 9,1% tot 43,9 punten, het laagste peil sinds juni 2024 en minder dan 48,3 punten uit augustus. Ook is het een derde opeenvolgende maand onder de groeigrens van 50 punten. Een vertrouwensdip, dus, me name bij zogeheten “niet-investeerders” (daling tot zelfs 38 punten). Als oorzaken worden aanhoudende inflatie, hoge voedselprijzen en zorgen over importtarieven aangewezen.

- De Aziatische markten openden de week met een zure noot en trokken die lijn vannacht door. Zuid-Korea daalde 3%, Japan 1,2%, Taiwan 1,4%, terwijl China blijkbaar als rots in de branding fungeerde (+0,2%). Centraal staan weerbarstige PMI-cijfers in de Chinese dienstensector, al moet u die zeker niet gelijkschakelen met inspirerende groeicijfers, en winstnemingen op de Aziatische technologiemarkten na topwinsten in 2025.

- Een gezond pauzemoment, dus, waardoor beleggers de tijd kunnen nemen om het zonet beslechtte vijfjarenplan van Beijing te doorploegen op zijn merites en samen met de recente sentimentszwakte op extra stimulus in te zetten van China. Die vecht namelijk nog altijd een titanenstrijd uit tegen de negatieve inflatie en een gematigde groei van de dienstensector.

- In China kregen we eerder al belabberde data over het sentiment in de maakindustrie, en dus was het uitkijken naar de update voor de dienstensector. Ook daar daalde de barometer, maar bleef wel met 52,6 punten, tegenover 52,9 in september, wel nog boven verwachting én boven de groeigrens. De binnenlandse vraag vertoonde enige verbetering en het totaal aantal nieuwe orders bleef stijgen, terwijl de werkgelegenheid daalde en de inflatie versnelde tot het hoogste niveau in een jaar. Al bij al dus een goede cijferset, tegen een achtergrond van toenemende economische druk.

- Op de economische kalender vinden we sentimentsindexen voor zowel de dienstensector als de geaggregeerde sector in de VS, de EU, het VK, Italië, China, Spanje en Zweden. In het VK verschijnen daarnaast de autoregistraties voor oktober. Voor de EU is er de inflatie op basis van de PPI (producentenprijzen) voor september. Duitsland publiceert de fabrieksorders van september, terwijl Frankrijk de industriële productie voor dezelfde maand bekendmaakt. De Poolse centrale bank neemt een rentebesluit en Tsjechië geeft inzicht in de consumenten inflatie over oktober.

- Bedrijfsresultaten zijn er weer bij de vleet, dus bijblijven is de boodschap. De klemtoon ligt deze keer in Europa, en voor inspiratie kan u onder meer terecht bij Allstate, Applovin, Arm Holdings, CF Cf Industries, Doordash, Emerson Electric, Fidelity National, Figma, Fortinet, Humana, Johnson Controls, Liberty Media, McDonalds, McKesson, Metlife, Qualcomm, Robinhood Markets, Snap, Trimble, Banca Generali, Barry Callebaut, BMW, Bouygues, Fresenius SE, Ahold Delhaize, Leonardo, Marks & Spencer, Mediobanca, Mowi, Nexi, Novo Nordisk, Orsted, Pandora, Siemens Healthineers, Vestas Wind, Vonovia, Vopak, AMG Critical Materials, Bpost, Galapagos of Vopak. Meer dan keuze genoeg, met andere woorden.

Beursnieuws België en Nederland

Care Property Invest verhoogt winstprognose dankzij lagere kosten en meevaller

- De Belgische zorgvastgoedinvesteerder rapporteerde kwartaalresultaten die in lijn liggen met de verwachtingen, met een EPRA-winst per aandeel van 0,90 euro. Het bedrijf verhoogde voor de derde keer op rij zijn winstprognose voor 2025, ditmaal met 4,5% tot 1,16 euro per aandeel, mede dankzij lagere overheadkosten en een eenmalige meevaller in het eerste kwartaal. De huurinkomsten stegen met 5,7% op jaarbasis, terwijl de schuldgraad stabiel bleef op 48,56%. KBC Securities herhaalt het koersdoel van 14,0 euro en handhaaft de 'Houden'-aanbeveling.

Bpost bevestigt jaarprognose ondanks zwakke kwartaalresultaten

- De Belgische post- en pakketdienst rapporteerde teleurstellende resultaten voor het derde kwartaal 2025, met een omzetstijging van 0,4% tot 1.029,6 miljoen euro tegenover een gemiddelde analistenverwachting van 1.046 miljoen euro. Gecorrigeerde EBIT kwam uit op -3,0 miljoen euro, fors onder de verwachting van 6,7 miljoen euro, vooral door zwakke prestaties bij Radial US. Ondanks deze tegenvaller bevestigt bpost de jaarprognose van een gecorrigeerde EBIT rond 180 miljoen euro. Geen impact op de “houden”-aanbeveling en koersdoel van 2 euro.

Quest for Growth draagt beheer Cleantech Fund over aan Selectum Vermogensbeheer

- Selectum Vermogensbeheer neemt de rol van investment manager van Quest Cleantech Fund Sicav over van Capricorn Partners. Het Luxemburgse fonds behoudt zijn strategie en kostenstructuur. Yves Vaneerdewegh, oprichter van het fonds, verlaat Capricorn en vervoegt Selectum als gedelegeerd bestuurder.

Gimv investeert in Belgische foodtechspecialist Quality Guard

- De Belgische investeringsmaatschappij neemt een minderheidsbelang in Quality Guard, een Belgische foodtechspecialist in digitale voedselveiligheid en compliance. Het SaaS-platform automatiseert HACCP-, voedselveiligheids- en allergenenbeheer en bedient meer dan 5.000 klanten in België, Nederland en Frankrijk. Met Gimv als strategische partner wil het bedrijf zijn groei versnellen en uitbreiden naar nieuwe regio’s.

KPN verhoogt aandeelhoudersvergoedingen en bevestigt groeidoelstellingen

- De Nederlandse telecomoperator gaf een strategische update waarin het zijn doelstellingen tot 2027 bevestigde en de verwachte aandeelhoudersvergoedingen verhoogde tot 4,0 miljard euro. Het bedrijf mikt op een jaarlijkse groei van 3% voor service-inkomsten en EBITDA, en 7% voor vrije kasstroom. Dividend per aandeel stijgt naar 0,25 euro in 2027. KBC Securities handhaaft het koersdoel van 4,2 euro en de 'Houden'-aanbeveling.

Xior Student Housing verwelkomt erkenning als essentiële infrastructuur

- De Belgische aanbieder van studentenhuisvesting verwelkomt de erkenning van studentenhuisvesting als “essentiële infrastructuur” door de Europese Commissie, onderdeel van het European Affordable Housing Plan. Dit moet leiden tot meer kwalitatieve, betaalbare en duurzame studentenhuisvesting. Xior blijft samenwerken met overheden en universiteiten om veilige woonomgevingen te bieden.

Montea verhoogt EPRA-winst en houdt bezettingsgraad bijna op 100%

- De Belgische logistieke vastgoedspeler rapporteerde een stijging van de EPRA-winst per aandeel tot 3,61 euro. Nettohuurinkomsten stegen met 25% dankzij oplevering van het Intergamma-project. Bezettingsgraad bleef hoog op 99,8%, schuldgraad op 40,8%. Ontwikkelingspijplijn blijft traag ingevuld. KBC Securities handhaaft koersdoel van 90 euro en 'Opbouwen'-aanbeveling.

Ahold Delhaize kondigt aandeleninkoop aan na sterke kwartaalresultaten

- De Nederlandse supermarktgroep kondigt een aandeleninkoopprogramma van 1 miljard euro aan vanaf begin 2026, na beter dan verwachte resultaten in het derde kwartaal. Onderliggend bedrijfsresultaat bedroeg 933 miljoen euro, boven de verwachting van 866 miljoen euro. KBCS handhaaft de “kopen”-aanbeveling en koersdoel van 38 euro.

Alfen handhaaft outlook ondanks daling in EV Charging en Smart Grid

- De Nederlandse specialist in energieoplossingen rapporteerde gemengde prestaties: EV Charging daalde 13%, Smart Grid-oplossingen 2,5%, terwijl Energy Storage 14% steeg maar met lage marge. Alfen verwacht FY25-omzet aan onderkant van 430-480 miljoen euro en handhaaft EBITDA-marge van 5-8%. Geen impact op “houden”-aanbeveling en koersdoel van 14 euro.

Wolters Kluwer versnelt groei en start nieuw aandeleninkoopprogramma

- De Nederlandse informatiegroep zag organische groei versnellen naar 6% en bedrijfsresultaat stijgen met 15%. Het bedrijf kondigde een nieuw aandeleninkoopprogramma van 200 miljoen euro aan. Outlook FY25 blijft ongewijzigd. Geen impact op “kopen”-aanbeveling en koersdoel van 154 euro.

WDP breidt cluster in Mechelen uit via inbreng in natura

- De Belgische logistieke vastgoedgroep kocht een terrein van 25.000 m² langs de E19 Antwerpen-Brussel via een inbreng in natura van 525.865 nieuwe aandelen tegen 20,90 euro per aandeel. Het cluster groeit tot circa 80.000 m² met een verwacht NOI-rendement van minstens 7%. KBCS handhaaft “kopen”-aanbeveling en koersdoel van 32 euro.

Vopak bevestigt outlook en investeert in toekomstige EBITDA-groei

- De Nederlandse groep rapporteerde een proportionele EBITDA van 287 miljoen euro, in lijn met verwachtingen. Bezettingsgraad bleef stevig op 90%. Vopak investeert fors in gas- en industriële terminals, wat gunstig is voor EBITDA-groei in 2027. Geen impact op “kopen”-aanbeveling en koersdoel van 50 euro.

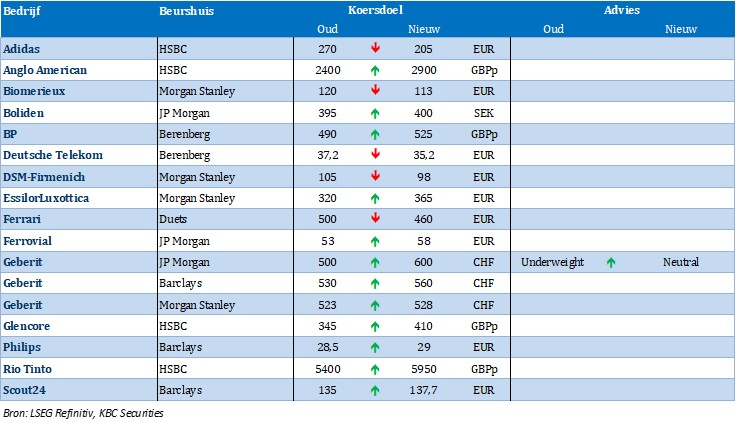

Nieuwe aanbevelingen voor aandelen

Datum en uur van publicatie: 05/11/2025 om 09:00

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.

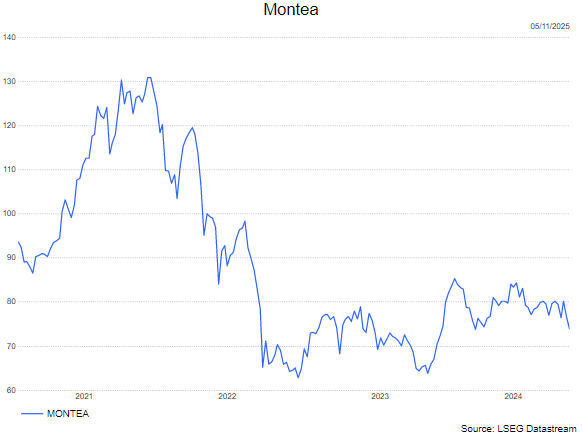

Montea: resultaten grotendeels volgens verwachting, sterke groei en solide vooruitzichten

Montea?

Montea is een GVV, gespecialiseerd in logistiek vastgoed in België, Frankrijk en Nederland. De vastgoedportefeuille van Montea vertegenwoordigt een totale vloeroppervlakte van meer dan 1,7 miljoen m², verspreid over meer dan 75 locaties. Montea NV is sinds 2006 genoteerd op NYSE Euronext Brussel (MON) en Parijs (MONTP).

Montea rapporteerde over de eerste negen maanden van 2025 resultaten die grotendeels overeenkomen met de verwachtingen, met een sterke stijging van de winst en huurinkomsten, een hoge bezettingsgraad en een dalende schuldrente. Het bedrijf bevestigt zijn vooruitzichten voor de komende jaren en beschikt over een aanzienlijke ontwikkelingspijplijn.

Sterke resultaten in de eerste negen maanden van 2025

Montea, de Belgische logistieke vastgoedgroep, zag de EPRA-winst stijgen met 22% tot 83,0 miljoen euro, wat neerkomt op een EPRA-winst per aandeel van 3,61 euro tegenover een gemiddelde analistenverwachting van 3,67 euro. Zonder de impact van FBI steeg de EPRA-winst per aandeel met 8%. De nettohuurinkomsten namen toe met 25% jaar-op-jaar tot 103,7 miljoen euro, vooral dankzij de voltooiing van het Intergamma-project in Nederland. De bezettingsgraad bleef uitzonderlijk hoog op 99,8%, terwijl de like-for-like huurgroei 3,3% bedroeg, voornamelijk door indexatie.

Ook de kostenstructuur verbeterde: de EPRA-kostenratio daalde naar 11,8% tegenover 12,3% een jaar eerder. De financieringskosten gingen omlaag, met een gemiddelde schuldrente van 2,1% tegenover 2,3% in 2024. De balans blijft solide met een loan-to-value van 40,8% en een net debt/EBITDA van 7,4x. De nettovermogenswaarde per aandeel steeg naar 78,91 euro tegenover 77,63 euro eind 2024.

Vooruitzichten en pijplijn

Montea herhaalde zijn outlook voor een EPRA-winst per aandeel van 4,90 euro in 2025 (exclusief 0,08 euro FBI-impact) en 5,60 euro in 2027, wat neerkomt op een jaarlijkse groei van ongeveer 6%. Het Track27-programma is voor 78% verzekerd, voornamelijk door acquisities. De ontwikkelingspijplijn omvat 474.000 m², waarvan 322.000 m² al vergund maar nog niet verhuurd is. Een belangrijk project daarin is de joint venture van 40% voor Skechers (86.000 m² GLA). Montea verwacht een rendement op kostprijs van 6,8% voor de volledige pijplijn, met een iets lager rendement in 2025 door het Skechers-project (minimaal 6,0%). Tot nu toe investeerde Montea 942 miljoen euro van het totale doel van 1,2 miljard euro, met nog 168 miljoen euro in uitvoering.

KBC Securities over Montea

Volgens KBC Securities-analist Wim Lewi blijft Montea goed gepositioneerd dankzij een sterke balans, een robuuste pijplijn en een stabiele bezettingsgraad. De analist benadrukt dat de verwachte winstgroei in balans moet blijven met de schuldgraad (LTV rond 40%) en dat de macro-economische onzekerheid het moeilijk maakt om verder vooruit te kijken dan 2027.

Wim handhaaft zijn opbouwen-aanbeveling en koersdoel van 90 euro.