di. 5 nov 2024

Wat staat er morgen op de beleggersagenda?

Tot slot blikken we nog even vooruit naar wat er morgen op de beleggersagenda staat:

Woensdag 6 november

- Bedrijfsresultaten

- Toyota, Qualcomm, Arm, Gilead, Skanska, Enel, UniCredit, Siemens Healthineers, BMW, Credit Agricole, Aker, Henkel, Daikin, Ahold Delhaize, Take Two, Vonovia, Nutrien, Tata Steel, Commerzbank, Tenaris, Qiagen, Mowi, GEO Group, CTP, Puma, Arkema, Coty, Téléperformance, Eurazeo, Six Flags Entertainment, Solvay, Trip Advisor, Bénéteau, AMG, MDX Health, Care Property Invest, GBL, Novo Nordisk, Nyxoah, Teva Pharmaceutical

- Ex-dividend

- Southern Copper, Wisdom Tree

- Macro-economie

- EU: Lagarde spreekt

Heb je het beursnieuws van gisteren gemist? Met ons machtig makkelijke overzicht ben je in geen tijd weer helemaal mee:

- Nieuwe beleggingsaanbevelingen voor aandelen

- Beursnieuws België en Nederland

- Mee met de markt: “Alle ogen op de Amerikaanse verkiezingen: bis”

- Europees aandelennieuws

- Shurgard verhoogt vooruitzichten voor 2024 na overname LnS

- Bedrijfsnieuws uit Amerika

- Syensqo verhoogt vooruitzichten voor 2024

- CF Industries geniet van hoge stikstofprijzen

- KBC Securities verlaagt aanbeveling van "Kopen" naar "Houden" voor te optimistisch Intesa

- Ryanair: niet immuun voor een ander zijn problemen

- KBC Securities verlaagt aanbeveling voor Vici van "Kopen'" naar "Houden" na bereiken van koersdoel

- Zoetis: beter dan verwachte cijfers

- Zalando: goede cijfers zoals reeds bekendgemaakt

- Krones: goed derde kwartaal

- Vooruitblik op Amerika

- KBC Economics: "Voorbeschouwing bij presidentsverkiezingen in VS"

- KBC Securities: "Lager koersdoel voor koopwaardig DHL"

- Bolero's ongemeen interessante maandelijkse holdingupdate - November '24

- Video: Bolero lanceert Invest en Repeat

Video: Bolero lanceert Invest en Repeat

Bolero lanceert Invest & Repeat: periodiek belegging in ETF's of trackers van de Bolero-playlist.

Bolero's ongemeen interessante maandelijkse holdingupdate - November '24

Jaar na jaar verrast Warren Buffett met de prestaties van zijn topholding Berkshire Hathaway. Maar wij, Belgen, mogen best fier zijn op veel van onze eigen holdings, die door de jaren heen exceptioneel goed presteerden. Of wat dacht je van de volgende rendementen over de afgelopen tien jaar:

Ackermans & van Haaren: +92%

Sofina: +159%

Brederode: +254%

D'Ieteren: +584%

Ter vergelijking: de BEL 20: +34%, Euronext 100: +77% en Berkshire Hathaway: +206%.

Bolero is logischerwijs enorme fan van onze holdings en geeft daarom op deze blog maandelijks de visie van Sharad Kumar S.P, CFA weer. Sharad is analist bij KBC Securities met holdings als specialisatie. Als er iets bij de holdings beweegt, weet Sharad het als eerste. Hij is dus de geknipte persoon om jou maandelijks up-to-date te houden.

Ter informatie: Sharad neemt niet alle Benelux-holdings onder de loep. Zelfs hij is ook maar een mens. Daarom maakte hij een selectie en noemt die zijn 'Holding Universum' (HU).

Het HU omvat volgende 'gewone holdings': Ackermans & van Haaren, Brederode, Compagnie du Bois Sauvage, D'Ieteren Group, Exor , GBL, Gimv, HAL Trust, Quest for Growth, Sofina, Texaf, WhiteStone Group en Tinc en ook enkele 'monoholdings' (die hebben slechts één participatie): Heineken Holding (met als enige participatie Heineken), KBC Ancora (KBC), Solvac (Solvay) en Financière de Tubize (UCB).

Europese Holding-update

Vorige maand shreef Sharad samen met financieel-econoom Tom Simonts een update over de bekendste Europese holdings. Je kan gratis Deel I (met onder meer Exor en Investor AB) en Deel II (met onder meer Prosus en Hal Trust) aanvragen.

Prestaties van de holdings

- In de laatste maand

Over de afgelopen maand boekte het universum van de door KBC Securities opgevolgde holdings een rendement van -2,5%, wat vooral te wijten was aan de monoholdings (-2,8%), terwijl de gewone holdings daalden met 2,3%. De 3 best presterende holdings waren Tubize (+6,7%), D'Ieteren (+4,5%) en Solvac (+2,8%), terwijl de 3 slechtst presterende bedrijven Sofina (-11,4%), Gimv (-9,8%) en Bois Sauvage (-6,3%) waren.

- Sinds begin dit jaar

De holdings doen tot dusver in 2024 minder goed (-11,6%) dan de BEL 20 (die steeg zelf met 13%) en moeten ook de Euro Stoxx 50 ver voor zich uit dulden. De best presterende holdings zijn Tubize (+81,6 % beter dan de BEL 20), Ackermans (+3,9% beter dan de BEL 20), en Whitestone Group (+3,7% beter dan de BEL 20).

Dat maakt dat tot dusver in 2024 de opgevolgde holdings een rendement van +2,1% optekenden, voornamelijk dankzij gewone holdings (+4,é%), terwijl monoholdings een negatief rendement van -4,1% optekenden, vooral door Quest for Growth (28,7% minder goed dan de BEL 20), Heineken Holding (-20,4%) en Solvac (-32,1%).

- Evolutie van de korting

Vorige maand vergrootte de algemene discount (of korting) van het Holdings Universum weer tot boven de kaap van 32%. De discount van de gewone holdings groeide met 1,3% tot -35,1%, terwijl die van monoholdings met 0,8% toenam tot -25,6%. Verdeeld over de holdings zelf, zien we dat de discount het meest daalde bij Solvac (-4,6%), D'Ieteren Group (-2,4%) en Whitestone Group (-2,1%), terwijl die net steeg bij Sofina (+8,1%), Gimv (+6,6%) en Brederode (+3,5%).

Bron: KBC Securities

Bovenstaande tabel geeft het rendement weer van de holdings in de laatste maand (1M), het laatste half jaar (6M), sinds de start van dit jaar (YTD) en in het laatste jaar (1Y) .

Ook het verschil in rendement met de benchmarks sinds de start van het jaar, komt aan bod (Relative Price Return). Ter illustratie: KBC Ancora deed het sinds de start van dit jaar 5% beter dan de Euronext 100 Index.

Ter info: n100 Index = Euronext 100 Index.

De Euronext 100 geeft een gewogen gemiddelde weer van de koersen van de 100 grootste aandelen die worden verhandeld binnen de Euronext-beurzen, waaronder de beurzen van Amsterdam, Brussel, Parijs en Lissabon. Binnen de Eurozone speelt de Eurostoxx 50 Index de rol van toonaangevende graadmeter. Hierin zitten de 50 bedrijven met de hoogste beurswaarde in de eurozone.

Hieronder vind je een tabel opgesteld door Sharad met zijn beleggingsaanbevelingen en koersdoelen voor de Belgische holdings.

- Last Close Price = koers van het aandeel op moment van opmaak van de tabel.

- Target Price = koersdoel: Sharad kleeft op alle participaties van een holding een waarde. Sommige participaties zijn beursgenoteerd. De waarde daarvan hangt dan af van de beurskoers. Andere zijn in privéhanden. In dat geval probeert Sharad de waarde in te schatten. Daarnaast houdt hij rekening met de financiële toestand (cash, schulden,…) van de holding. Zo komt hij tot een waardering. Vervolgens past hij op die waardering een korting toe (heel vaak noteren holdings op de beurs met een korting op hun intrinsieke waarde). Zo komt hij aan het koersdoel.

- Rating = de aanbeveling.

- Implied Upside or Downside = opwaarts of neerwaarts potentieel: met hoeveel % de aandelenkoers (Last Price) moet stijgen (of dalen) om het koersdoel (Target Price) te bereiken.

- Estimated NAV = de laatste, door de holding zelf gepubliceerde intrinsieke waarde aangepast met de koersverschillen van de beursgenoteerde participaties.

- Estimated TEV = de huidige geschatte waarde van de portfolio door Sharad (incl. eigen waarderingen voor de private belangen).

- Implied Discount or (Premium) NAV vs Close Price = korting ten opzichte van NAV.

- Implied Discount or (Premium) TEV vs Close Price = korting ten opzichte van de waarde, door Sharad gescht, van de holding.

- Net Cash Position = netto kaspositie.

- Net Cash Portion of NAV = welk percentage van de NAV uit netto cash bestaat.

- Listed Portion of Portfolie = hoeveel % van de participatie van de holding beursgenoteerd is.

Sharads Keuze

- D'Ieteren

Kroonjuweel Belron profiteert van de toenemende complexiteit van de voorruiten, waaronder grotere en meer gebogen voorruiten. Nieuwe auto's zijn ook uitgerust met een ADAS-camera, die telkens opnieuw moet worden gekalibreerd wanneer de voorruit wordt vervangen. Belron vraagt een hoge prijs voor deze herkalibratiediensten, wat hoge marges oplevert. Dat zorgt op zijn beurt voor een boost van de algemene groepsresultaten van Belron.

Verder waardeert Sharad ook de recente investeringen van D'leteren in TVH Parts en PHE. Net als Belron zijn beide spelers actief op de naverkoopmarkt van de auto-industrie. Zowel TVH als PHE is die markt erg gefragmenteerd, waardoor er nog veel ruimte is voor verdere consolidatiemogelijkheden, net zoals dat in het verleden het geval was met Belron.

Met een sterke instroom van dividenden verwacht van zijn participaties in de komende jaren, zal D'leteren waarschijnlijk een nieuwe oorlogskas opbouwen om nieuwe investeringen na te streven.

Sharad schat de waarde op zo’n 227 euro per aandeel, na het uitbetalen van het uitzonderlijke dividend van 74 euro per aandeel. Maar dat dividend moet wel nog worden betaald, zodat het koersdoel 300 euro bedraagt.

- GBL

Sharad denkt dat het toekomstige aandelenverhaal van GBL zal worden gedicteerd door de aantrekkelijkheid en de prestaties van haar privéactiva (incl. GBL Capital & Sienna IM). Met de opening van een kantoor in Milaan, Italië, denkt hij dat GBL binnenkort haar private allocatie van 40% zal bereiken en nog verder zou kunnen gaan - dit zou de katalysator kunnen zijn die de discount van GBL terugbrengt naar het (de) historische gemiddelde(n). Hij meent ook dat de markt de initiatieven van GBL om haar aandeelhoudersstructuur te vereenvoudigen, de actieve rotatie van de portefeuille, de back-to-back omvangrijke aandeleninkoopprogramma's en de kwaliteit van de portefeuillebedrijven onvoldoende naar waarde heeft geschat.

Ondanks het feit dat de portefeuille van GBL in grote mate is blootgesteld aan schommelingen op de publieke markt (ongeveer 70% van de NAV bestaat uit beursgenoteerde activa), zijn wij van mening dat de privéactiva van hoge kwaliteit zijn, veerkrachtige bedrijfsmodellen hebben en erin geslaagd zijn om een dubbelcijferige omzet- en EBITDA-groei te realiseren tijdens 2023 - een anders economisch onzekere periode - en bijgevolg verwacht Sharad geen aanzienlijke waardedalingen van de privéactiva. Momenteel wordt GBL verhandeld tegen een discount van meer dan 30% (ten opzichte van de geschatte NAV), terwijl Sharad vindt dat een discount van 25% meer gerechtvaardigd is, gezien de recente prestaties van de portefeuille.

- Ackermans & Van Haaren (A&vH)

Tijdens de eerste jaarhelft van 2024 bleven de resultaten van de kernportefeuilleparticipaties sterk, wat zich in 2024 moet doorzetten om zo de nettowinst van 399,2 miljoen euro in 2023 te overtreffen. De divisie private banking boekte recordresultaten met een record aan beheerd vermogen van 71 miljard euro, een bruto-instroom van meer dan 3,4 miljard euro na zes maanden, een cost/income ratio van 48%, een bruto fee-inkomen van 1,03% en een rendement op eigen vermogen van 14,3%.

Het orderboek van DEME heeft een recordhoogte van 7,5 miljard euro bereikt, terwijl de omzet en het resultaat de ramingen overtreffen. AvH is ook begonnen haar overtollige cash aan te wenden door te investeren in V Group, een deel van Camlin Fine Sciences (India) over te nemen en de participaties in SIPEF en Van Moer Logistics uit te breiden, terwijl de meerwaarden op exits opnieuw in de portefeuille zullen worden geïnvesteerd en op lange termijn extra aandeelhouderswaarde zullen creëren.

Sharad gelooft dat de portefeuille van AvH in boekjaar 2024 sterke resultaten zal blijven neerzetten, aangezien de bedrijven in de portefeuille een 'moat' (verdedigingsslotgracht) hebben in hun respectieve sectoren/regio's.

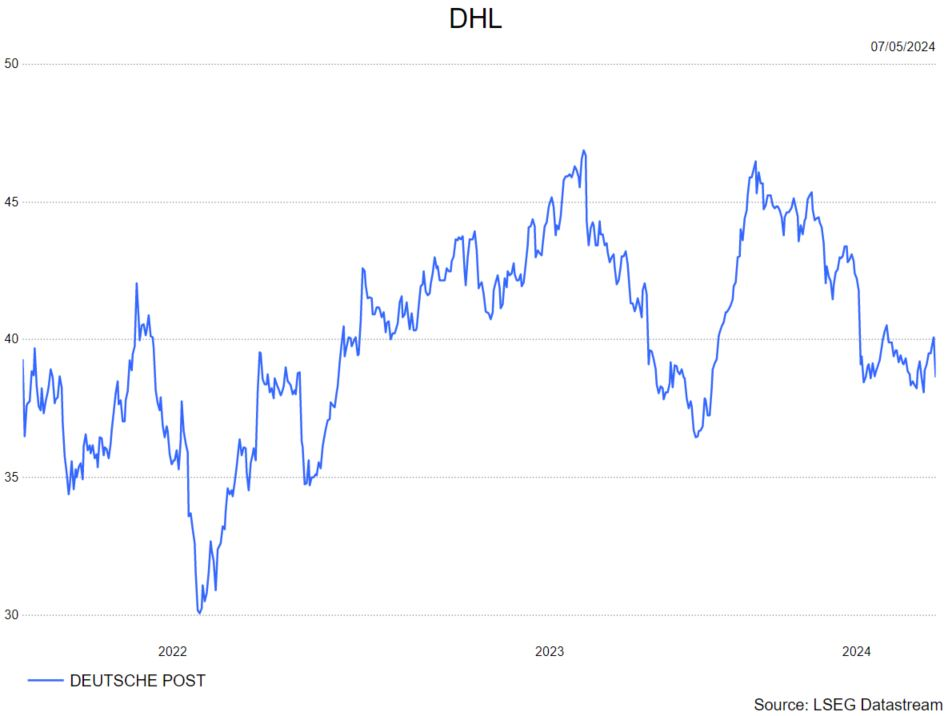

KBC Securities: "Lager koersdoel voor koopwaardig DHL"

DHL rapporteerde resultaten die grotendeels in lijn waren met de verwachtingen. Hogere prijzen compenseerden de lagere vervoerde volumes, wat resulteerde in een totale groepsomzetstijging van 2% op jaarbasis naar 20,6 miljard euro, aldus KBC Securities-analist Tom Noyens.

DHL?

DHL is het grootste postbedrijf van Europa. Het bedrijf biedt gepersonaliseerde diensten aan op het vlak van goederentransport, expressdiensten en betalingen aan consumenten en bedrijven. Het concern is opgedeeld in de divisies Deutsche Post & DHL.

Snelle leveringen, met hoge marges, doen het goed

De “Express”-divisie van DHL, die zich richt op snelle leveringen met hogere marges, presteerde goed en overtrof de verwachtingen. Daarentegen blijft de oudere “Duitse post”-divisie het moeilijk hebben. Qua volumes zag DHL een daling met bijna 6% op jaarbasis, een verslechtering ten opzichte van het vorige kwartaal toen de daling nog 3,1% bedroeg. Het EBIT (bedrijfswinst)-cijfer bleef stabiel op 1,4 miljard euro, waarbij hogere prijzen de lagere volumes konden compenseren.

Verlaagde vooruitzichten

DHL verlaagde haar EBIT (winst)-vooruitzichten voor het volledige fiscale jaar 2024 van “6 à 6,6 miljard euro” naar nu “minstens 5,8 miljard euro”.

KBC Securities over DHL

Tom Noyens merkt op dat de verwachtingen voor DHL al enige tijd niet zo hoog zijn, gedreven door een verslechterend macro-economisch klimaat en zorgen rond de consument in zowel China, Amerika als Europa. Hierdoor is de huidige waardering van DHL aan de zeer goedkope kant voor een bedrijf dat als één van de beste in haar sector te boek mag staan.

De resultaten bevestigen de onderwaardering van DHL, ondanks de lagere volume. Wat voor DHL qua sentiment belangrijker kan worden dan deze resultaten, zijn de komende presidentsverkiezingen in Amerika. Hoewel de grote focus van DHL ligt op Europa - Azië, kan dat wel wegen op het sentiment.

Tom Noyens blijft positief over de DHL en herhaalt zijn “Kopen”-aanbeveling. Door de gestegen onzekerheid op geopolitiek vlak verlaagt hij echter het koersdoel van 48 naar 43 euro.

KBC Economics: "Voorbeschouwing bij presidentsverkiezingen in VS"

Nu de Amerikaanse verkiezingen eraan zitten te komen, staat de race naar het presidentschap op scherp. In dit onderzoeksrapport beschouwt KBC-econoom Laurent Convent de kansen van de Democraten en Republikeinen om de controle over het presidentschap, het Amerikaanse Huis en het Congres te verwerven. Hij beoordeelt ook wat de winst van Trump of van Harris economisch zou betekenen.

Presidentsverkiezingen: stand van zaken

Gokmarkten voorspellen een nek-aan-nek race voor het presidentschap, met Trump als lichte favoriet, maar de race kan nog beide kanten op gaan (zie figuur 1):

Kamala Harris leidt momenteel in de nationale peilingen met 1.4% (zie figuur 2) en zal dus waarschijnlijk de popular vote winnen op de verkiezingsdag (68% waarschijnlijkheid volgens FiveThirtyEight).

Het winnen van de popular vote is evenwel geen garantie voor het verwerven van het presidentschap, omdat de Amerikaanse president door het Kiescollege wordt gekozen. Volgens veel politieke experts hebben de Republikeinen momenteel een licht voordeel in het Kiescollege. Hillary Clinton verloor het Kiescollege in 2016 ondanks dat ze de popular vote met 2,1 procentpunten won. Joe Biden won de popular vote in de verkiezing van 2020 met 4,5 procentpunten, maar won Wisconsin, de kantelstaat, slechts met een marge van 0,6 procentpunt.

Op dit moment worden 22 staten of districten, die 226 kiesmannen vertegenwoordigen, door het Cook Political Report, een onafhankelijke Amerikaanse politieke nieuwssite, beoordeeld als Lean, Likely or Solid Democrat. Daarentegen worden 27 staten of districten, die samen 219 kiesmannen vertegenwoordigen, beoordeeld als Lean, Likely or Solid Republican.

Er zijn zeven swing states. Drie daarvan, Wisconsin (10 kiesmannen), Michigan (15 kiesmannen) en Pennsylvania (19 kiesmannen), liggen in het Midwesten en stemmen doorgaansgelijkaardig. Het zijn de staten die Donald Trump in 2016 de overwinning bezorgden. Op dit moment lijken deze staten voor Kamala Harris de makkelijkste weg naar de overwinning te bieden. Als ze alle staten in het Midwesten zou winnen, zou ze bijna zeker voldoende kiesmannen krijgen om het presidentschap binnen te halen. Ze staat momenteel aan de leiding in twee van de drie staten, zij het binnen de foutmarge (zie figuur 3).

Een andere weg naar de overwinning voor Kamala Harris zou lopen via de zogenaamde Sunbelt-staten, meer bepaald Georgia (16 kiesmannen), North-Carolina (16 kiesmannen), Arizona (11 kiesmannen) en Nevada (6 kiesmannen). Deze staten hebben ook de neiging om gelijkaardig te stemmen, omdat ze een groter aandeel niet-blanke kiezers hebben dan de staten in het Midwesten. Deze weg naar de overwinning zal echter moeilijker voor haar zijn, omdat Donald Trump op dit moment in de meeste Sunbelt-staten aan de leiding gaat in de peilingen (zie figuur 4).

Donald Trump daarentegen moet een combinatie van Sunbelt- en Midwest-staten winnen, gezien het lagere aantal kiesmannen uit staten die momenteel Republikeins leunen. Over het algemeen wordt de Midwest-staat Pennsylvania gezien als de belangrijkste swing state. Volgens de nieuwswebsite FiveThirtyEight is er een kans van 25.5% dat Pennsylvania in deze verkiezingscyclus de kantelpuntstaat zal zijn. Het is ook opmerkelijk dat de gokmarkten de Republikeinen betere kansen geven om de belangrijkste swing states te winnen (zie figuur 5). Grote handelsposities van enkele grote spelers in die markten kunnen dit verschil verklaren.

Congresverkiezingen: stand van zaken

Naast de presidentsverkiezingen zijn ook de verkiezingen voor het Congres van groot belang. In het Amerikaanse Huis hebben de Democraten en Republikeinen gelijke kansen om de controle te krijgen, aangezien de controle over het Huis redelijk nauw samenhangt met de nationale popular vote (zie figuur 6).

In de Senaat liggen de zaken anders. De Senaat bestaat uit 100 senatoren (twee per staat), waarbij de vicepresident de beslissende stem uitbrengt. Senatoren worden benoemd voor zes jaar en dus is slechts een derde van alle Amerikaanse senatoren herkiesbaar deze cyclus.

De Democraten hebben momenteel een meerderheid van 51-49 in de Senaat. In de huidige verkiezingscyclus moeten de Democraten evenwel drie zetels verdedigen in Republikeinse staten. Ze moeten ook zetels verdedigen in vijf van de zeven swing states. Democratische senaatskandidaten doen het momenteel beter dan Kamala Harris in de opiniepeilingen.

De "beste" winkansen voor Democraten liggen in het veroveren van de Senaatszetels in Nebraska, Texas en Florida, die eerder Republikeins stemmen. Algemeen beschouwd, hebben de Republikeinen momenteel een kans van 85% om de controle over de Amerikaanse senaat te veroveren, volgens Polymarket, een gokmarkt.

Als we kijken naar de algehele controle over de regering (zie figuur 7), heeft Kamala Harris beduidend meer kans op een verdeelde overheid dan Donald Trump, mocht ze worden verkozen.

Economische gevolgen

De Amerikaanse verkiezingen zullen wellicht een grote invloed hebben op de Amerikaanse en wereldeconomie. We beoordelen hieronder de standpunten van de kandidaten over een reeks economische thema’s.

Amerikaanse schuld

De houdbaarheid van de Amerikaanse schuld wordt een steeds groter probleem. De Amerikaanse schuld (niet-geconsolideerd) bereikte een record van 122% van het bbp in 2023. Met een begrotingstekort dat dit jaar naar schatting 6% van het bbp zal bereiken, zal de staatsschuld blijven groeien. Het Congressional Budget Office (CBO) verwacht dat de federale schuldgraad de komende tien jaar met 23 procentpunten zal stijgen. Waarschijnlijk zal geen van beide presidentskandidaten het tekort terugdringen, integendeel.

Donald Trump lijkt het meest keynesiaans. Zijn plannen zouden het tekort doen toenemen met naar schatting 4 biljoen USD (14,6 procentpunten van het huidige bbp) volgens het Penn Wharton Budget Model en tot 7,5 biljoen USD volgens het Committee for a Responsible Federal Budget. Dat zou voornamelijk gebeuren door belastingverlagingen. Hij wil de in 2018 doorgevoerde belastingverlagingen verlengen, de vennootschapsbelasting verlagen tot 15% en de belastingen op sociale uitkeringen en fooien afschaffen. Alleen zijn geplande tarieven zouden het Amerikaanse tekort verlagen (zie verder).

Kamala Harris zou het tekort slechts met ongeveer de helft minder vergroten (zie ook onze opinie van 11 september). Dit zou vooral gebeuren in de vorm van belastingverlagingen en subsidies voor de middenklasse, zoals huursubsidies, meer belastingaftrek voor kindergeld en belastingaftrek voorloontrekkenden. Ze wil dit slechts deels compenseren via de belasting op bedrijven en Amerikanen die meer dan 400.000 USD per jaar verdienen te verhogen. Indien ze te kampen zou krijgen met een Republikeinse Senaat, zou het voor haar wel eens erg moeilijk kunnen zijn om die begrotingsplannen erdoor te krijgen.

Vrije handel

Sinds de eerste termijn van Donald Trump namen de VS inzake buitenlandse handel een protectionistische wending. Hij trok de VS terug uit de handelsovereenkomst Trans-Pacific Partnership en lanceerde grote handelsconflicten, niet alleen met China, maar ook met bondgenoten zoals de Europese Unie. Dat maakte dat de douanerechten zo goed als verdubbelden tijdens zijn eerste termijn (zie figuur 8).

Joe Biden handhaafde de meeste tarieven van Trump en verhoogde zelfs de tarieven op verschillende Chinese goederen, waaronder halfgeleiders, zonnecellen en elektrische voertuigen (zie ook onze opinie van 16 mei). Hij verbood ook de uitvoer van "kritieke" technologieën, zoals halfgeleiders. Hij nam ook drie belangrijke wetsvoorstellen aan (over infrastructuur, computerchips en klimaat) die een mandaat gaven voor zowat 1,7 biljoen USD aan subsidies over een periode van tien jaar (inclusief 'Buy American'-bepalingen). De protectionistische houding die de VS hebben aangenomen, heeft schadelijke gevolgen gehad. Zij verhoogt de prijzen voor consumenten, schaadt het concurrentievermogen en de productiviteit en creëert een onzeker investeringsklimaat.

Donald Trump is van plan om in een tweede termijn de handelsbarrières nog verder te verhogen. Hij heeft gezworen om de tarieven op alle invoer op te trekken tot 20% en op Chinese import zelfs tot 60%. De plannen zouden een groot stagflatoir effect hebben en het gemiddelde Amerikaans huishouden volgens The Economist gemiddeld 4.000 USD per jaar kosten.

Kamala Harris bekritiseerde het tariefplan van Trump en noemde het in het debat een verkoopbelasting. Ze is evenwel ook geen groot voorstander van vrijhandel en het is daarom onwaarschijnlijk dat ze de tarieven en subsidies die haar voorgangers hebben ingevoerd, zal terugdraaien.

Migratie

Migratie is in deze verkiezingen een belangrijk thema. Volgens Pew Research, een grote opiniepeiler, zou 61% van de kiezers zich bij hun stem in sterke mate laten leiden door immigratie. Daarom beloven beide kandidaten dat ze de migrantenstroom aan de grens tussen de VS en Mexico zullen indammen, al is de retoriek van Donald Trump wel harder. Er is een significant verschil in hoe beide kandidaten om zouden gaan met immigranten zonder papieren die al in de VS wonen en zo’n 5% van de Amerikaanse beroepsbevolking uitmaken.

Donald Trump heeft gezworen hen de VS uit te zetten. Als hij daarin zou slagen, zou dat leiden tot ernstige tekorten aan arbeidskrachten in sectoren als horeca, bouw en landbouw en een groot stagflatoir effect hebben.

Kamala Harris is daarentegen van plan om immigranten zonder papieren een weg naar burgerschap aan te bieden. Door deze hervorming kunnen immigranten zonder papieren overstappen naar beter betaalde, productievere banen en hun consumptie en investeringen kunnen opkrikken. Toch zouden beide kandidaten het moeilijk krijgen om hun plannen effectief te realiseren. De deportatieplannen van Donald Trump zouden een sterke medewerking vereisen van buitenlandse regeringen en lokale rechtshandhavers (vaak gecontroleerd door Democraten). Het voorstel van Kamala Harris zou wellicht op obstructie stuiten in de Amerikaanse Senaat.

Conclusie

De Amerikaanse verkiezingen zijn razend spannend. De Republikeinen hebben een licht voordeel in hun kansen om het presidentschap te veroveren. Ze hebben een kans gelijk aan die van de Democraten om de controle over het Huis van Afgevaardigden te krijgen, maar wel een grote kans om de controle over de Senaat te krijgen.

De uitkomst van de verkiezingen heeft mogelijk een grote impact op de economie, omdat beide kandidaten erg verschillen inzake hun visie op onder meer de internationale handel, migratie en overheidsuitgaven. Over het algemeen zou de agenda van Donald Trump een meer stagflatoire impact kunnen hebben en de Amerikaanse schuld op een meer onhoudbaar pad kunnen brengen.

Zoals benadrukt in ons onderzoeksrapport van januari, zou een herverkiezing van Donald Trump bovendien de internationale geopolitieke risico's verhogen en mogelijks zelfs een risico vormen voor de onafhankelijkheid van de Amerikaanse centrale bank (Fed) en andere instellingen.

Vooruitblik op Amerika

Voor de bel

- De futures in Amerika bleven stabiel in de aanloop naar de verkiezingsdag, waarbij marktdeelnemers zich voorbereidden op een volatiele handel in de komende sessies.

- De Europese STOXX 600 schommelde tussen winst en verlies, nadat een reeks teleurstellende winsten woog op het beleggerssentiment. Aandelen op het Chinese vasteland sloten op een hoogste punt in vier weken nadat de Chinese premier Li Qiang zijn vertrouwen uitsprak in het economische herstel van het land. Na een lang weekend veerde de Japanse Nikkei op na een aanzienlijke daling op vrijdag, aangevoerd door aandelen die robuuste vooruitzichten rapporteerden.

- De dollar verzwakte, terwijl de goudprijzen stabiel bleven. De olieprijzen handelden in een smalle bandbreedte.

Topnieuws

- Wall Street zoekt CVS om uitvoeringsplan te laten zien

Verwacht wordt dat David Joyner van CVS Health tijdens zijn eerste winstgesprek als CEO op woensdag zal ingaan op de vraag hoe hij de stijgende patiëntkosten in de Medicare-sector beter zal beheersen dan zijn voorganger, vooral nadat rivalen in recente financiële rapporten vooruitgang op dat gebied hebben laten zien.

- Musk zegt nu dat het 'zinloos' is om een Tesla van 25.000 dollar te bouwen voor menselijke bestuurders

Toen Reuters in april meldde dat Tesla de plannen voor een lang beloofde volgende generatie elektrische auto van 25.000 dollar had geschrapt, kelderden de aandelen van de autofabrikant. CEO Elon Musk haastte zich om te reageren op X, zijn sociale medianetwerk. Zes maanden later lijkt Musk te hebben toegegeven dat Tesla zijn plannen voor een door mensen bestuurde auto van 25.000 dollar heeft laten vallen.

- Belastingfraude-onderzoekers doorzoeken Netflix-kantoren in Parijs en Amsterdam

Onderzoekers hebben de kantoren van de Amerikaanse streaminggigant Netflix in Frankrijk en Nederland doorzocht als onderdeel van een vooronderzoek naar het witwassen van belastingfraude.

Aandelen in de kijker

Archer-Daniels-Midland: Archer-Daniels-Midland aandelen daalden het bedrijf zijn jaarwinstverwachting verlaagde en zei dat het zijn vorige jaarrekening zou aanpassen na het vinden van extra onregelmatigheden in de boekhouding. Het bedrijf verlaagde zijn prognose voor de aangepaste winst per aandeel voor 2024 naar 4,50 tot 5 dollar, van 5,25 tot 6,25 dollar die het eerder had geschat. Ondertussen rapporteerde ADM een aangepast nettoresultaat van 1,09 dollar per aandeel voor het derde kwartaal, vergeleken met de gemiddelde analistenraming van 1,25 dollar.

CVS Health & GoodRx Holdings: GoodRx, een verzamelaar van medicijncoupons, en apotheekbeheerders waaronder CVS Caremark en Express Scripts zijn getroffen door ten minste drie collectieve rechtszaken waarin ze ervan worden beschuldigd samen te werken om vergoedingen aan kleine apotheken voor generieke geneesmiddelen op recept te onderdrukken. Afgelopen woensdag diende Keaveny Drug uit Minnesota een rechtszaak in bij de federale rechtbank in Los Angeles en vrijdag diende Community Care Pharmacy uit Michigan een andere rechtszaak in bij dezelfde rechtbank. Een derde rechtszaak werd vrijdag aangespannen door Old Baltimore Pike Apothecary en Smith's Pharmacy uit Pennsylvania in de federale rechtbank van Providence, Rhode Island. Community Care klaagde alleen het in Los Angeles gevestigde GoodRx aan. De andere aanklagers klaagden GoodRx en de PBM's aan, waartoe ook MedImpact Healthcare Systems en Navitus Health Solutions behoren.

Hims & Hers Health: het telegezondheidsbedrijf zei dat het van plan is om in 2025 een generieke versie van Novo Nordisk's diabetesmedicijn, liraglutide, naar zijn platform te brengen. Liraglutide, dat wordt gebruikt voor de behandeling van diabetes type 2 onder de merknaam Victoza, behoort tot de eerste generatie geneesmiddelen die bekend staan als GLP-1-agonisten, die de eetlust remmen en helpen de bloedsuikerspiegel onder controle te houden. Het leidt gemiddeld tot minder gewichtsverlies dan Novo's nieuwere Wegovy, dat in 2020 op de markt kwam en in 2022 werd goedgekeurd voor adolescenten van 12 jaar en ouder. Hims & Hers biedt momenteel samengestelde GLP-1-injecties voor gewichtsverlies voor 199 dollar per maand en kits met orale medicatie voor gewichtsbeheersing voor 79 dollar per maand.

Meta Platforms: het bedrijf verlengt zijn verbod op nieuwe politieke advertenties na de Amerikaanse verkiezingen en handhaaft de schorsing tot later deze week. Als reactie op de ongebreidelde verspreiding van desinformatie tijdens de vorige presidentsverkiezingen, blijven techbedrijven dit jaar strenger controleren. Tijdens de beperkingsperiode zal Meta nieuwe politieke advertenties niet toestaan. Advertenties die voor de invoering van het verbod ten minste één keer zijn vertoond, blijven echter wel actief, zij het met beperkte bewerkingsopties. Los daarvan heeft Zuid-Korea Facebook-eigenaar Meta Platforms veroordeeld tot het betalen van 21,62 miljard won aan boetes na de ontdekking dat het gevoelige gebruikersgegevens had verzameld en aan adverteerders had gegeven zonder wettelijke basis.

Netflix: onderzoekers doorzochten de kantoren van de Amerikaanse streaminggigant in Frankrijk en Nederland als onderdeel van een vooronderzoek naar het witwassen van belastingfraude. Het Franse onderzoek werd geopend in november 2022. Franse en Nederlandse onderzoekers werkten samen aan het onderzoek en Nederlandse autoriteiten doorzochten tegelijkertijd het Europese hoofdkantoor van het bedrijf in Amsterdam.

Tesla: toen Reuters in april meldde dat Tesla de plannen had geschrapt voor een lang beloofde, volgende generatie Tesla's... De aandelen van de autofabrikant kelderden toen hij een elektrisch voertuig van 25.000 dollar introduceerde. Chief Executive Elon Musk haastte zich om te reageren op X, zijn sociale medianetwerk. Zes maanden later lijkt Musk te hebben toegegeven dat Tesla zijn plannen voor een door mensen bestuurde auto van 25.000 dollar heeft laten vallen. Los daarvan heeft het bedrijf de lonen van alle werknemers in zijn Duitse gigafabriek buiten Berlijn sinds begin november met 4% verhoogd, aldus de Amerikaanse producent van elektrische auto's.

Walgreens Boots Alliance: Het bedrijf heeft ingestemd met het betalen van 100 miljoen dollar om een voorgestelde class action rechtszaak te schikken waarin het wordt beschuldigd van het frauduleus te veel in rekening brengen aan klanten gedurende een decennium wanneer zij generieke geneesmiddelen kochten via een particuliere verzekering, Medicare of Medicaid. Walgreens werd ervan beschuldigd verzekerde klanten ten onrechte meer te laten betalen dan leden van de Prescription Savings Club, die voor een laag jaarlijks bedrag meer dan 500 veel voorgeschreven generieke medicijnen konden kopen voor 5, 10 en 15 dollat voor 30-daagse recepten, en 10, 20 en 30 dollar voor 90-daagse recepten zonder gebruik te maken van een verzekering. De advocaten van de groep eisers die de drogisterijketen aanklaagt, vroegen vrijdag in een aanklacht bij de federale rechtbank in Chicago om goedkeuring voor de schikking en noemden het een "uitstekend resultaat" voor de groe

Aanbevelingen

Fox Corp: JPMorgan verhoogt het koersdoel naar 42 dollar van 41 dollar, na de sterke resultaten van het bedrijf over het eerste kwartaal.

Freshpet: JPMorgan verhoogt het koersdoel naar 154 dollar van 126 dollar, in overeenstemming met de indrukwekkende omzetgroei van het bedrijf in hondenvoer.

Hims & Hers Health: Canaccord Genuity verhoogt het koersdoel van 24 dollar naar 28 dollar, na de sterke derdekwartaalresultaten van het bedrijf.

Marqeta: JPMorgan verlaagt het koersdoel naar 5 dollar van 6 dollar, nu het bedrijf te maken krijgt met verscherpt toezicht door regelgevende instanties

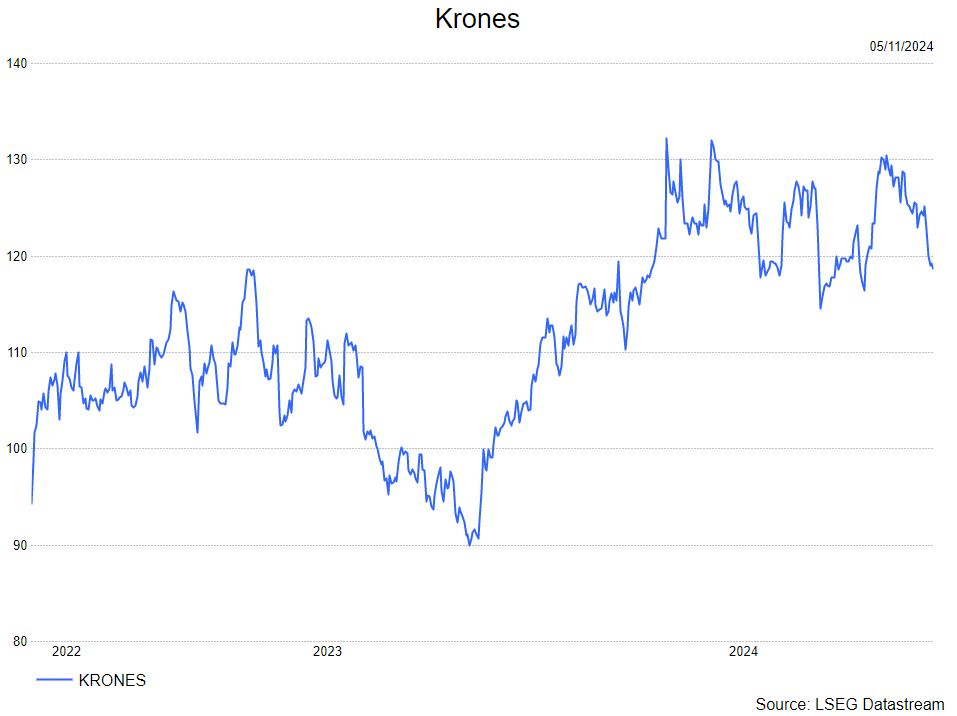

Krones: goed derde kwartaal

De orders bedroegen 1,32 miljard dollar, iets onder de gemiddlede analistenverwachtingen (gav) maar nog steeds in lijn met vorig jaar en Krones heeft zicht op inkomsten tot eind 2025/begin 2026 gezien een orderportefeuille van 4,4 miljard euro en een boekwaarde van net boven 1x.

De omzet bedroeg 1,32 miljard euro (+13% jaar-op-jaar) dankzij een sterke uitvoering van de orderportefeuille, 1 extra werkdag en het fusie- en overname-effect van Netstal. De EBITDA van 135 miljoen euro voor het derde kwartaal kwam 1% boven de gav dankzij de bijdrage van alle segmenten. Wat betreft de vooruitzichten voor 2024 werd alles bevestigd: een omzetgroei van +9-13%, een EBITDA-marge van 9,8-10,3% en een ROCE (return on capital employed) van 17-19%.

Wat betreft 2025 denkt de analist van KBCS, Andrea Gabellone, dat de gav misschien een beetje conservatief zijn wat betreft omzet en EBITDA-marge. De Bloomberg consensus gaat uit van 8% omzetgroei en een EBITDA-marge van 10,7%.

Zalando: goede cijfers zoals reeds bekendgemaakt

Zalando?

Zalando is de grootste Europese onlineaanbieder van kleding, schoenen & accessoires. Het bedrijf werd in 2008 opgericht in Duitsland en is intussen in 25 landen aanwezig. Zijn klantenbasis groeit al meer dan 8 jaar op rij naar meer dan 51 miljoen actieve klanten. Die plaatsten samen meer dan 261 miljoen orders met een gemiddelde waarde per order van bijna 57 euro. Sinds september 2021 maakt het bedrijf deel uit van de toonaangevende DAX-index in Duitsland.

Samenvatting

De cijfers zijn geen verrassing meer doordat ze grotendeels reeds bekendgemaakt werden.

- De totale verkopen op hun platform stegen met 7,8% naar 3,5 miljard euro.

- De omzet steeg met 5% naar 2,3 miljard euro

- Het bedrijfswinst (EBIT)-cijfer kwam uit op 93 miljoen euro

- 86,7 miljoen euro hiervan gelinkt aan hun B2C verkopen, voornamelijk de verkoop van kleding via de Zalando app

- 6,7 miljoen euro EUR gelinkt aan B2B verkopen, voornamelijk via het openstellen van hun logistieke dienstverlening

- Het aantal actieve gebruikers kwam uit op 50,3 miljoen, vorig kwartaal was dat nog 49,8 miljoen.

De analist van KBC Securities behoudt de kopen-aanbeveling en koersdoel van 35 euro.

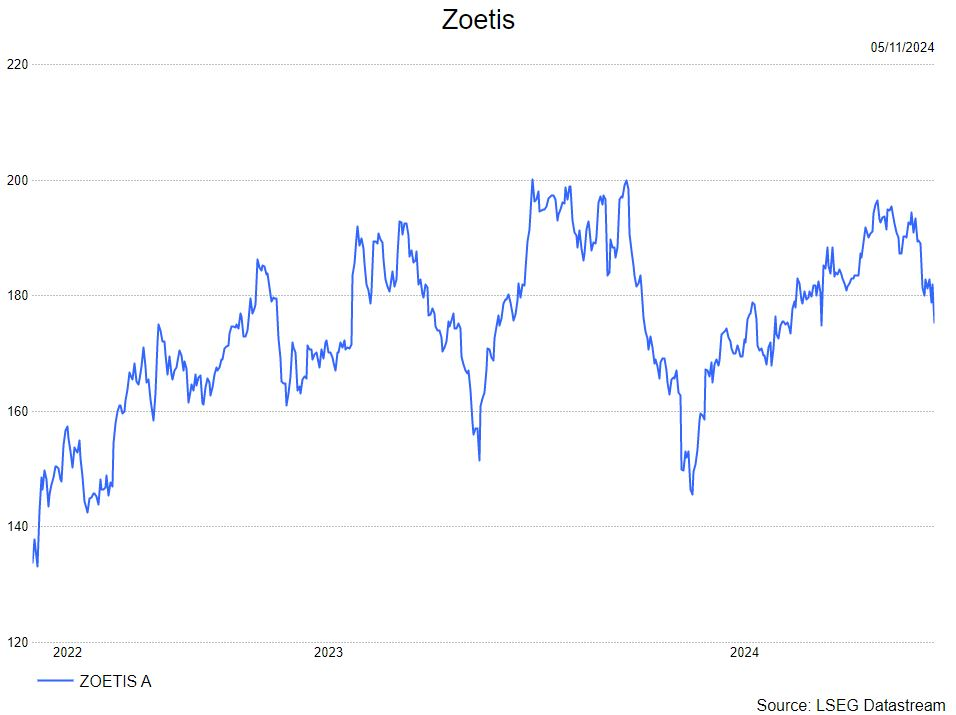

Zoetis: beter dan verwachte cijfers

Zoetis?

Zoetis Inc (ZTS) is een diergezondheidsbedrijf dat zich bezighoudt met het ontdekken, ontwikkelen, produceren en op de markt brengen van geneesmiddelen, vaccins en diagnostische producten voor vee en gezelschapsdieren. Het vult zijn pijplijn van 84 producten aan met biologische hulpmiddelen, genetische tests en oplossingen voor precisielandbouw. Via de client supply services (CSS) organisatie produceert ZTS op basis van contracten ook allerlei producten voor andere merken die niet van hun zijn. Het bedrijf heeft wereldwijd productie-eenheden en verkoopt producten aan dierenartsen, veehouders en particulieren.

Zoetis rapporteerde sterke resultaten in het derde kwartaal die de beren waarschijnlijk stof tot nadenken zullen geven, omdat zowel de franchises voor gezelschapsdieren als die voor de veeteelt het momentum voortzetten/versnellen. Hoewel het aantal dierenartsbezoeken over het algemeen is afgenomen, slaat Librela aan bij dierenartsen en heeft het een grote markt. Apoquel (dermatitis bij honden) zal waarschijnlijk geen significante invloed ondervinden van Elanco's Zenrelia, Simparica Trio (parasieten) heeft ruimte om te groeien en de next-gen pijplijn biedt groeimogelijkheden op de lange termijn.

De sterke resultaten in het derde kwartaal zouden de markt daarom moeten geruststellen met betrekking tot Librela, de concurrentie en de groeimogelijkheden op lange termijn. KBC Securities blijft positief over Zoetis en is van mening dat het bedrijf kan worden gekarakteriseerd als een samengesteld verhaal voor de lange termijn.

Zoetis rapporteerde in het derde kwartaal een omzet van 2,4 miljard dollar, oftewel +11% jaar-op-jaar, waarmee de gemiddelde analistenverwachtingen (gav) met meer dan 4% werden overtroffen en een winst per aandeel (WPA) van 1,50 dollar per aandeel, oftewel +16% jaar-op-jaar. De US companion (+17,5% jaar-op-jaar) en International livestock (+6,6% jaar-op-jaar) de belangrijkste aanjagers waren van de winst, waarbij livestock als geheel versnelde met een groei van +5,9% jaar-op-jaar in het derde kwartaal tegenover 3,4% in het tweede kwartaal.

Wat betreft de vooruitzichten voor 2024 verhoogde Zoetis de inkomsten naar 9,2-9,3 miljard dollar, 10%-11% operationele groei (van 9-11%), boven de consensus van 9,194 miljard dollar. Het bedrijf verhoogde ook zijn winst per aandeel 5,86 tot 5,92 dollar (van 5,71-5,81 dollar), eveneens boven de gav van 5,81, met een operationele groei van het nettoresultaat van 13,5% tot 14,5% (van voorheen 13,5% tot 15,5% door hogere verkoop- en algemene beheerskosten). Het persbericht schrijft de stijging toe aan Simparica (een vlooienbehandeling) en de belangrijkste dermatologiefranchise.

KBC Securities over Zoetis

Kijkend naar gelijken, blijft KBCS overtuigd van de superioriteit van Zoetis. Zoetis is minder blootgesteld aan dierenartsbezoeken, omdat het therapeutica verkoopt, waarvan sommige voor chronische ziekten, en ook aan ex-diergeneeskundige kanalen.

De analist van KBC Securities, Andrea Gabellone, behoudt zijn kopen-aanbeveling en koersdoel van 206 dollar.

KBC Securities verlaagt aanbeveling voor Vici van "Kopen'" naar "Houden" na bereiken van koersdoel

Vici Properties meldt een solide kwartaal en verhoogde de prognose voor AFFO (Adjusted funds from operations: financiële maatstaf die wordt gebruikt om de waarde van een real estate investment trust (REIT) te schatten) per aandeel voor 2024. Het management blijft selectief zoeken naar investeringsmogelijkheden in zowel gaming als niet-gaming sectoren, geeft KBC Securities-analist Andrea Gabellone aan.

Vici?

VICI Properties is een REIT (Real Estate Investment Trust of bedrijf dat inkomsten genereert die voortkomen uit het bezit en productie van onroerend goed) dat actief is in gok-, horeca- en entertainmentvastgoed.

VICI bezit ongeveer 50 panden en 4 golfbanen in de Verenigde Staten en Canada. In Las Vegas bezit het enkele unieke eigendommen zoals Caesars Palace, MGM Grand en het Venetian in Las Vegas. Door zijn portefeuille te diversifiëren met golfbanen en ander vastgoed, biedt VICI een alternatieve methode om externe groei te genereren.

Sterke kwartaalresultaten

Vici Properties rapporteerde een AFFO per aandeel van 0,57 dollar voor het derde kwartaal, wat boven de gemiddelde analistenverwachtingen (gav) van 0,56 dollar lag. De inkomsten bedroegen 965 miljoen dollar, iets boven de gav van 953 miljoen dollar, terwijl de bedrijfskasstroom (EBITDA) 778 miljoen dollar bedroeg, iets lager dan verwacht. Ondanks de solide resultaten bood het kwartaal geen verrassingen vanwege de sterke voorspelbaarheid van de inkomsten en AFFO, exclusief activiteiten op de kapitaalmarkten.

Verhoogde prognose voor 2024

Wat betreft de prognose voor AFFO per aandeel in 2024, verhoogde het management de onderkant van de prognose van 2,25 dollar naar 2,26 dollar, vergeleken met de eerdere prognose van 2,24 tot 2,26 dollar, exclusief lopende of mogelijke toekomstige transacties. Andrea Gabellone voorspelt momenteel een AFFO per aandeel van 2,26 dollar voor 2024, wat ook in lijn is met de gav.

KBC Securities over Vici Properties

Ondanks een meer gematigd kwartaal gaf het management aan dat het blijft zoeken naar investeringsmogelijkheden in Las Vegas, vergelijkbaar met het Venetian Partner Property Growth Fund. Het bedrijf evalueert ook gaming- en niet-gamingmogelijkheden op basis van de vooruitzichten voor huurinkomsten. KBC Securities-analist Andrea Gabellone heeft de aanbeveling voor Vici Properties aangepast van “Kopen” naar “Houden” omdat het koersdoel van 36 dollar bereikt is.

Bron: KBC Securities

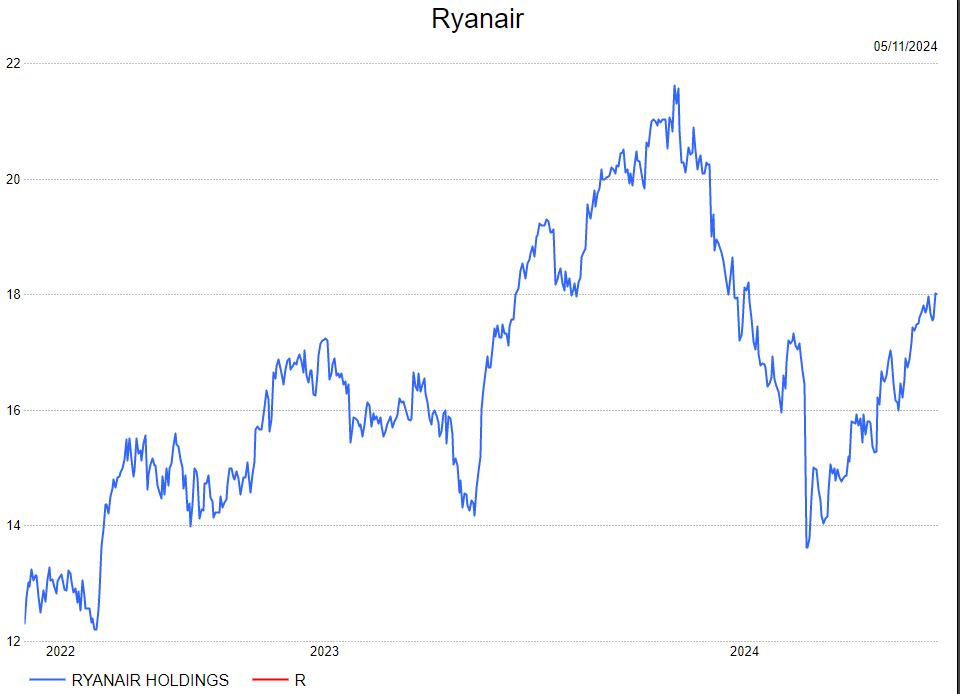

Ryanair: niet immuun voor een ander zijn problemen

Ryanair?

Het Ierse Ryanair is de grootste lagekostenmaatschappij in Europa met een vloot van 517 vliegtuigen. Ryanair blijft trouw aan zijn strategie om lage tarieven aan te rekenen die aangevuld kunnen worden met duurdere 'extra' diensten.

Samenvatting

Ryanair's zomerseizoen valt tegen:

- De omzet kwam uit op 5,1 miljard euro, 1,1% onder verwachtingen

- De omzet per passagier daalde ook op jaarbasis met 5,4%

- 7,5% lagere ticketprijs dan vorig jaar als grote schuldige

- De netto-winst kwam uit op 1,43 miljard euro voor het afgelopen kwartaal (1,79 miljard euro voor de eerste jaarhelft), welke ook bijna 1% onder verwachtingen uitkomt

- Hun balans oogt wel nog heel mooi met een netto-cash positie van 0,6 miljard euro

- Dit na een aandeleninkoopprogramma van reeds 900 miljoen euro; huidige programma van 600 miljoen euro loopt nog tot midden '25

Qua vooruitzichten blijft Ryanair aan de oppervlakte:

- Geen specifieke vooruitzichten werden gegeven voor de middenlange termijn maar ze trimmen wel het aantal passagiers dat ze denken te vervoeren voor het volgende boekjaar van 215 miljoen naar 210 miljoen. Dit door de leveringsproblemen bij Boeing.

- De lagere ticketprijzen zouden wel nog aanhouden voor het huidige lopende kwartaal, en zouden verder 'bescheiden lager' uitvallen dan vorig jaar. Dus is er een kleine verbetering hier in woordgebruik ten opzichte van vorig kwartaal toen het eerder nog 'substantieel lager' werd genoemd.

KBC Securities over Ryanair

Ryanair blijft de Europese lagekostenmaatschappij-koning na deze resultaten. Zonder meer is het nog steeds een gezond en winstgevend bedrijf, iets dat je niet al te vaak tegenkomt in deze sector. Maar toch kan je niet ontkennen dat ze niet afhankelijk zijn van derde partijen of externe factoren. Bv. in hun politiek om met slechts één vliegtuigbouwer te werken. Ze hebben hier veel lof voor gekregen omdat dit hen in staat stelde om hun piloten veel flexibeler en eenvoudiger in te zetten, met kostenbesparingen als gevolg.

Maar nu dreigt dit hen ook juist in de problemen te brengen door de storm waarin Boeing in terecht is gekomen. Leveringsproblemen zorgen er nu voor dat Ryanair haar eigen doelstellingen niet kan waarmaken. Daarnaast zien we ook dat Ryanair niet volledig immuun is voor de macro-economische omgeving. De normalisering in de ticketprijzen werd al aangekondigd dus het is geen grote verrassing, maar het voelt toch onwennig aan na de vele verwenkwartalen. Het geeft nog meer eens het bewijs dat aandelen van vliegtuigmaatschappijen de speelbal zijn van macro-economische factoren. De analist van KBC Securities, Tom Noyens, wil geen afbreuk doen aan hun businessmodel maar denkt toch Ryanair voor nog moeilijke tijden kan staan.

Tom verlaagt het koersdoel naar 14,5 euro met een ongewijzigde 'verkopen'-aanbeveling.

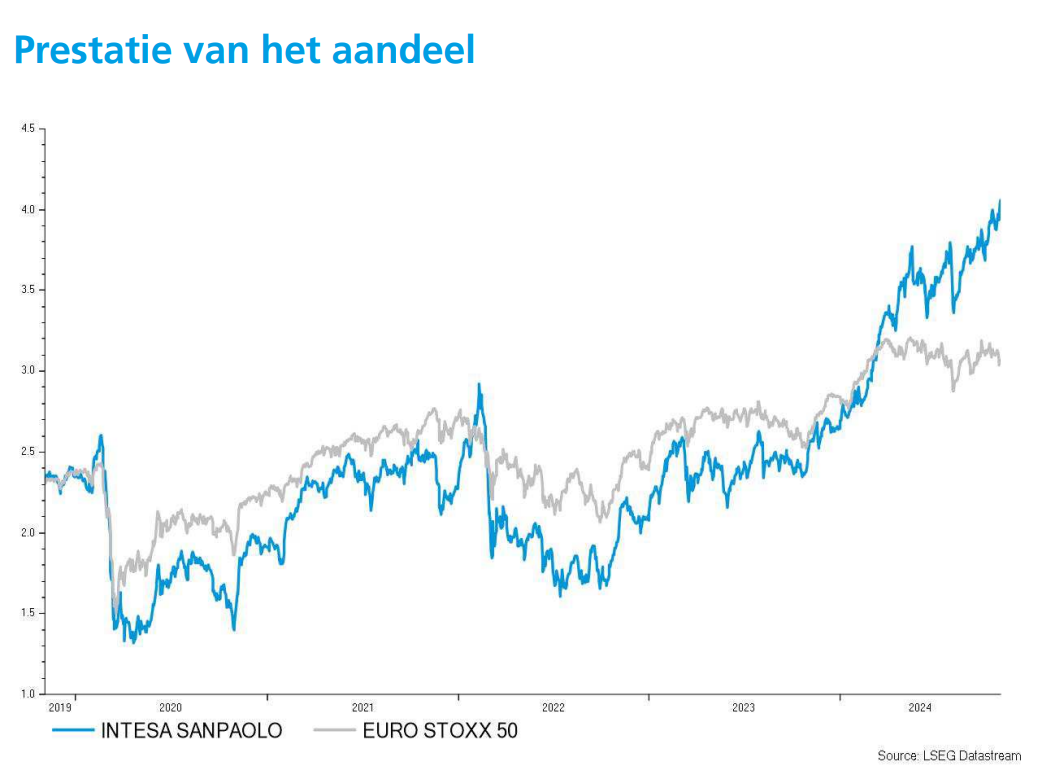

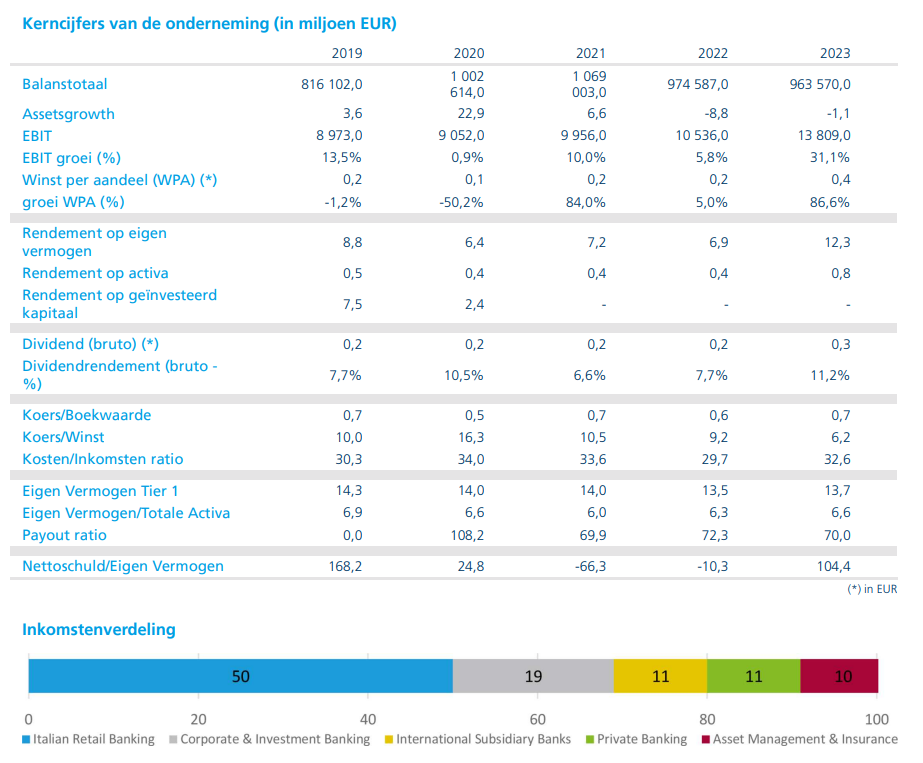

KBC Securities verlaagt aanbeveling van "Kopen" naar "Houden" voor te optimistisch Intesa

Intesa Sanpaolo , de grootste bank van Italië, melde vorige week sterker dan verwachte derdekwartaalresultaten. De nettowinst kwam 4% boven de gemiddelde verwachting van analisten (gav) uit dankzij hogere investeringscommissies, die op jaarbasis met 16% stegen, zegt KBC Securities-analist Benjamin Wolff.

Intesa Sanpaolo?

Intesa Sanpaolo , de grootste bank van Italië, is begin 2007 ontstaan uit de fusie van Banca Intesa en Sanpaolo IMI. De operaties van Intesa Sanpaolo zijn onderverdeeld in zes divisies: Banca dei Territori, Corporate & Investment Banking, International Subsidiary Banks, Public Finance, Eurizon Capital en Banca Fideuram.

Eerde publiceerde het bedrijf ook al sterke eerstekwartaalresultaten.

Verhoging 2025-prognose ondanks lagere rente

Intesa Sanpaolo zag stabiele leningen en een lichte daling met 1% in de deposito's. De CET1-ratio (een maatstaf voor de solvabiliteit van banken die het kernkapitaal vergelijkt met de risicogewogen activa) steeg naar 13,9% dankzij natuurlijke kapitaalgeneratie en lagere risico gewogen activa. Als gevolg van de sterke resultaten bevestigde het management de prognose van een nettowinst van meer dan 8,5 miljard euro en netto-intrestinkomsten van 15,5 miljard euro.

De markt rekent op een nettowinst van 8,7 miljard euro voor het volledige boekjaar. Het management verhoogde wel de jaarprognose voor 2025 naar 9 miljard euro. Voordien verwachtte men een winst van meer dan 8,5 miljard euro in 2025. De winst voor 2025 moet gedragen worden door veerkrachtige netto-intrestinkomsten, hogere commissies, dalende kosten en lage risicokosten.

KBC Securities over Intesa Sanpaolo

Benjamin Wolff waardeert de prestaties die Intesa Sanpaolo al heeft neergezet. De waardering van het aandeel is ook aantrekkelijk met een voorwaartse koerswinstverhouding van 8 (ratio waarbij de aandelenkoers van het aandeel wordt afgezet tegenover de winst. Bij een k/w-verhouding onder 10 wordt een aandeel door de band “goedkoop” genoemd, een aandeel met k/w boven 20 is “duur”). Historisch gezien handelde het aandeel aan een koerswinstverhouding van 10, dus er is zeker nog potentieel.

Daarnaast is het verwacht dividendrendement van 9% uitzonderlijk hoog en loopt er nog een inkoopprogramma. Maar Benjamin stelt zich vragen bij de uitzonderlijk optimistische vooruitzichten voor 2025. “Het is moeilijk te begrijpen dat een bank zijn winstprognoses verhoogt terwijl de intrestvoeten dalen en we aan de hogere kant van de cyclus bevinden op vlak van commissies uit adviesverlening en vermogensbeheer”, aldus Benjaming.

Hij heeft zijn aanbeveling voor Intesa Sanpaolo aangepast van “Kopen” naar “Houden” omdat het koersdoel van 4 euro bereikt is.

Bron: KBC Securities

CF Industries geniet van hoge stikstofprijzen

CF Industries , één van de grootste meststofproducenten ter wereld, gaf vorige week zijn derde kwartaalresultaten vrij. Het bedrijf zag de kwartaalwinst met 68% stijgen naar 276 miljoen dollar dankzij hogere stikstofprijzen. De hogere stikstofprijzen zijn het gevolg van een stillegging van meerdere productiesites in zowel Egypte als Trinidad, aldus KBC Securities-analist Benjamin Wolff.

CF Industries ?

CF Industries is de grootste Amerikaanse producent van op stikstof gebaseerde kunstmeststoffen voor de landbouw. 92% van de omzet wordt geboekt in Noord-Amerika. De kunstmeststoffen worden geproduceerd met goedkoop Amerikaans schaliegas, terwijl de Chinese concurrentie het duurdere steenkool gebruikt.

De eerstekwartaalresultaten van CF Industries waren nog ondermaats.

Hogere marges

De hogere natuurlijke gasprijzen zorgen er voor dat de marges verhoogd konden worden. Alle segmenten konden de verwachtingen van de brutomarge overtreffen, vooral de verkoop van Urea, een stikstofmeststofproduct, was sterk.

De vrije kasstroom steeg naar 792 miljoen dollar tegenover 471 miljoen dollar vorig jaar. Het management geeft nooit kwantitatieve prognoses, het meldde enkel dat op korte termijn stikstof goed zou moeten presteren en ammoniak goed zal presteren bij goed weer. Het meldde wel dat de kapitaaluitgaven voor 2024 zullen uitkomen rond 525 miljoen dollar. Dat was voorheen nog 550 miljoen dollar.

Stevige aandeleninkopen

CF Industries had ook voor zo'n 476 miljoen dollar aan aandelen gekocht in het derde kwartaal, wat uitzonderlijk hoog is, geeft Benjamin aan. In 2023 bedroeg het inkoopprogramma over het hele jaar 580 miljoen dollar. CF Industries heeft nog zo'n 1,3 miljard dollar dat het kan gebruiken voor aandeleninkopen tot 2025.

Geen nieuws over ammoniakfabriek

Er werden geen extra details vrijgegeven over de hernieuwbare ammoniakfabriek. De FEED-studie (Front End Engineering Design) is nog steeds lopende en wordt waarschijnlijk beëindigd tegen het einde van het vierde kwartaal.

KBC Securities over CF Industries

CF industries kan mooie resultaten neerleggen, vindt Benjaming. Hij geeft CF Industries een “Kopen”-aanbeveling omwille van het groot inkoopprogramma. Op iets meer dan een jaar genereert het een inkooprendement van 10%, daarnaast verwacht hij ook een dividendrendement van 2,4% in de komende 12 maanden.

De koerswinst noteert wel rond zijn historische mediaan waardoor we een niet al te grote koersstijging verwachten. Het koersdoel zwakt af van 100 naar 95 dollar.

UCB verhoogt verwachtingen en stoot Atarax en Nootropil af

UCB heeft de verkoop van de rechten op twee gevestigde merken, Atarax en Nootropil, aangekondigd. Deze transactie stelt het bedrijf in staat zich te concentreren op zijn belangrijkste groeimotoren, waaronder Bimzelx en Rystigo. Als gevolg hiervan heeft UCB zijn omzetverwachting voor 2024 verhoogd naar bijna 6 miljard euro, aldus KBC Securities-analist Jacob Mekhael.

UCB?

UCB is een in België gevestigd biofarmaceutisch en chemisch bedrijf dat gespecialiseerd is in twee therapeutische gebieden: ziekten van het centrale zenuwstelsel (CZS) en immunologie.

Op het gebied van aandoeningen van het centrale zenuwstelsel richt het bedrijf zich op epilepsie, het Dravetsyndroom, het Lennox-Gastautsyndroom, myasthenia gravis, rustelozebenensyndroom en de ziekte van Parkinson.

Op het gebied van immunologie richt het bedrijf zich op reumatoïde artritis, osteoporose, psoriasis, artritis psoriatica, axiale spondyloartritis, hidradenitis suppurativa, de ziekte van Crohn, lupus en juveniele idiopathische artritis. De productportefeuille omvat geneesmiddelen zoals Cimzia, Vimpat, Keppra, Briviact, Neupro, Fintepla, Nayzilam, Bimzelx, Evenity, Rystiggo, Zilbrysq en zijn gevestigde merken. Het bedrijf is actief in ongeveer 40 landen en heeft meer dan 7.500 mensen in dienst.

Wil je meer weten over UCB? In oktober vorig jaar publiceerden we ‘Aandeel in de kijker: UCB’, waarin we het bedrijf binnenstebuiten keerden. Je kan het Topic gratis opvragen.

Advanz Pharma neemt Atarax en Nootropil over

UCB heeft de verkoop van de rechten op de merken Atarax en Nootropil voor Europa en geselecteerde landen in Latijns-Amerika en Azië-Pacific aan Advanz Pharma aangekondigd. Deze producten genereerden in 2023 een netto-omzet van 64 miljoen euro. Hoewel de financiële voorwaarden van de deal niet werden bekendgemaakt, stelt deze transactie UCB in staat zich te richten op zijn belangrijkste groeimotoren, waaronder Bimzelx, waarvan recent nog fijne onderzoeksdata verschenen, en Rystigo

Verhoogde vooruitzichten voor 2024

Als gevolg van deze transactie en de prestaties van Bimzelx en Rystigo, heeft UCB zijn omzetverwachting voor 2024 verhoogd naar bijna 6 miljard euro, eerder was de verwachting nog “tussen 5,5 - 5,7 miljard euro”.

Daarnaast verwacht UCB dat de aangepaste EBITDA-marge (bedrijfskasstroommarge) het bovenste deel van de vork van 23,0 à 24,5% zal bereiken, met een winst per aandeel tussen 4,25 en 4,65 euro, eerder was dit “3,70 à 4,40 euro”.

De vooruitzichten voor 2025 zullen worden verstrekt tijdens de resultaten van 2024 op 27 februari 2025.

KBC Securities over UCB

KBC Securities-analist Jacob Mekhael is positief over de vooruitzichten van UCB. Hij benadrukt dat de verkoop van de rechten op Atarax en Nootropil UCB in staat stelt zich te concentreren op zijn belangrijkste groeimotoren, waaronder Bimzelx en Rystigo. Jacob zal deze gegevens aan zijn model toevoegen. Voorlopig blijven de ‘Kopen’-aanbeveling en het koersdoel van 173 euro onaangeroerd.

Syensqo verhoogt vooruitzichten voor 2024

Syensqo heeft zijn vooruitzichten voor 2024 verhoogd na een solide derde kwartaal. De bedrijfskasstroom (EBITDA) daalde met 8% op organische basis (op eigen kracht, dus zonder overnames), maar was 2% beter dan de verwachting van KBC Securities en 4% boven de gemiddelde analistenverwachting. Het bedrijf is bezig met een herstructureringsprogramma en heeft zijn jaarprognose bijgesteld, aldus KBC Securities-analist Wim Hoste.

Syensqo?

Syensqo is het resultaat van de afsplitsing van de Specialiteitenchemie activiteiten van de Solvay-groep. Activiteiten omvatten Specialiteitenpolymeren, Composietmaterialen, Novecare, Technology Solutions en Olie & Gas Chemicaliën.

Begin dit jaar pakte Syensqo nog uit met teleurstellende vooruitzichten voor 2024. De eerstekwartaalcijfers gaven wel al aan dat de omzet minder hard daalde dan verwacht.

Licht hogere omzet, maar dalende prijzen

De omzet steeg met 0,2% tot 1,633 miljard euro, met volumes en mix (variëteit aan producten, waarbij sommige producten een hoger marge hebben dan andere) die met ongeveer 5% toenamen en prijzen die met ongeveer 4% daalden. De netto prijs daalde met ongeveer 12 miljoen euro op jaarbasis, terwijl de kosten voor het verder zetten van de activiteiten na de Solvay-afsplitsing ongeveer 10 miljoen euro bedroegen.

Ter info: De nettoprijs is de prijs die klanten bereid zijn te betalen voor een product of dienst. Het omvat niet alleen de catalogusprijs van het product, maar ook de belastingen en kortingen die op een product worden toegepast. Bijvoorbeeld, een product met een catalogusprijs van 50 euro, dat met een korting van 10% wordt verkocht, heeft een nettoprijs van 45 euro.

In het segment Materials daalden de verkopen met 2,1% tot 941 miljoen euro, gedreven door lagere prijzen in Specialty Polymers, terwijl Composite Materials een groei van 13% liet zien. In het segment Consumer & Resources stegen de verkopen met 3,5% tot 692 miljoen euro, met een sterke prestatie in Novecare en Technology Solutions. De EBITDA van het segment Corporate daalde van -27 miljoen euro naar -59 miljoen euro, voornamelijk door kosten voor de verderzetting van de activiteiten zonder Solvay en door hogere bedrijfskosten.

Ondanks macro-economische uitdagingen zouden volumes gelijk blijven

De nettoschuld bleef ongeveer gelijk op 1,9 miljard euro, met een leverage van 1,3x (de leverage is een ratio die de verhouding tussen het vreemd vermogen van een onderneming (schuld) en de waarde van haar gewone aandelen (eigen vermogen) weergeeft). Syensqo verwacht dat de volumegroei in het vierde kwartaal zal aanhouden, ondanks macro-economische en industriële onzekerheden.

Het bedrijf heeft zijn jaarprognose bijgesteld en verwacht nu een aangepaste EBITDA tussen 1,4 miljard en 1,44 miljard euro. De kapitaaluitgaven worden nog steeds verwacht binnen een bereik van 600 à 650 miljoen euro, terwijl de vrije kasstroom wordt verlaagd naar ongeveer 400 miljoen euro.

KBC Securities over Syensqo

KBC Securities-analist Wim Hoste is positief over de vooruitzichten van Syensqo. Hij benadrukt dat het bedrijf goed gepositioneerd is voor solide marktposities, een sterke balans en een solide groei op middellange tot lange termijn. De waardering is duidelijk gedisconteerd ten opzichte van sectorgenoten en daarom herhaalt hij zijn onze ‘Kopen’-aanbeveling, zij het met een licht verlaagd koersdoel: van 112 naar 105 euro.

Bedrijfsnieuws uit Amerika

Marriott verlaagt de verwachtingen

- Derde kwartaal lag de winst op 2,26 dollar, lager dan de verwachting van de analisten (2,31 dollar per aandeel). De kwartaalomzet kwam uit op 6,26 miljard dollar in lijn met de analisten (6,27 miljard dollar). Marriott voorspelde een lagere winst per aandeel bij een lagere bedrijfskasstroom (EBITDA) en een lagere omzet.

Lagere verkopen van in China geproduceerde elektrische voertuigen bij Tesla

- De verkoopt van in China geproduceerde EV's door Tesla daalt met 5,3% jaar op jaar in oktober, zo blijkt uit de uit gegevens van de China Passenger Car Association (CPCA). De leveringen van Model 3 en Model Y auto's van Chinese makelij daalden met 22,7% ten opzichte van de voorgaande maand.

Fox Corp ovetreft de schattingen van Wall Street

- Het bedrijf rapporteerde een totale omzet van 3,56 miljard dollar, vergeleken met schattingen 3,37 miljard dollar. De winst per aandeel bedroeg 1,45 dollar, boven de ramingen van 1,11 dollar. Los daarvan voegde New York Times in het derde kwartaal minder digitale abonnees toe dan verwacht doordat lezers bezuinigden op hun uitgaven. Het bedrijf zag de advertentie-inkomsten wel sterk stijgen dankzij de Amerikaanse verkiezingen.

Loews boekt betere resultaten dankzij de verzekeringstak

- Het bedrijf rapporteerde een stijging van de kwartaalwinst, geholpen door hogere beleggingsopbrengsten en sterke prestaties in zijn verzekeringseenheid. De omzet steeg in het derde kwartaal naar 401 miljoen dollar, of 1,82 dollar per aandeel. Loews haalt de meeste inkomsten uit zijn verzekeringseenheid CNA Financial, waarin het een belang van meer dan 90% heeft.

B Riley geïmpacteerd door het faillissement van Franchise Group B

- De bank wordt sterk geïmpacteerd door het faillissement van Franchise Group B. De bank zei dat het mogelijk een extra bijzondere waardevermindering moet boeken in verband met investeringen en leningen met betrekking tot Franchise. B Riley eindigde het kwartaal met een verlies.

Air Transport Services Group wordt overgenomen door Stonepark

- De groep wordt overgenomen door Stonepeak in een deal van 3,1 miljard dollar. Stonepeak zal 22,5 dollar per aandeel betalen, wat neerkomt op een stijging van 29,3% ten opzichte van de slotkoers van Air Transport op vrijdag. De deal zal naar verwachting in de eerste helft van volgend jaar worden gesloten.

Silver Lake en Bain bereiden zich voor op bod op Intels Altera-eenheid

- Beide bedrijven komen in aanmerking om een minderheidsbelang te verwerven in Altera, onderdeel van Intel. in 2015 voor bijna 17 miljard dollar verwierf , aldus ingewijden.Ook private equity-bedrijf Francisco Partners heeft interesse getoond en zal waarschijnlijk ook tot de bieders behoren. Intel meldde dat Altera in het derde kwartaak de omzet met 14% zag groeien tot 412 miljoen dollar.

Nvidia en Sherwin-Williams in Dow Jones, Intel en Dow Inc eruit

- Beide bedrijven komen in de Dow Jones-index. Nvidia zal de plaats innemen van chipmaker Intel terwijl verffabrikant Sherwin-Williams de plaats inneemt van Dow Inc.. De aandelen van Intel daalden met meer dan 2,9% en Dow Inc. daalde met 2,1%.

Thalen Energy krijgt negatief antwoord van de Federal Energy Regulatory Commission

- De onafhankelijke energieproducent daalde nadat de Federal Energy Regulatory Commission een verzoek afwees om de hoeveelheid stroom te verhogen die de Susquehanna kerncentrale mag leveren aan een datacenter van Amazon. Talen is eigenaar van de kerncentrale en verkocht de datacenter campus in maart aan Amazon.

Yum China Holdings verbeterde omzet én winst in derde kwartaal

- Het fastfoodbedrijf uit Shanghai steeg sterk nadat het in het derde kwartaal zowel de omzet als de winst verbeterde. Yum China rapporteerde een omzetstijging van 5% op jaarbasis tot 3,07 miljard, het hoogste kwartaalresultaat ooit.

Chewy komt in de Dow Jones Small & Midcap index

- De detailhandelaar in huisdierenartikelen steeg 6,3% nadat de S&P Dow Jones Indices vrijdag zei dat Chewy Stericycle zou vervangen in de S&P MidCapCap Index met ingang van woensdag.

The New York Times ziet aantal digitale abonnees dalen

- De aandelen van het mediabedrijf daalden nadat The New York Times in het derde kwartaal minder digitale abonnees toevoegde dan verwacht, zelfs terwijl de omzet uit digitale advertenties de sterkste groei in meer dan twee jaar liet zien.

Europees aandelennieuws

DHL rapporteert nettowinst derde kwartaal onder verwachting

- De Duitse logistieke gigant spreekt van een nettowinst van 751 miljoen euro in het derde kwartaal, wat lager is dan de analistenverwachting van 787 miljoen euro. Vorige week had het bedrijf zijn verwachtingen voor het hele jaar en de middellange termijn verlaagd, daarbij verwijzend naar een zwakker macro-economisch klimaat in Europa en lage volumes in zakelijke post.

Zalando bevestigt voorlopige resultaten derde kwartaal over groei in beide segmenten

- Het Duitse onlinemodeplatform bevestigde zijn voorlopige resultaten voor het derde kwartaal, met een sterke groei in beide segmenten, geholpen door de toenemende consumentenvraag tijdens het sterke begin van het herfst/winterseizoen in de hele sector. De kwartaalomzet van het online modeplatform steeg met 4,3% tot 2,2 miljard euro, wat 90% van de groepsomzet van 2,39 miljard euro in het kwartaal vertegenwoordigt.

Uniper begint met terugbetalen van Duitsland voor reddingsoperatie

- Het Duitse staatsbedrijf heeft begonnen met het terugbetalen van de 13,5 miljard euro bailout die het ontving tijdens de energiecrisis in Europa. Het bedrijf heeft in september 530 miljoen euro overgemaakt aan de overheid en verwacht begin 2025 nog eens 2,5 miljard euro over te maken. Uniper bereidt zich voor op een terugkeer naar de beurs nadat Berlijn 99,12% van het bedrijf had overgenomen als onderdeel van de redding. Het bedrijf bevestigde ook zijn vooruitzichten voor 2024, met een verwachte aangepaste EBITDA van 1,9 miljard tot 2,4 miljard euro en een aangepaste nettowinst van 1,1 miljard tot 1,5 miljard euro.

Adecco ziet inkomsten stabiliseren na daling met 4% in derde kwartaal

- De Zwitserse aanbieder van tijdelijke en vaste medewerkers rapporteerde een omzetdaling van 4% in het derde kwartaal, met een omzet van 5,70 miljard euro, wat lager was dan de verwachte 5,81 miljard euro. De operationele winst daalde met 12% tot 162 miljoen euro, maar overtrof de verwachtingen van 153 miljoen euro. Het netto-inkomen daalde met 4% tot 99 miljoen euro, beter dan de voorspelde 86 miljoen euro. CEO Denis Machuel gaf aan dat de volumetrends gestabiliseerd zijn ondanks de uitdagende macro-economische omgeving.

FMC zal kernwinstprognose voor derde kwartaal overtreffen

- De Duitse dialysespecialist meldt een stijging met 42,7% in de aangepaste operationele winst tot 463 miljoen euro in het derde kwartaal, boven de analistenverwachting van 434 miljoen euro. Het bedrijf, dat ongeveer 70% van zijn omzet in de Verenigde Staten genereert, verwacht dat de operationele winst voor het hele jaar met 16% tot 18% zal groeien. De kwartaalomzet bedroeg 4,76 miljard euro, wat lager is dan de gemiddelde analistenverwachting van 4,84 miljard euro. Het FME25-transformatieprogramma leverde 64 miljoen euro aan extra besparingen op in het kwartaal.

Bouygues boekt kernwinst over 9 maanden die iets boven verwachtingen ligt

- Het Franse bouw- en telecombedrijf meldt een kernwinst over negen maanden die iets boven de verwachtingen lag, voornamelijk gedreven door de energieafdeling Equans, de bouw- en telecomafdelingen, die een daling in de vastgoedafdeling compenseerden. De operationele winst uit activiteiten steeg tot 1,72 miljard euro in de periode januari-september, wat hoger is dan de gemiddelde analistenverwachting van 1,63 miljard euro.

Exploitant van luchthaven Frankfurt Fraport boekt lichte stijging van kerninkomen in derde kwartaal

- De Duitse exploitant van de luchthaven Frankfurt rapporteerde een lichte stijging van de operationele inkomsten in het derde kwartaal, ondanks de negatieve impact van de sluiting van de luchthaven Porto Alegre in Brazilië door overstromingen. De bedrijfskasstroom (EBITDA) steeg licht tot 483,7 miljoen euro, vergeleken met 478,1 miljoen euro een jaar geleden. Analisten van Jefferies hadden gemiddeld een EBITDA van 492 miljoen euro verwacht.

Auchan ontslaat 2 000 werknemers

- De Franse supermarktketen is van plan meer dan 2.000 banen te schrappen, volgens berichten van BFM TV, France 2 TV en de nieuwsbrief La Lettre, die vakbonden citeren.

Experimentele AstraZeneca-pil tegen obesitas is veilig in vroege fase van onderzoek

- Het Britse farmaceutische bedrijf meldde dat hun experimentele pil voor gewichtsverlies, AZD5004, veilig en verdraagbaar was in een vroege fase van de proef, met bijwerkingen die consistent zijn met de GLP-1 medicijnklasse. De pil, die een jaar geleden werd gelicentieerd van het Chinese Eccogene voor maximaal 2 miljard dollar, is nu in fase II klinische proeven. De pil kan met of zonder voedsel worden ingenomen en wordt vergeleken met andere klinische ontwikkelingen door rivaliserende bedrijven.

SBB-aandelen onderuit na kritisch krantenartikel

- De Zweedse vastgoedgroep zag haar aandelen met 27% dalen nadat een Zweedse zakenkrant beleggers aanmoedigde hun aandelen te verkopen vanwege de financiële problemen van het bedrijf. De krant Dagens Industri meldde dat de kasstroom van SBB was ingestort, wat de mogelijkheid van het bedrijf om schulden op tijd terug te betalen in gevaar bracht. CEO Leiv Synnes verklaarde dat SBB blijft werken aan het verminderen van de schuldenlast door leningen af te lossen in plaats van te herfinancieren. SBB was het middelpunt van een Zweedse vastgoedzeepbel die in 2022 barstte toen de inflatie en de rentetarieven stegen.

Vestas’ kwartaalrapport onder verwachtingen

- De Deense fabrikant van windturbines meldt een lager dan verwachte operationele winst voor het derde kwartaal en verwacht dat de operationele winstmarge dit jaar aan de onderkant van de voorspelde range zal liggen. De operationele winst vóór eenmalige gebeurtenissen steeg tot 235 miljoen euro, wat lager is dan de gemiddelde analistenverwachting van 352 miljoen euro. De lagere marge werd beïnvloed door hogere kosten in de regio's EMEA en de Verenigde Staten. Vestas verwacht nog steeds een jaaromzet van tussen de 16,5 miljard en 17,5 miljard euro.

Hugo Boss doet beter dan verwacht

- Het Duitse modebedrijf spreekt van een operationele winst van 95 miljoen euro in het derde kwartaal, wat hoger is dan de gemiddelde analistenverwachting van 90 miljoen euro. De groepsomzet steeg met 1% op jaarbasis, aangepast voor valuta, ondanks aanhoudend zwakke vraag in China. De kwartaalwinst voor rente en belasting (EBIT) daalde echter met 7% ten opzichte van vorig jaar.

AB Foods’ winst stijgt met 32%

- Het Britse voedings- en retailbedrijf meldt een winststijging met 32% over het volledige jaar, met sterke prestaties van de kruideniersdivisie en een solide resultaat van de Primark-kledingtak, gedeeltelijk gecompenseerd door verslechterende resultaten in de suikeractiviteiten. In het jaar tot 14 september steeg de aangepaste operationele winst tot 1,998 miljard pond (2,6 miljard dollar) van 1,51 miljard pond in 2023/24, terwijl de omzet met 2% steeg tot 20,1 miljard pond. Het bedrijf blijft voorzichtig over de suikerdivisie vanwege een recente daling van de Europese suikerprijzen en verwacht dat de aangepaste operationele winst voor suiker in 2024/25 zal dalen tot tussen de 50 miljoen en 75 miljoen pond, van de 199 miljoen pond in 2023/24.

Shurgard verhoogt vooruitzichten voor 2024 na overname LnS

Shurgard heeft zijn vooruitzichten voor 2024 verhoogd na de overname van Lock ’n Store (LnS). De resultaten over de eerste negen maanden van 2024 overtroffen de verwachtingen, mede dankzij de integratie van LnS. De bezettingsgraad werd goed beheerd en de aangepaste EPRA-winst per aandeel steeg met 7,8% tot 1,27 euro, meldt KBC Securities-analist Wim Lewi.

Shurgard?

Shurgard is de grootste ontwikkelaar, eigenaar en exploitant van self-storage centra in Europa. Het bedrijf bezit 257 self-storage centra in zeven Europese landen (België, Denemarken, Frankrijk, Duitsland, Nederland, Zweden en het Verenigd Koninkrijk). Deze centra hebben betrekking op ongeveer 132 miljoen verhuurbare vierkante meter en bedienen meer dan 190.000 klanten. Het bedrijf richt zich op stedelijke gebieden in heel Europa met ongeveer 92% van de winkels in hoofdsteden en grote steden.

Solide balans ook na overname LnS

De aangepaste EPRA-winst per aandeel (de winst uit de kernactiviteit van vastgoedverhuur) steeg met 7,8% tot 1,27 euro, wat beter is dan de verwachte 1,24 euro. De bezettingsgraad daalde licht tot 86,9%, terwijl de netto operationele inkomsten stegen tot 191,7 miljoen euro. De balans blijft solide met een ‘loan-to-value’ (LTV)-ratio (het percentage waarin de leensom wordt afgezet tegen de waarde van het onderpand. Hoe lager de LTV hoe meer zekerheid dat de leensom kan worden terugbetaald uit de opbrengst van verkoop van het onderpand) van 24,1%, in lijn met de voorspelling van het bedrijf van 24,0% na de overname van LnS.

Nog meer overnames op komst

De integratie van LnS heeft goed uitgepakt, waardoor de bezettingsgraad beter beheerd kon worden. De aangepaste EPRA-winst per aandeel voor het volledige jaar zal nu in lijn zijn met de gemiddelde analistenverwachting van vóór de LnS-overname, in plaats van “een daling met enkele procenten”. Shurgard blijft ook doorgaan met acquisities in hun vier kernregio's, zoals de recente overname van Prime Self-Storage, wat de winstgevendheid verder zal stimuleren. Het bedrijf heeft onder meer daarvoor een obligatie van 500 miljoen euro uitgegeven met een looptijd van 10 jaar tegen een rente van 3,625%.

KBC Securities over Shurgard

KBC Securities-analist Wim Lewi is positief over de vooruitzichten van Shurgard. Hij benadrukt dat het bedrijf goed gepositioneerd is om te profiteren van schaalvoordelen en de voortdurende digitalisering van de operaties. Ondanks de groei blijft Shurgard een defensief aandeel met een laag risico op overaanbod in de markt. Hij herhaalt zijn “Kopen”-aanbeveling met een koersdoel van 54 euro.

Mee met de markt: “Alle ogen op de Amerikaanse verkiezingen: bis”

- Het was een grijze dag op de beurzen gisteren. Zowel in Europa (Euro Stoxx 50: -0,53%) als in Amerika (S&P: -0,28%, Dow Jones: -0,61% als Nasdaq: -0,33%) daalden de beurzen. In de VS is het vandaag D-day met de Amerikaanse verkiezingen. Het is een nek-aan-nek race tussen de twee kandidaten.

- In Azië is het feest deze morgen: de Nikkei stijgt met 1,11% maar China spant de kroon met een stijging van 3,23% (Shenzhen) en in Hong Kong stijgt de Hang Seng met 1,89%. De stijging in China is een gevolg van de beter dan verwachte PMI-cijfers. De Caixin PMI diensten steeg van 50,3 in september naar 52,0 in oktober, wat beter was dan de verwachtingen van 50,5. Het is de hoogste stand sedert juli dit jaar, dankzij een stevige stijging van de exportorders.

- De euro verstevigde gisteren t.o.v. de dollar (1 euro= 1,089 dollar). Beleggers stuwden de dollar de voorbije periode hoger (de zogenaamde Trump trade waarbij ze uitgingen van winst voor de republikeinse kandidaat Trump). Maandag werd dan weer winst genomen op die trade nadat diverse peilingen de democratische kandidaat Harris een lichte voorsprong geven.

- Zoals eerder aangekondigd gaat de OPEC+ de poductieverhoging die gepland was voor december, uitstellen naar januari. Bijkomend was de stoere taal van Iran dat het verwoestend gaat optreden na de recente Israëlische aanvallen een bijkomende factor voor de stijging van de olieprijs.

- De prijzen van diverse metalen, zoals koper, aluminium, stegen door de lagere dollar en het feit dat China bijkomende stimulusmaatregelen gaat nemen. Die zouden moeten zorgen voor een hogere groei in China wat de vraag naar grondstoffen kan doen toenemen.

- Wat staat er vandaag op de macro-kalender? In de Verenigde Staten hebben we de ISM-diensten en cijfers over het handelstekort. In het Verenigd Koninkrijk de PMI diensten (S&P Global).

- Bedrijfsresultaten zijn er van Shurgard, Adecco, DHL, Ferrari, Orsted, Vestas Wind, Zalando, Archer Daniels Midland, Dupont de Nemours en Microchip Technologies.

Beursnieuws België en Nederland

UCB verkoopt rechten van Atarax en Nootropil en verhoogt jaarprognose

- Het bedrijf kondigde de verkoop aan van de rechten op 2 gevestigde merken, Atarax en Nootropil voor Europa en geselecteerde landen in Latijns-Amerika en Azië-Pacific aan Advanz Pharma, waardoor het bedrijf zijn inspanningen kan richten op zijn belangrijkste groeifactoren, waaronder Bimzelx en Rystigo. Hoewel de financiële voorwaarden van de deal niet werden bekendgemaakt, merkt KBC Securities op dat UCB zijn 2024-inkomsten heeft verhoogd tot bijna 6 miljard euro (voorheen bovengrens van 5,5 - 5,7 miljard euro), deels dankzij deze transactie en de prestaties van Bimzelx en Rystigo. Geen impact op de opbouwen-aanbeveling en koersdoel van 173 euro.

Nyxoah heeft nieuwe CFO

- Het Belgische medtechbedrijf heeft een nieuwe CFO benoemd. Per 4 november is John Landry de nieuwe financiële topman van Nyxoah. Landry heeft meer dan 20 jaar ervaring als financiële specialist in de sectoren healthcare en medtech. Voormalig CFO Loïc Moreau wordt 'president international', een nieuw gecreëerde functie.

Ontslagronde bij Syensqo

- De chemiegroep zag de onderliggende bedrijfskasstroom (EBITDA) in het derde kwartaal met 8% dalen op organische basis, wat 2% beter was dan de verwachting van KBC Securities en 4% boven de gemiddelde analistenverwachting. Syensqo heeft zijn jaarprognose bijgesteld en verwacht nu een aangepaste EBITDA tussen 1,4 miljard en 1,44 miljard euro. Het bedrijf is bezig met een herstructureringsprogramma dat 300 à 350 banen zal schrappen, terwijl er enkele honderden nieuwe banen worden gecreëerd om volledig los te komen van Solvay. KBC Securities herhaalt zijn ‘Kopen’-aanbeveling met een licht verlaagd koersdoel van 112 naar 105 euro.

Shurgard verhoogt vooruitzichten

- De opslagruimtebeheerder meldt resultaten over de eerste negen maanden van 2024 die boven de verwachtingen lagen na de overname van LnS. De aangepaste EPRA-winst (de winst uit de kernactiviteit van vastgoedverhuur) per aandeel steeg met 7,8% tot 1,27 euro, wat beter is dan de verwachte 1,24 euro. Shurgard heeft zijn vooruitzichten voor 2024 verhoogd. De aangepaste EPRA-winst per aandeel voor het volledige jaar zal nu in lijn zijn met de gemiddelde analistenverwachting van vóór de LnS-overname, in plaats van een daling met enkele procenten. De bezettingsgraad daalde licht tot 86,9%. KBC Securities herhaalt zijn ‘kopen’-aanbeveling met een koersdoel van 54 euro.

Nieuwe beleggingsaanbevelingen voor aandelen

Datum en uur van publicatie: 05/11/2024 om 09:00.

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.