RH

ADOBE INC.

AMAZON.COM INC.

ALPHABET INC.

MCDONALD'S CORP.

VICTORIA'S SECRET & CO.

SANTOS LTD.

NIPPON STEEL CORP.

NISSAN MOTOR CO. LTD.

RENAULT SA

MEDIOBANCA BANCA DI CREDITO FINANZIARIO SPA

BT GROUP PLC

KINEPOLIS GROUP NV

ARCADIS NV

ASR NEDERLAND NV

RELX PLC

Algemeen beursklimaat

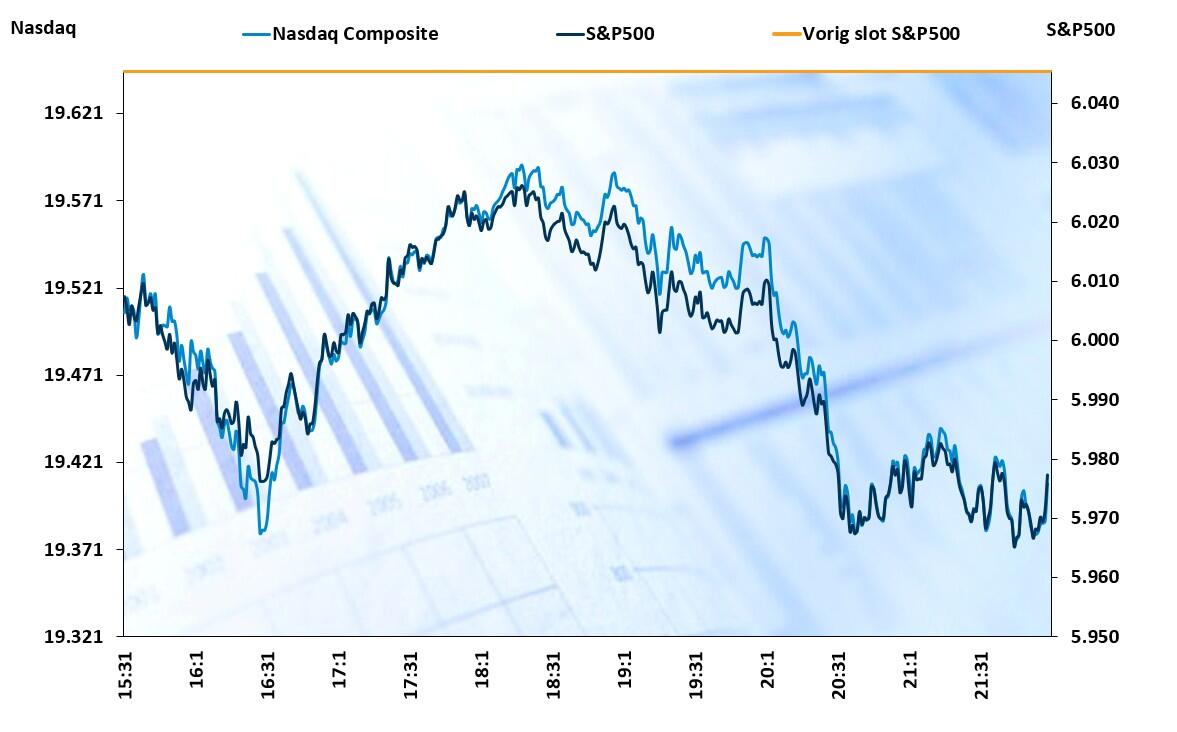

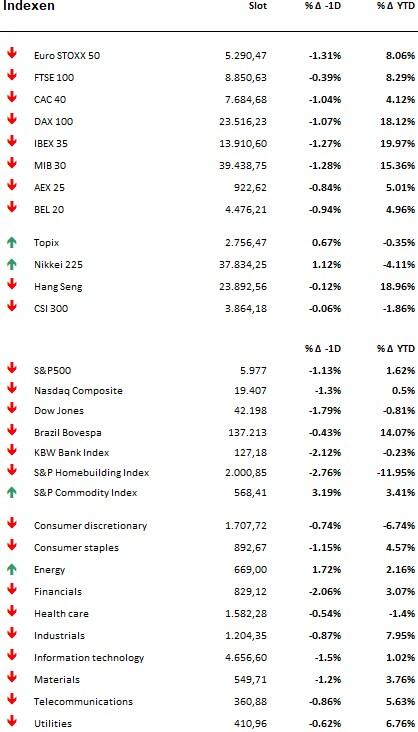

- Het zomert in België, maar op de wereldwijde financiële markten was er vrijdag eerder een herfstsfeer na de Israëlisch luchtaanval op Iraanse nucleaire installaties, gevolgd door vergeldingsaanvallen met drones. Sindsdien hield de escalatie aan, terwijl er volgens een ominsciente Trump " nog veel meer aan zit te komen". De Europese en Amerikaanse aandelenmarkten werden zo’n 1% lichter gemaakt in een beweging die niet te rijmen is met woorden zoals “paniek”, “uitverkoop” en “bloedrood” (wat nochtans vaak te lezen was in de pers).

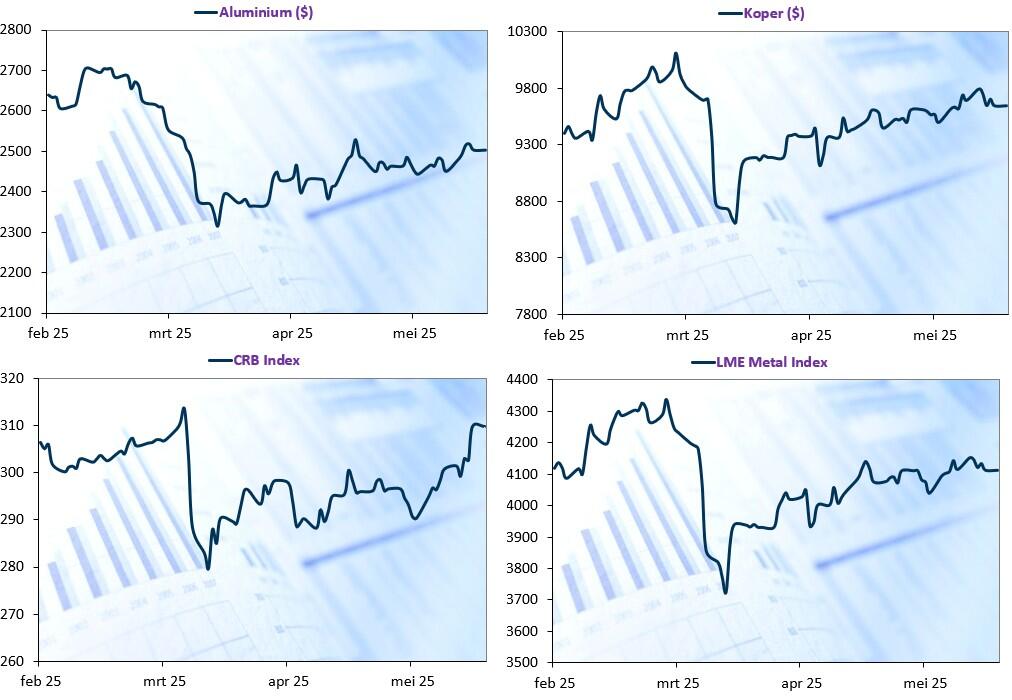

- Rood was niettemin de dominante kleur op sectorniveau. In Europa bengelden onder meer grondstoffen (-1%), discretionaire consumentengoederen (-1,7%), IT (-1,8%) en financials (-1,1%) onderaan de ladder, net zoals dat het geval was in de VS. Het is zelfs zo dat enkel de energiesector op beide continenten als enige winnaar uit de bus kwam (+1% in Europa, +1,7% in de VS).

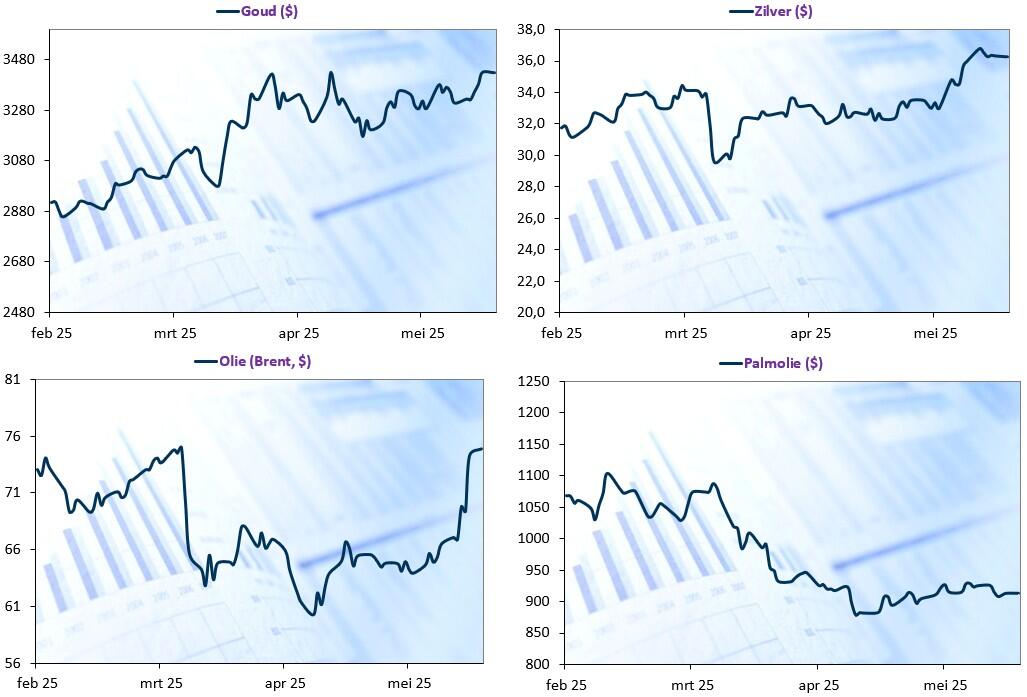

- Vannacht herstelden de meeste Aziatische aandelen, ondanks de aanhoudende escalatie in Israel/Iran overheen het weekend. Zuid-Korea (+1,4%), Japan (+0,7%) en India (+0,6%) kleurden groen, terwijl de beurzen van China, Hongkong en Taiwan op dezelfde tegel blijven dansen. De olieprijs stabiliseerde op het hoogste niveau sinds begin april (+0,3% tot 74,6 dollar per Brent-vat). Op basis van de futures lijken de Europese beurzen met licht verlies (-0,2%) te zullen openen. Ook de goudprijs steeg dit weekend niet verder, zodat het edelmetaal op 3.421 dollar per ounce kost, dicht bij de recente recordhoogtes. Nee, paniek is er niet.

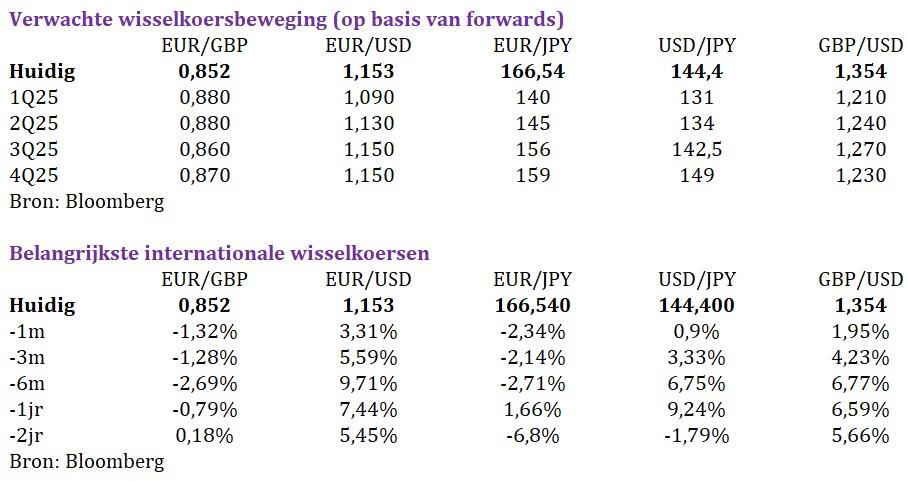

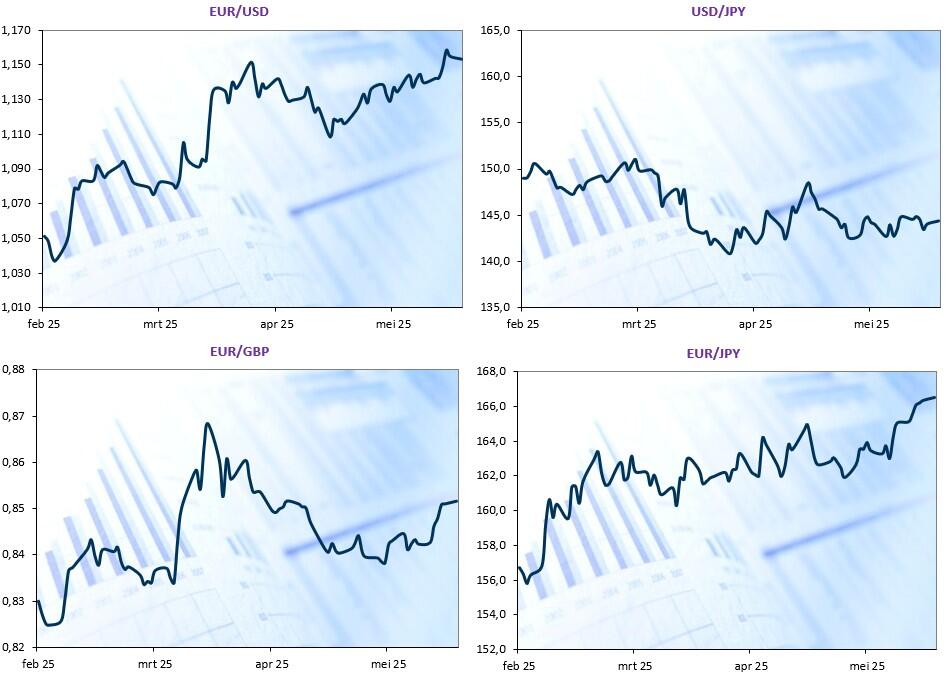

- Volgend op de Isrealische aanval ontvouwde er zich vrijdag een klassieke “safe haven run” op de valutamarkten met winst voor onder meer de Zwitserse frank (CHF) en de Japanse yen (JPY). De euro steeg ook verder door tegenover de dollar, alvorens te stabiliseren (€1 =$1,1567). Ook hier zien we geen paniek, maar wel een duidelijke voorkeur voor veiligheid. We noteren wél een interessante reactiefunctie van de dollar. Direct na het nieuws over de luchtaanval daalde de dollar kortstondig, wat opnieuw wijst op twijfels over de rol van de dollar als veilige haven. Nadien herstelde de greenback, waarschijnlijk dankzij de sterke stijging van de in dollar uitgedrukte olieprijzen.

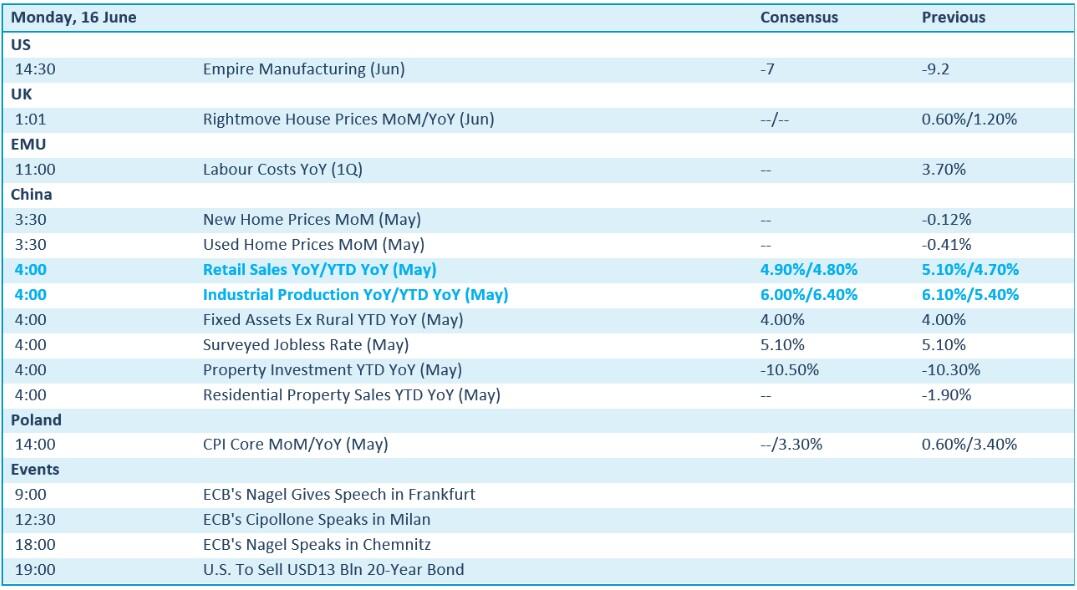

- Vannacht bleek dat de Chinese kleinhandelsverkoop in mei 2025 met 6,4% steeg op jaarbasis, fors sneller dan de 5,1% in april én beter dan verwacht (+5%). Mei 2025 blijkt zelfs de sterkste groei te etaleren sinds december 2023, deels door de hogere vakantiebestedingen tijdens Labor Day en het Dragon Boat Festival. En dat alles komt er ondanks de Amerikaanse tarievendruk. Over de eerste vijf maanden van 2025 steeg de omzet van de detailhandel met 5,0%. Zou een doorgezet herstel van de consument er dan eindelijk toch komen?

- De Europese Commissie publiceerde vrijdag haar rapport over de noodzaak van investeringen in kernenergie. Die lopen tegen 2050 op tot 241 miljard euro, inclusief de verlenging van de levensduur van bestaande reactoren (36 miljard euro) en de nieuwbouw van grootschalige reactoren (205 miljard euro). Centraal staat de visie dat kernenergie een belangrijk onderdeel is van de strategieën voor het koolstofvrij maken van de economie, het concurrentievermogen en de continuïteit van de energievoorziening. Vandaag tekent kernenergie voor 22,8% van de elektriciteitsopwekking in de EU en tegen 2040 moet meer dan 90% van de Europese elektriciteit geproduceerd worden uit koolstofarme bronnen: hernieuwbare energie, aangevuld met kernenergie. Dat wil zeggen dat de geïnstalleerde nucleaire capaciteit toe kan nemen van 98 Gigawatt in 2025 tot ongeveer 109 Gigawatt in 2050.

- Ondetussen noteert de uraniumprijs rond 70 dollar per pond, na een lichte opvering van niveau’s rond 64 dollar. Die beweging werd verklaard door een bevel van president Trump om de regelgeving te verminderen en het vergunningsproces voor reactoren en energiecentrales te versnellen. Lees: ook de VS schuift het beleid op richting kernenergie, deels omwille van de energieverslindende datacenters en AI. Maar omwille van de relatief lage uraniumprijs zijn mijnbouwers niet happig om nieuwe binnenlandse projecten op te starten. Daarbovenop komt de onzekerheid over toekomstige tarieven op uraniumimport uit Canada (nu 10%) en Kazachstan (nu 27%).

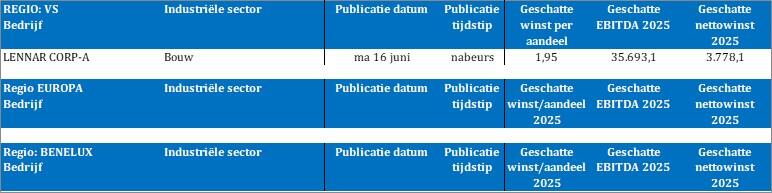

- Op de economische kalender vinden we vandaag niet geweldig veel nieuws, vooral niet omdat de Chinese data ondertussen al vrij werden gegeven. In Europa kijken we wel nog uit naar de evolutie van de Britse huizenprijzen en de Poolse kerninflatie. De maatstaf voor de consumentenprijzen zou er in mei met 3,3% aangedikt moeten zijn. Qua bedrijfsresulaten moeten we het dan weer enkel rooien met huizenbouwer Lennar.

Bron: Bloomberg

Wall Street

Olieaandelen: de oliemaatschappijen stegen door een stijging van de olieprijzen nadat Israël luchtaanvallen uitvoerde op Iran zonder steun van de VS, wat zorgen opriep over het aanbod vanuit de olierijke Perzische Golf. Chevron en Exxon Mobil stegen resp 0,68% en 2,17%. Olie-servicebedrijf Halliburton won 5,5, terwijl EOG Resources 3,88% steeg.

Betaalbedrijven: aandelen van betalingsbedrijven daalden nadat The Wall Street Journal meldde dat Walmart en Amazon overwegen om hun eigen stablecoins uit te geven in de VS. Deze zouden een groot volume aan transacties kunnen overnemen die normaal met contant geld of kredietkaarten worden afgehandeld, wat de bedrijven miljarden aan vergoedingen zou besparen. Visa daalde met 4,99% en Mastercard met 4,62%. American Express verloor 3,422% en Capital One daalde met 2,45%. PayPal verloor 5,32% en Block daalde met 3,57%.

Cruisemaatschappijen en luchtvaartmaatschappijen: reisondernemingen daalden doordat beleggers vrezen dat verhoogde risico’s vakantiegangers zullen afschrikken en stijgende olieprijzen de winst zullen drukken. Carnival daalde met meer dan 4,92%, Norwegian Cruise Line verloor 5,02% en Royal Caribbean Cruises daalde met 2,87%. United Airlines daalde met 4,42%, Delta Air Lines met 3,67%, American Airlines met 4,86% en Southwest Airlines verloor 2,60%.

RH: {{72611669, RH, RH}} de verkoper van luxe woninginrichting boekte beter dan verwachte resultaten voor het eerste kwartaal. RH verdiende 13 dolalrcent per aandeel terwijl analisten een verlies van 9 dollarcent per aandeel hadden verwacht. De omzet bleef echter achter bij de verwachtingen.

Adobe: {{252079, ADOBE INC., ADBE}} de aandelen daalden ondanks beter dan verwachte resultaten voor het tweede kwartaal en een verhoogde jaarprognose. Volgens StreetAccount was er sprake van een “lichte vertraging in de groei van abonnementen en cRPO, en een impliciete groeiverwachting voor het vierde kwartaal.”

Amazon: {{252992, AMAZON.COM INC., AMZN}} Amazon heeft zijn gezondheidszorgdivisie geherstructureerd in zes nieuwe afdelingen na het vertrek van meerdere topbestuurders, waaronder medisch directeur Sunita Mishra en vicevoorzitter Aaron Martin. Verder investeert Amazon Web Services investeert 20 miljard Autralische dollar in Australië van 2025 tot 2029 om zijn datacenterinfrastructuur uit te breiden en AI-capaciteiten te versterken. Het is Amazons grootste technologische investering in het land en omvat ook drie nieuwe zonneparken met meer dan 170 megawatt aan capaciteit.

Alphabet: {{10390991, ALPHABET INC., GOOGL}} de Amerikaanse antitrustautoriteiten onderzoeken of Googles geplande overname van cybersecuritybedrijf Wiz voor 32 miljard dollar de concurrentie schaadt. De deal zou Googles grootste overname ooit zijn en Wiz integreren in de clouddivisie om AI-veiligheid te versterken.

McDonald’s: {{273053, MCDONALD'S CORP., MCD}} het bedrijf heeft een rechtszaak van 10 miljard dollar geschikt met mediabaas Byron Allen, die het bedrijf beschuldigde van raciale uitsluiting in zijn reclamebeleid. McDonald's zal advertenties inkopen bij Allens bedrijven tegen marktwaarde, maar ontkent wangedrag; de schikkingsvoorwaarden blijven vertrouwelijk.

Victoria's Secret: {{347046833, VICTORIA'S SECRET & CO., VSCO}} activistische investeerder Barington Capital wil het bestuur van Victoria’s Secret vervangen en het ‘gifpil’-plan tegen overnames beëindigen. Het fonds vindt dat het bedrijf ondermaats presteert sinds de afsplitsing van L Brands en dat CEO Hillary Super en de raad onvoldoende ervaring hebben. Barington pleit voor focus op kernmerken, digitale groei en ziet grote waarde in de schoonheidsdivisie van het merk.

Azië

Santos: {{213600606, SANTOS LTD., SSLZY}} de Australische gasproducent plant een overnamebod van 18,7 miljard dollar in cash te steunen van een internationaal consortium onder leiding van het Abu Dhabi National Oil Company (ADNOC). Het bod waardeert Santos op een ondernemingswaarde van 36,4 miljard Australische dollar en zou de grootste all-cash overname in de Australische geschiedenis zijn. De overname biedt ADNOC toegang tot strategische LNG-activa in Australië en Papoea-Nieuw-Guinea, maar stuit mogelijk op regelgevende obstakels in beide landen. Ondanks deze risico’s steeg het aandeel van Santos met 15%, terwijl het bestuur zich bereid toont het bod te steunen bij het uitblijven van een beter voorstel.

Nippon Steel: {{6490765, NIPPON STEEL CORP., NPSCY}} de Japanse staalproducent heeft goedkeuring gekregen van president Donald Trump voor de overname van U.S. Steel ter waarde van 14,9 miljard dollar, waarmee een belangrijke stap is gezet in de langlopende overnamepoging. De deal omvat 11 miljard dollar aan investeringen tegen 2028 en moet Nippon Steels productiecapaciteit verhogen van 63 naar 86 miljoen ton per jaar.. Hoewel er zorgen blijven over de financiële impact en de invloed van de Amerikaanse overheid via een ‘golden share’ (waarmee de Amerikaanse overheid een bepaalde controle behoudt), ziet Nippon Steel de overname als essentieel voor zijn groeistrategie in de Amerikaanse markt.

Nissan: {{80466, NISSAN MOTOR CO. LTD., NSANY}} de Japanse autofabrikant overweegt zijn belang in de Franse partner Renault te verlagen van 15 naar 10 procent, in lijn met een eerder akkoord tussen beide bedrijven. Een verkoop van 5 procent zou ongeveer 640 miljoen dollar kunnen opleveren, geld dat Nissan wil inzetten voor de ontwikkeling van nieuwe voertuigen in een uitdagende markt. De samenwerkingsovereenkomst tussen Nissan en Renault blijft ongewijzigd, maar de afbouw van de kruisparticipaties weerspiegelt een verdere loskoppeling na meer dan twintig jaar samenwerking. Renault heeft op zijn beurt zijn belang in Nissan sinds 2023 geleidelijk afgebouwd via een Frans trustfonds.

Europa

Renault: {{1544927, RENAULT SA, RNO}} de Franse autofabrikant ziet CEO Luca de Meo onverwacht vertrekken, op een moment dat het bedrijf zich net hersteld heeft van zware verliezen in 2020 en een ingrijpende herstructurering heeft doorgevoerd. Onder zijn leiding werd Renault kleiner maar wendbaarder, met forse kostenbesparingen en een herziening van de complexe alliantie met Nissan. Terwijl Nissan overweegt een deel van zijn belang in Renault te verkopen, benadrukt Renault dat de samenwerking met de Japanse partner ongewijzigd blijft. In tegenstelling tot veel sectorgenoten wist Renault recente handelsdruk en winstwaarschuwingen te vermijden, en presteerde het aandeel de voorbije jaren beter dan andere Europese autobouwers. Mogelijk vertrekt De Meo naar luxebedrijf Kering.

Mediobanca: {{1947889, MEDIOBANCA BANCA DI CREDITO FINANZIARIO SPA, MB}} de Italiaanse zakenbank heeft de aandeelhoudersvergadering over haar overnamebod op Banca Generali uitgesteld tot 25 september, nadat investeerders om meer duidelijkheid vroegen over de positie van verzekeraar Generali, die 50,2% van Banca Generali bezit. Mediobanca wil de overname financieren met haar 13%-belang in Generali en een distributiepartnerschap afsluiten voor verzekerings- en vermogensproducten. Grote aandeelhouders zoals Francesco Gaetano Caltagirone en de erfgenamen van Leonardo Del Vecchio eisen meer transparantie over de strategische logica van de deal, zeker nu ook Banca Monte dei Paschi een overname van Mediobanca overweegt.

BT Group: {{9454511, BT GROUP PLC, BT.A}} de Britse telecomoperator overweegt verdere inkrimping van het personeelsbestand tegen het einde van het decennium, bovenop de eerder aangekondigde 55.000 banen die tegen 2030 zouden verdwijnen, mede door de opkomst van artificiële intelligentie. CEO Allison Kirkby stelt dat de huidige besparingsplannen van 3 miljard pond mogelijk niet het volledige potentieel van AI weerspiegelen. Daarnaast sluit ze een toekomstige afsplitsing van netwerkdochter Openreach niet uit, omdat de waarde ervan volgens haar onvoldoende weerspiegeld wordt in de beurskoers van BT.

Benelux

Kinepolis: {{94672, KINEPOLIS GROUP NV, KIN}} het bedrijf heeft met succes een nieuwe gesyndiceerde doorlopende kredietfaciliteit van 160 miljoen euro afgesloten. De faciliteit heeft een initiële looptijd van vijf jaar, met een mogelijke verlenging van twee jaar. Naast de toegezegde 160 miljoen euro omvat de faciliteit een (niet-toegezegde) optie om de doorlopende kredietfaciliteit te verhogen met een bedrag van maximaal 60 miljoen euro en/of een termijnkredietfaciliteit toe te voegen voor een bedrag van maximaal 120 miljoen euro. De nieuwe kredietlijn zal worden gebruikt voor algemene bedrijfs- en werkkapitaaldoeleinden en ter ondersteuning van de voortdurende groeistrategie van de Groep. Geen impact op de “kopen”-aanbeveling en koersdoel van 50 euro.

Arcadis: {{63566, ARCADIS NV, ARCAD}} de regering van Ontario start de ontwikkelingsfase van het QEW Garden City Skyway Bridge Twinning Project om de regio Niagara voor te bereiden op groei en betere mobiliteit. Een 2,2 km lange parallelle brug zal de capaciteit verhogen, files verminderen en renovatie van de bestaande brug mogelijk maken. Het consortium Skyway Bridging Partners, met onder meer Arcadis, leidt het ontwerp en werkt samen met overheden en lokale partners aan dit strategische infrastructuurproject.

ASR Nederland: {{162341705, ASR NEDERLAND NV, ASRNL}} de Nederlandse verzekeraar gaat 300.000 aandelen inkopen ter ondersteuning van het aandelenplan voor medewerkers. De inkoop zal plaatsvinden tussen 16 juni en 16 juli en is gebaseerd op de slotkoers van 13 juni van 54,36 euro per aandeel, wat neerkomt op een totale waarde van ongeveer 16 miljoen euro. Met deze stap wil ASR het belang van medewerkers in het bedrijf versterken en hun betrokkenheid vergroten. De maatregel past binnen het bredere belonings- en participatiebeleid van de onderneming.

RELX: {{82266, RELX PLC, RELX}} het Britse databedrijf start op 16 juni met een nieuw aandeleninkoopprogramma ter waarde van 175 miljoen pond, dat loopt tot 21 juli, nadat het vorige programma van 300 miljoen pond op 13 juni werd afgerond. Beide programma’s maken deel uit van het grotere inkoopplan van 1,5 miljard pond dat op 13 februari werd aangekondigd. Het doel van de inkoop is het verminderen van het uitstaande aandelenkapitaal, waarbij de ingekochte aandelen door RELX worden aangehouden. Deze strategie past binnen het beleid van het bedrijf om aandeelhoudersrendement te verhogen via kapitaalreductie.

Aanbevelingen

Macrokalender

Wisselkoersen

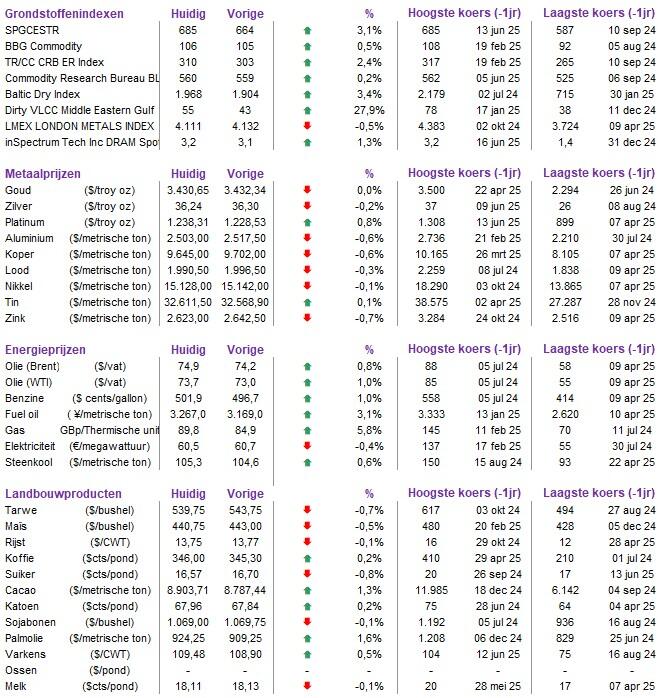

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Aker BP gaat bij Citigroup van 205 naar 255 NOK

- Het koersdoel voor BESI gaat bij Deutsche Bank van 125 naar 140 EUR

- Het koersdoel voor Brenntag gaat bij Jefferies van 63 naar 53 EUR en de aanbeveling verandert van Hold naar Underperform

- Het koersdoel voor Clariant gaat bij Jefferies van 10,9 naar 9,5 CHF en de aanbeveling verandert van Buy naar Hold

- Het koersdoel voor Drax Group gaat bij RBC van 1050 naar 925 GBPp

- Het koersdoel voor Klepierre gaat bij Citigroup van 32,5 naar 39,6 EUR

- Het koersdoel voor LVMH gaat bij Citigroup van 811 naar 657 EUR

- Het koersdoel voor Marks & Spencer Group gaat bij Citigroup van 370 naar 380 GBPp

- Het koersdoel voor Moncler gaat bij Deutsche Bank van 60 naar 57 EUR

- Het koersdoel voor Siemens Energy gaat bij Deutsche Bank van 95 naar 100 EUR

- Het koersdoel voor Sodexo gaat bij Deutsche Bank van 73 naar 69 EUR

- Het koersdoel voor Syensqo gaat bij Jefferies van 70 naar 80 EUR en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Symrise gaat bij Jefferies van 100 naar 90 EUR en de aanbeveling verandert van Hold naar Underperform