Bolero blog

wo. 11 mrt 2026

Wat staat er morgen op de beleggersagenda?

Donderdag 12 maart 2026

- Bedrijfsresultaten

- Costco Wholesales, Petrobras, Marvell, Merck ADR, Deutsche Post, Kroger, Reckitt Benckiser, Aviva, Snam, Renk, Azimut, Methanex, Serco, Eurozeo, ITV, TKH Group, Savencia, Cherry AG, Jarvis

- Ex-dividend

- Adobe, BMW, RWE, Ulta Beauty, Lennar, Swiss Life, GBL, Vienna Insurance, Brenntag ADR, Zalando ADR, M&G, RTL, Rubis, JC Decaux, Maurel et Proms, Vossloh, Vesuvius, Altri, Aeffe

- Macro-economie

- VS: handelsbalans (jan), eerste aanvragen werkloosheid, start huizenbouw (jan), bouwvergunningen (jan)

- VS: handelsbalans (jan), eerste aanvragen werkloosheid, start huizenbouw (jan), bouwvergunningen (jan)

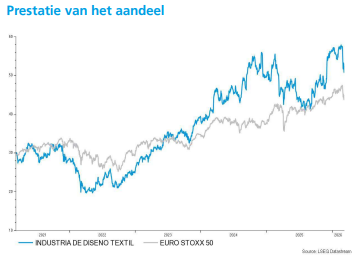

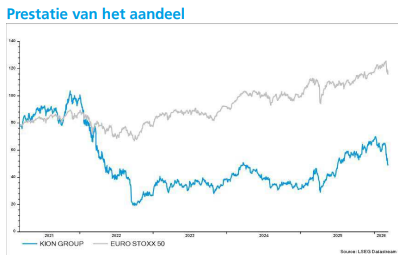

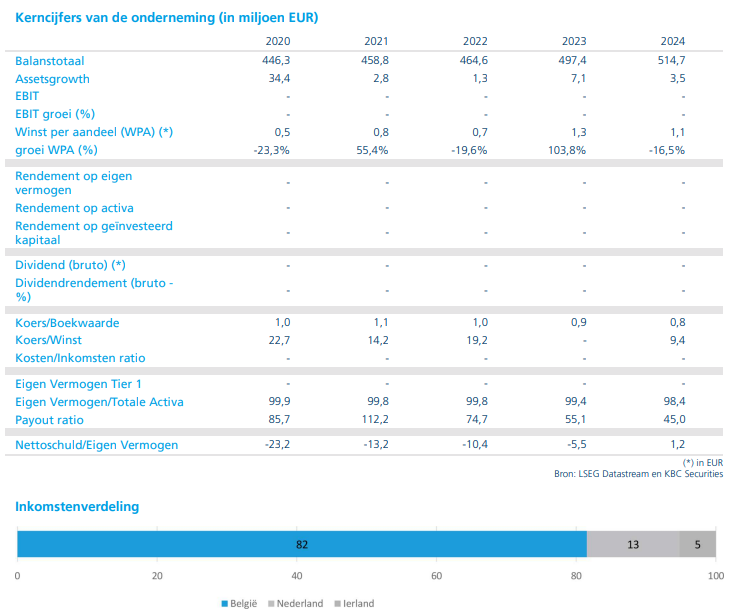

KBC Securities trekt koersdoel voor Zara-moeder Inditex opnieuw op

Inditex heeft 2025 afgesloten met resultaten die opnieuw boven de verwachtingen uitkomen. De modegroep blijft groeien over alle merken en regio’s heen en ziet ook in de eerste weken van het nieuwe boekjaar een aanhoudend sterke verkoop. Dat bevestigt volgens KBC Securities‑analist Tom Noyens het defensieve karakter van Inditex binnen een doorgaans cyclische sector.

Inditex?

Het Spaanse Inditex ontwerpt, produceert en verkoopt kleding en accessoires. Inditex omvat verschillende kledingketens, waarvan de bekendste Zara en Massimo Dutti zijn. Maar ook Pull&Bear, Bershka, Stradivarius, Oysho, Zara Home en Uterqüe behoren tot de Inditex groep. Inditex opereert wereldwijd.

Sterke resultaten over heel 2025

Inditex realiseerde in 2025 een omzetgroei van 4,3 procent op jaarbasis tot 11,7 miljard euro, wat in lijn lag met de marktverwachtingen. Wanneer de negatieve impact van wisselkoersen buiten beschouwing wordt gelaten, kwam de onderliggende groei zelfs uit op 9 procent.

De verkoopprestaties waren breed gedragen, zowel over de verschillende merken binnen de groep als over de diverse geografische markten. Er waren geen uitgesproken uitschieters, wat volgens Tom Noyens net een belangrijke sterkte is van het bedrijfsmodel van Inditex.

Winstgevendheid boven verwachting

De operationele winst (EBIT) kwam uit op 2,05 miljard euro, wat hoger was dan de verwachting van 2,02 miljard euro. Daarmee bevestigt Inditex opnieuw zijn sterke operationele discipline en zijn vermogen om winstgevend te blijven groeien, ondanks een uitdagende context voor de retailsector.

Aanhoudend sterke verkoop begin 2026

Ook het begin van 2026 verloopt volgens het management bijzonder sterk. Tussen 1 februari en 8 maart steeg de omzet met 9 procent op jaarbasis, wat wijst op een blijvend sterke vraag naar de producten van Inditex.

Volgens Tom Noyens onderstreept dit de aantrekkingskracht van de merkenportefeuille en de snelheid waarmee Inditex kan inspelen op modetrends en veranderend consumentengedrag.

Hogere investeringen gepland voor 2026

Voor 2026 kondigde Inditex wel hogere investeringen aan. De groep plant meer uitgaven voor:

- de verdere uitbouw van het winkelnetwerk;

- en het efficiënter maken en optimaliseren van bestaande winkels.

De totale investeringskost voor 2026 wordt geraamd op 2,3 miljard euro, wat hoger ligt dan aanvankelijk verwacht. Tom Noyens ziet hierin echter geen groot risico. Volgens hem heeft het management in het verleden al bewezen dat het over de nodige ervaring beschikt om dergelijke investeringsprogramma’s succesvol uit te rollen.

Bovendien tonen eerdere projecten aan dat geoptimaliseerde winkels sneller en beter renderen, terwijl Inditex deze investeringen ook gespreid over meerdere jaren kan uitvoeren.

Dividend voor aandeelhouders

Inditex kondigde een dividend van 1,2 euro per aandeel aan, aangevuld met een bonusdividend van 0,55 euro per aandeel. De uitbetaling gebeurt in twee schijven, in mei en november, wat de sterke kasgeneratie van de groep onderstreept.

KBC Securities over Inditex

Volgens KBC Securities‑analist Tom Noyens bewijst Inditex met deze resultaten opnieuw dat het als een defensieve speler kan worden beschouwd binnen een zeer cyclische sector. De brede groei over merken en regio’s, de aanhoudend sterke verkoop – ook in het lopende boekjaar – en de operationele slagkracht van het management ondersteunen het positieve langetermijnverhaal.

Hoewel Inditex tegen een waarderingspremie noteert, is die volgens de analist gerechtvaardigd door de kwaliteit van het bedrijfsmodel en verwacht hij niet dat die premie in de komende kwartalen zal verdwijnen.

KBC Securities trekt het koersdoel op van 57 tot 63 euro (in september '25 was er ook al een koersdoelverhoging) en handhaaft de “Kopen”‑aanbeveling.

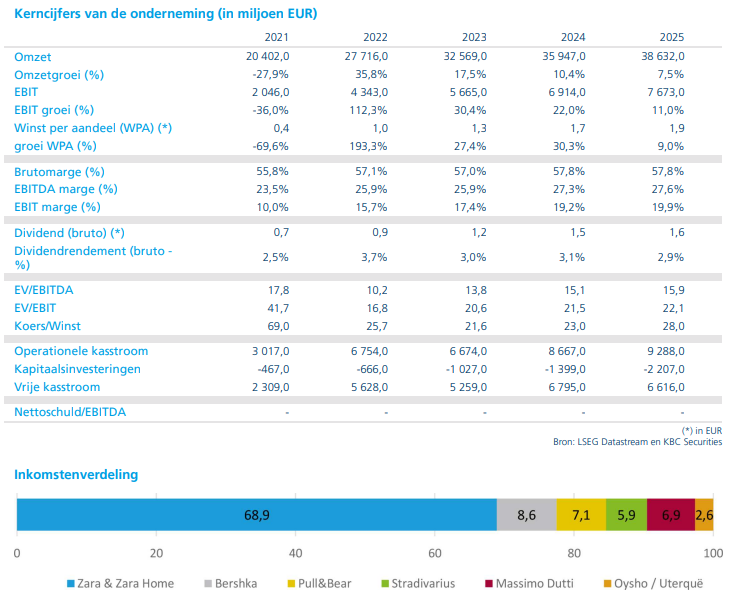

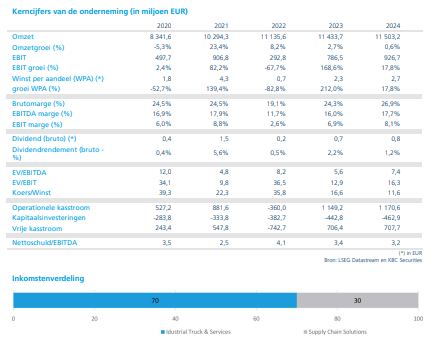

Kions gemengde vooruitzichten voeden twijfel over herstel van de cyclus

Kion heeft gemengde vooruitzichten voor 2026 gepresenteerd, die vragen oproepen over de onderliggende industriële cyclus. Hoewel de vraag eind 2025 duidelijk aantrok, blijft de winstgevendheid ongelijk verdeeld over de divisies en ogen de vooruitzichten van het bedrijf voorzichtig, vindt KBC Securities‑analist Andrea Gabellone.

Kion?

Kionis een wereldleider in de logistieke sector. Het portfolio omvat vorkheftrucks (ITS-divisie), magazijnuitrusting en supply chain-oplossingen (SCS-divisie die oplossingen aanbiedt voor bevoorradingsketens). De groep is de grootste fabrikant van industriële trucks in de EMEA-regio en een van 's werelds grootste leveranciers van magazijnautomatiseringssystemen.

Sterk einde van 2025, maar kwaliteit van de winst blijft verdeeld

Kion sloot 2025 af met een duidelijk betere vraagontwikkeling, vooral binnen Supply Chain Solutions (SCS) en in de orderinstroom van Industrial Trucks & Services (ITS). Die verbetering vertaalde zich echter niet volledig in een herstel van de winstgevendheid.

Met name bij ITS bleven de marges nagenoeg stabiel, wat volgens Andrea Gabellone aangeeft dat prijszetting, productmix en concurrentiedruk ook in 2026 een belangrijke rol zullen blijven spelen. Dat verklaart waarom KBC Securities voorlopig een afwachtende houding aanneemt, in afwachting van meer overtuigende signalen van een structureel herstel.

Orderinstroom en kasstroom overtreffen verwachtingen

Op groepsniveau steeg de orderinstroom in 2025 tot 11,705 miljard euro. De vrije kasstroom* kwam uit op 709,5 miljoen euro, wat boven de eerder vooropgestelde vork van 600 tot 700 miljoen euro lag.

**Vrije kasstroom is het bedrag dat een bedrijf na investeringen overhoudt om schulden af te bouwen, aandeelhouders te vergoeden of te groeien.

In het vierde kwartaal bleef de orderinstroom met 2.823 miljoen euro stabiel op jaarbasis. De book‑to‑bill‑ratio* bedroeg 0,9 keer, waarbij vooral SCS de verwachtingen voor het kwartaal niet volledig wist in te lossen.

*De book‑to‑bill‑ratio is een maatstaf die aangeeft hoe sterk de orderinstroom is in verhouding tot de gerealiseerde omzet in een bepaalde periode. Een book‑to‑bill van 0,9 betekent dat een bedrijf voor 90 euro aan nieuwe orders binnenhaalt per 100 euro omzet.

Omzetgroei beperkt, marges onder druk

De groepsomzet steeg in het vierde kwartaal met 1 procent op jaarbasis tot 3.097 miljoen euro. De aangepaste (zonder involed van éénmalige gebeurtenissen) EBIT‑marge* kwam uit op 6,9 procent, een duidelijke daling ten opzichte van 8,2 procent een jaar eerder.

*De EBIT‑marge geeft aan hoe winstgevend de kernactiviteiten van een bedrijf zijn. Ze toont welk percentage van de omzet overblijft als bedrijfsresultaat (EBIT), dus vóór intresten en belastingen.

Binnen Industrial Trucks & Services daalde de omzet met 5 procent op jaarbasis, wat wel een meevaller was ten opzichte van de verwachtingen. De EBIT‑marge bedroeg 8,8 procent, een lichte tegenvaller, en lag beduidend lager dan de 10,6 procent van een jaar eerder.

Supply Chain Solutions daarentegen liet een sterke omzetgroei zien van 17 procent op jaarbasis. De aangepaste EBIT‑marge steeg tot 6,2 procent, tegenover 5,1 procent in 2024, maar bleef 20 basispunten onder de verwachtingen.

Vooruitzichten 2026: voorzichtig tot defensief

Voor 2026 presenteerde Kion een conservatieve vooruitblik. De groep rekent op:

- een omzet tussen 11,4 miljard en 12,3 miljard euro,

- een aangepaste EBIT tussen 850 miljoen en 1,04 miljard euro,

- een vrije kasstroom van 430 tot 570 miljoen euro,

- en een ROCE* van 8,3 tot 9,7 procent.

*ROCE staat voor Return on Capital Employed, in het Nederlands meestal rendement op het geïnvesteerde kapitaal. Het geeft aan hoe efficiënt een bedrijf zijn kapitaal gebruikt om operationele winst te genereren. Een EBIT van 100 miljoen euro op 1 miljard euro geïnvesteerd kapitaal geeft een ROCE van 10 procent.

Op het middelpunt van de vork impliceert de EBIT‑verwachting een groei van slechts 1,2 procent op jaarbasis, wat overeenkomt met een marge van ongeveer 7,2 procent. Dat betekent dat Kion in 2027 nog een aanzienlijke marge‑expansie van ongeveer 2,8 procentpunt zou moeten realiseren om zijn middellangetermijndoelstelling van meer dan 10 procent te halen.

ITS blijft worstelen met concurrentiedruk

De vooruitzichten voor Industrial Trucks & Services ogen volgens Andrea Gabellone bijzonder voorzichtig. Kion rekent voor deze divisie op een omzet tussen 8,2 miljard en 8,8 miljard euro en een aangepaste EBIT van 765 miljoen tot 885 miljoen euro, wat slechts op een beperkte verbetering wijst ten opzichte van 2025.

Het management gaf aan dat een lichte omzetgroei en efficiëntieprogramma’s de winst moeten ondersteunen, maar waarschuwde tegelijk dat aanhoudende concurrentiedruk zal blijven wegen op de prijszetting.

SCS profiteert van beter projectklimaat

Voor Supply Chain Solutions is het beeld positiever. Kion rekent hier op een omzet tussen 3,2 miljard en 3,5 miljard euro en een aangepaste EBIT van 200 miljoen tot 280 miljoen euro.

Deze vooruitzichten worden ondersteund door een duidelijk verbeterde projectorderinstroom en een aanhoudend sterke dynamiek in de serviceactiviteiten.

Vrije kasstroom onder druk door efficiëntieprogramma

Een belangrijk aandachtspunt blijft de vrije kasstroom in 2026. Het management maakte duidelijk dat deze fors zal terugvallen ten opzichte van 2025, omdat een substantieel deel van de kasuitstroom verbonden aan het efficiëntieprogramma pas in 2026 zal plaatsvinden.

Dat verklaart waarom KBC Securities ondanks tekenen van vraagherstel voorzichtig blijft over het kortetermijnprofiel van het aandeel.

KBC Securities over Kion

Volgens KBC Securities‑analist Andrea Gabellone laten de resultaten over 2025 zien dat de vraag zich herstelt, maar blijft de winstgevendheid te ongelijk verdeeld om al van een duidelijke cyclische ommekeer te spreken. De voorzichtige vooruitzichten voor 2026 en de verwachte daling van de vrije kasstroom rechtvaardigen voorlopig een afwachtende houding.

KBC Securities hanteert voor Kion een koersdoel van 59 euro met een “Houden”‑aanbeveling.

Bron: KBC Securities

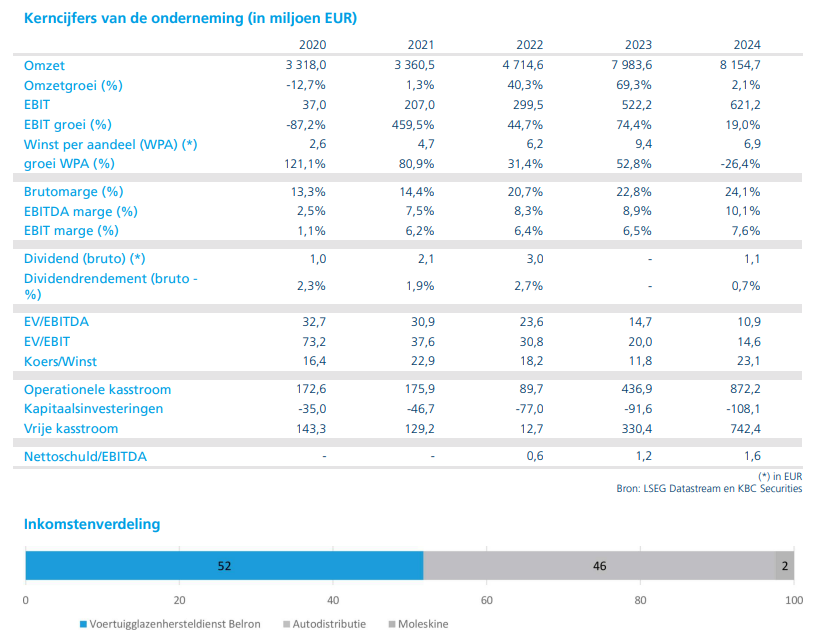

Uitzonderlijke Belron-resultaten bezorgen D'Ieteren sterk 2025

D’Ieteren heeft over 2025 sterke resultaten neergezet, waarbij vooral Belron de verwachtingen wist te overtreffen met een uitzonderlijk hoge winstgevendheid in de tweede jaarhelft. De groepswinst lag boven de marktverwachtingen, ondanks tegenwind bij Auto en TVH Parts, zegt KBC Securities‑analist Michiel Declerq.

D'Ieteren?

D'Ieteren Groep is een familiebedrijf dat historisch gegroeid is als exclusieve verdeler van het merk Volkswagen in België. De grootste positie van de groep is echter zijn participatie van 50% in Belron, de wereldleider op het gebied van de herstelling en vervanging van voertuigbeglazing, in België bekend onder de naam CarGlass. Daarnaast heeft D'Ieteren Group een belang van 40% in TVH Parts, een toeleverancier van wisselstukken voor vorkheftrucks, een belang van 100% in het notitieboekjesbedrijf Moleskine en een belang van 100% in Parts Holding Europe (PHE), een leverancier van wisselstukken voor wagens.

Groepsresultaten boven verwachtingen

D’Ieteren rapporteerde over 2025 een aangepaste (zonder invloed van eenmalige gebeurtenissen) winst vóór belastingen van 956 miljoen euro, wat boven de verwachtingen lag van KBC Securities (943 miljoen euro) en de gemiddelde analistenverwachting (gav) van 921 miljoen euro.

Op vergelijkbare basis betekent dit een stijging met 3,8 procent, wat overeenkomt met de lichte groei die het management aan het begin van het jaar had vooropgesteld. De sterke prestatie werd voornamelijk gedragen door Belron, dat met een uitzonderlijk hoge marge in de tweede jaarhelft eerdere zorgen na een zwakkere eerste jaarhelft wist weg te nemen.

Belron overtuigt met sterke marges

Belron realiseerde in 2025 een organische omzetgroei (omzetgroei om eigen kracht, zonder invloed van overgenomen of verkochte onderdelen) van 5,9 procent tot 6.722 miljoen euro, licht boven de verwachting van KBC Securities (5,5 procent groei) en in lijn met de gav (6.729 miljoen euro). De groei werd ondersteund door een gunstige prijs‑ en mix‑evolutie (er werden meer producten met hogere marge verkocht) en een volumegroei van 0,5 procent.

De aangepaste winst vóór belastingen steeg met 15,7 procent tegen constante wisselkoersen tot 1.536 miljoen euro, wat resulteerde in een margeverbetering met 170 basispunten tot 22,9 procent. Dat lag boven zowel de verwachting van KBC Securities als de gav, die beiden uitgingen van 22,7 procent.

De aangepaste winst vóór intrest en belastingen (EBIT) van Belron kwam uit op 518 miljoen euro. De aangepaste vrije kasstroom* bedroeg 429 miljoen euro, wat onder de verwachting van KBC Securities lag (538 miljoen euro).

*Vrije kasstroom is het bedrag dat een bedrijf na investeringen overhoudt om schulden af te bouwen, aandeelhouders te vergoeden of te groeien.

Volgens Michiel Declerq was vooral de marge van 24,4 procent in de tweede jaarhelft uitzonderlijk sterk. Daarnaast was het bemoedigend dat de problematiek rond claim‑avoidance* in de Verenigde Staten normaliseert en dat de focus op cashklanten** duidelijk rendeert, wat zich vertaalt in sterke cijfers in Noord‑Amerika.

*De premies die verzekeringsmaatschappijen aan hun klanten vragen, waren de laatste tijd stevig gestegen door inflatie. Bestuurders met een kapotte voorruit spreken daardoor minder hun verzekeraar aan, uit vrees voor een nóg hogere premie. Ze laten hun autoruit herstellen buiten de verzekeraar om en dat gebeurt dan vaak bij de concurrentie van Belron.

**Dat is een markt waar bestuurders zélf betalen om hun autoruit te laten herstellen, zonder de verzekeraar aan te spreken. Historisch gezien bleef Belron weg uit die markt. In 2024 werd een piloot gestart om ook die markt te betreden en sommige autobestuurders blijken de klantgerichtheid van Belron te appreciëren. Voor Belron zijn het de eerst stappen in de markt, maar er was aan groei met meer dan 10% in eerste jaarhelft van 2025. Cruciaal blijkt om goeie lokale communicatie te hebben en om scherpe prijzen aan te bieden. Belron bekijkt of het autoruiten bij de mensen thuis kan herstellen/vervangen.

Auto onder druk, maar beter dan verwacht

De Auto‑divisie zag de omzet in 2025 met 5,5 procent dalen tot 4.979 miljoen euro, wat beter was dan de verwachting van KBC Securities en de gav. De aangepaste winst vóór intrest en belastingen daalde met 13,9 procent tot 232 miljoen euro, terwijl de aangepaste winst vóór belastingen uitkwam op 215 miljoen euro, eveneens boven de verwachtingen.

De aangepaste vrije kasstroom van Auto bedroeg 147 miljoen euro, ruim boven de raming van KBC Securities (41 miljoen euro).

Stabiele prestatie bij PHE

Bij PHE steeg de omzet in 2025 organisch met 3,9 procent tot 2.937 miljoen euro, iets onder de verwachting van KBC Securities maar boven de gav. De aangepaste winst vóór intrest en belastingen nam toe met 4,0 procent tot 267 miljoen euro, in lijn met de marktverwachtingen.

De aangepaste winst vóór belastingen (groepsaandeel) kwam uit op 182 miljoen euro, wat overeenstemde met de verwachtingen.

Zwakke resultaten bij TVH Parts

TVH Parts kende een moeilijker jaar. De omzet bleef organisch nagenoeg stabiel op 1.669 miljoen euro, wat onder de verwachtingen lag. De aangepaste EBIT daalde met 14,9 procent tot 223 miljoen euro, terwijl de aangepaste winst vóór belastingen met 26,3 procent terugviel tot 72 miljoen euro.

De aanhoudende margedruk bij TVH vormt volgens Michiel Declerq een belangrijke verklaring voor de voorzichtige vooruitzichten van de groep.

Vooruitzichten 2026 voorzichtig, dividend bevestigd

Voor 2026 rekent D’Ieteren op een groei met 3 à 7% van de aangepaste winst vóór belastingen, uitgaande van een referentie van 942 miljoen euro bij constante wisselkoersen. Dat impliceert een bandbreedte van ongeveer 950 tot 1.000 miljoen euro, wat onder de verwachtingen van KBC Securities (1.096 miljoen euro) en de gav (1.078 miljoen euro) ligt.

De vooruitzichten houden rekening met:

- verdere margeverbeteringen bij Belron;

- stabiele marges bij PHE;

- dalende marges bij TVH Parts;

- en een materiële margedaling bij Auto.

D’Ieteren kondigde daarnaast een dividend van 2,0 euro per aandeel aan, in lijn met de verwachting van KBC Securities en boven de gav van 1,90 euro per aandeel.

KBC Securities over D’Ieteren

Volgens KBC Securities‑analist Michiel Declerq bevestigen de resultaten over 2025 de onderliggende kracht van D’Ieteren, met een bijzonder sterke prestatie bij Belron die de zwakkere prestaties bij TVH en Auto ruimschoots compenseerde. Hoewel de vooruitzichten voor 2026 voorzichtiger zijn dan verwacht, wijst de analist op het historisch conservatieve karakter van de voorspelling van D’Ieteren en ziet hij voldoende comfort in de operationele trends.

KBC Securities hanteert voor D’Ieteren een koersdoel van 220 euro (dat hij eind september '25 licht verlaagde) met een “Kopen”‑aanbeveling.

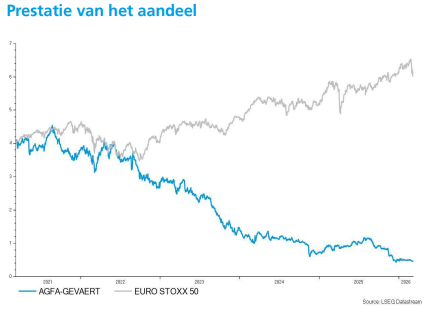

Agfa kent sterke kwartaalprestatie dankzij Digital Printing Solutions en HealthCare IT

Agfa heeft het boekjaar 2025 afgesloten met een opvallend sterk vierde kwartaal, gedragen door uitstekende prestaties in Digital Printing Solutions en HealthCare IT. Ondanks een moeilijk jaar slaagde de groep erin om de winstgevendheid stevig op te krikken en de vruchten te plukken van eerdere kostenbesparingen, zegt KBC Securities‑analist Guy Sips.

Agfa Gevaert?

Agfa bestaat momenteel uit 3 divisies:

1) Digital Print & Chemicals: de inkjetactiviteiten van het vroegere Agfa Graphics en de activiteiten van de voormalige businessgroep Agfa Specialty Products, hieronder valt ook Green Hydrogen Solutions;

2) Radiology Solutions: de beeldvormingsactiviteiten van de vroegere businessgroep Agfa HealthCare;

3) HealthCare IT: de IT-activiteiten van de vroegere businessgroep Agfa HealthCare.

Daarnaast is er een nieuwe (kleine) divisie genaamd 'Contractor Operations & Services former Offset' of 'CONOPS'. CONOPS vertegenwoordigt onder meer de levering van chemicaliën en een reeks ondersteunende diensten van Agfa aan Offset Solutions.

Sterk vierde kwartaal na uitdagend jaar

Agfa omschrijft 2025 als een zeer uitdagend jaar, maar wist dat af te sluiten met een sterk vierde kwartaal. Vooral HealthCare IT en Digital Print & Chemicals (DPC) presteerden uitzonderlijk goed, terwijl de eerder aangekondigde kostenbesparingsmaatregelen hun effect niet misten.

De prestaties in het vierde kwartaal bevestigen volgens het management dat de strategische keuzes rond de groeimotoren van de groep de juiste zijn.

Winstgevendheid ruim boven verwachtingen

In het vierde kwartaal van 2025 realiseerde Agfa een EBIT* van 29 miljoen euro, duidelijk boven de verwachting van KBC Securities (14,2 miljoen euro) en de gemiddelde analistenverwachting (gav) van 15 miljoen euro.

*EBIT staat voor Earnings Before Interest and Taxes, in het Nederlands meestal bedrijfsresultaat genoemd.Het is de operationele winst van een bedrijf vóór intresten en belastingen.

De omzet kwam uit op 306 miljoen euro, wat iets onder de verwachting van KBC Securities (319,4 miljoen euro) en de gav (315 miljoen euro) lag. Ondanks die lagere omzet was de winstgevendheid bijzonder sterk, met een REBIT*‑marge van 9,5 procent, tegenover 4,5 procent in de verwachting van KBC Securities en 4,8 procent volgens de gav.

*REBIT staat voor Recurring Earnings Before Interest and Taxes. Het is een maatstaf voor de operationele winst van een bedrijf, voor aftrek van rente en belastingen. Het focust op terugkerende activiteiten, dus zonder eenmalige of uitzonderlijke posten (zoals verkoop van activa of herstructureringskosten).

Sterke prestaties binnen Digital Print & Chemicals

Binnen Digital Print & Chemicals werd de winstgevendheid ondersteund door groei in de activiteiten Specialty Films & Chemicals en de groeimotor Green Hydrogen Solutions. Vooral Zirfon, de membraanactiviteit voor waterstofproductie, kende een zeer sterk vierde kwartaal.

Daarnaast breidde Agfa zijn aanbod verder uit voor de sign & display‑ en verpakkingsmarkten, wat bijdroeg aan de solide prestaties van de divisie.

Versnelling in HealthCare IT

Ook HealthCare IT leverde een sterke bijdrage aan het kwartaalresultaat. Agfa versnelde in Noord‑Amerika de overgang naar een cloudgebaseerd abonnementsmodel, wat volgens het bedrijf bijdraagt aan een structureel stabieler inkomstenprofiel. Agfa gaf bovendien aan dat het in deze activiteiten marktaandeel wint, wat het vertrouwen in de langetermijnstrategie van deze divisie versterkt.

Aanhoudende druk op traditionele filmactiviteiten

Tegelijk blijft Agfa geconfronteerd met aanhoudende druk in de markten voor medische filmproducten. Die structurele uitdagingen noodzaakten het bedrijf om sneller en dieper in te grijpen in de kostenstructuur van de traditionele filmactiviteiten.

Agfa versnelde daarom de plannen om deze activiteiten verder te optimaliseren. Tegen het einde van 2025 realiseerde de groep jaarlijkse kostenbesparingen van 36 miljoen euro, wat rechtstreeks bijdroeg aan de sterke prestatie in het vierde kwartaal.

Volgens het management zullen de marktomstandigheden in deze segmenten ook in 2026 uitdagend blijven. Agfa wil deze periode doorkomen met strikte kosten‑ en kasdiscipline.

Vrije kasstroom beïnvloed door transformatie

Over heel 2025 realiseerde Agfa een positieve vrije kasstroom* van 35 miljoen euro. Dat was vooral te danken aan:

*Vrije kasstroom is het bedrag dat een bedrijf na investeringen overhoudt om schulden af te bouwen, aandeelhouders te vergoeden of te groeien.

- een verbetering van het werkkapitaal met 36 miljoen euro,

- een kasinstroom van 38 miljoen euro uit de arbitrage rond AgfaPhoto,

- en een afbouw van de klantenleaseportefeuille met 27 miljoen euro.

Voor 2026 verwacht Agfa echter opnieuw een negatieve vrije kasstroom, als gevolg van aanzienlijke kasuitstromen die verband houden met de lopende transformatie‑ en herstructureringsplannen.

KBC Securities over Agfa

Volgens KBC Securities‑analist Guy Sips toont Agfa met de sterke prestaties in het vierde kwartaal aan dat de gekozen strategische focus op Digital Printing Solutions, HealthCare IT en Green Hydrogen Solutions begint te renderen. Tegelijk blijven de structurele uitdagingen in de traditionele filmactiviteiten wegen op het profiel van de groep en zal de transformatie ook in 2026 een impact hebben op de kasstromen.

KBC Securities handhaaft voor Agfa een koersdoel van 1 euro met een “Houden”‑aanbeveling.

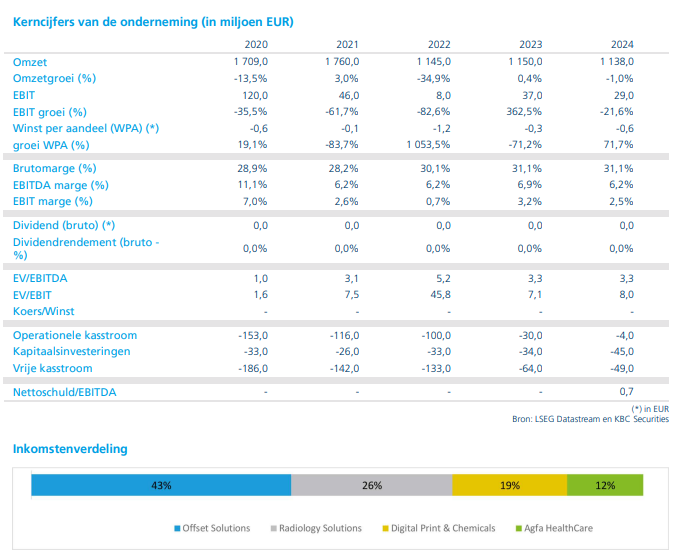

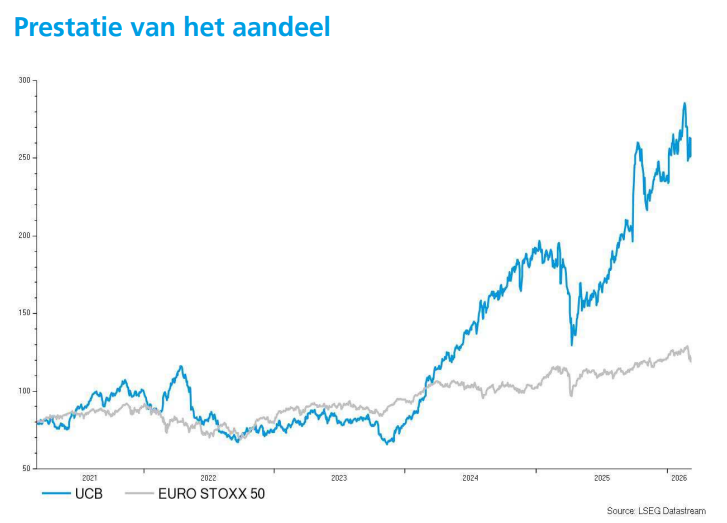

UCB's Bimzelx toont duidelijke superioriteit tegenover Skyrizi bij psoriatische artritis

UCB heeft positieve resultaten bekendgemaakt van een belangrijke vergelijkende studie met Bimzelx bij patiënten met psoriatische artritis. In een directe vergelijking bleek Bimzelx statistisch significant beterte presteren dan Skyrizi (geproduceerd door Amerikaanse farmabedrijf AbbVie) op het primaire eindpunt. Dat is een belangrijke stap voor de commerciële positie van Bimzelx in een grote en competitieve markt, zegt KBC Securities‑analist Jacob Mekhael.

UCB?

UCB is een in België gevestigd biofarmaceutisch bedrijf dat gespecialiseerd is in twee therapeutische gebieden: ziekten van het centrale zenuwstelsel (CZS) en immunologie. Op het gebied van aandoeningen van het centrale zenuwstelsel richt het bedrijf zich op epilepsie, het Dravetsyndroom, het LennoxGastautsyndroom, myasthenia gravis, rustelozebenensyndroom en de ziekte van Parkinson, en het immunologiegebied omvat reumatoïde artritis, osteoporose, psoriasis, artritis psoriatica, axiale spondyloartritis, hidradenitis suppurativa, de ziekte van Crohn, lupus en juveniele idiopathische artritis.

Positieve topline‑resultaten uit de BE BOLD‑studie

UCB kondigde positieve topline‑data aan uit de BE BOLD‑studie, waarin Bimzelx – een IL‑17 A/F‑antilichaam – werd vergeleken met Skyrizi, een IL‑23‑antilichaam, bij volwassenen met actieve psoriatische artritis (PsA).

De BE BOLD‑studie is een multicenter (uitgevoerd in meerdere ziekenhuizen), gerandomiseerde* , dubbelblinde (noch patiënt , noch arts weten wie welke behandeling kreeg) studie met parallelle groepen, waarin de werkzaamheid en veiligheid van Bimzelx werd geëvalueerd tegenover Skyrizi. In totaal namen 553 patiënten deel aan de studie. De deelnemers hadden actieve PsA en waren ofwel biologisch naïef (patiënt is nog nooit behandeld met een biologisch geneesmiddel), of hadden eerder maximaal één TNF‑remmer gekregen, maar met onvoldoende effect of onaanvaardbare bijwerkingen.

*De deelnemers worden willekeurig toegewezen aan een behandelingsgroep (Bimzelx) of een controlegroep (Skyrizi). Zo worden vertekeningen vermeden.

De patiënten werden 1‑op‑1 gerandomiseerd om Bimzelx of Skyrizi te ontvangen. De studie bleef dubbelblind tot week 24.

Bimzelx beter op primair eindpunt

Het primaire eindpunt van de BE BOLD‑studie was het behalen van ACR50 na 16 weken. ACR50 staat voor een verbetering van minstens 50 procent volgens de criteria van het American College of Rheumatology.

Bimzelx behaalde op dit primaire eindpunt een statistisch significante superioriteit tegenover Skyrizi na 16 weken behandeling. Volgens Jacob Mekhael is dit een bijzonder relevante uitkomst, omdat het hier gaat om een rechtstreekse head‑to‑head‑vergelijking tussen twee belangrijke behandelingen in psoriatische artritis.

Daarnaast werd gemeld dat de behandeling met Bimzelx goed werd verdragen, met geen nieuwe veiligheidssignalen tot en met week 16.

Strategisch belang voor UCB

Volgens Jacob Mekhael is deze positieve lezing vooral belangrijk omdat de PsA‑markt de op één na grootste indicatie is, na psoriasis (PsO). Tot op vandaag heeft de IL‑23‑klasse, waartoe Skyrizi behoort, marktaandeel gewonnen ten opzichte van IL‑17‑behandelingen binnen PsA.

De resultaten van BE BOLD geven UCB nu echter sterk klinisch bewijs om Bimzelx nadrukkelijker in de markt te positioneren. Een bewezen superioriteit in een head‑to‑head‑studie biedt het commerciële team van UCB volgens de analist een duidelijk argument om marktaandeel terug te winnen of uit te breiden binnen dit segment.

Volledige dataset nog verwacht

De gepubliceerde resultaten betreffen topline‑data. UCB heeft aangekondigd dat de volledige dataset zal worden ingediend voor presentatie op een komend internationaal congres.

Jacob Mekhael kijkt vooral uit naar de numerieke verschillen tussen beide behandelingen en naar de volledige set van secundaire eindpunten, die meer inzicht zullen geven in de klinische relevantie en de breedte van het voordeel van Bimzelx ten opzichte van Skyrizi.

KBC Securities over UCB

Volgens KBC Securities‑analist Jacob Mekhael vormt deze positieve BE BOLD‑studie een belangrijke katalysator voor Bimzelx. De aangetoonde superioriteit tegenover Skyrizi in een directe vergelijking versterkt de commerciële positionering van UCB binnen de psoriatische‑artritis‑markt en kan op termijn bijdragen aan een groter marktaandeel.

Wil je de jaarresultaten 2025 van UCB er op na lezen? Dat kan hier.

KBC Securities handhaaft voor UCB een koersdoel van 284 euro met een “Kopen”‑aanbeveling.

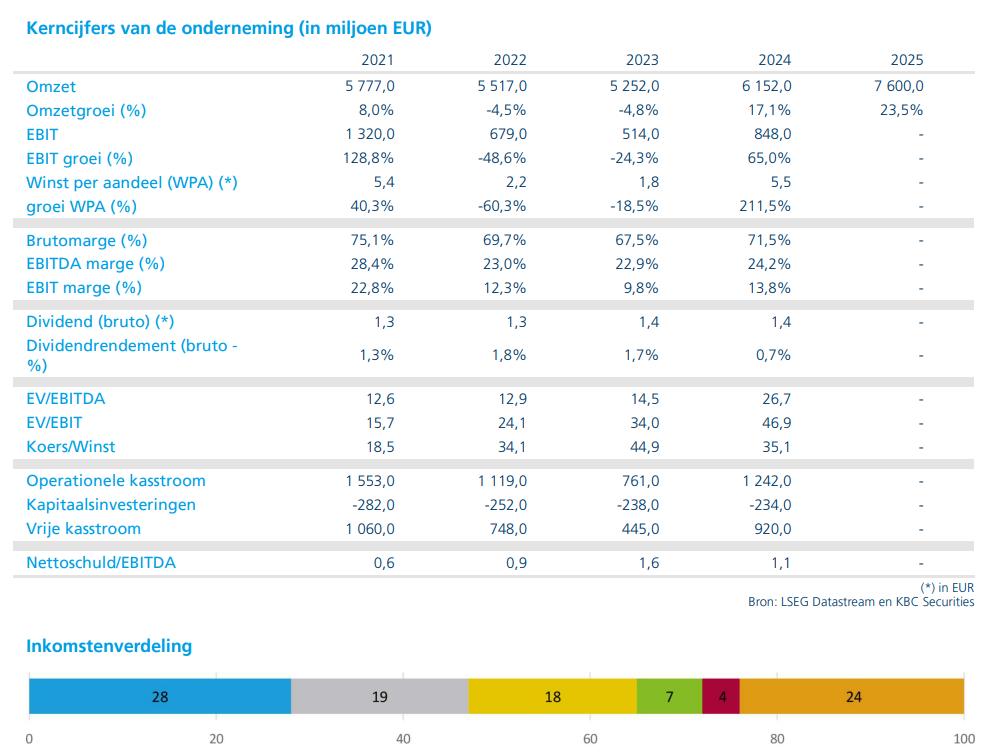

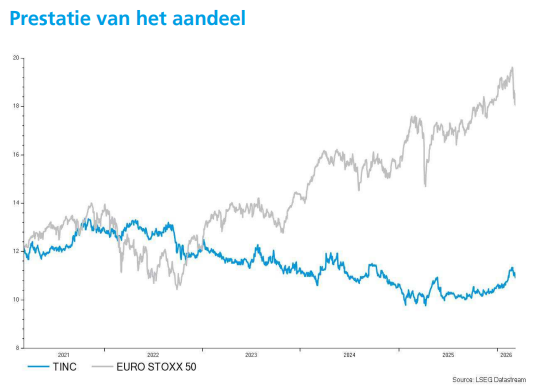

Portefeuillegroei bij TINC dankzij investering na kapitaalverhoging

TINC heeft over 2025 stabiele resultaten neergezet, met een sterke groei van de portefeuille dankzij de volledige investering van de opbrengst uit de kapitaalverhoging. De focus verschoof daarbij verder richting hoger renderende corporate infrastructuur, wat het rendement ondersteunt maar ook leidde tot hogere discontovoeten, zegt KBC Securities‑analist Livio Luyten.

TINC?

The Infrastructure Company (TINC) is gevestigd in Antwerpen. TINC heeft participaties in operationele en volgroeide infrastructuuractiva met een kasstroom op lange termijn die zeer voorspelbaar is. De portefeuille van TINC bestaat uit 4 verschillende divisies, namelijk 'Openbare Infrastructuur', 'Energie Infrastructuur', 'Digitale Infrastructuur' en 'Selectief Vastgoed', terwijl de projecten verspreid zijn over België, Nederland en Ierland.

Sterke groei van de portefeuille in 2025

TINC rapporteerde over 2025 een stijging van de reële waarde van de portefeuille met 39,3 procent tot 713,2 miljoen euro. Die groei lag duidelijk boven de waarde die KBC Securities eerder in haar model had voorzien, namelijk 679,3 miljoen euro aan het einde van 2025.

Een belangrijk deel van de stijging is toe te schrijven aan de volledige investering van de 113 miljoen euro die werd opgehaald via de kapitaalverhoging (zie lager) in juni 2025. Deze middelen werden in de loop van het jaar integraal ingezet, wat de versnelling van de portefeuillegroei verklaart.

Portefeuilleresultaat onder verwachting door hogere discontovoet

Het portefeuilleresultaat bedroeg 51,4 miljoen euro, goed voor een rendement van 10,03 procent. Dat lag onder de verwachting van KBC Securities, die uitging van 56,8 miljoen euro. Volgens Livio Luyten is dit vooral te verklaren door de hogere gewogen gemiddelde discontovoet*, die opliep tot 9,19 procent, tegenover 8,40 procent aan het einde van 2024.

*De gemiddeldediscontovoet is het rendement dat beleggers gemiddeld eisen om toekomstige inkomsten van een portefeuille vandaag te waarderen.

Die stijging hangt samen met de verdere verschuiving naar corporate infrastructuur, en meer bepaald naar energie‑infrastructuur. Binnen dat segment steeg de discontovoet tot 10,03 procent, tegenover 8,18 procent een jaar eerder. De nettowinst kwam uit op 40,6 miljoen euro, of 0,84 euro per aandeel.

Sterke kasinstromen en stijgende intrinsieke waarde

De kasontvangsten uit de portefeuille waren volgens Livio Luyten bijzonder sterk en bedroegen 75,8 miljoen euro, een duidelijke stijging ten opzichte van het voorgaande jaar.

De intrinsieke waarde (NAV) van TINC steeg tot 637,5 miljoen euro, tegenover 506,4 miljoen euro eind 2024. Dat is wel licht onder de verwachting van KBC Securities, die uitging van 641,3 miljoen euro. De intrinsieke waarde per aandeel kwam uit op 13,15 euro, tegenover 13,93 euro eind 2024.

De daling op per‑aandeelbasis is het gevolg van de uitkering over het vorige boekjaar, goed voor 21,1 miljoen euro of 0,58 euro per aandeel, en van de verwatering door de kapitaalverhoging.

Actieve investeringsstrategie en goed gespreide portefeuille

In 2025 engageerde TINC zich voor 123,7 miljoen euro aan nieuwe investeringen in twee nieuwe participaties: Project Mufasa, een grootschalig batterijopslagsysteem in Nederland, en Interparking, een Europese uitbater van parkeergarages.

Daarnaast werden ook bijkomende investeringen gedaan in bestaande participaties, waaronder Azulatis, GlasDraad, DCU, Storm en Yally. In totaal beliepen de effectieve investeringen 225,6 miljoen euro.

De portefeuille is vandaag goed gespreid over verschillende infrastructuursegmenten:

- Sociale infrastructuur: ongeveer 29 procent

- Energie‑infrastructuur: ongeveer 26 procent

- Digitale infrastructuur: ongeveer 25 procent

- Publieke infrastructuur: ongeveer 20 procent

De uitstaande contractuele investeringsverplichtingen bedragen 103,1 miljoen euro, voornamelijk binnen publieke infrastructuur (65,5 miljoen euro) en energie‑infrastructuur (21,7 miljoen euro). Deze middelen zullen naar verwachting vooral in de periode 2026–2028 worden ingezet, wat de portefeuille richting 816 miljoen euro moet stuwen.

Kapitaalverhoging volledig ingezet

In juni 2025 rondde TINC met succes een kapitaalverhoging van 113 miljoen euro af via een voorkeurrechtenuitgifte. Daarbij werden 12,12 miljoen nieuwe aandelen uitgegeven tegen een uitgifteprijs van 9,34 euro, met een verhouding van 1 nieuw aandeel voor 3 bestaande aandelen.

De operatie kende een opnamegraad van 75,6 procent, waarna het resterende deel via een rump‑plaatsing werd verkocht. Het totale aantal uitstaande aandelen steeg hierdoor tot 48,48 miljoen. De volledige opbrengst van de kapitaalverhoging werd inmiddels geïnvesteerd ter ondersteuning van de groeistrategie.

Aandeelhoudersstructuur en uitkering

Na een herstructurering in maart 2025 bezit Infravest – een partnerschap tussen Gimv, WorxInvest en Belfius – 25,25 procent van de aandelen van TINC.

Voor 2025 stelt TINC een bruto uitkering van 0,59 euro per aandeel voor, een stijging met 1,7 procent op jaarbasis en de negende opeenvolgende verhoging. De uitkering bestaat uit een dividend van 0,17 euro per aandeel en een kapitaalvermindering van 0,42 euro per aandeel, betaalbaar in mei 2026, onder voorbehoud van goedkeuring door de algemene vergadering.

KBC Securities over TINC

Volgens KBC Securities‑analist Livio Luyten toont TINC met deze resultaten aan dat het bedrijf in staat is om zijn portefeuille op een consistente manier te laten groeien, ondersteund door de succesvolle en volledig geïnvesteerde kapitaalverhoging. De verschuiving naar hoger renderende corporate infrastructuur verhoogt het langetermijnpotentieel, terwijl de goed gespreide portefeuille en zichtbaarheid op verdere investeringen richting 816 miljoen euro de groeistrategie ondersteunen.

KBC Securities hanteert voor TINC een koersdoel van 14 euro met een “Kopen”‑aanbeveling.

Bedrijfsnieuws uit Amerika

Exxon Mobil verplaatst juridische zetel naar Texas.

- De olie‑ en gasgroep wil haar juridische zetel verplaatsen van New Jersey naar Texas, waar ook het hoofdkantoor is gevestigd, een stap die de positie tegenover activistische aandeelhouders en klimaatactivisten kan versterken. De verhuizing, die nog moet worden goedgekeurd door aandeelhouders, zou Exxon laten aansluiten bij andere grote bedrijven die zich recent in Texas registreerden, mede dankzij een nieuw wettelijk kader dat bedrijven extra bescherming biedt tegen aandeelhoudersrechtszaken. Volgens het bestuur zijn wetgevers en rechtbanken in Texas beter vertrouwd met de activiteiten van Exxon, al benadrukte CEO Darren Woods dat de beslissing niet bedoeld is om de betrokkenheid van aandeelhouders te beperken.

Spirit Airlines haalt bijna 500 piloten terug aan boord.

- De prijsvechter in de luchtvaartsector heeft bijna 500 piloten teruggeroepen die vorig jaar tijdelijk waren ontslagen, in aanloop naar het geplande vertrek uit zijn tweede faillissementsprocedure. De luchtvaartmaatschappij bereikte recent een herstructureringsovereenkomst met schuldeisers en wil tegen het late voorjaar of de vroege zomer opnieuw operationeel worden als een kleinere, meer gerichte speler. Spirit wil zich daarbij concentreren op routes en piekperiodes met de sterkste vraag, nadat het ultra‑low‑costmodel onder druk kwam door een verschuiving van reizigers naar meer comfort en premiumaanbiedingen.

Kohl’s ziet kledingverkoop aantrekken maar blijft voorzichtig over 2026.

- De warenhuisketen ziet in het eerste kwartaal een verbetering in de kledingverkopen, maar waarschuwt tegelijk dat de omzet over het volledige jaar opnieuw licht kan dalen. Het bedrijf verwacht dat de vergelijkbare omzet in het eerste kwartaal met een laag enkelcijferig percentage zal terugvallen, terwijl de jaaromzet naar verwachting vlak blijft tot 2% lager uitkomt. Kohl’s realiseerde in het kwartaal een omzet van 4,97 miljard dollar, iets onder de gemiddelde analistenverwachting van 5,03 miljard dollar, maar rapporteerde een aangepaste winst per aandeel van 1,07 dollar, duidelijk boven de gemiddelde analistenverwachting van 0,85 dollar. Voor het volledige jaar rekent het bedrijf op een aangepaste winst per aandeel tussen 1,00 en 1,60 dollar.

Boeing kampt met vertragingen bij leveringen van 737 MAX.

- De vliegtuigbouwer waarschuwde dat de leveringen van 737 MAX‑toestellen in het eerste kwartaal vertraging kunnen oplopen door bedradingsproblemen die voortkomen uit een fabricagefout. Het bedrijf voert herstellingen uit aan een reeks toestellen, terwijl de productie aanhoudt op 42 vliegtuigen per maand en de Amerikaanse luchtvaartautoriteit en klanten zijn ingelicht. Boeing bevestigde dat alle 737 MAX‑toestellen die al in dienst zijn veilig kunnen blijven vliegen en dat het probleem de doelstelling om dit jaar ongeveer 500 toestellen te leveren niet in gevaar brengt.

Citigroup rekent op stevige groei in investment banking en trading.

- De bankgroep verwacht in het eerste kwartaal een groei met een midden‑tienerpercentage van zowel de inkomsten uit investment banking als uit markten, ondanks toenemende geopolitieke spanningen. Volgens CEO Jane Fraser blijven fusies en overnames, met name bij grote bedrijven, zeer actief, terwijl sterke prestaties in aandelen‑ en obligatiehandel de kapitaalmarktenafdeling ondersteunen. De bank herhaalde haar doelstelling van een rendement op tastbaar eigen vermogen van 10% tot 11% dit jaar en gaf aan dat handelsactiviteiten doorgaans profiteren van periodes met verhoogde marktvolatiliteit. Tegelijk voert Citigroup een ingrijpend herstructureringsplan door, waarbij ontslagvergoedingen deels naar voren worden gehaald in het eerste kwartaal.

AT&T versnelt netwerkuitbouw met megainvesteringen.

- De telecomgroep kondigde aan dat ze de komende vijf jaar meer dan 250 miljard dollar zal investeren in de uitbreiding van haar netwerkinfrastructuur en dit jaar duizenden technici zal aanwerven. De investeringen zijn gericht op de verdere uitrol van glasvezel‑ en draadloze netwerken, waaronder sneller glasvezelbreedband, 5G‑internet voor thuis en satellietconnectiviteit om stedelijke, voorstedelijke en landelijke gebieden beter te bedienen. AT&T speelt daarmee in op de sterk stijgende datavraag door artificiële intelligentie, cloudtoepassingen en verbonden apparaten, terwijl de concurrentie met kabelbedrijven en andere telecomspelers toeneemt.

Oracle verhoogt langetermijndoelstellingen dankzij AI‑datacenters.

- De software‑ en cloudgroep verhoogde zijn omzetdoelstelling voor boekjaar 2027 tot 90 miljard dollar tegenover een gemiddelde analistenverwachting van 86,6 miljard dollar en herhaalde dat de marges van de cloudactiviteiten op termijn zullen verbeteren, met 30% tot 40% marges op het verhuren van AI‑chips. In het derde kwartaal bedroeg de omzet 17,19 miljard dollar, boven de gemiddelde analistenverwachting van 16,91 miljard dollar, terwijl Oracle voor het lopende vierde kwartaal een aangepaste winst per aandeel voorziet van 1,96 tot 2,00 dollar. Het bedrijf verwacht dat de boom in AI‑datacenters de omzet tot ver voorbij 2027 boven de gemiddelde analistenverwachting zal tillen, wat de zorgen over de rendabiliteit van de zware investeringen in AI‑infrastructuur temperde.

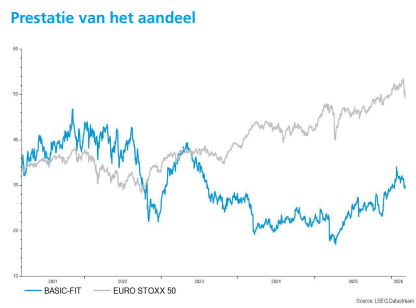

Basic‑Fit-resultaten en vooruitzichten bevestigen hersteltraject

De jaarresultaten van Basic‑Fit lagen licht boven de eerdere tradingupdate en bevestigen het operationele herstel van de fitnessketen. De groep realiseerde opnieuw een positieve vrije kasstroom*, terwijl de ledenaantallen en opbrengst per lid verder blijven stijgen. De focus ligt dit jaar vooral op schuldafbouw en het verder verfijnen van het businessmodel, zegt KBC Securities‑analiste Lynn Hautekeete.

*Vrije kasstroom is het bedrag dat een bedrijf na investeringen overhoudt om schulden af te bouwen, aandeelhouders te vergoeden of te groeien.

Basic-Fit?

Met meer dan 1.200 clubs in zes landen, is Basic-Fit de grootste fitnessketen in Europa. Het is marktleider in vijf landen met 3,5 miljoen leden. Basic-Fit werkt volgens het clustermodel en biedt drie verschillende abonnementen aan tussen de 20 en 30 euro.

Resultaten 2025 licht boven verwachting

Basic‑Fit rapporteerde voor 2025 een onderliggende EBITDA* min huur die ongeveer 1,0 procent hoger lag dan de tradingupdate die het bedrijf in januari 2026 publiceerde. De onderliggende EBITDA min huur kwam uit op 348,0 miljoen euro, tegenover 344,0 miljoen euro in de eerdere vooruitblik, wat overeenkomt met een stijging van 11,0 procent op jaarbasis.

*Onderliggende EBITDAis de operationele winstgevendheid van een bedrijf, waarbij eenmalige, uitzonderlijke of niet‑operationele elementen worden weggefilterd. EBITDA zelf staat voor: Earnings Before Interest, Taxes, Depreciation and Amortisation (winst vóór rente, belastingen, afschrijvingen en waardeverminderingen). De toevoeging “onderliggend” betekent dat men wil tonen hoe het bedrijf presteert in zijn normale, terugkerende activiteit. Het doel is een zuiver beeld van de structurele winstgevendheid te geven, los van tijdelijke effecten.

De omzet en winstgevendheid evolueren daarmee in lijn met de verwachtingen, terwijl het bedrijf verdere vooruitgang boekt in de schaalvergroting van zijn activiteiten in Europa. De resultaten bevestigen volgens Lynn Hautekeete dat de operationele fundamenten van Basic‑Fit opnieuw verbeteren na een periode van sterke expansie en oplopende schulden.

Ongewijzigde vooruitzichten voor 2026

De vooruitzichten voor 2026 bleven ongewijzigd. Basic‑Fit mikt op een omzet tussen 1,64 miljard en 1,69 miljard euro, inclusief de bijdrage van Clever Fit. Voor de onderliggende EBITDA min huur verwacht het bedrijf een resultaat tussen 405,0 miljoen en 445,0 miljoen euro.

Deze voorspelling werd opgesteld vóór de aankondiging dat de geplande btw‑verhoging in België, van 6,0 procent naar 12,0 procent, mogelijk wordt uitgesteld. Die btw‑verhoging zou oorspronkelijk ingaan op 1 maart en zou op jaarbasis een negatieve impact hebben gehad van ongeveer 15,0 miljoen euro op de EBITDA min huur. Indien de maatregel effectief wordt uitgesteld tot 1 januari 2027 – wat voorlopig nog niet formeel bevestigd is – zou dat in 2026 net een positief effect van ongeveer 12,5 miljoen euro opleveren.

Ledenbasis blijft groeien

Een belangrijke operationele motor blijft de groei van het aantal leden per club. Het gemiddelde aantal leden per club steeg van 2.701 in 2024 naar 2.902 in 2025. Die positieve trend zette zich ook door in het eerste kwartaal van 2026.

In de eerste tien weken van 2026 kwamen er ongeveer 200.000 nieuwe leden bij. Dat ligt in lijn met de groei van 220.000 leden in het eerste kwartaal van 2025, al wordt dit keer vermoedelijk ondersteund door een lager aantal nieuwe clubopeningen. In het eerste kwartaal van 2025 opende Basic‑Fit nog 41 nieuwe clubs, terwijl het exacte aantal nieuwe openingen begin 2026 nog niet werd meegedeeld.

Hogere opbrengst per lid ondersteunt winstgevendheid

Naast de volumegroei blijft ook de opbrengst per lid toenemen. De gemiddelde opbrengst per lid steeg van 24,24 euro in 2024 naar 24,91 euro in 2025. Voor 2026 rekent KBC Securities in haar model op een verdere stijging naar gemiddeld 25,50 euro.

Volgens Lynn Hautekeete zijn het net deze twee factoren – een groeiende ledenbasis én een hogere opbrengst per lid – die ervoor zorgen dat de onderliggende EBITDA min huur waarschijnlijk aan de bovenkant van de vooropgestelde vork zal uitkomen.

Terugkeer naar positieve vrije kasstroom

Basic‑Fit realiseerde in 2025 opnieuw een positieve vrije kasstroom vóór overnames van 26,1 miljoen euro, of 0,41 euro per aandeel. In 2024 bedroeg de vrije kasstroom nog ‑88,3 miljoen euro. Dat betekent een duidelijke verbetering ten opzichte van het voorgaande jaar.

De fitnessketen had in het verleden meermaals een positieve vrije kasstroom beloofd, maar stelde beleggers teleur door agressieve clubexpansie die grotendeels werd gefinancierd via de eigen balans. Dat leidde tot een hoge schuldenlast, met een hefboom die boven 2,5 keer uitkwam.

Focus op schuldafbouw en franchisemodel

De strategische verschuiving van een volledig eigen clubmodel naar een franchisemodel creëert volgens Lynn Hautekeete meer ruimte voor aandeelhoudersvergoedingen op langere termijn. Tegelijk blijft schuldafbouw een prioriteit.

Eind 2025 bedroeg de hefboom* 2,7 keer, gecorrigeerd voor opstartverliezen. KBC Securities verwacht dat deze ratio tegen eind 2026 kan dalen tot ongeveer 2,0 keer, terwijl Basic‑Fit zelf rekent op een niveau dat iets hoger ligt.

*Hefboom (of leverage) geeft aan hoe sterk een bedrijf gefinancierd is met schulden in verhouding tot zijn winstcapaciteit. Een hefboom van 2,7 keer betekent dat de nettoschuld 2,7 jaar operationele winst (EBITDA) bedraagt.

Investeringen grotendeels volgens verwachting

De onderhoudsinvesteringen en investeringen voor nieuwe clubs lagen grotendeels in lijn met de verwachtingen. De onderhoudscapex (kosten voor onderhoud) bedroeg ongeveer 60.000 euro per club, terwijl de investeringen per nieuwe club uitkwamen op 1,33 miljoen euro.

De overige investeringen lagen met 31,0 miljoen euro hoger dan verwacht. Gezien de iets hogere hefboomdoelstelling gaat Lynn Hautekeete ervan uit dat deze overige investeringen ook in 2026 relatief hoog zullen blijven.

KBC Securities over Basic‑Fit

Volgens KBC Securities‑analiste Lynn Hautekeete bevestigen de resultaten dat Basic‑Fit opnieuw vooruitgang boekt op het vlak van winstgevendheid en kasstroomgeneratie. De combinatie van stijgende ledenaantallen, hogere opbrengsten per lid en een meer kapitaallicht franchisemodel ondersteunt het herstelverhaal. Tegelijk blijft schuldafbouw een belangrijk aandachtspunt voor de komende jaren.

KBC Securities hanteert voor Basic‑Fit een koersdoel van 26 euro met een “Houden”‑aanbeveling.

Europees aandelennieuws

Pershing Square bereidt beursgang van bestaand fonds en Pershing Square USA voor.

- Het hedgefonds van investeerder Bill Ackman heeft aanvragen ingediend voor beursgangen in de Verenigde Staten voor zowel zijn bestaande fonds als het nieuwe Pershing Square USA, waarmee het wil toetreden tot de beperkte groep beursgenoteerde alternatieve vermogensbeheerders. Pershing Square USA mikt op een kapitaalophaling van 5 tot 10 miljard dollar via een beursgang en een private plaatsing, waarbij aandelen worden aangeboden tegen 50 dollar en beleggers extra aandelen in Pershing Square krijgen als stimulans. Het nieuwe fonds zal het bestaande beleggingsmodel van Ackman volgen en investeren in 12 tot 15 ondergewaardeerde Noord‑Amerikaans genoteerde bedrijven, zonder prestatievergoeding en met snellere toegang tot kapitaal.

Havas versterkt luxepositie met overname van evenementenbureau Eyesight.

- De Franse communicatie‑ en mediagroep heeft via zijn luxedivisie Maison BETC het onafhankelijke evenementenbureau Eyesight overgenomen, dat gespecialiseerd is in modeshows. Eyesight, opgericht in 2002 door Thierry Dreyfus en actief in Parijs, New York en Milaan, werkt voor toonaangevende luxemerken zoals Dior Homme, Yves Saint Laurent en Fendi. Met de overname wil Havas luxemerken over de volledige waardeketen ondersteunen en sterker inzetten op premium merkbelevingen.

Novo Nordisk werkt FDA‑waarschuwingen weg na inspecties in de Verenigde Staten.

- Het Deense farmabedrijf ontving een waarschuwingsbrief van de Amerikaanse geneesmiddelenwaakhond FDA na een inspectie van zijn vestiging in Plainsboro, New Jersey, met betrekking tot de naleving van regels rond het melden van negatieve bijwerkingen na marktintroductie. Daarnaast kreeg het bedrijf een tweede waarschuwingsbrief na een inspectie van de productiepraktijken in Bloomington, Indiana, eind 2025. Volgens Novo Nordisk hebben de vaststellingen geen impact op de productie of op de eerder gepubliceerde vooruitzichten en verwacht het bedrijf dat beide dossiers naar tevredenheid van de toezichthouder worden afgerond.

Vestas sleept nieuwe offshore‑windorder van RWE in het Verenigd Koninkrijk binnen.

- De Deense producent van windturbines haalde een nieuwe offshore‑windopdracht binnen in het Verenigd Koninkrijk voor het 1.380 megawatt grote windpark Vanguard East van energiebedrijf RWE. De opdracht omvat de levering, installatie en inbedrijfstelling van 92 offshore turbines van het type V236‑15.0 MW, aangevuld met een servicepakket van vijf jaar en aansluitend een langetermijnovereenkomst voor operationele ondersteuning. Samen met het eerder bevestigde Vanguard West‑project dragen de orders bij aan de Britse ambitie om tegen 2030 volledig over te schakelen op schone energie.

Kinnevik weerlegt short seller‑rapport.

- De Zweedse investeringsmaatschappij reageerde op een recent short seller‑rapport en wijst op feitelijke onjuistheden en misrepresentaties over transacties, waarderingen en de impact van artificiële intelligentie op haar participaties. Kinnevik benadrukt dat de verkoop van drie niet‑kernactiviteiten in financiële dienstverlening begin 2025 gebeurde aan een onafhankelijke Noord‑Europese investeerder tegen marktvoorwaarden en geen verbonden partijtransactie was. Het bedrijf stelt dat de waardering van niet‑beursgenoteerde activa gebeurt via een grondig mark‑to‑marketproces en ziet artificiële intelligentie als een belangrijke groeikans voor zijn software‑ en gezondheidstechnologiebedrijven.

BP betwist klimaatresolutie terwijl Follow This met juridische stappen dreigt.

- De Britse olie‑ en gasgroep ligt onder vuur van klimaataandeelhouder Follow This, dat juridische stappen overweegt omdat een klimaatresolutie niet werd opgenomen in de uitnodiging voor de algemene vergadering van 23 april. De resolutie vraagt meer transparantie over de langetermijnstrategie van BP in scenario’s van dalende olie‑ en gasvraag. BP stelt dat de resolutie niet aan de wettelijke vereisten voldoet en benadrukt dat het bedrijf een duidelijke strategie heeft met meerjarige doelstellingen en engagement voor verantwoorde klimaatrapportering.

BioNTech ziet oprichters vertrekken.

- Het Duitse biotechnologiebedrijf ziet CEO Ugur Sahin en Chief Medical Officer Oezlem Tureci tegen het einde van het jaar vertrekken om een nieuw bedrijf op te richten dat zich richt op vroeg onderzoek en ontwikkeling rond mRNA‑technologie. Hun vertrek leidde tot een koersval van meer dan 20% en roept vragen op over de toekomstige koers van BioNTech. Het bedrijf zal bepaalde mRNA‑technologieën en rechten inbrengen in het nieuwe bedrijf in ruil voor een minderheidsbelang en prestatiegebonden betalingen, terwijl het eind 2025 nog over 17,2 miljard euro aan cash en financiële activa beschikte.

Canal+ rolt generatieve AI uit via strategisch partnerschap met Google Cloud.

- De Franse mediagroep sloot een meerjarige samenwerking met Google Cloud om generatieve artificiële intelligentie in te zetten binnen productieactiviteiten en het streamingplatform. Via onder meer Googles video‑AI Veo 3 kunnen productieteams scènes vooraf visualiseren of historische momenten reconstrueren. Daarnaast zal Canal+ AI gebruiken om zijn contentbibliotheek te indexeren en gepersonaliseerde aanbevelingen te verbeteren, met uitrol in Europa en Afrika vanaf juni 2026.

Thales lanceert geïntegreerd lucht‑ en raketverdedigingssysteem SkyDefender.

- De Franse defensie‑ en technologiegroep lanceerde SkyDefender, een geïntegreerd meerlagig lucht‑ en raketverdedigingssysteem dat bestaande capaciteiten bundelt en gebruikmaakt van artificiële intelligentie. Het systeem combineert onder meer ForceShield voor kortereafstandsbedreigingen met SAMP/T NG voor middellange afstand en omvat ook het SMART‑L Multi Mission‑radarsysteem, dat dreigingen tot 5.000 kilometer kan detecteren.

Rheinmetall voorspelt sterke omzetgroei en verhoogt vooruitzichten.

- De Duitse defensiegroep verwacht dat de omzet dit jaar met 40 tot 45 procent zal groeien tot ongeveer 14,1 miljard euro. Voor 2026 rekent Rheinmetall op een omzet tussen 14,0 en 14,5 miljard euro, na een gerealiseerde omzet van 9,9 miljard euro in 2025. De vooruitzichten liggen boven een eerdere indicatie van ongeveer 13,6 miljard euro.

Henkel mikt op bescheiden groei en verhoogt dividend ondanks economische tegenwind.

- De Duitse producent van consumentenproducten en lijmen verwacht voor 2026 een organische omzetgroei tot 3 procent, ondanks zwakke economische groei en verhoogde onzekerheid door de oorlog in het Midden‑Oosten. Voor dit jaar rekent het bedrijf op een organische groei tussen 1,0 en 3,0 procent, tegenover 0,9 procent in 2025. Henkel stelt een dividend voor van 2,07 euro per preferent aandeel, een stijging van 1,5 procent.

Inditex handhaaft solide omzetgroei ondanks afkoelende consumentenmarkt.

- De Spaanse fastfashiongroep zag de omzet, gecorrigeerd voor wisselkoerseffecten, tussen 1 februari en 8 maart met 9 procent stijgen, in lijn met de gemiddelde analistenverwachting. Over heel 2025 groeide de omzet op vergelijkbare basis met 7 procent. In het kwartaal van november tot en met januari steeg de omzet tot 11,69 miljard euro, tegenover 11,2 miljard euro een jaar eerder, terwijl de winstgevendheid verbeterde door sluiting van minder rendabele winkels en investeringen in logistiek.

Uniper keert opnieuw dividend uit in aanloop naar terugkeer naar de beurs.

- Het Duitse staatsenergiebedrijf zal voor het eerst in vier jaar opnieuw een dividend uitkeren en stelt voor boekjaar 2025 een dividend van 0,72 euro per aandeel voor. Voor 2026 verwacht Uniper een aangepaste kernwinst tussen 1,0 en 1,3 miljard euro. De Duitse overheid, die momenteel 99,12 procent van de aandelen bezit, moet haar belang tegen 2028 terugbrengen tot 25 procent plus één aandeel via een beursintroductie of verkoop.

Porsche hertekent strategie en focust opnieuw op winstgevende segmenten.

- De Duitse sportwagenbouwer wil onder zijn nieuwe CEO het productportfolio herbekijken en sterker inzetten op segmenten met hoge marges na een verlieslatend 2025. Voor 2026 rekent Porsche op een operationeel rendement‑op‑omzet van 5,5 tot 7,5 procent, tegenover 1,1 procent in 2025. Het bedrijf verlaagt het voorgestelde dividend tot 1,00 euro per gewoon aandeel en 1,01 euro per preferent aandeel na 3,9 miljard euro aan uitzonderlijke kosten.

Mee met de markt: “Opluchtingsrally”

- Niemand minder dan Donald Trump snelde de financiële markten te hulp door in CBS News te suggereren dat de oorlog binnenkort zou kunnen eindigen (maar niet deze week). Er zou mogelijk ook een opheffing komen van (enkele van) de oliegerelateerde sancties na een gesprek met de Russische president Poetin. Niet dat er veel details werden gegeven, geen zelfs. Dat noopt op zijn minst tot voorzichtigheid voor wat betreft de duurzaamheid van de ‘relief rally’ in Europa. Maar goed, een zwaluw is beter dan geen zwaluw.

- Maar of er nu eigenlijk een plan is voor Iran, dat blijft héél erg onduidelijk. Nadat Trump zei dat het conflict snel zou kunnen eindigen, gaven Amerikaanse functionarissen immers aan dat de militaire operaties net worden geïntensiveerd en dat de kans op diplomatieke gesprekken klein blijft. Minister van Energie Chris Wright plaatste vannacht per abuis een bericht dat stelde dat de Amerikaanse marine een olietanker door de Straat van Hormuz had geëscorteerd, maar het Witte Huis was er als de kippen bij om zo’n operatie te ontkennen.

- De olieprijs daalde niettemin opnieuw (-3,7% naar 87,94 dollar per Brent-vat. Het Internationale Energieagentschap houdt vandaag spoedzitting , waarop de leden in zouden stemmen om een recordhoeveelheid strategische petroleumreserve vrij te geven om de huidige aanbodschok te milderen. Het zou gaan meer dan de 182 miljoen vaten die de groep in 2022 vrijgaf toen Rusland Oekraïne binnenviel.

- De Europese gasprijzen daalden gisteren zelfs met 14% tot 47,39 €/MWh en dat had ook te maken met de mogelijk vrijgave van strategische reserves. Maar de Straat van Hormuz blijf de facto gesloten en de productie van de LNG-installaties van Qatar blijft opgeschort. Daardoor verdwijnt meteen het grootste deel van het wereldwijde LNG-aanvoeroverschot dat voor 2026 werd verwacht, op een moment dat de Europese gasopslag momenteel minder dan 30%. Europa riskeert daarom deze zomer aanzienlijke hoeveelheden aan te moeten kopen aan aanzienlijk hogere prijzen dan vorig jaar.

- Ondertussen verzwakte de dollar ietwat (€1 = $1,1634) en gaven de edelmetalen niet thuis (goud +0,2% tot 5.199 dollar, zilver -0,8% tot 87,56). Op de obligatiemarkten bleef het eveneens relatief kalm, want de 2-jaarsrente in de VS en Duitsland daalde een ietsje tot 3,57% en 2,27%. Dat kwam in de VS onder meer omdat het ADP-arbeidsmarktrapport de creatie van 15.500 jobs aankondigde, een evenaring van de vorige lezing.

- Dat alles verklaart de opluchtingsrally in Europa, met 2% winst voor de Euro Stoxx 600 en zelfs 2,4% voor de Duitse DAX. Op sectorniveau waren de uitblinkers Industrials (+2,9%), tech (+2,8%), grondstoffen (+2,5%) en financials (+2,8%), terwijl ook de defensieve sectoren zich niet onbetuigd lieten (nutsbedrijven +1,8%, telecom: +0,75% en de gezondheidssector +0,2%). Energie was de enige daler met een verlies van -1%.

- Wall Street schoot na een sterke dag eergisteren opnieuw goed uit de startblokken, maar verloor zijn mojo doorheen de dag om op licht verlies te eindigen. De S&P 500 daalde 0,2%, terwijl de Nasdaq op status-quo bleef hangen. Op sectorniveau was het beeld minder eenduidig, omdat winstnemingen en een lagere olieprijs elkaar versterkten. Energie verloor 1,3%, gezondheidssector –0,7%, nutsbedrijven -0,6% en financials -0,5%.

- Azië zette vannacht het recent herwonnen positief momentum voort, met sectorrotaties en de energiesector als centrale drivers voor energie-importerende landen zoals Japan en Zuid-Korea. Ook technologie deed het opnieuw goed (TSMC wint 4,9% vannacht), nadat Oracle vannacht 9% hoger koerste dankzij sterke omzetcijfers en sussende taal ten aanzien van het “AI-risico” via massale leningen. En ook Nintendo (+9%) plezierde de beleggers met hernieuwd optimisme over zijn Pokemon spelt. Tot slot voerde ook de exportsector mee het hoge woord. Taiwan sloot 4,1% hoger, Japan 1,4%, Zuid-Korea 2%, terwijl China met 0,4% en Hongkong met een verlies van 0,1% de kat uit de boom keken.

- Op de economische kalender kijken we naar de consumenteninflatie in de VS, aangevuld met reële uur- en weeklonen. Dat moet richting geven aan de koopkracht. Ook Japan publiceert inflatie, via de producentenprijsindex, terwijl Spanje met kleinhandelsverkopen voor januari op de proppen komt. Verder houden wat directeurs van onder meer de ECB (Guindos, Schnabel) en de Fed (Bowman) zich onledig met speeches.

- Bedrijfsresultaten komen er vandaag van Agfa Gevaert, Avolta, Balfour Beatty, Basic Fit, BKW, CVC Capital Partners, Dr. Ing. h.c. F. Porsche, Elis, Envipco, Eurazeo, Henkel, Inditex, Kanzhun, Legal & General, Rheinmetall, Telecom Italia en ATRenew.

Beursnieuws België en Nederland

D’Ieteren overtreft verwachtingen dankzij sterke prestaties bij Belron.

- De mobiliteits‑ en autodienstengroep rapporteerde sterke resultaten voor 2025, waarbij de aangepaste winst voor belastingen uit voortgezette activiteiten uitkwam op 956 miljoen euro, boven de verwachtingen en goed voor een vergelijkbare groei van 3,8 procent. De prestatie werd vooral gedragen door Belron, waar een uitzonderlijk hoge marge van 24,4 procent in de tweede jaarhelft de zwakkere eerste jaarhelft compenseerde, terwijl PHE in lijn presteerde en TVH Parts en Auto te maken kregen met margedruk. Voor 2026 rekent de groep op een beperkte tot middelmatige groei van de aangepaste winst voor belastingen, wat wijst op een voorzichtige vooruitblik door aanhoudende druk bij TVH en Auto, ondanks verdere verbeteringen bij Belron. KBC Securities handhaaft een koersdoel van 220 euro en een “Kopen”-aanbeveling.

Agfa verrast positief met sterk kwartaal en versnelt strategische ommezwaai.

- De beeldvormings‑ en IT‑groep zette in het vierde kwartaal van 2025 een sterke prestatie neer, met een bedrijfswinst (EBIT) van 29 miljoen euro op een omzet van 306 miljoen euro, duidelijk boven de verwachtingen dankzij uitzonderlijk sterke resultaten bij Digital Printing Solutions en HealthCare IT. Hoewel 2025 als geheel een bijzonder uitdagend jaar was, bewezen de groeiactiviteiten in HealthCare IT en Digital Print & Chemicals hun waarde, ondersteund door doorgedreven kostenbesparingen, een versnelde overstap naar een cloudabonnementsmodel in Noord‑Amerika en een sterke bijdrage van Zirfon binnen Green Hydrogen Solutions. Tegelijk bleef de druk in de traditionele medische filmmarkten aanhouden, wat Agfa ertoe aanzette de kostenbasis verder te optimaliseren met eind 2025 gerealiseerde jaarlijkse besparingen van 36 miljoen euro en een strikte focus op kosten‑ en kasdiscipline in 2026. KBC Securities handhaaft een koersdoel van 1 euro en de “Houden”-aanbeveling.

UCB versterkt commerciële positie van Bimzelx met overtuigende studieresultaten.

- De biofarmagroep maakte positieve topline‑resultaten bekend uit de BE BOLD‑studie, waarin Bimzelx een statistisch significante superioriteit aantoonde tegenover Skyrizi bij volwassenen met actieve psoriatische artritis. De studie bereikte het primaire eindpunt, ACR50 na 16 weken, wat een belangrijke doorbraak is aangezien psoriatische artritis de op één na grootste markt is voor dit type behandelingen. Deze head‑to‑headresultaten versterken de commerciële positie van Bimzelx, zeker omdat IL‑23‑therapieën tot dusver marktaandeel hadden gewonnen ten opzichte van IL‑17‑behandelingen in dit segment. KBC Securities handhaaft een koersdoel van 284 euro en de “Kopen”-aanbeveling.

Argan krijgt logistieke portefeuille opnieuw volledig verhuurd.

- De Franse logistieke vastgoedgroep kreeg zijn vastgoed opnieuw voor 100% verhuurd nadat de logistieke site in Le Coudray‑Montceaux, ten zuiden van Parijs, werd ingevuld door JS Logistics. De huurovereenkomst voor 32.000 vierkante meter binnen een complex van 163.000 vierkante meter onderstreept de sterke vraag naar logistiek vastgoed, mede ondersteund door de komst van Chinese e‑commerce‑spelers naar West‑Europa. Ondanks de stijgende leegstand in de Franse logistieke markt slaagt Argan erin zijn portefeuille van circa 4 miljoen vierkante meter efficiënt te beheren dankzij een doorgedreven interne leasing‑ en assetmanagementaanpak. KBC Securities hanteert een koersdoel van 90 euro en een “Opbouwen”-aanbeveling.

TINC vergroot infrastructuurportefeuille fors na volledige kapitaalinzet.

- De investeringsmaatschappij gespecialiseerd in infrastructuur noteerde stabiele resultaten voor 2025, gekenmerkt door een sterke portefeuille‑uitbreiding dankzij de volledige investering van de kapitaalverhoging van juni 2025. De reële waarde van de portefeuille steeg met 39,3 procent tot 713,2 miljoen euro, vooral door de inzet van 113 miljoen euro nieuw kapitaal. De nettowinst bedroeg 40,6 miljoen euro of 0,84 euro per aandeel, met sterke kasontvangsten van 75,8 miljoen euro en een nettowaarde van 637,5 miljoen euro. TINC wil zijn portefeuille de komende jaren laten doorgroeien richting 816 miljoen euro en op langere termijn 1,0 miljard euro. KBC Securities hanteert een koersdoel van 14 euro en een “Kopen”-aanbeveling.

Basic Fit realiseert eerste positieve vrije kasstroom en bevestigt vooruitzichten.

- De Nederlandse fitnessketen meldde resultaten voor 2025 die licht boven de eerdere tradingupdate lagen, met een onderliggende bedrijfskasstroom (EBITDA) min huur van 348,0 miljoen euro, een stijging van 11,0 procent op jaarbasis. De vooruitzichten blijven ongewijzigd met een omzetverwachting van 1,64 tot 1,69 miljard euro en een onderliggende EBITDA min huur van 405,0 tot 445,0 miljoen euro, ondersteund door verdere ledengroei en een hogere opbrengst per lid. De omslag naar een franchisemodel en de eerste positieve vrije kasstroom van 26,1 miljoen euro in 2025 markeren een belangrijke stap, al blijft de focus in 2026 liggen op het verder afbouwen van de schuldgraad. KBC Securities hanteert een koersdoel van 26 euro en een “Houden”-aanbeveling.

Prosus profiteert van AI‑gedreven koerssprong bij Tencent.

- De in Nederland gevestigde technologie‑investeerder profiteert van de sterke koersreactie bij Tencent na de voorstelling van nieuwe AI‑oplossingen voor de game‑industrie. Tencent presenteerde toepassingen zoals realtime vertaling van spelersaudio, intelligente communicatie en de autonome AI‑tool Workbuddy, wat volgens analisten een belangrijke technologische stap voorwaarts betekent. De aankondigingen onderstrepen de leidende rol van Tencent op het vlak van artificiële intelligentie binnen gaming en digitale ecosystemen.

Cenergy Holdings sluit langlopende kabelovereenkomst met Alliander.

- De industriële holding versterkt via dochter Hellenic Cables haar positie in de Europese energietransitie met een langlopende raamovereenkomst met het Nederlandse netwerkbedrijf Alliander. Het contract loopt van 2026 tot en met 2034 en omvat het ontwerp, de productie en levering van midden‑ en laagspanningskabels voor de uitbreiding en versterking van het Nederlandse elektriciteitsnet. De productie gebeurt in de fabriek van Hellenic Cables in het Griekse Thiva, waar de capaciteit na recente investeringen meer dan is verdubbeld. Er werden geen financiële details bekendgemaakt.

SBM Offshore treedt toe tot de AEX ten koste van Randstad.

- De leverancier van offshore‑energiesystemen werd toegevoegd aan de AEX‑index bij de jaarlijkse herweging van Euronext Amsterdam. De opname in de hoofdindex vergroot de zichtbaarheid van SBM Offshore bij internationale beleggers en indexfondsen. De indexwijzigingen gaan in op maandag 23 maart en weerspiegelen het toegenomen gewicht en belang van SBM Offshore op de Nederlandse beurs.

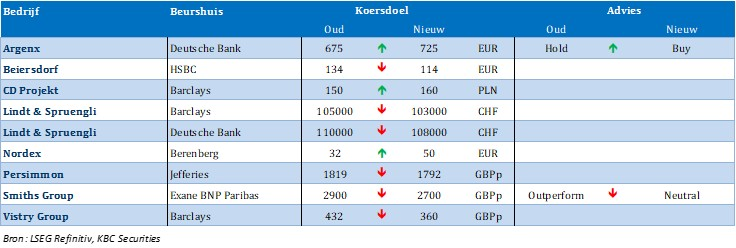

Nieuwe aanbevelingen voor aandelen

Datum en uur van publicatie: 11/03/2026 om 09:00

Deze mededeling is niet opgesteld overeenkomstig de voorschriften ter bevordering van de onafhankelijkheid van onderzoek op beleggingsgebied en is daarom niet onderworpen aan het verbod om al voor de verspreiding van onderzoek op beleggingsgebied te handelen.