KELLANOVA

MICROSOFT CORP.

TEXAS INSTRUMENTS INCORPORATED

THE BOEING CO.

CIRCLE INTERNET GROUP

COINBASE GLOBAL INC.

APPLE INC.

NIKE INC.

AMAZON.COM INC.

AIRBUS SE

UBS GROUP AG

THYSSENKRUPP AG

PERNOD RICARD SA

HAYS PLC

VODAFONE GROUP PLC

NIPPON STEEL CORP.

RIO TINTO PLC

WAREHOUSES DE PAUW SA

ZEALAND PHARMA A/S

SYENSQO

GALAPAGOS NV

SBM OFFSHORE NV

ABN AMRO BANK NV

Algemeen beursklimaat

- Zowel de militaire escalatie als de uitkomst van de Fed-vergadering stonden gisteren centraal in de handel op de financiële markten. Voor wat het Midden-Oosten betreft, kregen beleggers doorheen de dag (en de nacht) geen duidelijkheid omtrent de volgende stappen én of de VS zich nu zal aansluiten bij de Israëlische bombardementen op Iraanse nucleaire sites. Zeg maar een moderne “doet ie het of doe ie het niet?”. President Trump liet de wereld alvast in het ongewisse. De “Stable Genius” zou wel al groen licht gegeven hebben voor de aanvalsplannen, maar hield het definitieve bevel vooralsnog in de ijskast. Wordt vervolgd.

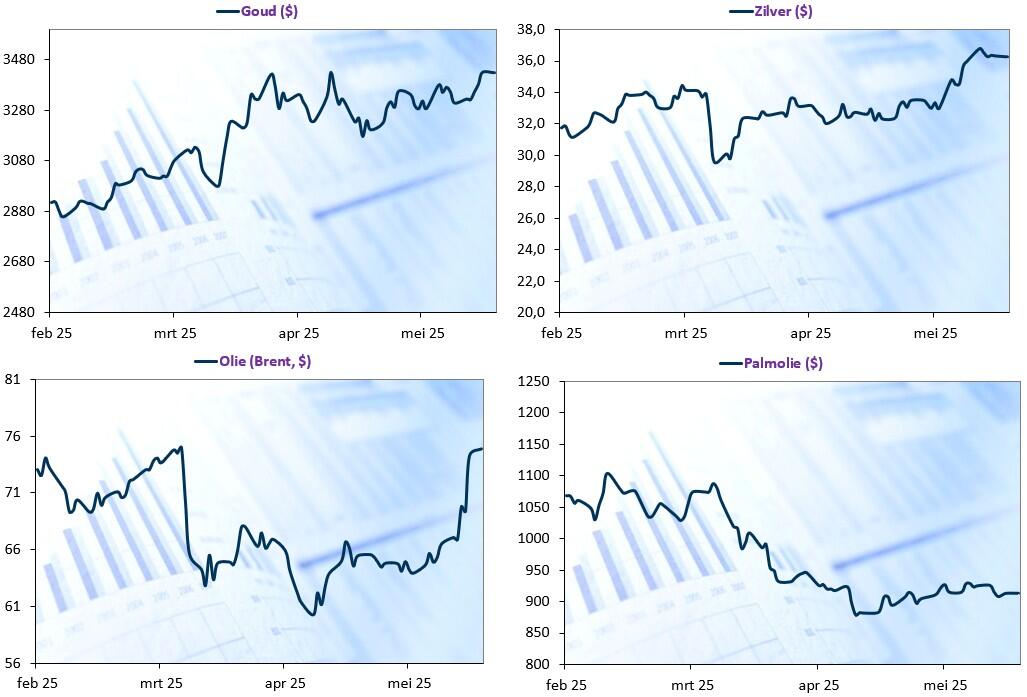

- Op de brede markt blijven goud (+0,1% tot $3.371 per ounce) en de Japanse yen ($1=145,1 JPY) alweer fungeren als veilige havens, ook al schoot de prijs in geen van beide gevallen weg. En dat was ook op de obligatiemarkten niet zo, want de Duitse (2,51%) en Amerikaanse (4,39%) 10-jaarsrente maakten een pas op de plaats, net zoals de 2-jaarsrentes (resp. 1,84% en 3,93%).

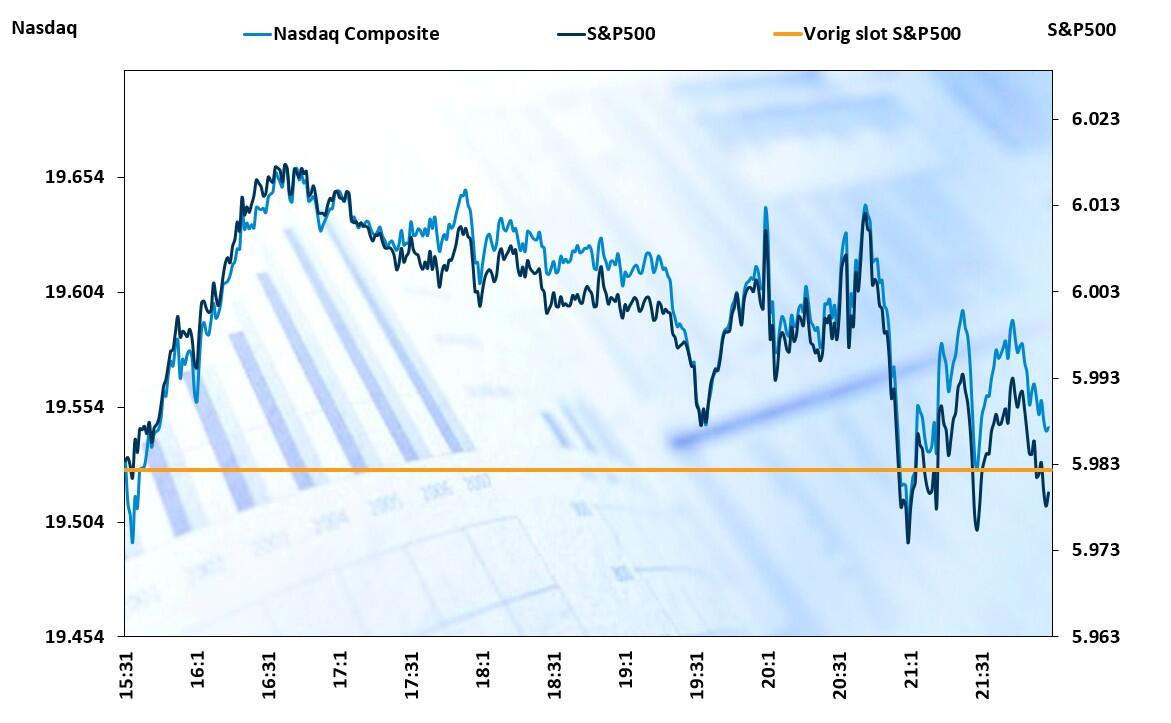

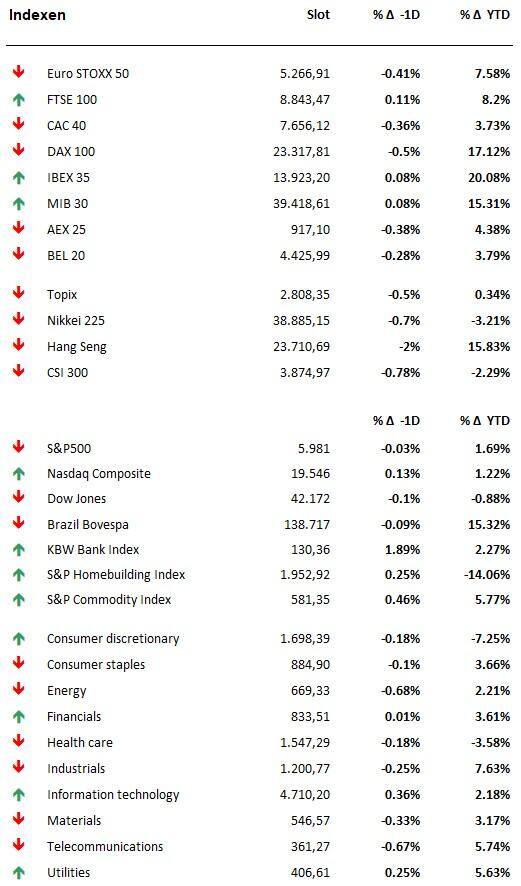

- De Euro Stoxx 600 werd 0,35% lager gezet, terwijl Wall Street wél de nul kon houden: enkel de Nasdaq kleurde lichtgroen (+0,13%). De Aziatische financiële markten kenden vannacht wel een vorm van overtijdige 'Sell in May and go away'-dag: China verloor 1%, Hongkong 2% en Taiwan werd 1,5% lager gezet, terwijl India en Zuid-Korea de nul konden houden.

- Dat brengt ons naadloos bij de Amerikaanse centrale bank, want die hield de beleidsrente na een tweedaagse vergadering stabiel (4,25% - 4,50%). De algemene rentevooruitzichten werden afgezwakt omwille van zwakkere economische groei (1,4% in 2025), stijgende werkloosheid (4,5%) en snellere prijsstijgingen (3% inflatie). De rente zal in 2025 waarschijnlijk wel nog met 50 basispunten dalen, maar topman Powell waarschuwde om niet té veel gewicht te hechten aan dat standpunt. De kostenschok die volgt op de strijd tussen producenten, fabrikanten en detailhandelaren over wie die tarieffactuur moet betalen moet alleszins nog komen, en minstens een deel daarvan komt voor rekening van de eindgebruiker.

- De Fed verwacht met andere worden een blijvend "betekenisvolle" inflatie omdat consumenten meer zullen moeten betalen omwille van de geplande importtarieven. Zonder die tarieven zou een lagere rente wél gepast zijn, omdat de recente inflatiecijfers gunstig laag zijn. De bank blijft dus (u raadt het nooit): data-afhankelijk.

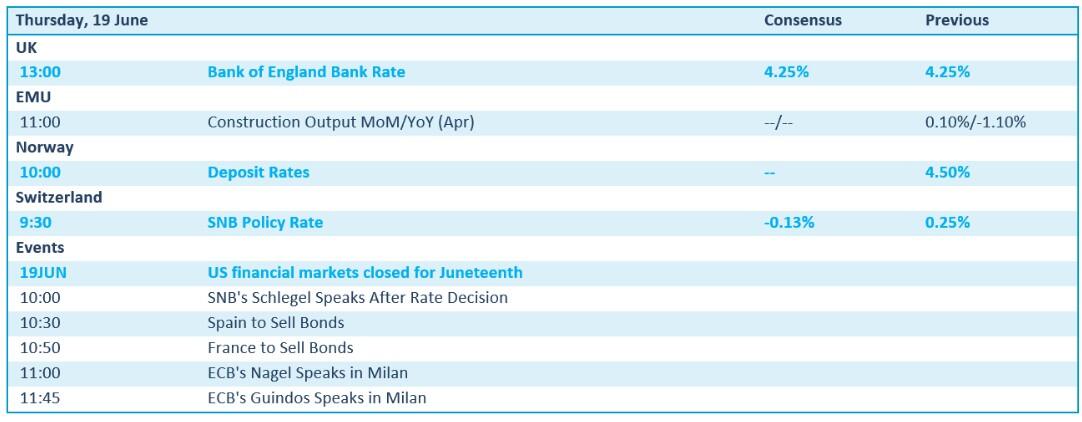

- Er wordt overal gekeken en eventueel gemorreld en gesleuteld aan beleidsrentes, al deed de Fed dat gisteren niet. Vandaag vergaderen de Bank of England, de Noorse en de Zwitserse centrale bank met dezelfde vraag als diegene die gisteren op de tafel lag in New York: moeten we de rente verlagen, verhogen of stilletjes afwachten? Of de uitkomst van die brainstorm vandaag een impact zal hebben op de financiële markten? Niet in de VS, want die vieren zowaar Juneteenth. En om te weten wat dat nu weer is, mag u zich rechtstreeks door Google wenden.

- De bedrijfskalender is ondertussen zo leeg als de Belgische staatskas, dus voor opwinding kunt u de blik op het Midden-Oosten richten, of op de affiche van Graspop!

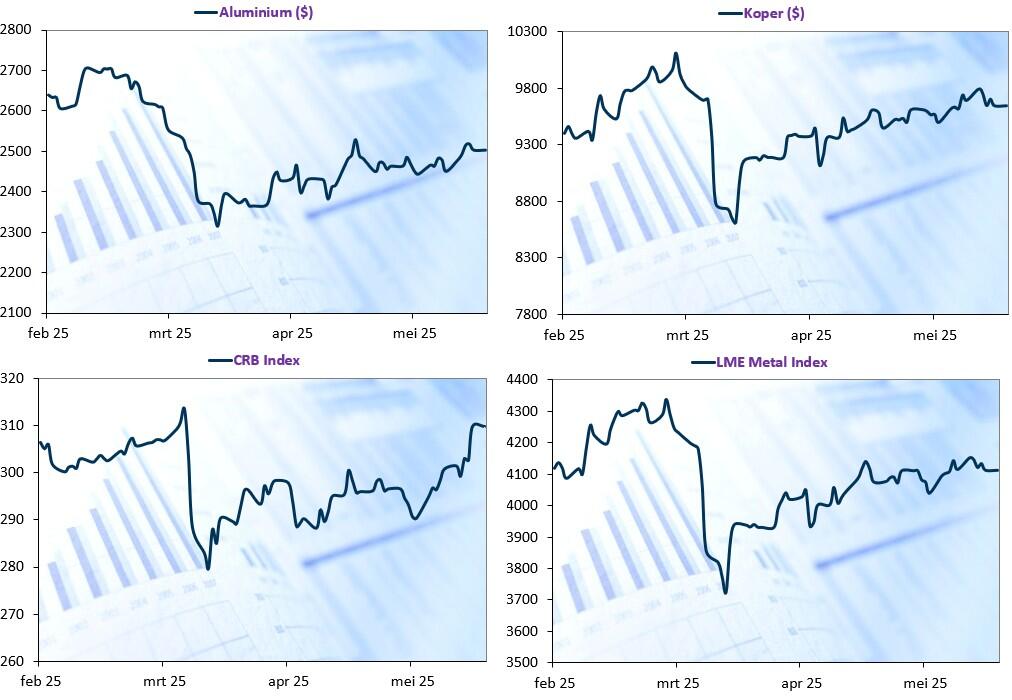

Bron: Bloomberg

Wall Street

Kellanova: {{270453, KELLANOVA, K}} de Amerikaanse snoepgigant Mars krijgt waarschijnlijk een diepgaand EU-mededingingsonderzoek naar zijn overnamebod van 36 miljard dollar op Pringles-producent Kellanova aan de broek. De Europese Commissie vreest dat Mars door zijn sterke merkenportfolio en hoge marktaandeel in bepaalde productcategorieën te veel marktmacht zou verkrijgen. Mars zal naar verwachting geen concessies doen tijdens de eerste beoordelingsfase, die loopt tot 25 juni.

Microsoft: {{273978, MICROSOFT CORP., MSFT}} de technologiegigant overweegt zijn onderhandelingen met OpenAI stop te zetten als er geen akkoord komt over cruciale punten zoals het toekomstige aandelenbelang. Microsoft zou dan vertrouwen op het bestaande commerciële contract dat toegang tot OpenAI-technologie garandeert tot 2030. De gesprekken verlopen moeizaam, mede doordat OpenAI Microsoft mogelijk wil aanklagen wegens anticompetitief gedrag. Beide partijen blijven publiekelijk optimistisch, maar de alliantie staat onder druk door structurele meningsverschillen.

Texas Instruments: {{1553860, TEXAS INSTRUMENTS INCORPORATED, TXN}} de chipfabrikant kondigde woensdag aan meer dan 60 miljard dollar te investeren in de uitbreiding van zijn productiecapaciteit in de VS, als reactie op druk van de Trump-regering om de halfgeleiderketen te herlokaliseren. De investering omvat zeven fabrieken in Texas en Utah, waaronder twee nieuwe in Sherman, en zal naar verwachting 60.000 banen creëren. TI produceert analoge chips voor toepassingen in smartphones, auto's en medische apparatuur, en werkt onder meer voor Apple, SpaceX en Ford. De aankondiging volgt op eerdere subsidies van 1,61 miljard dollar en sluit aan bij bredere sectorinitiatieven om de Amerikaanse chipproductie te versterken.

Boeing: {{256223, THE BOEING CO., BA}} nabestaanden van slachtoffers van de 737 MAX-crashes vragen een federale rechter om het akkoord tussen het Amerikaanse ministerie van Justitie en Boeing te verwerpen, dat vervolging wegens fraude vermijdt. Volgens hen is het akkoord niet in het publieke belang en zijn de opgelegde verplichtingen niet afdwingbaar. Boeing stemde in met een boete van 243,6 miljoen dollar en een extra bijdrage van 444,5 miljoen dollar aan een slachtofferfonds, maar ontsnapt aan toezicht door een onafhankelijke monitor.

Circle {{510102289, CIRCLE INTERNET GROUP, CRCL}} en Coinbase {{330059096, COINBASE GLOBAL INC., COIN}}: de aandelen van beide cryptobedrijven stegen fors nadat de Amerikaanse Senaat een baanbrekende wet op stablecoins goedkeurde, wat de adoptie van deze digitale tokens een boost kan geven. De wet, die nog door het Huis van Afgevaardigden moet worden goedgekeurd, legt duidelijke regels vast voor de uitgifte en het beheer van dollar-gekoppelde tokens. Circle, uitgever van USDC, ging eerder deze maand naar de beurs en zag zijn aandeel stijgen tot 199,59 dollar, ver boven de introductieprijs van 31 dollar. De wet zou stablecoins kunnen transformeren tot een fundamenteel betaalmiddel op het internet en extra groei genereren voor bedrijven als Circle en Coinbase.

Apple: {{253929, APPLE INC., AAPL}} de Amerikaanse technologiegigant wil generatieve AI inzetten om het ontwerp van zijn eigen chips te versnellen, aldus hardwaretopman Johny Srouji tijdens een toespraak in België. Apple werkt al sinds 2010 aan eigen chips en gebruikt daarvoor de meest geavanceerde ontwerpsoftware van bedrijven als Cadence en Synopsys. Volgens Srouji kan generatieve AI de productiviteit aanzienlijk verhogen door sneller ontwerpwerk mogelijk te maken. Hij benadrukte ook dat Apple bij de overstap naar Apple Silicon voor Mac geen noodplan had en volledig op eigen chips inzette.

Nike: {{276651, NIKE INC., NKE}} de sportartikelenfabrikant lanceert samen met Skims een nieuw merk voor damesactivewear, maar de introductie in de Verenigde Staten is uitgesteld. De samenwerking met het shapewearlabel van Kim Kardashian maakt deel uit van CEO Elliott Hill's strategie om het bedrijf nieuw leven in te blazen en de concurrentie aan te gaan met merken als On en Hoka. De collectie, genaamd NikeSKIMS, zal trainingskleding, schoenen en accessoires omvatten en was oorspronkelijk gepland voor dit voorjaar, met een bredere uitrol in 2026. Analisten en investeerders reageren positief op de samenwerking, die Nike moet helpen terrein terug te winnen in de damesmarkt, waar Lululemon en Athleta momenteel domineren.

Amazon: {{252992, AMAZON.COM INC., AMZN}} de robotaxibouwer van Amazon, Zoox, heeft zijn eerste productiefaciliteit geopend in Hayward, Californië, met een capaciteit van meer dan 10.000 voertuigen per jaar. Het bedrijf test momenteel met meer dan twintig voertuigen in Amerikaanse steden en plant een commerciële lancering in Las Vegas dit jaar, gevolgd door San Francisco. Zoox onderscheidt zich met speciaal ontworpen voertuigen zonder stuur of pedalen, in tegenstelling tot concurrenten als Waymo en Tesla die bestaande modellen aanpassen. Ondanks de vooruitgang kampen bedrijven als Zoox, Waymo en Tesla met hoge kosten, strikte regelgeving en federale onderzoeken na ongevallen.

Azië

Nippon Steel: {{6490765, NIPPON STEEL CORP., NPSCY}} de Japanse staalproducent heeft de overname van U.S. Steel afgerond voor 2 biljoen yen (14 miljard dollar) en stemde in met een golden share voor de Amerikaanse overheid. Deze constructie geeft Washington vetorecht over onder meer een verhuizing van het hoofdkantoor, verplaatsing van banen en toekomstige overnames. CEO Eiji Hashimoto benadrukt dat Nippon Steel voldoende vrijheid behoudt om zijn strategie uit te voeren en plant 11 miljard dollar aan investeringen in de VS tegen 2028. Ondanks zorgen over de schuldenlast ziet Moody’s strategische voordelen in de uitbreiding naar de Amerikaanse markt, die profiteert van tariefbescherming.

Foshan Haitian: de Chinese producent van sojasaus haalde 1,3 miljard dollar op via een beursgang in Hongkong, waarbij 279 miljoen aandelen werden verkocht aan de bovengrens van de prijsvork. Door sterke vraag werd het aantal aandelen verhoogd; de retailtranche werd bijna 920 keer overtekend en de institutionele tranche 23 keer. De opbrengst zal worden gebruikt voor productontwikkeling en versterking van de internationale toeleveringsketen. Foshan Haitian is al 27 jaar marktleider in China en heeft een dubbel zo groot marktaandeel als de dichtstbijzijnde concurrent.

Rio Tinto: {{9454653, RIO TINTO PLC, RIO}} de mijnbouwgroep betaalt 138,75 miljoen dollar om een rechtszaak te schikken waarin het werd beschuldigd van het verzwijgen van problemen bij de 7 miljard dollar kostende uitbreiding van de Oyu Tolgoi-mijn in Mongolië. De zaak werd aangespannen door aandeelhouders van Turquoise Hill Resources, dat destijds grotendeels eigendom was van Rio Tinto, en betrof misleidende communicatie over budget en planning. In 2022 nam Rio Tinto het resterende belang in Turquoise Hill over voor 3,3 miljard dollar, waarmee het de mijn volledig integreerde in zijn koperportefeuille. De schikking volgt op aantijgingen van een klokkenluider en vereist nog goedkeuring van de rechtbank.

Europa

Airbus: {{1549220, AIRBUS SE, AIR}} tijdens de Paris Air Show haalde Airbus 148 vaste en 102 voorlopige vliegtuigorders binnen, goed voor een totale waarde van 21 miljard dollar. Een bestelling van 10 langeafstandsvliegtuigen door Starlux Airlines en gesprekken met Tony Fernandes van AirAsia tonen vertrouwen in toekomstige groei.

UBS: {{114836438, UBS GROUP AG, UBSG}} Desmond Ng wordt per 1 oktober hoofd Azië-Pacific bij UBS Asset Management, na eerdere functies bij Allianz GI en JP Morgan.Hij zal de regionale strategie leiden en samenwerken met wereldwijde teams en joint ventures in China.Ng rapporteert aan Aleksandar Ivanovic en Iqbal Khan, en brengt bijna 30 jaar ervaring mee in vermogensbeheer.

Klarna: het fintechberijf Klarna lanceert een onbeperkt 5G-mobiel abonnement in de VS voor 40 dollar/maand via het platform van startup Gigs, waarmee het toetreedt tot de MVNO-markt. De fintech wil haar inkomsten diversifiëren en kiest de VS als startpunt, met plannen om later uit te breiden naar het VK, Duitsland en andere markten. De MVNO-markt groeit snel, maar analisten waarschuwen voor risico’s door toenemende concurrentie en onzekerheid over het succes van nieuwe initiatieven.

Thyssenkrupp: {{167332, THYSSENKRUPP AG, TKA}} Juergen Kerner, vicevoorzitter van Thyssenkrupp, zal tegen de contractverlenging van CEO Miguel Lopez stemmen wegens het uitblijven van resultaten in de staaldivisie. Dit escaleert het conflict tussen management en werknemers, vooral na de verkoop van een belang aan Daniel Kretinsky. Vakbond IG Metall steunt Kerner, wat druk zet op voorzitter Siegfried Russwurm om mogelijk tegen de wil van werknemers in te beslissen.

Pernod Ricard: {{195763, PERNOD RICARD SA, RI}} het bedrijf herstructureert haar organisatie in twee divisies — Gold en Crystal — om kosten te besparen en efficiënter te werken te midden van dalende verkopen en internationale handelsdruk. Het interne project “Tomorrow 2” omvat vereenvoudiging van administratieve taken en mogelijk vrijwillig vertrek van personeel, met implementatie gepland voor het vierde kwartaal 2025. Net als rivalen Diageo, Remy Cointreau en LVMH past Pernod haar groeidoelen aan en schrapt banen door afnemende vraag in markten zoals China en de VS.

Hays: {{9454583, HAYS PLC, HAS}} de Britse recruiter voorpelde een daling van ruim 57% in de jaarlijkse operationele winst tot ongeveer 45 miljoen pond. Daarmee blijft het bedrijf achter bij de marktverwachtingen van 56,4 miljoen pond.

Vodafone: {{9454654, VODAFONE GROUP PLC, VOD}} het bedrijf heeft Pilar Lopez van Microsoft benoemd tot nieuwe financiële directeur, die op 1 december 2025 begint. Lopez heeft uitgebreide ervaring in de telecom- en technologiesector en heeft eerder bij Telefonica en Microsoft gewerkt. Ze volgt Luka Mucic op, die eind november vertrekt.

Benelux

WDP: {{29353, WAREHOUSES DE PAUW SA, WDP}} het vastgoedbedrijf opent een nieuw kantoor in Duitsland, onder leiding van Christoph Telker, die op 1 september begint als Country Manager. Gelegen in Düsseldorf, zal het kantoor dienen als basis voor een lokaal team dat WDP's activiteiten op de Duitse markt beheert en uitbreidt. Het kantoor in Düsseldorf sluit aan bij WDP's #BLEND2027 groeiplan om uit te groeien tot een Europees logistiek platform van meer dan 10 miljard euro. Geen impact op de “kopen”-aanbeveling en koersdoel van 38 euro.

Zealand Pharma: {{40470293, ZEALAND PHARMA A/S, ZEAL}} het bedrijf heeft aangekondigd dat hun nieuwe medicijn dapiglutide in een studie bij mensen met overgewicht een gewichtsverlies van 11,4% liet zien, wat beter is dan sommige andere medicijnen. Het medicijn richt zich ook op het verminderen van ontstekingen. Zealand gaat later dit jaar meer informatie geven. KBCS handhaaft de ”kopen”-aanbeveling en koersdoel van 1.120 Deense kronen.

Syensqo: {{443031698, SYENSQO, SYENS}} Syensqo heeft een turbulente start gehad als onafhankelijk bedrijf, met een daling van de onderliggende EBITDA met 24% in de afgelopen twee jaar door negatieve volume/mix en zwakke macro-economische omstandigheden. Ondanks deze uitdagingen zijn de netto prijzen positief gebleven en wordt verwacht dat verbeterde macro-omstandigheden de winstgroei zullen bevorderen. De bedrijven met het hoogste groeipotentieel zijn Composites en Specialty Polymers, die zullen profiteren van toenemend vliegverkeer en eigenschappen zoals lichtgewicht en chemische bestendigheid. KBCS handhaaft de “kopen”-aanbeveling maar verlaagt het koersdoel van 105 euro naar 90 euro. .

Galapagos: {{11778399, GALAPAGOS NV, GLPG}} het biotechbedrijf presenteerde nieuwe gegevens over GLPG5101, een CD19 CAR-T celtherapie, tijdens een internationale conferentie over maligne lymfoom (verzamelnaam voor kwaadaardige aandoeningen van het lymfestelsel). In de r/r iNHL-cohort werd een indrukwekkende complete responsgraad van 97% behaald, wat hoger is dan de 75% van Yescarta in een vergelijkbare populatie, geeft KBC Securities aan. De veiligheid blijft een onderscheidende factor, met slechts één geval van graad 3 ICANS en geen sterfgevallen. Galapagos onderzoekt strategische opties voor zijn celtherapietak. KBC Securities hanteert een koersdoel van 37 euro en geeft een ‘Kopen’-aanbeveling.

SBM Offshore: {{14951097, SBM OFFSHORE NV, SBMO}} de Nederlandse oliedienstverlener uit Schiedam heeft een contract gesloten met TotalEnergies voor de inzet van de FPSO GranMorgu voor de kust van Suriname. SBM zal in de voorbereidende fase ondersteuning bieden en daarna minstens twee jaar verantwoordelijk blijven voor de exploitatie van het productieplatform. Het bedrijf noemt dit een mijlpaal, aangezien het de eerste FPSO-operator in Suriname wordt. Financiële details van het contract zijn niet bekendgemaakt.

ABN Amro: {{147009751, ABN AMRO BANK NV, ABN}} de Nederlandse bank heeft van De Nederlandsche Bank een bestuurlijke boete van 15 miljoen euro gekregen wegens het overtreden van het bonusverbod tussen 2016 en 2024. Dit verbod geldt voor bestuursleden en functionarissen in het tweede echelon van banken die staatssteun ontvangen, en werd door ABN Amro ten onrechte niet toegepast op zeven functies. De bank erkent dat haar interpretatie van de wetgeving onjuist was en betreurt de situatie. ABN Amro accepteert de opgelegde sanctie en benadrukt dat de overtreding te goeder trouw heeft plaatsgevonden.

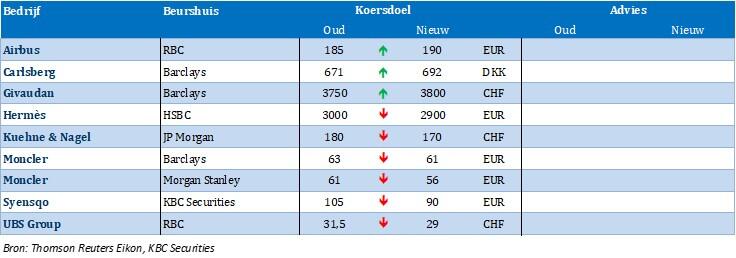

Aanbevelingen

Macrokalender

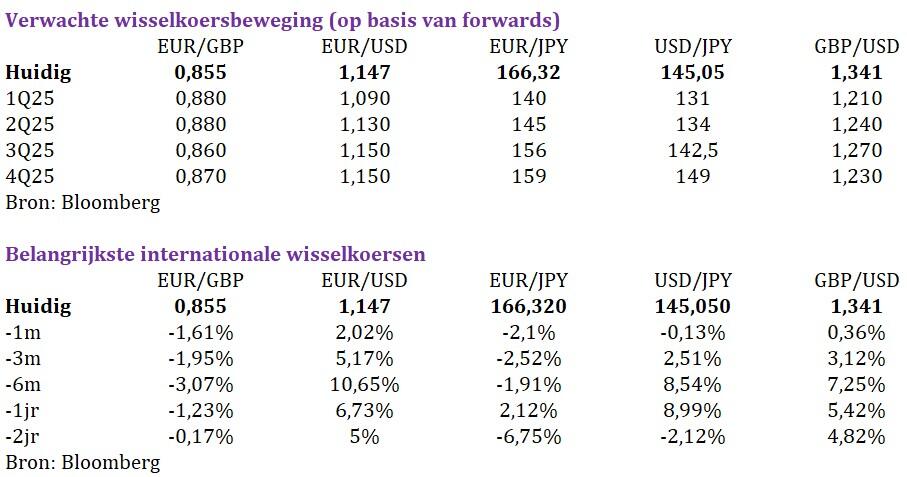

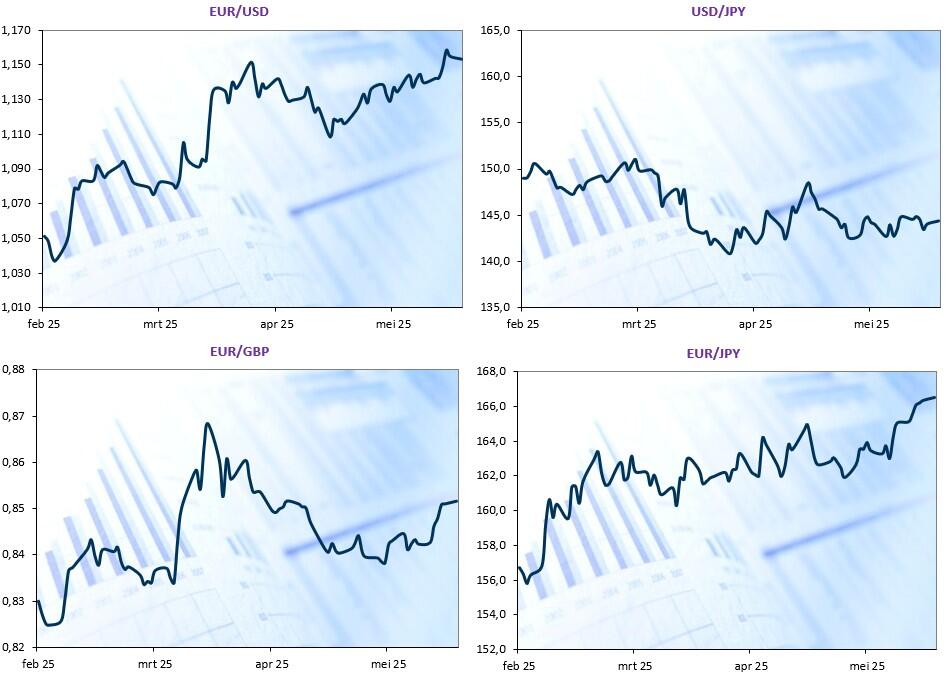

Wisselkoersen

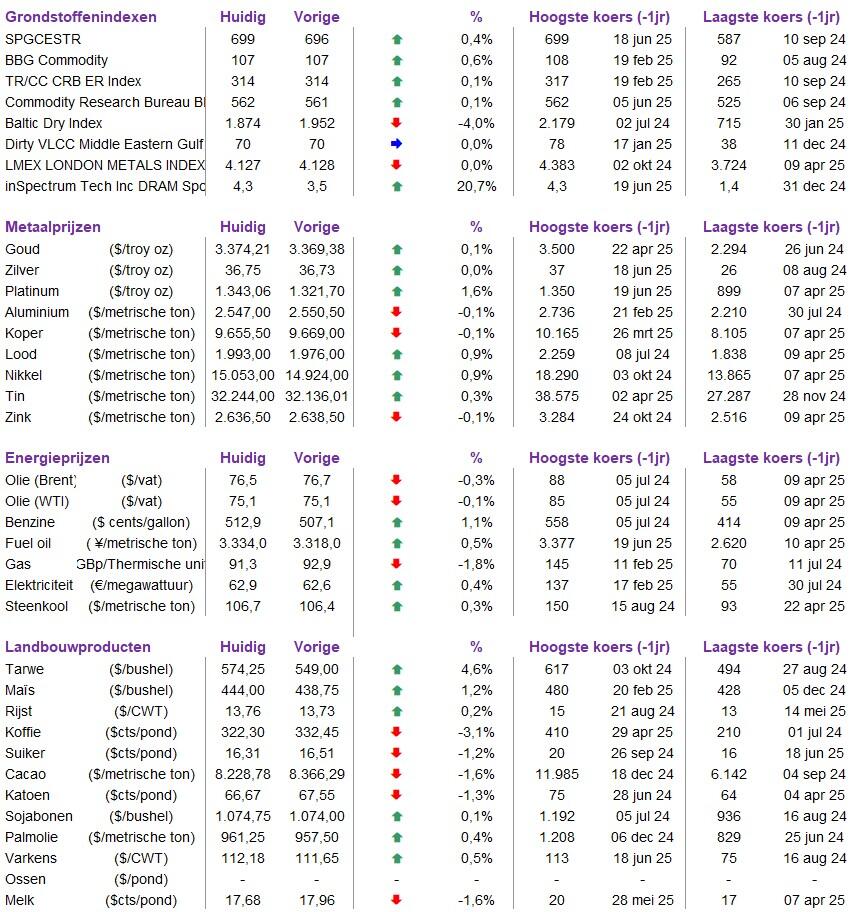

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Airbus gaat bij RBC van 185 naar 190 EUR

- Het koersdoel voor Carlsberg gaat bij Barclays van 671 naar 692 DKK

- Het koersdoel voor Givaudan gaat bij Barclays van 3750 naar 3800 CHF

- Het koersdoel voor Hermès gaat bij HSBC van 3000 naar 2900 EUR

- Het koersdoel voor Kuehne & Nagel gaat bij JP Morgan van 180 naar 170 CHF

- Het koersdoel voor Moncler gaat bij Barclays van 63 naar 61 EUR

- Het koersdoel voor Moncler gaat bij Morgan Stanley van 61 naar 56 EUR

- Het koersdoel voor Syensqo gaat bij KBC Securities van 105 naar 90 EUR

- Het koersdoel voor UBS Group gaat bij RBC van 31,5 naar 29 CHF