GSK PLC

TOTALENERGIES SE

STELLANTIS NV

MEDIOBANCA BANCA DI CREDITO FINANZIARIO SPA

KERING SA

WORLDLINE SA

VISA INC.

MASTERCARD INC.

NVIDIA CORP.

META PLATFORMS INC.

ALPHABET INC.

INTEL CORP.

UBER TECHNOLOGIES INC.

GILEAD SCIENCES INC.

LULULEMON ATHLETICA INC.

TESLA INC.

AMERICAN AIRLINES GROUP INC.

SOFINA SA

TINC NV

FUGRO NV

AGFA-GEVAERT NV

ARGENX SE

NEXTENSA NV

TOMTOM NV

RETAIL ESTATES SA

Algemeen beursklimaat

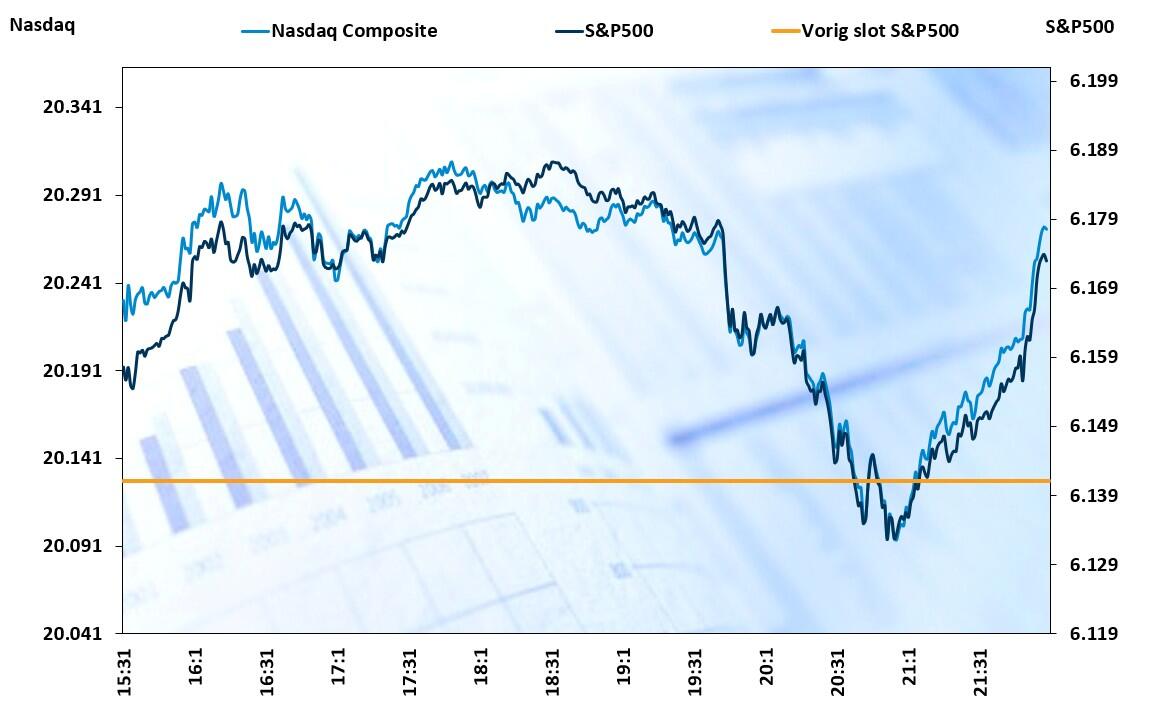

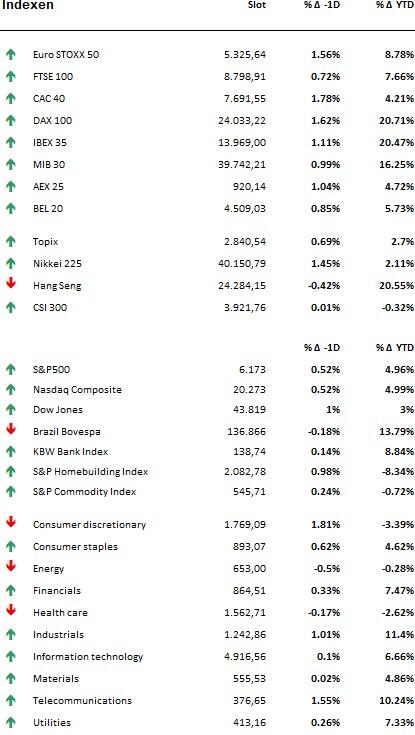

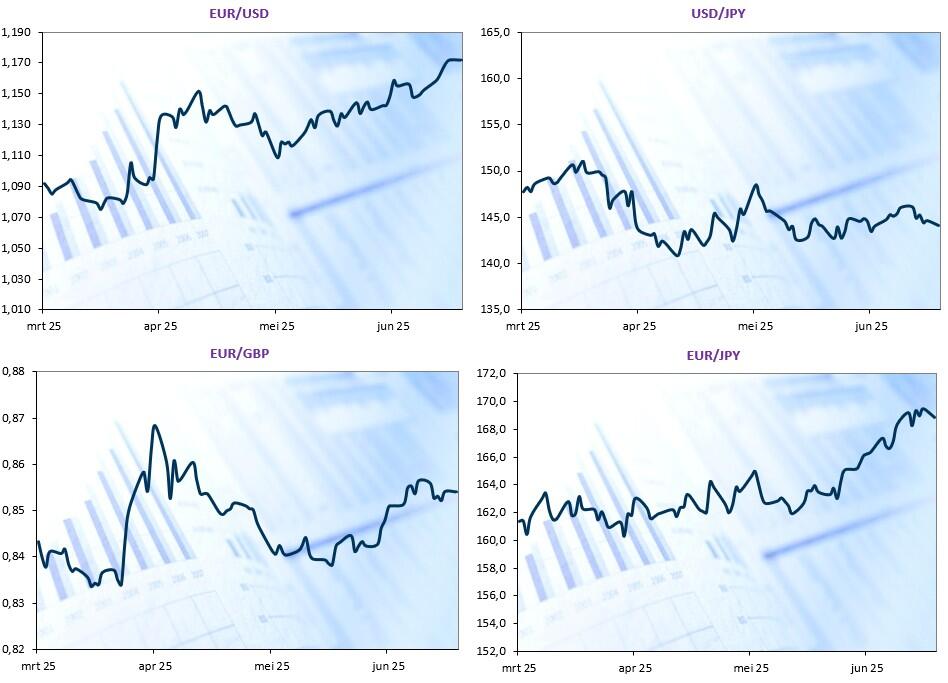

- Vrijdag werd een topdag, met winsten tot 1,15% in Europa en 0,75% op Wall Street. Daarmee wordt het risk-on sentiment onverminderd verdergezet, wat de Euro Stoxx 600 sinds begin 2025 op 10% winst zet, de DAX zelfs op 20% en de S&P500 op 5%. Dat laatste kan u niet zomaar vergelijken met de Europese winsten, omdat de Amerikaanse dollar in dezelfde periode 13,4% van zijn waarde verloor (€1 = 1,1736, ongeveer het laagste niveau in meer dan drie jaar).

- Het optimisme op de aandelenmarkt kreeg opnieuw een duw in de rug door vooruitgang in de handelsbesprekingen tussen de VS en China, het blijvende staakt-het-vuren tussen Iran en Israël en de hoop dat er minstens drie renteverlagingen aan zitten te komen in de VS. Leuk, al blijft het natuurlijk ietwat bang afwachten op de deadline van 9 juli alvorens we zullen weten hoe het zit met de importtarieven op Europese goederen.

- Het belangrijkste nieuws in dit overzicht werd gepubliceerd na de slotbel op Wall Street. Zo liet Canada zondag laat weten dat het niet langer doorgaat met een belasting op digitale diensten, wat miljarden dollars moest opleveren van Amerikaanse techbedrijven. De plannen van voormalig premier Trudeau werden opgeofferd om de handelsbesprekingen met de VS te redden, want werden vorige week vrijdag nog door president Trump in de ijskast gezet. Beide landen hopen nu om tegen 21 juli tot een akkoord te komen.

- Verder bleek vrijdag al dat de favoriete inflatiemaatstaf van de Amerikaanse centrale bank (Fed) uitwees dat er (nog) geen opwaartse druk zichtbaar is door de tarieven. De inflatie klom in mei zoals verwacht tot 2,3%, tegenover een opwaarts herziene 2,2% in april. De kerninflatie (zonder voeding en energie) steeg wel meer dan verwacht van 2,6% naar 2,7%, wat aangeeft dat de Amerikaanse inflatie hardnekkiger hoog blijft. En dan moet de volle impact van de huidige en toekomstige tariefverhogingen nog doorgerekend worden. Niettemin bleef de 10-jaarsrente in de VS stabiel

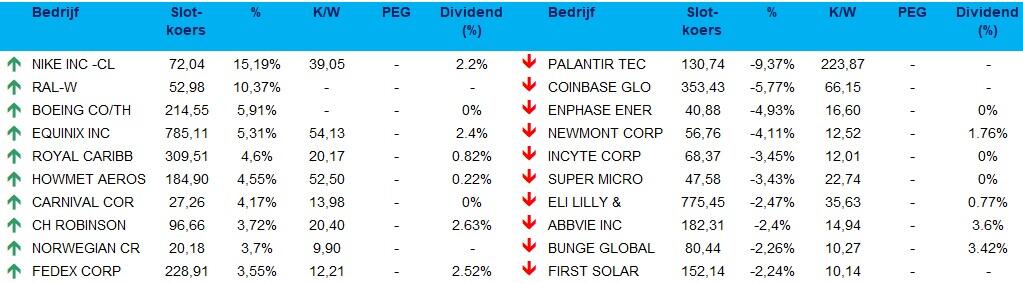

- Vrijdag was één van de meer opvallende bewegers de sector van bedrijven die actief zijn in nucleaire energie. Ze kenden een topdag nadat dat Trump voortgang maakt om de groei van Al te stimuleren. Zo wil Washington vooral ook de stroomvoorziening stimuleren. Oklo kreeg er 5% bij, Nuscale Power 4,2%, Nano Nuclear Energy 3,3%, Constellation Energy 1,4% en Energy Fuels 2,3%. Dat komt omdat het gemakkelijker moet worden voor energieopwekkingsprojecten om verbinding te maken met het net en omdat de overheid grond ter beschikking wil stellen waarop de datacenters kunnen worden gebouwd.

- Over naar Azië, waar China vannacht de belangrijke sentimentsdata vrijgaf voor de fabrieksindustrie en dienstensector. In de maakindustrie klom de barometer van 49,5 punten in mei naar 49,7 punten. Ja, zoals verwacht, maar wel de derde opeenvolgende krimp maand op rij. Zowel de verkoopsprijzen als de aankoopkosten bleven dalen.

- In de dienstensector verbeterde het sentiment van 50,3 naar 50,5 punten, dankzij een soort van handelsbestand met de VS en de voortdurende overheidsinspanningen om de binnenlandse vraag te stimuleren en de deflatoire druk te beteugelen. Qua kosten noteren we dat de inputprijzen na vier opeenvolgende maanden van daling stabiliseerden (49,9 punten), terwijl de verkoopprijzen minder en minder dalen. Goed voor de marges, of toch zo’n beetje.

- Vraag is en blijft of de motor in de tweede economie ter wereld al wat meer aanslaat, maar dat bleek maar half zo. Samen met de “Canadese Knieval” ondersteunden de al bij al meevallende Chinese PMI-data de Aziatische aandelenmarkten: Zuid-Korea (+0,9%), Japan (+0,7%), Vietnam (+0,4%) compenseren zwakte in Taiwan (-0,6%) en Hongkong (-0,4%). HSTech +0,12%.

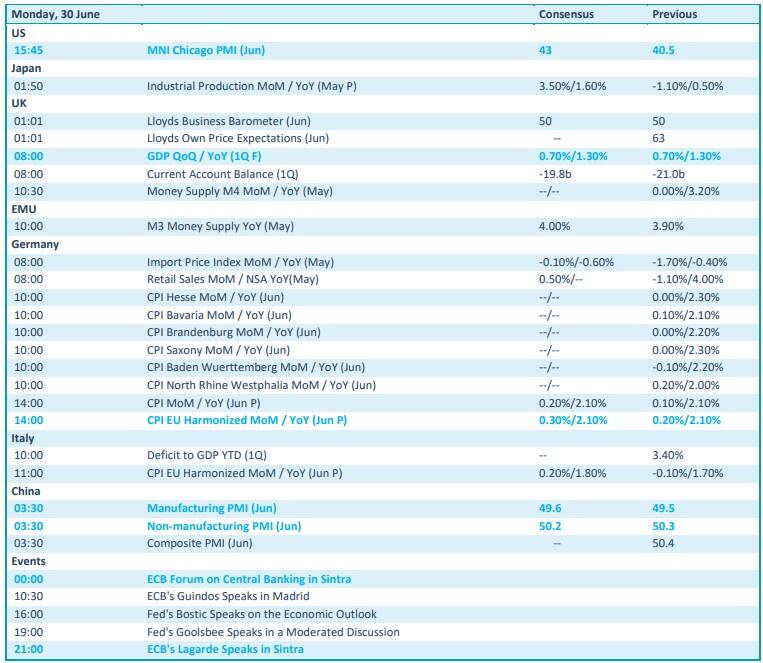

- Er staat een pak interessant nieuws op de economische kalender, komende vanuit inflatie- en sentimentshoek. We bespraken al de Chinese sentimentsindicatoren (PMI-indexen) voor juni, en die worden in de VS dunnetjes overgedaan door de PMI-index voor Chicago. Japan geeft inkijk in de industriële productie in mei, terwijl het VK met finale BBP-groeicijfers op de proppen komt over het eerste kwartaal, geflankeerd door de altijd interessante Lloyds business barometer voor juni. Europa zet daar een update van de M3 geldhoeveelheid tegenover, terwijl beleggers zich voornamelijk zullen richten naar de Duitse inflatie (CPI) over juni. Dat cijfer zal naar verwachting 2,1% hoger liggen dan een jaar eerder. Bijna in de marge, maar daarom zeker niet oninteressant, is de evolutie van de Duitse kleinhandel in mei.

- Tot slot is er nog de bedrijfskalender, maar die ziet er héél erg leeg uit ziet deze week. Enkel MarketAxxess en Constellation staan tot en met vrijdag op rol, zodat de actie gemaakt zal moeten worden door tarieven, geopolitiek en contracten!

Bron: Bloomberg

Wall Street

Visa {{22119292, VISA INC., V}} en Mastercard {{14865888, MASTERCARD INC., MA}}: de Amerikaanse betalingsverwerkers zijn door het Britse Competition Appeal Tribunal schuldig bevonden aan het schenden van het Europese mededingingsrecht met hun standaard multilatere interchange fees. Deze kosten, die aan handelaars worden aangerekend bij kaartbetalingen, zijn volgens de rechtbank onwettig in het kader van groepsvorderingen van honderden winkeliers. Het is de eerste keer dat de commerciële en interregionale interchange fees van beide bedrijven wettelijk zijn veroordeeld, aldus advocatenkantoor Scott+Scott. Visa en Mastercard zijn het oneens met de uitspraak en willen in beroep gaan, terwijl een vervolgproces nog moet bepalen of winkeliers de vermeende overkosten hebben doorgerekend aan consumenten.

Nvidia: {{277381, NVIDIA CORP., NVDA}} de chipontwerper uit Californië zag zijn aandeel naar een recordhoogte stijgen, wat leidde tot meer dan 500 miljoen dollar aan aandelenverkopen door insiders deze maand. In totaal verkochten leidinggevenden het afgelopen jaar voor meer dan 1 miljard dollar aan aandelen, waarbij CEO Jensen Huang deze week voor het eerst sinds september opnieuw aandelen verkocht. De koersstijging weerspiegelt het hernieuwde enthousiasme op de Amerikaanse beurs voor artificiële intelligentie, waarbij Nvidia opnieuw werd uitgeroepen tot het waardevolste bedrijf ter wereld. Sinds het dieptepunt op 4 april is het aandeel met meer dan 60% hersteld, mede door de verwachting dat handelsakkoorden de impact van Amerikaanse tarieven zullen verzachten.

Meta Platforms: {{63750376, META PLATFORMS INC., META}} het technologiebedrijf wil 29 miljard dollar ophalen bij private investeerders om AI-datacenters in de Verenigde Staten te bouwen. Het bedrijf voert gevorderde gesprekken met onder meer Apollo Global Management, KKR, Brookfield, Carlyle en PIMCO, en overweegt daarbij een combinatie van 3 miljard dollar aan eigen vermogen en 26 miljard dollar aan schuldfinanciering. Deze kapitaalronde komt bovenop Meta’s eerdere investering van 14,8 miljard dollar in Scale AI en maakt deel uit van een bredere strategie om tot 65 miljard dollar te besteden aan AI-infrastructuur in 2025. Meta werkt hiervoor samen met Morgan Stanley en onderzoekt manieren om de schuld verhandelbaar te maken na uitgifte.

Alphabet: {{99589142, ALPHABET INC., GOOG}} het technologiebedrijf verhuurt sinds kort zijn AI-chips aan OpenAI, waarmee het zijn in eigen huis ontwikkelde TPU’s voor het eerst op grote schaal extern inzet. Deze stap versterkt de positie van Google Cloud in de AI-markt en toont aan hoe Alphabet zijn hardware- en softwarecapaciteiten benut om klanten als Apple, Anthropic en nu ook OpenAI aan te trekken. Hoewel OpenAI een concurrent is in de AI-race, helpt de samenwerking Alphabet om zijn cloudactiviteiten te versnellen en zijn infrastructuur breder te commercialiseren. De verhuur van TPU’s biedt bovendien een goedkoper alternatief voor Nvidia’s GPU’s, al blijven de krachtigste versies voor intern gebruik voorbehouden.

Intel {{269226, INTEL CORP., INTC}}: de chipfabrikant ziet zijn strategiedirecteur Safroadu Yeboah-Amankwah vertrekken op 30 juni, in een bredere herstructurering onder leiding van CEO Lip-Bu Tan. Sinds zijn aantreden in maart heeft Tan het leiderschapsteam vereenvoudigd, nieuwe ingenieurs aangetrokken en directe controle genomen over de afdelingen voor datacenters, AI-chips en pc-chips. De strategische verantwoordelijkheden van Yeboah-Amankwah worden deels overgenomen door Sachin Katti, die recent werd benoemd tot chief technology and AI officer. Intel probeert zich te herpositioneren na jaren van productieproblemen en rapporteerde in 2024 een nettoverlies van 18,8 miljard dollar, het eerste sinds 1986.

Uber: {{252350657, UBER TECHNOLOGIES INC., UBER}} het mobiliteitsbedrijf voert gesprekken met oprichter Travis Kalanick over de financiering van een overname van de Amerikaanse tak van het autonome rijbedrijf Pony AI. De deal zou Kalanick, die sinds zijn vertrek bij Uber in 2017 afstand hield van de sector, opnieuw betrekken bij robotaxi’s, een technologie die Uber eerder afstootte maar nu via partners herontdekt. Voor Pony AI, dat minder dan 1% van zijn wereldwijde omzet in de VS genereerde, zou de verkoop een strategische terugtrekking uit de Amerikaanse markt betekenen, mede ingegeven door geopolitieke spanningen. Alphabet, dat zijn eigen AI-chips verhuurt aan concurrenten zoals OpenAI, speelt via Google Cloud een steeds grotere rol in deze gefragmenteerde markt.

Gilead: {{266330, GILEAD SCIENCES INC., GILD}} het biotechbedrijf profiteerde op de beurs van een beslissing van het Amerikaanse Hooggerechtshof die verzekeraars verplicht om preventieve zorg, waaronder hiv-preventie en kankerscreenings, zonder extra kosten te blijven dekken. Deze uitspraak ondersteunt de verkoop van Gileads hiv-preventiemiddelen zoals Descovy, die in het afgelopen kwartaal 4,6 miljard dollar omzet genereerden op een totale omzet van 6,6 miljard dollar. Analisten benadrukken dat dit een belangrijke commerciële hefboom blijft, zeker nu ook het nieuwe middel Yeztugo, een halfjaarlijkse injectie tegen hiv, recent werd goedgekeurd. De uitspraak verwijdert bovendien onzekerheid rond de dekking van preventieve zorg, wat ook sectorgenoten zoals Exact Sciences en Guardant Health ten goede kwam.

Lululemon: {{18673894, LULULEMON ATHLETICA INC., LULU}} de Canadese sportkledingspecialist heeft in Californië een rechtszaak aangespannen tegen Costco wegens het verkopen van kledingstukken die volgens Lululemon inbreuk maken op zijn patenten en merkrechten. De klacht stelt dat Costco via zijn huismerk Kirkland imitaties verkoopt van onder meer de Scuba-hoodies, Define-jacks en ABC-broeken, wat consumenten zou misleiden. Lululemon eist een verbod op de verkoop van deze producten en een schadevergoeding, zonder een specifiek bedrag te noemen. Het bedrijf benadrukt dat het zijn intellectuele eigendom actief beschermt en juridische stappen onderneemt wanneer nodig.

Tesla: {{37295290, TESLA INC., TSLA}} de fabrikant van elektrische voertuigen moet zich voor de rechter verantwoorden in een rechtszaak rond een dodelijk ongeval met een Model S op Autopilot, nadat een federale rechter in Miami het verzoek tot seponering verwierp. De nabestaanden van het slachtoffer mogen Tesla aanklagen wegens ontwerpfouten en gebrekkige waarschuwingen, en mogen ook een schadevergoeding eisen. De rechter oordeelde dat er voldoende bewijs is dat defecten in Autopilot een “wezenlijke factor” waren in het ongeval, ondanks dat de bestuurder toegaf onoplettend te zijn geweest. De zaak, die op 14 juli voor de rechter komt, werpt opnieuw vragen op over de veiligheid van Tesla’s zelfrijtechnologie.

American Airlines: {{94085537, AMERICAN AIRLINES GROUP INC., AAL}} de luchtvaartmaatschappij kampte vrijdag met een technisch probleem dat de connectiviteit van bepaalde systemen verstoorde, wat leidde tot vertragingen. Ondanks de storing werden er geen vluchten geannuleerd, aldus het bedrijf. Volgens gegevens van FlightAware liep 26% van de vluchten van American en 30% van dochtermaatschappij PSA Airlines vertraging op. De maatschappij werkt samen met partners aan een volledige oplossing van het probleem.

Azië

Shein: de in Singapore gevestigde fastfashionretailer, oorspronkelijk opgericht in China, bereidt een beursgang in Hongkong voor. Deze stap volgt op mislukte pogingen om naar de beurs te gaan in New York en Londen, en komt op een moment dat Shein kampt met de gevolgen van de Chinees-Amerikaanse handelsoorlog en beschuldigingen over dwangarbeid in zijn toeleveringsketen. Tijdens een financieringsronde in 2023 werd Shein gewaardeerd op 66 miljard dollar, een derde lager dan het jaar ervoor, en de uiteindelijke beurswaardering zal afhangen van onder meer de impact van gewijzigde invoertarieven.

Adani Enterprises: het Indiase conglomeraat van miljardair Gautam Adani wil 10 miljard roepie (117 miljoen dollar) ophalen via de uitgifte van retailobligaties. Het bedrijf heeft hiervoor een ontwerpprospectus ingediend bij de beursautoriteiten. Dit wordt de tweede keer in een jaar tijd dat Adani de retailobligatiemarkt betreedt, na een eerdere uitgifte van 8 miljard roepie in september 2024. De obligaties werden beoordeeld met een AA- rating, maar details zoals looptijd, rentevoet en lanceringsdatum zijn nog niet bekendgemaakt.

Europa

GlaxoSmithKline: {{9454571, GSK PLC, GSK}} het Britse farmaceutische bedrijf wordt onderzocht door de Amerikaanse senator Maggie Hassan vanwege het stopzetten van de kinderastma-inhalator Flovent HFA in januari 2024. Volgens Hassan leidde deze beslissing tot een toename van ziekenhuisopnames en sterfgevallen door astmacomplicaties, en zou GSK via deze stap 367 miljoen dollar aan Medicaid-kortingen hebben vermeden, terwijl het programma meer dan 550 miljoen dollar extra uitgaf. De vervanging door een duurder generiek alternatief heeft volgens Hassan de toegang voor gezinnen met een laag inkomen bemoeilijkt, met prijzen tot 150 dollar per inhalator tegenover 10 dollar voor Flovent. GSK zegt dat het de toegankelijkheid heeft verbeterd via een hulpprogramma en dat het vanaf januari 2025 de eigen bijdragen voor inhalatiemedicatie zal beperken tot 35 dollar per maand voor in aanmerking komende patiënten.

TotalEnergies: {{195703, TOTALENERGIES SE, TTE}} de Franse energiegigant heeft een belang van 25% verworven in Block 53 voor de kust van Suriname, een gebied dat grenst aan het 10,5 miljard dollar kostende Gran Morgu-project. Deze uitbreiding versterkt TotalEnergies’ positie in een van de meest veelbelovende exploratiegebieden ter wereld, waar het bedrijf al meer dan 1,4 miljard dollar in exploratie investeerde. Block 53 bevat de olie- en gasvondst Baja-1 uit 2022, die kan worden aangesloten op de bestaande infrastructuur van Gran Morgu, dat vanaf 2028 dagelijks 200.000 vaten moet produceren.

Stellantis: {{320348172, STELLANTIS NV, STLAP}} de Amerikaanse dochter van het Frans-Italiaanse autobedrijf roept 250.651 voertuigen terug in de Verenigde Staten vanwege een mogelijk defect aan de zijkantgordijnairbag. Het gaat om bepaalde modellen van de Pacifica en Voyager uit de jaren 2022 tot en met 2025, waarbij een slechte afdichting het risico op “uitwerping” van de airbag en letsel bij een ongeval verhoogt. De dealers zullen de airbags gratis inspecteren en indien nodig vervangen. Stellantis meldt geen meldingen van verwondingen of ongevallen.

Mediobanca: {{1947889, MEDIOBANCA BANCA DI CREDITO FINANZIARIO SPA, MB}} de Italiaanse zakenbank wil 4,9 miljard euro aan haar aandeelhouders uitkeren in de komende drie jaar, als verdediging tegen een vijandig overnamebod van rivaal Banca Monte dei Paschi di Siena. Mediobanca noemt het bod van MPS industrieel en financieel onlogisch en wijst op aanzienlijke uitvoeringsrisico’s. Tegelijkertijd werkt de bank aan een overname van Banca Generali, die volgens CEO Alberto Nagel een krachtige en transformerende combinatie zou vormen. In haar nieuwe strategie tot 2028 mikt Mediobanca op een nettowinstgroei van 45% tot 1,9 miljard euro en een jaarlijkse omzetgroei van gemiddeld 6% tot boven de 4,4 miljard euro, en zal ze tot 750 miljoen euro aan Additional Tier 1-obligaties uitgeven.

Kering: {{81950142, KERING SA, KER}} het Franse luxemodemerk staat onder druk nu het Britse hedgefonds Parvus Asset Management zijn belang heeft verhoogd tot ongeveer 5% van het aandelenkapitaal. De koers van Kering is de afgelopen twee jaar met meer dan 60% gedaald door herhaalde winstwaarschuwingen en wissels van ontwerpers bij het merk Gucci. De activistische reputatie van Parvus vormt een extra uitdaging voor de nieuwe CEO Luca de Meo, die in september aantreedt. Parvus overschreed op 27 juni de meldingsdrempel van 5% aandelen en 3,5% stemrechten, volgens de Franse beurswaakhond AMF.

Worldline: {{105510519, WORLDLINE SA, WLN}} de Franse betalingsverwerker wordt in België onderzocht wegens mogelijke witwaspraktijken bij haar Belgische dochteronderneming. Het Brusselse parket startte het onderzoek na mediaberichten dat het bedrijf betalingen zou hebben verwerkt voor ondernemingen die betrokken zijn bij illegale activiteiten. Worldline zegt sinds 2023 de risicoanalyse van handelaars te hebben aangescherpt en klantrelaties te hebben beëindigd die niet aan de regels voldeden. Het aandeel van het bedrijf daalde vrijdag met maximaal 10%, na een eerdere koersval van 38% op donderdag, de op één na grootste dagverlies sinds 2023.

Benelux

Sofina: {{29315, SOFINA SA, SOF}} TikTok, de Chinese socialemedia-app, eigendom van ByteDance, de grootste participatie van Sofina, heeft volgens de Amerikaanse president Donald Trump een koper gevonden voor zijn Amerikaanse activiteiten. Het zou gaan om een “groep zeer rijke mensen”, waarvan de identiteit over twee weken bekendgemaakt zou worden. De verkoop is noodzakelijk geworden nadat het Amerikaanse Hooggerechtshof een wet bekrachtigde die ByteDance verplicht TikTok te verkopen of te sluiten vanwege nationale veiligheidszorgen. Trump verwacht dat ook China, via president Xi Jinping, goedkeuring zal geven voor de verkoop.

TINC: {{132116274, TINC NV, TINC}} de Belgische infrastructuurinvesteerder heeft zijn investering afgerond in Azulatis, een marktleider in Vlaanderen op het vlak van industrieel waterbeheer via een Water-as-a-Service-model. TINC verwerft een belang van 49% naast De Watergroep en investeert circa 11 miljoen euro, gefinancierd met beschikbare kasmiddelen, wat onmiddellijk bijdraagt aan het resultaat. Dankzij deze kapitaalinjectie kan Azulatis zijn activiteiten uitbreiden en zijn innovatievermogen versnellen, onder meer in circulair watergebruik voor industriële klanten in sectoren zoals voeding, chemie en logistiek. De samenwerking ondersteunt de ambitie om een klimaatbestendig watersysteem te realiseren in België, Nederland en Frankrijk.

Agfa: {{94690, AGFA-GEVAERT NV, AGFB}} de Belgische beeldvormingsspecialist heeft een arbitragezaak gewonnen tegen de curator van AgfaPhoto, die schadevergoeding eiste wegens vermeende onderkapitalisatie bij de afsplitsing van de fotodivisie in 2004. De arbitragecommissie verwierp alle vorderingen en veroordeelde de curator tot een betaling van ongeveer 38 miljoen euro plus interest aan Agfa. Hoewel de curator nog drie maanden de tijd heeft om een verzoek tot nietigverklaring in te dienen bij een Duitse rechtbank, wordt dit als een positieve ontwikkeling beschouwd. KBC Securities hanteert een koersdoel van 1,4 euro en geeft een ‘Opbouwen’-aanbeveling.

argenx: {{105333308, ARGENX SE, ARGX}} het Belgische biotechbedrijf ontwikkelt innovatieve therapieën voor auto-immuunziekten en zetelt in Gent. Het kondigde aan dat ARGX-119, een MuSK-agonistische antilichaam, na positieve fase 1b-resultaten zal doorgaan naar een registratiestudie voor patiënten met congenitale myasthenische syndromen (CMS). Dit is het derde kandidaat-medicijn uit de interne pijplijn dat de fase 3 bereikt, wat de groeistrategie van argenx versterkt buiten het bestaande product Vyvgart. KBC Securities hanteert een koersdoel van 670 euro en geeft een ‘Opbouwen’-aanbeveling.

Nextensa: {{29360, NEXTENSA NV, NEXTA}} de Belgische vastgoedgroep ontwikkelt en beheert vastgoedprojecten in België en Luxemburg, en is gestart met de bouw van het Eosys-kantoorgebouw in Cloche d’Or, Luxemburg. Ongeveer 80% van het gebouw is reeds verhuurd aan PwC, wat het project aanzienlijk minder risicovol maakt ondanks het ontbreken van een koper. De ontwikkeling gebeurt via een joint venture van 50% met Promobe en volgt op de eerdere oplevering van het Emerald-gebouw aan PwC. KBC Securities hanteert een koersdoel van 50 euro en geeft een ‘Opbouwen’-aanbeveling.

TomTom: {{12056241, TOMTOM NV, TOM2}} de Nederlandse navigatiespecialist voert een reorganisatie door waarbij ongeveer 300 banen verdwijnen. Het bedrijf kiest voor een productgeleide strategie waarin artificiële intelligentie een centrale rol krijgt. De wijzigingen treffen functies binnen de applicatielaag en de verkoop- en ondersteuningsafdelingen. TomTom verwacht met deze stap zijn organisatie beter af te stemmen op toekomstige technologische ontwikkelingen.

Retail Estates: {{29317, RETAIL ESTATES SA, RET}} de Belgische vastgoedgroep heeft Nicolas Beaussillon benoemd tot co-CEO, als voorbereiding op de opvolging van huidig CEO Jan De Nys. Beaussillon zal uiterlijk vanaf 1 januari 2026 starten en zich inwerken in de bedrijfscultuur en klantenrelaties. Hij brengt ruime ervaring mee uit de retailvastgoedsector, onder meer als voormalig CEO van Wereldhave Belgium. De benoeming kadert in een geleidelijke en geplande leiderschapsoverdracht binnen het bedrijf.

Aanbevelingen

Macrokalender

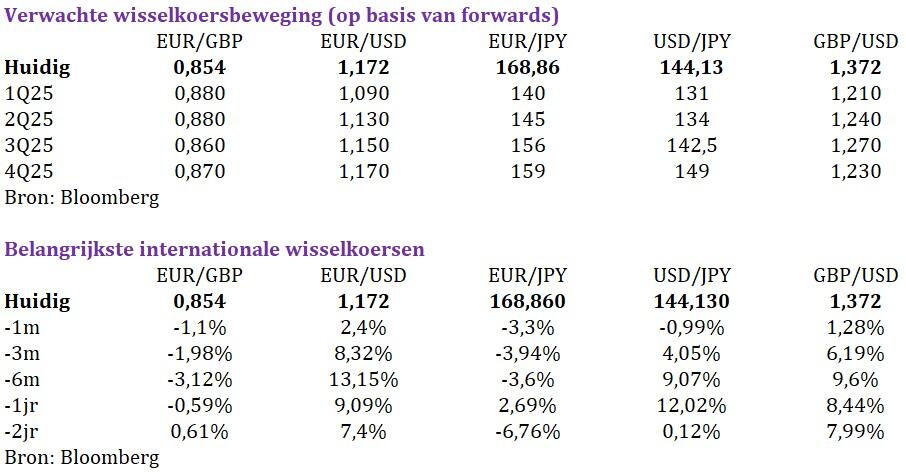

Wisselkoersen

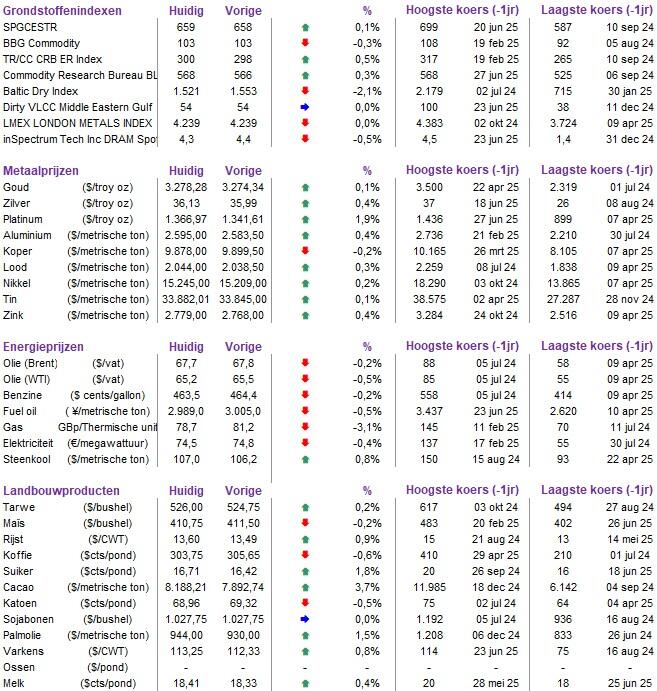

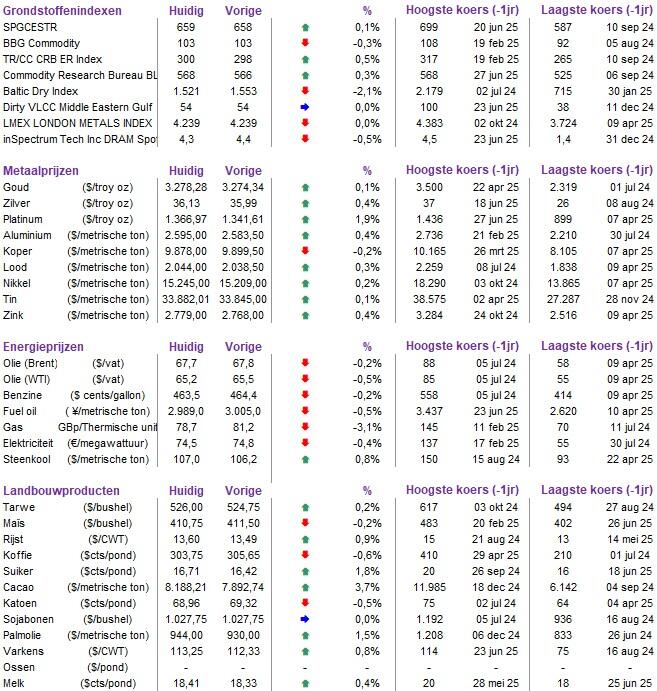

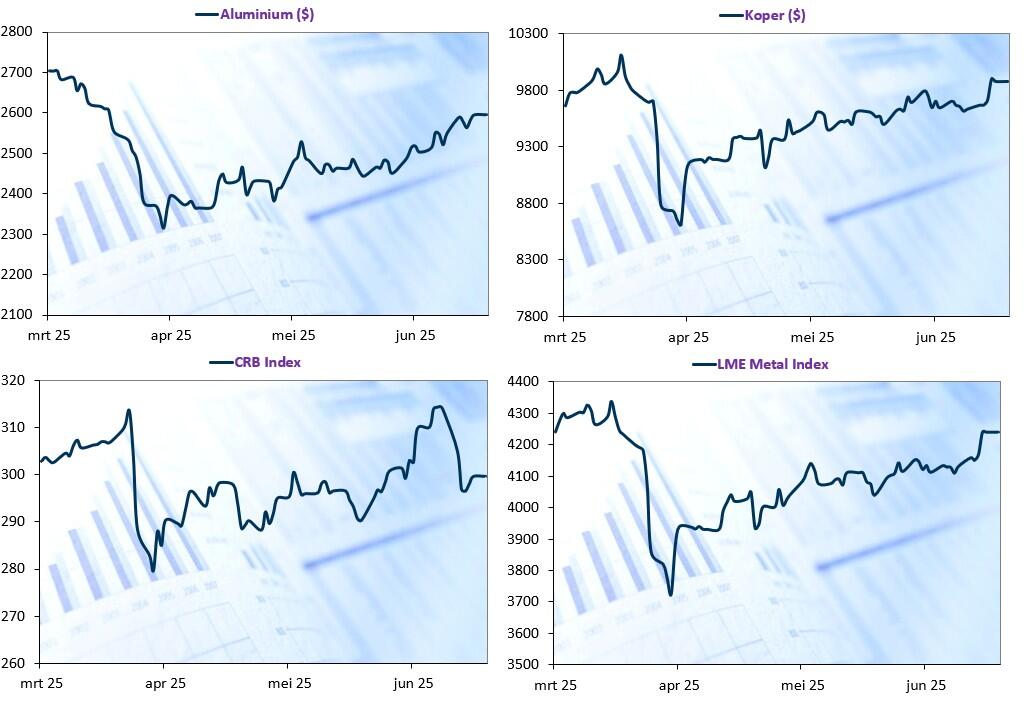

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

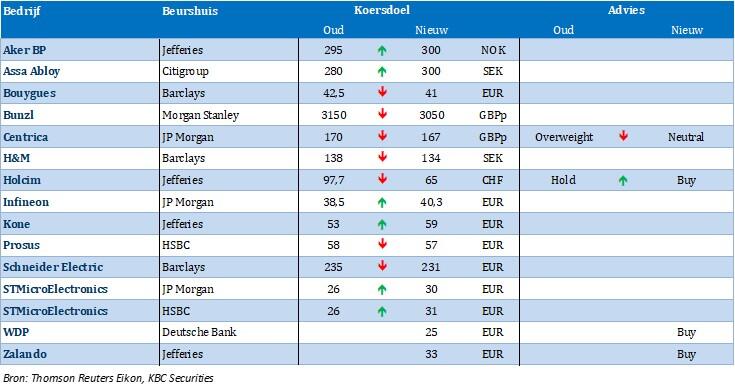

- Het koersdoel voor Aker BP gaat bij Jefferies van 295 naar 300 NOK

- Het koersdoel voor Assa Abloy gaat bij Citigroup van 280 naar 300 SEK

- Het koersdoel voor Bouygues gaat bij Barclays van 42,5 naar 41 EUR

- Het koersdoel voor Bunzl gaat bij Morgan Stanley van 3150 naar 3050 GBPp

- Het koersdoel voor Centrica gaat bij JP Morgan van 170 naar 167 GBPp en de aanbeveling verandert van Overweight naar Neutral

- Het koersdoel voor H&M gaat bij Barclays van 138 naar 134 SEK

- Het koersdoel voor Holcim gaat bij Jefferies van 97,7 naar 65 CHF en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Infineon gaat bij JP Morgan van 38,5 naar 40,3 EUR

- Het koersdoel voor Kone gaat bij Jefferies van 53 naar 59 EUR

- Het koersdoel voor Prosus gaat bij HSBC van 58 naar 57 EUR

- Het koersdoel voor Schneider Electric gaat bij Barclays van 235 naar 231 EUR

- Het koersdoel voor STMicroElectronics gaat bij JP Morgan van 26 naar 30 EUR

- Het koersdoel voor STMicroElectronics gaat bij HSBC van 26 naar 31 EUR

- Deutsche Bank start de opvolging van WDP met een koersdoel van 25 EUR en een Buy-aanbeveling.

- Jefferies start de opvolging van Zalando met een koersdoel van 33 EUR en een Buy-aanbeveling.