NVIDIA CORP.

GE AEROSPACE

CHEVRON CORP.

TESLA INC.

JPMORGAN CHASE & CO.

ALIBABA GROUP HOLDING LTD.

DEUTSCHE BANK AG

ASTRAZENECA PLC

BANCA MONTE DEI PASCHI DI SIENA SPA

STELLANTIS NV

TELECOM ITALIA SPA

AIR FRANCE-KLM SA

QUEST FOR GROWTH NV

HAL TRUST

MDXHEALTH SA

COFINIMMO SA

ASR NEDERLAND NV

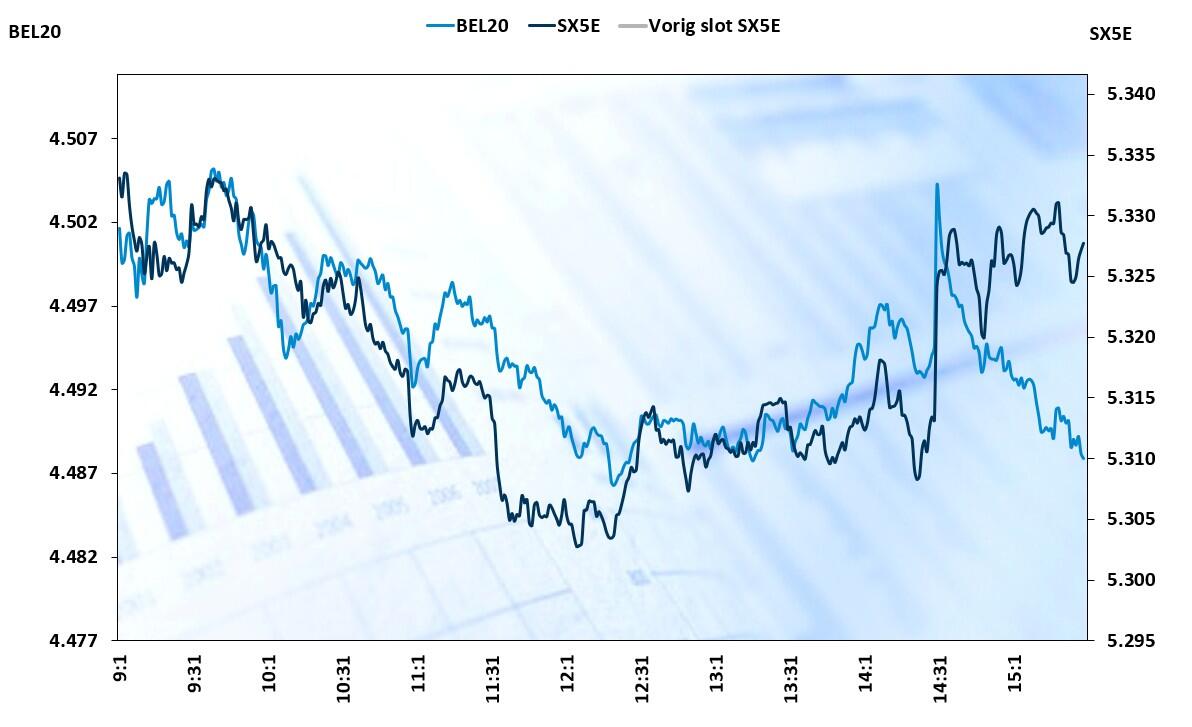

Algemeen beursklimaat

- De Europese beurzen noteerden bij de slotbel 0,5% hoger en daarmee ver boven het nulpunt dat rond 15u op de tabellen stond. Sindsdien ging het plots hard, want de kans op een snelle renteverlaging door de Fed (in juli) ging plots van “een beetje” (20%) naar “niet” (0%). Dat was volledig te wijten aan een solide Amerikaans arbeidsmarktrapport over juni. En of dat belangrijk is: de voorbije weken ontwaarden we a een lichte verandering in de toon van de Fed-commentaren, die daarmee opschoven richting snelle renteverlaging. Quid non.

- We halen er de cijfers bij. In juni kwamen er op nettobasis 147.000 banen bij in de VS, terwijl gemikt werd op 106.000 stuks. Sterk! Maar een kanttekening is dat de particuliere sector amper 74.000 banen creëerde, meteen het laagste peil sinds oktober 2025. En terwijl het werkloosheidscijfer daalde van 4,2% naar 4,1%, verlieten toch meer mensen de arbeidsmarkt dan er bijkwamen. De gemiddelde loongroei vertraagde wel van 3,8% op jaarbasis naar 3,7%. Samengevat levert dit sterke banenrapport de centrale bank alweer geen duidelijk bewijs om de these te staven dat Trump’s importtarieven de inflatiedruk opvoeren en/of de economie verzwakken. Geen inflatiepiek, geen recessiedruk, en dus geen renteknip. Economie is poëzie.

- De marktreactie die kwam was duidelijk: de Amerikaanse rente steeg over de hele lijn: de 2-jaarsrente kreeg er 10 basispunten bij tot 3,88% en de 10-jaarsrente 3 basispunten tot 4,34%, zodat de rentecurve vlakker werd. Het stijgende renteverschil met Europa gaf de dollar nog eens wat respijt (€1 = € 1,1757). De aandelen herwonnen wat kracht, want zoals we al schreven herstelden de Europese beurzen fluks van wat niet meer of minder was dan een fletse voormiddag.

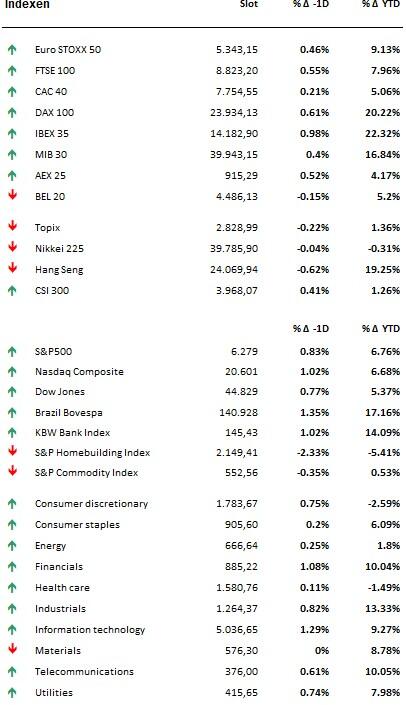

- Wall Street klokte vlot 1% hoger af, alweer gegangmaakt door winst voor de technologie-aandelen (Nasdaq: +1%). Risk-on modus, heet dat dan. De Aziatische beurzen kleuren overwegend rood, met op kop Zuid-Korea (-1,5%), Taiwan (-0,9%) en Hongkong (-0,6%), terwijl China (+0,4%) wint en India stabiliseert

- Naast het marktrapport waren alle ogen gericht op het Amerikaanse Congres. Daar moest een ei gelegd worden over de “One Big Beautiful Bill Act” (OBBBA). De belastingverlagingswetgeving werd onder zware politieke druk aangenomen met 218 stemmen voor en 214 stemmen tegen. Een belangrijke overwinning voor het zelfverklaarde “stabiele genie” Trump, die nu via extra schulden het immigratiebeleid kan financieren, de belastingverlagingen van 2017 permanent maken en nieuwe belastingvoordelen kan geven. En dat is in feite niet meer of minder dan wat de man beloofde tijdens zijn campagne voor 2024. Je kan voor of tegen The Donald zijn, maar kent u veel andere politici die ook effectief doen wat ze beloven?

- Soit, de Bill biedt natuurlijk niet voor ieder wat wils. Zo wordt er gesneden in programma's voor de veiligheid van gezondheid en voedsel en werden tientallen stimuleringsmaatregelen voor groene energie afgeschaafd of “gecancelled”. En dat alles in ruil voor een extra 3.400 miljard dollar aan schulden, zo berekende het onpartijdige Congressional Budget Office. Waanzin, ook al is het volgens House Speaker Mike Johnson "jet fuel voor de economie, en alle boten zullen stijgen”. Waanzin, dus.

- En er was na de slotbel in Azië nog belangrijk nieuws! Washington zal vandaag brieven beginnen versturen met uitleg over welke importtarieven zullen gelden in de VS. Dat is een verschuiving van eerdere beloften om tientallen individuele deals te sluiten, waarmee de handelskrijger de complexiteit erkent van zo’n individuele tactiek met 170 landen. Over naar tientallen landen tegelijk, met specifieke tarieven die gedetailleerde onderhandelingen vermijden. Volgens minister van Financiën Bessent zullen zo’n 100 landen waarschijnlijk een wederkerig tarief van 10% aan de broek gelapt krijgen, in “salvo van deals vóór de deadline van 9 juli”. Opmerkelijk is dat dat minder landen zijn dan oorspronkelijk voorzien. Wordt vervolgd.

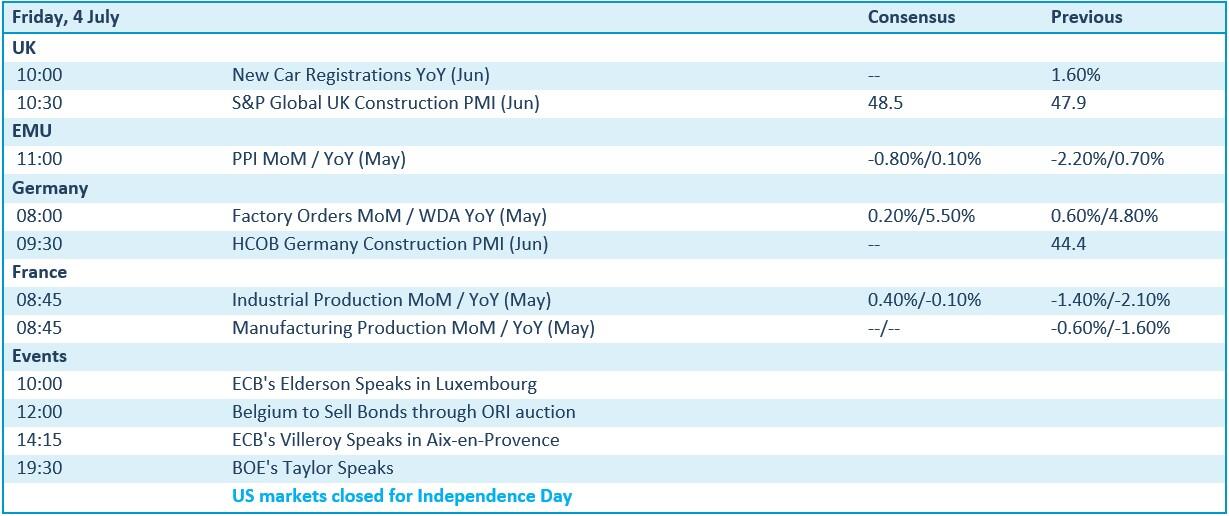

- De elementen op de economische kalender wegen niet erg zwaar, en zijn dan nog eens gericht op alles wat maakindustrie is. Zo publiceren Duitsland en VS een inzicht in de PMI-sentimentsindex voor de bouwnijverheid in juni, terwijl Europa met een update van de producentenprijzen voor mei op de proppen komt. Dat cijfer zou moete blijven steken op 0,1% op jaarbasis. Duitsland voegt daar de evolutie van de fabrieksbestellingen over mei een toe en Frankrijk een update van de industriële productie. De VS, tot slot, komt met nieuwe autoregistraties over juni, maar die zullen niet veel impact hebben omdat Wall Street vandaag de deuren dicht houdt voor Independance Day. Lang leve Will Smith, met andere woorden.

Bron: Bloomberg

Wall Street

Nvidia: {{277381, NVIDIA CORP., NVDA}} de chipontwerper uit Santa Clara zag zijn beurswaarde oplopen tot 3,89 biljoen dollar, net onder het record van Apple. De vraag naar Nvidia’s geavanceerde AI-processors blijft stijgen door investeringen van Microsoft, Amazon, Meta, Alphabet en Tesla in AI-datacenters. Nvidia is nu goed voor 7% van de S&P 500 en zijn waarde overstijgt die van de volledige beurs van het Verenigd Koninkrijk. Het aandeel noteert momenteel tegen ongeveer 32 keer de verwachte winst per aandeel voor de komende twaalf maanden, wat lager is dan het vijfjarig gemiddelde van 41.

GE Aerospace: {{266034, GE AEROSPACE, GE}} de fabrikant van straalmotoren uit de Verenigde Staten mag opnieuw motoren leveren aan het Chinese COMAC, nadat de Amerikaanse overheid de exportvergunningen heeft hersteld. Deze beslissing kadert in een bredere versoepeling van de handelsspanningen tussen de VS en China, waarbij ook beperkingen op chipontwerpsoftware en ethaanexport werden opgeheven. De versoepeling volgt op Chinese concessies rond zeldzame aardmetalen.

Chevron: {{4013353, CHEVRON CORP., CVX}} de energiegigant wacht op de uitkomst van een arbitragezaak die bepaalt of het zijn overname van Hess ter waarde van 53 miljard dollar kan afronden. De inzet is Hess’ 30%-belang in het olieveld Stabroek in Guyana, waar Exxon en CNOOC eveneens aandeelhouders zijn. Exxon en CNOOC claimen een voorkooprecht op het belang, terwijl Chevron en Hess stellen dat dit niet geldt bij een volledige overname van het bedrijf. De beslissing van het Parijse arbitragehof wordt momenteel beoordeeld en is cruciaal voor Chevron’s strategie om zijn olie- en gasreserves aan te vullen.

Tesla: {{37295290, TESLA INC., TSLA}} de Amerikaanse autobouwer zag zijn Britse verkoop in juni met 12% stijgen tot 7.891 wagens, dankzij de levering van de vernieuwde Model Y. De totale Britse automarkt groeide met 12,8%, waarbij de verkoop van elektrische wagens met 45,5% toenam. Ondanks de junistijging liggen Tesla’s verkopen in het VK dit jaar nog steeds bijna 2% lager dan vorig jaar, terwijl concurrent BYD zijn verkoop bijna verviervoudigde. Ford kende de sterkste groei in het eerste halfjaar, met een meer dan verviervoudiging van zijn verkoopcijfers.

JPMorgan Chase: {{274385, JPMORGAN CHASE & CO., JPM}} de grootste Amerikaanse bank benoemde David Frame tot wereldwijd CEO van haar private bank, die beleggingsoplossingen biedt aan vermogende particulieren en families. De divisie beheert meer dan 2,9 biljoen dollar aan klantactiva en speelt een steeds belangrijkere rol in het diversifiëren van de inkomsten van de bank. Frame breidt zijn verantwoordelijkheden uit van hoofd van de Amerikaanse private bank naar een wereldwijde rol, en blijft rapporteren aan Mary Callahan Erdoes, CEO van Asset and Wealth Management. De benoeming komt op een moment van toenemende vraag naar grensoverschrijdend advies en toegang tot snelgroeiende private markten.

Azië

Alibaba: {{106420801, ALIBABA GROUP HOLDING LTD., BABA}} de Chinese technologiegroep wil ongeveer 12 miljard Hongkong dollar (1,53 miljard dollar) ophalen via converteerbare obligaties om extra te investeren in zijn cloudinfrastructuur en wereldwijde handelsactiviteiten. De obligaties zijn gekoppeld aan Alibaba Health Technology en kunnen worden omgezet in aandelen van die dochteronderneming, zonder dat er rente wordt uitgekeerd. Alibaba bezit ongeveer 64% van Alibaba Health en benadrukt dat deze divisie een kernonderdeel van de groep blijft. De obligatie-uitgifte volgt op een eerdere uitgifte van 5 miljard dollar in november, de grootste in Azië-Pacific in 2024.

Europa

Deutsche Bank: {{142991, DEUTSCHE BANK AG, DBK}} de Duitse bank heeft haar leiderschap binnen de dealmaking-afdeling herschikt in een poging om ambitieuze doelstellingen voor 2025 te halen. Dit is de eerste grote herschikking onder Alison Harding-Jones, die recent werd benoemd tot hoofd van de investeringsbank. De omzet uit origination en advies daalde in het eerste kwartaal met 8%, mede door uitgestelde deals als gevolg van Amerikaanse handelsmaatregelen.

AstraZeneca: {{9454374, ASTRAZENECA PLC, AZN}} de Britse farmaceut is in gesprek met Summit Therapeutics uit de Verenigde Staten over een licentieovereenkomst voor het experimentele longkankermedicijn ivonescimab, met een potentiële waarde van maximaal 15 miljard dollar. Summit zou daarbij een initiële betaling van meerdere miljarden dollar ontvangen, aangevuld met latere mijlpaalbetalingen. Ivonescimab, dat Summit eerder via een aparte deal met het Chinese Akeso verwierf, is al goedgekeurd in China en wordt momenteel getest voor patiënten die eerder behandeld zijn. In combinatie met chemotherapie toonde het middel een positieve trend in overleving, al werd geen statistisch significant voordeel aangetoond.

Monte dei Paschi: {{1546149, BANCA MONTE DEI PASCHI DI SIENA SPA, BMPS}} de Italiaanse staatsbank heeft bevestigd dat het verwerven van minstens 35% van het stemgerechtigde kapitaal van Mediobanca voldoende zou zijn om feitelijke controle te verkrijgen. Het vijandige overnamebod, dat loopt van 14 juli tot 8 september, vereist formeel een tweederdemeerderheid, maar die voorwaarde kan worden opgeheven om de slaagkans te vergroten. De bank, die sinds haar redding in 2017 is geherstructureerd, wil via deze stap een derde grote speler creëren naast Intesa Sanpaolo en UniCredit. De overnamepoging volgt op het mislopen van een fusie met Banco BPM, dat in november werd benaderd door UniCredit.

Stellantis: {{320348172, STELLANTIS NV, STLAP}} de Frans-Italiaanse autobouwer roept in Europa dieselwagens terug die tussen oktober 2017 en januari 2023 zijn geproduceerd, wegens mogelijke problemen met de nokkenasketting. In Frankrijk gaat het om bijna 930.000 voertuigen en in België om 117.000, waaronder modellen van Peugeot, Citroën, Opel/Vauxhall, DS en Fiat met de 1.5 BlueHDi-dieselmotor. De terugroepactie omvat een software-update en eventueel een olieverversing, en Stellantis biedt tot 10 jaar of 240.000 kilometer volledige dekking van onderdelen en werkuren onder bepaalde voorwaarden. Er zijn geen ongevallen of verwondingen gemeld in verband met het probleem.

Telecom Italia: {{7795307, TELECOM ITALIA SPA, TIT}} de Italiaanse telecomoperator ontvangt een gesyndiceerde lening van 750 miljoen euro, ondersteund door exportkredietagentschap SACE, om zijn digitale infrastructuur te versterken. De vijfjarige lening, gegarandeerd voor 70% via het Archimede-programma, ondersteunt investeringen in digitale transformatie en de groene transitie. TIM zal de middelen gebruiken voor lopende infrastructuurupgrades en digitale diensten, in lijn met nationale en Europese doelstellingen. De lening volgt op de verkoop van TIM’s vaste netwerk aan een consortium onder leiding van KKR, wat heeft bijgedragen aan een verbetering van de kredietwaardigheid.

Air France-KLM: {{432108145, AIR FRANCE-KLM SA, AF}} de Frans-Nederlandse luchtvaartgroep wil haar belang in de Scandinavische luchtvaartmaatschappij SAS verhogen van 19,9% naar 60,5% door de aandelen van Castlelake en Lind Invest over te nemen. De overname, die onder voorbehoud is van goedkeuring door toezichthouders, zou in de tweede helft van 2026 worden afgerond en de waarde ervan zal afhangen van de financiële prestaties van SAS op dat moment. Met deze stap wil Air France-KLM haar positie in Scandinavië versterken en SAS verder integreren binnen de SkyTeam-alliantie. De Deense staat behoudt een belang van 26,4% in SAS en blijft vertegenwoordigd in de raad van bestuur.

Benelux

Quest for Growth: {{29323, QUEST FOR GROWTH NV, QFG}} de Belgische investeringsmaatschappij rapporteerde op 30 juni 2025 een netto-inventariswaarde van 7,38 euro per aandeel, een daling van 0,9% ten opzichte van eind mei en een stijging van 2,8% sinds het begin van het jaar. De beurskoers sloot de maand af op 4,04 euro, wat neerkomt op een daling van 0,2% tegenover mei en een stijging van 1,5% sinds 1 januari. De discount op de intrinsieke waarde daalde licht van 45,6% eind mei naar 45,2% eind juni. Eind 2024 bedroeg die discount nog 44,5%.

HAL {{29796, HAL TRUST, HAL}} en Boskalis: de Nederlandse investeringsmaatschappij en maritieme dienstverlener nemen samen de binnenlandse activiteiten van bouwbedrijf VolkerWessels over van Reggeborgh. De overname betreft de divisies Bouw & Vastgoedontwikkeling en Infra NL, terwijl de buitenlandse activiteiten in onder meer het Verenigd Koninkrijk en Noord-Amerika buiten de deal vallen. Volgens Reggeborgh-CEO Henry Holterman is verdere consolidatie in de Nederlandse bouw- en infrasector noodzakelijk, en biedt HAL stabiliteit als langetermijninvesteerder. De koopovereenkomst wordt eind derde kwartaal verwacht, met afronding in het eerste kwartaal van 2026.

MDxHealth: {{42778329, MDXHEALTH SA, MDXH}} het Belgisch-Amerikaanse biotechbedrijf kondigde het vertrek aan van financieel directeur Ron Kalfus, die zijn functie zal neerleggen op 30 juli 2025. Zijn taken worden tijdelijk overgenomen door Scott McMahan, vice president Finance and Accounting. Tegelijk werd Michael Holder benoemd tot lid van de raad van bestuur en voorzitter van het auditcomité, ter vervanging van Regine Slagmulder van wie het mandaat in mei afliep. Geen impact op de ‘Kopen’-aanbeveling en koersdoel van 4,2 dollar bij KBC Securities.

Cofinimmo: {{94635, COFINIMMO SA, COFB}} de Belgische vastgoedinvesteerder heeft voor 11 miljoen euro twee zorglocaties in aanbouw gekocht in Finland, die deel uitmaken van een exclusieve ontwikkelingsportefeuille van Toivo Group. De gebouwen zullen vooraf worden verhuurd aan erkende zorgbeheerders. Daarnaast verkocht Cofinimmo één zorgpand in Duitsland en drie in Nederland, waarmee het desinvesteringsdoel voor 2025 al voor 56% of 56 miljoen euro is gerealiseerd. Het bedrijf zegt goed op koers te liggen om zijn rotatieplan voor vastgoedbezittingen dit jaar te behalen.

EnergyVision: de Belgische aanbieder van zonne-energie en mobility-as-a-service heeft bekendgemaakt dat het volledige basisaanbod van 4.750.000 nieuwe aandelen voor de geplande beursgang is gedekt aan de onderkant van de prijsvork, op 9,50 euro. De bovenkant van de vork ligt op 11,50 euro, en de beursgang staat gepland voor 9 juli. De intekenperiode loopt tot uiterlijk 7 juli voor particuliere beleggers en 8 juli voor institutionele beleggers, tenzij vervroegd afgesloten. EnergyVision richt zich op zowel zakelijke als particuliere klanten in België.

a.s.r.: {{162341705, ASR NEDERLAND NV, ASRNL}} de Nederlandse verzekeraar wordt volledig eigenaar van HumanTotalCare na de overname van het resterende belang van 55% van Elechos en Stichting CbusineZ. HumanTotalCare, actief via merken als ArboNed, HumanCapitalCare en Mensely, biedt diensten rond verzuim, re-integratie en duurzame inzetbaarheid aan circa 65.000 werkgevers in Nederland. De overname past binnen de strategie van a.s.r. om gericht te groeien via acquisities en versterkt haar positie in de markt voor arbeid en gezondheid. HumanTotalCare blijft als onafhankelijke entiteit opereren binnen a.s.r., met behoud van personeel en bestuursstructuur.

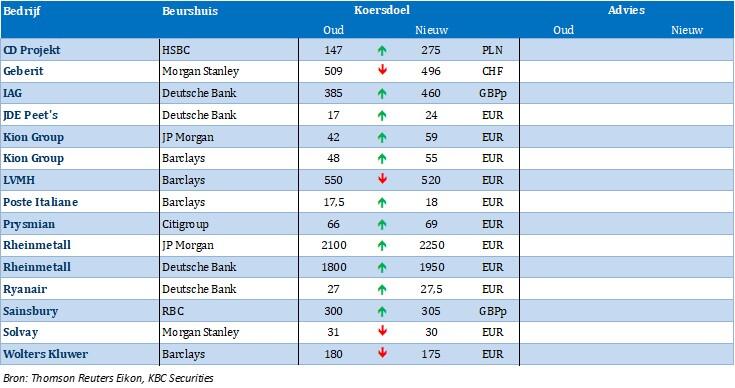

Aanbevelingen

Macrokalender

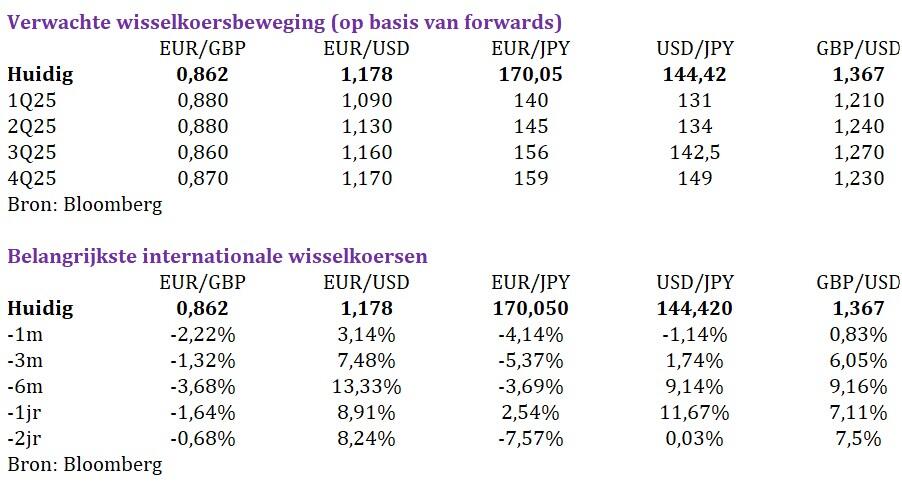

Wisselkoersen

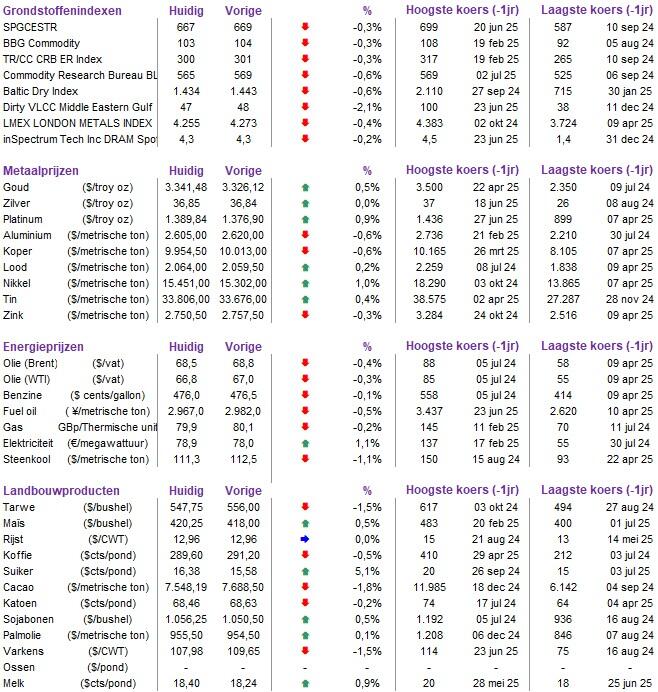

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor CD Projekt gaat bij HSBC van 147 naar 275 PLN

- Het koersdoel voor Geberit gaat bij Morgan Stanley van 509 naar 496 CHF

- Het koersdoel voor IAG gaat bij Deutsche Bank van 385 naar 460 GBPp

- Het koersdoel voor JDE Peet's gaat bij Deutsche Bank van 17 naar 24 EUR

- Het koersdoel voor Kion Group gaat bij JP Morgan van 42 naar 59 EUR

- Het koersdoel voor Kion Group gaat bij Barclays van 48 naar 55 EUR

- Het koersdoel voor LVMH gaat bij Barclays van 550 naar 520 EUR

- Het koersdoel voor Poste Italiane gaat bij Barclays van 17,5 naar 18 EUR

- Het koersdoel voor Prysmian gaat bij Citigroup van 66 naar 69 EUR

- Het koersdoel voor Rheinmetall gaat bij JP Morgan van 2100 naar 2250 EUR

- Het koersdoel voor Rheinmetall gaat bij Deutsche Bank van 1800 naar 1950 EUR

- Het koersdoel voor Ryanair gaat bij Deutsche Bank van 27 naar 27,5 EUR

- Het koersdoel voor Sainsbury gaat bij RBC van 300 naar 305 GBPp

- Het koersdoel voor Solvay gaat bij Morgan Stanley van 31 naar 30 EUR

- Het koersdoel voor Wolters Kluwer gaat bij Barclays van 180 naar 175 EUR