NISSAN MOTOR CO. LTD.

QANTAS AIRWAYS LTD.

FORD MOTOR CO.

APPLE INC.

MERCK & CO. INC.

THE HERSHEY CO.

THE CHEMOURS COMPANY

FAIR ISAAC CORP.

META PLATFORMS INC.

AIRBUS SE

RENAULT SA

UNICREDIT SPA

JET2 PLC

WPP PLC

COMMERZBANK AG

UNICREDIT SPA

KONGSBERG GRUPPEN ASA

CLOSE BROTHERS GROUP PLC

EKOPAK N.V.

AZELIS GROUP

INPOST SA

ENERGYVISION

Algemeen beursklimaat

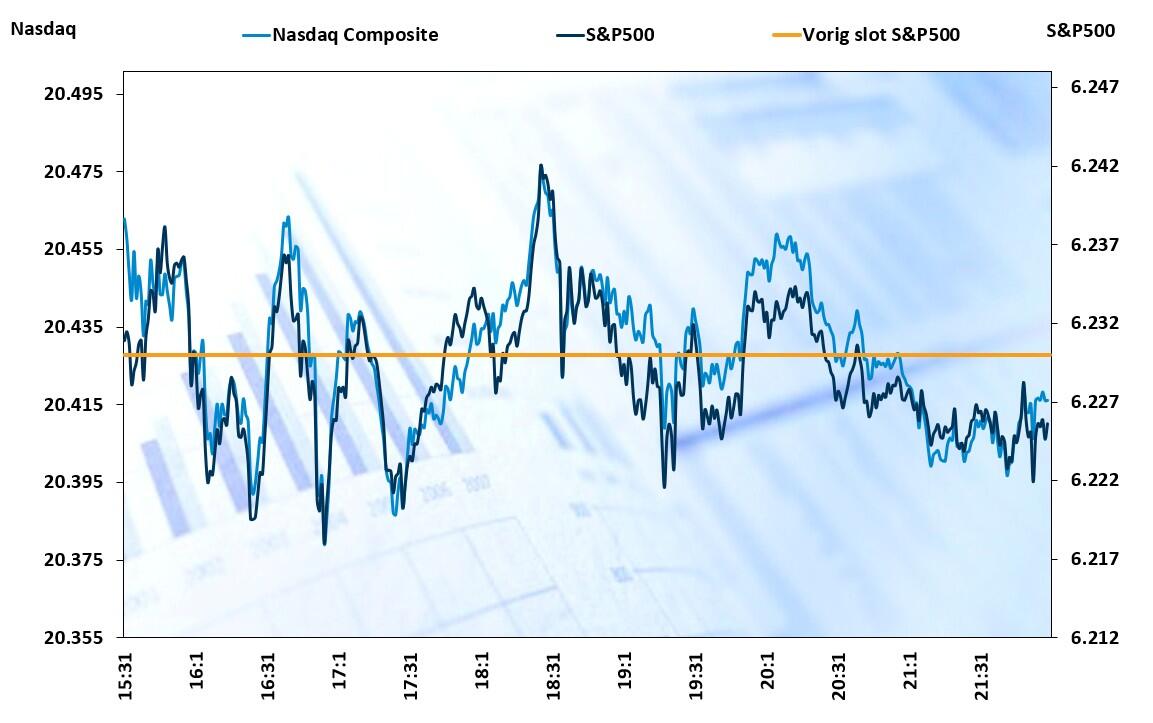

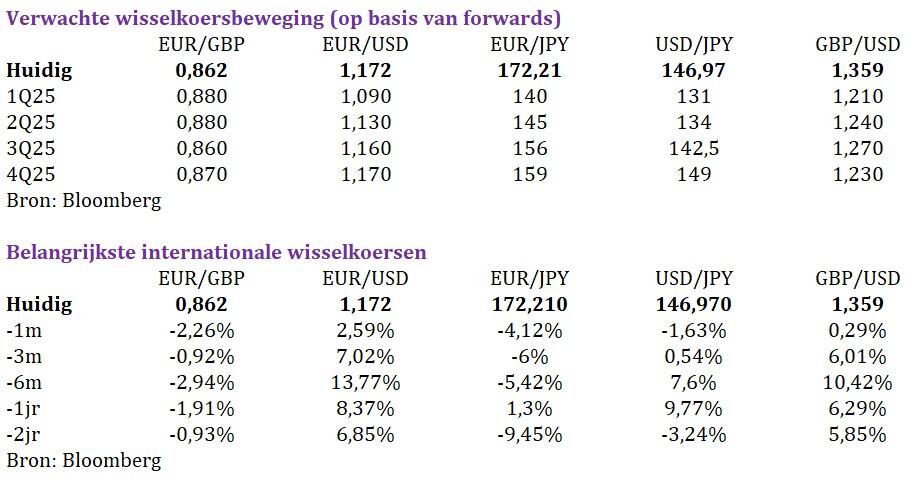

- Ondanks de eindstand het niet zou doen vermoeden, werd het een redelijk bewogen dag. Er kwam nieuws uit alle kanten, en die stroom hield zich netjes in balans. Zowel de Europese (+0,4%) als de Amerikaanse aandelenindexen (+0,1%) eindigden de dag daardoor rond het nulpunt, terwijl de Amerikaanse dollar niet thuis gaf (€1 = $1,1735) en de goudprijs 0,2% lager werd gezet (3.292 dollar per ounce).

- De sector van hernieuwbare energie stond gisteren andermaal onder druk omwille van een decreet dat de federale agentschappen opdraagt om de handhaving van de “One Big Beautiful Bill Act” aan te scherpen. Daarni werden de belastingvoordelen voor wind- en zonne-energie teruggeschroefd omdat hernieuwbare energiebronnen “onbetrouwbaar, duur en schadelijk zijn” voor “het milieu én het elektriciteitsnet”.

- Het ministerie van Binnenlandse Zaken moet nu alle beleidsmaatregelen herzien die de voorkeur geven aan hernieuwbare energie boven andere energiebronnen, wat de belastingvoordelen voor wind- en zonneprojecten na 2026 moet uitfaseren. Europese spelers als Vestas Wind, Orsted en SMA Solar kregen duidelijke klappen, net zoals Amerikaanse spelers zoals Enphase Energy en Solaredge technologies.

- Interessant nieuws voor de optimisten, want Goldman Sachs verwacht de komende twaalf maanden nog eens 11% winst voor de S&P500, zodat die rond 6.900 moet afklokken. De komende drie maanden wordt alvast 3% stijging verwacht tot 6.400 punten, met nog eens 3% nadien 6.600 punten. Dat optimisme wortelt in de overtuigingen dat beleggers bereid zijn om door eventuele winstzwakte op korte termijn heen te kijken.

- Maar ook spelen “veerkrachtige vooruitzichten voor de winstgroei in 2026 (de teller moet op 7% landen), de hervatting van de renteverlagingen door de Fed en de neutrale positionering van beleggers” een cruciale rol. Dat alles moet de huidige rally, die beperkt is in omvang, verbreden naar de hele markt, waardoor de waardering van de S&P500 van 20,4 naar 22 keer de winst kan aandikken.

- De Chinese consumentenprijzen stegen in juni met 0,1% op jaarbasis en dat is best wel nieuws. Het wil onder meer zeggen dat de daling met 0,1% in de voorgaande drie maanden werd omgebogen, wat goed is voor de eerste stijging op jaarbasis sinds januari. Non-foodproducten werden 0,1% duurder, terwijl de prijzen voor voedingsproducten minder snel daalden (-0,3% vs -0,4%). Nu goed, dat cijfer is wel nog de vijfde terugval op rij. De kerninflatie steeg meer uitgesproken met 0,7% op jaarbasis, het hoogste peil in 14 maanden. Goed nieuws, al geven we meteen ook mee dat de Chinese producenten in juni opnieuw daalden. Een verhaal van warm en koud, wat zich laat lezen als: “De overheid heeft nog bakken werk om de economische motor aan te zwengelen”

- The Donald breidde vannacht zijn handelsoorlog nog wat verder uit met een reeks nieuwe tarieven. Eerder al waren er heffing op geïmporteerd staal (50%) en aluminium (50%), maar nu is er ook een taks op timmerhout. Auto’s passeerden ook al de revue en nu komen daar nog 50% importtarieven op geïmporteerd koper bovenop. Dat moet natuurlijk de Amerikaanse productie stimuleren en zo de toelevering verzekeren van een metaal dat cruciaal is voor elektrische voertuigen, militaire hardware, het elektriciteitsnet en nog veel meer. Binnenkort volgen nog eens “grote heffingen” op computerchips en farmaceutische producten (mogelijk tot 200%)

- Amerikaanse aandelen reageerden echter rustig op het nieuws, waarbij de S&P index dinsdag vrijwel vlak sloot. Sommige analisten schrijven dat toe aan de zogenaamde “TACO trade”, een afkorting voor Trump Always Chickens Out. En ergens is dat logisch én te verwachten: de tarieven moeten wel verlengd worden omdat de dreigementen met torenhoge tarieven niet de verhoopte snelle deals opleveren. Op hele korte termijn is het wachten op de “brief naar de EU”, die waarschijnlijk tegen het einde van de week op de post zal gaan. En wat China betreft liet Trump zich eerder al ontvallen dat hij “het nu goed kon vinden met Peking” en dat de regering daar “heel eerlijk was geweest in de handelsbesprekingen”.

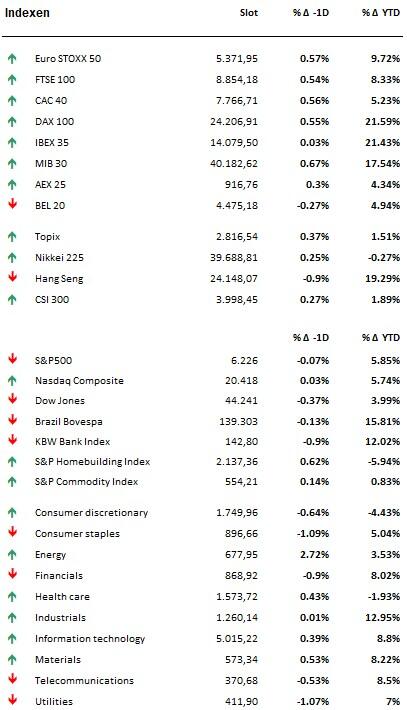

- De economische kalender oogt redelijk leeg, met wat leesvoer vanuit de VS (de publicatie van de notulen van de recente Fed-vergadering) en Japan (M3 geldhoeveelheid in juni). Niet te vergeten zijn we vandaag aangekomen bij de officiële tariefdeadline, al is die ondertussen al verwaterd, verschoven en gemilderd.

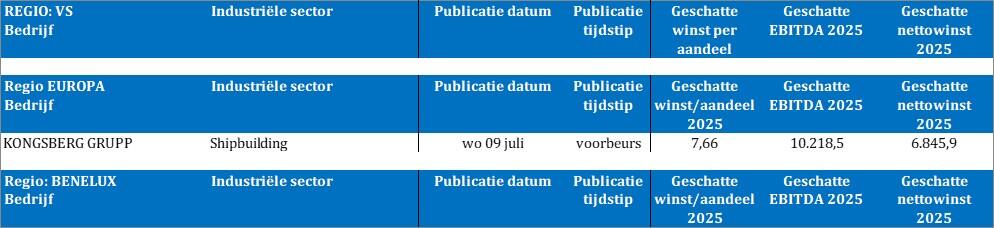

- Bedrijfsresultaten krijgen we enkel van Kongsberg Gruppen. Stilte voor de storm, heet dat dan.

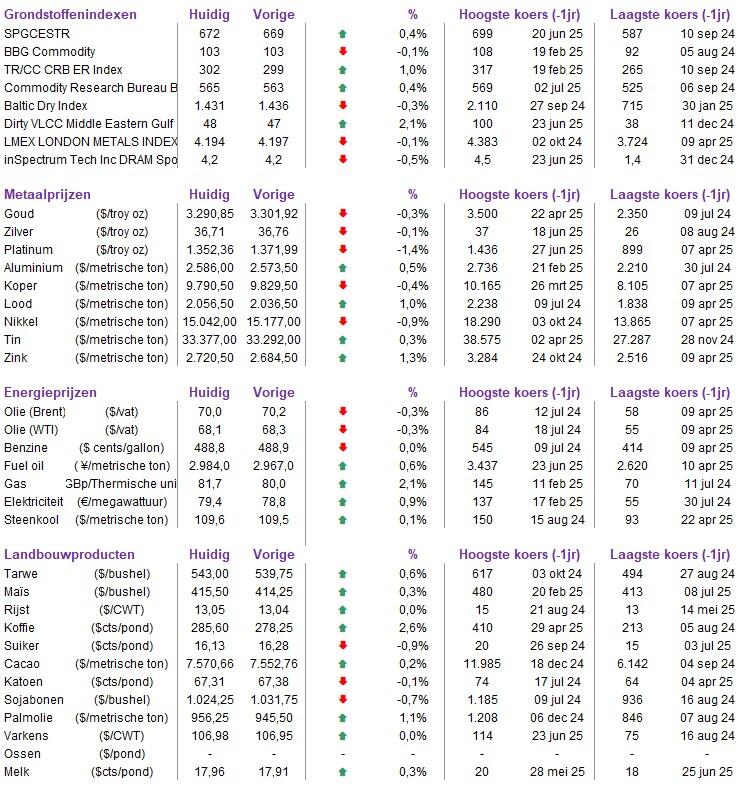

Bron: Bloomberg

Wall Street

Ford: {{264959, FORD MOTOR CO., F}} de Amerikaanse autobouwer meldt dat de bouw van zijn batterijfabriek voor elektrische auto's in Michigan volgens planning verloopt. Deze fabriek is een belangrijk onderdeel van Ford’s strategie om zijn productiecapaciteit voor elektrische voertuigen uit te breiden. De onderneming bevestigt dat er geen vertragingen zijn in het bouwproces. Verdere details over investeringen of verwachte productievolumes zijn momenteel niet bekendgemaakt.

Farmabedrijven: de Amerikaanse regering onder leiding van president Donald Trump overweegt importtarieven tot 200% op farmaceutische producten. De farmaceutische industrie krijgt één tot anderhalf jaar de tijd om zich aan te passen voordat deze tarieven van kracht worden. Tegelijkertijd worden ook invoerrechten op halfgeleiders en koper overwogen, als onderdeel van een bredere strategie om de binnenlandse productie te stimuleren en de afhankelijkheid van buitenlandse leveranciers te verminderen. Farmaceutische bedrijven waarschuwen dat deze maatregelen kunnen leiden tot tekorten en hogere kosten, en lobbyen voor een gefaseerde invoering.

Apple: {{253929, APPLE INC., AAPL}} de Amerikaanse technologiegigant heeft insider Sabih Khan benoemd tot Chief Operating Officer. Hij volgt Jeff Williams op als onderdeel van een langverwachte opvolgingsstrategie. Khan werkt al sinds 1995 bij Apple en was tot nu toe senior vice president operations. Williams blijft voorlopig actief binnen het bedrijf en zal na zijn pensioen eind dit jaar worden opgevolgd in zijn verantwoordelijkheden.

Merck: {{273340, MERCK & CO. INC., MRK}} het Amerikaanse farmaceutische bedrijf staat op het punt om het Britse biotechbedrijf Verona Pharma over te nemen voor ongeveer 10 miljard dollar. Merck zou 107 dollar per ADR betalen, wat aanzienlijk hoger ligt dan de slotkoers van Verona van 86,9 dollar bij een marktkapitalisatie van circa 7,39 miljard dollar. Verona ontwikkelt therapieën voor chronische luchtwegaandoeningen, waaronder het medicijn Ohtuvayre voor COPD, en rapporteerde een netto-omzet van 76,3 miljoen dollar in het eerste kwartaal van 2025. De overname past in Mercks strategie om zijn afhankelijkheid van Keytruda, dat in 2024 bijna 30 miljard dollar omzet genereerde en waarvan de patenten vanaf 2028 aflopen, te verminderen.

Hershey: {{267874, THE HERSHEY CO., HSY}} het snoepbedrijf daalde na het nieuws dat Wendy’s CEO Kirk Tanner vanaf 18 augustus de leiding zal nemen bij Hershey. Hij vervangt Michele Buck, die al twintig jaar bij het bedrijf werkt en acht jaar CEO is geweest.

Chemours: {{136314937, THE CHEMOURS COMPANY, CC}} het bedrijf steeg met meer dan 9%, bovenop sterke winsten van de afgelopen maand, nadat de Amerikaanse milieudienst (EPA) nieuwe regels over het gebruik van bepaalde chemicaliën introk. Ook de aandelen van Huntsman stegen met 5,7%.

Fair Isaac Corp: {{30442835, FAIR ISAAC CORP., FICO}} de aAandelen daalden sterk nadat Bill Pulte, directeur van de Federal Housing Finance Agency, op X (voorheen Twitter) zei dat Fannie Mae en Freddie Mac kredietverstrekkers zullen toestaan om Vantage 4.0-scores te gebruiken om kredietrisico’s te beoordelen. Vantage is een concurrent van FICO-scores, die tot nu toe de industriestandaard waren.

Merit Medical Systems: de fabrikant van medische apparatuur steeg met meer dan 4% na de benoeming van Martha Aronson als CEO vanaf 3 oktober. Het bedrijf verwacht een voorlopige omzet in het tweede kwartaal van 380 miljoen dollar tot 384 miljoen dollar, een stijging van 11% tot 13% ten opzichte van dezelfde periode vorig jaar (op constante valuta).

Meta Platforms: {{63750376, META PLATFORMS INC., META}} het Amerikaanse technologiebedrijf heeft een belang van bijna 3% genomen in de Franse brillenfabrikant EssilorLuxottica, als onderdeel van zijn strategie om AI-gebaseerde draagbare technologie uit te breiden. Volgens Bloomberg vertegenwoordigt dit belang een waarde van ongeveer 3 miljard euro, met plannen om dit op termijn uit te breiden tot circa 5%. Meta lanceerde recent samen met Oakley de AI-gestuurde slimme bril “Oakley Meta HSTN”, na het succes van de Ray-Ban Meta-bril. EssilorLuxottica wil zijn productiecapaciteit voor slimme brillen vergroten en de samenwerking met Meta uitbreiden naar andere merken.

Azië

Nissan: {{80466, NISSAN MOTOR CO. LTD., NSANY}} de Japanse autofabrikant heeft de productie van drie modellen voor de Canadese markt opgeschort in zijn fabrieken in Tennessee en Mississippi vanwege wederzijdse invoertarieven tussen de VS en Canada. Sinds mei liggen de assemblagelijnen voor de Pathfinder en Murano SUV’s en de Frontier pick-up stil. De maatregel volgt op Amerikaanse heffingen van 25% op auto-importen, waarop Canada met tegenmaatregelen reageerde. Ook concurrent Mazda paste zijn productie aan door Canada-gerichte output te stoppen en zich te richten op de Amerikaanse markt.

Qantas Airways: {{98145251, QANTAS AIRWAYS LTD., QABSY}} de Australische luchtvaartmaatschappij meldde dat bij een van de grootste cyberaanvallen in jaren persoonlijke gegevens van 5,7 miljoen klanten zijn buitgemaakt. Meer dan een miljoen klanten zagen hun telefoonnummer, geboortedatum of adres ingezien worden, terwijl bij vier miljoen anderen enkel naam en e-mailadres werden gestolen. Qantas benadrukt dat er geen aanwijzingen zijn dat de gegevens zijn gelekt en dat extra beveiligingsmaatregelen zijn genomen.

Europa

Southern Water: het Britse nutsbedrijf heeft ingestemd met een schuldverhoging van 675 miljoen pond, bovenop recente aanbiedingen van ongeveer 2 miljard pond aan nieuwe aandelen en obligaties. Het bedrijf, dat 2,6 miljoen klanten bedient, kampt met een schuldencrisis door verhoogde controle op watervervuiling en onderinvestering. In april kreeg het toezeggingen voor 800 miljoen pond via obligaties en 1,2 miljard pond aan aandelensteun van het Australische Macquarie Asset Management. Een akkoord met meer dan 72% van de schuldeisers en de controlerende aandeelhouder maakt een kapitaalinjectie van 655 miljoen pond in november mogelijk.

Airbus: {{1549220, AIRBUS SE, AIR}} de Franse vliegtuigbouwer heeft in de eerste helft van 2025 306 vliegtuigen afgeleverd, een daling van 5,56% ten opzichte van dezelfde periode in 2024. In juni werden 63 toestellen geleverd. Het bedrijf noteerde 494 nieuwe bestellingen in de eerste zes maanden van het jaar, wat neerkomt op 402 netto na annuleringen. Er werd geen winst per aandeel of gemiddelde analistenverwachting vermeld.

Monzo: de Britse digitale bank heeft een boete van 21 miljoen pond gekregen van de financiële toezichthouder FCA wegens onvoldoende bescherming tegen financiële criminaliteit. Tussen oktober 2018 en augustus 2020 liet Monzo klanten toe met onwaarschijnlijke adressen zoals Buckingham Palace, en overtrad het herhaaldelijk opgelegde beperkingen door meer dan 34.000 klanten met een hoog risico te registreren. De FCA benadrukte dat de controles van Monzo ontoereikend waren, ondanks eerdere waarschuwingen. Monzo boekte wel een winst vóór belastingen van 60,5 miljoen pond voor het boekjaar eindigend op 31 maart 2025, tegenover 13,9 miljoen pond een jaar eerder.

Renault: {{1544927, RENAULT SA, RNO}} de Franse autofabrikant zal volgende week een interim-CEO benoemen ter vervanging van Luca de Meo. De shortlist voor opvolging bevat interne kandidaten Denis Le Vot en Francois Provost, evenals voormalig Stellantis-directeur Maxime Picat. Le Vot leidt momenteel het budgetmerk Dacia, terwijl Provost verantwoordelijk is voor inkoop, partnerschappen en public affairs. Volgens het rapport moet Renault uiterlijk 15 juli een permanente directeur benoemen, de dag waarop het vertrek van De Meo ingaat.

UniCredit: {{207469, UNICREDIT SPA, UCG}} de Italiaanse kredietverstrekker heeft zijn belang in de Duitse bank Commerzbank vergroot tot 20% door derivaten ter waarde van ongeveer 10% om te zetten in aandelen. Daarmee versterkt UniCredit zijn positie als grootste investeerder in Commerzbank, ondanks tegenstand uit Duitsland tegen een mogelijke overname. Het bedrijf bezit daarnaast nog 9% in derivaten en overweegt dit om te zetten tot een totaalbelang van circa 29%. Bestuursvoorzitter Andrea Orcel pleit voor een fusie met UniCredit’s Duitse divisie HVB, maar benadrukt dat hij het belang ook als financiële belegging kan aanhouden of verkopen.

Jet2: {{9452845, JET2 PLC, JET2}} de Britse luchtvaartmaatschappij en reisorganisator heeft verdere vooruitgang geboekt in haar groeistrategie, met een stijging van het aantal vervoerde passagiers met 12% tot 19,77 miljoen. De groepswinst vóór herwaardering van vreemde valuta en belastingen steeg met 11% tot 577,7 miljoen pond, en de basiswinst per aandeel nam toe met 15% tot 213,1 pence, tegenover een verwaterde winst per aandeel van 207,2 pence (+22%).

WPP: {{9454369, WPP PLC, WPP}} de Britse reclamegroep heeft haar winstverwachting voor 2025 verlaagd vanwege verslechterende marktomstandigheden en aanhoudende zorgen over haar aanpassingsvermogen aan technologische veranderingen zoals AI. Het bedrijf verwacht nu een daling van de organische omzet met 3 tot 5% en een afname van de operationele marge met 50 tot 175 basispunten, terwijl eerder werd uitgegaan van een stabiele tot licht dalende omzet en marge. WPP kampt met klantverlies, een relatief grote blootstelling aan China en toenemende concurrentie, en verloor vorig jaar zijn positie als grootste reclamegroep aan het Franse Publicis. CEO Mark Read kondigde in juni zijn vertrek aan tegen eind 2025, na een periode waarin de aandelenkoers halveerde.

UniCredit: {{207469, UNICREDIT SPA, UCG}} de Italiaanse kredietverstrekker heeft een rechtszaak aangespannen tegen de voorwaarden die de Italiaanse overheid heeft opgelegd aan haar bod van 17 miljard dollar op Banco BPM, omdat deze volgens de bank nadelig zijn voor de goedkeuring van de deal. De uitspraak wordt ten vroegste donderdag verwacht. Tegelijkertijd heeft UniCredit zijn belang in Commerzbank verdubbeld tot circa 20% door derivaten om te zetten in aandelen, met plannen om dit verder uit te breiden tot 29%.

Kongsberg: {{63847, KONGSBERG GRUPPEN ASA, KOG}} het Noorse technologiebedrijf rapporteerde een omzetgroei van 20% in het tweede kwartaal van 2025, gedreven door sterke prestaties in defensie, maritieme oplossingen en onderzeese technologie. De EBIT steeg naar 1,918 miljard Noorse kronen, met een marge van 13,8%, terwijl de orderontvangst opliep tot 18,184 miljard Noorse kronen, mede dankzij een contract van 6,5 miljard kronen met Duitsland voor de Joint Strike Missile. Kongsberg Defence & Aerospace kende een omzetgroei van 38% en tekende een samenwerking met Oekraïne voor luchtdoelraketten en onbemande schepen, en opent een kantoor in Kiev. Kongsberg Discovery realiseerde 21% omzetgroei en breidde zijn markttoegang in de VS uit via de overname van het Amerikaanse Sonatech, gespecialiseerd in onderwaterakoestiek.

Close Brothers: {{9454391, CLOSE BROTHERS GROUP PLC, CBG}} de Britse kredietverstrekker verwacht tegen 2030 jaarlijks ongeveer 20 miljoen pond te besparen door haar premiumfinancieringsactiviteiten te stroomlijnen. Daarbij verschuift de focus van particuliere naar zakelijke dienstverlening. Deze strategische heroriëntatie is bedoeld om de efficiëntie te verhogen en de winstgevendheid op lange termijn te verbeteren. Verdere details over de implementatie zijn nog niet bekendgemaakt.

Benelux

Ekopak: {{328956053, EKOPAK N.V., EKOP}} de Belgische specialist in circulaire wateroplossingen heeft Jean-Baptiste De Cuyper benoemd tot nieuwe CEO, in lijn met de eerder aangekondigde intentie om extern leiderschap aan te trekken. De Cuyper brengt meer dan twintig jaar internationale ervaring mee in water, energie en infrastructuur, waaronder vijftien jaar bij DEME, waar hij onder meer leiding gaf aan de ontwikkeling van groene waterstofprojecten. Met een achtergrond als burgerlijk ingenieur en aanvullende opleiding in corporate finance, combineert hij technische expertise met een sterke focus op innovatie en duurzaamheid. Zijn aanstelling kadert in Ekopak’s bredere strategie om gouvernante en managementstructuur te versterken voor de volgende groeifase. Geen impact op de “houden”-aanbeveling en koersdoel van 5,5 euro.

Azelis: {{351589652, AZELIS GROUP, AZE}} de Belgische distributeur van speciale chemicaliën en ingrediënten heeft 100% van het Italiaanse ACEF overgenomen, een distributeur gespecialiseerd in grondstoffen en ingrediënten voor de cosmetica-, nutraceutica-, galenica- en farmaceutische sectoren. De overname versterkt Azelis’ productportfolio en technische expertise in Italië. Financiële details van de transactie zijn niet bekendgemaakt, maar op basis van de 70 voltijdse medewerkers van ACEF wordt de omzetbijdrage geraamd op ongeveer 50 miljoen euro. De overname past binnen Azelis’ strategie van gerichte overnames. KBCS handhaaft de “kopen”-aanbeveling en koersdoel van 24 euro.

InPost: {{321511881, INPOST SA, INPST}} het Nederlandse pakketkluisbedrijf heeft het Spaanse bezorgbedrijf Sending overgenomen om zijn positie op het Iberisch Schiereiland te versterken. Met deze overname integreert InPost de 24-uurs deur-tot-deur bezorgservice van Sending in zijn aanbod. De stap past binnen InPost’s strategie om zijn logistieke netwerk en dienstverlening in Zuid-Europa uit te breiden. Verdere details over de overname zijn op dit moment niet bekendgemaakt.

EnergyVision: {{514527726, ENERGYVISION, ENRGY}} vandaag noteert het bedrijf op Euronext. De energieleverancier gaat naar de beurs tegen de onderkant van de prijsvork, namelijk 9,50 euro per aandeel. Het bedrijf wijzigde in laatste instantie het aantal verkochte aandelen van 4,75 miljoen naar 4,45 miljoen. De free float bedraagt slechts 5,4%.

Aanbevelingen

Macrokalender

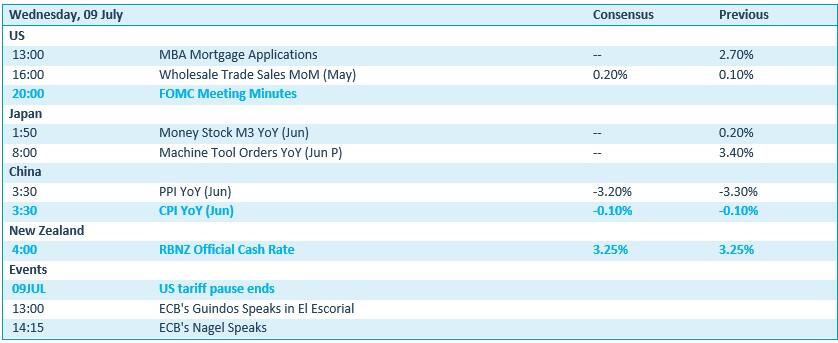

Wisselkoersen

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Aberdeen gaat bij Jefferies van 165 naar 175 GBPp en de aanbeveling verandert van Buy naar Hold

- Het koersdoel voor Amundi gaat bij Jefferies van 73 naar 80 EUR

- Het koersdoel voor ASMI gaat bij Deutsche Bank van 525 naar 575 EUR

- Het koersdoel voor ASML gaat bij Morgan Stanley van 640 naar 660 EUR

- Het koersdoel voor ASML gaat bij Deutsche Bank van 700 naar 750 EUR

- Het koersdoel voor AstraZeneca gaat bij Berenberg van 140 naar 142 GBPp

- Het koersdoel voor Euronext gaat bij Morgan Stanley van 172 naar 173 EUR

- Het koersdoel voor Holmen gaat bij Morgan Stanley van 375 naar 370 SEK

- Het koersdoel voor Infineon gaat bij Deutsche Bank van 42 naar 44 EUR

- Het koersdoel voor Kion Group gaat bij Jefferies van 51 naar 57 EUR en de aanbeveling verandert van Buy naar Hold

- Het koersdoel voor Kion Group gaat bij Berenberg van 41 naar 54 EUR

- Het koersdoel voor Logitech gaat bij Deutsche Bank van 60 naar 70 CHF

- Het koersdoel voor LSEG gaat bij Morgan Stanley van 13000 naar 12600 GBPp

- Het koersdoel voor LSEG gaat bij Deutsche Bank van 12900 naar 12700 GBPp

- Het koersdoel voor Man Group gaat bij Citigroup van 265 naar 185 GBPp en de aanbeveling verandert van Buy naar Neutral

- Het koersdoel voor Man Group gaat bij Jefferies van 235 naar 240 GBPp

- Het koersdoel voor Melexis gaat bij Deutsche Bank van 70 naar 80 EUR

- Het koersdoel voor OMV gaat bij HSBC van 41 naar 43 EUR

- Het koersdoel voor STMicroElectronics gaat bij Deutsche Bank van 30 naar 32 EUR

- Het koersdoel voor Unicredit gaat bij JP Morgan van 68 naar 70 EUR