TESLA INC.

NOVO NORDISK A/S

SINCLAIR

ARM HOLDINGS PLC

TERAWULF

GOODRX HOLDINGS INC.

DAYFORCE INC.

SOFTBANK CORP.

BHP GROUP LTD.

ARM HOLDINGS PLC

MEDIOBANCA BANCA DI CREDITO FINANZIARIO SPA

NOVO NORDISK A/S

MFE-MEDIAFOREUROPE NV

MIKO NV

EBUSCO HOLDING NV

ARGENX SE

CRESCENT NV

NYXOAH SA

ONWARD MEDICAL NV

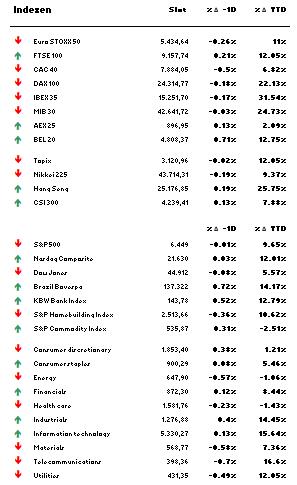

Algemeen beursklimaat

- In afwezigheid van Tom Simonts, wordt het algemeen beursklimaat geschreven door Andrea Gabellone, diensthoofd KBC Securities Global Equities.

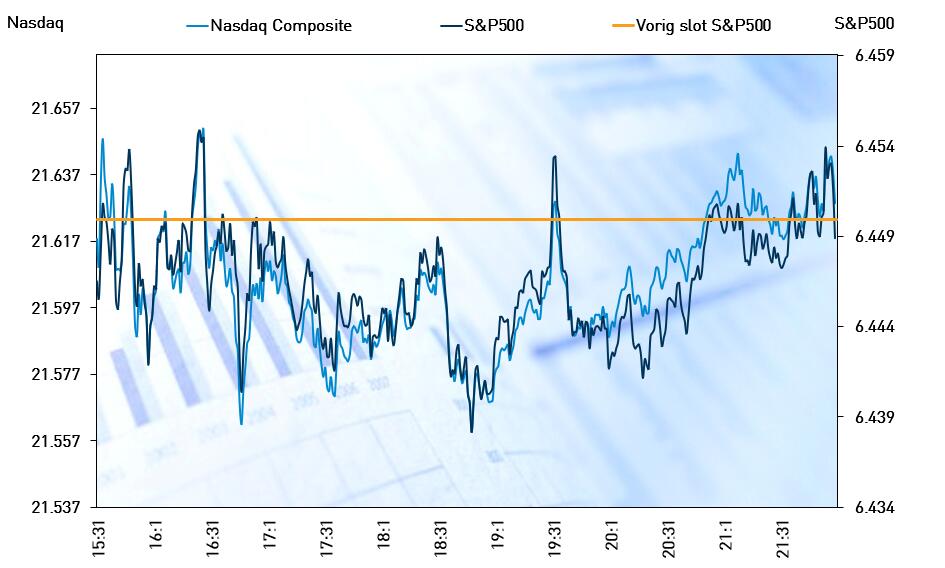

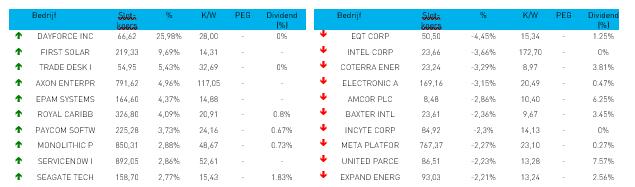

- De Amerikaanseaandelenmarkten waren grotendeels inert, met de S&P 500 die vlak sloot op ongeveer 6.449, terwijl de Dow ongeveer 34 punten daalde (een verwaarloosbare daling van 0,1%) en de Nasdaq licht steeg. Dit volgde op een reeks recordhoogtes eerder deze week, waarbij marktdeelnemers een voorzichtigeafwachtendehouding aannamen in afwachting van de naderende resultaten van de detailhandel en het jaarlijkse JacksonHole-symposium van de Federal Reserve. Ondanks de relatieve rust waren het de namen uit de sector schone energie die de winnaars van de dag waren, met Sunrun en First Solar die sterk stegen nadat de regering bijgewerkte richtlijnen voor belastingvoordelen voor schone energie had gepubliceerd, die minder streng waren dan gevreesd. Chipgigant Intel wakkerde de bezorgdheid van beleggers aan en daalde met bijna 3,7% na berichten dat de federale overheid in onderhandeling was om een belang van 10% te nemen, wat als onvoldoende werd beschouwd om het geplaagde bedrijf op een zinvolle manier te stabiliseren. Elders zette UnitedHealth zijn opwaartse trend voort na de bevestiging van een aanzienlijk belang door Berkshire Hathaway.

- Opkomendemarkten presteerden beter: in India doorbrak de Nifty50 de grens van 25.000 en steeg de Sensex met meer dan 1.000 punten, gestimuleerd door de GST-hervormingen van premier Modi en een upgrade van de nationale kredietwaardigheid door S&P.

- Op de obligatiemarkt stegen de rendementen op Amerikaanse staatsobligaties licht, waarbij het rendement op 10-jarige obligaties opliep tot bijna 4,34%, omdat het sentiment afgestemd bleef op de boodschap van de Fed in de aanloop naar Jackson Hole. Op de valutamarkten steeg de dollar over de hele linie licht: de EUR/USD daalde met ongeveer 0,2% tot ongeveer 1,168 dollar.

- De geopolitiekeagenda van de dag werd gedomineerd door de nasleep van de top in Alaska op 15 augustus, waar president Trump president Poetin ontmoette in Anchorage. De Russische staatsmedia onthulden de beelden, claimden stilzwijgende voordelen en schilderden Trump af als meegaand, en suggereerden zelfs een geheime overeenkomst op de achterbank van een limousine om Oekraïne onder druk te zetten. Een hooggeplaatste “coalitievanbereidwilligen” van Europese leiders, waaronder Macron, Starmer, Merz, Meloni en anderen, kwam in het Witte Huis bijeen met Zelenskyy. Het doel: veiligheidsgaranties voor Oekraïne uitwerken, zonder territoriale concessies te doen. Trump benadrukte dat hij streefde naar een breedvredeskader in plaats van een staakt-het-vuren, terwijl Zelenskyy ernaar streefde om binnen tien dagen garanties te formaliseren. In een diplomatieke follow-up belde Poetin premier Modi om zijn visie op de bijeenkomst in Alaska te delen, waarmee hij de banden tussen Rusland en India versterkte.

- Kortom, we blijven afwachten en kijken naar de berichten van de Fed en de volgende diplomatiekeontwikkelingen om richting te geven. Deze twee ontwikkelingen zullen het verhaal voor de markten in het vierde kwartaal bepalen en mogelijk het verhaal van het Amerikaanse exceptionalisme versterken of ontkrachten. Bovendien zullen de inflatiecijfers (PCE) en de werkgelegenheidscijfers voor augustus, die respectievelijk eind augustus en begin september worden gepubliceerd, ook bepalend zijn voor het grootste deel van de marktbewegingen.

Bron: Bloomberg

Wall Street

Tesla: {{37295290, TESLA INC., TSLA}} de Amerikaanse fabrikant van elektrische voertuigen is begonnen met het aannemen van bestellingen voor de nieuwe Model Y L in China, met een vanafprijs van 339.000 yuan (47.184 dollar). Het model is een vernieuwde versie van de Model Y, die in 2023 wereldwijd het best verkochte voertuig was, maar recent marktaandeel verloor door toenemende concurrentie van lokale spelers zoals Xiaomi. In januari werd een geüpdatete versie van de Model Y gelanceerd in Azië-Pacific, en een langereafstand-versie van de Model 3 is ook onderweg naar de Chinese markt. In juli daalde de verkoop van Tesla’s in China met 8,4%.

Sinclair: {{284359, SINCLAIR, SBGI}} de Amerikaanse eigenaar van televisiestations heeft een bod uitgebracht om zijn uitzendingen te fuseren met het kleinere Tegna, dat zelf in vergevorderde gesprekken is over een mogelijke verkoop aan Nexstar Media Group. Een fusie zou moeilijk te realiseren zijn door de gezamenlijke schuldenlast van beide bedrijven, met ongeveer 4,11 miljard dollar voor Sinclair en 2,33 miljard dollar voor Tegna. De deal zou Tegna-aandelen waarderen tussen 25 en 30 dollar per stuk, volgens bronnen die door The Wall Street Journal werden geciteerd. Sinclair overweegt ook een afsplitsing van zijn Ventures-portefeuille, terwijl Tegna eerder een overname van 8,6 miljard dollar afblies na regulatoire bezwaren.

TeraWulf: {{361212872, TERAWULF, WULF}} de bitcoinminer en AI-computingprovider steeg fors nadat Google zijn belang verhoogde om de uitbreiding van TeraWulf’s faciliteit in Lake Mariner, New York, te financieren. Google biedt tot 1,4 miljard dollar extra steun, waarmee het totaal op ongeveer 3,2 miljard dollar komt.

GoodRx Holdings: {{305580772, GOODRX HOLDINGS INC., GDRX}} de aandelen van het digitale gezondheidsplatform stegen sterk na de aankondiging van een samenwerking met Novo Nordisk om de anti-obesitasmedicatie Ozempic en Wegovy aan zelfbetalende patiënten aan te bieden voor 499 dollar per maand. Novo Nordisk steeg 5% en kreeg ook FDA-goedkeuring voor het gebruik van Wegovy bij een ernstige leverziekte.

Dayforce: {{215490909, DAYFORCE INC., DAY}} de aandelen van de HR-softwareleverancier stegen fors nadat Bloomberg meldde dat Thoma Bravo gesprekken voert om Dayforce in de komende weken over te nemen.

Azië

Shein Group: de Chinese fastfashionretailer onderzoekt een terugkeer van het hoofdkantoor naar China om goedkeuring te verkrijgen voor een geplande beursgang in Hongkong. De gesprekken met juridische adviseurs over het opzetten van een moedermaatschappij in het Chinese vasteland zijn nog in een vroeg stadium en zonder garantie op uitvoering. Eerdere pogingen om te noteren in New York en Londen mislukten door politieke kritiek en het uitblijven van goedkeuring van de Chinese toezichthouder.

Foxconn: de Taiwanese technologiegigant heeft zijn focus verlegd van Apple-productie naar AI-servers en cloudoplossingen, waarmee het voor het eerst meer omzet genereerde dan met consumentenelektronica. In het tweede kwartaal van 2025 kwam 41% van de omzet uit cloud- en netwerkproducten, tegenover 35% uit consumentenelektronica, een duidelijke verschuiving ten opzichte van 2021. Foxconn is nu de grootste serverproducent voor Nvidia en verwacht dat de AI-serveromzet in het derde kwartaal met meer dan 170% zal stijgen.

BHP: {{256546, BHP GROUP LTD., BHP}} de Australische mijnbouwer zag de jaarwinst dalen tot 10,16 miljard dollar, het laagste niveau in vijf jaar, door zwakke vraag uit China en lagere ijzerertsprijzen. De winst bleef onder de gemiddelde analistenverwachting van 10,22 miljard dollar, maar het bedrijf keerde een hoger dan verwacht slotdividend uit van 1,10 dollar per aandeel, tegenover een gemiddelde analistenverwachting van 1,01 dollar. BHP verhoogde zijn schulddoelstelling en overweegt overnames in koper en potas, terwijl het investeringsbudget voor groei en exploratie wordt teruggeschroefd na 2025.

SoftBank Group: {{242820223, SOFTBANK CORP., SOBKY}} de Japanse investeerder versterkt zijn positie in de Amerikaanse chipsector met een kapitaalinjectie van 2 miljard dollar in Intel, waarmee het een van de grootste aandeelhouders wordt. De investering past binnen SoftBanks bredere strategie om fors in te zetten op kunstmatige intelligentie, waaronder het Stargate-datacenterproject van 500 miljard dollar. SoftBank betaalt 23 dollar per aandeel en neemt geen bestuurszetel of afnameverplichting op zich. De gemiddelde analistenverwachting voor de winst per aandeel van Intel is niet vermeld.

Europa

Arm Holdings: {{432961070, ARM HOLDINGS PLC, ARM}} het Britse chipbedrijf heeft Rami Sinno, voormalig AI-chipdirecteur bij Amazon, aangetrokken om zijn plannen voor het ontwikkelen van eigen chips te versterken. Sinno werkte eerder aan Amazon’s Trainium- en Inferentia-chips en brengt waardevolle ervaring mee in het bouwen van grootschalige AI-oplossingen. Arm, dat tot nu toe enkel chiparchitectuur ontwierp, wil nu ook chiplets en volledige systemen gaan produceren. De gemiddelde analistenverwachting voor de winst per aandeel is niet vermeld.

Mediobanca: {{1947889, MEDIOBANCA BANCA DI CREDITO FINANZIARIO SPA, MB}} de Italiaanse zakenbank heeft goedkeuring gekregen van de Europese Centrale Bank om Banca Generali over te nemen en zo de op één na grootste vermogensbeheerder van Italië te worden. De overname moet nog worden goedgekeurd door aandeelhouders tijdens een stemming op 21 augustus, die eerder werd uitgesteld wegens onvoldoende steun. Met deze stap wil Mediobanca een overnamepoging van Monte dei Paschi di Siena afwenden, dat zelf in handen is van invloedrijke Italiaanse investeerders. De gemiddelde analistenverwachting voor de winst per aandeel is niet vermeld.

Novo Nordisk: {{7239032, NOVO NORDISK A/S, NOVO B}} de Deense farmaceut biedt zijn diabetesmiddel Ozempic nu rechtstreeks aan voor 499 dollar per maand aan zelfbetalende patiënten in de VS via onder andere GoodRx en zijn eigen NovoCare-apotheek. De stap maakt deel uit van een bredere strategie om de toegang tot semaglutide-medicatie te verbeteren, te midden van concurrentie van goedkopere alternatieven en rivalen zoals Eli Lilly. De aandelen van Novo stegen met 5,3% na de aankondiging, mede dankzij de versnelde FDA-goedkeuring voor Wegovy bij MASH-behandeling. De gemiddelde analistenverwachting voor de winst per aandeel is niet vermeld.

MediaForEurope: {{361075965, MFE-MEDIAFOREUROPE NV, MFEA}} de Italiaanse mediagroep heeft haar belang in ProSiebenSat.1 verhoogd tot 43,6% in een poging om het Duitse bedrijf over te nemen en een pan-Europese tv-speler te creëren. Hoewel het bod nog geen meerderheid opleverde, krijgen aandeelhouders nog twee weken om hun aandelen aan te bieden. Concurrent PPF verwierf 18,4% van de aandelen, wat een obstakel vormt voor MFE’s plannen. De gemiddelde analistenverwachting voor de winst per aandeel is niet vermeld.

Benelux

Onward Medical: {{355485591, ONWARD MEDICAL NV, ONWD}} het Zwitserse medtechbedrijf heeft goedkeuring gekregen van de Amerikaanse FDA voor een investigational device exemption (IDE) om de cruciale Empower BP-studie te starten met het ARC-IM-implanteerbare systeem, gericht op het aanpakken van bloeddrukinstabiliteit na een ruggenmergletsel. De eerste patiëntinschrijving wordt verwacht vóór eind 2025, en een gedetailleerde tussentijdse analyse van een eerdere haalbaarheidsstudie wordt later dit jaar gepubliceerd. Verdere informatie over het ontwerp en de timing van de studie wordt eveneens verwacht. KBC Securities handhaaft de “kopen”-aanbeveling en koersdoel van 10,4 euro.

Nyxoah: {{307093093, NYXOAH SA, NYXH}} het Belgische medtechbedrijf dat neuromodulatie-oplossingen ontwikkelt voor obstructieve slaapapneu (OSA), heeft in het tweede kwartaal van 2025 een omzet geboekt van 1,3 miljoen euro, een stijging van 74% ten opzichte van dezelfde periode vorig jaar. Op 8 augustus kreeg Nyxoah FDA Pre-Market Approval voor het Genio-systeem, de eerste en enige bilaterale hypoglossale neurostimulatie-therapie die in de VS is goedgekeurd. De DREAM-studie toonde een mediane AHI-reductie van 66,6% in rugligging en 71,0% in niet-rugligging, wat de effectiviteit van Genio onderstreept. Ondanks deze mijlpaal rapporteerde het bedrijf een nettoverlies van 20,6 miljoen euro voor het kwartaal, of 0,551 euro per aandeel.

Crescent: {{14647809, CRESCENT NV, OPTI}} de beurswaakhond FSMA meldt dat het aandeel geschorst is in afwachting van een mededeling van het bedrijf.

Argenx: {{105333308, ARGENX SE, ARGX}} het Belgische biotechbedrijf organiseert op 16 september een webinar waarin het zijn pijplijn en R&D-strategie toelicht. Tijdens het evenement, getiteld "R&D Spotlight Pioneering MuSK Biology with ARGX-119", wordt de ontwikkeling van het MuSK-agonistprogramma besproken, met toepassingen voor neuromusculaire aandoeningen zoals CMS, ALS en SMA. Het webinar is het eerste in een reeks en wordt begeleid door het management en wetenschappelijke team van argenx, samen met externe opinieleiders. Het webinar is te volgen op de website van argenx

Ebusco: {{355618661, EBUSCO HOLDING NV, EBUS}} de Nederlandse bussenbouwer zal ruim 99,5 miljoen nieuwe aandelen uitgeven na goedkeuring door de buitengewone aandeelhoudersvergadering, als onderdeel van de conversie van leningen ter waarde van 22 miljoen euro plus 2,2 miljoen euro rente. De aandelen worden uitgegeven tegen een conversieprijs van 0,3260 euro en 0,3231 euro aan respectievelijk de houders van de februari-lening en Kabuto Technology. Heights Capital Management behoudt voorlopig zijn conversieoptie, die kan worden uitgeoefend tot augustus 2026. Green Innovation en Kabuto hebben ingestemd met een lock-up van zes maanden voor hun nieuwe aandelen.

Miko: {{29324, MIKO NV, MIKO}} de Belgische koffiebrander heeft een bouwvergunning gekregen voor een nieuwe fabriek langs de E34 in Turnhout, waar het als eerste ter wereld al zijn koffiebonen zal branden met zelf opgewekte windenergie. De nieuwe site van 20.000 vierkante meter vervangt de huidige locatie in de stad en is gericht op toekomstige groei en uitbreiding van het personeelsbestand. Ondanks stijgende koffieprijzen blijft de markt groeien en investeert Miko 40 miljoen euro in het project en hoopt aan de fabriek te kunnen beginnen in de eerste helft van 2026.

el vastgelegd.

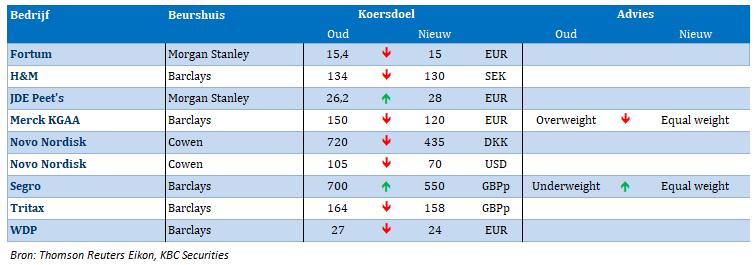

Aanbevelingen

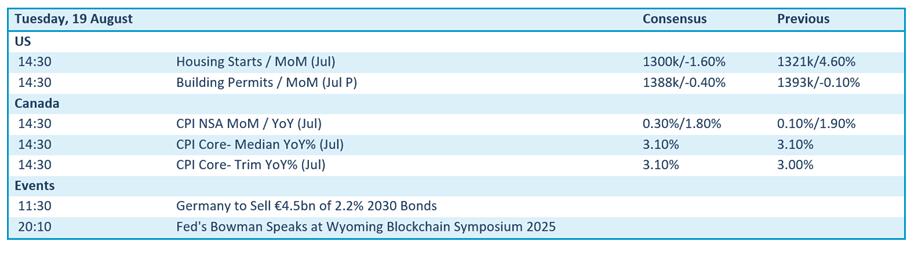

Macrokalender

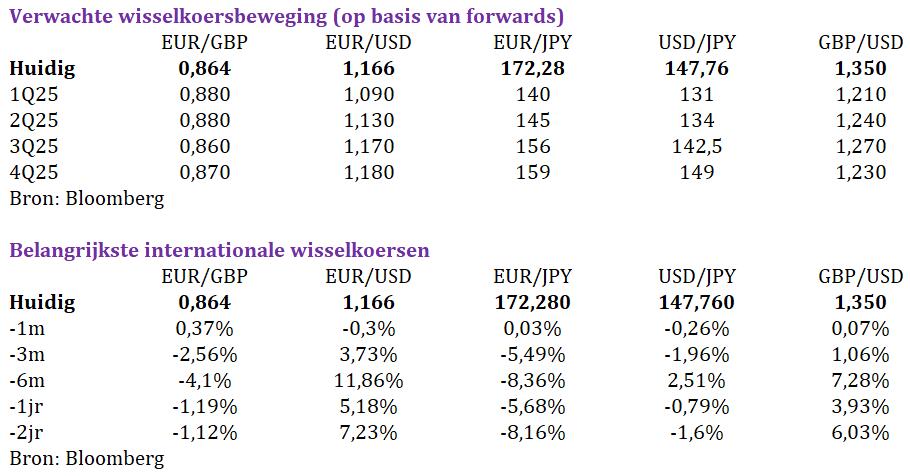

Wisselkoersen

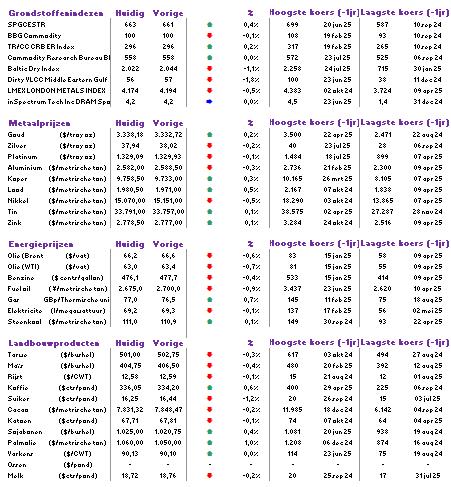

Grondstoffen overzicht

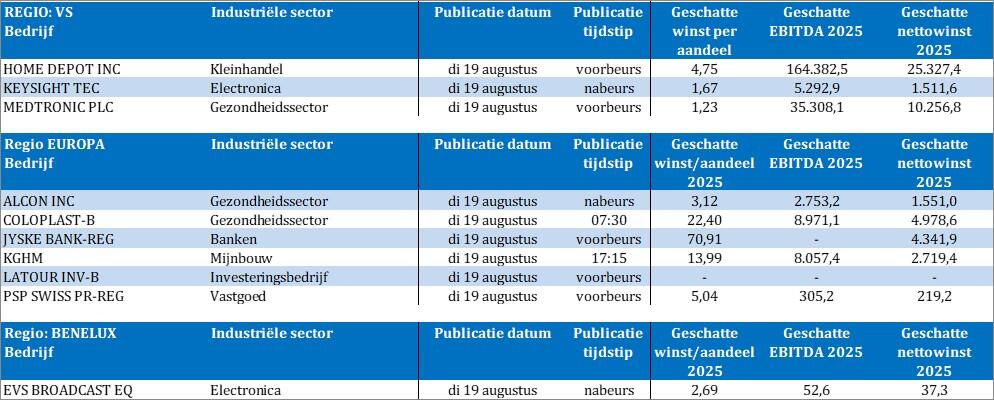

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Fortum gaat bij Morgan Stanley van 15,4 naar 15 EUR, er is geen wijziging in de aanbeveling.

- Het koersdoel voor H&M gaat bij Barclays van 134 naar 130 SEK, er is geen wijziging in de aanbeveling.

- Het koersdoel voor JDE Peet's gaat bij Morgan Stanley van 26,2 naar 28 EUR, er is geen wijziging in de aanbeveling.

- Het koersdoel voor Merck KGAA gaat bij Barclays van 150 naar 120 EUR, de aanbeveling gaat van Overweight naar Equal weight.

- Het koersdoel voor Novo Nordisk gaat bij Cowen van 720 naar 435 DKK, er is geen wijziging in de aanbeveling.

- Het koersdoel voor Novo Nordisk gaat bij Cowen van 105 naar 70 USD, er is geen wijziging in de aanbeveling.

- Het koersdoel voor Segro gaat bij Barclays van 700 naar 550 GBPp, de aanbeveling gaat van Underweight naar Equal weight.

- Het koersdoel voor Tritax gaat bij Barclays van 164 naar 158 GBPp, er is geen wijziging in de aanbeveling.

- Het koersdoel voor WDP gaat bij Barclays van 27 naar 24 EUR, er is geen wijziging in de aanbeveling.