ZSCALER INC.

BANK OF AMERICA CORP.

BARCLAYS PLC

CITIGROUP INC.

DEUTSCHE BANK AG

GOLDMAN SACHS GROUP INC.

JPMORGAN CHASE & CO.

MORGAN STANLEY

NATWEST GROUP PLC

WELLS FARGO & CO.

PEPSICO INC.

AON PLC

THE KRAFT HEINZ CO.

ALPHABET INC.

UNITED THERAPEUTICS CORP.

IONIS PHARMACEUTICALS INC.

CONSTELLATION BRANDS INC.

AIR LEASE CORP

CYTOKINETICS INC.

BIOGEN INC.

TAIWAN SEMICONDUCTOR MANUFACTURING CO. LTD.

DEUTSCHE BANK AG

VOLKSWAGEN AG

KLARNA HOLDING AB FRN PERP SEK2000000

SWISS LIFE HOLDING AG

NOVARTIS AG

FUGRO NV

AFC AJAX NV

CARE PROPERTY INVEST

SHURGARD SELF STORAGE LTD.

DSM-FIRMENICH AG

ASR NEDERLAND NV

QRF COMM. VA

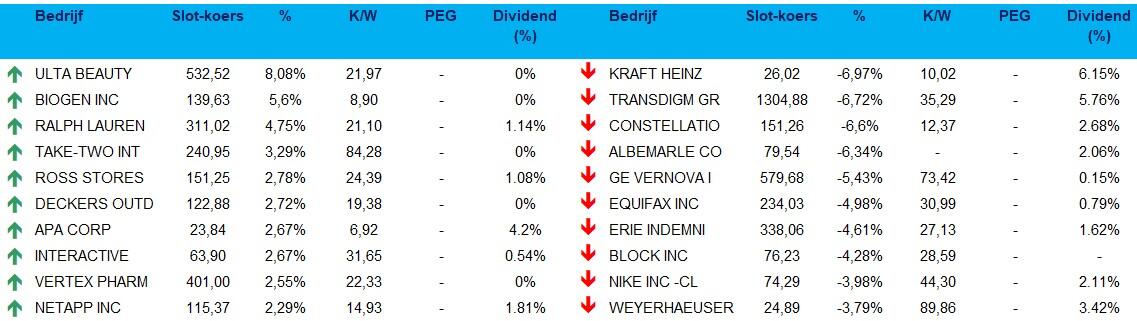

Algemeen beursklimaat

- De Europese beursvloer kleurde gisteren dieprood (-1,5%), terwijl ook Wall Street zo’n 0,75% lager werd gezet. Niet één Europese industriële sector kleurde groen, met de grootste verliezen voor technologie (-2,9%), industrials (-2,3%) en financials (-1,7%). Over de Grote Plas hielden energie (+0,23%), consumentengoederen (+0,1%) en de gezondheidssector (+0,1%) de neus wél boven water, maar ook daar moesten industrials en technologie lager.

- Afgezien van aanhoudende/toenemende geopolitieke spanningen, werd het sentiment geraakt door aanhoudende spanning op de obligatiemarkten. Oplopende overheidstekorten en schulden, geen tot weinig politieke slagkracht om daar verandering in te brengen, de vrees dat tarieven de inflatie alsnog zullen aanjagen een aankomende economische zwakte in de VS spelen allemaal een rol.

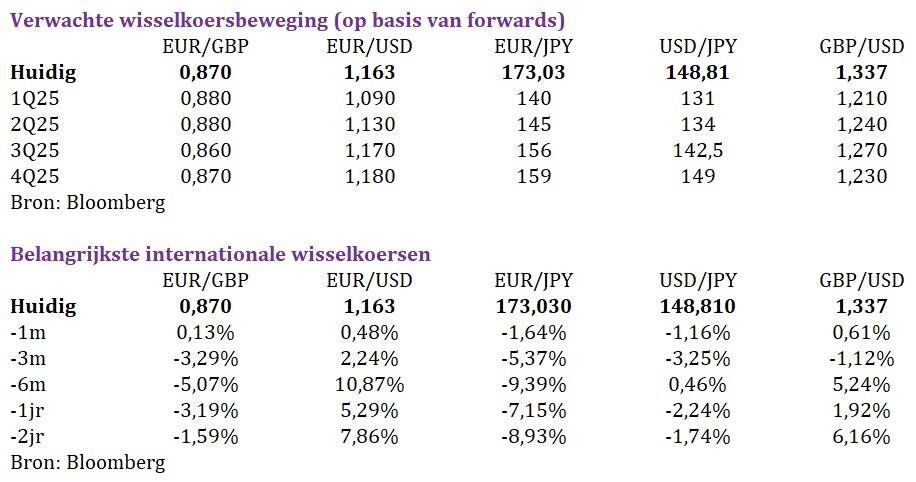

- Vooral de rente op hele lange termijn blijft daarom opwaartse druk ondervinden. Zo tikte de Japanse 30-jaarsrente vannacht alweer een nieuw recordniveau aan en blijven beleggers een hogere vergoeding eisen voor Europees lange termijn papier. De Franse 10-jaarsrente steeg tot 3,59%, zodat het renteverschil met Duitsland steeg tot 84 basispunten. Niettemin verdapperde de Amerikaanse dollar tegenover de euro (€1 = $1,1639).

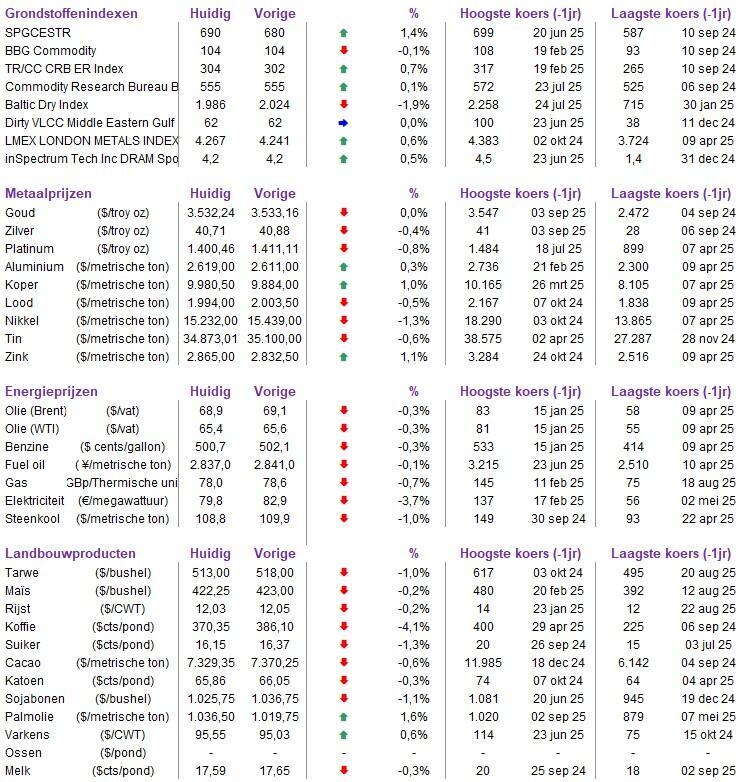

- De stijgende kans op een Amerikaanse renteknip later deze maand, gecombineerd met politieke risico’s, een tanende onafhankelijkheid van de Federal Reserve en de economische onzekerheid die volgt op het instellen van de importtarieven blijven de goudprijs aanjagen. Gisteren kwam er 1,35% bij tot een recordkoers van 3.599,66 dollar per ounce, goed voor meer dan 30% winst in 2025. “Veilige haven van waarde én thermometer van het beleggersvertrouwen” heet dat dan. En dat gaat ook op voor de zilverprijs, want dat zijn twee handen op eenzelfde beleggersbuik.

- Op de beursvloer verloor de Chinese beurs 0,9%, terwijl Hongkong 0,4% en Japan 1% in het rood afklokten. Een tweede achtereenvolgende verliesdag, ondanks India (+0,4%) en Taiwan (+0,2%) toch voor iets van winst zorgden. Technologieaandelen leidden de terugval, met verliezen voor onder meer Cambricon Technologies (-7%), Victory Giant (-3%), Suzhou TFC (-2%), terwijl Foxconn Industrial (+1,6%) goed standhield. Opvallende verliezers waren de defensiebedrijven (-4,6%), met in hun zog de militair gerelateerde aandelen (-5%). Mogelijk overtuigde de militaire parade niet?

- Het sentiment werd verder ook wat getemperd omdat geopolitieke risico’s in de kijker stonden. President Xi Jinping waarschuwde de wereld tijdens een militaire parade dat het voor de keuze stond tussen “vrede of oorlog” en “dialoog of confrontatie”. Dat kan verband houden met een post, eerder op de dag, van een altijd diplomatisch fijngevoelige Trump op Truth Social: “Please give my warmest regards to Vladimir Putin and Kim Jong Un as you conspire against the United States of America." Tsja, moet u ook zuchten?

- Goed nieuws kwam er wel voor de Chinese economie, want de PMI-sentimentsindex voor de dienstensector klom in augustus van 52,6 naar 53 punten, terwijl een terugval tot 52,6 verwacht werd. Mooi zo, zeker omdat het de snelste expansie betreft sinds mei 2024, gedragen door nieuwe bestellingen en een sterkere toename van de export. Minpunt is wel dat er in de dienstensector jobs verloren gingen, terwijl de prijzen slechts licht stegen door hogere lonen en grondstofprijzen. Maar het algemene sentiment blijft wel degelijk verbeteren en dat is een belangrijke opsteker.

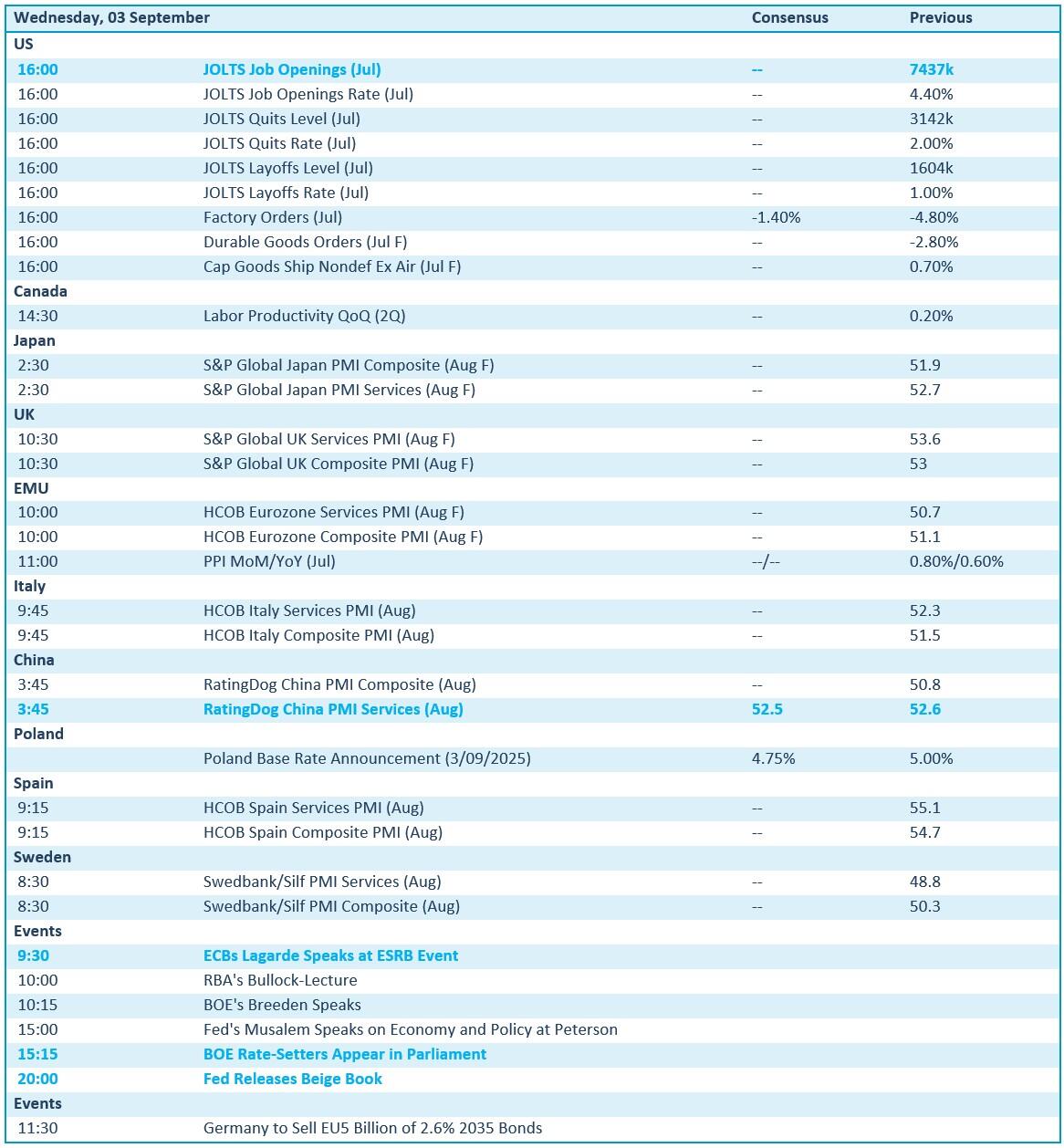

- Er staat vandaag heel wat interessants op de economische kalender. Vooral het Amerikaanse JOLTS-banenrapport voor juli is erg belangrijk als barometer voor de arbeidsmarkt. Ook levert de VS een update aan van de bestellingen voor duurzame goederen en zal het Beige book gepubliceerd worden.

- Elders in de wereld kijken we vooral naar PMI-sentimentsindexen uit augustus, onder meer in China Spanje, Zweden en Italië. Ook Japan, het VK en de EMU passeren de revue, maar dat gaat over finale data. En dan is er ook nog Europees inflatienieuws, met de evolutie van de producentenprijzen in juli. En om dat allemaal af te kruiden mag ECB topvrouw Lagarde een speech afsteken.

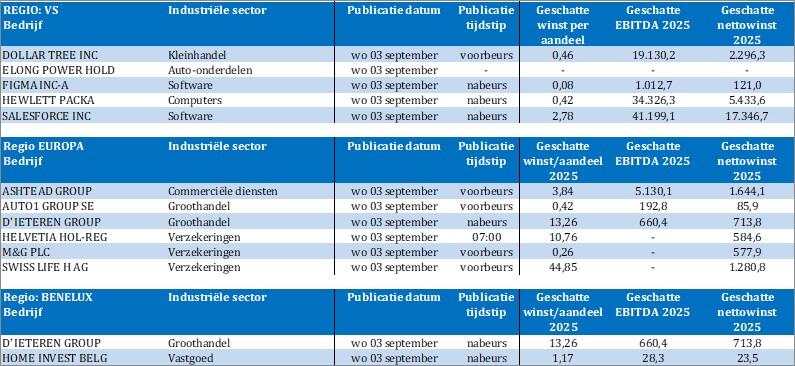

- Bedrijfsresultaten komen er onder meer van Dollar Tree, Elong Power, Figma, HP, Salesforce, Ashtead, Auto1, D'Ieteren, Helvetia Holding, M&G, Swiss Life en Home Invest.

Bron: Bloomberg

Wall Street

Zscaler: {{213024405, ZSCALER INC., ZS}} de Amerikaanse cybersecurityspecialist zag de vraag naar zijn AI-gerichte beveiligingsdiensten toenemen, wat leidde tot een verwachte jaaromzet van 3,27 tot 3,28 miljard dollar, boven de gemiddelde analistenverwachting van 3,21 miljard dollar. In het vierde kwartaal boekte Zscaler een omzet van 719,2 miljoen dollar, tegenover een gemiddelde analistenverwachting van 706,9 miljoen dollar, en een aangepaste winst per aandeel van 89 cent, boven de gemiddelde analistenverwachting van 80 cent. De overname van Red Canary voor 675 miljoen dollar in augustus versterkt Zscalers positie in de snelgroeiende SASE-markt.

Bank of America {{229686063, BANK OF AMERICA CORP., MER.PRK}}, Barclays {{9454489, BARCLAYS PLC, BARC}}, Citigroup {{258242, CITIGROUP INC., C}}, Credit Suisse, Deutsche Bank {{142991, DEUTSCHE BANK AG, DBK}}, Goldman Sachs {{11672499, GOLDMAN SACHS GROUP INC., GS.PRA}} , JPMorgan Chase {{274385, JPMORGAN CHASE & CO., JPM}}, Morgan Stanley {{274646, MORGAN STANLEY, MS}}, NatWest {{9454666, NATWEST GROUP PLC, NWG}} en Wells Fargo {{86195, WELLS FARGO & CO., WFC}}: deze Amerikaanse en Europese grootbanken zijn vrijgesproken in een antitrustzaak waarin ze werden beschuldigd van het jarenlang manipuleren van prijzen bij kleinere obligatiehandelstransacties ten nadele van gewone beleggers. De rechter oordeelde dat de beleggers onvoldoende bewijs leverden voor een samenzwering rond handelsplatformen en dat er geen concrete daden waren vastgesteld in de vier jaar voorafgaand aan de aanklacht. De zaak, die eerder werd heropend vanwege een belangenconflict bij een vorige rechter, is nu definitief verworpen en kan niet opnieuw worden ingediend.

PepsiCo: {{279541, PEPSICO INC., PEP}} de Amerikaanse producent van frisdranken en snacks kreeg een activistische oproep van Elliott Management, dat een belang van 4 miljard dollar nam en aandringt op een heropleving van de frisdrankdivisie en een hogere beurskoers. Elliott wijst op strategische fouten en marktaandeelverlies in de Noord-Amerikaanse drankentak, en stelt voor om het bottelnetwerk te herstructureren en niet-kernactiviteiten zoals Quaker Foods te verkopen. PepsiCo boekte recent een belang in Celsius Holding en kocht Poppi voor bijna 2 miljard dollar, terwijl het ook zijn chipsmerken wil herpositioneren met natuurlijke ingrediënten.

Aon: {{253870, AON PLC, AON}} de Amerikaanse verzekeringsmakelaar staat op het punt om zijn NFP-wealthdivisie voor bijna 3 miljard dollar terug te verkopen aan private-equitygroep Madison Dearborn, als onderdeel van een bredere herstructurering. Aon nam NFP eind 2023 over voor 13,4 miljard dollar (11,55 miljard euro), maar wil nu niet-kernactiviteiten afstoten en zijn focus behouden op vermogensadvies voor grote instellingen. De verkoop omvat Wealthspire Advisors, Fiducient Advisors en Newport Private Wealth, terwijl Quaker Foods als niet-kernactiviteit wordt beschouwd.

Kraft Heinz: {{135818548, THE KRAFT HEINZ CO., KHC}} de Amerikaanse voedingsproducent splitst zich op in twee aparte bedrijven – één voor sauzen zoals Heinz ketchup en één voor supermarktproducten zoals Oscar Mayer – om het beheer te vereenvoudigen en een hogere beurswaardering te realiseren. De beslissing volgt op jarenlange druk van investeringsbankiers en het vertrek van Berkshire Hathaway-bestuurders, terwijl vergelijkbare splitsingen bij Kellogg, Unilever en Keurig Dr Pepper recent succes boekten. Analisten wijzen erop dat gerichte bedrijven makkelijker te waarderen zijn en sneller kunnen groeien via gerichte overnames, al tonen post-COVID-data aan dat waarderingsstijgingen na splitsingen niet gegarandeerd zijn.

Alphabet: {{10390991, ALPHABET INC., GOOGL}} en federale rechter in de VS heeft geoordeeld dat Google zijn Chrome-browser niet hoeft te verkopen, maar wel informatie moet delen met concurrenten. Deze beslissing volgt op een jarenlange rechtszaak waarin eerder werd vastgesteld dat Google de concurrentie op het gebied van online zoeken illegaal heeft belemmerd. In het voorjaar eiste het Amerikaanse ministerie van Justitie dat Google Chrome zou afstoten, maar die eis werd niet ingewilligd.

United Therapeutics: {{289929, UNITED THERAPEUTICS CORP., UTHR}} het Amerikaanse biofarmaceutische bedrijf heeft aangekondigd dat de TETON-2-studie met vernevelde Tyvaso succesvol was in de behandeling van idiopathische pulmonale fibrose (IPF), met een significante verbetering van de longcapaciteit ten opzichte van placebo. De fase 3-registratiestudie omvatte 597 patiënten over een periode van 52 weken en zal samen met de resultaten van de lopende TETON-1-studie dienen als basis voor een aanvullende aanvraag bij de FDA. Zowel de FDA als het Europees Geneesmiddelenbureau hebben orphan designation toegekend aan treprostinil voor IPF.

Ionis Pharmaceuticals: {{4998805, IONIS PHARMACEUTICALS INC., IONS}} het Amerikaanse biotechbedrijf kreeg op 22 augustus goedkeuring van de FDA voor Dawnzera (donidalorsen), een behandeling voor erfelijk angio-oedeem (HAE) bij patiënten vanaf 12 jaar. Dit is Ionis’ tweede onafhankelijke productlancering, waarbij het bedrijf inzet op zijn gespecialiseerde verkoopteam en de dynamiek van therapiewissels binnen de HAE-markt.

Constellation Brands: {{259211, CONSTELLATION BRANDS INC., STZ}} de Amerikaanse producent van bier, wijn en sterke dranken heeft zijn vooruitzichten voor boekjaar 2026 neerwaarts bijgesteld, met een verwachte aangepaste winst per aandeel tussen 11,30 en 11,60 dollar, tegenover een eerdere verwachting van 12,60 tot 12,90 dollar. De onderneming verwacht een daling van de organische omzet met 4% tot 6%, vooral door zwakkere vraag naar bier en macro-economische tegenwind, terwijl de operationele winst op vergelijkbare basis met 9% tot 11% zal dalen. Ondanks deze uitdagingen blijft het bedrijf investeren in merken zoals Corona en Modelo, en kocht het in de eerste jaarhelft voor 604 miljoen dollar aan eigen aandelen terug.

Air Lease: {{45474889, AIR LEASE CORP, AL}} de Amerikaanse vliegtuigleasemaatschappij wordt overgenomen door een nieuw Iers holdingbedrijf, gesteund door Sumitomo Corporation, SMBC Aviation Capital, Apollo en Brookfield, voor een totale waarde van circa 7,4 miljard dollar, of 28,2 miljard dollar inclusief schulden. Aandeelhouders ontvangen 65 dollar per aandeel, wat neerkomt op een premie van 31% ten opzichte van het gemiddelde koersniveau van de afgelopen twaalf maanden. De transactie, unaniem goedgekeurd door het bestuur, wordt naar verwachting afgerond in de eerste helft van 2026.

Cytokinetics: {{9427152, CYTOKINETICS INC., CYTK}} het Amerikaanse biotechbedrijf boekte succes met aficamten in de behandeling van symptomatische obstructieve hypertrofische cardiomyopathie (oHCM), waarbij het middel in een fase III-studie beter presteerde dan standaardbehandeling met metoprolol. In de MAPLE-HCM-studie verbeterde de piek zuurstofopname met 1,1 mL/kg/min bij aficamten, terwijl die daalde met 1,2 mL/kg/min bij metoprolol, wat resulteerde in een verschil van 2,3 mL/kg/min en het primaire eindpunt behaalde. Vijf van de zes secundaire eindpunten werden ook gehaald, waaronder verbetering in functionele klasse en afname van symptomen. Het middel is momenteel in beoordeling bij de FDA.

Biogen: {{8183957, BIOGEN INC., BIIB}} het Japanse Eisai en Biogen hebben FDA-goedkeuring gekregen voor LEQEMBI IQLIK, een wekelijkse subcutane injectie voor onderhoudsbehandeling van vroege Alzheimer, bedoeld voor patiënten na een initiële IV-kuur van 18 maanden. De injectie kan thuis worden toegediend en biedt vergelijkbare klinische en biomarkerresultaten als voortgezette IV-dosering, met minder systemische bijwerkingen (minder dan 1% versus 26%) en geen ernstige injectiegerelateerde incidenten bij de 49 patiënten die de nieuwe toedieningsvorm kregen. LEQEMBI IQLIK wordt gelanceerd op 6 oktober 2025 in de VS en is bedoeld om de behandeling toegankelijker en duurzamer te maken voor patiënten en zorgverleners.

Azië

LG Energy Solution: de Zuid-Koreaanse batterijproducent zal tegen eind 2035 in totaal 32 gigawattuur aan batterijen leveren aan de Duitse autobouwer Mercedes-Benz. Daarnaast werd een tweede contract gesloten met een dochteronderneming van Mercedes-Benz voor de levering van nog eens 75 gigawattuur tegen eind 2037. De waarde van de contracten werd niet bekendgemaakt. LG bouwt momenteel batterijfabrieken in de VS en Europa voor klanten zoals Tesla, General Motors en Mercedes-Benz, met als doel de afhankelijkheid van China te verminderen.

TSMC: {{286266, TAIWAN SEMICONDUCTOR MANUFACTURING CO. LTD., TSM}} de Taiwanese chipproducent verliest vanaf 31 december zijn versnelde exportstatus voor Amerikaanse chipmachines naar zijn fabriek in Nanjing, China. Deze beslissing volgt op gelijkaardige maatregelen tegen Zuid-Koreaanse chipmakers en kadert in de Amerikaanse poging om de toegang van China tot geavanceerde technologie te beperken. De fabriek in kwestie produceert oudere chips en vertegenwoordigde vorig jaar ongeveer 2,4% van TSMC’s totale omzet. Hoewel de aandelen van SK Hynix en Samsung daalden na het nieuws, bleef de koers van TSMC stabiel.

Europa

Deutsche Bank: {{142991, DEUTSCHE BANK AG, DBK}} de Duitse grootbank organiseert op 17 november een "deep dive" voor investeerders, waar het management zijn strategische plannen voor de komende jaren zal toelichten. De bank bevindt zich momenteel in de laatste fase om haar financiële doelstellingen tegen eind dit jaar te behalen. Concrete doelstellingen voor de langere termijn zijn nog niet bekendgemaakt. Tijdens het evenement zal het managementteam een update geven over de vooruitgang en de toekomstige strategische agenda.

Volkswagen: {{176160, VOLKSWAGEN AG, VOW}} de Duitse autofabrikant ligt onder vuur omdat CEO Oliver Blume zowel het moederbedrijf Volkswagen als dochteronderneming Porsche leidt. Sinds de beursgang van Porsche in 2022 roepen aandeelhouders en werknemers op tot het neerleggen van één van beide functies omwille van goed bestuur. Volgens een interne memo dringt vakbondsleider Daniela Cavallo erop aan dat deze situatie stopt, omdat een CEO geen deeltijdse rol kan vervullen in Wolfsburg en tegelijk actief zijn bij Porsche. Intussen zou Porsche al gestart zijn met de zoektocht naar een opvolger voor Blume.

Klarna: {{521707450, KLARNA HOLDING AB FRN PERP SEK2000000, undefined}} de Zweedse fintech wil bij zijn beursgang in de VS tot 1,27 miljard dollar ophalen en mikt op een waardering tot 14 miljard dollar. Het bedrijf, bekend van zijn ‘koop nu, betaal later’-model, wil 34,3 miljoen aandelen verkopen tegen een prijs tussen 35 en 37 dollar per stuk. Klarna, gesteund door onder meer Sequoia Capital en Heartland A/S, telt 111 miljoen actieve gebruikers en 790.000 handelaars in 26 landen. Een succesvolle beursgang zou een belangrijke graadmeter zijn voor het hernieuwde vertrouwen van beleggers in snelgroeiende fintechbedrijven.

Swiss Life: {{6365239, SWISS LIFE HOLDING AG, SLHN}} de Zwitserse levensverzekeraar boekte in de eerste helft van 2025 een nettowinst van 602 miljoen Zwitserse frank, tegenover 632 miljoen een jaar eerder. De daling is voornamelijk toe te schrijven aan 36 miljoen Zwitserse frank (45 miljoen dollar) aan hogere belastingen. Swiss Life is de grootste aanbieder van levensverzekeringen in Zwitserland en een belangrijke vastgoedbezitter in Europa. Verdere details over de operationele prestaties werden niet meegedeeld.

Novartis: {{101502, NOVARTIS AG, NOVN}} de Zwitserse farmareus sluit een exclusieve wereldwijde licentieovereenkomst met Arrowhead Pharmaceuticals voor diens experimentele therapie ARO-SNCA, gericht op neuromusculaire aandoeningen zoals Parkinson. Novartis betaalt 200 miljoen dollar bij het afsluiten van de deal en tot 2 miljard dollar aan mijlpaalbetalingen en royalty’s. De samenwerking versterkt Novartis’ pijplijn voor neurologische aandoeningen en biedt toegang tot Arrowheads RNA-platform voor toekomstige projecten. De therapie bevindt zich nog in de preklinische fase, maar beide bedrijven willen zo snel mogelijk starten met klinische proeven.

Benelux

Fugro: {{63545, FUGRO NV, FUR}} de Nederlandse maritieme bodemonderzoeker heeft twee driejarige contracten afgesloten met offshore-energiedienstverlener Constellation voor diepzee-exploratie voor de Braziliaanse kust. Het gaat om werkzaamheden in het Campos Basin en het Equatorial Margin-veld, waarbij Fugro op afstand bestuurde robots zal inzetten voor inspecties, ingrepen en observaties onder water. De FCV 300 ROV-systemen worden aan boord van twee Constellation-schepen gebruikt en bediend door personeel in Brazilië. Volgens Fugro zorgen de bewezen prestaties in technisch uitdagende gebieden zoals de Equatorial Margin voor meer vertrouwen en minder operationeel risico voor Constellation.

Ajax: {{13628521, AFC AJAX NV, AJAX}} de Nederlandse voetbalclub heeft een akkoord bereikt met Kasper Dolberg en RSC Anderlecht over de terugkeer van de Deense spits naar Amsterdam. Dolberg tekent een contract tot medio 2029, na eerdere passages bij onder meer OGC Nice, Sevilla FC en TSG Hoffenheim. In zijn eerste periode bij Ajax scoorde hij 45 keer in 119 officiële wedstrijden. De transfersom werd niet bekendgemaakt, maar volgt kort op de verkoop van Brian Brobbey aan Sunderland AFV voor 20 miljoen euro en 5 miljoen euro aan bonussen.

Care Property Invest: {{100086387, CARE PROPERTY INVEST, CPINV}} de Belgische zorgvastgoedinvesteerder zag in de eerste helft van 2025 de aangepaste EPRA-winst stijgen met 13,0 procent tot 22,5 miljoen euro, of 0,61 euro per aandeel. De huurinkomsten stegen naar 36,6 miljoen euro en de vastgoedportefeuille werd gewaardeerd op 1,25 miljard euro, met een bezettingsgraad van 100 procent. Voor heel 2025 verhoogt het bedrijf zijn winstverwachting naar minstens 1,11 euro per aandeel, tegenover een eerdere raming van 1,08 euro. Het brutodividend blijft naar verwachting stabiel op 1,00 euro per aandeel. Geen impact op de “houden”-aanbeveling en koersdoel van 14 euro.

Shurgard: {{232145811, SHURGARD SELF STORAGE LTD., SHUR}} de Luxemburgse uitbater van zelfopslagfaciliteiten heeft een bouwvergunning ontvangen voor een nieuwe vestiging in Bonn, Duitsland, die in 2026 opent en meer dan 1.000 units zal aanbieden op een terrein van circa 7.200 vierkante meter. De investering bedraagt 16,6 miljoen euro met een verwachte vastgoedrendement van ongeveer 9% en versterkt Shurgards aanwezigheid in Noordrijn-Westfalen, waar het al twee locaties heeft in het zuiden van Bonn. Met negen extra projecten in steden als Frankfurt, Berlijn en Stuttgart breidt Shurgard zijn Duitse opslagcapaciteit met circa 27% uit.

dsm-firmenich: {{417780051, DSM-FIRMENICH AG, DSFIR}} het bedrijf heeft zijn doelstelling voor 2025 om 100% van zijn aangekochte elektriciteit uit hernieuwbare bronnen te halen vervroegd gerealiseerd. Dit vormt een belangrijke mijlpaal in de strategie om tegen 2045 netto nul broeikasgasemissies te bereiken, met langetermijncontracten voor wind- en zonne-energie in Europa, Noord-Amerika en China als kern van de aanpak. Daarnaast investeert het bedrijf ook in duurzame warmteopwekking via biomassacentrales in onder andere Zwitserland, Frankrijk, China en Brazilië.

a.s.r.: {{162341705, ASR NEDERLAND NV, ASRNL}} de Nederlandse verzekeraar heeft op 2 september 2025 1.875.000 eigen aandelen teruggekocht in het versnelde plaatsingsproces van Aegon Ltd., goed voor 15% van de aanbieding. De aankoopprijs bedroeg 56 euro per aandeel, wat neerkomt op een totaalbedrag van 105 miljoen euro. De transactie wordt gefinancierd uit bestaande middelen en zal naar verwachting voorgesteld worden voor annulering op de volgende algemene vergadering. De impact op de Solvency II-ratio bedraagt ongeveer -1,7 procentpunt, waardoor deze op 30 juni 2025 uitkwam op 203%.

QRF: {{93922159, QRF COMM. VA, QRF}} de Belgische vastgoedvennootschap rapporteerde afgelopen vrijdag resultaten onder de verwachtingen, voornamelijk door het faillissement van Casa, dat instond voor 6,9% van de contractuele huurinkomsten in boekjaar 2024. De leegstand en herverhuur van vijf panden zullen ook in boekjaar 2026 op de resultaten blijven wegen. De EPRA-winst per aandeel wordt pas tegen boekjaar 2027 opnieuw op het niveau van 2024 verwacht; de raming voor boekjaar 2025 werd met 8,0% verlaagd tot 0,83 euro per aandeel, tegenover een gemiddelde analistenverwachting van 0,90 euro. QRF bevestigt zijn dividendprognose van 0,84 euro, wat neerkomt op een uitkeringsratio boven 100%. KBCS verlaagt de aanbeveling van kopen naar “houden” en koersdoel van 13 euro naar 11 euro.

Aanbevelingen

Macrokalender

Wisselkoersen

Grondstoffen overzicht

Bedrijvenkalender

Adviezen (uitgelezen)

- Het koersdoel voor Adidas gaat bij JP Morgan van 250 naar 236 EUR

- Het koersdoel voor Adidas gaat bij Jefferies van 250 naar 220 EUR en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor BP gaat bij Morgan Stanley van 347 naar 400 GBPp en de aanbeveling verandert van Underweight naar Equal weight

- Het koersdoel voor Burberry gaat bij Barclays van 1250 naar 1360 GBPp

- Het koersdoel voor Continental gaat bij Bernstein van 64 naar 66 EUR en de aanbeveling verandert van Market perform naar Underperform

- Het koersdoel voor Delivery Hero gaat bij Jefferies van 42 naar 40,5 EUR

- Het koersdoel voor Edenred gaat bij Morgan Stanley van 48 naar 42 EUR

- Het koersdoel voor Equinor gaat bij Morgan Stanley van 248 naar 230 NOK en de aanbeveling verandert van Equal weight naar Underweight

- Het koersdoel voor H&M gaat bij Deutsche Bank van 125 naar 130 SEK

- Het koersdoel voor Hermès gaat bij Barclays van 2640 naar 2510 EUR

- Het koersdoel voor Holmen gaat bij Morgan Stanley van 345 naar 340 SEK

- Het koersdoel voor JD Sports gaat bij JP Morgan van 92 naar 90 GBPp

- Het koersdoel voor Moncler gaat bij Barclays van 55 naar 56 EUR

- Het koersdoel voor Pandora gaat bij Citigroup van 1325 naar 1375 DKK

- Het koersdoel voor Prosus gaat bij Jefferies van 37 naar 65,5 EUR en de aanbeveling verandert van Hold naar Buy

- Het koersdoel voor Puma gaat bij JP Morgan van 21 naar 16 EUR en de aanbeveling verandert van Neutral naar Underweight

- Het koersdoel voor SAP gaat bij Barclays van 275 naar 300 EUR

- Het koersdoel voor Sodexo gaat bij Morgan Stanley van 61 naar 59 EUR

- Het koersdoel voor TUI gaat bij Morgan Stanley van 10 naar 11 EUR